国泰君安:绿色、环保为钢铁行业未来主要发展方向 我国粗钢产量仍未见顶

本研报编选自“国泰君安证券研究”微信公众号,作者为国泰君安钢铁团队,原文标题为《环保是如何深刻改变中国钢铁行业格局的?》。

中国的大国崛起,钢铁功不可没。

1949年,中国钢产量只有15.8万吨。而从1996年开始,中国已经连续23年稳居全球钢铁生产和消费的第一位。

从缺钢少铁,到全球第一,中国钢铁企业建立起了全世界规模最大的现代化钢铁生产体系。

然而就是这样一个体系,也带来了全国人民对环境的深深担忧。尤其是我国钢铁企业长期以来“北强南弱”的格局,深化了北方地区的环境困局。

01“鲅鱼圈”——北材南运的起点

决定了我国钢铁行业“北强南弱”格局的,其实是铁矿禀赋。

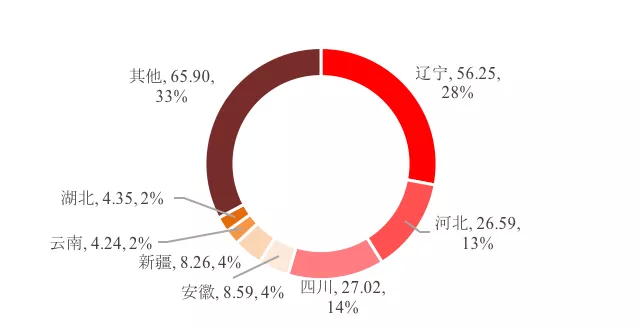

从铁矿储量来看,我国铁矿储量集中在华北和四川地区,2016年辽宁、河北、四川铁矿储量分别为56.25、26.59、27.02亿吨,占比分别为28%、13%、14%。

我国华北、四川地区铁矿储量较多(亿吨)

数据来源:中国产业信息网,国泰君安证券研究

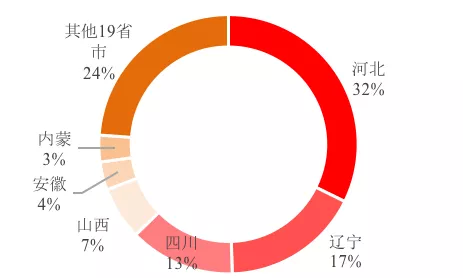

也正因为此,我国铁矿石产量以辽宁、河北和四川为主——2018年,辽宁、河北、四川铁矿产量1.32、2.46、1.00亿吨,占我国铁矿石总产量的17%、32%、13%。

其中,辽宁地区铁矿储量主要分布于鞍山-本溪地区,河北地区铁矿主要分布于唐山、张家口、承德和邯郸,四川省铁矿石主要分布于攀枝花地区。

由于我国钢铁行业在发展初期以自有铁矿为主,因此我国在辽宁、河北地区建设了较多的钢铁产能,形成了以华北河北地区为主的钢铁产能分布。

2018年我国铁矿石产量中河北占比较大

数据来源:wind,国泰君安证券研究

“北强南弱”的产能格局,也决定了“北材南运”成为区域间最主要的调节方式。

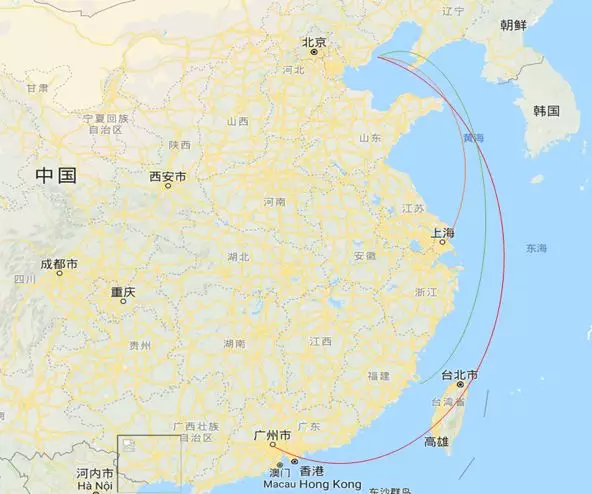

所谓“北材南运”,是指我国北方钢铁厂需要将资源自港口通过海运向南发送。

而在“北材南运”中,鲅鱼圈是一个绕不过去的点。

鲅鱼圈是辽宁省营口市的一个辖区,位于营口市南58公里。是东北地区距离腹地最近、最便捷的出海通道。

鲅鱼圈之于钢材,类似秦皇岛之于煤炭,是环渤海地区重要的资源输出港。

北材南运的主要线路为鲅鱼圈发往广东、福建

数据来源:百度地图,国泰君安证券研究

从运输时间上来看,由于我国北方相对于南方更早进入冬季,所以一般来说,从当年10月到次年春节左右的冬季,是北材南运一年中的峰值。

从发运量来看,每年10月开始是北方发运量的高峰期,同时华南地区的到货量稳步上升,北材南运的窗口就此打开。

北材南运发运量在第39周后逐渐上升

数据来源:亿海蓝

华南地区到货量集中在秋冬季

数据来源:亿海蓝

然而,持续这么多年的“北材南运”模式,如今正走向尽头。而这,也成为了中国钢铁行业新一轮变迁的缩影。

02 环保——钢铁企业的必修课

说到新一轮变迁,不能不提环保。

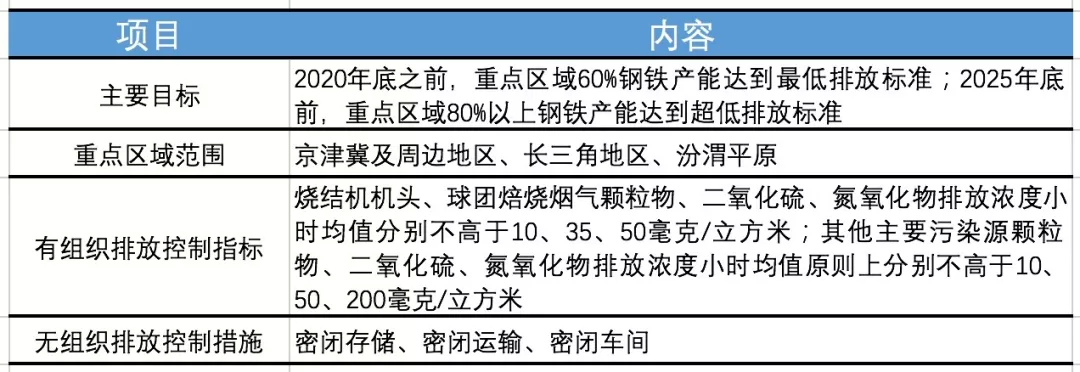

2019年4月,生态环境部等5部委共同下发《关于推进实施钢铁行业超低排放的意见》,确立了钢铁行业未来环保发展的方向:

2020年底之前,重点区域60%钢铁产能达到最低排放标准;

2025年底前,重点区域80%以上钢铁产能达到超低排放标准。

超低排放标准对颗粒物、二氧化硫、氮氧化物的排放标准做了严格的限定,并在物料存储、运输等方面进行了规范。 ▼ 钢铁行业超低排放标准规定内容细致

数据来源:生态环境部,国泰君安证券研究

事实上,自2016年我国开启供给侧结构性改革开始,钢铁行业不符合环保和质量标准的产能就逐渐得到去化,特别是对地条钢的去除,使我国钢铁行业的供需情况得到改善。

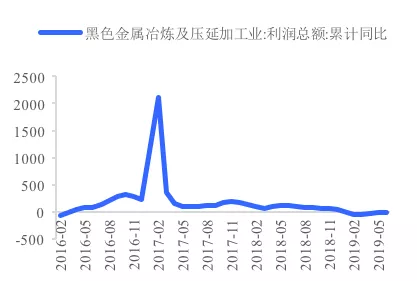

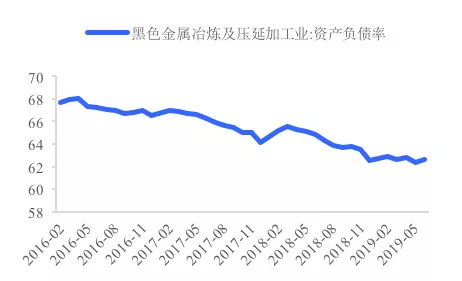

行业利润的好转和资产负债率的下降,使得钢铁行业有实力开始向环保转型,行业的绿色发展迎来契机。

行业利润在2016年大幅上升(%)

数据来源:国家统计局,国泰君安证券研究

行业资产负债率稳步走低(%)

数据来源:国家统计局,国泰君安证券研究

毫无疑问,绿色、环保是钢铁行业未来发展的最主要方向。

回溯历史,我国钢铁行业的环保首先在产能比较集中的河北地区展开,在环保方式上也由简单的“一刀切”限产,逐渐发展为盯住天气指标动态限产。

在这之后,位于城市的钢铁企业开始面临环保压力,宝钢南京梅山基地搬迁到盐城即为一例。

同时,全国范围内的环保工作也在展开,超低排放标准或将成为行业未来的环保准则,绿色环保将成为钢铁企业的“必修课”。

03南迁——基于成本的地区需求再平衡

环保要求带来了一个意外的影响,那就是靠近国内铁矿的内地钢企成本优势正在下降。

以重庆钢铁为例,铁矿石从上海到重庆的水运价格为90-95元/吨(如果旺季还需加价),这意味着对应铁水的成本增加了144-152元/吨。公司需要通过成本约束对冲相应成本,或者通过提价将价格转移到下游。

从价格来看,重庆与上海地区螺纹钢的价差难以弥补原料端铁矿石运输的价差,重庆地区钢材的生产成本较高。

但从成材来讲,沿海地区钢材运输到内陆售卖所付出的运价小于二者价差,内地生产钢材的成本不及沿海。 ▼ 重庆与上海之间的价差难弥补运价(元/吨)

数据来源:wind,国泰君安证券研究

另一方面,内地钢企环保成本逐步抬升。虽然目前最低排放标准仅对重点区域设定了排放目标的限制,但环保升级已经成为行业的趋势。

今年颁布的最低排放标准的实施,将逐步增加钢铁企业的环保费用,推升钢企的环保成本。而沿海地区钢铁企业由于环境容量较大,环保的要求整体较为放松,环保成本相对较低。

在产能置换和转移的背景下,南方良好的竞争环境将成为钢企选址所考虑的重要因素之一,钢铁产能向南方转移也将持续进行。

2019年投产电弧炉中西南占比较大

数据来源:国泰君安证券研究

在此背景下,地区间产能的转移持续进行,沿海发展继续推进。

我们观察到,宝钢湛江基地和柳钢防城港基地的建设,正在逐渐改变钢铁行业北强南弱的供给格局。

而随着钢铁产能南北差异的缩小,南北钢材价差也将压缩。

一个证明是,2019年钢铁价格的南北价差(广州与沈阳)低于往年。

从广州地区库存情况来看,2019年华南地区北材南运的到货量已经低于往年。而由于华东地区需求较好,2019年华东地区北材南运的到货量较高,这也是杭州地区螺纹钢库存持续高位的原因。

我们认为,南北价差压缩的趋势仍将持续,北材南运的量将逐渐下降。

2019年华南到货量下降

数据来源:亿海蓝

2019年江浙到货量上升

数据来源:亿海蓝

04 人均粗钢产量——大国崛起仍在路上

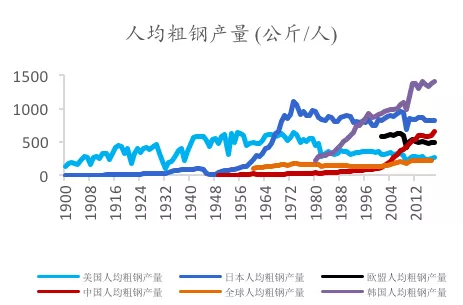

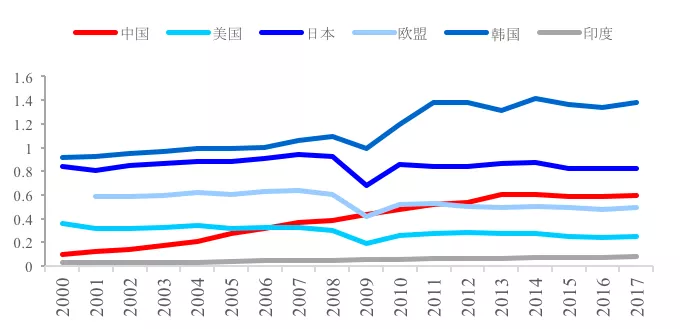

人均粗钢产量是衡量一个国家钢铁产业强弱的合理指标。

我国人均粗钢产量自2000年后进入飞速发展的阶段,在2007年已超越美国的325公斤/人。

截至2018年底,中国的人均粗钢产量达到665公斤/人,逐渐向日本的825公斤/人靠拢,成为世界钢铁大国之一。

我国人均粗钢产量在2000年后迅速上升

数据来源:wind,国泰君安证券研究

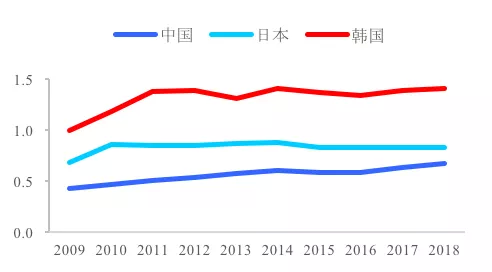

我国人均粗钢产量逐渐接近日本(吨/人)

数据来源:wind,国泰君安证券研究

从钢铁行业的各个特征分析,目前我国钢铁行业处于生命周期的成熟期,但粗钢产量仍未见顶。

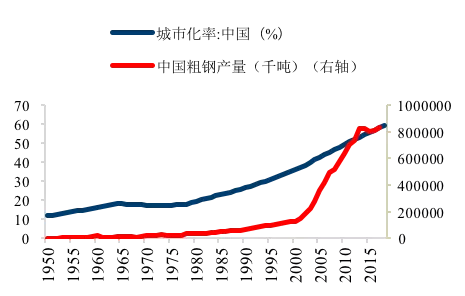

借鉴美、日、韩的城镇化进程,钢铁行业的发展均伴随着城镇化的不断推进。目前我国城镇化率保持相对低位,粗钢产量仍未见顶。

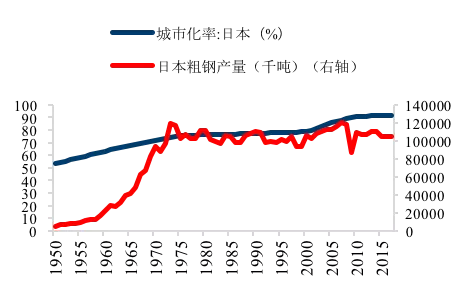

日本城镇化率达到75%后对粗钢产量增速形成压制

数据来源:Wind、国际钢铁协会、国泰君安证券研究

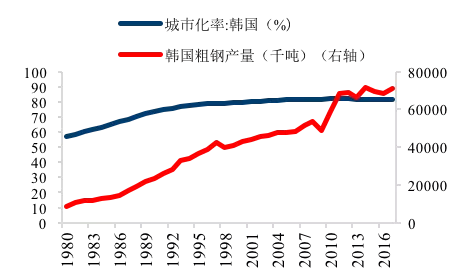

韩国城镇化率达到80%后对粗钢产量增速形成压制

数据来源:Wind、国际钢铁协会、国泰君安证券研究

从日本、韩国的经验来看,粗钢产量增速可以划分为两个阶段:

在国家城镇化率提升的早期,粗钢产量增速会维持在10%-15%的水平;在城镇化率达到75%-79%左右的水平之后,粗钢产量增速开始逐渐下降至0附近。

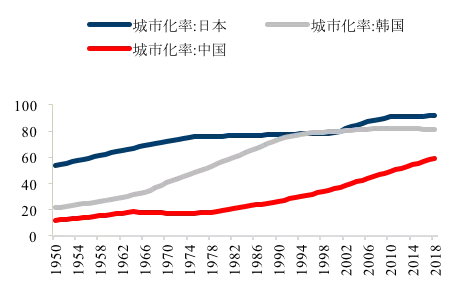

2018年末,中国城镇常住人口83137万人,较2017年末增加1790万人;城镇人口占总人口比重(城镇化率)为59.58%,同比增加1.06个百分点。

我国城镇化率距发达国家仍有差距(%)

数据来源:Wind、国际钢铁协会、国泰君安证券研究

我国人均粗钢产量距离日、韩仍有较大差距(单位:吨/人)

数据来源:Wind、国际钢铁协会、国泰君安证券研究 通过比较不难发现,我国常住人口城镇化率距离发达国家80%-90%的平均水平仍有较大差距,这意味着我国城镇化的进程未到终点,我国粗钢产量仍有上升空间。

我国粗钢产量仍未见顶

数据来源:Wind、国际钢铁协会、国泰君安证券研究

不过,从行业的生命周期来看,钢铁行业已经由成长期进入成熟期。

处于成熟期的钢铁行业由于其产品价格高度市场化,企业对自身成本潜力的挖掘显得更加重要。

我们认为钢铁行业或逐渐借助科技手段提高自身生产效率、勾连产业链上下游并降低生产成本,是企业间竞争的最主要方向。 从海外钢企发展和国内发展历史来看,低成本、管理优势是选股的一个最重要方向,推荐拥有成本优势的三钢闽光和方大特钢。

另外,在某些领域具有垄断优势和一定的定价权,且具有高技术高附加值的公司,也能够创造稳定的盈利。从技术附加值角度推荐低成本、高管理效率且有技术优势的板材龙头企业,如鞍钢股份、华菱钢铁、新钢股份等。

扫码下载智通APP

扫码下载智通APP