别急着迈入2020年,防御性股票了解一下?

本文来自“智堡Wisburg”。

防御性股票的定义是在混乱时代发展起来的。资本集团的四位投资组合经理分享了他们如何抵御下一次经济低迷。

关键点

在这个混乱的时代,很难给防御性股票下定义。

传统上采取守势的公司可能难以实现自己的声誉。

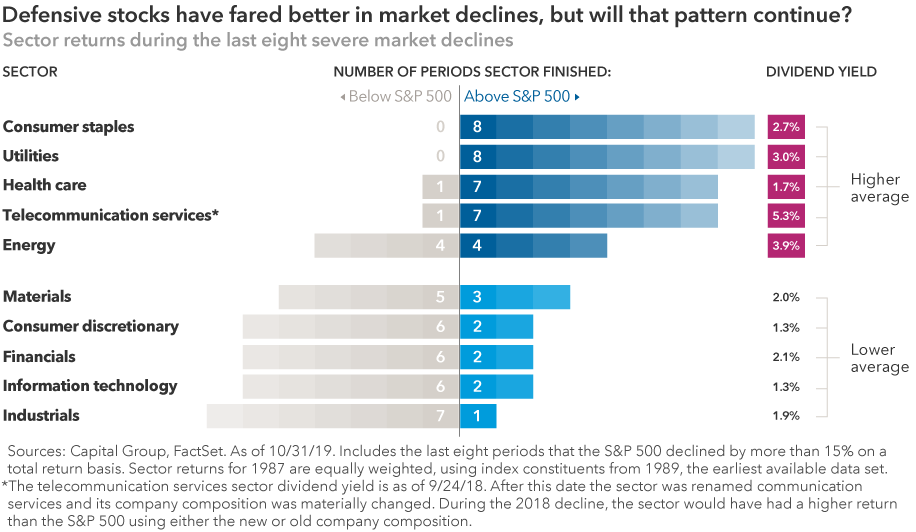

一些成长型股票可能会表现出防御性。什么是防御性股票?这是一个简单的问题,曾经有一个简单的答案。在过去的几年里,防御型股票是消费品、公用事业和医疗保健领域可靠、保守、乏味的投资。这些公司产生了稳定的现金流,支付了稳定的股息,而且没有“网络公司”的名字。

不过,最近投资者对防御性股票的看法发生了明显的转变。包括食品、烟草和电信公司在内的许多以前被认为是防御性的企业,由于科技的进步、消费者行为的改变和全球经济的激烈竞争而受到冲击。

当投资者在下一次衰退来临之前寻找防御性股票时,他们可能会发现一个更宽泛的定义是有道理的。

投资组合经理Alan Wilson解释说:“防御性股票是指在经济衰退期间,公司的收益和收入有潜力保持良好的股票。”

“所以关键的问题是,那些过去表现出防御性的公司将来还会继续这样做吗?我不太确定,”威尔逊说。“这可能在很大程度上取决于下一次衰退的起因。”

食品行业

几十年来,食品公司一直被视为典型的防御性投资。人们需要吃东西,对吧?事实上,在2008年至2009年的全球金融危机期间,一些食品相关企业的表现相对于整体市场而言还算不错,其中包括麦当劳(McDonald 's)、Panera Bread和沃尔玛(Walmart)。但那是在这项业务被亚马逊(Amazon)等新进入者、消费者口味的改变、大规模整合以及来自在线送餐初创公司的竞争打乱之前。

食品行业巨头卡夫亨氏(Kraft Heinz)就是一个例子,随着消费者越来越多地接受新鲜食品和有机食品,而不是加工食品,该公司陷入了困境。今年2月,卡夫亨氏对旗下一些陷入困境的品牌进行了154亿美元的资产减记,这些品牌包括Velveeta、Maxwell House和Miracle Whip。该公司还将股息削减了36%。

投资组合经理Jonathan Knowles表示:“食品等传统行业面临一些挑战,可能不像我们曾经认为的那样具有防御性。与许多其它行业一样,它正在经历一段颠覆性的时期,这正在改变投资格局。”

进攻是最好的防御吗?

Knowles认为,防御性股票的定义近年来已经发生了变化。它现在可能包括盈利增长强劲、产品创新、定价权强、有能力改变现有行业现状的公司。

“很多人可能不同意我的观点,但我认为,像谷歌母公司Alphabet这样的公司,基于其现金流和在互联网搜索市场的主导地位,有一些防御性的特点。”Knowles也将Facebook归入这一类。

Knowles补充道,以多数标准衡量,这些企业都是成长型企业,但基于其强劲的获利潜力、创新能力和相对有吸引力的估值,这些企业在经济持续低迷时仍可能表现良好。

检查成长型企业

投资组合经理Lisa Thompson说,防御型股票通常与传统的价值型投资联系在一起,但精选成长型股票肯定不应被忽视。

Thompson解释说:“在我们近年来看到的一些相对较小的市场低迷中,有许多高质量成长型公司的表现好于整体市场的例子。它们往往是那些拥有强大管理和稳健资产负债表的公司,能够在艰难的环境中生存。”

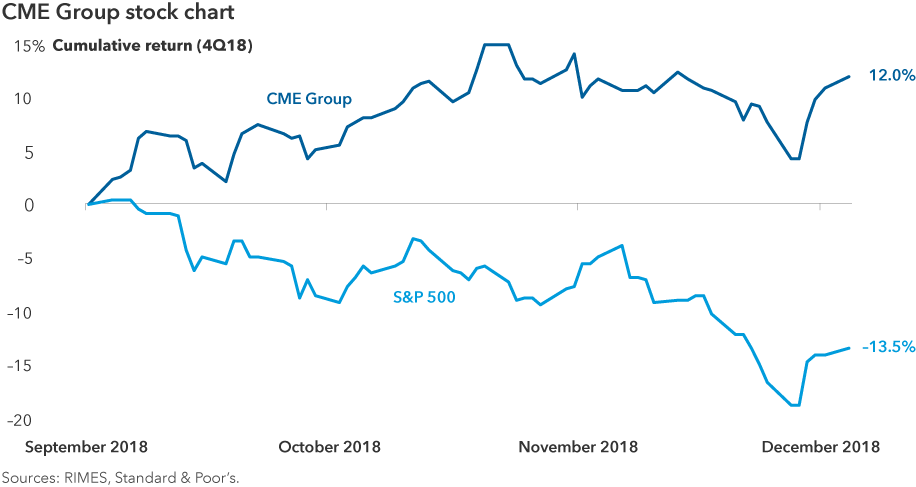

此外,一些成长型股票可能表现出逆周期特征。芝加哥商品交易所集团(CME Group)就是一个例子。这家总部位于芝加哥的交易所为衍生品、期权和期货交易提供便利。在市场极度波动期间,芝加哥商品交易所的收入往往会上升。

随着交易活动的增加,芝加哥商品交易所的股价基本上也在上涨——就像2018年第四季度标普500指数下跌近14%时的情况一样。在此期间,芝加哥商品交易所的股价上涨了12%。

公用事业股在低迷时期也可能保持稳固的防御特征,只要它们由有能力、有经验的管理团队管理,并在一个人口稳定或不断增长的市场中运作。

寻找高质量的股息而不是“价值”

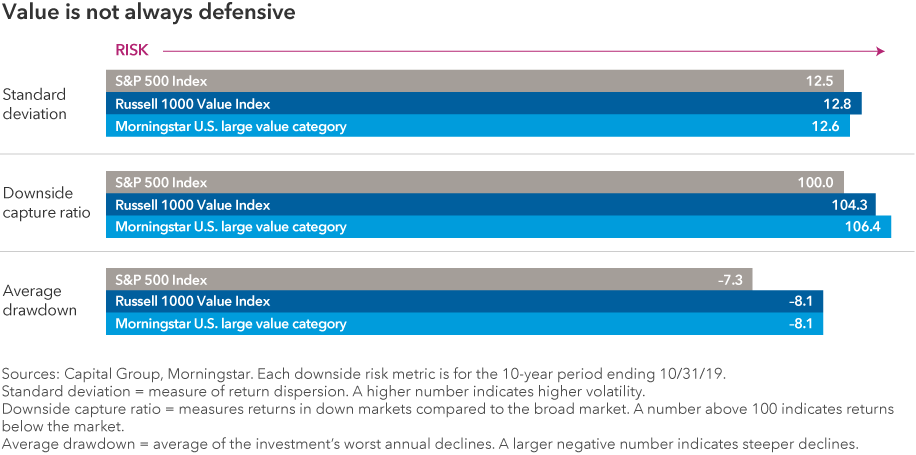

就像过去识别防御性股票比较容易一样,过去为你的投资组合选择防御性投资策略也相对比较简单——只要转换成价值导向型指数,然后收工。

但重要的是,投资者要明白,价值型股票并不总是防御性的。例如,许多被纳入流行价值指数的股票不支付股息,也没有很高的信用评级。2018年,罗素1000价值指数(Russell 1000®Value Index)中约22%的股票派息低于0.1%,该指数中约40%的评级公司的评级为BBB -或更低。债务水平高得令人质疑的公司也并不少见。

拖欠债务或评级下调可能会导致股价暴跌。投资组合经理Joyce Gordon表示,更好的策略可能是关注那些最有可能维持持续派息的高质量公司。

(编辑:程翼兴)

扫码下载智通APP

扫码下载智通APP