三足鼎立,华住(HTHT.US)如何内生外延扎稳根基?

本文来自微信公众号“焦研社”,作者焦俊、张泽。

投资要点

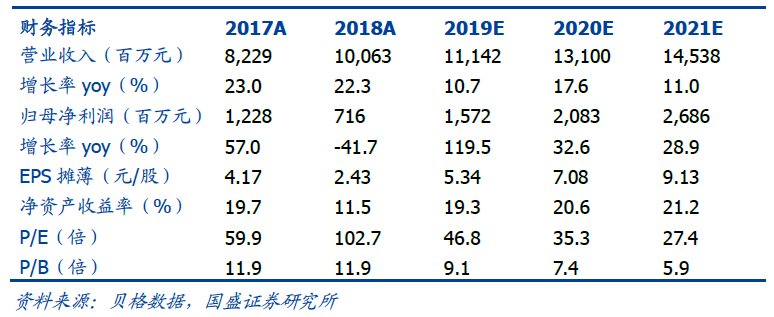

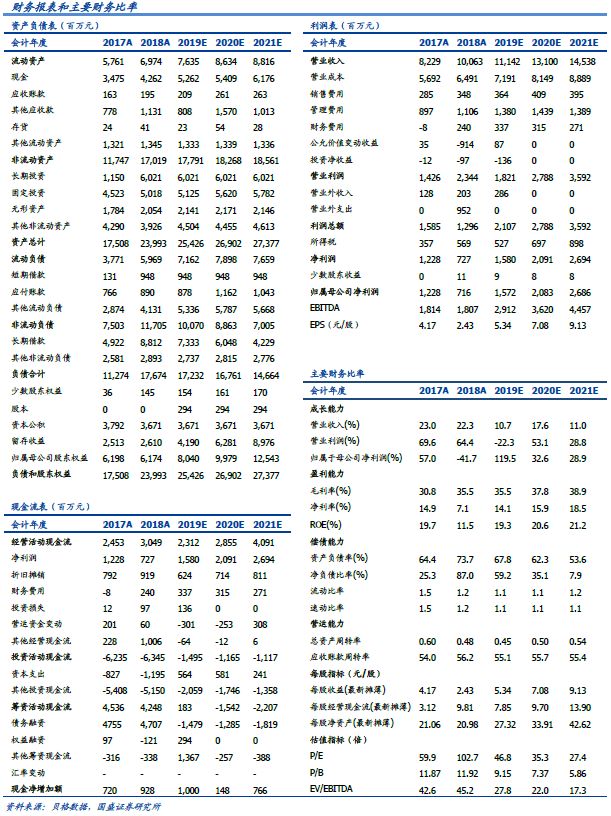

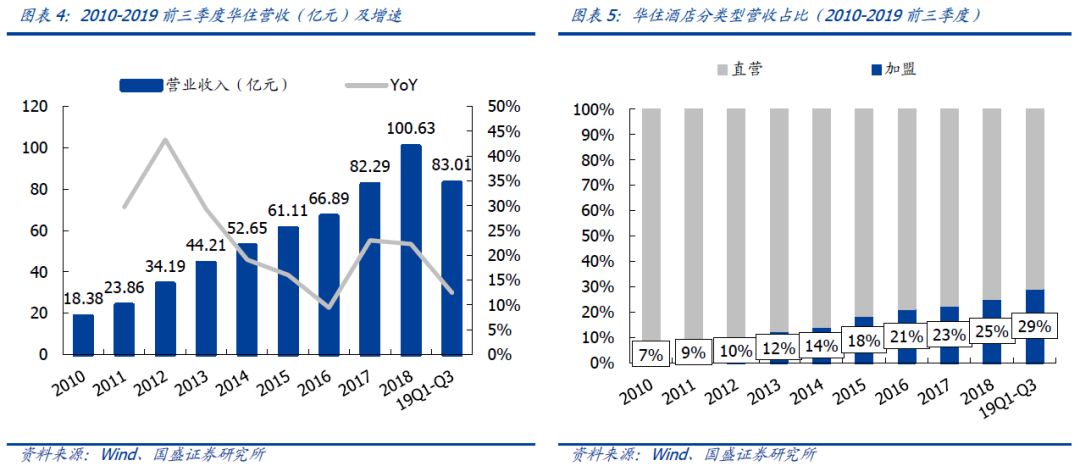

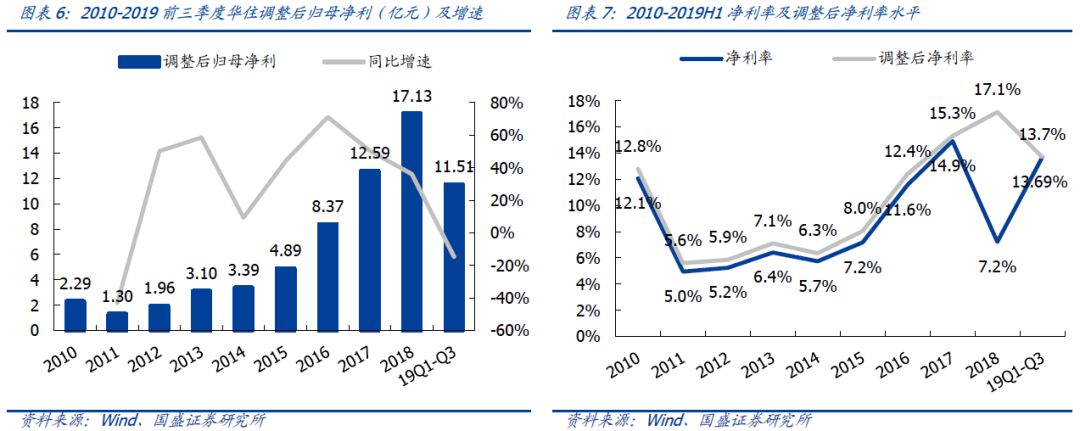

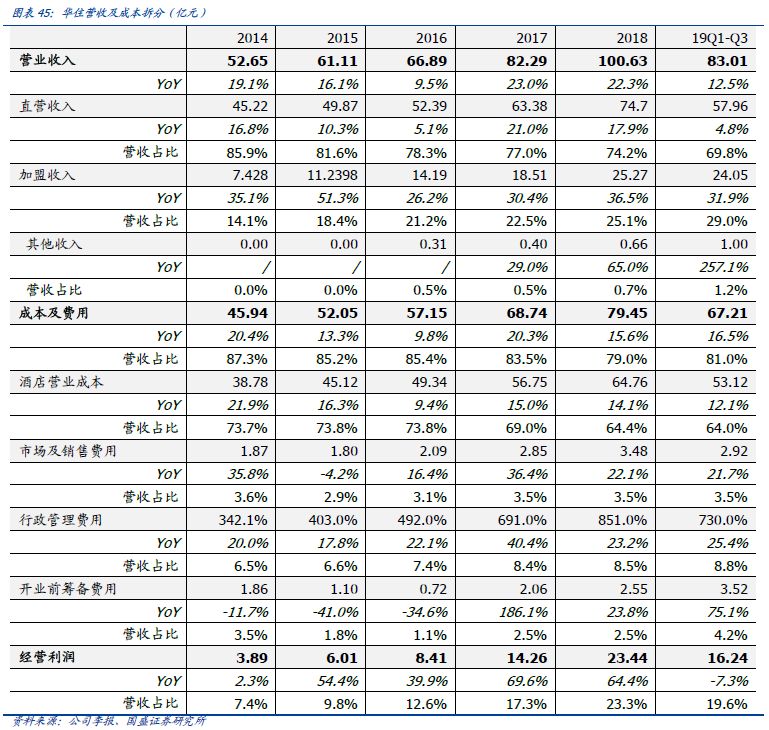

华住酒店(HTHT.US)主营经济型及中高端酒店的经营与管理,旗下经营汉庭、全季等19个酒店品牌。2019Q1-Q3,公司营收83.0亿元,同比+12.48%;经调整归母净利11.5亿元,同比-14.68%(系高速扩张导致相关费用增加);收入构成中,直营/加盟/其他分别占比69.8%/29.0%/1.2%。2010年~2018年,公司营收从18.38亿增长至100.6亿,复合增速达22.8%,经调整归母净利从2.29亿增长至17.13亿,复合增速达33.3%。

未来酒店行业需求将以10%左右的速度增长,新增供给将持续收缩,供需关系有望长期改善。短期行业景气度与宏观经济状况相关度较大;长期来看,行业景气度由供需剪刀差决定,以客运量为代表的需求端增速预计为10%,供给端增速在4%~7%左右(房地产开发投资增速7%、住宿业固定投资增速4%),随着新增供给持续收缩,行业景气度将显著提升。

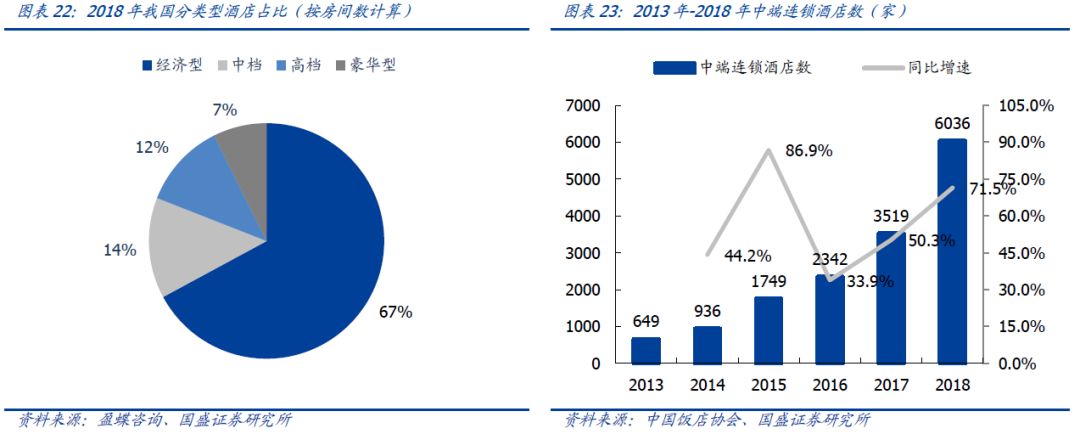

相较美国,我国酒店行业规模仍有2倍以上提升空间,伴随消费升级,国内中高端市场空间广阔。我国2018年规模以上酒店为6.83万家,人均客房拥有量为55间/万人,相较美国169间/万人,还有2倍以上提升空间。目前我国酒店以经济型酒店为主导,中高端酒店数量占比仅为11.4%,远低于美国中高端酒店40%以上的比例,中高端市场空间广阔。

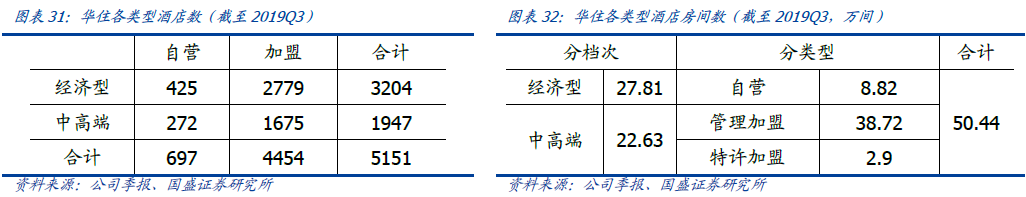

华住存量酒店达5151家,为国内第二大酒店集团。截至19Q3,公司共有酒店5151家,直营/加盟分别有697/4454家,占比为13.5%/86.5%;公司中高端市场布局领先,中高端酒店已有1974家,占比达31.6%。储备门店1736家,97%以上为加盟店、69%以上为中高端酒店。

盈利能力改善加盟占比提升,ROE水平有望持续提高。由于加盟无大额资本开支及固定的收入分成方式,因此加盟业务资产更轻、盈利更稳定。2014-2018年,公司的加盟收入由14.1%提升至25.1%,带动营业利润率由7.4%提升至23.3%。盈利能力的改善也带动了ROE水平的提升,2014年公司ROE为10.2%,到2018年超过20%(经修复后)。我们认为未来公司的ROE水平有望随加盟占比进一步提升至30%左右(国外酒店集团的水平)。

行业估值底部,已处于左侧位置。华住目前估值在42倍PE,较锦江和首旅高,主要是源于其相对更高的经营效率和更灵活的机制,对应到业绩上更好的成长性。目前市值对应2021年估值为27倍。酒店行业估值水平受周期影响变动较大,目前行业处于底部估值受到压制。未来若行业有好转的迹象,公司和行业则有望迎来估值和业绩双重修复的“戴维斯双击”。

盈利预测、估值及投资建议:首次覆盖予以“增持”评级。我们预测19/20/21年公司归母净利分别为15.7/20.8/26.9亿元,2019-2021年CAGR为30%,对应当前股价PE分别为46.8/35.3/27.4倍。考虑到中国酒店市场集中度进一步提升和品牌升级空间广阔,华住在中端酒店升级领先,我们认为公司合理市值为134亿美元,对应2020年45倍PE,目标价45.48美元。

风险提示:宏观经济影响、行业供给过剩、公司经营管理的风险。

正文

一、公司概览:国内多品牌酒店领航者

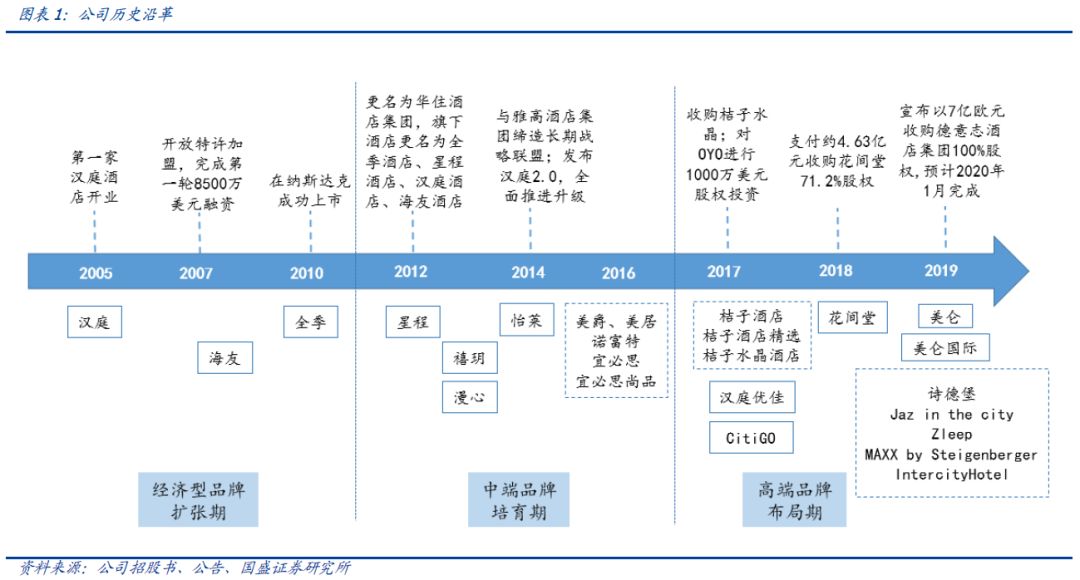

华住原名汉庭酒店集团,创立于2005年,是国内规模第二的酒店集团。华住主营经济型及中高端酒店的经营与管理,旗下经营华住、雅高、桔子水晶三大酒店系列19个知名酒店品牌,有以汉庭为代表的经济型酒店品牌,以全季为代表的中端酒店品牌和以禧玥为代表的高端酒店品牌,满足从高端到平价、从商务差旅到休闲度假的个性化需求。

华住的发展路径可以概括为“快速扩张-品牌延伸升级-投资并购”三个阶段。早期汉庭(华住前身)通过私募股权融资快速扩张,于2007年和2008年中旬分别完成8500万美元、5500万美元融资,在经济型酒店跑马圈地;2010年在纳斯达克成功上市,利用资金优势进一步扩张。截至2011年底,华住开业门店达到639家,直营占比58%,营收规模达到当时国内最大酒店集团如家的63%左右。2012年起华住改变经营战略,开店以加盟为主,并率先入局中端酒店,培育全季、入股星程、与雅高集团形成战略联盟接手美爵、宜必思等五大品牌的大中华区经营权。2016年后公司大力发展高端品牌,培育和推广美爵、禧玥等自有高端品牌,后收购桔子水晶及花间堂。2019年11月,华住宣布以7亿欧元收购德国最大本土酒店德意志酒店100%股权;德意志酒店旗下以中高端和豪华品牌为主,华住品牌矩阵得到进一步完善。

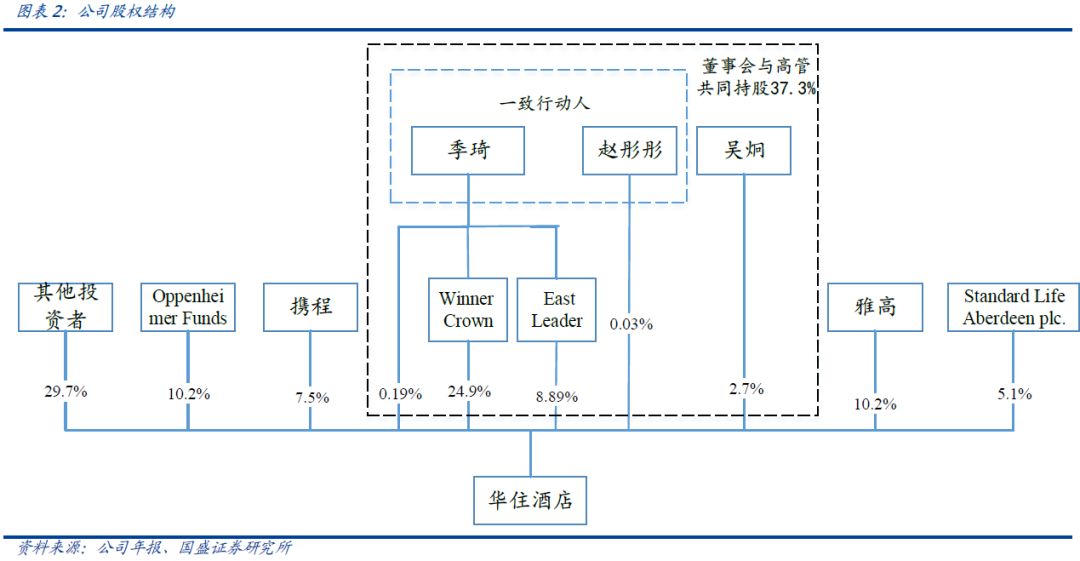

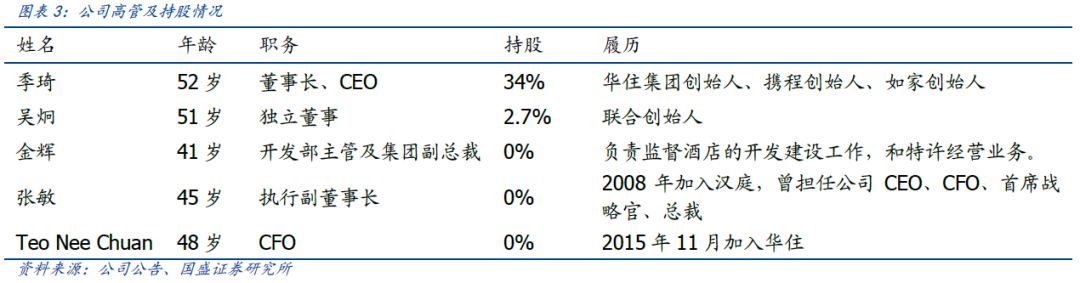

华住酒店股权集中在创始人团队,创始人季琦及其配偶共持有34%以上的股权。创始人季琦是公司第一大股东,持有34%的股权,为公司实际控制人,雅高酒店集团和Oppenheimer Funds(奥本海默基金)并列第二大股东,均持有华住10.2%的股权。华住董事会及高管共同持股37.3%,对公司高度控股。

创始人季琦为华住董事长兼CEO,目前主要负责统筹公司的管理和战略发展,兼任携程董事会独董。季琦曾参与创办携程和如家,在酒店行业创业和运营经验丰富,独特的民企机制使华住经营决策更为高效,在酒店行业变革时能迅速调整和抓住机遇。联合创始人吴炯担任独立董事。张敏任公司执行副董事长,其于2008年加入汉庭,曾担任公司CEO、CFO、首席战略官等职务,拥有丰富的财务管理和日常运营经验。

华住酒店营收由直营收入和加盟收入构成,加盟收入营收占比逐年上升,营收增量主要来自加盟收入。2010年-2018年,公司营收从18.38亿增长至100.63亿,复合增速达22.8%。2013年-2016年营收增速逐年下滑,2017年再次回升至23.02%,主要由于收购桔子水晶并表所致,当年桔子水晶酒店贡献收入7.76亿元,对应提升营收增速11.6%。2019年前三季度,公司实现营收83.01亿元,同比增长12.48%。其中直营收入57.96亿,同比增长4.85%,加盟收入24.05亿元,同比增长31.85%,加盟收入占总营收29%。

近年来华住调整后归母净利(Non-GAAP)快速上升,调整后净利率水平持续提升。2010年-2018年,公司经调整归母净利从2.29亿增长至17.13亿,复合增速达33.3%。2019年前三季度,公司经调整归母净利为11.51亿元,同比-14.68%,主要由于华住在酒店开发、高档品牌和IT的投入,管理费用及开办费超同期2.99亿。由于2010年世博会酒店高度景气,当年调整后归母净利及净利率为较高水平,2011年后回归正常水平,2011年-2018年调整后归母净利高速增长,净利率和经调整净利率水平持续提升,主要系加盟占比提升。2018年净利率、经调整净利率分别为15.3%、7.2%,出现较大差异主要由于9.14亿公允价值变动损失(雅高股价下跌、华住持有雅高约4.5%的股权),导致净利大幅下跌。

二、酒店行业:供需剪刀差改善,行业集中度提升

1、供需关系决定酒店景气度,行业景气水平有望显著提升

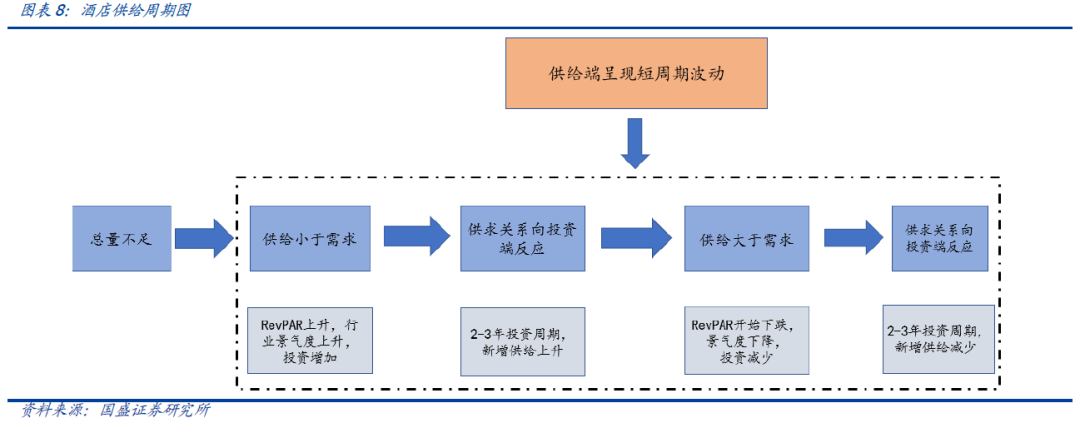

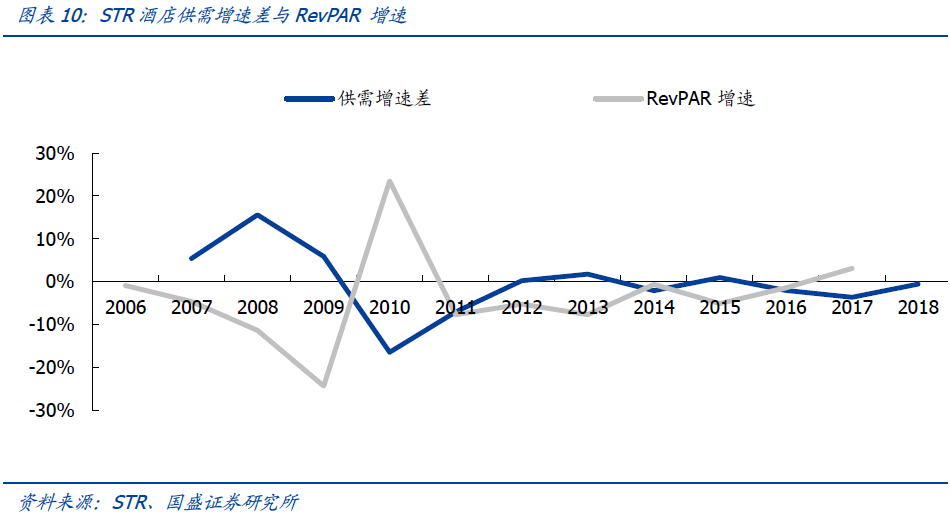

酒店行业的景气度由供给和需求的关系决定。酒店的周期由供需关系决定,供给与需求之间短期的周期性失衡造成了酒店行业的周期性波动。酒店的周期可分为上行和下行两个阶段:在上行阶段,酒店投资在经历了较长的低迷期后逐步见底,此前投资的下滑开始反映至供给,供需剪刀差逐步减小,行业景气度开始持续回升,RevPAR逐步上升;在下行阶段,由于此前行业景气度高扬,市场对酒店的投资持续增加,供需剪刀差扩大,甚至出现供过于求,导致行业景气度开始逐步下行,RevPAR持续下跌,市场逐步进入低迷期。

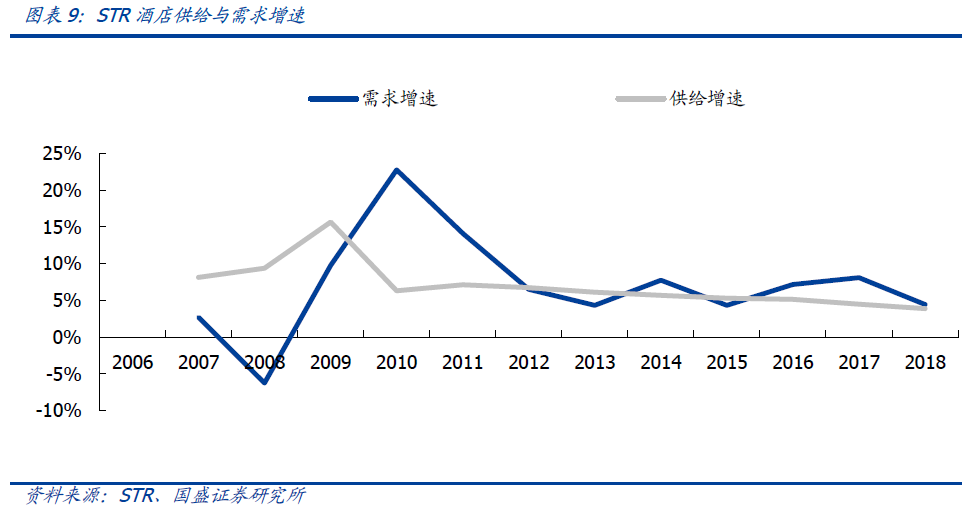

酒店行业的景气度由供需的剪刀差决定。根据STR的数据,酒店行业的RevPAR增速与供需增速差呈明显的反相关关系,2007-2008年、2014-2015年供需增速差扩大时,RevPAR出现普遍下滑的现象;在2010、2016-2017年供需增速差减少时,RevPAR出现明显回暖。

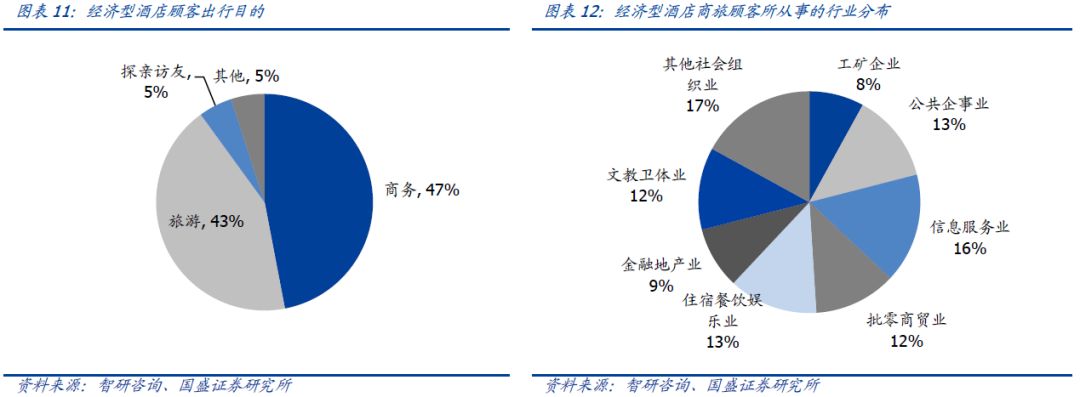

经济型酒店的住宿需求主要来自于商务需求和旅游需求,分别占比47%、43%,探亲访友和其他需求各占5%。从行业分布上看,各行业分布较为平均,占比在10%左右,并无某个行业独大的现象。

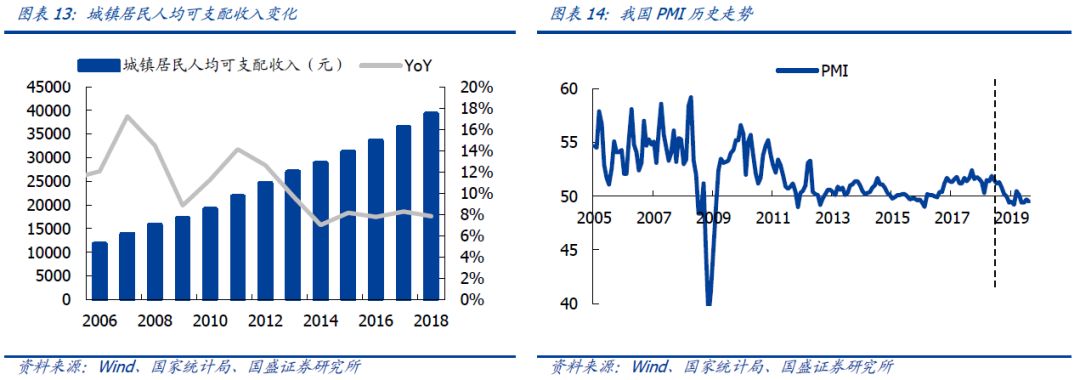

人均可支配收入反映长期需求,PMI反映短期需求。自2014年起,城镇居民人均可支配收入以8%左右的速度增长,由于我国居民在休闲娱乐方面的支出越来越多,我们预计旅游支出增速大于8%。短期内酒店的需求受经济景气程度的影响,当经济不景气时企业会缩减开支、员工会减少出行。自2018H2起,由于经济承压,我国PMI持续下行,2019年10月PMI为49.3,仍处于荣枯线下方。

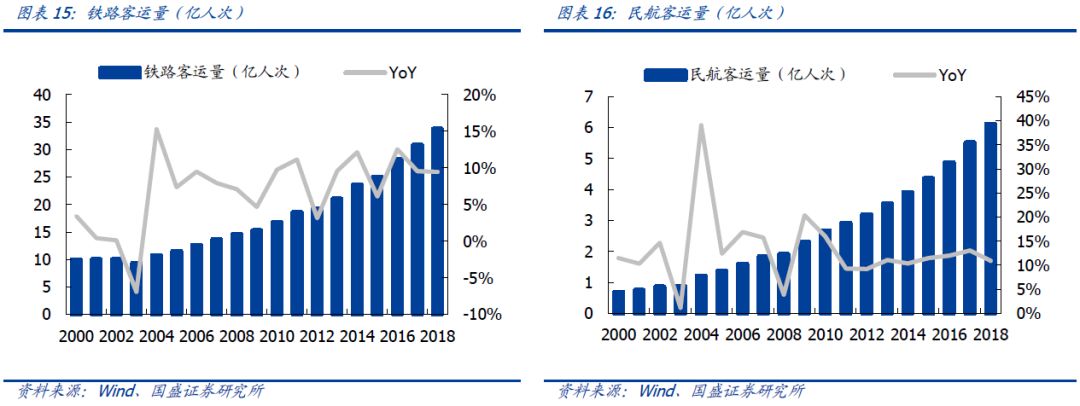

长期来看,我们预计需求将以10%左右的速度稳定增长。火车和飞机对应长距离的出行,一般都会产生住宿需求,因此在一定程度上可以衡量酒店长期需求,铁路客运量和民航客运量早期波动幅度较大,但近年来增速已经稳定在10%左右。因此预计需求端长期将以10%左右的速度稳定增长。

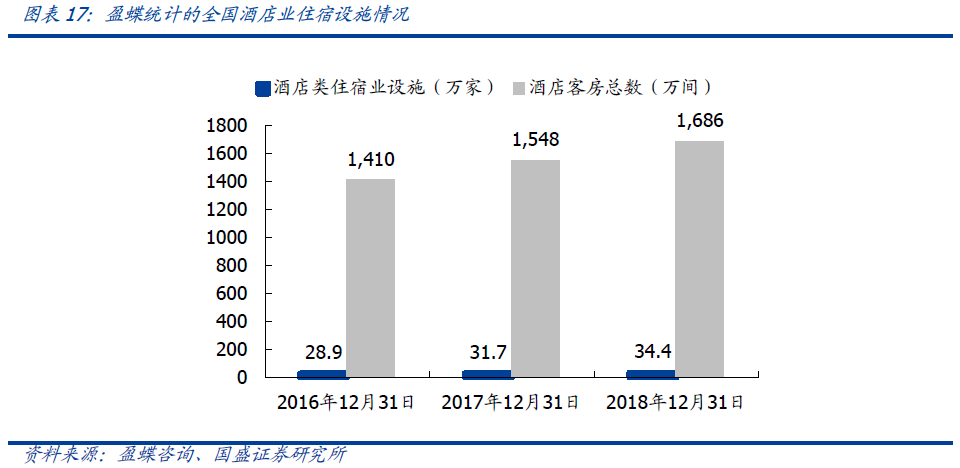

我国酒店供给增速逐步放缓。目前并无全国酒店数量和客房数量的官方统计数据,当前市场上采用较多的是盈蝶咨询统计的酒店类住宿业设施数量。

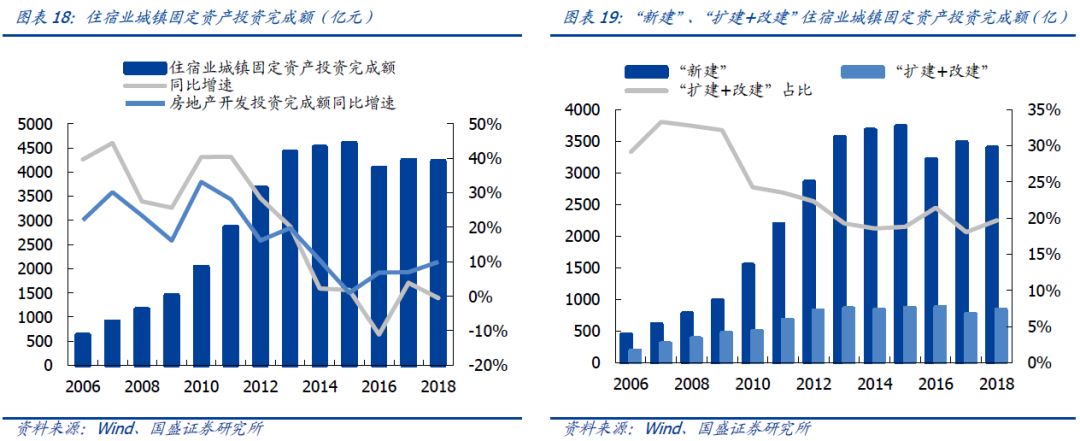

2003年-2013是年我国房地产行业高速发展的黄金十年,房地产开发投资年复合增速高达24%,在这一背景下,作为城市发展配套的住宿业城镇固定资产投资增速居高不下,保持26%以上的同比增速。2013年后,住宿业城镇固定资产投资增速出现明显下滑,2015年投资完成额达到峰值,2016年首次出现负增长,与此同时,新建住宿业城镇固定资产投资完成额也出现-16%的负增速,表明房地产和住宿业投资粗放供给时代已经过去。代表存量物业改造为酒店物业的“扩建+改建”固定资产投资完成额占比自2014年开始回升,表明我国住宿业物业逐步进入存量整合时代。2017年后酒店行业回暖,住宿业城镇固定资产投资及新建投资增速有所回升。

自2018H1起,受宏观经济疲软影响,短期需求尤其商务需求不振,我国酒店行业景气度处于低谷,RevPAR同比增速为负。长期来看,由于地产投资放缓及核心一二线城市酒店物业供给有限,酒店供给将持续收缩,未来酒店行业供需剪刀差将持续改善,带动行业景气度恢复。

2、酒店行业空间广阔,行业集中度持续提升

*2017年11月OYO进入中国市场,连锁酒店统计口径变大,为统一口径,在2018年经济型连锁酒店数中剔除OYO的5656家酒店,故2018年连锁酒店、合计酒店相应修正为36763家、45605家。

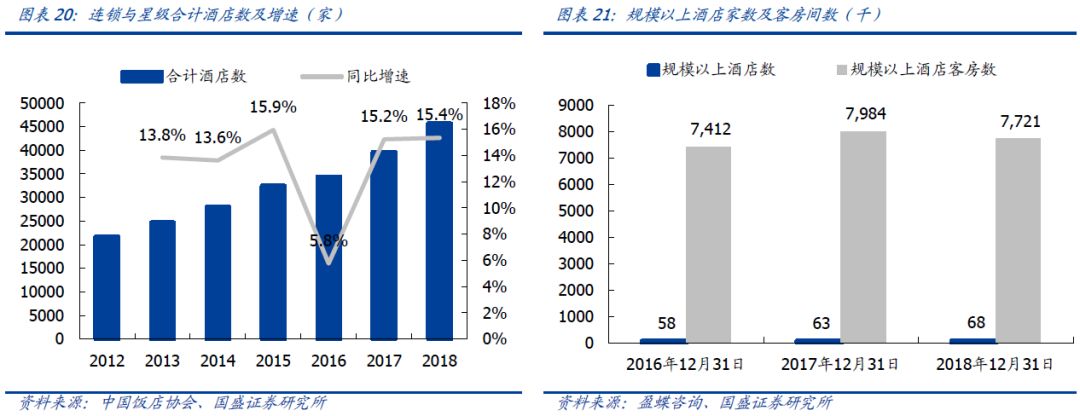

我国酒店行业整体规模仍在不断扩大,2018年底连锁酒店与星级酒店合计有4.56万家。由于我国历年总酒店数据不可得,我们选取连锁酒店与星级酒店合计数作为近似替代指标。从连锁酒店和星级酒店数来看,酒店总数仍在不断增加,截至2018年底已有4.56万家。2016年受行业景气度低迷的影响,同比增速下滑明显;2017-2018年随行业景气度回升,酒店数增速也有所恢复。

与美国相比,我国酒店行业规模仍有较大发展空间,这一发展空间主要源于中国庞大的人口基数。我国2018年规模以上(单店客房超过70间)酒店数6.83万家,客房数772万间。2018年我国规模以上人均客房拥有量为55间/万人,相较美国早在2016年达到169间/万人的水平(556万间客房),我国有至少2倍的提升空间。从城镇人口角度看,中美城镇人口分别为8.31亿、2.68亿,对应每万人城镇人口客房量为92.9间、207.5间,我国仍有至少1.2倍的提升空间。

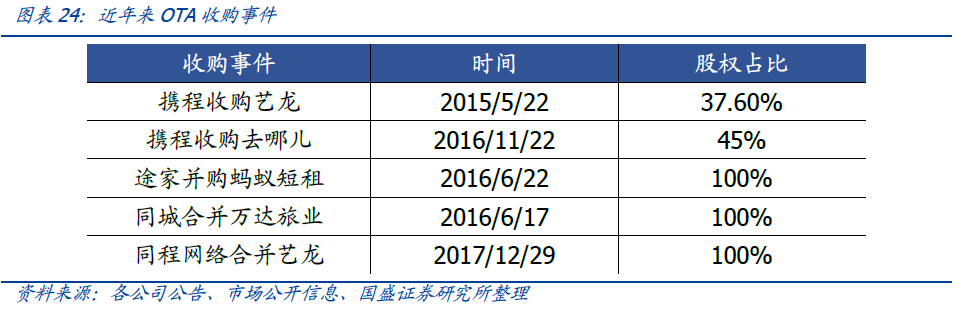

我国酒店结构以经济型为主,伴随消费升级,国内中高端市场空间广阔。截至2018年底,我国经济型、中档、高档及豪华型酒店数分别为27.7万家、2.3万家、1.2万家和0.4万家,分别占比87.3%,7.5%,3.9%和1.4%;对应类型酒店的客房数分别为1039万间、214万间、181万间及114万间,分别占比67%、14%、12%和7%。我国中高端酒店数量占比仅为11.4%,远低于美国中高端酒店40%以上的比例。以连锁酒店为例,2018年我国中端连锁酒店为6036家,2014-2018年复合增速高达59.36%,表明我国中端连锁酒店进入高速发展期。

2.2、外部与内部:OTA高抽成倒逼单体酒店加盟连锁酒店,酒店行业进一步提升集中度

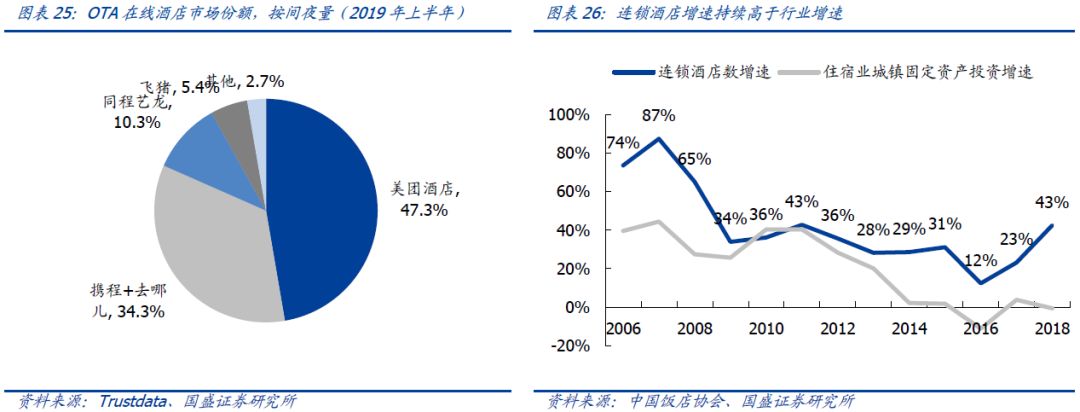

OTA整合行业集中度提升,单体酒店生存条件恶化,倒逼单体酒店加盟连锁酒店。OTA行业在2015-2017年经过行业整合,行业集中度大幅提升,2019H1 OTA在线酒店预订的CR4达97%。以携程为代表的OTA企业逐步提高了对酒店的抽佣,抽成比例由早期的8%逐步提高到目前的15%以上。单体酒店整体获客能力较弱,部分酒店严重依赖OTA的引流,面对OTA的提价只能被动接受。一般单体酒店的净利率在5%-15%左右,高企的抽佣比例意味着单体酒店大部分利润被OTA攫取,生存条件大大恶化。

由于OTA行业整合,连锁酒店具有更高的经营效益,连锁酒店不断整合单体酒店,连锁化率逐步提升。根据“新建”、“扩建”及“改建”合计的住宿业城镇固定资产投资完成额基本代表行业增速水平(住宿业固定投资完成额2018年数据未更新),连锁酒店数目增速可以代表连锁酒店的扩张情况。连锁酒店增速持续高于行业增速,表明连锁酒店正在持续整合单体酒店,连锁化率逐步提高。

国内酒店品牌竞争激烈,形成华住集团、锦江集团、首旅如家集团三足鼎立的局面。三大酒店集团目前均已覆盖经济型、中高端等系列品牌,华住和锦江集团一开始均以经济型酒店为运营起点,分别有汉庭和锦江之星等经典经济型品牌,之后逐步布局中高端酒店品牌,而首旅集团在收购如家之前,旗下高端酒店居多、中低端酒店空缺。

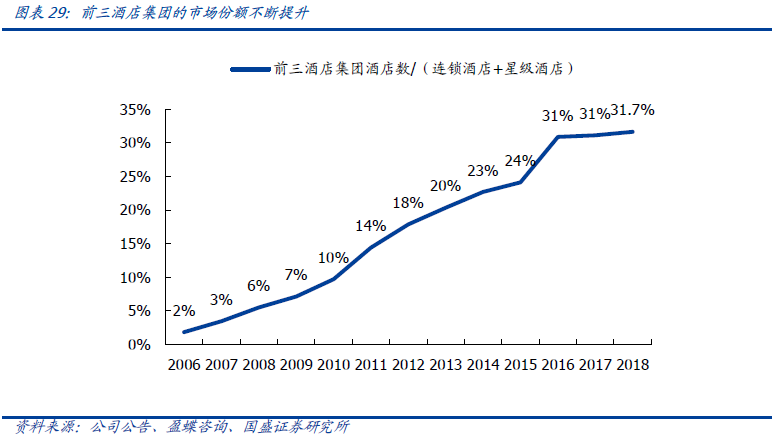

大型酒店集团通过收购整合中小型酒店集团,行业集中度在不断提升。中小酒店集团没有足够的力量自建会员体系,客源依赖OTA,独立生存非常艰难。因此近年酒店行业收购动作频频发生,大型酒店集团不断并购中小型酒店集团。前三大酒店集团占连锁酒店和星级酒店之和的比重由2007年的3%逐步提升至2018年的31.7%,前三大酒店集团市场份额持续上升。

三、华住:内生外延丰富品牌,经营效率领先同业

1、内生外延丰富品牌矩阵,加盟主导实现规模扩张

华住是国内第一家多品牌酒店集团,通过“改造升级存量酒店、培育并购中高端品牌”方式从“汉庭”单一品牌拓展为华住、雅高、桔子水晶三大系列19个品牌。汉庭作为华住经济型酒店的基础品牌,2014年底华住发布汉庭2.0产品,通过“改造升级优质门店+淘汰经营不善门店”以提升存量门店盈利能力。全季作为华住主力中端品牌,通过加盟实现品牌快速推广,同时培育汉庭优佳、漫心等自身品牌以及并购桔子水晶等知名成熟品牌实现酒店规模快速扩张。2018Q3公司酒店数达到4055家,超过首旅酒店成为国内第二大酒店集团。

品牌矩阵层次丰富,中高端品牌领先同业。目前旗下有华住、雅高、桔子水晶三大系列共19个品牌,分系列看,华住/雅高/桔子水晶分别有12/5/2个品牌,分档次看,经济型/中端/中高端/高端分别有3/8/4/4个品牌。

截至19Q3,华住共有酒店数5151家,存量酒店以加盟酒店为主。其中经济型/中高端分别有3204/1947家,占比62.2%/37.8%,直营/加盟酒店分别有697/4454家,占比13.5%/86.5%。华住酒店共有房间数46.33万间,经济型/中高端酒店分别有27.81/22.63万间房,占比55.1%/44.9%,直营/管理加盟/特许加盟酒店客房分别为8.82/38.72/2.9万间房,占比17.5%/76.8%/5.7%。华住加盟方式以管理加盟为主、特许加盟补充,管理加盟与特许加盟为加盟商提供物业或支付租金的轻资产运营,降低经营性风险。

直营店净减少、加盟店净增加,储备门店以加盟店和中高端酒店为主。2019年前三季度,华住共净增酒店921家,其中直营/加盟分别净增-2/923家;截至19Q3,已签约未开业的储备店中直营/加盟分别为52/1684,储备店97%以上为加盟店、69%以上为中高端酒店。

华住未来扩张以加盟模式为主。2013年至2019Q3,直营酒店规模基本维持不变,加盟店由860家增加至4454家,加盟占比由58.5%提升至86.5%,2013-2018年加盟店复合增速为31.3%。从同比增速来看,2013-2016年是加盟店高速增长的时期。

华住中高端酒店比例呈快速上升趋势。2012年至2019年Q3,中高端酒店由97家增加至1974家,中高端酒店占比由9.4%提升至31.6%。2016年后酒店增量主要由中高端酒店贡献,经济型酒店规模变动较小、甚至在2018年出现小幅下降。2012-2018年中高端酒店复合增速高达54.9%。从同比增速来看,2014年后中高端酒店维持47%以上的高增速增长。

受益于结构升级,华住整体品牌档次较高。旗下各品牌定位清晰,瞄准城市白领等消费人群,主打商务主题,最大程度满足从平价到中高端的商务出行住宿需求,同时推出怡莱、漫心、花间堂等不同档次品牌满足休闲旅游需求。华住旗下品牌具有不同程度的风格自由,比如完全标准化的汉庭和全季,在品控方面更有保障,规模扩张时品牌溢价更高;以设计为宗旨、风格迥异的桔子水晶系列满足顾客对个性化和多元化的追求,能够全面覆盖细分需求。华住经济型酒店价位在150-300,中端酒店价位在250-600,高端酒店价位在500-2000。经济型酒店价位华住高于首旅和锦江,中高端酒店价位华住低于首旅、高于锦江。

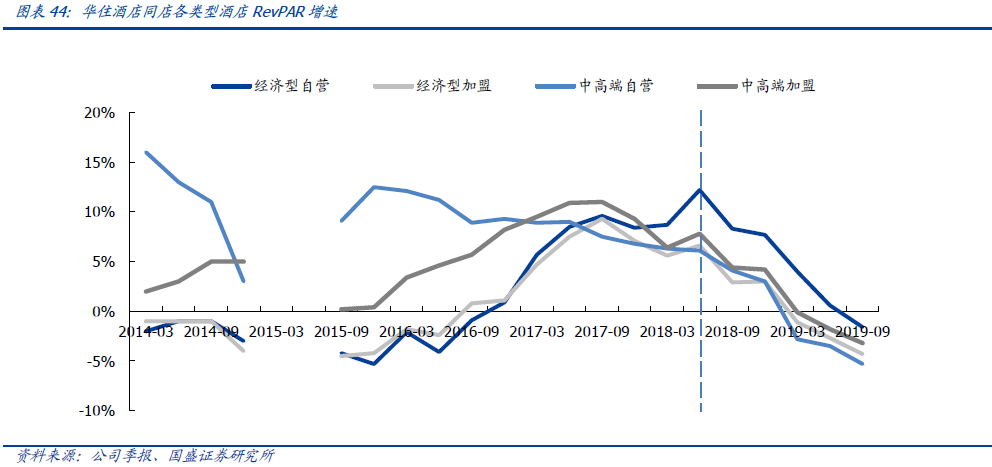

华住品牌定价能力强,在酒店行业景气时RevPAR高速增长,在酒店行业低迷时具备承压韧性。2017年,由于酒店行业复苏及自身结构升级,华住RevPAR以高于13%的同比增速大幅增长,2018年下半年后,酒店行业受宏观经济放缓影响需求减弱,RevPAR增速下滑明显,19Q3RevPAR同比增速为-0.8%,首次为负。

华住RevPAR表现优于锦江和首旅。在此轮的下行周期中,虽然三大酒店集团的RevPAR都在下滑,但华住产品展现出更强的生命力,RevPAR表现明显优于首旅和锦江。

华住经济型直营酒店优势突出。华住于2014年开始对经济型直营店进行改造,截至2018年底,完成改造升级的新品汉庭占汉庭总客房数的50%,而锦江和如家的直营店改造计划开始于2017年。从同店数据来看,华住直营店改造效果显著,2018年后,华住经济型直营店RevPAR同比增速始终高于其他类型酒店。

加盟占比提升,主要费用率下降明显。随着公司加盟收入占比逐年提升,公司利润率水平不断提升。2014年公司加盟收入占比为14.1%,到2018年达到了25.1%,营业利润率则由7.4%提升至23.3%。与直营相关的营业费用下降明显,租金由29.3%下降至23.9%,折旧摊销由10.6%下降至8.6%,食品消耗由8.6%下降至6.7%,能源由6.2%下降至4.0%;而与加盟相关的管理费用则有所上升,由6.5%提升至8.5%。

盈利能力不断改善,ROE水平逐年提高。随着公司内部经营效率的改善及加盟占比提升,公司ROE水平逐年提高,由2011年的5.3%提升至2017年的20.9%(2018年受投资收益的一次性影响有所下降,修复后仍在20%以上)。虽然受短期经济环境的影响ROE水平有所波动,但随着未来加盟占比的进一步提升,ROE水平有望向30%左右靠拢(国外酒店集团的水平)。

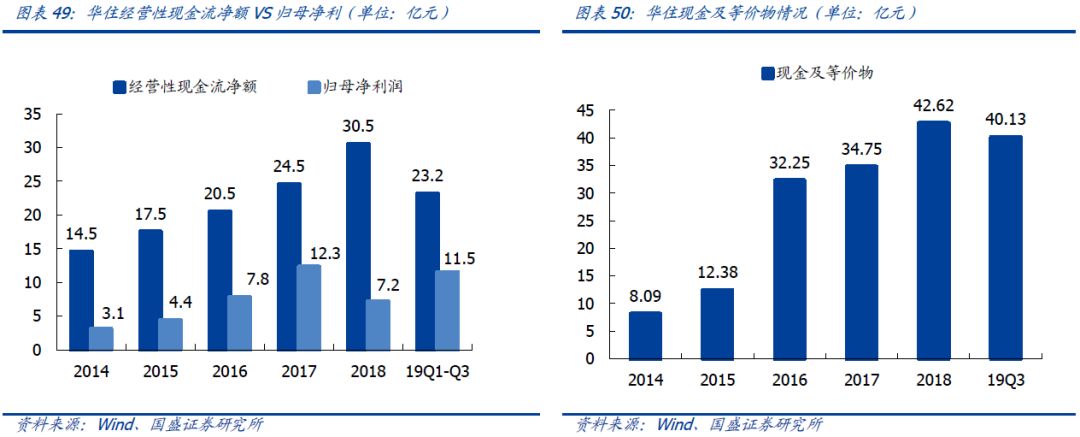

经营活动现金流逐年增长,账面资金充裕。近年来公司经营活动现金流随净利润稳步增长,2017/18/19Q1-Q3分别达到了24.5/30.5/23.2亿元,截止19Q3公司账面现金有40.13亿元。充裕的现金流为公司对外并购提供了基础,2019年11月,公司宣布以7亿欧元(约合54亿人民币)收购德意志酒店100%股权。其中拟向银行贷款4.4亿欧元,剩余2.6亿欧元(约20亿人民币)以自有现金出资。

4、会员体系高效引流,科技赋能提升运营效率

会员体系完善,自有渠道占比市场领先。目前是华住是国内市场中会员体系建设最完善的酒店集团,会员贡献了76%的间夜量,自有渠道占比达85%,领先于锦江和首旅的80%。

华住通过多样化积分奖励机制,积累了一批高度忠实的客户,通过会员体系培育客户通过自有渠道订房,同时坚持自有渠道价格最低战略,降低获客成本;华住旗下酒店智能化程度高,通过华住会APP可以办理智能前台、免押金入住、免查房等增值服务。华住推出“华掌柜”全面推广自助入住,目前使用人次已达1140万,每台“华掌柜”可替代人工0.54个人力,将入住办理流程缩短至30秒以内,有效降低酒店人房比,优化客户体验。

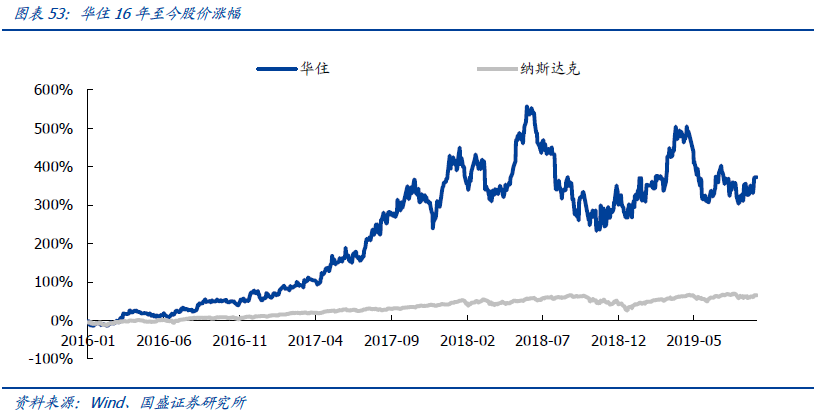

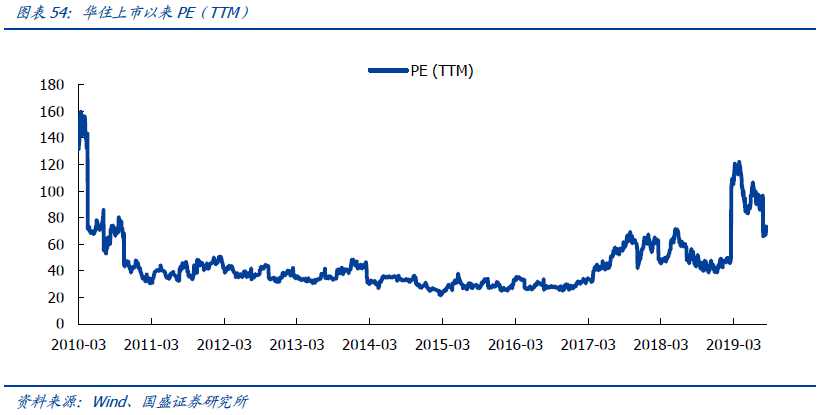

2011年-2017年,公司PE在30-40倍上下波动,此时公司市值增长主要由业绩增长驱动。随着行业复苏,公司在随后迎来了戴维斯双击,2017年-2018年中,公司PE由33提升至最高的66,增长了100%,而同期市值则增长了2倍。随后随经济承压,酒店行业景气度开始下行,公司估值也回落至40倍PE左右。

目前华住估值水平较高,一方面是受到非经常性损益的影响。若剔除6.7亿元股权变动的影响,则华住目前PE为42,仍然高于其他酒店集团。我们认为当前时点华住估值水平高有一定的合理性,首先是其作为民企,在三大酒店集团中拥有最高的经营效率,且机制更加灵活;其次其成长性显著亦优于其他酒店集团,19Q1-Q3华住净增酒店数921家,明显领先于首旅的125家和锦江的718家;19Q3华住酒店数较年初增长21.7%,亦高于首旅3.1%和锦江9.6%的增速。

我们预计2019/2020/2021华住营收分别为111.42/131.01/145.37亿元,分别同比+10.72%/+17.58%/+10.96%。营收增长主要来自加盟收入,未来通过加盟模式扩张规模是营收增长的主要驱动力。

我们预计2019/2020/2021华住归母净利分别为15.72/20.83/26.86亿元,分别同比+119.55%/+32.51%/+28.95%。扣除对归母净利产生较大扰动的未实现公允价值变动损益后,华住归母净利分别为14.70/20.83/26.86亿元,分别同比-9.82%/+41.70%/+28.95%。我们预计在加盟店数量增加的带动下,华住净利有望快速上升。

盈利预测、估值及投资建议:首次覆盖予以“增持”评级。我们预测19/20/21年公司归母净利分别为15.7/20.8/26.9亿元,2019-2021年CAGR为30%,对应当前股价PE分别为46.8/35.3/27.4倍。考虑到中国酒店市场集中度进一步提升和品牌升级空间广阔,华住在中端酒店升级领先,我们认为公司合理市值为134亿美元,对应2020年45倍PE,目标价45.48美元。

五、风险提示

宏观经济影响的风险。酒店业的盈利能力与经济周期有明显的相关性。宏观经济增速放缓或者出现剧烈波动,将对公司的盈利能力产生较大影响。受宏观经济影响,2019年前三季度RevPAR同比增速大幅下跌。

行业供给过剩的风险。酒店行业需求相对稳定,供给端对RevPAR的影响显著。根据过往的数据,当供给端大幅增加时,整个行业的RevPAR会出现明显的下降,从而影响酒店企业的盈利能力。未来若再次出现供给过剩的现象,可能对公司盈利造成不利影响。

公司经营管理的风险。公司近年来经过轻资产的快速输出,目前加盟店总数已经超过4400家。由于公司与加盟店存在一定不同的利益诉求,且店长管理水平各异,因此如何管理好加盟店、经营好公司的品牌是公司目前的一个重大挑战。

(编辑:林喵)

扫码下载智通APP

扫码下载智通APP