人力资源服务商CDP(CDP.US)赴美上市,何以赢得宝马京东(JD.US)等名企的芳心?

本文来自微信公众号“i美股”,作者:李妍。原文标题《HR SaaS服务商CDP集团IPO投资研报》。

国内云服务市场,IaaS领域集中化趋势日益明显,阿里(09988)云、腾讯(00700)云将行业进入门槛抬得很高,而SaaS领域,由于多元化的服务需求和对服务深度需求的存在,给中小市场参与者留出了足够大的创新机会。

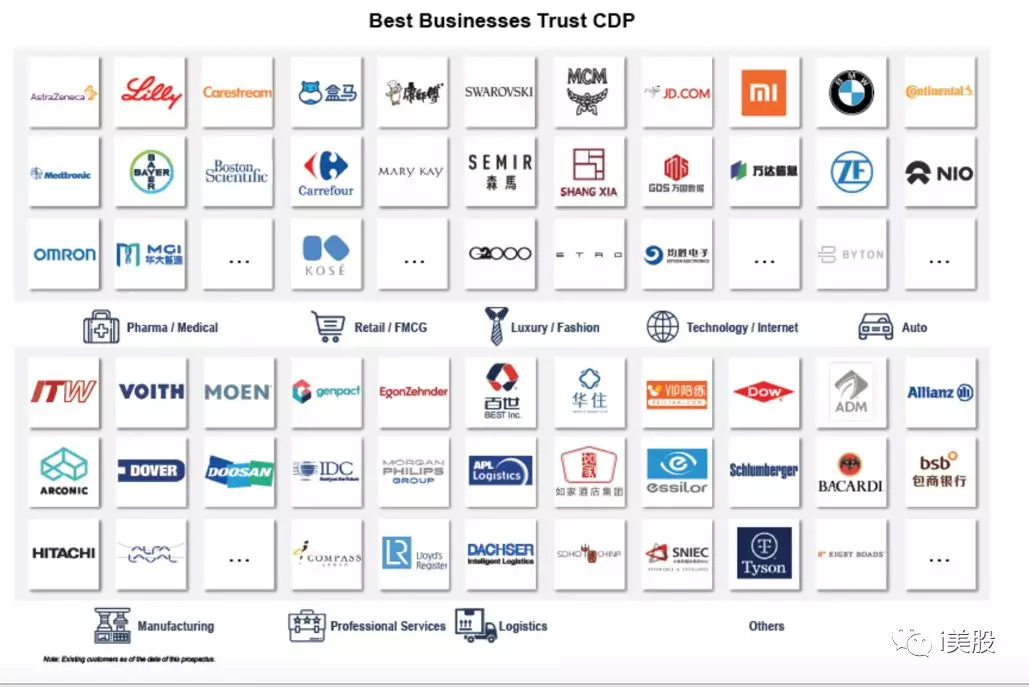

本月,一家致力于人力资本管理(Humancapital management)领域的SaaS服务企业CDP(CDP.US)集团递交在美上市申请,to B企业知名度虽不及to C企业,但我们所熟知的包括消费领域的宝马、京东(JD.US)、小米(01810)、家乐福、盒马、施华洛世奇,以及金融、医疗、科技、物流等领域的众多知名大型企业都是CDP集团的客户。此外,SaaS服务的盈利模式呈现出一些非常鲜明的特点,透过这些特点,我们可以预见到CDP集团业务走向和盈利前景非常清晰,从而吸引了包括Fidelity、Morgan Stanley等权威投资机构和前程无忧的战略投资。

本文将从人力资源管理SaaS市场现状、CDP集团的盈利模式、增长策略及竞争策略的角度,分析这家公司的投资亮点:

一、HCM市场有多大?

在企业数字化升级的产业革命大潮下,HCM市场需求正在放大,HCM SaaS服务,通过产品和技术,能有效帮助企业提高HR运转效率,帮助企业从低附加值的重复性劳动投入中解放出来,将更多精力投入到核心业务。

1,国内HCM市场情况

CDP集团所属的HCM行业,主要包括薪酬福利计算发放、人才测评、推荐、培训、咨询、招聘等HR服务,以及包括弹性用工、劳务派遣在内的劳动力管理服务。

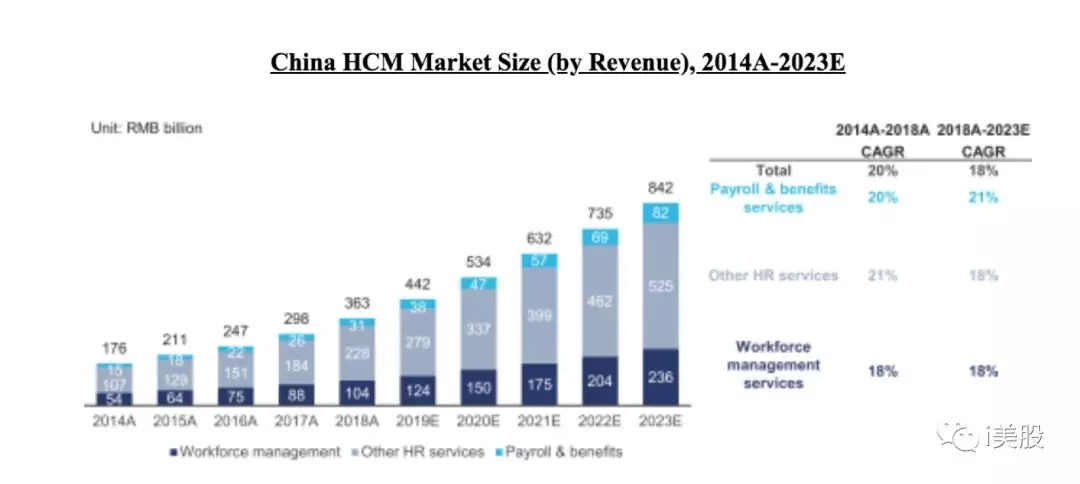

根据Frost & Sullivan数据,2018年,国内HCM市场规模3630亿元人民币,预计到2023年实现8420亿元人民币,CAGR18%。

其中,薪酬福利相关HR服务市场规模,预计将从2018年的310亿元,增长到2023年的820亿元,CAGR 21%;

薪酬福利服务之外的HR服务市场规模,预计将从2018年的2280亿元,增长到2023年的5250亿元,CAGR 10%;

劳动力管理服务市场规模,将从2018年的1040亿元,增长到2023年的2360亿元人民币,CAGR 18%。

行业性增长将主要源自HCM产品服务的完善,以及第三方服务市场渗透率的提升。根据招股书披露,国内7.76亿从业者,是美国的近五倍,但国内HCM市场规模仅仅是美国的一半,在美国,使用第三方薪酬福利服务的企业渗透率高达80%,国内渗透率仅为25%。CDP集团将享受行业增长的红利。

2,薪酬福利SaaS服务,市场渗透率极低

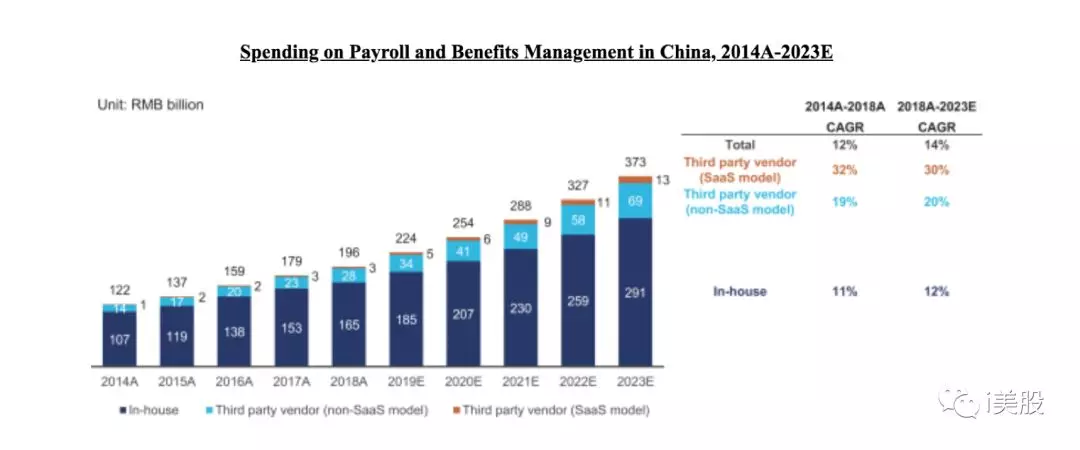

Frost & Sullivan数据,2018年,国内薪酬福利服务市场规模1960亿元人民币,其中企业in house是主流,占比84%,采买第三方服务(SaaS+非SaaS 大约310亿规模)的占比16%,采购SaaS服务(30亿规模)占采购第三方服务的比例仅为10%。

随着薪酬福利领域SaaS产品及服务日益完善,预计到2023年,该领域SaaS服务市场规模将达130亿元人民币,2018-2023年CAGR30%,占第三方服务的渗透率提升到16%。

CDP集团,重点从薪酬福利SaaS产品切入整个HCM市场的,但是薪酬福利SaaS市场较为分散,有超过200个大小规模的服务商,依据本地化和细分品类提供服务。如果从集团大客户数目的维度来看,CDP是国内最大的薪酬福利领域的SaaS服务商。

3,第三方劳动力管理市场Top 3 player之一

国内劳动力管理市场,主要针对弹性用工及劳务派遣,主要指企业将部分业务和劳动力全部外包给第三方,例如物流、在线教育等劳动力流动偏高及非全职的用工领域,对外包需求比较大。

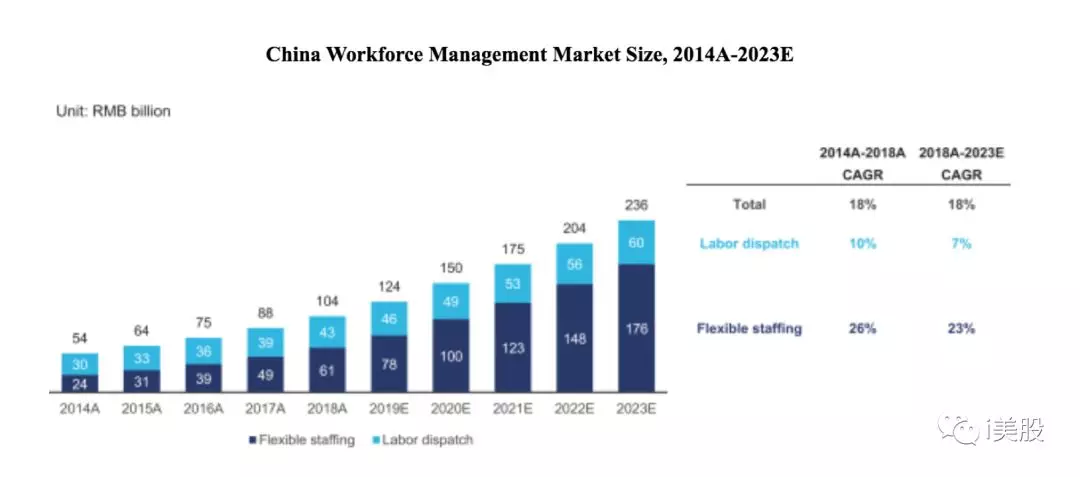

Frost & Sullivan数据,2018年,国内劳动力管理市场规模约为1040亿元人民币,其中灵活用工市场规模占比59%,劳务派遣市场占比41%;预计到2023年劳动力管理市场将增长到2360亿元人民币,其中灵活用工市场将达1760亿元,2018-2023年CAGR将达23%。

CDP集团覆盖了国内及跨国大中型企业在中国地区的人力资源相关劳动力管理业务,并且顺势抓住了快速增长的灵活用工市场需求。根据Frost & Sullivan数据,今年上半年,以收入规模计算,CDP集团是国内云计算架构下,劳动力管理Top 3服务商之一。

二、盈利模式较为清晰

CDP集团服务于HCM市场超过15年,自2017年至2019年9月,服务了超过1000家集团客户,3600个企业实体,覆盖约100万人力资源需求,业务涵盖薪酬、福利、社保、及其他HR和劳动力管理相关需求。

1,产品及市场定位

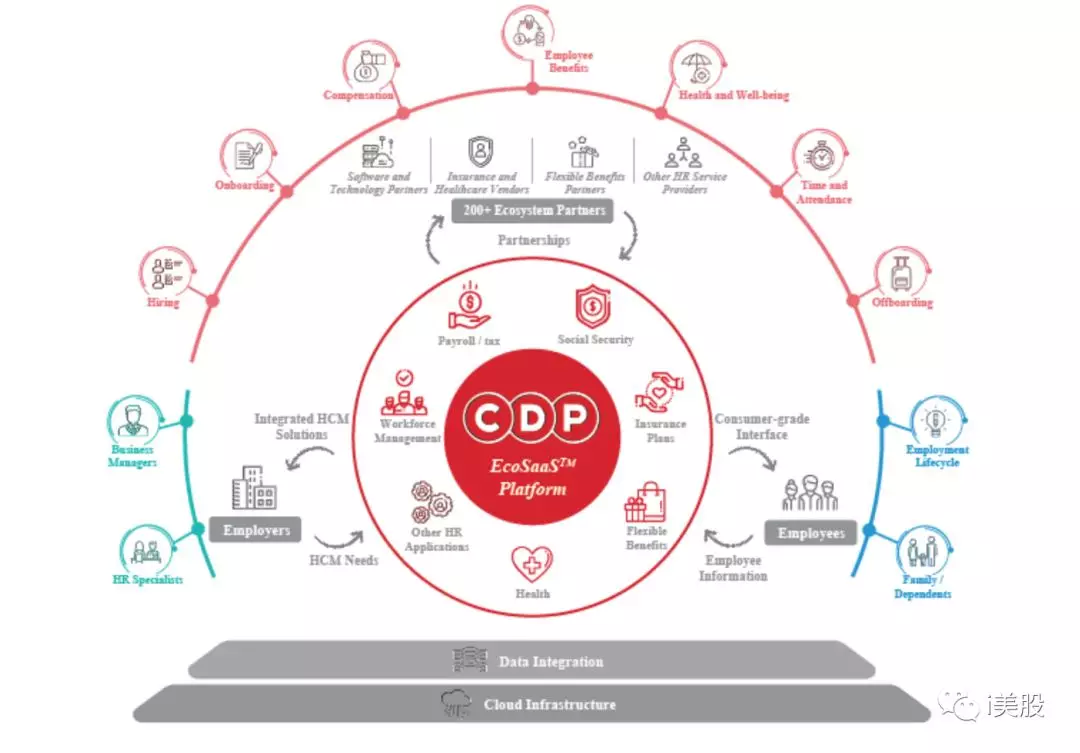

CDP集团的SaaS产品主要针对第一部分所介绍的HR服务及劳动力管理服务市场。

HR服务产品,主要包括算薪、发薪、税、社保、商业保险、公司福利等服务,此外还包括一些招聘、入职离职办理、考勤等相关领域服务。这部分HR服务对企业来说附加值偏低,通过采购第三方软件工具或SaaS服务,可以有效提升企业行政管理效率。

劳动力管理产品,主要针对企业的部分业务劳动力外包需求,从而降低人员管理难度,提升整体管理效率,例如物流行业人员流动较高,员工频繁离职入职,加上双十一期间物流需求突然增大,劳动力需求暂时性激增,对企业来说管理难度非常大,通过第三方基于云计算架构的SaaS服务,可以迅速提升高流动性员工管理效率,适应企业灵活用工的弹性需求。

2,收费模式及收入构成

针对HR服务,CDP向企业收取相关服务费;针对劳动力管理服务,CDP向企业收取包含员工工资在内的服务费,进而向员工支付工资、缴纳社保及个税,所以这块业务毛利率相对HR服务偏低。

(两块业务收费模式的区别,可以参考京东的平台及自营业务区别来理解。)

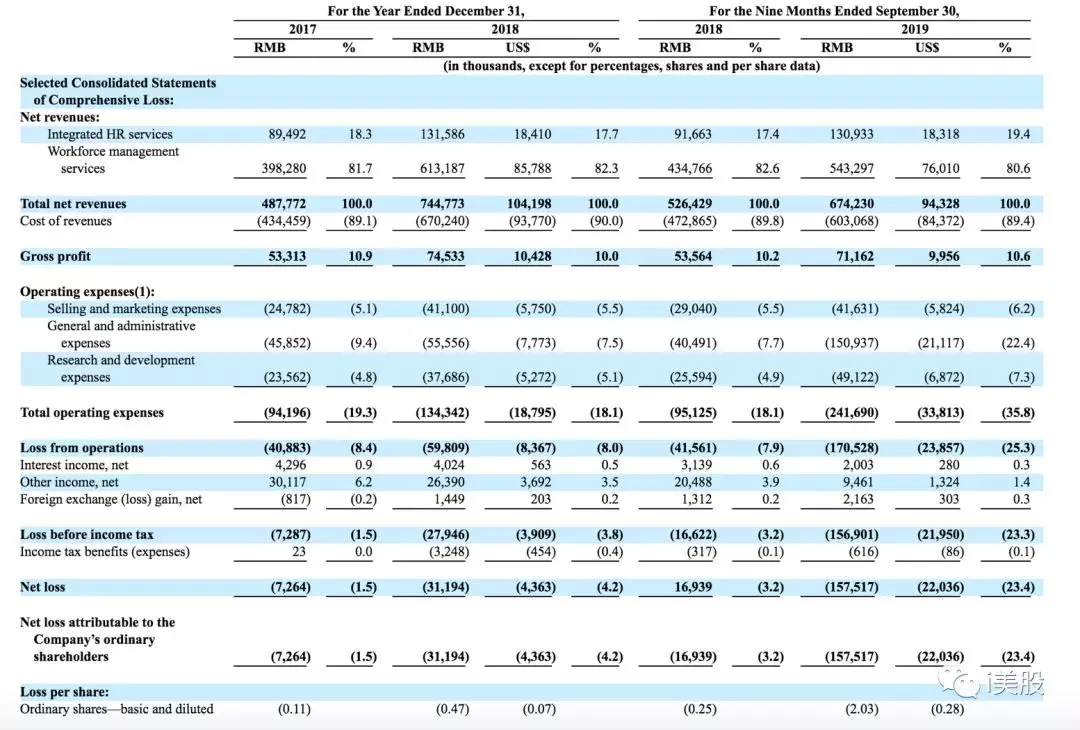

a)营收。2019年前三季度CDP集团营收6.742亿元人民币,同比增长28.1%。其中,劳动力管理服务营收占比80.6%,同比增速25%,上年同期该业务营收占比为82.6%;HR服务业务同比增速42.8%。

2018年营收集团7.448亿元人民币,同比增速52.7%。其中,劳动力管理服务营收占比82.3%,同比增速54%;HR服务收入同比增速47%。

2019年前三季度营收增速较2018年全年增速放缓,主要由于收入占比较高、毛利较低的劳动力管理服务收入增速下降所致。此外,SaaS领域业务扩张速度受制于服务深度和服务能力,一般不会呈现纯互联网式的爆发式增长。

b)毛利率。2017、2018、2018前三季度及2019前三季度,公司HR服务业务毛利率分别为 43.4%, 43.7%, 44.0%和 44.5%;同期劳动力管理服务毛利率分别为3.6%, 2.8%, 3.0% 和2.4%;

今年第三季度,HR服务业务毛利率45.7%,上年同期为44.4%,上个季度为43.6%;同期劳动力管理服务毛利率 2.9%,上年同期为 2.3%;

两块业务毛利水平,均有所上升。

3,商业模式成立的基础

a)客户规模化。SaaS产品研发前期需要做大量研发、资源、及市场投入,产品成型后,需要通过客户规模来摊薄前期投入,对于这类型企业,客户增长和费用增长并非是线性关系。

举个例子,各省市的社保纳税政策不一样,一个城市的薪资福利产品模型搭建出来后,服务10个企业和20个企业,公司的固定成本投入不会增加太多。

b)客户忠诚度。CDP集团的客户忠诚度极高,2016年的集团客户贡献营收,至2018年的贡献收入的续费率为120.2%,该客群2018年贡献了约71.7%的营收。高续费率决定了公司前期获客投入,得以通过长期稳定的合作关系逐渐摊薄。

而能够实现高续费率的结果,很重要的一个原因,源自公司策略上倾向服务大中型企业,原因是小企业存活率相对较低,如果续费率出了问题,则无法摊薄前期市场及研发投入,对SaaS企业的生意模式将产生较大影响,而大客户生存周期长,续费率高,用户迁移概率也相对低。

2018年公司94.2%的净收入,由ASP 50万元人民币以上的客户贡献,ASP 50万元人民币以上客户的客户留存率为98.7%。

c)交叉销售高毛利产品。劳动力管理服务虽然毛利水平偏低,但是为公司交叉销售高毛利的HR服务产品提供了客户基础。2018年,32%的劳动力管理服务客户,同时采购了公司的HR服务产品,一站式的产品和服务,省去了企业向不同的供应商采购不同SaaS产品的麻烦和兼容性问题。

目前整个HCM市场是相对分散的,各个供应商从不同细分市场切入HCM SaaS服务领域,有一体化产品服务能力的供应商比较少,CDP是当中一个。

4,盈利前景较为清晰

由于各个细分市场对SaaS服务的需求多样化,细分SaaS服务深度和专业性较高,SaaS供应商的盈利模式走向和竞争环境,相对to C的互联网领域要简单得多。当然增速也不及互联网产业动辄3位数增长的爆发力。只要市场空间足够大,多数SaaS行业都会经历前期大量资源投入,到规模化扩张,再步入稳定盈利期的过程,目前CDP处在第二到第三阶段的过渡期。

a)收入提高。通过继续扩大客户规模,丰富产品和服务线,提高客户ASP来实现。

b)提高运营杠杆。通过扩大客户规模,摊薄成本和费用。

从过往两年业绩历史来看,公司毛利率正在持续优化,市场费用和研发费用也控制在稳定水平。随着业务规模继续做大,运营杠杆会进一步提升,为盈利创造可能性。

今年前三季度,公司的销售及市场费用4160万元人民币,占营收比重为6.2%,上年同期为5.5%,如扣除与IPO相关一次性股权奖励支出580万元人民币,公司的市场费用占比稳定在5.3%;

2017和2018年,公司分别新增集团客户数195和234家,新增企业客户数分别为411和654家;2018年前三季度和2019年前三季度,分别新增集团客户数160和237家,新增企业客户数分别为421和482家。截止2019年9月30日,集团客户数达738家,服务企业实体数量3161。

如果我们用销售及市场费用(扣除股权奖励开支),除以新增集团客户数,计算获客成本,2017、2018、2018年前三季度和2019年前三季度,公司的获客成本分别为12.71万、17.56万、18.15万和15.13万。因为CDP集团的客户粘性极高,获客成本将在未来持续稳定的合作关系中逐渐摊薄。

此外,2017、2018、2018年前三季度和2019年前三季度,公司的研发费用占比分别为4.8%,5.1%,4.9%和7.3%(包含一次性股权奖励支出);管理费用占比分别为9.4%,7.5%,7.7%和22.5%(包含一次性股权奖励支出);

2017、2018、2018年前三季度和2019年前三季度,公司净亏损分别为730万元,3120万元,1690万元,及1.575亿元,除去股权奖励一次性支出的影响,2019年前三季度净亏损4640万元人民币。

c)薪酬福利和劳动力管理都是HCM领域相对高频的需求,通过好的产品及服务,做好客户留存非常重要,高复购率意味着,规模化扩张阶段走完后,公司大概率将实现持续稳健的盈利。

小结,公司的各项成本费用将随着客户基数变大,以及ASP上升而摊薄,客户复购将长期摊薄前期获客成本,公司整体盈利走向非常清晰。

三、增长策略

从上一部分对CDP盈利模式的分析中可以看出,增长和规模是当务之急,也是规模化盈利的基础。公司的增长将通过以下几方面努力来实现:

1,获客

从第一部分对行业现状的描述可以看出,目前HCM领域SaaS服务的渗透率还极低,今年国家新出台的个税改革、社保入税及养老金保险改革政策,是企业对HCM领域SaaS需求提高的窗口期,个税、社保、及养老金政策调整,加剧了企业,尤其是劳动密集型产业,人力管理的成本。高效的SaaS产品及服务,将极大的降低企业管理成本,以及降低企业未来适应政策调整的风险。

此外,公司目前已覆盖包括医药、零售、奢侈品、科技、汽车、金融、制造业、物流等多个行业,公司称将继续深耕已进入的行业,通过好的产品和服务,在B端企业中释放口碑效应,还会逐渐向新的行业渗透。

2,通过多样化的产品和服务,提高客户ASP。

提升客户ASP,除了交叉销售公司现有核心产品及服务外,公司还通过EcoSaaS平台的搭建,通过接入更多的服务商合作伙伴,为企业提供更多样化的服务。

上文已描述过HCM服务领域相对分散,服务商从各个细分领域切入该市场,CDP集团通过薪酬福利和劳动力管理服务建立了相对稳固的市场地位,但很难通过自研,满足所有HCM领域的细分需求。

开放平台是满足企业多元需求的一个路径,CDP希望通过EcoSaaS,接入更多细分领域服务,满足企业多元化的一站式需求,例如个性化的商业保险定制服务,个性化的员工福利政策,都需要合作伙伴通力打造。但该块业务是公司的战略方向之一,目前没有为公司贡献规模化的收入。

3,前程无忧战略协同

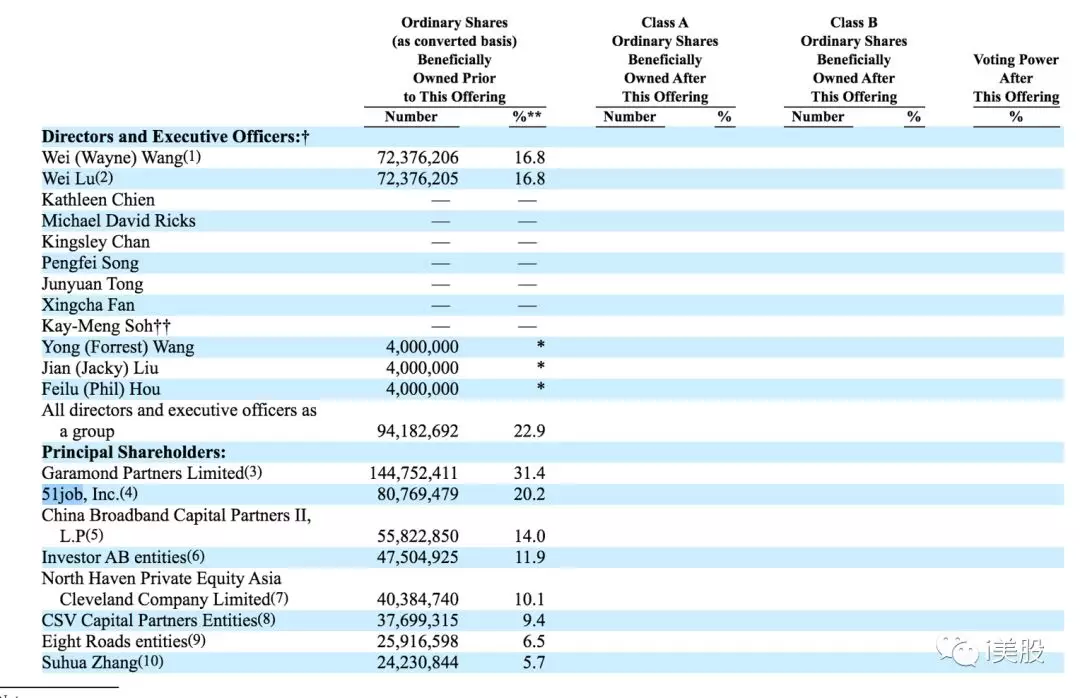

前程无忧战略入股的协同效应将逐渐释放,双方在客户资源、产品资源、及技术资源等多方面均有协同性。IPO前,前程无忧持股比例为20.1%。

四、竞争策略

1,先规模,后盈利

综合上文的分析,CDP集团重点经营的薪酬福利及劳动力管理服务市场,都是高频且粘性非常好的领域,公司策略上倾向于大中型企业,也为未来客户持续稳定付费,从而摊薄前期获客成本打下基础,基于上述特点,公司盈利的可能性几乎不需要质疑。

现阶段公司的战略重点应为抢占更多客户,获得更大市场份额,再通过好的产品和服务稳定客户留存及提升客户ASP,随着客户规模变大,新客占比降低,老客户重复购买,盈利水到渠成。相反,如果为短期盈利目标,降低获客速度,及其他方面的投入,将限制业务规模前景。

2,非赢家通吃市场,做好自己为己任

另外,HCM SaaS并非赢家通吃的市场,细分市场SaaS服务深度较高,好的产品和服务需要时间和经验来打磨,做好产品和服务就能很好的享受行业增长的红利。同时规模化的进程,也需要产品和服务能力提升来匹配,不可能短期快速实现。当完成规模化目标后,公司将进入稳定盈利期。

附公司股权结构:

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP