光大证券:棚改托底投资,竣工复苏如期确认,配置融创(01918)等低估值龙头

本文来自微信公众号“缅怀南方”,作者:何缅南。原文标题《棚改收关托底投资,配置龙头防御价值》。

政策面:边际均衡,流动性遏制需求,棚改托底投资

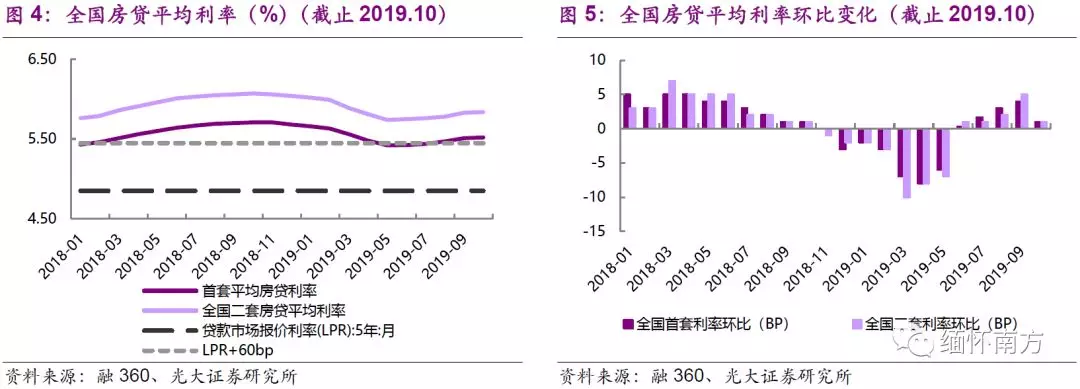

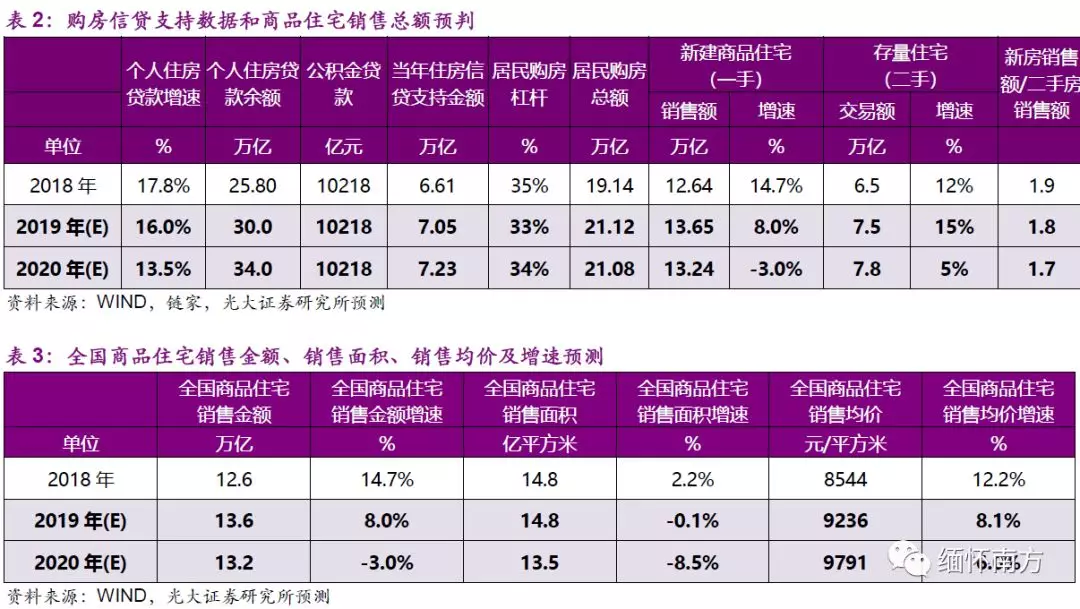

2018提出“窄通道紧平衡”,房地产“约束中求平衡,房住不炒是底线,因城施策防失速”框架将继续维持。聚焦2020,紧信用下的流动性管控遏制购房需求和信用扩张,棚改计划“收关之年”或翻倍,托底投资增速。需求侧按揭贷款投放有韧性全年新增4万亿;按揭利率中期有望随着实际利率逐步回落;供给侧融资总量压缩,结构分化,金融资源继续向高资质房企集中。

基本面:需求侧跨过历史大顶销售规模回落,供给侧地产链重心后移

需求侧:预计2020年销售面积-8.5%(一线0%、二线+10%、三四线-16%),销售金额-3.0%(一线+10%、二线+13%、三四线-16%),销售均价+6%(一线+10%,二线+3%,三四线基本持平)。

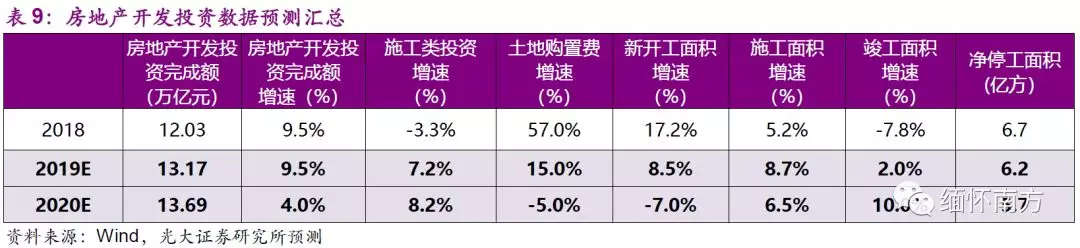

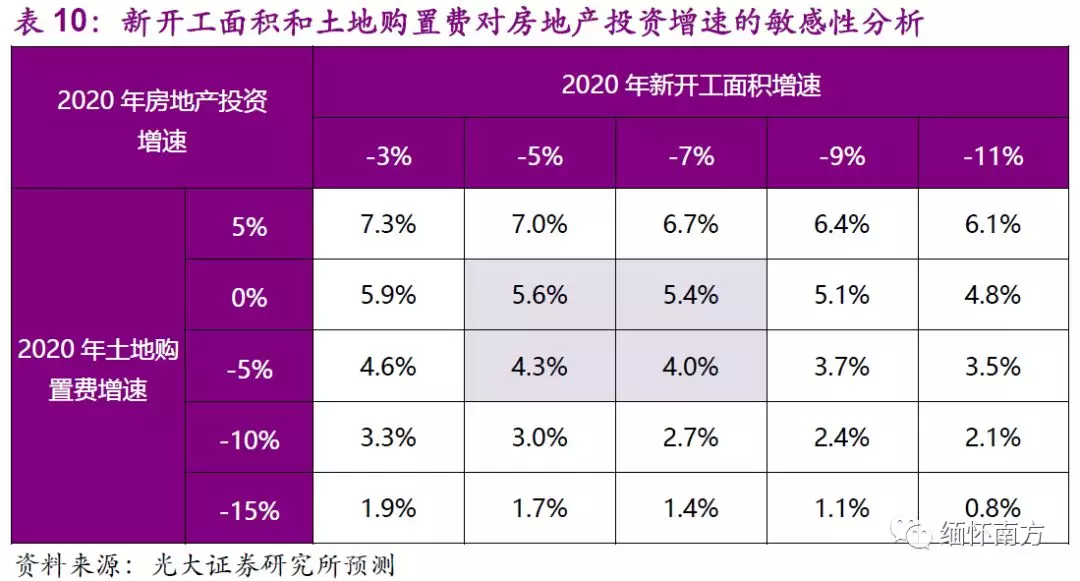

供给侧:地产开发链呈现明显重心后移特征,前端进入项(拿地和新开工)边际减少,后部退出项(施工和竣工)边际增加;预测2020年新开工面积-7%,施工面积+6.5%,施工类投资+8.2%,开工库存温和提升,土地购置费增速转负拖累投资数据,敏感性测算中性区间房地产投资增速4-5.5%(土地购置费-5%-0)。

后周期:竣工复苏如期确认,预测2020E住宅竣工+15%

2019进入竣工复苏周期的逻辑已在前期多篇报告中阐述,1-9月统计局竣工回暖数据斜率偏弱,主要原因包括资金面紧张拖累中小房企竣工节奏和土地增值税清缴减弱竣工上报意愿;我们重申竣工终将回归合同销售硬约束,短期拖延导致的缺口将回补,预计2020年竣工面积+10%,其中住宅竣工+15%。

投资建议:低估值龙头具备防御价值,高股息在“资产荒”下具备吸引力

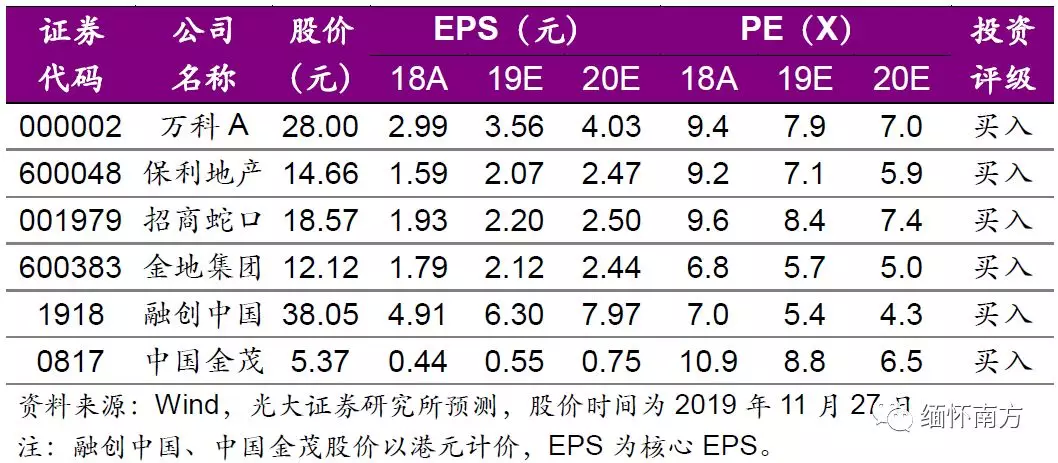

当前行业窄通道紧平衡,基本面平稳下行,价格趋弱,短期调控边际压力减轻。供给侧改革过程中,行业集中度持续提升,房企短期业绩兑现和中长期盈利能力都将加剧分化。在全球经济下行,流动性宽松和“资产荒”的情况下,龙头房企收入端弹性确定,业绩增速相对稳定,估值具有较强防御性,股息率相对较高,对于考核周期较长的大资金具备配置吸引力。推荐现金流安全边际高,业绩确定性较强,具备持续投融资优势的龙头,如A股的招保万金和H股的融创中国(01918)和中国金茂(00817)。同时考虑到全球流动性宽松和无风险利率缓步下行有利于存量物业价值重估,建议关注陆家嘴和华润置地(01109)。

风险分析

宏观经济整体降速,影响居民收入、信用扩张、按揭偿还及消费支出;房企还债高峰来临,部分中小型房企信用风险提升;办公楼出租率及租金水平或不及预期;消费支出下滑有可能导致零售和仓储物业租金下滑。

正文

【1】政策面:边际均衡,流动性遏制需求,棚改托底投资

我们在2018年提出“千钧将一羽,轻重在平衡”,由于基础研究耗时/新动能尚弱,短期内旧动能无法说去就去;同时资产泡沫和居民杠杆又限制了居民信贷大幅扩张的空间。我们认为“约束中求平衡,房住不炒是底线,因城施策防失速”的整体框架可能会维持较长一段时间。

聚焦2020,我们认为“紧信用”前提下,流动性管理将遏制购房需求和信用扩张;棚改“收关之年”接近翻倍的棚改计划将托底投资增速。

个体理性会引发合成谬误,行业流动性管控持续

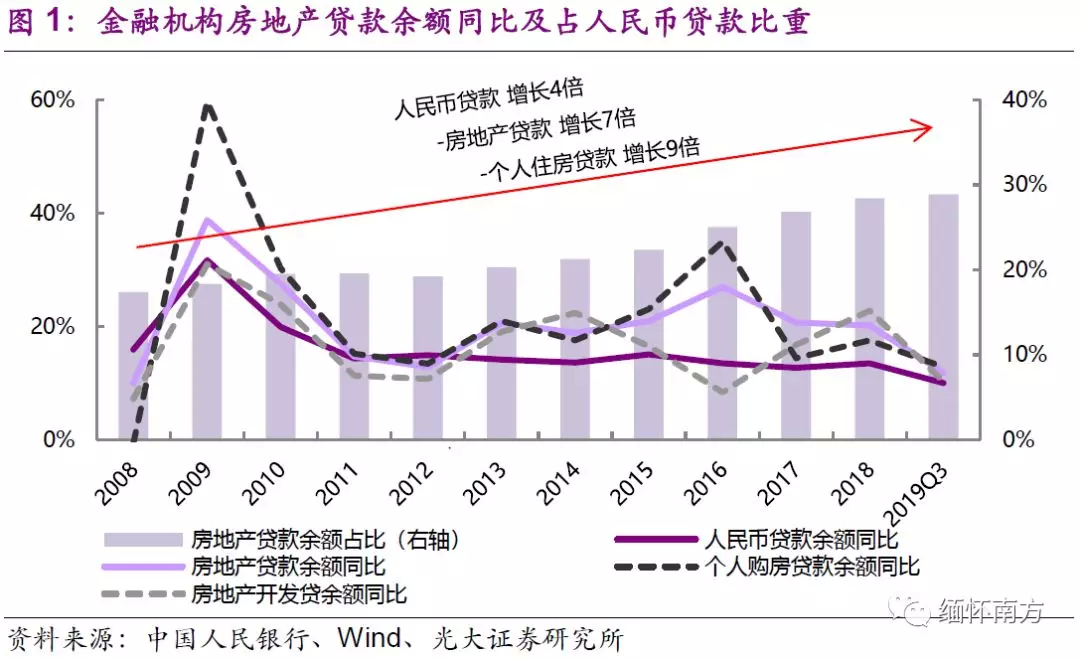

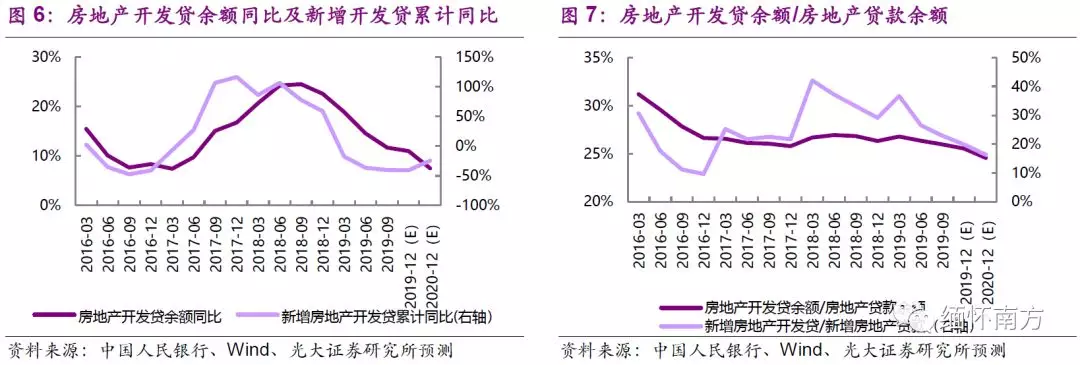

由于我国特殊的土地制度,拥有优质抵质押物的企业和个人,更容易获取信贷倾斜,宝贵的金融资源如不加以管控,会在“个体理性”中“自发”向房地产市场集中。2008年末至2019年三季度末,国内金融机构人民币贷款余额增长约4倍,同期我国个人住房贷款余额增长9倍,房地产开发贷余额增长5倍,房地产贷款余额合计增长超过7倍。

展望后续,全球经济增长乏力,各国央行纷纷降息,我国经济增速中枢下移,正处于由高速发展向高质量发展的换挡转型期;预计短期内宏观流动性边际宽松,银行信贷结构优化调整,新动能新产业将会获得更多政策支持,信贷资金流向管控将持续。

我们预测2019、2020年新增房地产贷款分别为5.6万亿、5.2万亿,同比增速分别为-13%、-8%,占新增各项贷款比重分别为33%、28%;2020年末房地产贷款余额约49.5万亿,同比增长11.7%,增速或略低于2020年各项人民币贷款余额增速。

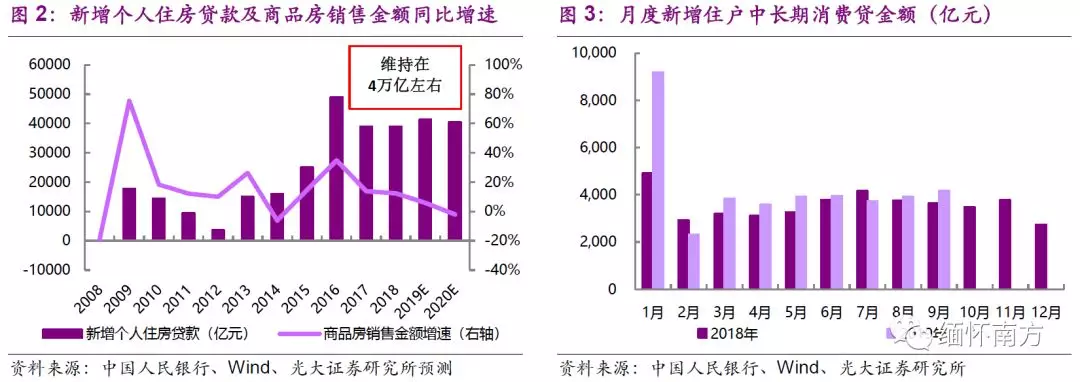

其中需求侧按揭投放短期韧性较强,按揭利率中期回落,预测2019年新增个人住房贷款4.1万亿,同比增长16%;预测2020年新增个人住房贷款将继续保持在4万亿左右,同比微降2.0%;预测2020年末房贷余额同比增长约13.5%。

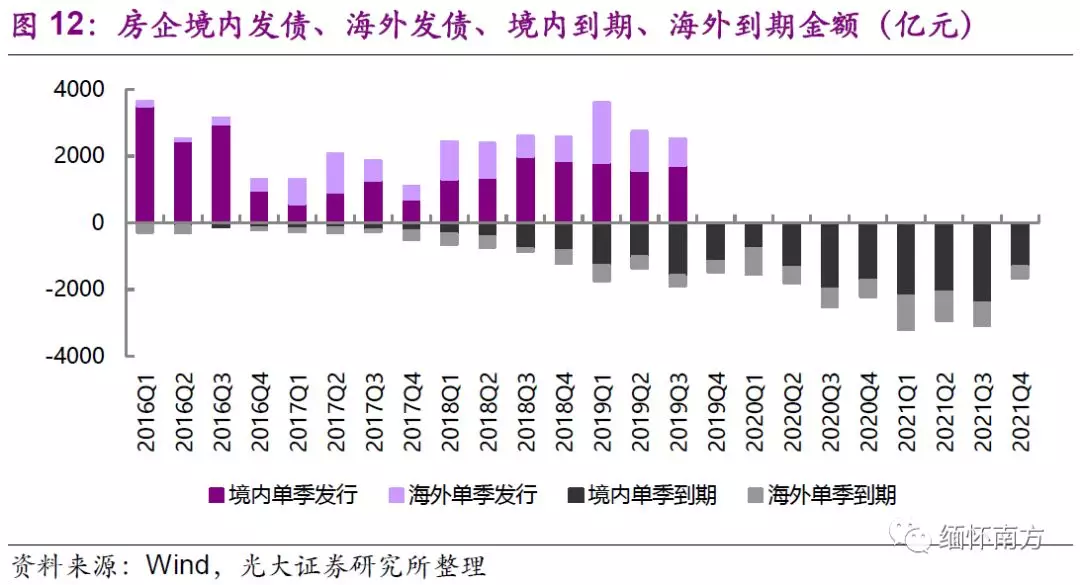

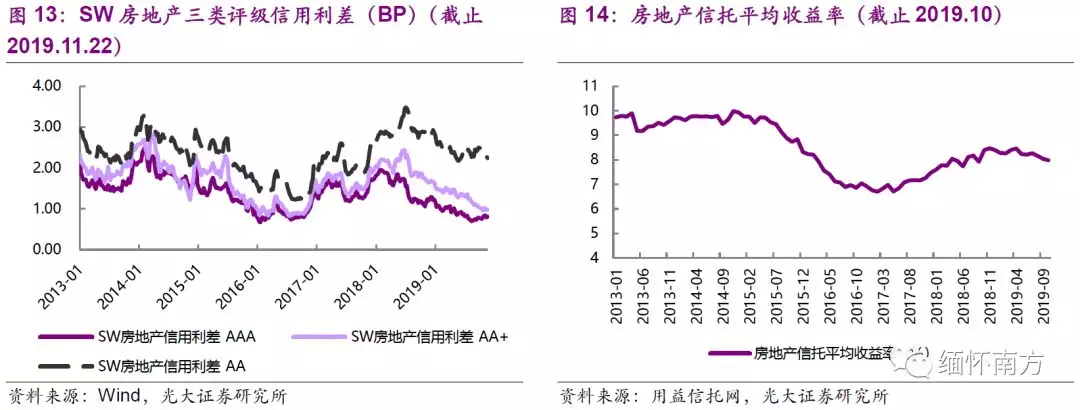

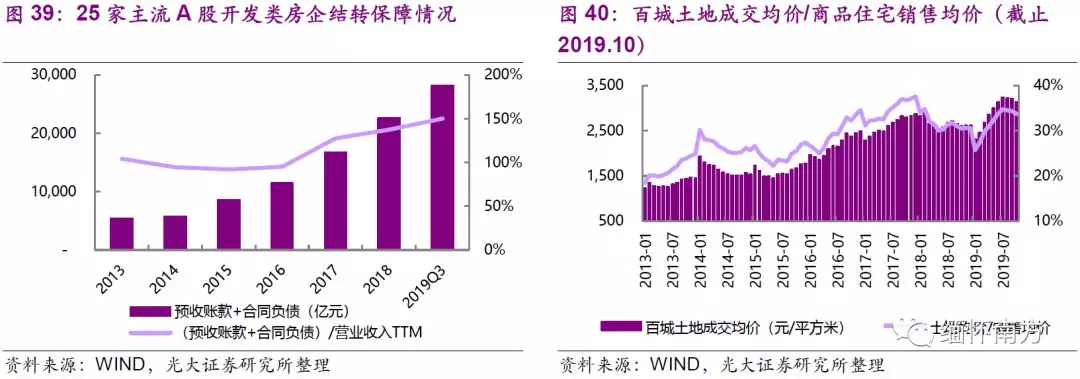

供给侧方面,房地产开发贷或是行业信贷收益重要压力区。房地产信托以余额管控为抓手,7月后募集规模明显收缩。境内外债2020年迎来偿债高峰,合计到期超过8000亿元,考虑到当前主要限制过度增量融资和大举加杠杆拿地,借新还旧渠道仍相对通畅,预计2020年债券净融资仍能保持一定规模。

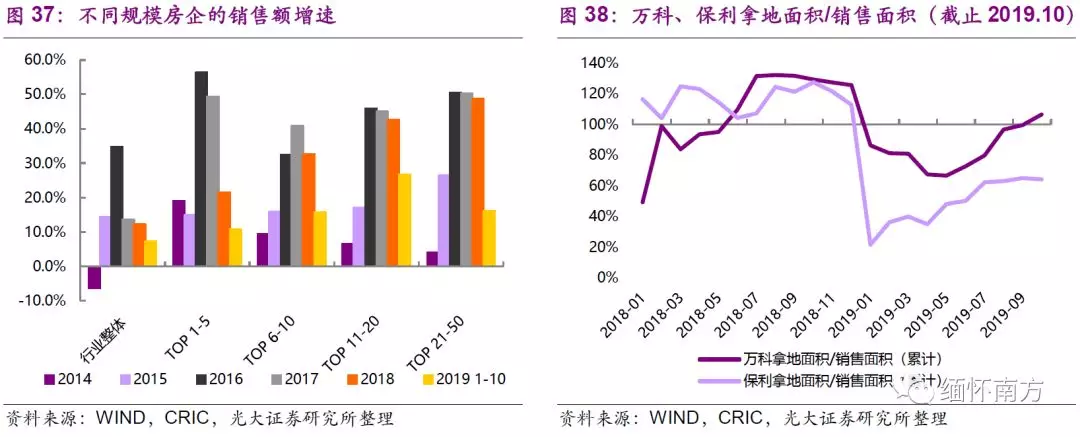

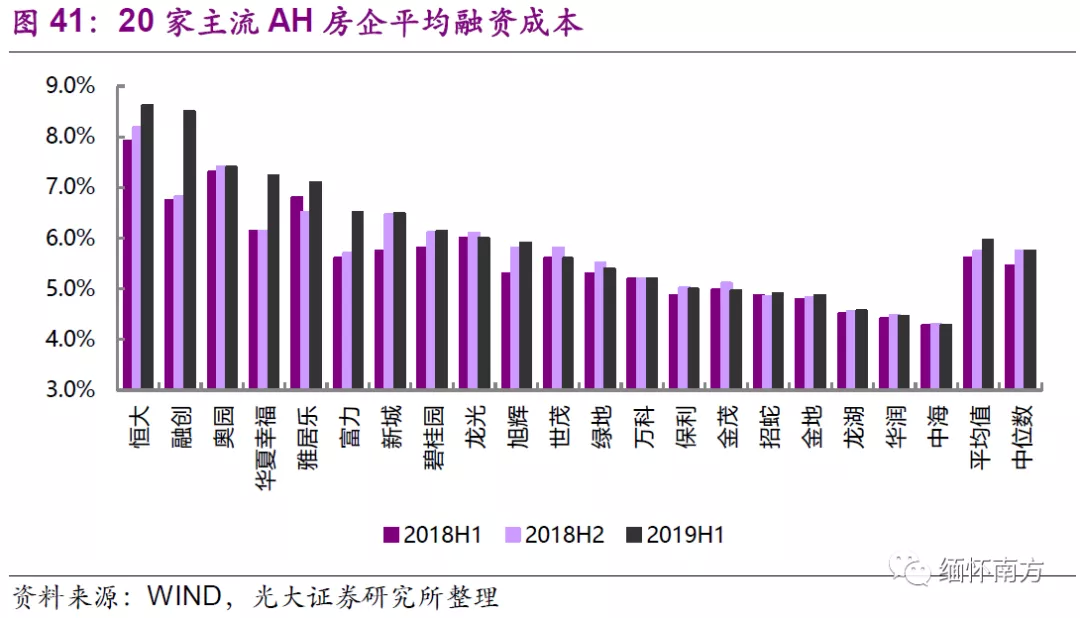

在实际利率下行、房行业融资总量管控的背景下,金融资源将加速向高资质房企集中,头部房企融资成本仍将保持低位,行业中期销售集中度提升确定性进一步增强。

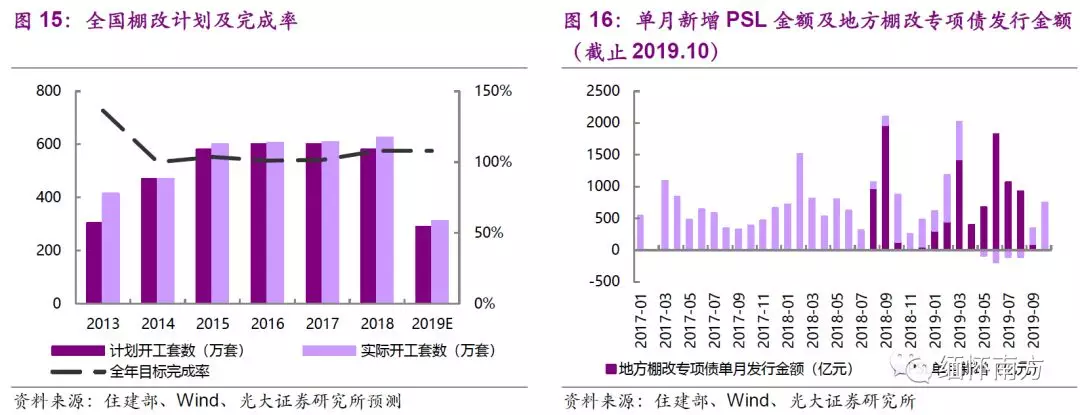

2020棚改“收关之年”或翻倍,托底投资

2018-2020年三年全棚改计划1500万套,其中2018年实际开工626万套,2019年计划开工289万套。1-10月全国棚改开工300万套,已超额完成全年目标。

考虑到9月开始PSL结束净回笼状态,10月新增PSL规模进一步提升至750亿元,我们认为2020年棚改或仍可获得较强政策性金融工具支持。假设2019年棚改目标完成率与2018年一致,约108%;在3年棚改计划1500万套前提下,2020年剩余棚改量约562万套,较2019年计划增长94%。

定量测算下,预测2020年棚改货币化安置购房面积约3800万方,约占2020年预测商品住宅销售面积的2.81%;预测棚改实物安置投资1.08万亿元,约占2020年预测房地产投资的7.88%;预测棚改实物安置投资对于房地产投资增长贡献率约77%,对施工类投资增长贡献率接近60%。

【2】基本面:需求侧跨过历史大顶,销售规模回落,供给侧地产链重心后移

2020年需求侧:销售总量及结构预测

2019年下半年来,全国商品房销售面积累计降幅持续收窄,一是低基数影响;二是当前开发商以价换量抢收回款,冲刺规模和排名。

展望2020年,我们认为短期影响购房需求的两大因素(信贷支持和房价预期)均难以支持市场总量继续扩张:1)“紧信用”和居民杠杆短期上涨过快,限制房地产需求侧信贷扩张,预计新增按揭规模高位回落;2)决策层表态坚决,房价大幅上涨预期扭转。

我们认为,2019年或是房地产市场成交规模的历史大顶,基于信贷投放预测模型,预计2020年全国新建商品住宅销售额约13.2万亿,同比下降3.0%;销售面积约13.5亿方,同比下降8.5%;销售均价约9791元/平方米,同比增长6.0%(统计数据总量层面,受销售结构影响)。

分城市能级来看,我们认为:

一线城市当前销售面积占比不到3%,已基本进入存量和城市更新时代;同时随着保障房/人才房/租赁房的逐步入市,商品房成交面积占比较小;预计2020年销售面积持平,销售金额同比+10%,销售均价+10%。

二线城市受益于大都市区、新型城镇化和放宽落户限制、以及“因城施策”合理引导需求,预计2020年销售面积同比+10%,销售金额同比+13%,销售均价+3%。

三四线城市“涨价去库存”的热销惯性基本结束,前期需求透支影响将逐步体现,预计2020年销售面积同比-15.7%、销售金额同比-16.1%,销售均价小幅回落。

2020年供给侧:地产开发链重心后移,施工类投资增速继续提升

整体来看,地产开发链条呈现较明显的重心后移特征,即前端进入项(拿地/新开工)边际减少、尾部退出项(竣工)边际增加。2020年供给侧数据预测:新开工面积-7%,施工面积+6.5%,施工类投资+8.2%,土地购置费进入负区间拖累投资增速,敏感性测算中性区间房地产投资增速4-5.5%(土地购置费-5%-0)。

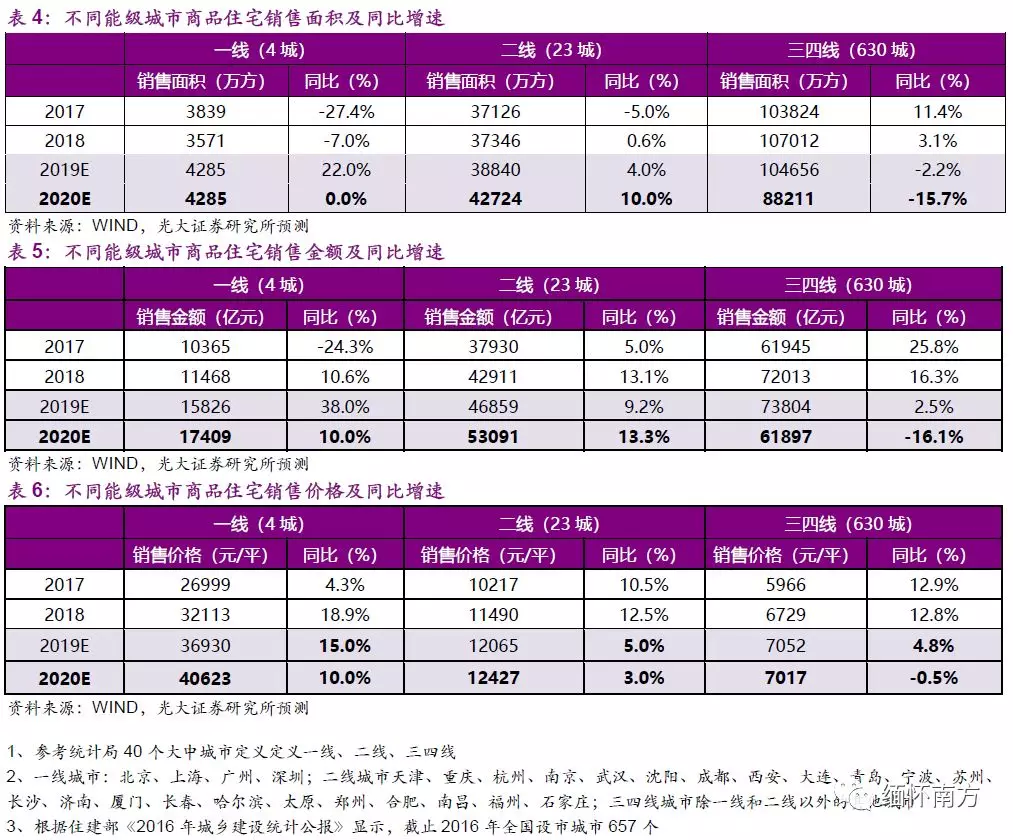

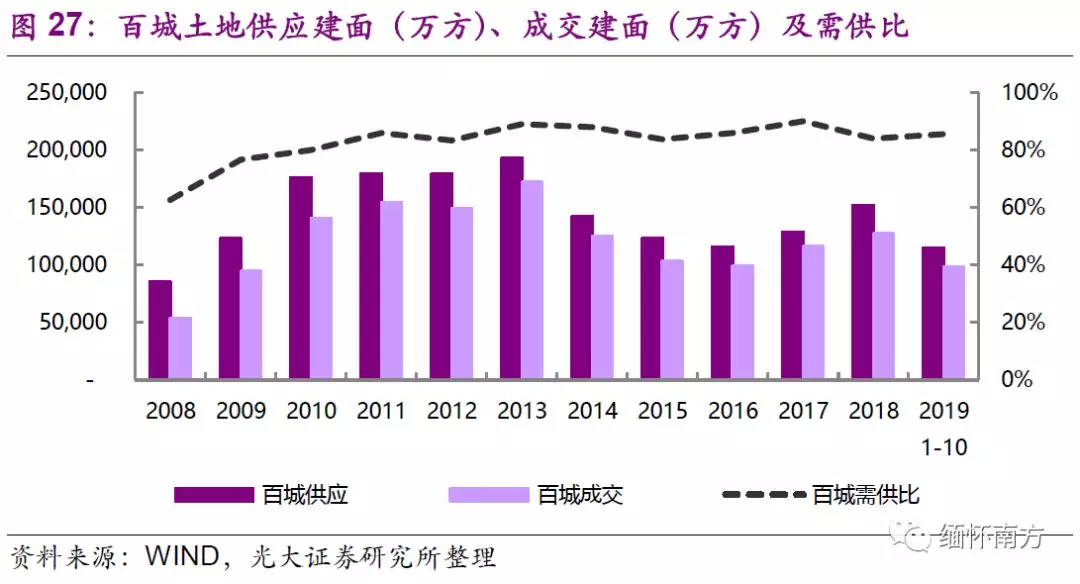

分项来看,土地市场方面,考虑到资金面管控和销售预期走弱,我们认为2020年将整体维持低温运行;其中伴随着拿地需求和土地价格的动态平衡,在间隔时间段,不定期出现类似近期的阶段性回温。

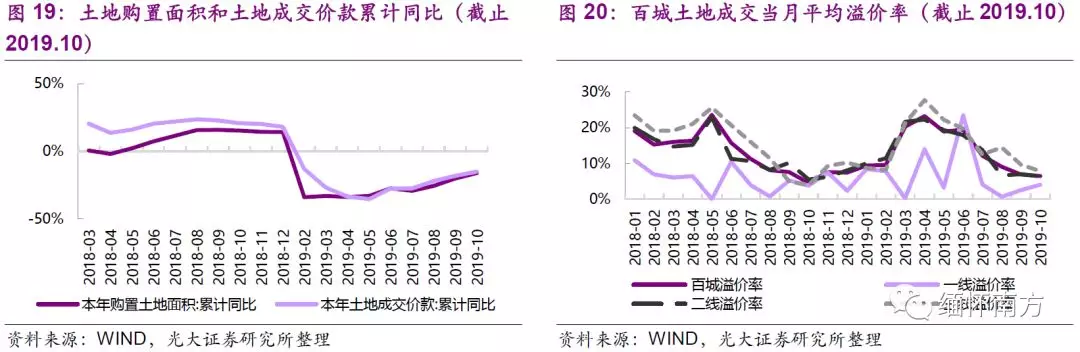

新开工方面,我们认为当前房企接近饱和备货的新开工铺排意味着周转进一步提升空间相对有限;结合土地成交偏弱、库存水平低位回升、资金面压力抬升都将构成边际制约因素,随着基数走高,预计2020年新开工增速将由正转负,预计年底回落至-7.0%,全年新开工面积约21亿方(维持预测2019E新开工面积约23亿方,同比+8.5%)。

库存方面,预计随着销售平缓回落,开工库存将温和提升。但在供地规模相对保守(对比2010-2013年)的前提下,当前新开工高位减速,行业资金面受控,整体拿地策略谨慎,盲目加杠杆和大幅扩张的概率较低,市场预期管控较好,后续开工库存回升空间亦相对有限,预计后续一段时间内房地产行业整体量缩价稳可能是较为理想的选择。

净停工方面,考虑到:1)交通基建项目提速,规划利好促进周边项目复工;2)行业资源整合加速,被收购项目有望复工入市;3)部分城市限价政策灵活度提升;我们预计2020年房屋净停工面积收窄趋势延续,2019、2020年预测净停工面积分别为6.2亿方、5.7亿方。

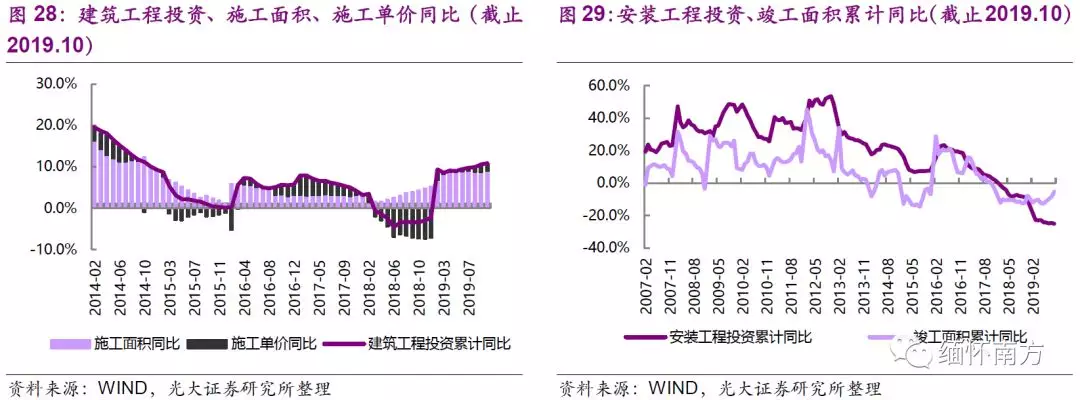

施工方面,预计净停工下降可小幅对冲新开工回落和竣工复苏对于施工增长的拖累,综合三方面预测后,推算2020年全国房屋施工面积同比增长6.5%左右(2019E同比+8.7%)。考虑到施工总量仍在较高水平,预计单位面积投资同比微增1%,结合施工面积预测,预计建筑工程投资同比增长7.6%(2019E同比增长10.3%);安装工程投资受竣工复苏带动,预计同比增长15%;设备工器具购置额占比较小,预计同比增长5%。综合三项预测,预计2020年施工类投资同比增长8.2%(2019E同比增长7.2%)。

土地购置费方面,9、10月边际层面降速压力已开始显现。基于对2019-2020年土地成交以及行业供给侧流动性相对谨慎的判断,我们预计2020土地购置费可能进入负增长,大概率区间为-10%~0%,中性预测增速为-5%,对房地产投资将由拉动转为拖累。

房地产投资方面,综合施工类投资和土地购置费的判断,预测2020年房地产投资同比增长4.0%(2019E同比增长9.5%)。在对新开工和土地购置费敏感性分析下,预测2020年房地产投资增速大概率区间在4%~5.5%。

由于土地购置费不直接计入GDP核算,当前房地产投资仍对GDP增速起支撑作用。但从中期维度来看,伴随新开工面积/施工面积/施工类投资增速回落,房地产投资增速下行对GDP的影响或逐渐加大。

【3】后周期:竣工复苏如期确认,2020E预测同比+10%

前期新开工传导下,2019年竣工迎来复苏周期

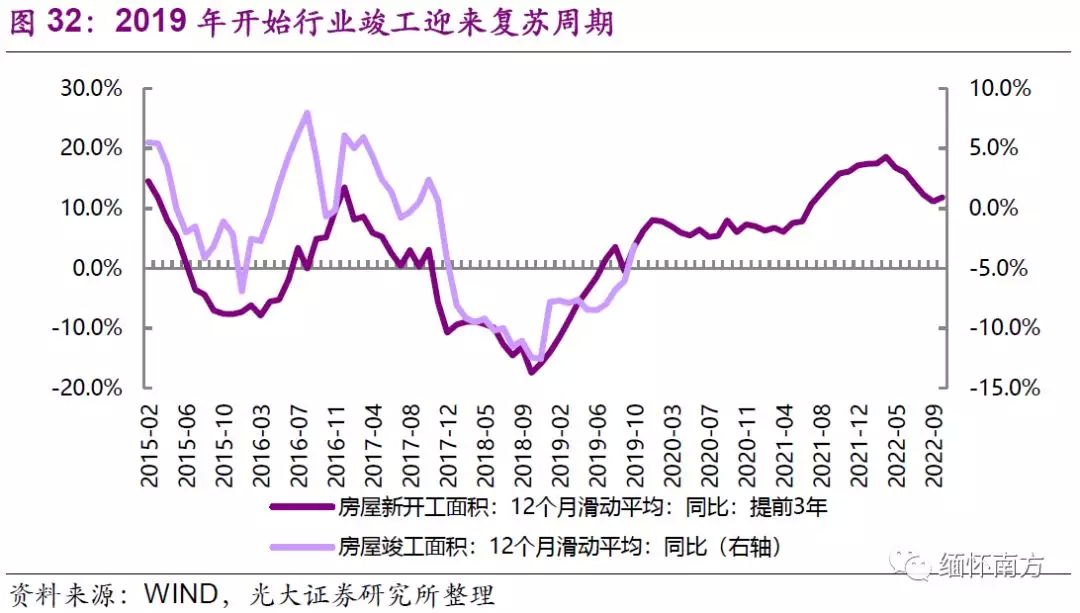

竣工复苏的逻辑我们已在3月的报告《3月地产销量回暖,重视产业链投资机会》中作过详细阐述:2016年随着行业景气度回升,土地成交趋热,全国新开工面积见底回升,2016年、2017年、2018年、2019年1-10月全国房屋新开工面积分别同比增长8.1%、7.0%、17.2%、10.0%,如果整体性施工节奏未发生根本性变化,按照3年竣工周期推算,2019年开始行业将进入为期3-4年的竣工复苏周期。

上游及微观数据已展现较明显复苏迹象

从微观数据来看,7家AH地产龙头2019年计划竣工合计约1.28亿方,较2018年实际竣工增长35%,对比2017、2018年分别为7%、24%。

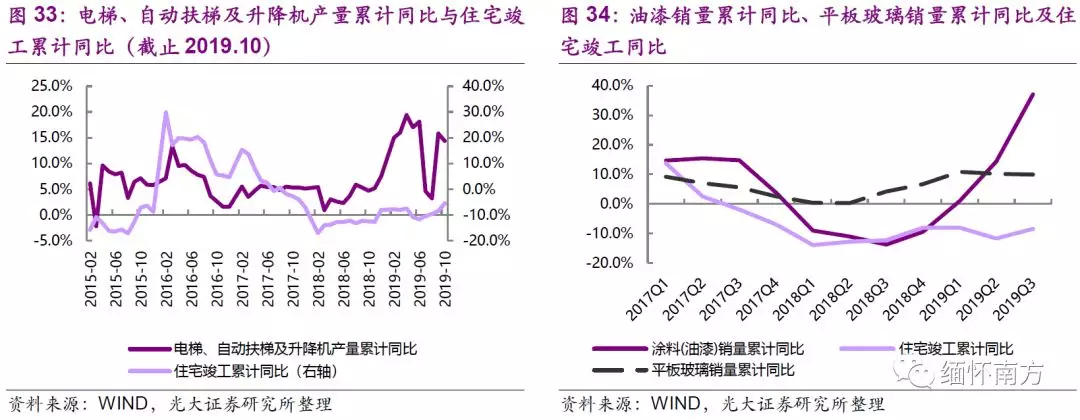

从上游数据来看,电梯产量增速、平板玻璃产量增速、涂料(油漆)销量增速基本都在2018年中或三季度见底,进入2019年后增速出现明显回升。

统计局数据开始兑现,预计2020E竣工面积+10%

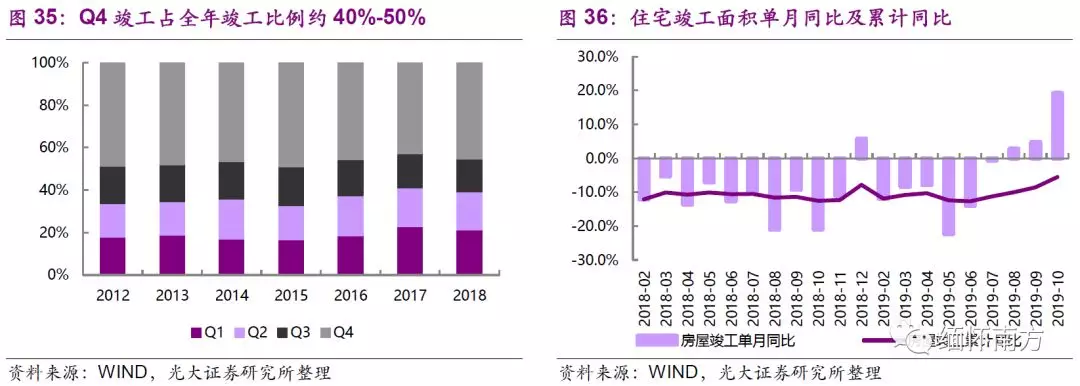

下半年来,统计局竣工数据加速向好,尤其是10月单月房屋竣工面积同比增长19.2%,印证了我们的前期判断。

展望未来,尽管因资金收紧等因素,施工周期或有所拉长,竣工最终仍需回归合同约束,期房销售的交付需求可视为后续竣工底线要求,预计2020年房屋竣工同比增长10%(2019E同比增长2%)。

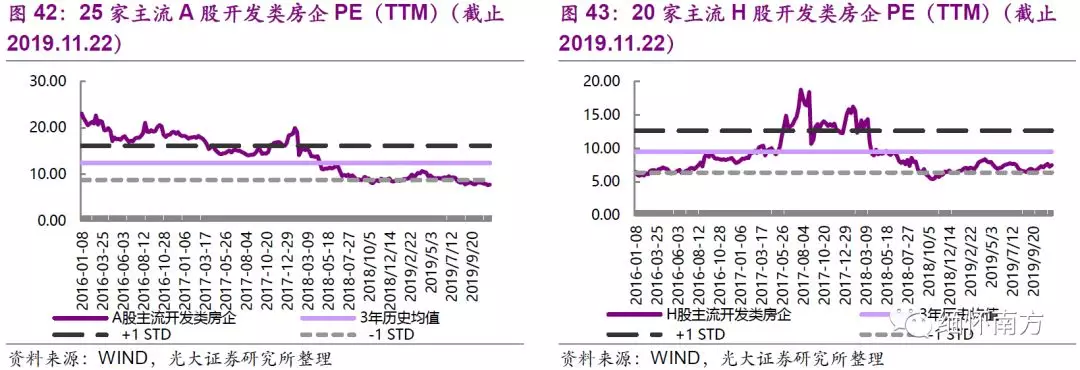

【4】投资建议:低估值龙头具备防御价值,高股息在“资产荒”下具备吸引力

当前行业窄通道紧平衡,基本面平稳下行,价格趋弱,短期调控边际压力减轻。供给侧改革过程中,行业集中度持续提升,房企短期业绩兑现和中长期盈利能力都将加剧分化。在全球经济下行,流动性宽松和“资产荒”的情况下,龙头房企收入端弹性确定,业绩增速相对稳定,估值具有较强防御性,股息率相对较高,对于考核周期较长的大资金具备配置吸引力。推荐现金流安全边际高,业绩确定性较强,具备持续投融资优势的龙头,如A股的招保万金和H股的融创中国和中国金茂。同时考虑到全球流动性宽松和无风险利率缓步下行有利于存量物业价值重估,建议关注陆家嘴和华润置地。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP