长江宏观:周期视角,美国在哪个阶段?

本文来自微信公众号“长江宏观固收”,作者:赵伟团队。

报告摘要

从周期视角,以及就业数据的相互验证来看,本轮美国经济仍处于下行通道中

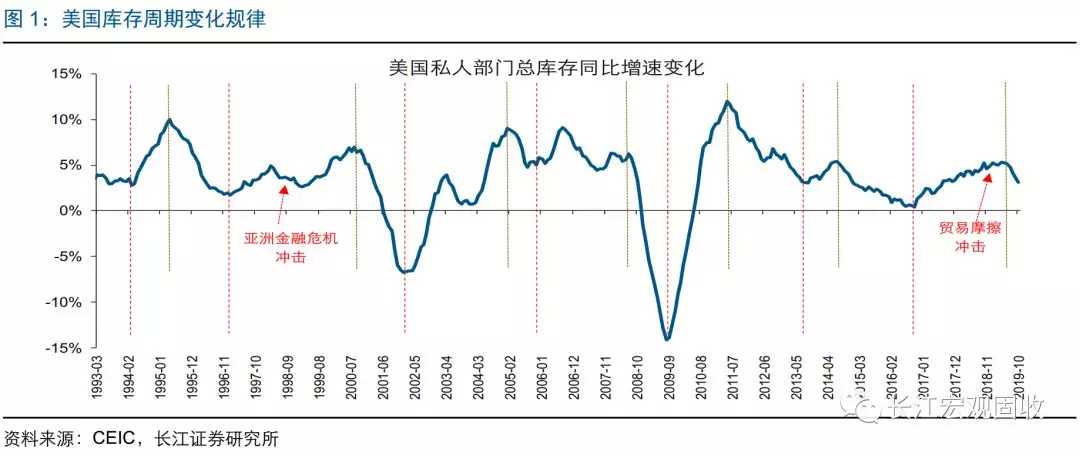

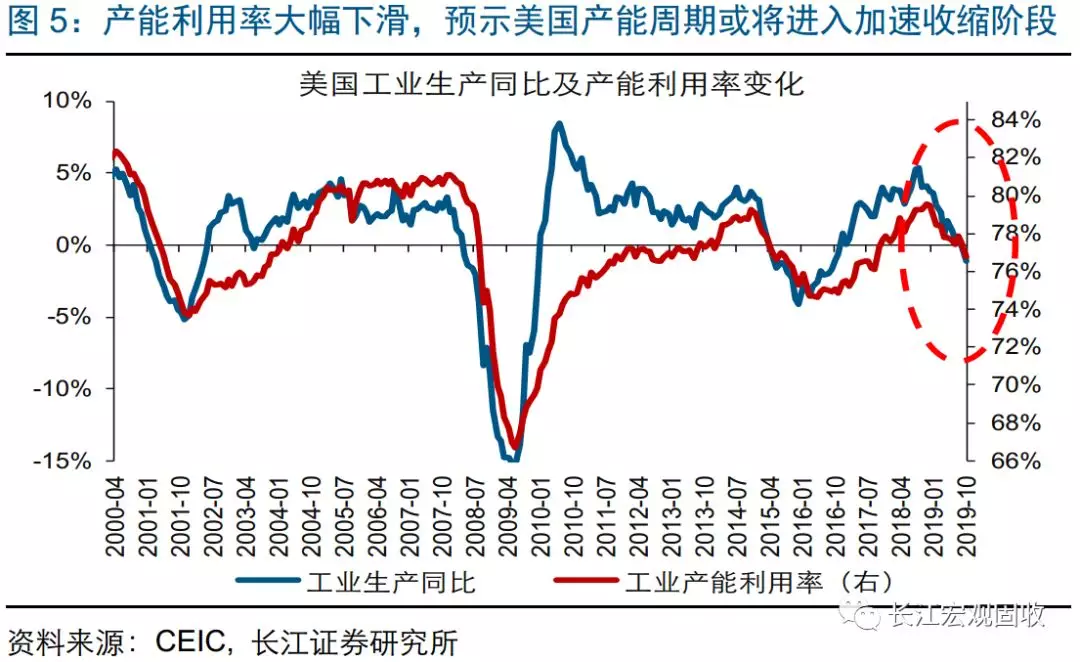

周期视角来看,美国经济所处的下行阶段仍未结束。以库存周期为例,上世纪90年代以来,美国库存周期一直存在3~4年的波动规律。本轮库存周期开始于2016年10月;其中,制造业在2018年下半年开始去库,而批发及零售商因外部环境抢进口等持续补库。伴随批发及零售商在今年7月开始去库,美国库存周期进入去库存阶段。美国产能周期也于今年进入收缩阶段,目前仍未结束。

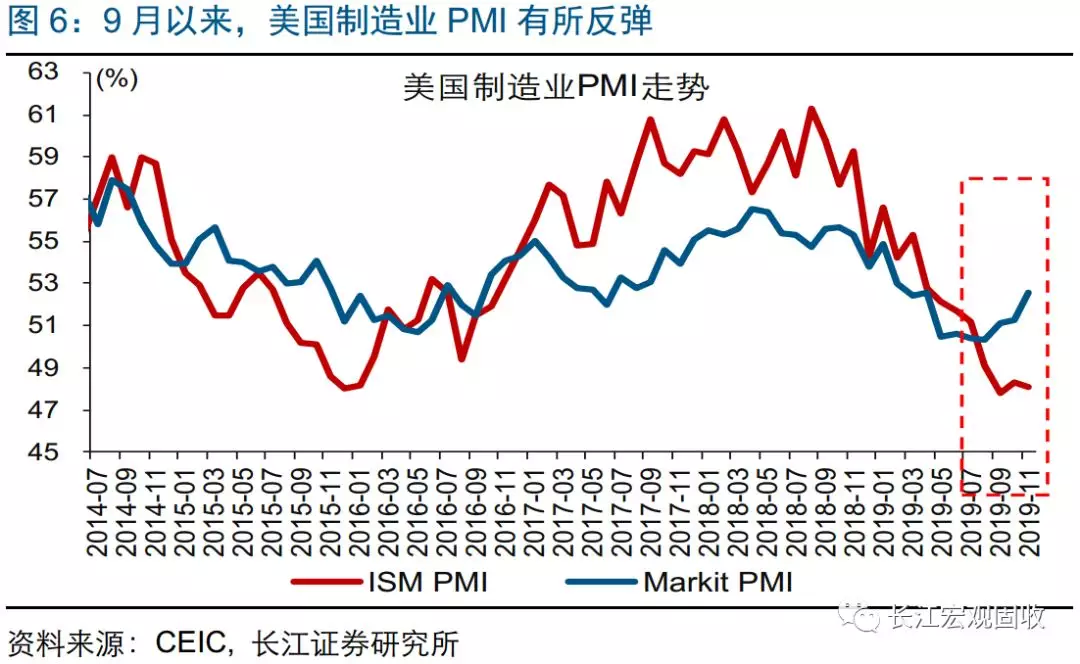

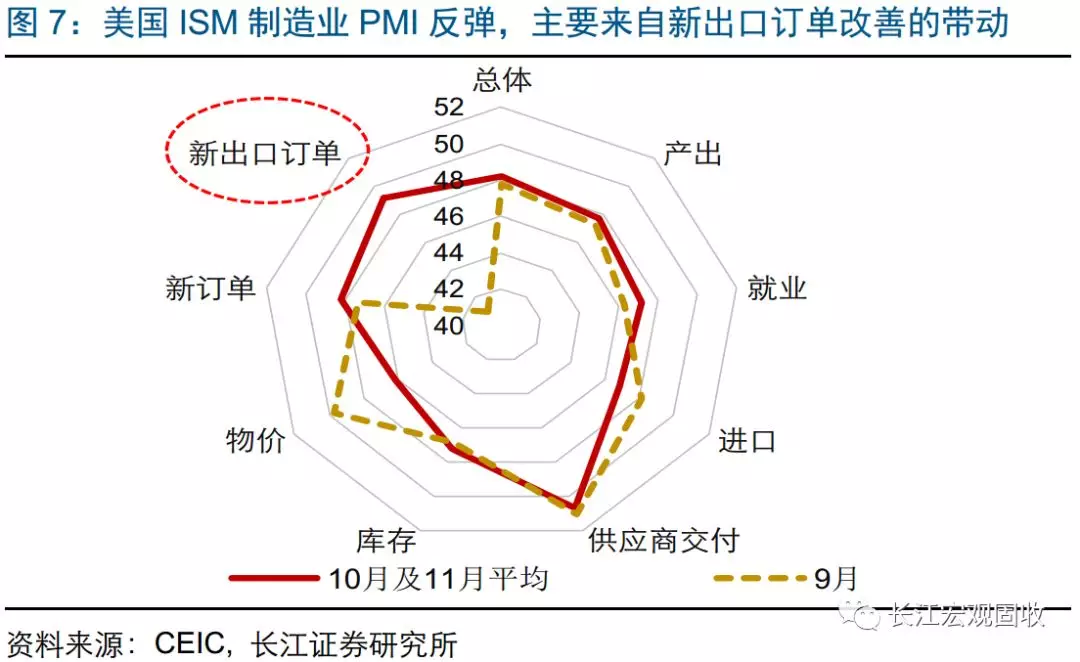

美国制造业PMI 9月以来的反弹,主要是缘于新出口订单大幅抬升,并非内需改善。以美国ISM制造业PMI为例,9月至11月,由47.8%升至48.1%;分项指标中,新出口订单指数由41%大幅反弹至47.9%,而反映内需的产出、库存及进口指数继续低企。事实上,自2018年下半年起,因遭遇外部局势冲击等,美国制造业PMI新出口订单指数一直剧烈波动,持续干扰PMI总指数的走势。

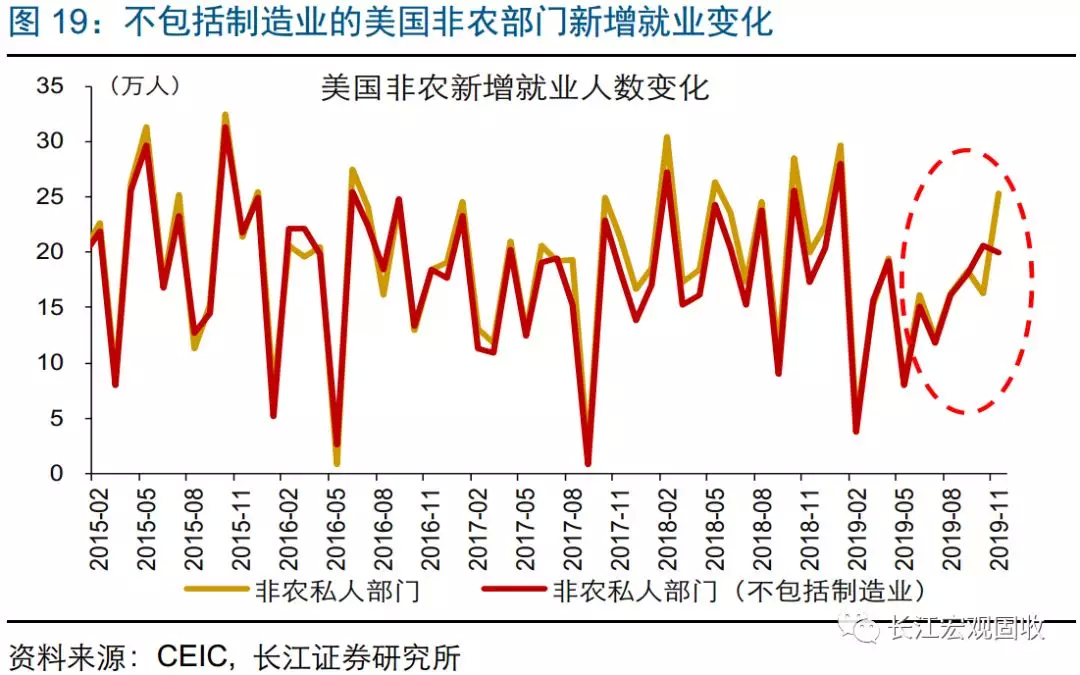

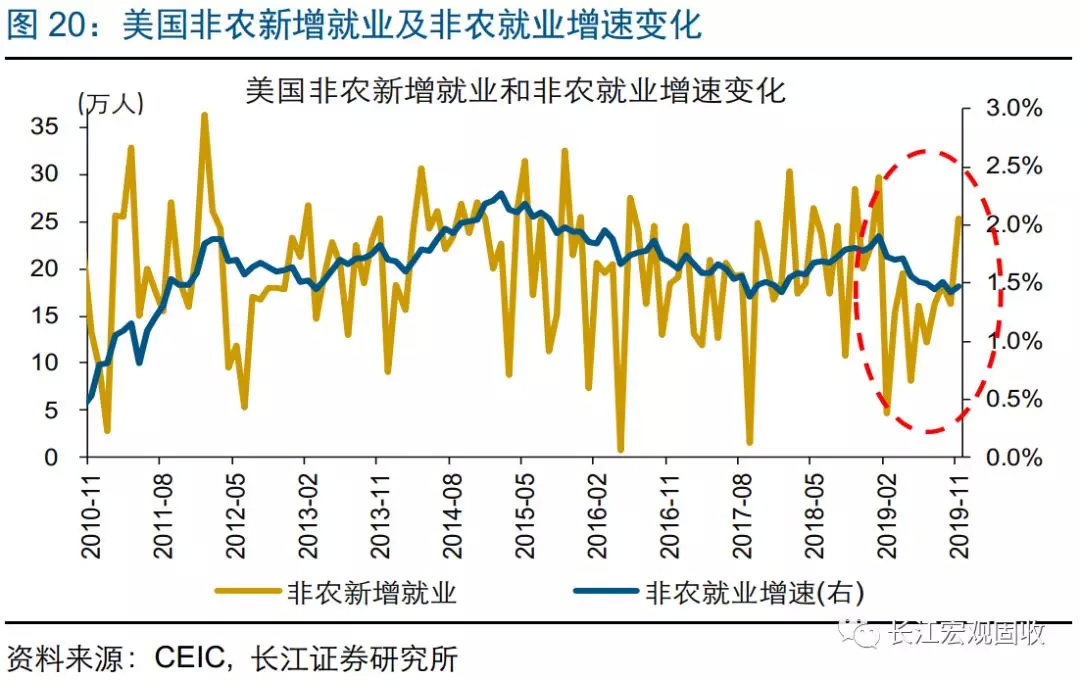

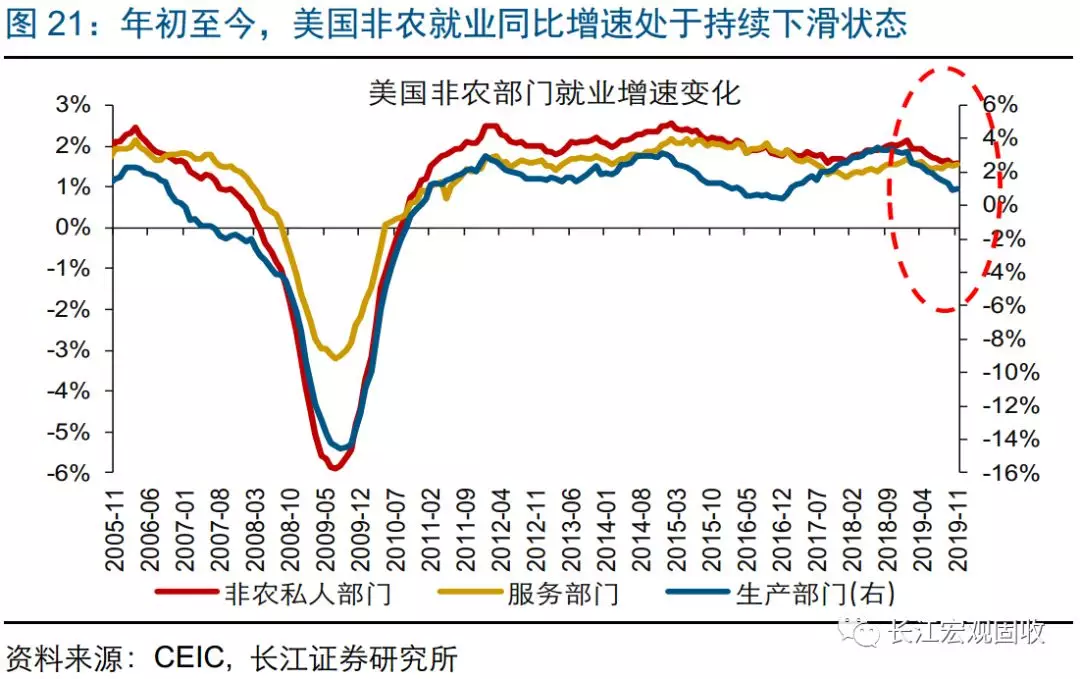

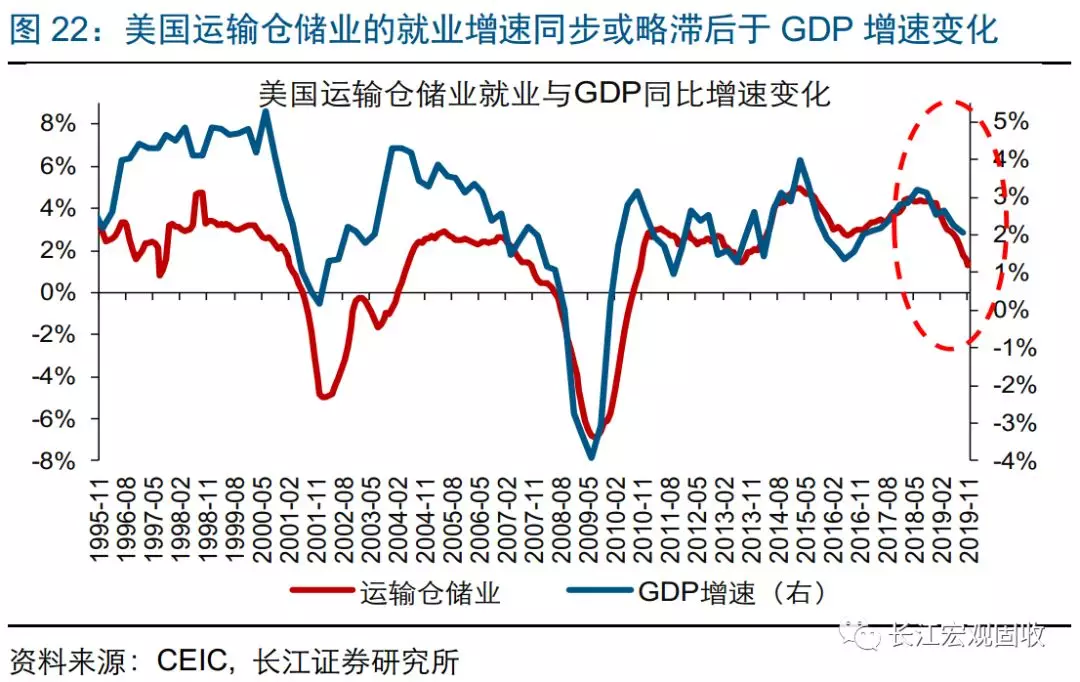

作为美国经济的映射,就业市场景气的持续回落,反映美国经济依然处于下行通道中。美国11月非农新增就业大增,主要是受制造业新增就业显著增长带动,而后者与通用公司罢工结束等有关。从非农部门总体、尤其是强周期的运输仓储业的就业增速及周薪增速的持续下滑来看,美国经济依然处于下行通道中。新增职位空缺数和加班小时数增速的加速下挫,也预示美国经济未来继续回落。

风险提示:

全球经济遭遇“黑天鹅”事件冲击。

报告正文

海外热点跟踪

热点跟踪:美国经济处于哪个周期阶段?

事件:9月至11月,美国Markit制造业PMI由51.1%反弹至52.6%,ISM制造业PMI由47.8%反弹至48.1%。同时,美国11月非农新增就业26.6万人,大超预期及前值。部分市场观点基于上述数据的变化,认为美国经济将企稳。

数据来源:CEIC

点评:

本轮美国库存周期刚进入去库存阶段,未来一段时间去库存仍将继续。上世纪90年代以来,美国经济一直存在明显的周期性规律。以库存周期为例,1994年至今,美国共经历6轮周期,每轮周期持续3~4年,补库存、去库存分别平均持续27、29个月。本轮美国库存周期开始于2016年10月,在2016/10-2019/6经历持续补库存;其中,制造业在2018年下半年开始去库存,但批发及零售商因担忧外部环境等继续补库,推高总库存。随着批发及零售商在今年7月转向去库存,美国库存周期进入去库存阶段。从库存销售比等领先指标的持续抬升来看,美国未来一段时间仍将继续去库存。

本轮美国产能周期已进入产能收缩阶段,未来仍将继续去产能。与库存周期不同,产能周期是中周期概念,周期末端一般对应经济衰退。美国的产能周期一般持续10年左右;本轮美国产能周期开始于2009年9月,截止到目前已经历了10年。从美国设备投资的规模变化来看,本轮美国产能周期已进入产能收缩阶段。伴随着产能利用率大幅下滑、工业生产加速萎缩,美国未来仍将继续去产能。

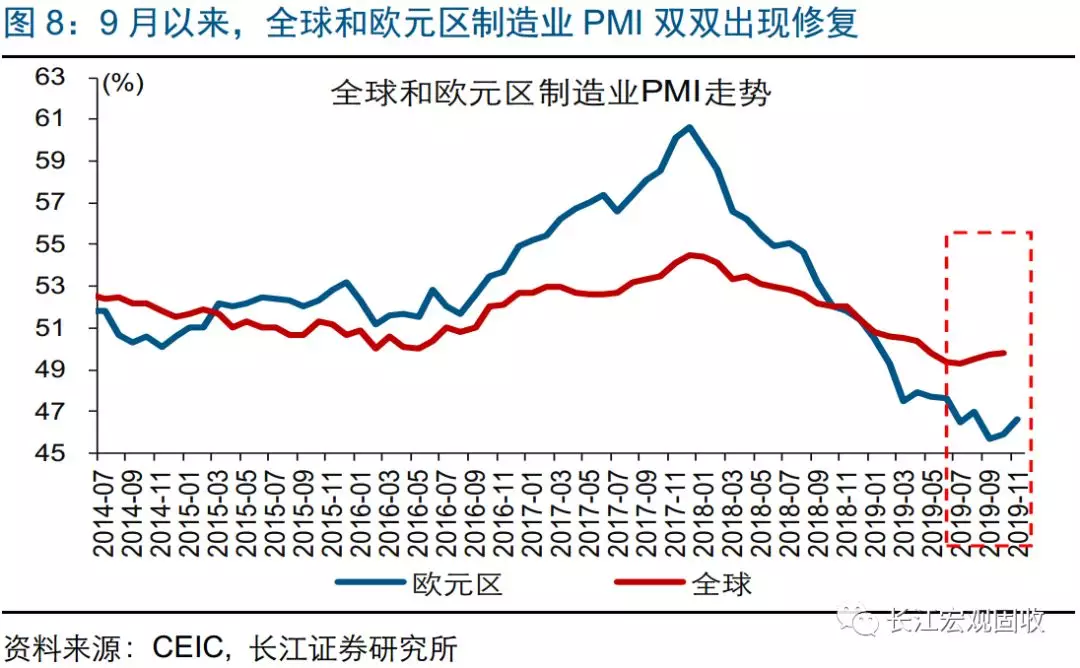

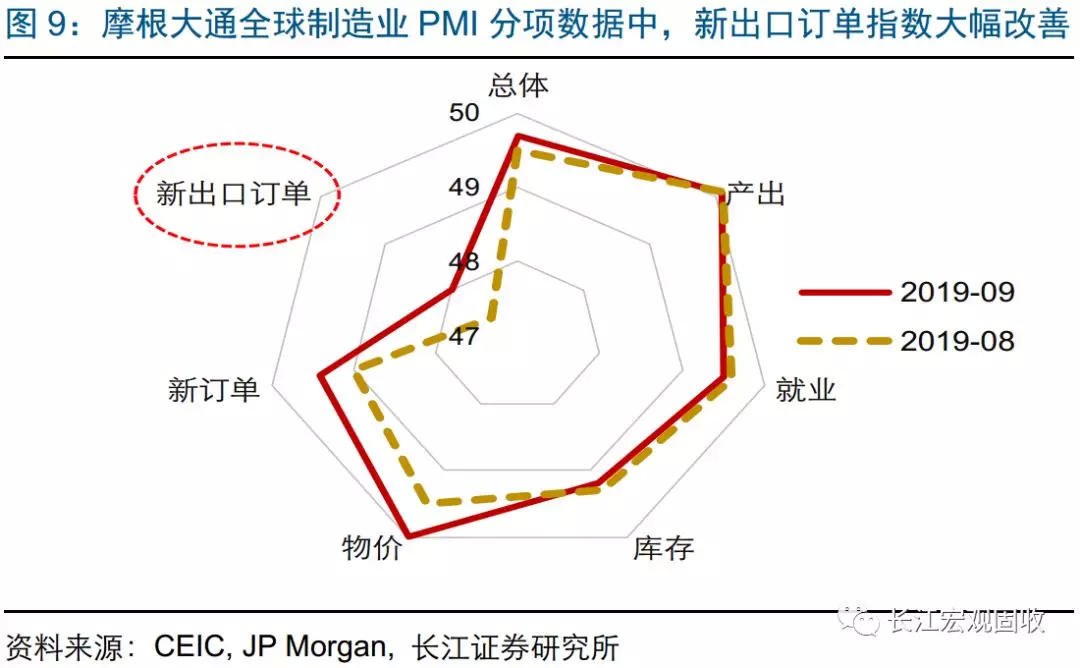

美国制造业PMI 9月以来的反弹,主要缘于新出口订单的改善,并非内需修复。部分市场人士基于制造业PMI的反弹,提出美国经济即将企稳。但综合美国ISM制造业PMI10月和11月的分项数据来看,新出口订单指数大幅反弹,是制造业PMI总指数修复的核心支撑;而反映美国内需的产出、库存及进口指数均继续低企。放眼全球来看,不止美国,近期欧元区及全球整体制造业PMI的修复,都是来自新出口订单改善的带动。

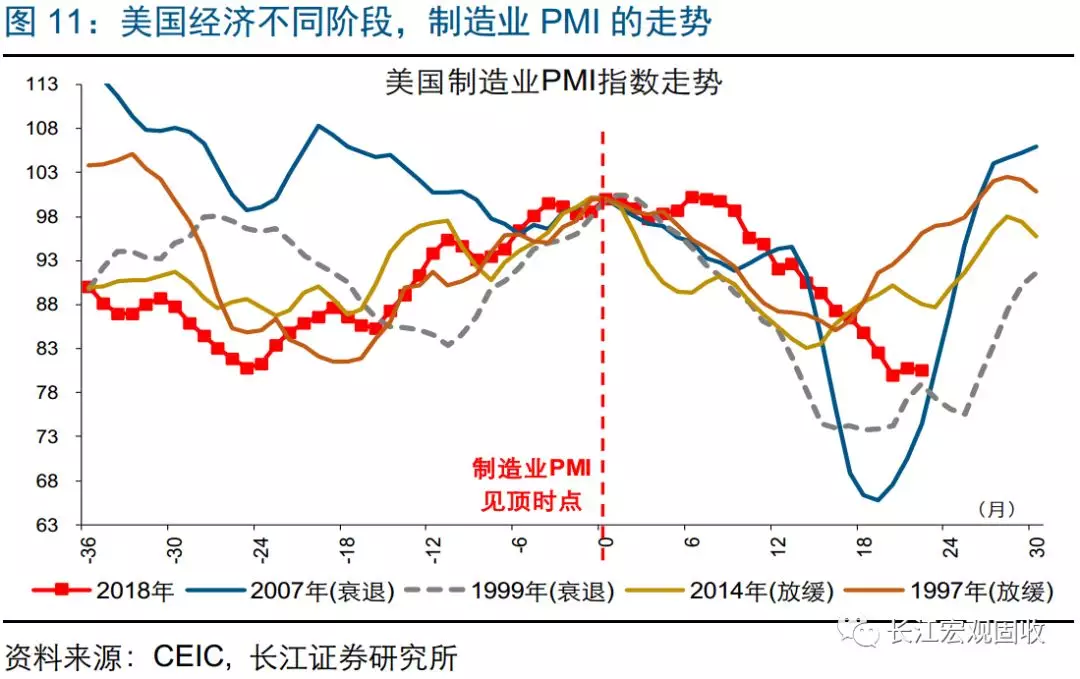

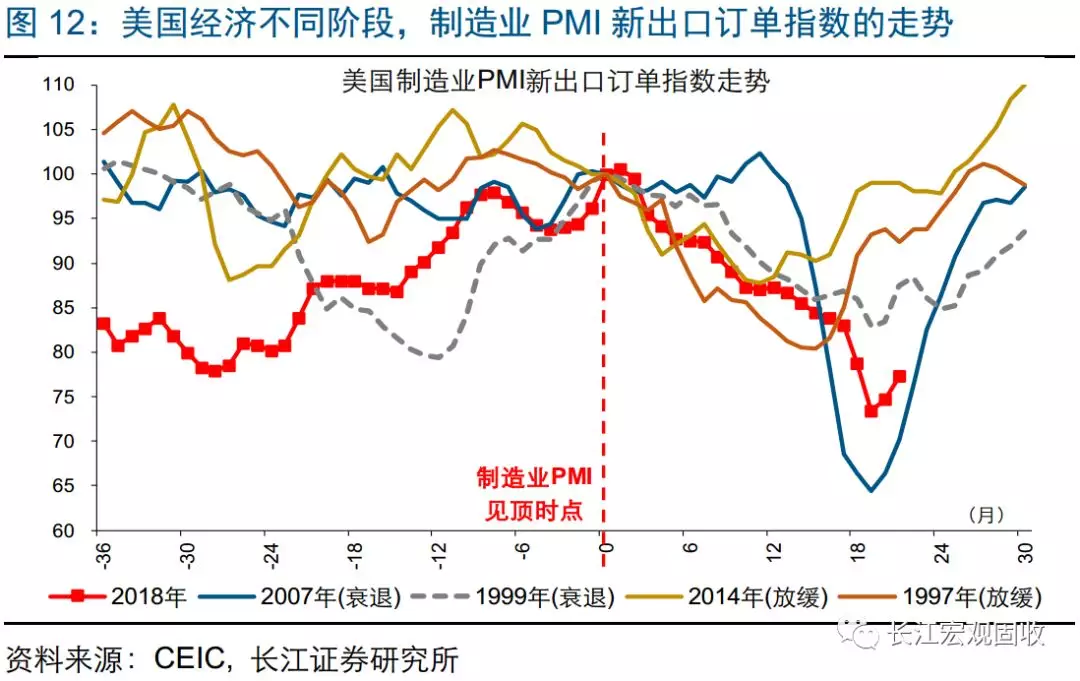

2018年下半年以来,美国制造业PMI新出口订单指数剧烈波动,持续干扰到PMI总指数走势。制造业PMI是美国最好的经济领先指标之一,常被用于帮助判断经济走势。本轮周期也不例外,美国制造业PMI领先GDP增速,于去年初见顶回落。但与以往相比,本轮制造业PMI的下行速度较快。从去年下半年至今年3季度,制造业PMI的下行速度,远超2轮经济放缓期(1997-1998、2014-2016),逼近1999-2001的衰退期①。美国制造业PMI的快速下行,与新出口订单分项指数大跌有关,后者可能部分缘于美国持续升级外部局势,显著打压出口景气及出口商信心。

①我们选取2轮美国经济衰退期(1999-2001、2007-2009),以及2轮经济放缓期(1997-1998、2014-2016),作为本轮周期的参照。

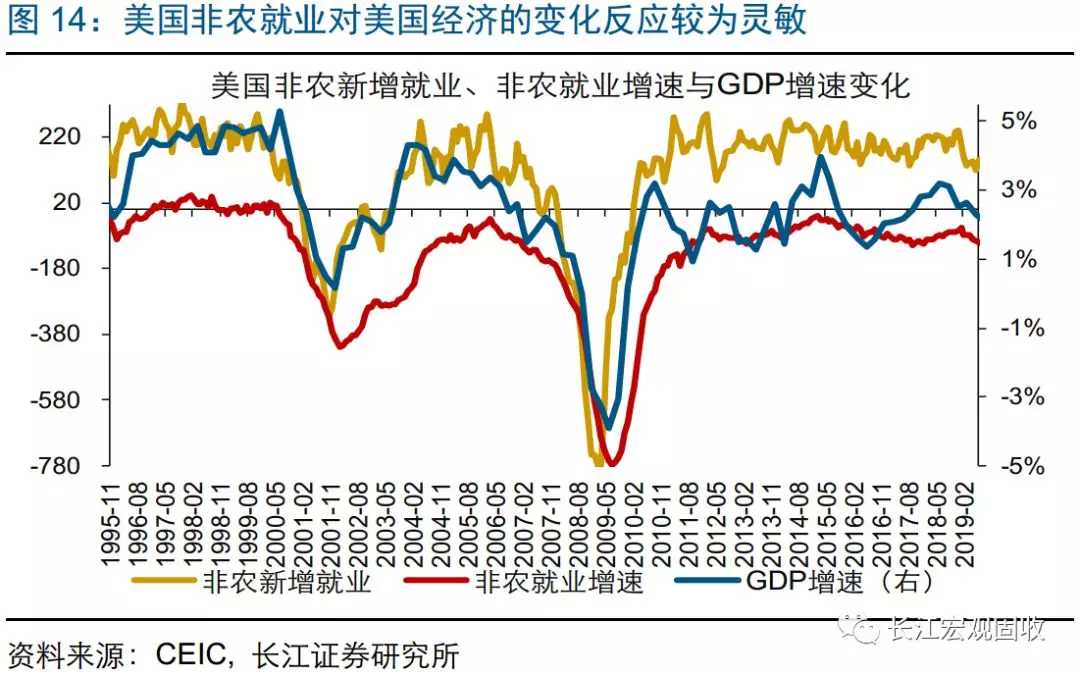

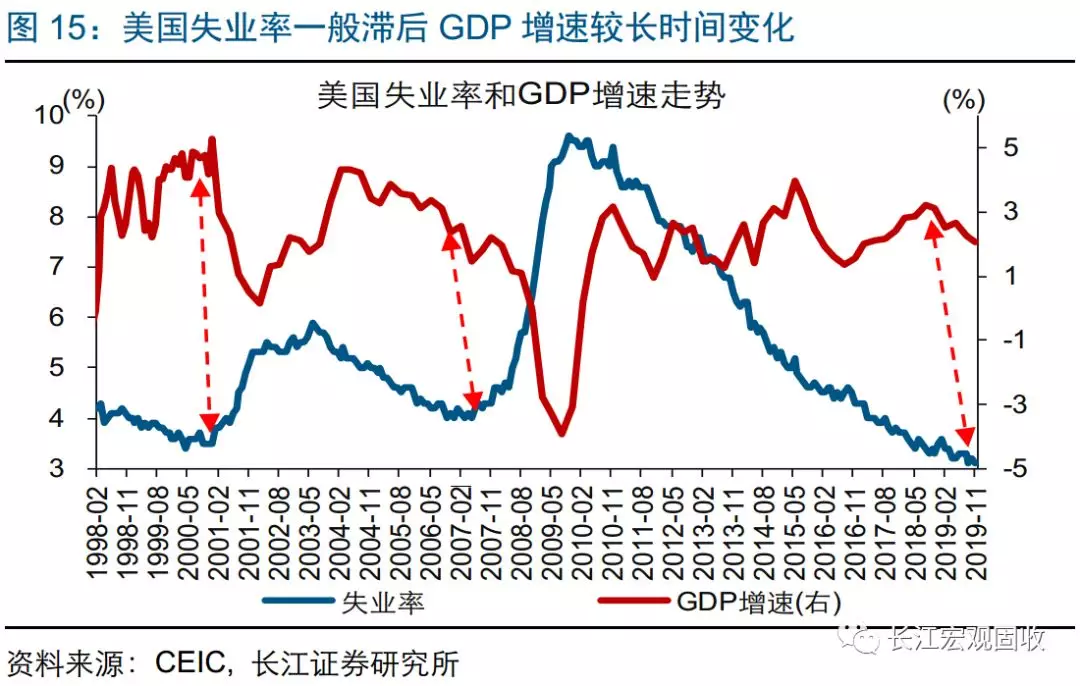

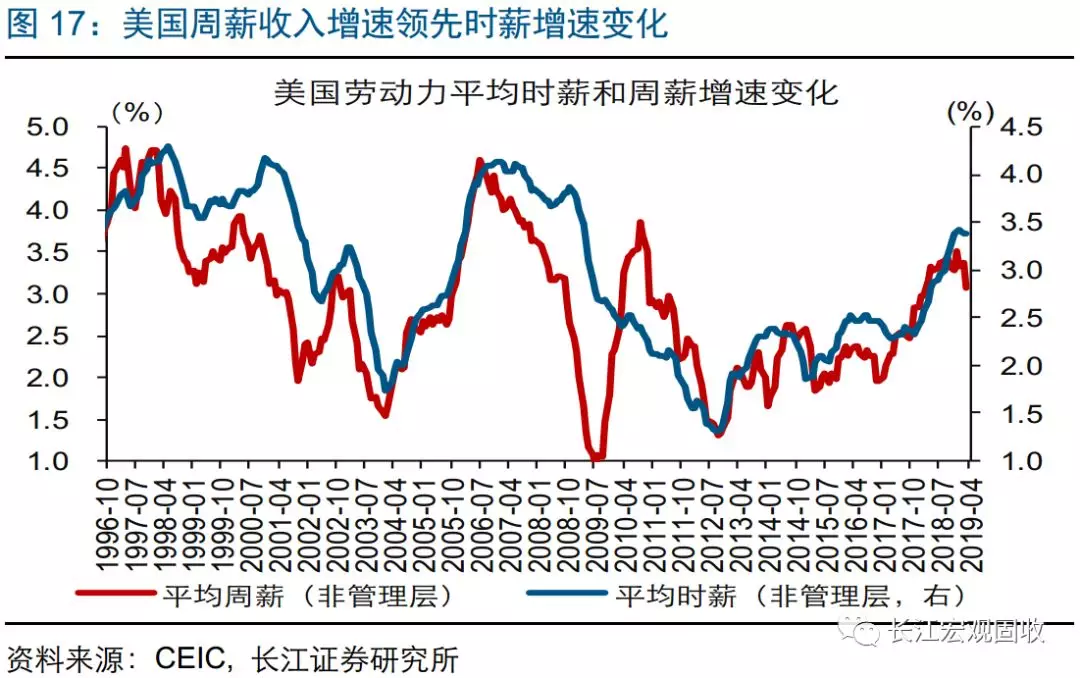

作为美国经济的映射,就业市场中的非农就业、周薪收入等指标的走势,能反映美国经济景气的变化。美国就业市场有很多指标,包括失业率、劳动参与率、非农就业、每小时平均工资(时薪)、每周平均工资(周薪)等。历史经验显示,失业率作为“存量”指标,对经济的反应并不灵敏;同时,时薪收入“粘性”较强,往往滞后经济较长时间变化。与之对应的是,非农就业和周薪收入变化对美国经济的反应更加灵敏。例如,美国非农新增就业、非农就业增速同步或略滞后于GDP增速变化,周薪收入增速与GDP增速的趋势拐点基本保持一致。

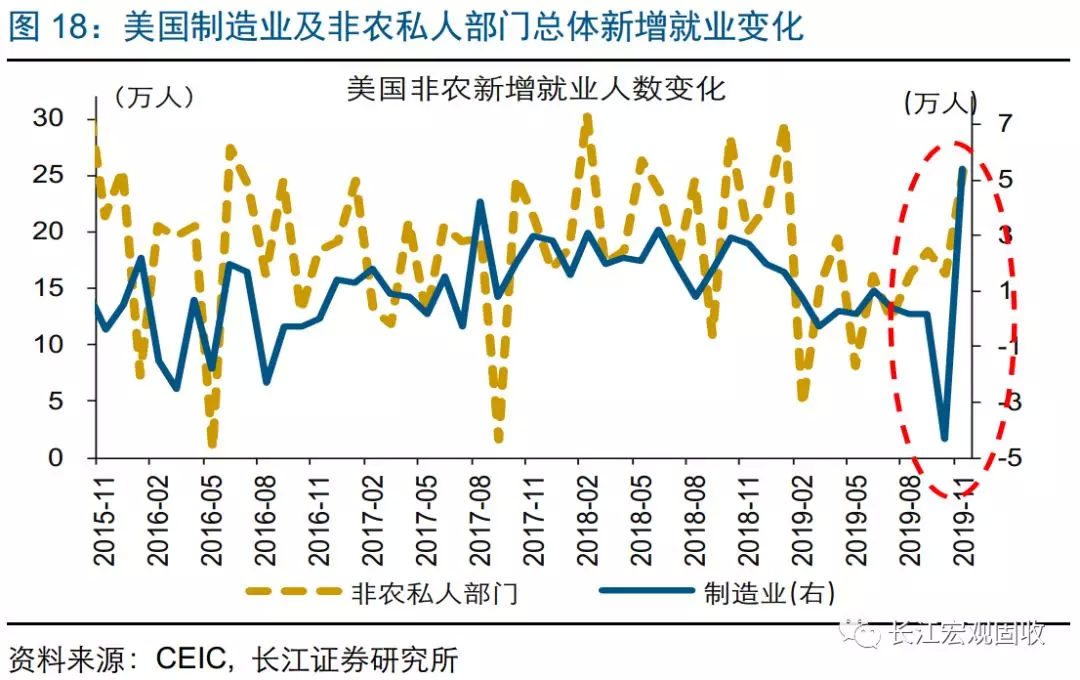

美国11月非农新增就业大幅增长,主要缘于制造业就业显著改善,后者与通用公司的罢工结束紧密相关。美国11月非农私人部门新增就业25.4万人,较上月增长9.1万人;行业层面,制造业新增就业5.4万人、较上月增长了9.7万人,而建筑、采矿、批发、金融、休闲酒店等其他大部分行业新增就业均较上月有所下滑。作为11月非农新增就业改善的核心支撑,制造业就业的改善,与美国通用公司罢工结束有关。具体来看,因新的劳资协议谈判进展缓慢,通用公司近5万员工自9月16日起开始罢工;而随着新的劳资协议被签署,通用公司在10月26日结束了长达40天的罢工。

从非农总体、尤其是强周期运输仓储业就业增速的持续下滑来看,美国经济依然处于下行通道中。考虑到非农新增就业是环比数据、容易受季节性因素干扰,在月度数据波动较大时,我们可以观察非农就业同比增速的走势,以更准确地捕捉就业景气的趋势变化。最新数据显示,年初至今,美国非农就业同比增速持续处于下滑状态。与此同时,强周期的运输仓储业的景气变化与美国经济走势基本一致,包括卡车货运量增速领先或同步于GDP增速,运输仓储业就业增速同步或略滞后于GDP增速。9月至11月,运输仓储业就业增速由1.8%降至1.3%,反映美国经济依然处于下行通道中。

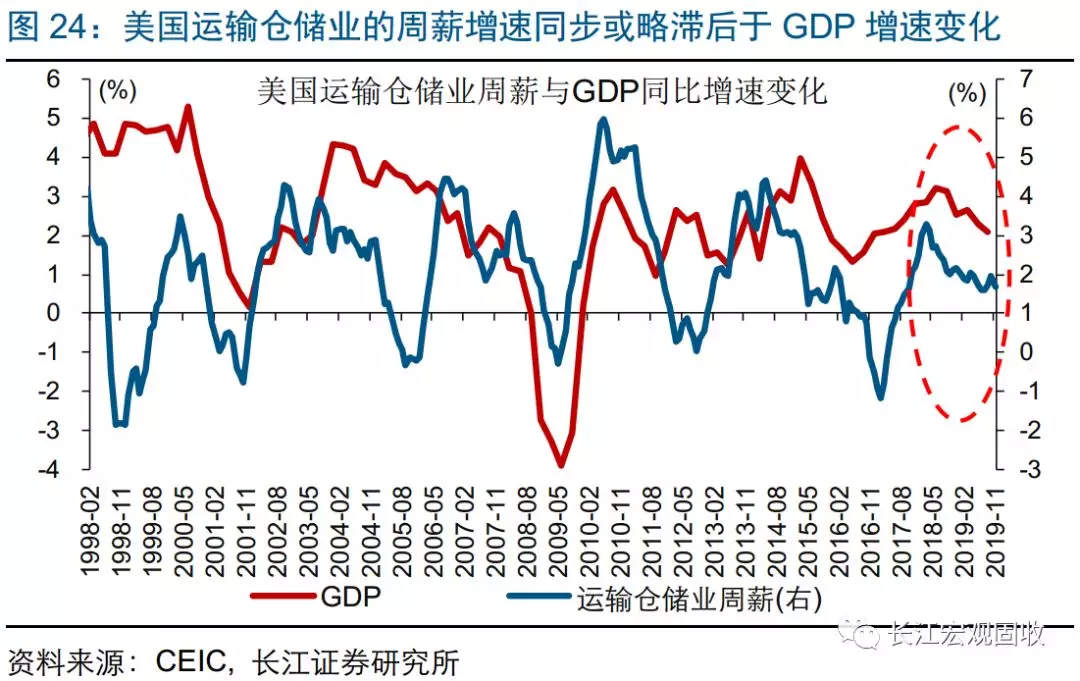

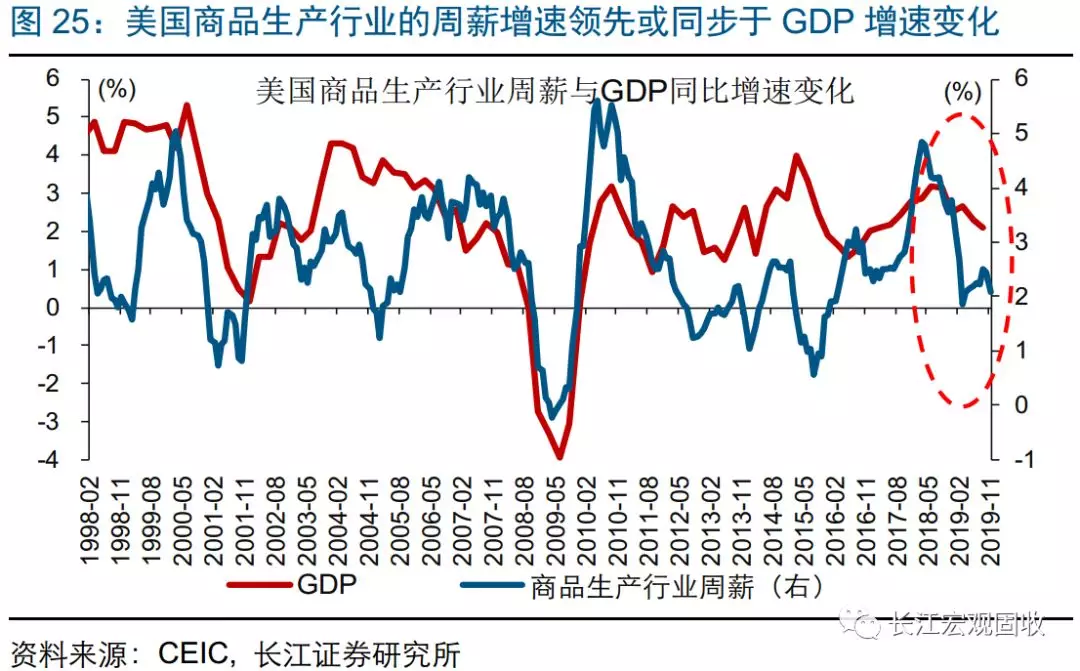

运输仓储业等强周期行业周薪增速的持续下滑,反映美国经济仍在下行。与非农就业一样,劳动力的周薪收入变化也能直接反映美国经济的走势。历史经验显示,运输仓储业的周薪增速同步或略滞后于美国GDP增速变化,而另一高度顺周期的商品生产行业的周薪增速更是领先或同步于美国GDP增速变化。最新数据来看,无论是运输仓储业、还是商品生产行业,周薪增速都处于下行状态。

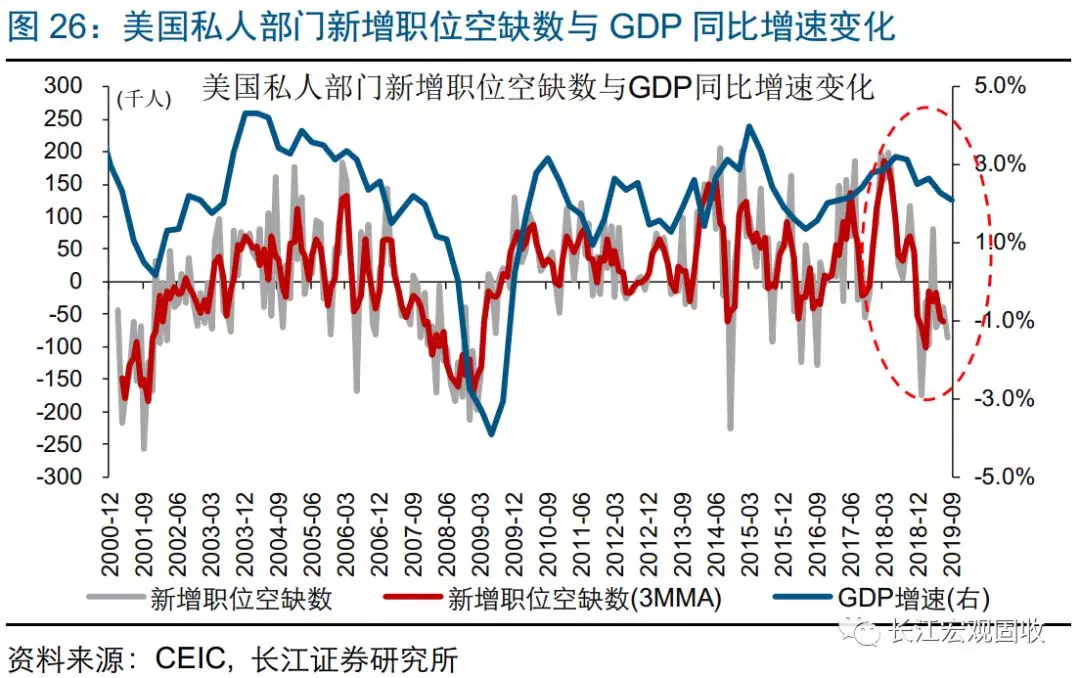

新增职位空缺数及平均加班小时数增速的加速下挫,预示美国经济将继续面临下行压力。回溯历史数据,美国私人部门新增职位空缺数,以及平均加班小时数的同比增速,双双领先或同步于GDP增速变化。背后逻辑在于,美国经济景气越高,新增的职位空缺数和劳动力加班的小时数会越多。从最新数据来看,随着新增职位空缺数大幅下滑,以及劳动力平均加班小时数的增速持续回落,美国经济将继续面临下行压力。

经过研究,我们发现:

1)周期视角来看,无论是库存、还是产能周期,都指向美国经济继续面临下行压力。美国库存周期一般持续3~4年,产能周期一般持续10年。本轮美国库存周期开始于2016年10月,自今年7月起开始去库;同时,产能周期也自3季度起进入收缩阶段。随着领先指标库存销售比抬升、产能利用率大跌,库存及产能周期都指向美国继续下滑。

2)美国制造业PMI 9月以来的反弹,主要是缘于新出口订单大幅抬升,并非内需改善。9月至11月,美国ISM制造业PMI由47.8%升至48.1%;分项指标中,新出口订单指数由41%大幅反弹至47.9%,而反映内需的产出、库存及进口指数继续低企。自2018年下半年起,美国制造业PMI新出口订单指数一直剧烈波动,持续干扰PMI总指数的走势。

3)作为美国经济的映射,就业市场景气的持续回落,反映美国经济依然处于下行通道中。美国11月非农新增就业大增,主要是受制造业新增就业显著增长带动,而后者与通用公司罢工结束等有关。从非农部门总体、尤其是强周期的运输仓储业的就业增速及周薪增速的持续下滑来看,美国经济依然处于下行通道中。新增职位空缺数和加班小时数增速的加速下挫,也预示美国经济未来继续回落。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP