投入资金达8000亿元大基金二期怎样投?更注重设备与材料领域

本文来自微信公众号“君临策” ,作者:君临研究中心。

大基金二期

我们在今年10月9日《抱大腿!如何跟投大基金二期》一文中,对大基金投资的来龙去脉加以梳理,本部分对历史文章加以回顾:

1)大基金是什么?

2014年由工信部、财政部等多个部门联合多个企业成立了“国家集成电路产业投资基金”,这就是俗称的“大基金”。

其中持股比例5%以上的股东有,国家财政部(36.47%)、国开金融有限责任公司(22.29%)、中国烟草总公司(11.14%)、亦庄国投(10.13%)、中国移动(5.06%)、上海国盛集团(5.06%)和武汉金融控股集团(5.06%);其他出资方9家,包括中国电信集团、中国联合网络通信集团、中国电子信息产业集团、中国电子科技集团、大唐电信科技产业控股、华芯投资管理、上海武岳峰浦江股权投资、福建三安集团、北京紫光通信科技集团等。

大基金的一方面保持了产业灵活性,避免企业因领取国家补贴会受到不正当竞争调查;另一方面采取公司制的经营模式,避免“市长说了算”,追求“市场说了算”。

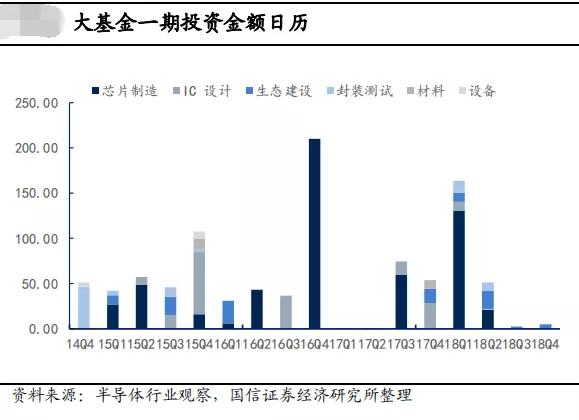

大基金一期规模1387亿元,已于2018年基本投资完毕,撬动5145亿元的地方基金以及私募股权投资基金,总计约6500亿元资金投入集成电路行业。

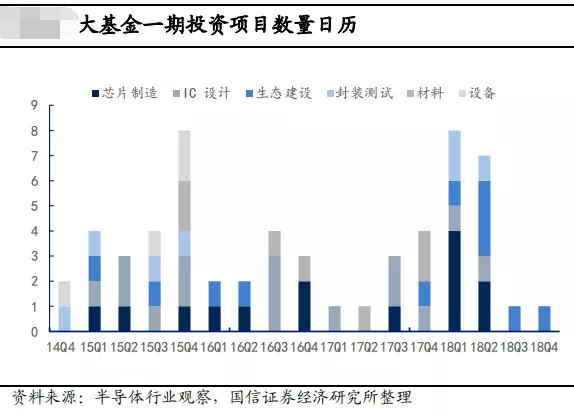

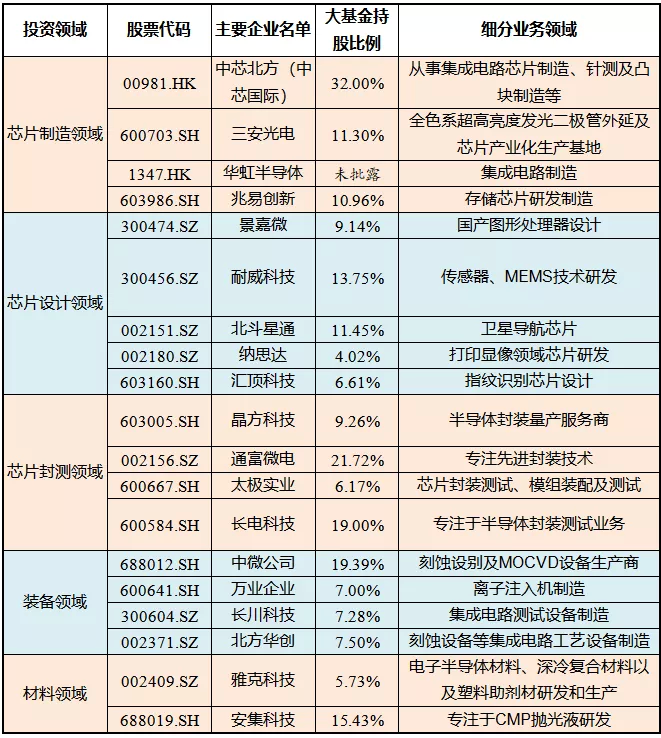

大基金一期累计有效策略投资了71个项目,其中直接持有上市公司股权为17家,间接持有上市公司及上市公司相关主体的股权为6家、投资未上市公司股权为22家,投资产业基金类为26家。

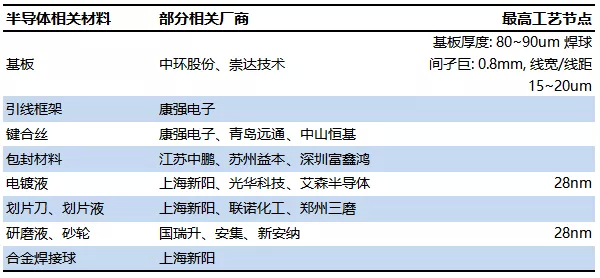

一期主要放在晶圆制造、IC(集成电路)设计、封装测试方面,还有部分材料、设备厂商。

2)大基金啥投资策略?

大基金的投资方式主要有两种:一种是直接股权投资,包括跨境并购、定增、协议转让、增资、合资等多种方式优化企业股权结构,提高企业效率和管理水平;另一种是与地方基金、社会资本联动,参股子基金。其中,直接股权投资为主要投资方式。

通过这样的投资方式组合,大基金才得以撬动5145亿元的地方基金以及私募股权投资基金,使总计约6500亿元资金投入集成电路行业。

对于直接股权投资,大基金有三个主要策略:

1)不做风险投资;2)重点投资每个产业链环节的骨干企业;3)与龙头企业在资金层面合作;

1.以晶圆制造为例,先进工艺制造方面,大基金重点投资了中芯国际(00981)(合计投资近160亿元)和上海华虹(01237)(投资华虹无锡12英寸厂近9.22亿美元)。

2.在存储器制造方面,大基金投资了长江存储NAND Flash项目(投资近190亿元),是大基金单笔投资中最大的一个。

3.在特色工艺制造方面,主要投资了杭州士兰微。

4.在化合物半导体制造方面,主要投资了三安光电(投资近90亿元),推动其向化合物半导体转型。

5.在封装测试领域,投资了行业排名前三的企业:长电科技、通富微电、华天科技。

6.在设计领域,投资了紫光展锐、中兴微电子等龙头骨干企业,以及耐威科技、国科微电子、盛科网络等细分领域龙头。

7.在装备领域,大基金投资了北方微电子和中微半导,推进北方微电子与七星电子整合,组成北方华创,从规模上看,北方华创已成为国内规模最大的半导体装备企业。

参股子基金方面,大基金参股的地方基金包括北京集成电路制造和装备子基金、上海集成电路制造子基金、上海集成电路设计与并购子基金;大基金还与大型龙头企业共同设立投资基金,如大基金与京东方设立芯动能基金、与中芯国际设立中芯聚源基金、与三安光电设立安芯基金。

3)投资成绩单?

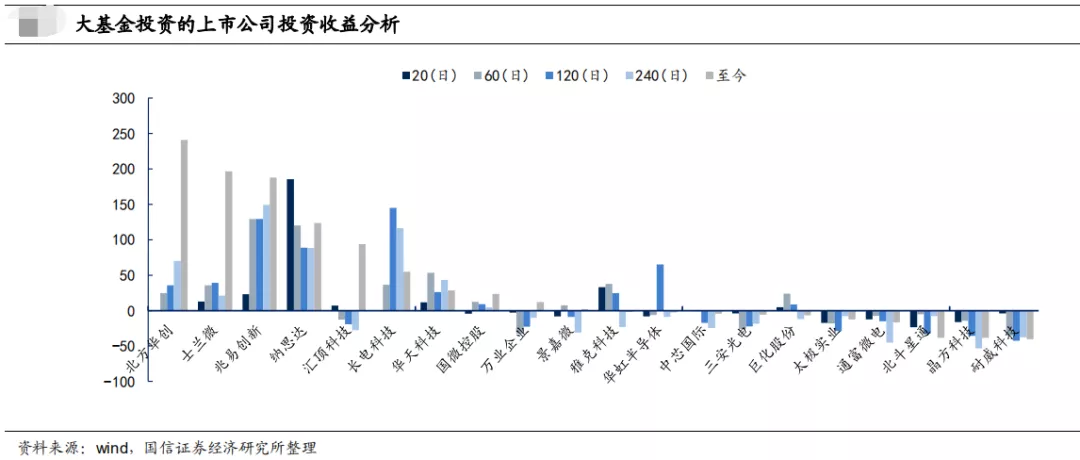

根据数据统计,大基金宣布投资标的为已上市公司约20家,从大基金宣布投资日起算至2019年9月30日,约10家上市公司获得了正收益,其中排名第一的为北方华创, 投资收益为241%;持有收益超过90%以上的约5家;剩余10家投资收益为负的公司中,约5家投资收益为-12%~-40%。

4)大基金二期怎么搞?

一期战果丰硕,二期再接再厉。

根据全球半导体观察报道,9月3日大基金负责人在集成电路零部件峰会上透露,二期基金资金已到位,将于11月开始对外投资。

据估计,大基金二期9月24日成立,规模将超过2000亿元,若按照 1∶3 的撬动比例预估,所撬动的社会资金规模在6000亿元左右,总计投入资金可达8000亿元。

在投资方向上,大基金管理人透露了未来大基金投资布局及规划方向,特别强调了二期基金要对刻蚀机、薄膜设备、测试设备和清洗设备等领域已布局的企业保持高强度的持续支持,推动龙头企业做大做强,形成系列化、成套化装备产品。

在一期投资中,半导体设备及材料环节投入占比较小,分别为1.4%及1.2%,随着国家对整体自主可控的要求,以及未来长期需要的升级,预计设备及材料将是重点投入方向。

目前我国国产设备自给率低,其中集成电路设备的自给率仅有4%-6%。

另外我国在半导体材料领域自给率也同样较低,约为10%-20%。

目前国内主要产品为28nm制程,14nm以下制程产品几乎为零,而国际目前制程为7nm。

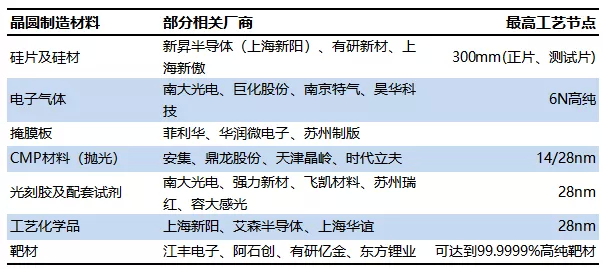

我国目前处于中低端领域,高端几乎全部被欧美日韩台等少数几家大公司垄断,例如硅片市场海外前六家公司全球占比92%以上、光刻胶前五大公司份额为82%,CMP材料前期大公司份额达90%。基于此,二期基金也会关注材料领域。

考虑大基金二期更注重设备与材料领域,建议重点关注:

半导体设备类公司有:中微半导体(刻蚀机)、北方华创(氧化炉等)、精测电子(上海精测布局膜厚及OCD检测、SEM检测两大技术方向)、长川科技(封装测试设备)、万业企业(离子注入机等)等;

半导体材料上述公司有:中环股份(大硅片材料)、强力新材(光刻胶)、 容大感光(光刻胶)、 有研新材(靶材)、 江丰电子(靶材)、阿石创(靶材)、深南电路(IC 载板)、鼎龙股份(抛光片材料)等。

光通信

5G是流量爆发的时代。韩国在5G推出的半年时间内,仅靠高清视频、直播等既有业务,实现人均流量DOU近3倍增长。未来随着未来云游戏、AR/VR、车联网、工业互联网等应用的普及,DOU有望实现十倍以上增长。

市场对云计算成为未来主流存储计算方式并无异议,但对流量增长倒逼的云计算中心升级和扩容或预期不足。

数据中心升级不仅在于光模块,还包括交换机、光纤、连接器等需求进一步升级,高速 PCB 板也将大量应用。我们接下来详细展开。

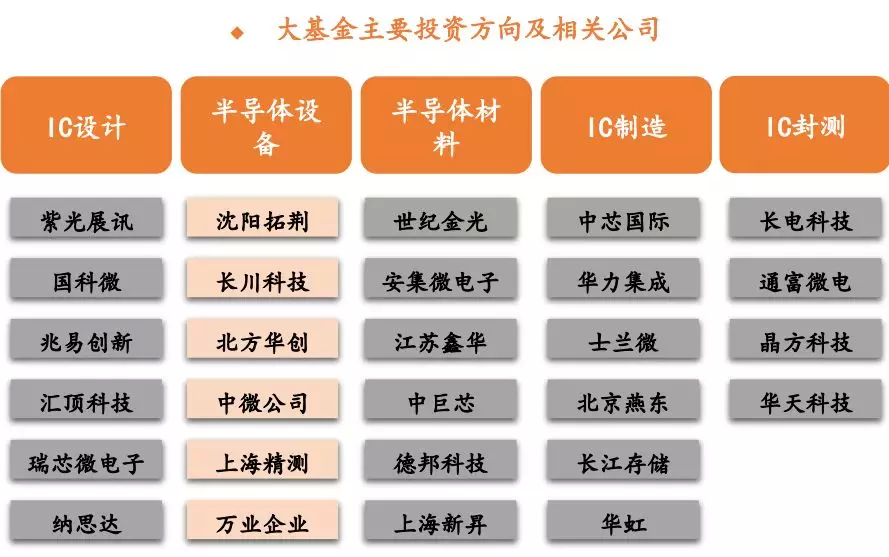

当前数据中心叶脊网络架构结构是主流,相比传统三重架构更大、更扁平化。叶脊架构全连接特性要求每台叶交换机与每台脊交换机一一连接(full-mesh),自然需要更多的交换机和光模块。

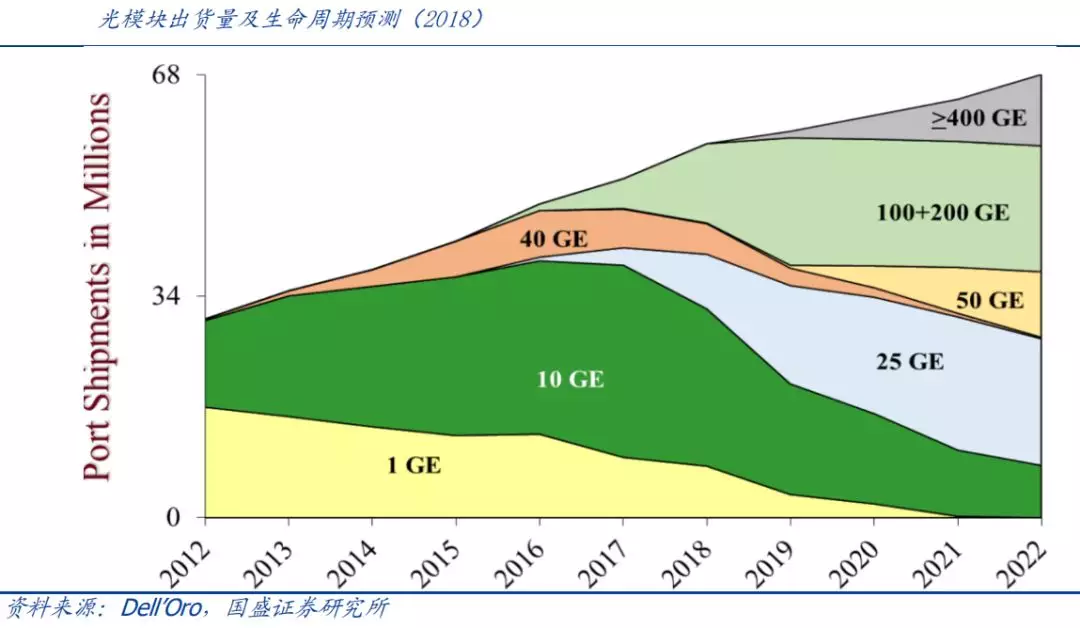

国盛证券测算表明同样数据容量下,大型数据中心叶脊架构所需的光模块是传统三层架构的15-30倍。

同时,叶脊架构下仅通过提高端口的数量无法有效实现总带宽的提升且造成解结构复杂,提高端口本身的带宽速率势在必行。

2018年思科、Arista等厂商已率先在核心交换机上实现400G的升级,并提供多种成熟的解决方案,包括向下支持40G/100G的逐步替代解决方案,也有全新的400G方案,云厂商无论是升级还是新建数据中心都有成熟的方案可选。主流光模块厂商已实现400G光模块小批量供货。

随着流量的驱使,中大型云厂商将继续加大对数据中心资本投入的力度,北美四大云厂商即将步入400G升级,未来对400G光模块的需求将迅速扩大。A股相关公司新易盛、天孚通信、光迅科技、光库科技、华工科技。

而为了实现更快的网络速度,400G数据中心的布线领域同样面临升级。如何增加传输通道速率、实现更快速的网络?

在数据中心布线领域,以康普公司的解决方案为例,1、通过增加光纤芯数来实现,需要大量采用MPO连接器,根据所需芯数不同主要包括MPO12、MPO24、MPO8、MPO16、MPO32。同时超低损耗的MPO会迅猛发展。2、为了增加波长数量,需要使用波分复用技术CWDM/DWDM/SDWM,需要采用更好的光纤,多模OM5光纤将成为主流,A股相关公司太辰光。

同时,大规模数据中心的建设会增加高速PCB板的用,利好沪电股份、华正新材等标的。

铜

有市场消息称,CSPT(中国进口铜原料联合谈判小组)准备12月26日在福建召开季度座谈会,考虑2020联合减产,CSPT包括国内10家大型铜冶炼企业,占2019年全国电解铜产能的近70%。

该消息真伪尚无法验证,但考虑到加工费水平已经无法覆盖冶炼企业的完全成本,CSPT一季度加工费谈判在即,联合减产的可能性是存在的。

CSPT在2007年8月联合减产110-15%;2015年12月联合减产约8-9%,两次减产背景均是国内铜冶炼企业大面积亏损。其中2015年12月联合减产1、3、6个月后,SHFE铜价分别+2.42%、+5.18%、+0.46%,TC/RC一个月内上涨15/1.5,挺价效果明显。

相关标的云南铜业、江西铜业(00358)、紫金矿业(02899)等。

附12月11日《战略性看多铜》内容如下:

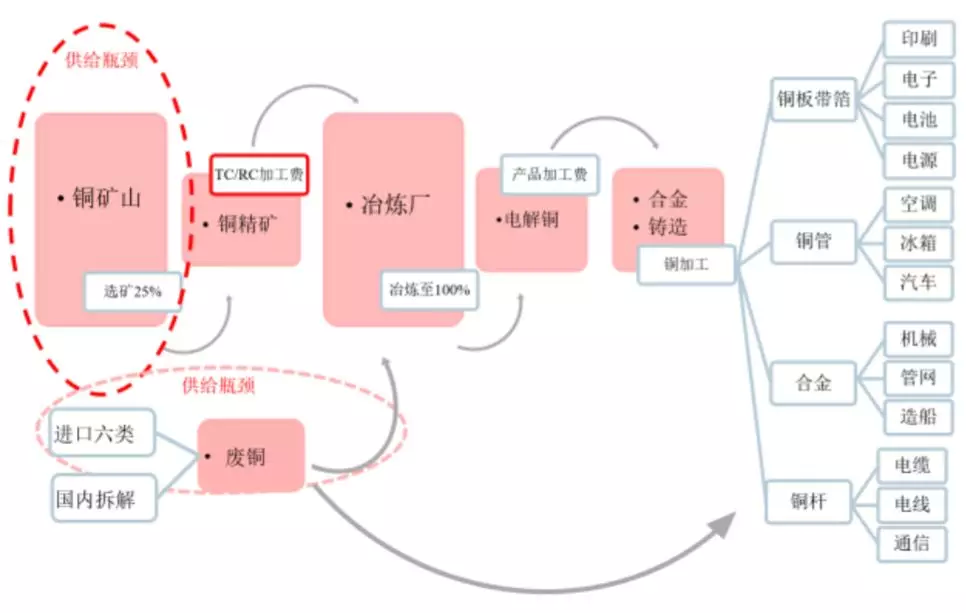

想研究铜必须先明白一个词——TC/RC。

TC/RC(Treatment and refining charges for Processing concentrates)是指精铜矿转化为精铜的总费用。

TC就是处理费(Treatment charges)或粗炼费,而RC就是精炼费(Refining charges)。

TC/RC 是矿产商和贸易商向冶炼厂支付的、将铜精矿加工成精铜的费用。TC以美元/吨铜精矿报价,而RC以美分/磅精铜报价。

通行的做法是,铜精矿加工完毕后,矿产商或贸易商与冶炼厂商事先谈好TC/RC费用,然后从基于LME基准价确定的售价中扣除TC/RC费用,就是铜精矿的销售价格。所以,最后还原的仍是买方向卖方支付铜精矿的价格。

当TC/RC高时,表明铜精矿的供应充足,冶炼企业能够在谈判中占据主动;反之,当供应短缺时,矿山在对冶炼厂的谈判中占据主动,其支付的TC/RC就会下降。正因为如此,一般可以将TC/RC的变化称之为铜精矿供需的晴雨表。

图表标题:铜产业链及供给瓶颈示意图

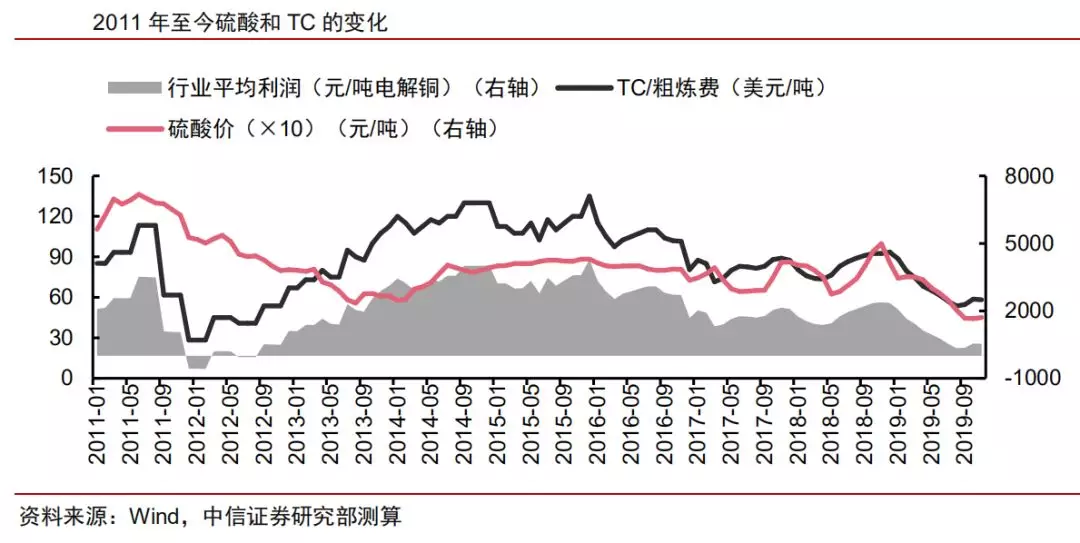

而近期我们观察到,TC/RC 和硫酸价格十年来首次同步低位运行,大型铜冶炼企业出现实质性亏损,加之副产品硫酸库存饱和对于开工率的压制,国内精铜缺口将扩大。

目前铜库存均处偏低位置,一旦供给扰动蔓延,或逆周期政策发力带动需求,铜价将阶段性上行。

截至 12 月 6 日,铜精矿现货 TC/RC 下跌至 55.3/5.5,据中信证券敖翀团队测算,铜精矿综合加工费接近高成本冶炼厂的现金成本线。

2020 年开始执行 62/6.2 的长单 TC/RC 后,叠加折旧以及财务费用,绝大多数使用海外铜精矿的冶炼厂将出现完全成本亏损。

加工费持续走低压缩冶炼厂利润空间,目前已经出现因资金链紧张而影响到原料备货的情况,这将很大程度上抑制新增铜冶炼产能的释放以及在产产能利用率的提升。

另截至 12月 10 日,全国硫酸均价下降至 155 元/吨,比年初下降 60%。

国内硫酸供需处在长期过剩的状态,并且硫酸作为化学制品其销售半径受限,部分区域性供给严重过剩,硫酸可能滞销胀库的风险大幅提升,从而导致冶炼厂被动减产。

受 TC/RC 和硫酸价格持续下降的影响,冶炼企业现金亏损,开工率逐步下降,小厂已开始减产,中大厂开工率也将有所下降,预计精铜供应将出现下滑。

截至 12 月 4 日,全球三大交易所铜库存合计 30.5 万吨,触及 9 个月内新低。同时国内社会库存从年内高点 69 万吨持续下降,降至 31.2 万吨,出现超季节性的低位现象。

供给收缩叠加铜库存低位,而全球经济有阶段性企稳迹象,铜价上涨在即。

铜矿企业整体利润空间将有所修复,板块估值将有所抬升。

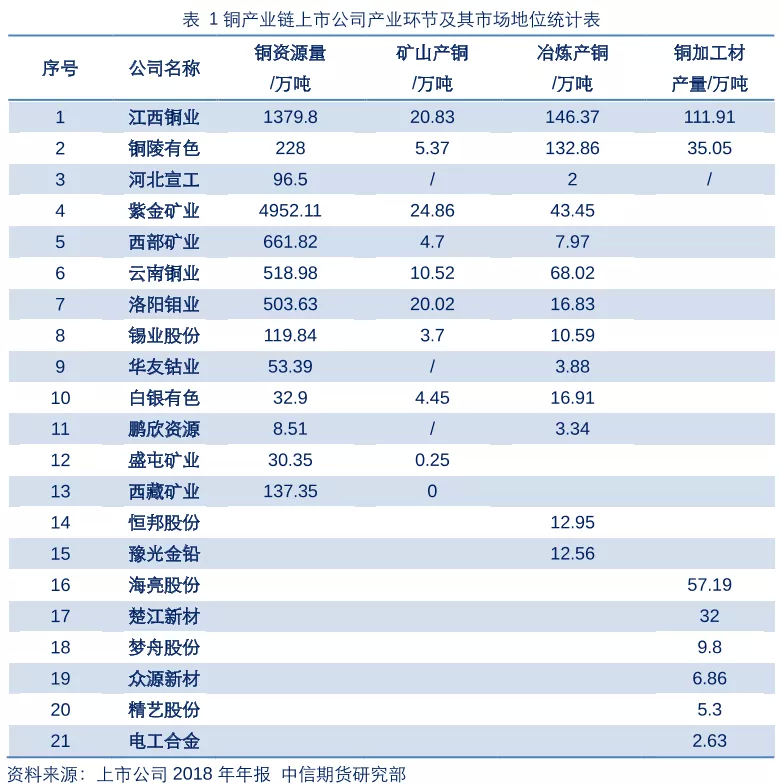

相关标的:紫金矿业、江西铜业、铜陵有色、云南铜业等。

其中卖方推荐较多的为紫金矿业(2019H1,铜矿业务销售收入占报告期内营业收入的17.30%(抵销后),产品毛利占集团毛利的35.88% ):

①得益于Timok上带矿、卡莫阿、RTBbor铜金矿、科卢韦齐和多宝山二期项目逐步投产达产,矿产铜金产量大幅提升兑现公司自身阿尔法成长逻辑;

②从“资源优势”→“产量优势”转变过程中,卡莫阿等优质资产内在价值将有效地在公司市值中去体现,未来EPS或将成为驱动股价上行的核心动力;

③并购大陆黄金旗下武里蒂卡成熟金矿,带来黄金产、储量提升的同时,优质资源布局“再下一城”。将资源优势转化为经济效益优势是未来三年建设和生产经营的核心工作。

(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP