四大行H股处在历史极低值,2020银行业如何选股?

本文来源于中金发布的研究报告,作者为分析师严佳卉、张帅帅等。

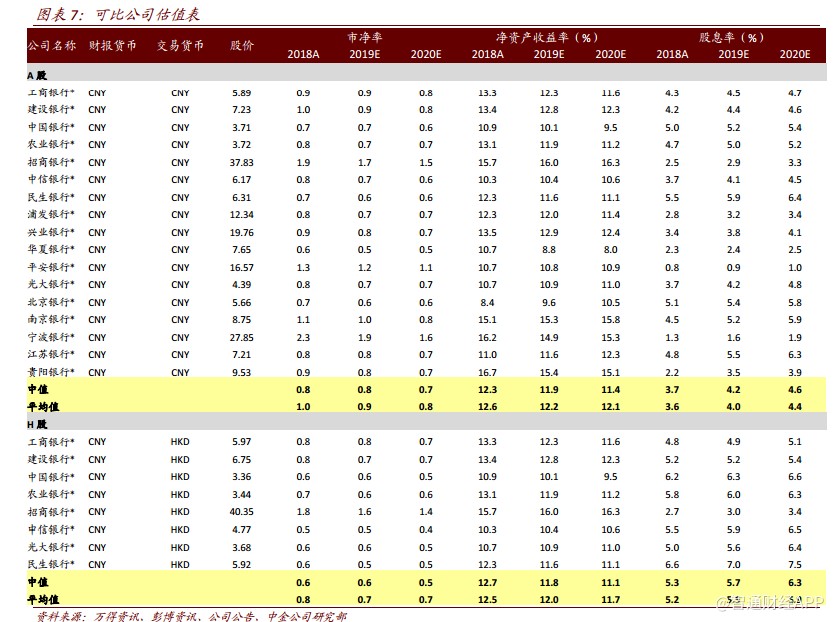

摘要:工行 H(01398)、建行H(00939)目前分别交易于 0.72、0.67x 2020e P/B,股息率分别为 5.1%、5.4%,考虑到随着中美贸易关系有所缓和,近期港股市场风险偏好回升,中金认为港股工行、建行业绩稳健,股息率较高,估值安全边际重组,存在配置价值。

投资建议

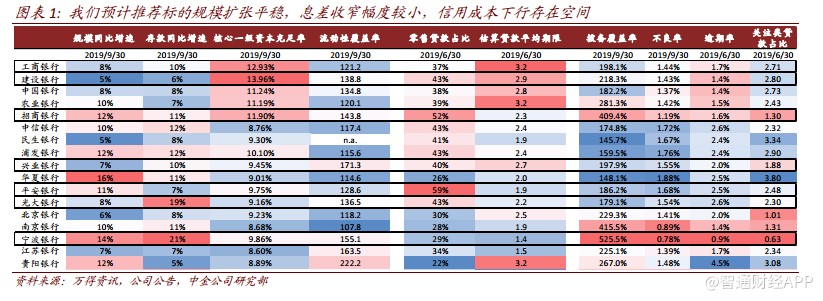

目前市场经济企稳预期升温,信用条件也有望继续改善,以上因素有望继续推动银行重估。 我们推荐“盈利高成长+低信用成本+合理或低估值”的个股:

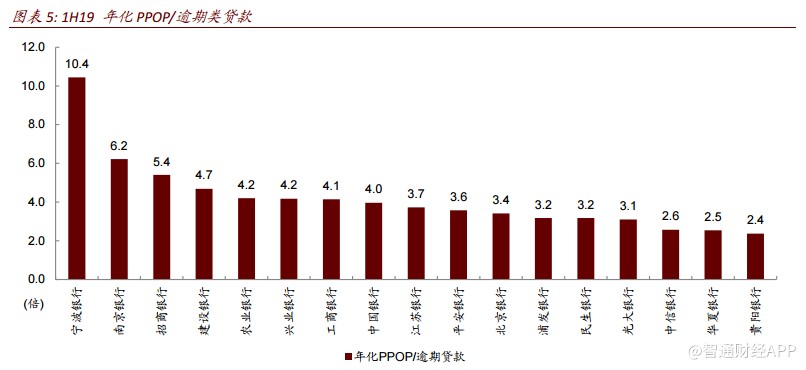

1)在结构性不良出清周期仍将有稳健表现的招商银行、 宁波银行和平安银行,估值溢价有望维持甚至拉大;

2)业绩可能超预期而目前估值较低的光大银行、兴业银行;

3) 工商银行-H、建设银行-H,港股风险偏好回升、大行业绩稳健、股息率较高,存在较高配置价值。

理由

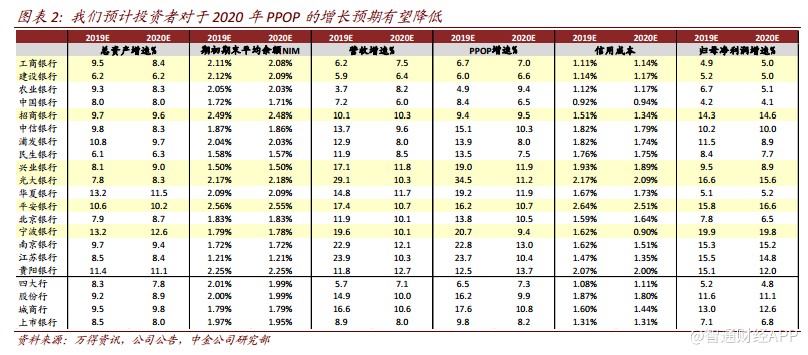

我们预计上市银行盈利增长稳定, 投资者对于PPOP增速的要求有望降低。 我们预计2020年上市银行净利润同比增长6.8%,同比大体保持稳定,其中,由于2018年净息差低基数效应的削弱,预计2020年PPOP同比增长 8.2%,增速放缓 1.6ppt。相较2019年, 投资者对于2020年PPOP增速的要求可能降低,但净利润增速要求依然维持。另外,目前投资者依然担忧净息差收窄趋势,在此我们重申,目前估值提升的核心逻辑在于资产负债表修复,而非净息差扩张。贷款基准利率切换的再讨论。 部分投资者错估债务人议价能力而获得悲观结论,即贷款基准利率切换为LPR前后同笔贷款定价大幅降低,而我们认为切换本身是中性事件,不会对同笔贷款定价产生大幅影响。

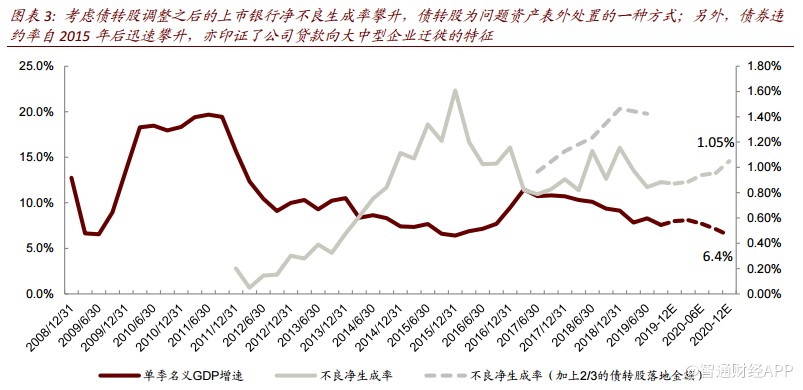

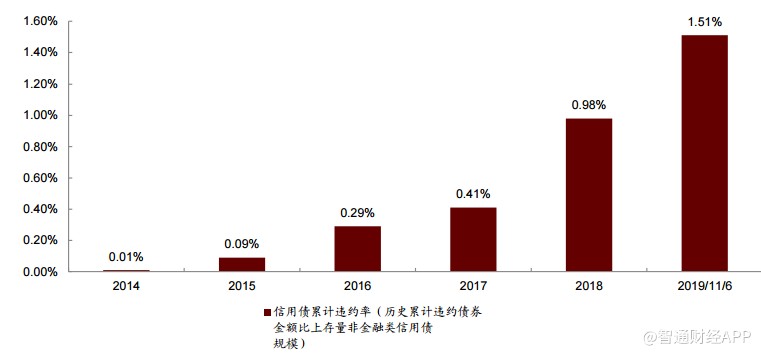

在2020年切换之后,LPR下调与之前降息效果类似, 但相比以往, LPR下调的前置条件为银行负债成本下降,目前主要是同业负债项,因此净息差收窄幅度相比此前基准利率下调时较小。目前中资银行正处于一轮结构性不良出清周期,优质公司业绩增长有望持续,部分银行业绩可能受信用成本拖累。 结构性不良出清周期主要表现为以下几个特点:公司风险向大中型企业迁徙、区域不良压力差异化、信用卡代表的零售贷款风险差异化、不良资产处置能力差异化、问题机构下沉化。

未来2-3年,上市银行贷款分类更加审慎,问题银行逐步出清,以上为中长期中资银行股重估提供契机。

目前中资银行估值/仓位处于历史低位,经济企稳预期有望推动估值修复。 我们认为目前中资银行估值处于历史低位,估值继续下调的幅度和概率有限,主要基于:

1)目前估值处于过去 5 年均值下方 1x 标准差位置;

2) A/H 估值潜在不良率高于问题银行不良率,略低于1999 年悲观时期的估算数值;

3)四大行股息率与十年期国债收益率拉大,尤其是 H 股,目前处于历史极值状态;

4)国常会降低了大行普惠小微的增速和成本要求,行政因素边际在改善。

5)业绩和估值分化有望持续, 优质银行估值中枢有望保持甚至拉大。

盈利预测与估值

维持盈利预测不变。目前 A/ H 银行股交易于 0.81/0.70x 2020e P/B。

风险

资产质量表现不及预期,大户风险集中时点暴露。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP