熊园:2020年美国就业的6个核心问题

本文来源于国盛证券研究报告,作者为分析师熊园、刘新宇。

2009年至今,美国失业率持续下降,截至2019年11月的失业率为3.5%,创下过去50年的最低水平;与此同时,美国新增非农就业在经历了上半年的持续下滑之后,下半年有所反弹。

由于就业的良好表现,市场普遍对2020年美国经济表现较为乐观。在前期报告《2020年美国经济展望:日薄西山》中,我们判断2020年美国GDP增速很可能低于市场一致预期,并指出2020年美国失业率大概率会回升。本篇报告中,我们对美国就业状况进行了更加详细的分析,以解答市场最为关心的6个核心问题。

Q1:美国是否已实现充分就业?

一方面,美国最新的失业率为3.5%,2019年全年均值为3.7%,均明显低于CBO和美联储测算的美国自然失业率水平(分别为4.6%、4.2%);另一方面,自2018年5月以来美国长期失业人群的数量开始震荡走平,占总失业人口的比重也不再继续下降,表明就业市场已基本饱和。综合来看,当前美国已经实现了充分就业,这也意味着失业率进一步下降的空间已经非常有限。

Q2:当前是什么在支撑美国就业?

自2019年下半年以来,私人商品生产部门新增就业持续下降至负区间,而低端服务业(例如休闲和酒店业)新增就业大幅扩张,与此同时从事兼职工作的人群明显增加。倾向于认为,由于制造业景气度的下滑,部分从事商品生产的工人被迫离开原岗位,转而从事低端服务业作为兼职。由于这部分人群不属于官方失业率定义的失业者,因此并未对整体失业率形成拖累,但这种现象实际上表明劳动力市场已开始降温。此外,受2020年美国人口普查的影响,下半年政府部门新增就业大幅增加,但根据历史经验,这种扩张最多持续到明年5月。

Q3:美国失业率何时会回升?

从失业率的领先指标来看,制造业和非制造业PMI就业指数均持续下滑,其中制造业PMI就业指数已连续4个月低于荣枯线;新增非农就业自年初以来震荡下行,其中商品生产部门新增就业接近于0;初次申请失业金人数自4月以来震荡回升;平均每周工时自2018H2开始持续下降。综合各项指标,同时考虑到明年5月以后政府部门新增就业将出现大幅下滑,我们判断美国失业率可能在2020年中期出现回升。

Q4:美国薪资收入未来将如何表现?

薪资收入主要取决于就业状况和企业盈利状况。就业方面,历史经验显示当失业率开始回升后,薪资增速往往会大幅放缓;同时由于服务业薪资水平较低,当前就业岗位由商品生产部门向服务生产部门的转移也会对薪资形成拖累。企业盈利方面,年初以来美国企业利润增速持续下行并由正转负,PMI新订单指数也持续下滑,指向未来企业盈利依然承压。整体来看,明年美国个人薪资增速大概率放缓。

Q5:失业率回升对美国经济意味着什么?

失业率回升将导致个人收入和消费大幅放缓,进而对经济形成拖累。历史上来看,当失业率开始回升后,美国实际GDP增速均加速下行。此外,失业率的拐点领先美国经济衰退起点2-9个月,平均领先6个月,因此失业率的回升往往意味着美国经济不久就将陷入衰退。在经济下行、就业恶化的背景下,美联储货币政策仍将继续宽松。

申前期观点:美国经济最快在2020年底陷入衰退,美联储2020年有望再降息2-3次,首次降息最有可能在二季度。

Q6:失业率回升后大类资产怎么走?

我们回顾了过去 4 轮美国失业率回升 后大类资产的表现,规律如下:(详细数据参见正文图表)

标普 500 指数:多数下跌;

美元指数:多数下跌;

10Y 美债收益率:除 1979 年石油危机外,其他时期均下行;

黄金:均表现为上涨;

原油:短期均有所上涨,但中长期多数下跌。

正文

2009年至今,美国失业率持续下降,截至2019年11月的失业率为3.5%,创下过去50年的最低水平;与此同时,美国新增非农就业在经历了上半年的持续下滑之后,下半年有所反弹。由于就业的良好表现,市场普遍对2020年美国经济表现较为乐观。在前期报告《2020年美国经济展望:日薄西山》中,我们判断2020年美国GDP增速很可能低于市场一致预期,并指出2020年美国失业率大概率会回升。本篇报告中,我们对美国就业状况进行了更加详细的分析,以解答市场最为关心的6个核心问题。

Q1:美国是否已实现充分就业?

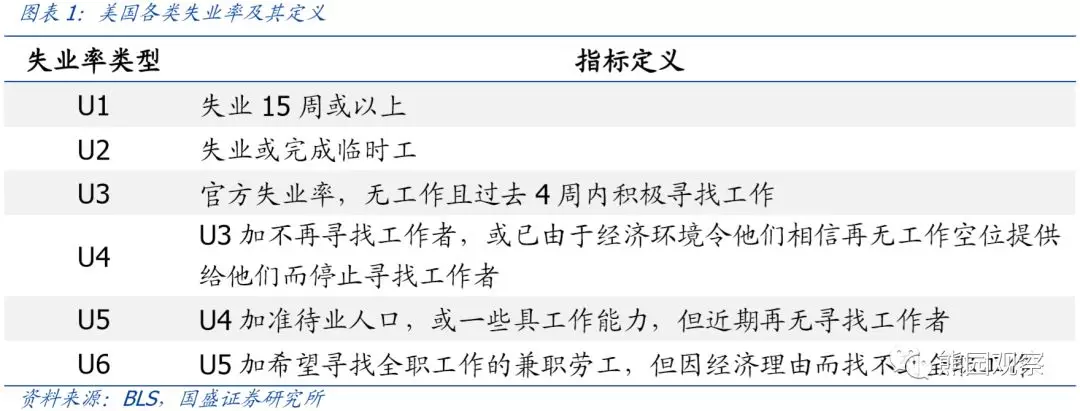

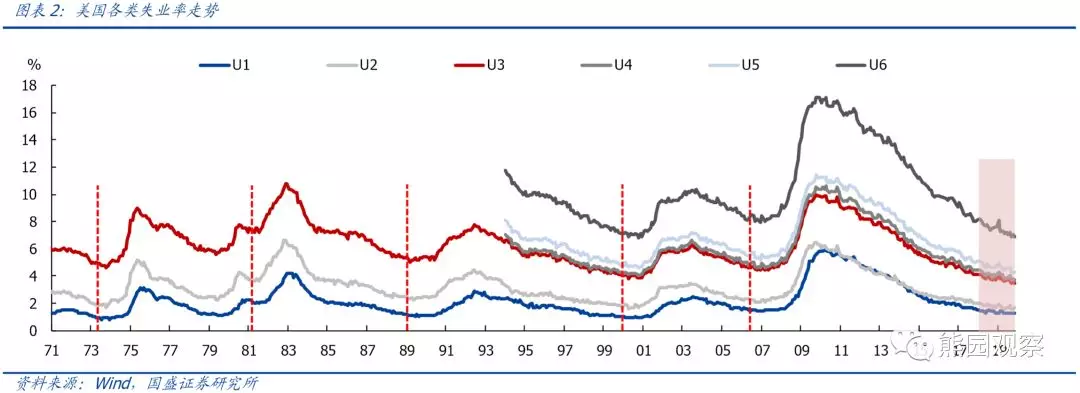

2018Q4至今,美国私人消费和政府支出对GDP的拉动率表现平稳,但私人投资的拉动率大幅下降,带动2019年美国实际GDP增速持续放缓。本章节中,我们从美国经济的分析框架出发,对私人投资、私人消费、政府支出、净出口这四大主要分项进行详细分析,以期对美国经济未来走势做出判断。截至2019年11月,美国失业率(U3)为3.5%,是过去50年的最低水平,2019年全年失业率均值为3.7%。根据美国国会预算办公室(CBO)在2019年8月的测算,美国自然失业率约为4.6%;此外,美联储最新的研究[1]显示,美国自然失业率为4.2%左右。据此来看,当前美国失业率已明显低于官方预测的自然失业率,因而美国已经实现了充分就业,且已是“过饱和”状态。但自然失业率是基于一系列假设的估算结果,一些学者认为由于技术进步、人口老龄化等因素导致实际自然失业率要更低,因此其结果未必完全准确。除自然失业率外,还有另一个角度可以分析美国是否已实现充分就业,就是看长期失业人群的就业状况。通常而言,长期失业人群往往自身存在某种缺陷,例如学历低、专业技能差、健康状况等,导致其很难找到工作。如果长期失业人群的就业状况仍在改善,表明劳动力市场的确存在空缺;反之如果长期失业群体的就业状况不再继续改善,也就表明劳动力市场已基本饱和,即已经实现了充分就业。

从各类失业率数据来看,U1失业率(失业15周及以上)自2018年5月以来持续走平;从绝对数量来看,失业15周及以上的群体数量同样自2018年5月以来不再继续下降,占总失业人口的比例也由下降转为震荡。据此分析,当前美国长期失业群体的就业状况已不再继续改善,因此可以认为美国已实现了充分就业,这也意味着失业率进一步下降的空间非常有限。

Q2:当前是什么在支撑美国就业?

美国新增非农就业,分为私人部门和政府部门,其中私人部门又可以分为商品生产与服务生产。数据显示,自2019年下半年以来,私人商品生产部门新增就业持续下降至负区间,而服务生产新增就业持续大幅增加。分行业来看,下半年服务业各行业中,休闲和酒店业新增就业提升最为明显。此外,2019年8月以来,由于经济原因从事兼职工作的人群明显增加,占劳动力的比率也明显抬升。再联想到美国制造业PMI自8月以来持续进入收缩区间,而服务业PMI维持在扩张区间,不难得出以下推论:由于制造业景气度的下滑,部分从事商品生产的工人被迫离开原岗位,转而从事低端服务业作为兼职(例如休闲和酒店业)。由于这部分人群不属于官方失业率(U3)定义的失业者,因此并未对整体失业率形成拖累,但这种现象实际上表明劳动力市场已开始降温。

除私人服务生产部门外,政府部门新增就业人数在2019年下半年也有明显提升,主要与2020年人口普查有关。2020年是美国十年一度的人口普查年,政府部门需临时雇佣大量员工进行人口普查工作。根据历史经验,往往从普查年前一年H2开始政府部门新增就业就会出现扩张,并在普查年的5月达到峰值,此后便会出现急剧下降。因此,当前政府部门对美国就业的拉动只是短期现象,最多持续到2020年5月。

Q3:美国失业率何时会回升?

美国失业率的领先指标,主要包括PMI就业指数、新增非农就业人数、首次申请失业金人数、平均每周工时等。我们对各类领先指标的领先关系进行了历史回溯,结果如下:

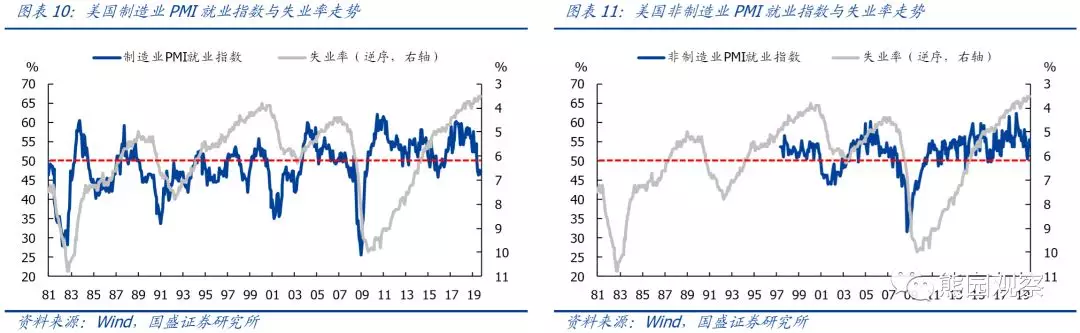

制造业PMI就业指数:数据波动较大,趋势性较弱。多数情况下当该指标降至50%以下时,失业率会出现回升,但回升的时间和幅度不确定。该指标自2017年9月达到高点60.3%,随后开始震荡回落,当前已连续4个月低于50%。

非制造业PMI就业指数:波动也比较大,但趋势性相对更强,自有数据以来,每当该指标降至50%以下时,失业率均出现了回升。该指标自2018年9月达到高点62.4%,随后震荡回落,至今尚未出现过低于50%的情况。

新增非农就业人数:为降低波动性,我们对数据进行5个月中心移动平均处理。结果显示,该指标与失业率有较为稳定的领先关系,其拐点通常领先失业率拐点1年到1年半。美国新增非农就业自2019年初以来震荡下行,意味着2020年失业率大概率出现回升。

非农商品生产部门新增就业:由于商品生产部门对经济更为敏感,因此其就业状况的周期性表现往往更强。数据显示,与整体非农相比,商品生产部门新增就业与失业率的领先关系更加明显、领先幅度更早;且当其降至0以下时,失业率基本都出现了回升。美国商品生产部门新增就业自2018年初开始持续下行,当前已降至0附近,若趋势延续,则美国失业率的拐点已不远。

初次申请失业金人数:与失业率存在较稳定的领先关系,其拐点通常领先失业率拐点1年左右。该指标自2019年4月达到历史低点19.3万人,随后开始震荡回升,意味着失业率可能在2020年中期出现回升。

非农就业平均每周工时:与失业率存在一定的领先关系,但其走势呈现长期趋势性下行,因此指示意义相对较弱。该指标自2018年下半年开始持续下降,反映出美国劳动力市场已开始持续降温。

综合上述指标分析,同时考虑到2020年5月之后政府部门新增就业将大幅下滑,我们判断美国失业率有很大概率在2020年中期出现回升。

Q4:美国薪资收入未来将如何表现?个人薪资增速表现主要取决于两方面因素,一是就业状况,二是企业盈利状况。就业方面,根据前面的分析,2020年美国失业率大概率会回升,历史经验显示,失业率回升后个人薪资增速往往会出现大幅下滑。此外,商品生产部门的薪资水平往往高于全行业平均值,也明显高于服务生产部门;而当前对新增就业贡献最大的休闲和酒店业薪资水平则是全行业最低。在制造业景气下滑的背景下,就业岗位由商品生产部门向服务生产部门转移,也会拖累薪资增速表现。

企业盈利方面,企业利润增速通常领先薪资增速半年到一年,而企业利润增速自年初以来持续放缓、并由正转负,意味着未来薪资增速大概率会放缓。由于企业利润是季度数据,可以选择更加高频的PMI新订单指数来进行观察,历史上来看PMI新订单指数与企业利润增速走势高度一致。美国制造业PMI新订单指数自2018年初至今持续下滑,非制造业PMI新订单指数自2019年初至今持续下滑,均表明未来企业盈利依然承压,从而薪资增速难有改善。

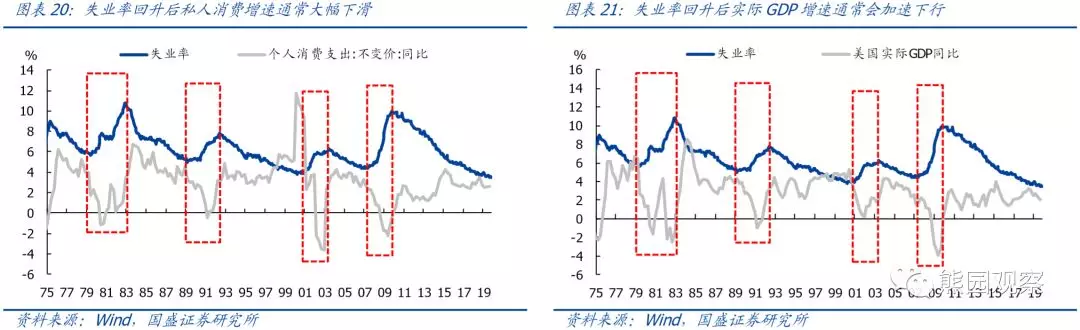

Q5:失业率回升对美国经济意味着什么?失业率回升会导致个人收入增速会大幅下滑,进而会带动个人消费支出增速大幅下滑。而由于私人消费占美国GDP的比重接近70%,最终失业率回升会导致经济加速下行。我们回顾了过去4轮美国失业率趋势性回升的拐点与NBER定义的经济衰退起点,发现失业率拐点领先经济衰退2-9个月,平均领先6个月,这意味着一旦失业率开始趋势性回升,美国经济将在不久后陷入衰退。美联储的货币政策目标包括物价稳定和充分就业,但在经济加速下行、甚至接近衰退的时期,充分就业往往会成为美联储的优先考量。历史上每一次失业率出现回升后,美联储均采取了连续多次降息的措施。

重申前期观点:2020年美国GDP增速很有可能低于当前市场的一致预期,美国经济最快在2020年底陷入衰退,美联储2020年有望再降息2-3次,首次最有可能在二季度。(具体分析,请参阅我们此前发布的报告《2020年美国经济展望:日薄西山》)

Q6:失业率回升后大类资产怎么走?

我们回溯了1979年至今的4轮美国失业率周期,观察失业率回升时点后3个月、6个月、9个月、12个月的大类资产表现,结果如下:(详细数据见后附表格)

标普500指数:多数下跌;

美元指数:多数下跌;

10Y美债收益率:除1979年石油危机外,其它时期均表现为下行;

黄金:4轮均表现为上涨;

原油:短期均有所上涨,但中长期多数下跌(表格中体现为涨幅收窄)。

风险提示:1.中美摩擦超预期演化。若中美摩擦再度升温,美国就业状况将进一步承压,失业率回升和经济陷入衰退的时点可能提前;若中美摩擦超预期缓和则相反。2.美国政策刺激力度超预期。若美联储货币政策立场迅速转鸽,快速推出新一轮货币宽松政策,或美国出台新一轮减税、基建等财政刺激政策,则经济短期有望企稳,就业也有望得到一定改善。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP