国君:2020年一季度航空业将复苏,首推中国航空(00753)与首都机场(00694)

本文来自微信公众号“郑武看交运”。

【报告导读】

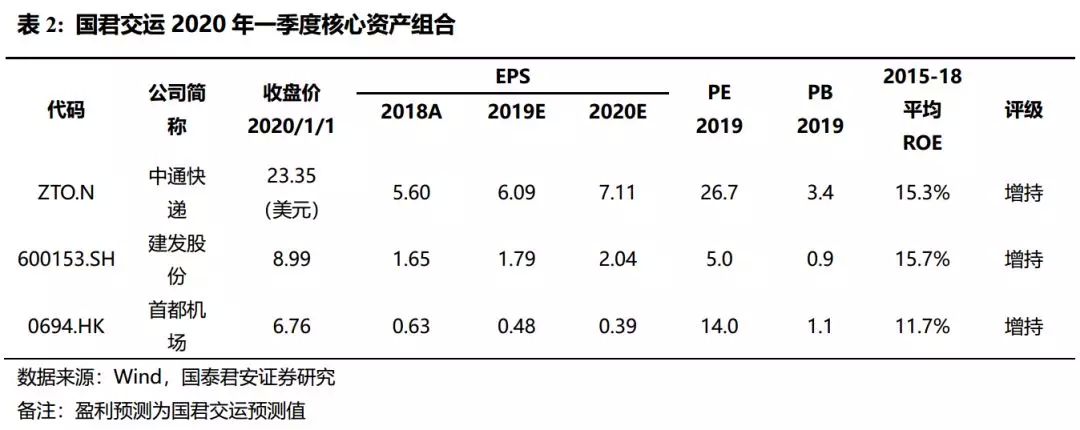

建议一季度加仓周期股中的航空股,这是一次板块性的机会。同时推荐估值吸引的冷门核心资产——建发股份、首都机场(00694)和中通快递(ZTO.US)。

【投资要点】

季度短期组合的选股框架。虽说万物皆周期,但是不同的行业,无论是盈利的波动性,还是持股情绪的波动性,都有着显著的区别。盈利周期与情绪周期的边际变化,似乎是短期收益率的主要动因。

核心资产组合的选股框架。核心资产是一个当下流行,但缺乏严格定义的概念。因为流行,所以更能影响人心。因为缺乏严格定义,所以容易被滥用。核心资产是长期的,但好的买入机会总是偶然的。假设投资者买入核心资产的四大条件是:盈利能力、可预测性、估值合理和市场地位。全球业务量最大的快递公司中通快递、中国最大的供应链公司建发股份和最大的单体机场首都机场,是冷门但股东回报率长期出色的核心资产。

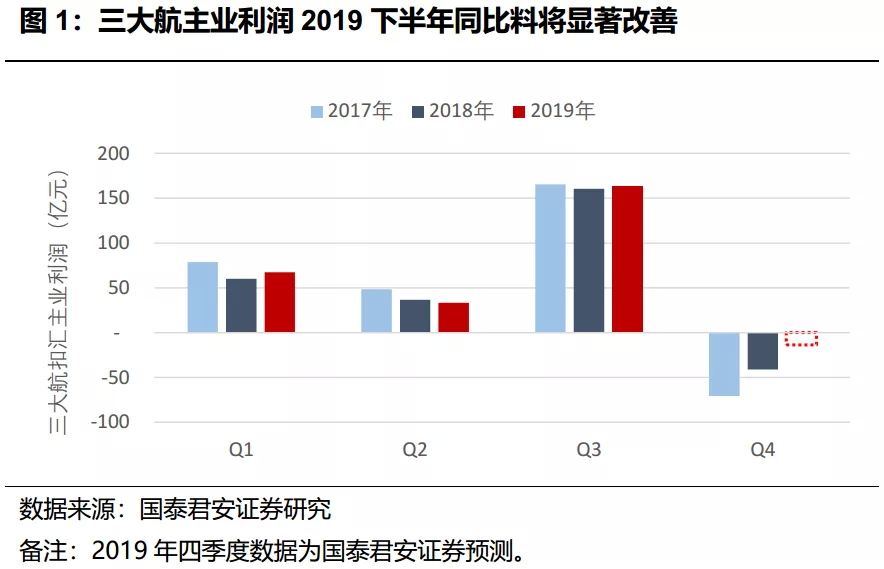

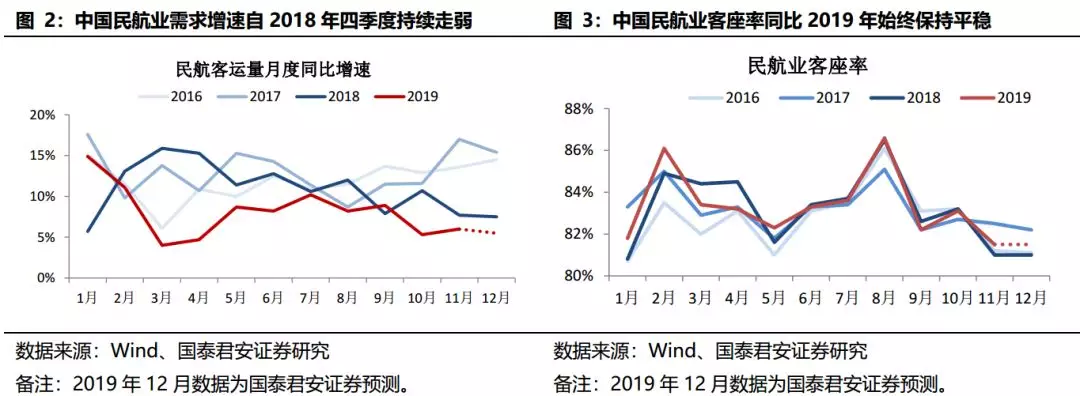

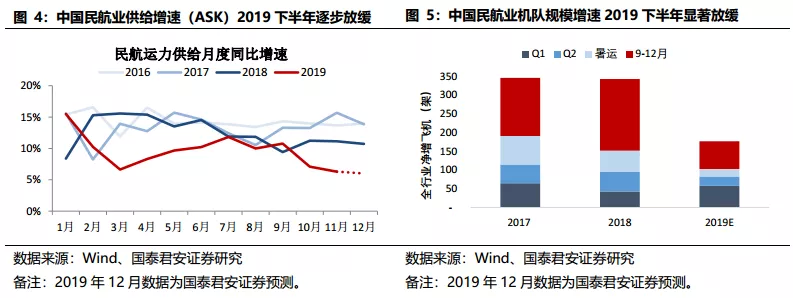

航空的盈利周期上行,情绪周期上行。其实,航空盈利周期上行已进行了两个季度,源自供给增速的显著放缓。未来两个季度供给增速仍低,若需求增速微小的回暖,盈利弹性巨大。年报和一季报将体现主业利润的超预期改善,而美联航把MAX复飞时间推迟到6月之后,有利于情绪周期在某个时间骤然释放。虽然时间难以预测,但风险收益比突出。

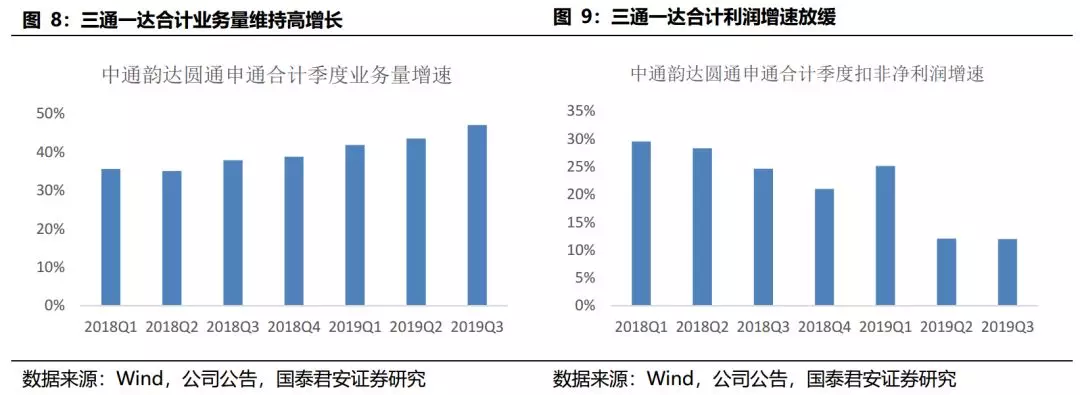

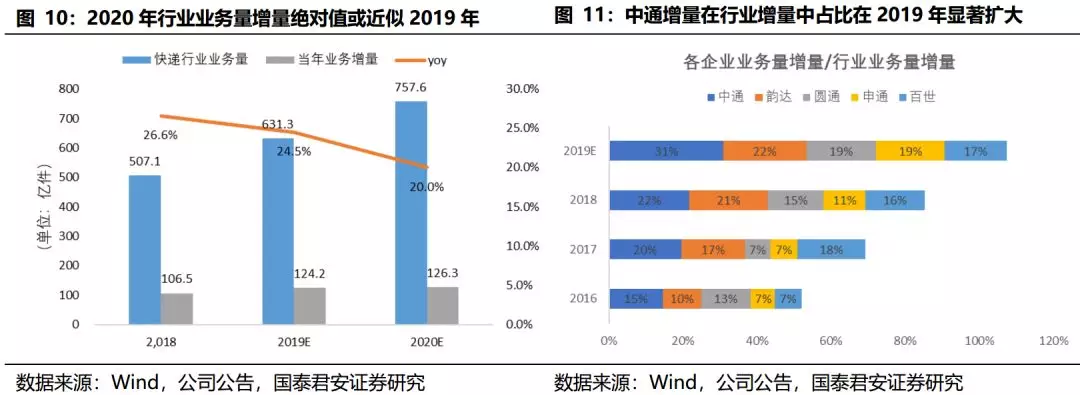

快递盈利周期放缓,情绪周期下行。快递是典型的需求高增长而暂时难以市场出清的行业,收入与盈利增长平稳放缓,而年末投资者对新一年市场竞争的担忧,使情绪周期成为主要的波动来源。我们推荐的配置策略是“执两端”,一端是规模、单位成本与资产负债表均领先的中通快递,另一端是单位成本下降超预期的圆通。我们观察到,投资者对竞争格局的担忧情绪在提升,因此板块超额收益尚须等待。

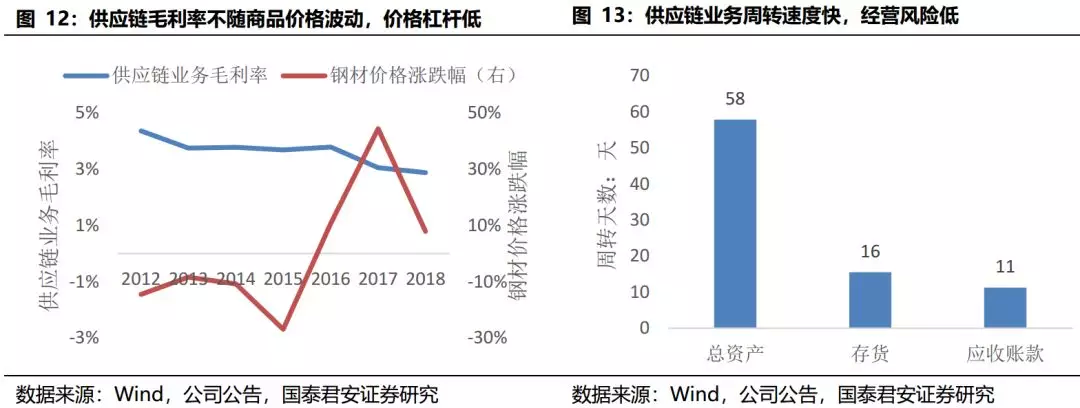

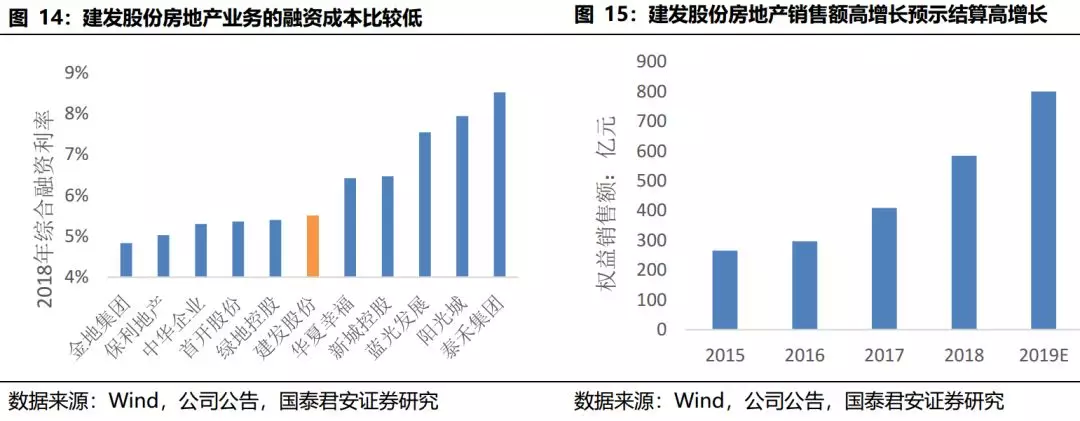

大宗供应链盈利周期平稳,情绪周期见底。建发股份继续提升其在世界五百强中的排名,继续提升大宗供应链的份额领先,真正难得的是保持了过去二十年以来15%左右的ROE。0.8倍市净率是情绪周期见底的表现。对于中国这个世界工厂而言,建发股份是制造服务业中的龙头,是核心资产。

风险提示。宏观经济波动风险、油价汇率波动风险、政策风险、安全事故风险。

【报告正文】

1 一季度策略:航空的复苏,与估值合理的核心资产

季度策略是我们并不擅长的短期投资策略,为了匹配买方需求,2020年我们将每个季度发布交运物流的季度组合。我们的组合分为两个,一是季度短期组合,二是核心资产组合。

一、季度短期组合选股框架。虽说万物皆周期,但是不同的行业,无论是盈利的波动性,还是持股情绪的波动性,都有着显著的区别。盈利周期与情绪周期的边际变化,往往是短期股价的主要波动来源。鉴于交运上市公司的股权结构特征,以往被我们忽视的公司金融周期,可能是更长期的周期因素来源。短期组合方面,一季度我们看多航空板块。

二、核心资产组合选股框架。核心资产是一个当下流行,但暂时缺乏严格定义的概念。因为流行,所以更能够影响人心与股价。因为缺乏严格定义,所以容易被过度使用。核心资产是长期的,但买入机会是偶然出现的。我们认为买入核心资产的四大条件是:盈利能力、可预测性、估值合理和市场地位。中国最大的快递公司中通快递、最大的供应链公司建发股份和旅客周转量最大的机场首都机场,是本期推荐的核心资产。

2. 主要子行业的盈利周期与情绪周期

2.1. 航空

2019下半年航空盈利周期已开始上行,但股价仍受制于市场的低风险偏好。预计一季度航空业盈利的改善将持续,2020上半年情绪周期有望在某个时间释放。

一季度最重要的事件也许是中美贸易第一阶段协议将签署。航空同时受益于:1、需求复苏的概率增大;2、汇率的担忧减小;3、市场风险偏好的提升。

建议积极布局,把握板块性超额收益机会。

美联航已将737MAX的复飞时间推迟到6月之后,考虑中国民航独立适航审核,上半年中国复飞的概率极小,2020下半年复飞概率较大,但具体时间尚难判断。

2.2. 快递

2019年,快递行业业务量需求维持约25%增长,上市公司业务量增速普遍高于行业增速,二线快递逐步退出市场。但行业出清尚难在2020年结束,头部企业的整体利润增速在2019年下半年放缓,竞争出清仍将持续。

2020年,若谨慎预期行业业务量增速20%,则业务量增量与2019年相似,而头部企业的持续产能扩张与市场份额诉求将加剧对增量市场的竞争。在年初未确认行业增速超预期之前,预计一季度快递的情绪周期保持下行趋势,板块超额收益尚需等待。

2.3. 大宗供应链

2019年中国经济体现了超预期的韧性,消费的韧性体现在消费股的表现上,但是大宗商品需求的韧性却与被压抑的估值形成鲜明对比。

在世界工厂从事制造服务业,建发股份兼具世界五百强的规模、国内领先的大宗品份额、长期稳定的盈利能力和极低的估值。

大宗供应链的财务特征是高杠杆轻资产,因此风险控制能力是核心。我们无法准确估计企业的风控能力,只能依赖于长期的经营记录。建发股份上市以来年化利润增速超过20%,ROE仍然维持在15%附近。

3. 风险提示

3.1. 航空风险

航空需求长期空间巨大,且具有一定的内生增长稳定性,但短期需求受到宏观经济预期与居民消费信心影响。

此外,汇率与油价虽然不影响航空公司长期价值,但短期波动将对航空公司报表利润产生影响。

3.2. 快递风险

快递行业的盈利预测相对脆弱,报表的最大的不确定性来自竞争加剧的程度。电商格局的变化也有一定概率促使电商资本对快递行业产生影响。

3.3. 大宗供应链风险

建发股份的业务模式受大宗商品价格波动影响较小,房地产业务若结算低于预期,将影响建发股份报表利润。

扫码下载智通APP

扫码下载智通APP