2019年环保板块:业绩不如意,估值遭“扼杀”

“金山银山,不如绿水青山”,以及垃圾分类的强制实施,都曾一度刺激环保股发力,但如果拉长时间看,去年环保股的表现并不如人意。

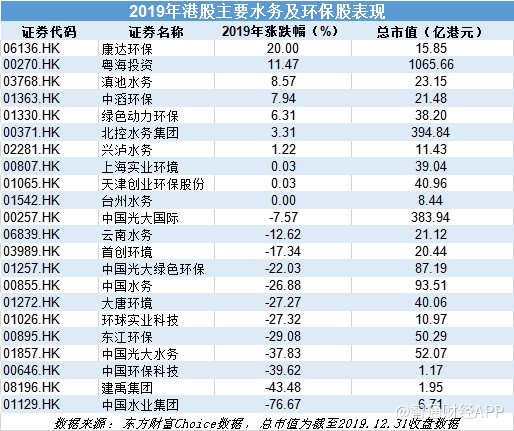

2019年,港股环保和水务板块整体跑输大盘。水务板块大部分个股录得下跌,仅粤海投资(00270)和康达环保(06136)年涨幅超过恒指,为数不多的主要环保股几乎“全军覆没”,无一跑赢恒指,这些股票的估值也均接近历史底部。

环保作为典型的重资产和资金密集型行业,对资金有极大的需求,加上回报周期长的特点,在2019年紧张的资金环境下,企业融资难度大,筹资成本高,环保股不被市场看好很正常。

实际上,环保股近几年都表现不佳,究其原因,从2017年起,行业受到多重负面因素影响,比如金融去杠杆、融资环境收紧、PPP清库存等,现金流资金承压,行业迎来大洗牌和股权大换血,板块估值一直受到压制。

从2019年前三季度的业绩看,宏观环境的影响仍在持续。据国联证券数据显示,剔除部分标的后的可比口径下,2019年环保行业前三季度营收同比增长8%,归母净利润同比下降13%。业绩有所下滑,主要由于PPP规范及信用紧缩的宏观背景下,垫资建设类业务推进步伐放缓,影响了业绩释放速度,同时融资成本的提升部分影响了盈利水平。

水务业绩表现各异,市场看重现金流

东深供水项目是粤海投资的主要盈利来源,2019年前三季度,对香港、深圳及东莞的总供水量为15.46亿吨,同比下跌4.6%,产生收入49.48亿港元,同比下跌1.4%。

年内,该公司主要通过收并购扩大水资源业务,5月7日,收购斥资约16.27亿元人民币收购江西海汇79%权益,后者主要从事供水、污水处理及相关建设服务。8月5日,粤海投资现金增资广东湛江的一个水资源项目。另外,公司还投得江苏兴化的一个新水资源项目,预计项目投资金额为27.6亿元人民币。与2018年同期相比,粤海投资2019年上半年获得的新项目数量减少,但新项目的总投资金额高于2018年。

再看污水处理行业龙头北控水务(00371),其业绩则在加速增长。2019年上半年,水处理服务收入25.13亿港元,同比增长22%,该业务股东应占溢利12.31亿港元,同比增长25%,而2018年同期收入和净利润分别同比增长5%、8%,期内,该公司污水处理厂及再生水处理厂每日运作总设计能力及水处理合同价格均较2018年末上升,随着水厂投放运营,公司业绩逐渐释放。

其他板块,供水服务、水环境致力建造服务、水环境治理技术服务及设备销售收入和净利润同比增速均明显上升。然而,公司应收账款大幅增加,现金流恶化,经营活动所用现金流量净额54亿港元,较上年同期的16亿港元显著提高。这或许是北控水务虽然业绩强劲,但依然不被看好的主要原因。

滇池水务(03768)上半年的业绩也好于整个环保行业,收入同比增长27.9%,净利润同比增长12.6%。值得一提的是,期内资本开支同比下降约86%,计划全年资本开支约4亿元人民币,较2018年减少逾六成。在融资难度提升的大背景下,公司倾向于选择消化在手项目,谨慎投资。滇池水务上半年经营活动现金流由负转正,虽然体量和业绩增速均不及北控水务,但去年全年股价表现好于后者。

年内两只水务股上市,整体行情冷淡

2019年,港股新添了两只水务股:中国光大水务(01857)和台州水务(01542)。市场对新上市的水务股不感冒,中国光大水务上市首日便破发,当日收跌11.37%,之后一路震荡走低,当前市值约为52.6亿港元。台州水务于2019年的最后一日上市,当日平收,目前股价在发行价以下,市值8.3亿港元。

其中,中国光大水务以水环境综合治理为主业,业务涵盖市政污水处理、工业废水处理、污泥处理处置、供水、中水回用、水环境治理、污水源热泵以及环保水务技术研发和工程建设等。2019年前三季度收入38.59亿港元,归母净利润6.03亿港元,分别同比增长14%、17%,第三季度业绩增速较上半年加快,主要因为来自流域治理项目的建造收入大幅增长,在建中的污水处理厂扩建及提标改造工程,新项目投入运营,以及若干项目水价上调。上半年经营活动现金流净流出6.25亿港元。

国联证券认为,从需求角度看,整体上水环境质量仍不乐观,水环境治理潜在市场空间巨大,累计臭水治理、污水处理收集率提升、污水厂提标改造等仍大有可为。

垃圾处理龙头分化,东江环保业绩不及预期

垃圾处理方面,危废处理龙头东江环保(00895)已经连跌三年,股价跌至2014年的低位水平。2019年前三季度公司收入25.8亿元人民币,同比增长4.21%;归母净利润3.32亿元人民币,同比下降10.88%,业绩不及预期,主要由于报告期内计提信用减值8218万元。危废市场竞争激烈,公司加大市场开拓力度,销售费用率上升,另外,由于在建项目较多,长期借款增加,导致公司财务费用也有所增加。前三季度现金流好转,由于工业废物处理业务增加经营性现金流以及小贷公司客户贷款回笼,公司经营性现金流同比增长63%至8.8亿元。

值得注意的是,年初公司预计2019年营收同比增长不低于20%,归母净利润同比增长不低于20%,现在看来,公司大概率要面对业绩预测实力“变脸”。

另一垃圾处理龙头中国光大国际(00257)业务继续扩张,业绩增长稳定,上半年收入162.26亿港元,同比增长38%;实现归母净利润26.30亿港元,同比增长20%;受供股影响,EPS同比减少10%至0.43港元。经营活动现金净流出34.51亿港元,同比扩大31.5%。该公司废水处理方面增长放慢,垃圾发电板块重新发力。2019年5月份,中国光大国际通过注资4500万元人民币,以获得山东趣享资讯科技90%股权,正式进军垃圾分类及资源回收领域。

总而言之,光大证券表示,环保行业在2019年可谓遭遇了“中年危机”,市场需求的相对疲弱、融资端的压力、叠加2018年对环保行业带来的震荡仍需时日消化等多重因素影响,行业整体股价走势处于低谷。

该机构认为2020 年将是环保行业走出“中年危机”的关键之年,一方面国资入主后将在“十三五”规划的收官之年扛起投资大旗,带领行业走出低谷;另一方面提标提质、精细化处置等要求已成为当下政策的关注重点,这也将持续推动行业朝着更有效率、更健康的方向发展。

不过,即使环保行业前景广阔,并且有政策支持,依然绕不开市场最关注的现金流问题。进入新的一年,环保股反弹仍需要业绩增长和市场预期来支撑,而这有赖于融资环境改善、项目落地、现金流好转等因素的配合。

扫码下载智通APP

扫码下载智通APP