2019年全球摄像头行业市场现状及发展趋势分析 CMOS芯片代工为全产业链扩产瓶颈

本文来自微信公众号“摄像头观察”。

摄像头行业发展概况分析

从需求端而言,智能手机硬件升级为摄像头需求激增提供动力。从供给端看,CMOS芯片代工与封测环节为全产业链扩产瓶颈。

CMOS芯片为摄像头模组中唯一涉及晶圆代工的组件,扩产壁垒高。在CMOS芯片晶圆制造产能扩张过程中,索尼自建工厂扩产;三星将DRAM产线转产生产CIS;豪威依赖代工厂产能扩张与产能调配。CMOS芯片需求增幅远高于目前摄像头行业供给能力扩张速度,CMOS芯片晶圆制造行业供需格局短期处于失衡状态。

1、5G带动消费电子换机潮 光学创新刺激摄像头需求

图像传感器是将光信号转化为电信号的装置,是摄像头中最为重要的部件,分为CCD和CMOS两大类。相比于CCD,CMOS虽然成像质量不如CCD,但是CMOS因为耗电省(仅为CCD芯片的1/10左右)、体积小、重量轻、集成度高、价格低迅速得到各大厂商的青睐,目前除了专业摄像机,大部分带有摄像头设备使用的都是CMOS。

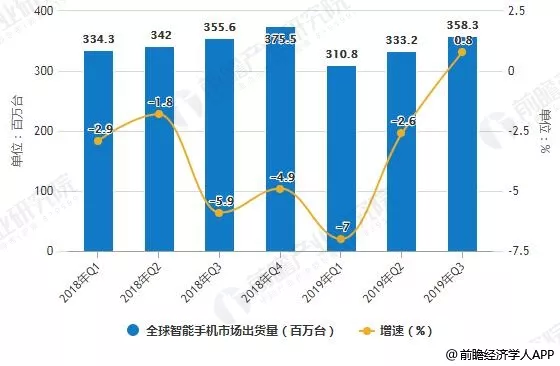

从需求端来看,智能手机是摄像头最大的应用市场。从全球智能手机的出货量来看,由于换机周期的拉长,全球智能手机出货量从2017年开始持续下跌,2018年全球智能手机出货量14.05亿台,同比下跌4.1%。进入2019年一季度,智能手机市场开始持续回暖,跌幅不断收窄。2019年第三季度全球智能手机出货量3.58亿台,同比增长0.8%,摆脱了连续两年的下降,首次重回增长。

2018-2019年Q3全球智能手机市场出货量统计及增长情况

数据来源:前瞻产业研究院整理

2019年以来,光学创新成为智能手机一大亮点,多摄方案在新发机型中大幅普及。其中华为的Mate30Pro采用了后置40M+40M+8M+3D感测的四摄组合方案,前置采用了32M的镜头,与此前的Mate20Pro相比不论是摄像头数量还是像素均有较大提高。

除了高端机,中低端也开始使用四摄,以8月底发布的红米Note8Pro为例,红米Note8Pro则采用了6400万像素主摄、800万超广角镜头、200万景深、200万超微距镜头的后置四摄组合。

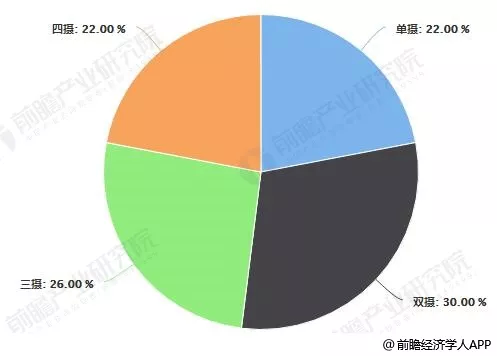

在摄像头需求数量方面,由于三摄和四摄渗透率进一步提高,带动单机搭载的摄像头平均数量持续提高。根据Sigmaintell的数据,2019年第三季度智能手机后摄出货占比中,双摄占比30%,三摄占比26%,四摄占比22%。在多摄需求的带动下,2019年第三季度手机摄像头传感器出货量达到了13亿颗,同比增长14%,远高于智能手机出货量的增速。

2019年Q3智能手机后摄像头出货量占比统计情况

数据来源:前瞻产业研究院整理

2、CMOS代工尽占需求红利

目前CMOS芯片受制于晶圆代工、封测等环节的产能供给,为目前摄像头行业的主要产能瓶颈。在旺盛的市场需求拉动下,摄像头行业的景气度上行趋势有望从CMOS芯片代工及封测行业开始,蔓延至全产业链。

CMOS芯片为摄像头模组中唯一涉及晶圆代工与封测的组件。与传统半导体产业链类似,CMOS芯片生产模式主要分为IDM与Fabless模式。IDM模式从设计到生产一体化,具有更强的供应链管控能力;Fabless模式采取设计厂商分包模式,生产工作外包给代工与封测厂商,设计厂商无需承担高昂的设备折旧风险。

CMOS图像传感器各环节厂商分析情况

资料来源:前瞻产业研究院整理

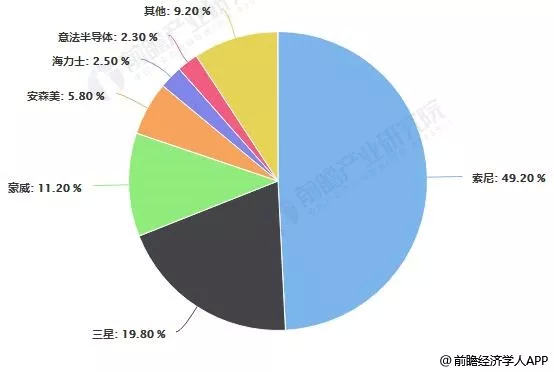

在CMOS图像传感器领域,索尼长期保持着领先地位。据IHS Markit报告,索尼以49.2%的市占率居于榜首,三星与豪威市占率分别为19.8%与11.2%,前六大厂商占据90.8%的市场份额,市场高度集中。全球CMOS芯片前六大厂商中,仅豪威为fabless模式,晶圆制造与封测部分外包给代工厂。此外,索尼虽拥有自用代工厂,但封装工艺仍部分外包。

2019年全球CMOS图像传感器市场竞争格局(按产品价值统计)分析情况

数据来源:前瞻产业研究院整理

据HIS Markit报告,2018年索尼、三星与豪威CMOS芯片供应能力分别为10.0、5.0、与3.9万片/月。预计至2020年,全球前三家CMOS芯片厂商索尼、三星与豪威的供应能力单年扩张速度为1万片/月,整体年产能扩张速度约16%。其中,2020年三星供应能力增长1.5万片/月,增幅略高于行业水平,主要受益于自身DRAM产品线转产CIS产品。

2018-2020年全球CMOS主要厂商供应能力分析情况

资料来源:前瞻产业研究院整理

目前CMOS需求叠加半导体行业需求的整体复苏,代工厂产能异常紧张。8寸晶圆代工产能异常紧张,交期严重拖后,后续价格提价趋势较为清晰。此外先进制程方面,明年5G商机有望大爆发,带动台积电7纳米、5纳米制程需求强劲,但因产能满载、供不应求,迫使台积电7纳米交货时间拉长,先前台积电大客户AMD已发生新品“迟到”,Xilinx交货期超过100天。5G、手机摄像头、TWS耳机、PA等各类芯片产品需求同时爆发,挤爆晶圆厂产能。

(编辑:陈秋达)

扫码下载智通APP

扫码下载智通APP