保利发展(00119)战略解析:拿地优势明显,多元化业务同时服务主业发展

本文来自微信公众号“克而瑞地产研究”。

01 27年风雨造就的央企龙头房企

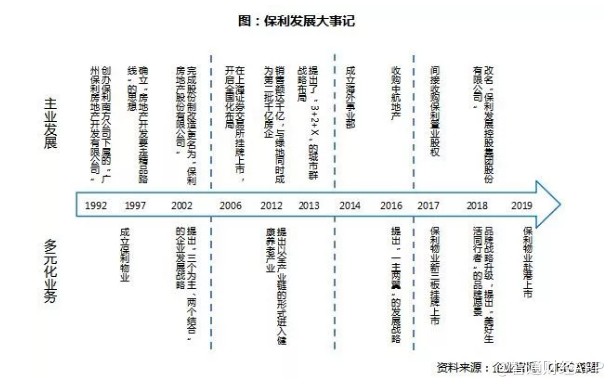

保利发展(00119)从成立至今已经过了27年,从1992年保利集团受“南巡讲话”激励在广州成立房地产公司,到1997年确立精品思维快速发展,再到2006年正式上市之后一直稳定在龙头房企之列,至今已成为了行业内规模最大的央企房企。仔细梳理保利的发展历程,我们将其划分为四大阶段,基本可以概括企业的发展脉络。

1、1992-2005年:立足广州走向全国,快速发展(略)

2、2006-2013年:成功上市加速发展,2010年达到行业第二(略)

3、2014-2016年:涉足海外进军金融,“一主两翼”协同发展(略)

4、2017年至今:规模再次提速,去地产化更名“保利发展控股”(部分略)

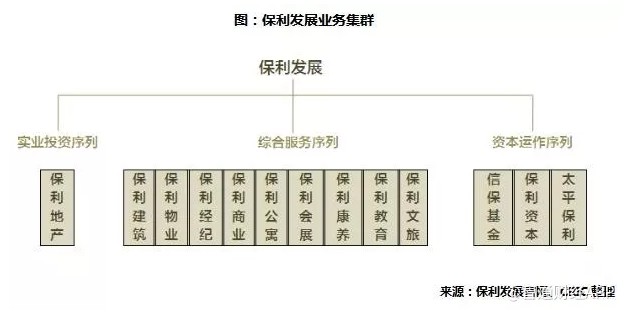

2018年,保利地产宣布改名“保利发展控股集团股份有限公司”,同时也升级了其“一主两翼”战略的内涵——“不动产投资开发为主,综合服务与不动产金融为翼”,主要包括三个方面:一是地产开发经营升级为以不动产投资开发为主,巩固实业经营的战略。二是社区消费升级为综合服务,以产业链与资产经营为基础,提供美好生活服务。三是不动产金融,以产业金融服务为基础,实施产业资本运作。

“一主两翼”的升级标志着企业改名后在多元化业务方面有着新的发展方向,在销售规模的发展上,保利也毫不放松。2019年保利发展实现合约销售额4318.48亿元,排名行业仍居第五,相较于第三的恒大还有1393亿元的差距,冲刺前三还需努力。从十强房企历年的销售规模增长情况来看,保利从2013-2018年的复合增长率为26%,增长率在十强中排名第六。究其原因,以保利为代表的央企经营思路基本以稳健为主,因此在规模扩张上可能不如民营企业激进。而若是从十强房企中央企(保利、中海和华润(01109))来看,2019年保利的销售规模在央企中依然排名首位,领先央企第二的中海1308亿元。与此同时,保利在截至2018年五年复合增长率也位居央企首位,相较于同为TOP10的央企中海和华润仍然较快,但2019年的同比增速则有所放缓。

02央企拿地多元优势明显,未来仍需扩充土储冲刺前三

从过去几年的发展来看,保利能够在规模上排名属于行业前列、且保持较快的增速,主要是因为其拿地方式较为多元,收并购等各种手段拓展土地储备规模给企业增长奠定了较好的基础,加之央企具备先天的融资优势。未来企业想要进一步冲刺规模,还需继续发挥自身优势。

1、2019年新增拿地放缓,短期重回前三希望较小

1.1 大规模拿地是规模增长的动力

规模的发展离不开土地的投资,2017-2018年期间保利拿地快速增长,其中2017年共新增土储4520万平米,成为历年高峰,一方面是由于保利完成中航旗下11个项目的收购,新增建面近538万平方米;另一方面也是因为从2017年开始保利发展进一步加大了合作力度,2017年新增土地权益建面占比约为65%,同比下降6个百分点,2018年进一步下降至61%。新增拿地的大幅增长,也助推了保利发展近年来销售规模的快速提升,近三年的复合增长率达38%。 2019年年初由于行业资金受到社会融资规模增加及信贷季节性宽松因素的影响,资金面略有反弹,从而助推土地市场的再度升温,保利发展在此阶段避开过热市场放缓了投资力度,上半年新增土储计容面积为826万平方米,总成本533亿元,分别同比下降45%和50%。但至2019年6月,受房地产融资和信托资金收紧等严控,土地市场普遍回归理性。在此背景下,保利发展下半年相对加强了布局力度,截止2019年共新增计容面积2639万平方米,总成本1536亿元,但是与过去两年相比,拿地规模减少,或对其后续增长速度有所影响。

1.2 城市布局均衡降低市场风险(略)

1.3 新增货值暂不足以向前四冲击

虽然,保利发展对政策及土地市场的敏感程度较高,且在城市布局方面较为均衡,能有效降低市场风险。但值得注意的是,短期内新增的货值储备对于重回前三的目标而言依旧不足。据克而瑞货值排行榜,2018年保利发展的新增货值大幅低于TOP4房企,2019年的新增货值也同样远远不及于融创中国,在短期内重回前四依旧希望较小。 事实上,在2019年第二次临时股东大会上,宋广菊对于2019年重回规模前四也表示“目前看来希望不大“,“因为融创通过并购快速储备资源,采取了超常规的发展。”如2019年11月,融创中国以152.69亿收购云南城投集团持有的环球世纪及时代环球各51%股权,其中环球世纪及时代环球在成都、武汉、长沙、昆明等城市共开发18个项目,可售建筑面积约2771.6万平方米,极大补充了土地储备。由此可见,保利力争前三仍旧任重而道远。

2、土地储备相对充足,冲击前三仍需加大投资(略)

3、发挥央企优势多元拿地,加大收购有利未来规模扩张

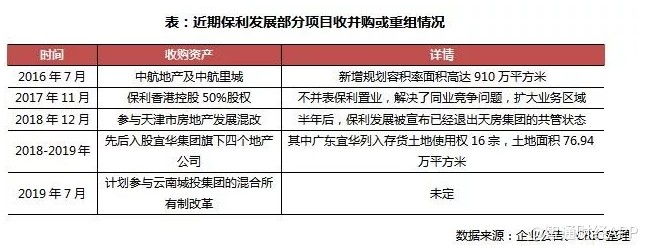

3.1 收并购仍是规模回归前三的重要方式(部分略)

整体来看,大规模的平台整合对于企业的规模发展往往能够起到快速的推动作用。对于力争前三的保利而言,未来仍需要充分发挥央企优势,加大收并购力度。尤其是在政策加码的当下,部分中小企业经营困难,部分企业则意图退出地产业务,保利可以通过收购、重组或混改等方式,以较低价格大幅增加优质土储,为规模的冲刺做好准备。与此同时,保利发展也应警惕整合中的各类问题,如标的公司的负债情况、员工安置、大规模平台整合后的股权稀释、甚至是人事变动等,或会反向拖累规模的发展。如2018年12月,保利发展计划接管天房,然而在接管不到半年后,保利发展便被宣布已经退出天房集团的共管状态。由此可见,国企整合及混改仍然存在推进缓慢、难点多等问题,如何把握好其中的利弊也将是保利未来需要面对的难题之一。

3.2 旧改项目有待释放巨量潜在货值(略)

3.3 产业地产对于规模发展贡献有限(略)

03 低融资成本配合高盈利能力,是未来规模扩张的护城河

略......

04“一主两翼”发力,依托主业发展也服务主业发展

保利发展依托庞大主业基础以及央企优势,多元化业务发展较早,覆盖面广。保利地产在成立初期就已经开启了多元化的布局,于1996年成立了保利物业,而后保利商业也伴随其住宅产品的开发而诞生。此外,母公司保利集团业务覆盖面较广,其涉房多元化业务一般归集到保利发展,且在保利集团发展过程中重组兼并了一些较为大型的央企,如重组中航地产带来的航空城产业园的文旅地产。

2017年保利提出要重回行业前三的目标后,为了体现公司多元化发展方向,进一步加快两翼业务市场化发展而“去地产化”,将保利地产更名为保利发展,到2018年保利形成以不动产投资开发为主体,以综合服务与不动产金融为翼的“一主两翼”业务板块布局。体现保利多元化业务发展提速,有利于打通多方位多元化业务的关节,同时也为保利房地产集群赋能。

2019年上半年,保利发展非房屋销售营业收入58.07亿元,占企业总营业收入的8.2%,同比减少1.2个百分点。近年来,随着保利发展的多元化业务迎来增长期,以及企业对多元化业务的加大投入,保利非房地产销售产生的收入占比持续性上涨,从2013年的3.3%上涨到2018年的6.2%,但占比增幅在下降。

1、不动产金融三马齐驱,为主业及多元化保驾护航

在不动产金融业务方面,保利发展旗下目前已拥有“信保基金、保利资本、太平保利”三驾马车,并驾齐驱。对公司而言,布局金融业务能有效打通“资本-开发”环节,扩大融资渠道,为主业及多元化业务保驾护航,促进地产与金融的协同发展。因金融业务并购成本较大,公司主要通过与金融机构合作,共同成立合营公司完成金融布局。

1.1 行事低调,信保基金输血主业 (略)

1.2保利资本携手太平保利加强上下游产业链整合(部分略)

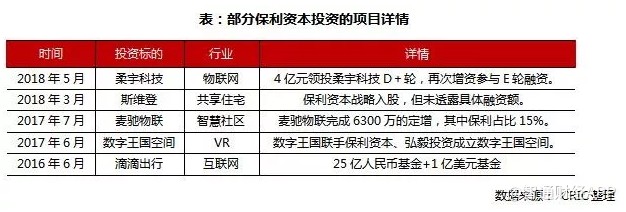

2015年,保利发展与保利投资、中金合资成立保利资本,主要从事私募股权投资,并于次年4月取得私募牌照。保利资本是公司布局产业投资的重要资本平台,通过并购基金、资产证券化、产业基金等方式,以实现主业及上下游关联产业的融合。

截止至2017年,保利资本累计管理规模148亿元,已备案管理规模约80亿。地产基金项目已覆盖京津冀、长三角、珠三角等重点经济圈,而PE基金项目已覆盖新零售、智能家居及社区、产业园运营、新能源、文化教育、环保、共享经济及科技创新等新兴产业,截至目前,已落地滴滴出行、途家置业、麦驰物联、卓锦环保、数字王国空间、每日优鲜、商汤科技、柔宇科技等一大批产业融合度较高、市场预期较好的投资项目。

2、物业二度上市,毛利率相对较低但估值较高

2.1涉足最早的多元化业务,为加速扩张寻求港股上市

保利物业成立于1996年,是保利发展涉足最早的多元化业务之一。并且伴随着保利发展的扩张逐步扩大规模,到2017年实现在全国中小企业系统挂牌上市,其在管面积及项目居行业前列。而近几年随着高科技带来的业内管理模式的变化,业内多家房企的关联物业公司发展提速,行业内兼并收购加速,国内物业行业正处于跑马圈地阶段。2018年起房企物业公司出现赴港上市潮,截至2019年12月18包括保利物业在内已上市13家物业公司,3家物业公司在上市进程中。

为提升企业品牌知名度以及出于对扩张兼并加剧的更大融资需求,保利物业于2019年4月退市,并于2019年8月向港交所提交招股说明书配售25%股份寻求香港上市,根据12月18日保利物业发布的招股结果,每股最终发售价为35.10港元,扣除相关费用后全球发售所得款项净额预计为45.79亿港元。期间,保利物业于2018年上半年加大物业管理投资力度,收购湖南天创物业提升校园物业管理竞争能力,实现多业态布局发展,2019年4月收购重庆保利晖创51%股权,扩大管理范围,同时也提升上市公司价值。

2.2合同管理面积居行业前列,单平效能低于同规模公司(略)

2.3毛利率较低拉低母公司盈利率,上市募集金额较大助力未来扩张

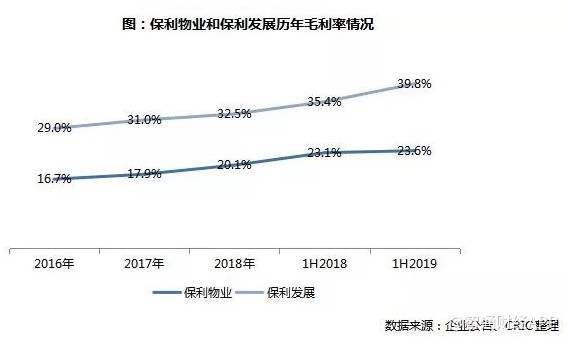

从保利的盈利情况来看,2019年上半年保利物业毛利率为23.6%,同比增长0.5个百分点,较2016年提升有近7个百分点。但保利物业毛利率相较于保利发展的地产主业39.77%的毛利率较低,而由于保利物业纳入保利发展并表,拖累保利发展主业盈利率。不过未来随着保利物业的上市,将对保利发展的市场估值起到积极的作用。

截至2019上半年保利物业在手现金18.28亿元,较于期初增长5%,此次上市将为保利物业募集净额约45.79亿港元,将会使得保利物业在手现金迅速上涨,集资所得将有利用于把握战略投资机会,进一步开拓增值服务,以及对自身软实力的提升,也对其持续占领行业份额起到积极作用。

3、商业发展速度较慢,租赁住房类REITs及专项债助规模扩张(略)

4、康养文旅政策化布局,目前难以实现较大盈利(略)

5、部分老牌业务规模较大,但过于依赖主业(略)

05 主业规模有望持续提升,多元化发展仍需优化(部分略)

保利发展作为央企规模排名首位的房企,同时也在向行业前三发起冲刺,其优势主要在于拿地多元优势明显,以及优秀的融资能力和对杠杆的大胆应用。这两个支撑着保利发展持续居前的优势,未来也将是其对规模前三发起冲刺的有力工具。

值得一提的是, “一主两翼”多元化战略的确定以及提速也为保利品牌价值的提升加码。保利发展依托央企优势,围绕房地产主业,成立保利物业、建筑、基金、经纪、商业等多元化业务,一方面能够服务保利发展主业做得更好,另一方面也为保利发展及其集群带来增收。但值得注意的是,保利多元化业务的触角较多,大部分业务主要依托保利发展自身所延伸出来的资源,未能实现市场化运营,没有形成较为鲜明特点或者具有行业领先地位。除部分业务为企业带来增收外,其他业务持续属于探索期,未完成盈利转变。在保利发展近几年启动”一主两翼“后,多元化业务发展明显提速,但如何打通各个环节,最后实现与主业的有效互通,品牌价值体系的构建,在众多多元化业务进行有取舍,有定位的多元化业务的培育是保利现在以及未来面对的重要课题。

(编辑:郭璇)

扫码下载智通APP

扫码下载智通APP