为什么全球央行对于经济的“掌控“越来越小了?

本文来自“万得资讯”。

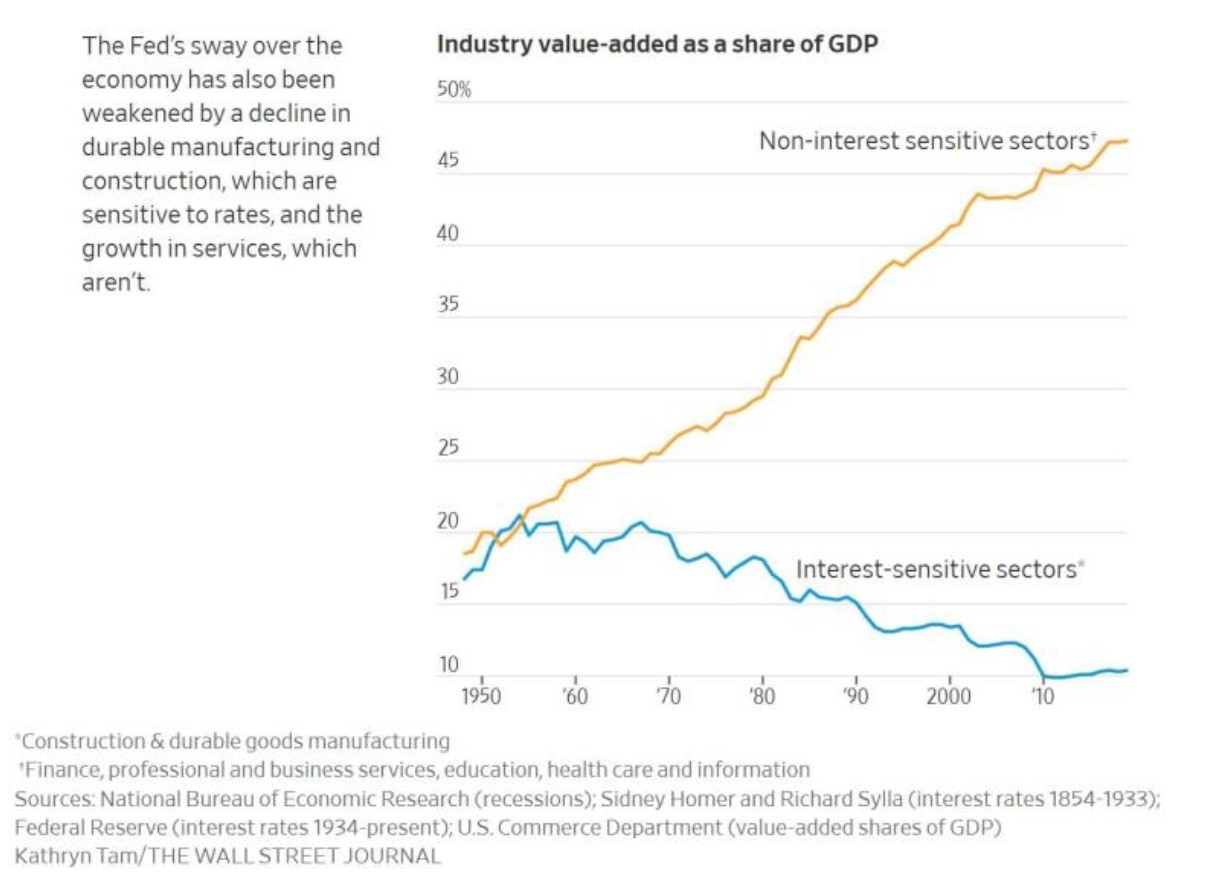

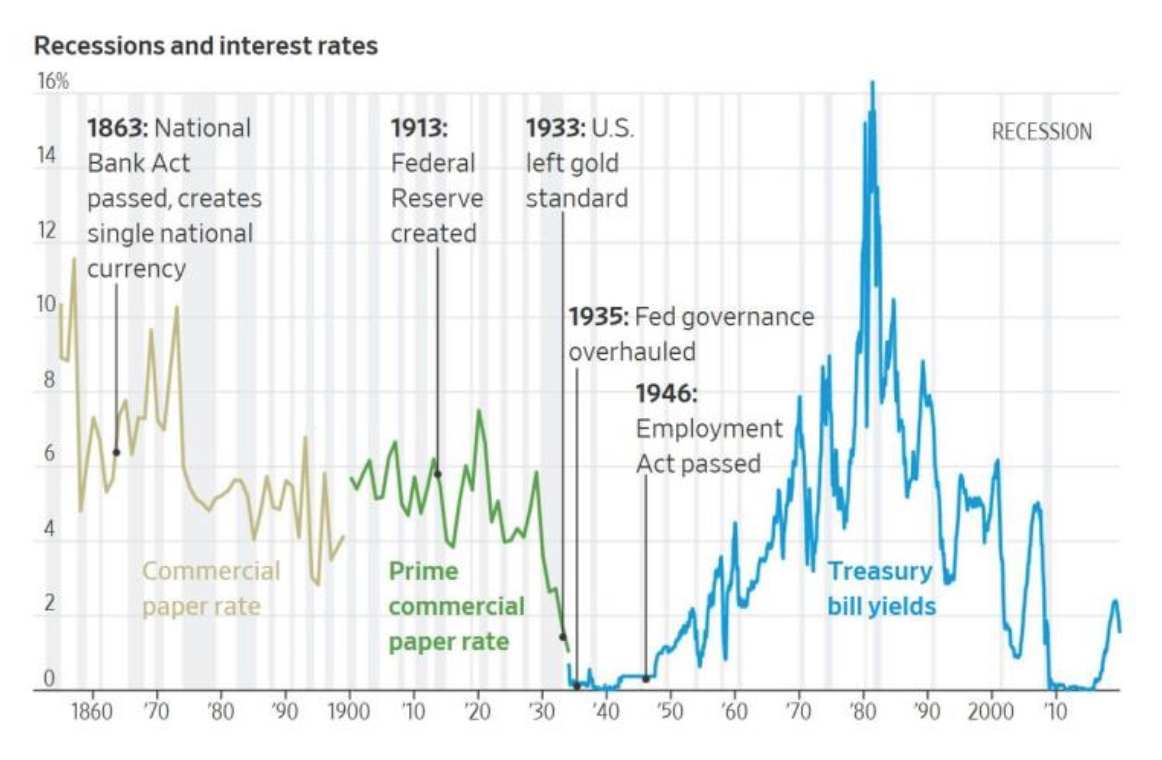

长期以来,美联储和其他央行一直是金融市场和商业周期的不受挑战的驱动者。华尔街有句格言:“不要与美联储作对。”但是那个时代即将结束。在许多国家,利率是如此之低,甚至是负利率,以至于中央银行无法进一步降低利率。

教科书上的货币政策模型几乎不起作用

经济学家们在过去10年里一直在困惑这是为什么。一种解释集中在投资上,投资是长期经济增长的主要驱动力。投资来自储蓄。当投资相对于储蓄较高时,就会推高利率,因为更多的人和企业希望借贷。如果储蓄相对于投资较高,那么利率就会下降。这意味着,结构性的低投资加上企业和老龄化家庭的高储蓄,可以解释增长放缓和低利率的原因。

去年11月,美联储副主席理查德•克拉里达(RichardClarida)在一次演讲中提到了另一个原因。他说,过去的投资者会因为通货膨胀率可能高于预期的风险而要求更高的利率。投资者现在对央行将把通胀维持在低水平非常有信心,因此他们不需要这种溢价。因此,央行在消除通胀恐惧方面的成功,在一定程度上要为目前的低利率负责。

央行似乎在货币政策改变上的空间不多

不温不火的经济增长和低通胀意味着他们也不能提高利率。但由于利率目前徘徊在零附近,央行在商业周期中失去了主要杠杆。欧元区经济正在停滞,但欧洲央行(ECB)已将利率降至零以下,不能也不会采取更多行动。自2008年以来,日本已经经历了三次衰退,其中日本央行(BankofJapan)将利率设定在接近于零的水平,基本上是在边缘地带。美国可能也不会落后太多。

“我们离加入欧洲和日本的零利率的队伍并不是很远,"哈佛大学经济学家LarrySummers说。他说,在经济衰退期间,美联储通常会将短期利率下调5个百分点,但在当前利率低于2%的情况下,这是不可能的。工人、企业、投资者和政界人士可能需要为一个商业周期起落基本不受央行影响的世界做准备。

去年11月,美联储主席杰罗姆•鲍威尔(JeromePowell)曾警告国会,“现在的常态是全球范围内更低的利率、更低的通胀、可能更低的增。”因此,他说,美联储正在研究改变策略的方法,并开发在利率接近于零时仍能发挥作用的工具。各国央行呼吁官员利用税收、支出和赤字来对抗衰退。“我认为,现在是财政政策发挥作用的时候了,”欧洲央行前行长马里奥•德拉吉(MarioDraghi)去年9月在卸任前不久表示。对于任何新工具能否恢复央行的影响力,或各国能否克服实施更稳健财政政策的障碍,市场存在相当大的疑问。

财政政策是未来的重点,但是困难重重

未来的商业周期可能类似于19世纪,当时货币政策还不存在。美国国家经济研究局(NationalBureauofEconomicResearch)的数据显示,从1854年到1913年,美国经历了15次经济衰退,其中很多次是严重的。一次衰退从1873年持续到1879年。

经济学家们表示,财政政策必须成为应对衰退的主要补救措施。历史表明,激进的财政政策能够提高增长、通胀和利率。美国在二战中大量举债,在美联储的帮助下,美国经济摆脱了困境。如今,主流学院派经济学家再次建议提高通胀和赤字,以摆脱低增长、低利率的陷阱。现代货币理论的支持者说,美联储应该创造无限的货币,为政府赤字提供资金,直到达到充分就业。一些经济学家呼吁联邦支出在经济衰退期间通过支付给个人和州政府以及基础设施投资而得到的刺激。然而,财政政策不是由经济学家决定的,而是由官员决定的,他们更有可能受到与经济需求相冲突的其他优先事项的推动。

2011年,美国失业率为9%,共和党控制的国会迫使奥巴马同意削减赤字。2018年,当失业率降至4%时,特朗普和共和党控制的国会削减了税收,增加了支出,大幅增加了预算赤字。特朗普向鲍威尔施压,要求他进一步降息并恢复量化宽松,但遭到了后者的反对。限制欧元区成员国债务和赤字的规定,阻碍了欧元区的财政政策。它也被不同的利益所束缚:德国,这个最容易借贷的国家,最不需要它。

(编辑:林喵)

扫码下载智通APP

扫码下载智通APP