并购整合助微创医疗(00853)搭乘政策红利迎风直上

作为港股市场医疗器械股的一员,近来微创医疗(00853)常因“估值偏低、成长性突出”等原因,频频登上各大机构推荐的医药股榜单。据智通财经观察,10月以来,微创医疗涨幅超过18%,最高报6.26港元。

(截至10月26日微创医疗股价走势日k线图,图片源自:雪球)

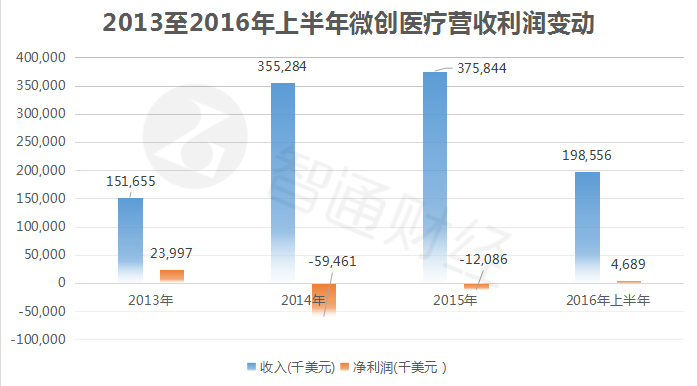

近两年来,以心血管介入产品起家的微创医疗通过并购的方式丰富了旗下产品组合,壮大了自身的骨科业务。尽管受并购拖累,该集团2014年至2015年都录得亏损。但随着骨科业务的整合逐渐完成,以及传统业务继续保持稳定增长,2016年上半年微创医疗已实现扭亏为盈。

一边是丰富的产品组合及研发储备,另一边是政策红利即将带动行业整体发展,微创医疗的成长空间值得期待。

海外并购丰富产品组合

2010年登陆香港联交所主板的微创医疗主要从事医疗器械产品的开发、制造及销售。目前该集团旗下业务产品包括骨科医疗器械业务、心血管介入产品、大动脉及外周血管介入产品等。截至2015年12月31日,微创医疗共销售有165种产品。

其中骨科医疗器械业务和心血管介入产品业务为微创医疗的支柱业务。骨科医疗器械板块提供的产品包括重建关节、脊柱、创伤以及其他专业植入物及设备产品。心血管介入产品业务主要提供冠状动脉相关疾病介入治疗的产品及服务,主要产品为药物洗脱支架,包括第二代冠状动脉支架Firebird2冠脉雷帕霉素洗脱钴基合金支架系统、第三代药物洗脱支架产品Firehawk冠脉雷帕霉素靶向洗脱支架等。

2014年之前,微创医疗的骨科业务尚未壮大,该企业的营收主要依赖心血管介入产品的销售。以2013年业绩为例,微创医疗的收入为1.52亿元美元(下同),其中心血管介入产品贡献占总收入的79.3%。除此之外,其余业务产品的收入占比均为个位数,骨科医疗器械贡献占比仅为0.3%。

这一业务占比的局面因一场并购而发生变化。2013年6月,为扩大产品组合、提高产品的地区覆盖率,微创医疗斥资2.9亿美元收购了美国老牌骨科企业Wright Medical旗下OrthoRecon关节重建业务及其相关资产。

智通财经获得的资料显示,Wright Medical在全球骨科行业经营超过60年,专注于研发髋膝关节产品,包括新一代EVOLUTIO全膝关节产品、SUPERPARTH微创伤髋关节复位器械等。前者被认为是全球最先进的产品之一,有分析人士称,其结构设计十分适合于亚洲人体。后者也是专门用于微创伤的外科手术产品。

收购完成后,原本只有心血管介入产品“一枝独秀”的微创医疗成功地拥有了完整的骨科产品线、更加先进的骨科技术以及部分海外市场份额。

2014年,骨科医疗器械业务贡献的收入占微创医疗总收入59.2%,一跃成为该集团旗下对收入贡献最大的业务板块。微创医疗在跨国髋关节及膝关节骨科重建业务中的排名也升至全球第5。

事实上,微创医疗的并购野心不仅满足于骨科领域。2014年,该集团与强生签署协议,收购其旗下Cordis公司药物洗脱支架制造有关的资产,获得Cordis公司在全球范围的冠脉药物支架领域的若干主要专利的非专用许可。

通过此次资产收购,微创医疗取得冠脉靶向洗脱支架技术的全球领先地位,这项技术也是该集团第三代药物洗脱支架的Firehawk的关键性技术。

在扩展自有领域的同时,微创医疗还将目光投向几乎被国外医疗巨头垄断的心率管理器械市场。2014年,微创医疗与索林成立合资公司创领心律管理医疗器械有限公司,在国内推广及开发植入性起搏器等心率管理器械。

2015年6月,这家合资公司推出国内首个心脏起搏器生产线。目前BonaFire心脏起搏电极导线现已完成FIM临床入组,自主研发起搏器也在推进中。

扭亏为盈业绩向好

虽然此前收购来的海外骨科业务丰富了微创医疗的产品组合,但当时正处于亏损状态的WrightMedical也拖累了微创医疗的总体业绩,给微创医疗带来上市以来的第一次亏损,并且这一状态延续了两年。

2014年,微创医疗录得收入3.55亿,录得公司股权持有人应占亏损约5946万。据该集团解释,亏损主要由于新收购的骨科业务产生亏损净额,商誉减值以及用于收购骨科业务的计息借贷和可换股债券产生的利息开支等。

自2015年起,微创医疗试图通过优化骨科业务的组织架构、整合供应链、控制制造及经营成本以及加速在中国市场推出微创骨科产品等一系列措施,来改善该项业务的财务状况。

从业绩来看,2015年,微创医疗的亏损确实在收窄,归属股权持有人的亏损录得1208.6万。2016年上半年,微创医疗扭亏为盈,录得股权持有人应占利润468.9万美元。

值得注意的是,贡献盈利的部分仍为该集团的传统业务——心血管介入产品营业收入较2015年同期增长了12.4%,净利润同期增长了26%。相较之下骨科业务营收同比增长1.2%,显得仍然略为缓慢,似乎改善效果不明显。

对此,微创医疗表示,集团重新布局了研发和营销活动,预计将在2016年下半年,尤其是2017年持续推动销售增长,并且有望在2016年年底前实现自由现金流盈亏平衡。

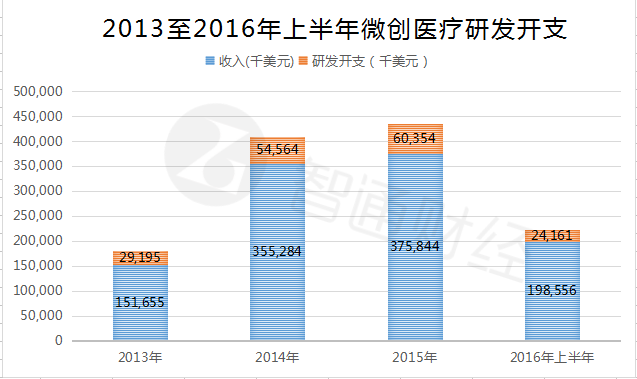

从近两年微创医疗在研发费用方面的投入来看,该集团的确是为了提升自身研发能力和增加新品储备下了一番“血本”。2015年,微创医疗在研发费用方面的投入约6035万美元,占其营业收入的16%。

这一投入的占比在医疗器械行业中处于高位。同为骨科器械企业的威高股份2015年研发投入与主营收入比为4.9%,另一家医疗器械企业普华和顺2015年该项数据为5.6%。

正因为在研发上有较大投入,该集团旗下研发项目进展均取得不错的进展。微创医疗在2016年中报里透露,目前微创医疗共有4个产品获得CFDA批准证书,4个产品进入绿色通道,集团自主研发的第二代药物支架Firesorb生物可吸收药物支架雷帕霉素靶向药物洗脱支架系统已进入食药监局特别审批程序。手术机器人项目也按计划取得了关键技术的突破。

研发能力也是机构看好微创医疗的原因之一。西南证券曾在其研报中表示,微创医疗是一家研发驱动型企业,稳定的研发产品线将驱动收入长期增长。

政策行业双利好前景可期

除自身加快提升盈利能力外,行业内不断出台的鼓励政策或将为微创医疗的业绩起到助推作用。

《中国制造2025》以及国家“十三五”战略规划都明确将高性能医疗器械列为重点发展产业,上升到国家战略高度。目前正在推进的公立医院改革等一系列政策都提到,优先配置国产医疗设备。审批审评制度也对国产创新医疗器械开辟了特殊审批通道,提高审批效率。

这些政策对于注重自身研发能力的微创医疗而言无疑是利好消息。不仅国产医疗器械产品未来的市场规模或将快速扩大,倘若研发项目进入了特别审批程序“绿色通道”,审批时限还将有望缩短。

此外,前瞻产业研究院发布的《中国医疗器械行业市场前景与投资分析报告》预测,我国医疗器械市场规模仅占医药总市场的10%,远低于全球医疗器械市场占医药总市场42%的比例。

这表明我国医疗器械产业还有很大的发展空间。随着国家对国产医疗器械愈加重视,包括微创医疗在内的本土医药器械企业未来将迎来诸多发展机遇。

在骨科方面,根据中国外科植入物专委会数据,到2050年,我国各种关节炎重症患者超8000万人,现有肢残患者约75万人。同时,每年新增骨损伤患者约300万人。日益扩大的患者数量将推动骨科医疗器械市场的增长。

但目前国内高端骨科医疗器械的大部分市场被外资品牌占据。据媒体公开报道,2014年,在骨科关节类植入产品的市场中,外资品牌占据69.38%的市场份额。

有分析人士认为,在这样的骨科产品行业现状下,微创医疗的优势在于借助海外收购的高端产品,将有望进入长期被外资品牌垄断的关节产品市场,占据有利位置。

手握心血管介入产品和骨科产品两大“利器”的微创医疗在度过亏损期后,或将迎风直上,前景可期。(文/黎灵希)

扫码下载智通APP

扫码下载智通APP