连续47年盈利,全球最低成本航空,西南航空(LUV.US)投资价值几何?

本文来源微信公众号“杨鑫交运观点”,作者中金分析师赵欣悦、杨鑫、方舒。

借鉴意义

美国西南航空(LUV.US)是全球最大的低成本航空公司,也是仅次于达美航空(DAL.US)、全球市值第二的上市航空公司(截止2019年底)。错位竞争以及显著高于行业水平的运行效率使得公司连续47年保持盈利。我们认为美西南航空的发展历程证明了低成本航空模式长期的可行性。

对标A股:春秋航空

虽然受制于中国国情,春秋航空的运营模式及发展与美西南存在一定差异,但春秋航空保留了低成本航空模式重要的核心——高水平的运行效率。我们认为春秋航空有望像美西南航空一样持续成长,并且较好地平滑航空行业的周期波动。

发现

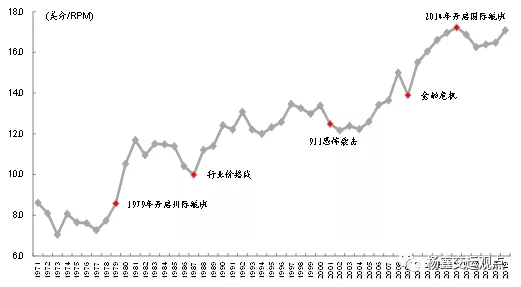

连续47年盈利,成就全球最大低成本航空。美西南1967年成立于德克萨斯州,从1973年起的47年中,“9.11”恐怖袭击、金融危机等都给航空需求带来了重创,全服务航空公司纷纷亏损、破产重组,但公司仍然能持续盈利并逆势扩张。截止2019年底,公司机队规模747架,成为全球最大的低成本航空。

解密西南航空的成功秘诀——效率至上,错位竞争。通过回顾西南航空的成长历程以及与美国三大航的对比分析,我们认为其成功秘诀在于:

► 错位竞争。公司所在地德克萨斯州是美国人口第二大州,不同于当时全服务航空提供的长航线,公司早期的目标是通过提供短途、高频、1小时以内的飞行取代州内自驾的出行方式;此外,公司多进入支线市场,也避免与全服务航空短兵相接,即使当前来看,核心市场与三大航仍然存在差异。

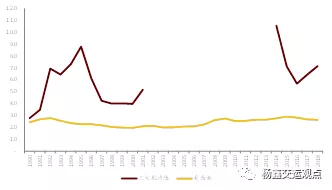

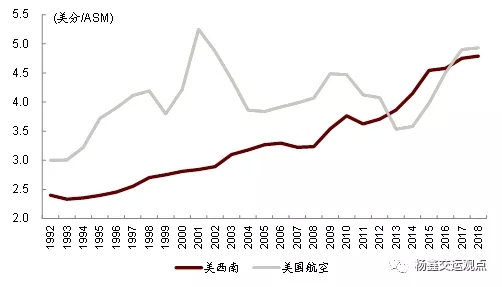

► 效率至上。1990年以来,西南航空的净利润率大部分时间均高于全服务航空的平均水平,主要归功于1)高飞机利用率摊薄固定成本;2)长年燃油套保,避免逆风时期的巨额亏损;3)布局中小机场,缩短过站时间,降低起降成本。

取道美西南,春秋航空的低成本模式融合了中国特色。鉴于发展路径以及替代交通方式的差异(春秋航空下沉三四线市场VS西南航空上移核心市场;中国高铁发达程度高于美国),春秋航空的低成本模式并非全盘照搬西南航空,但仍然吸收了其高效运营的基因,我们认为参考西南航空的成长历程,春秋的低成本模式也有望让其在中国实现长期增长。

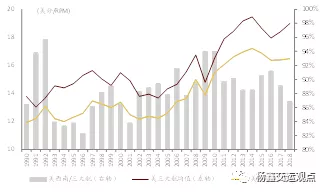

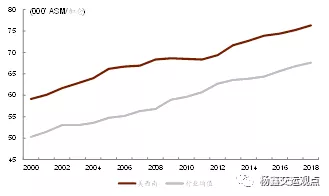

财务与估值

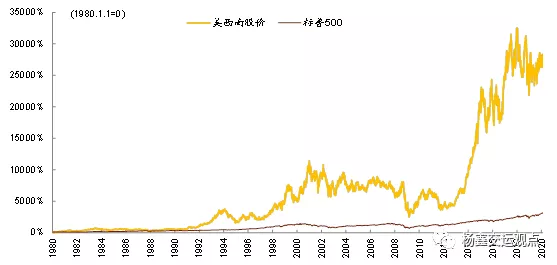

从正式运营至今的49年间(1971-2019),美西南营业收入从213万美元增长至224.3亿美元,年均复合增速21%;净利润从亏损375万美元增长至230亿美元;2019年净利润率为10.3%,处于其历史上较高水平。1980年至今,公司股价绝对涨幅超过280倍。根据彭博一致预期,当前公司股价对应2020年市盈率约12倍,市净率约为2.3倍,显著高于美国全服务航空。

风险

油价大幅上涨,波音窄体机型出现大面积停飞。

图表1: 美西南股价VS.标普500较1980年绝对涨幅

图表2: 德克萨斯州为2018年美国GDP总量(1.8万亿美元)、人口(2870万)、面积(69.6万平方公里)第二大州

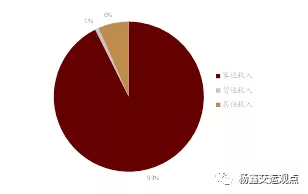

图表3: 截至2019年11月美西南股权结构

图表4: 低成本VS. 全服务航空经营模式对比

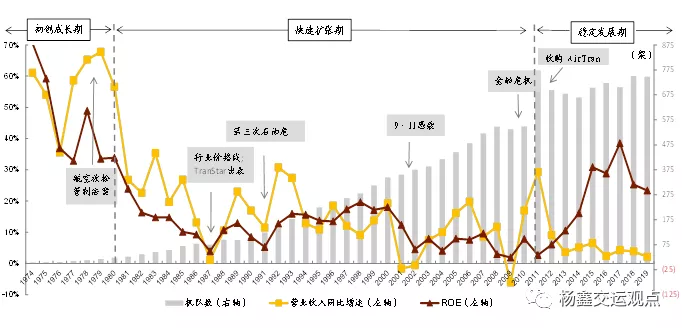

图表5: 美西南发展阶段

图表6: 美西南1990年航线布局

图表7:美西南2019年航线布局

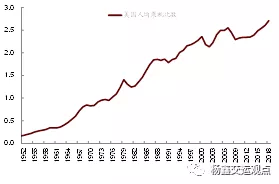

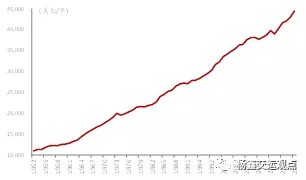

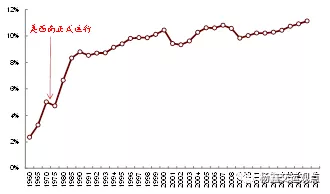

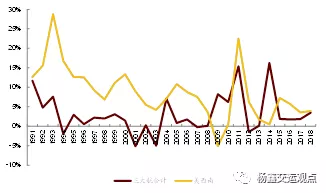

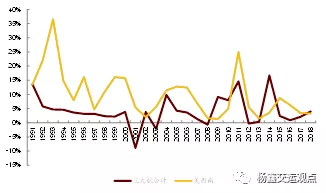

图表8: 美国航空渗透率变化

图表9:美国人均可支配收入(不变价)

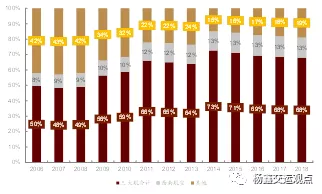

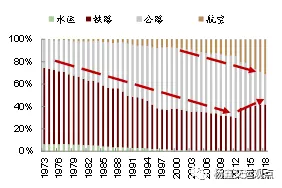

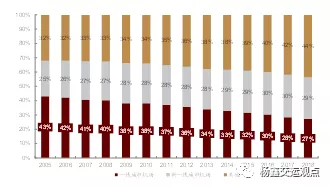

图表10: 美国航空客运占比逐步提升(旅客周转量口径)

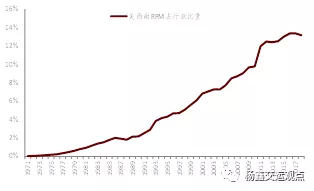

图表11:美国小型轿车Vs.窄体客机油耗对比

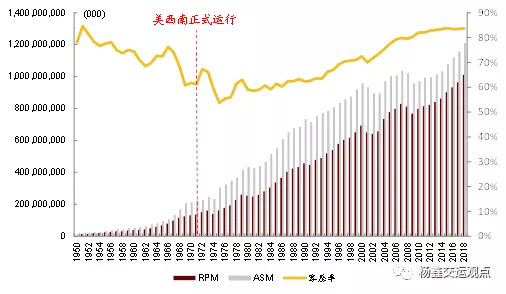

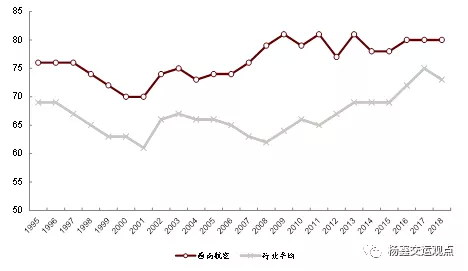

图表12: 美国航空业RPM、ASM和客座率变化

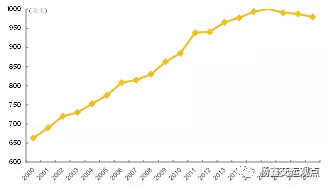

图表13: 截至2019年美西南平均航距仍在1000英里以内

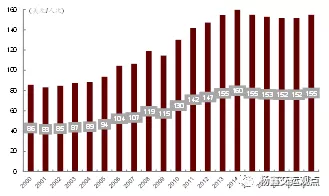

图表14: 美西南平均客票价格

图表15: 美国交通运输部乘客满意度指数

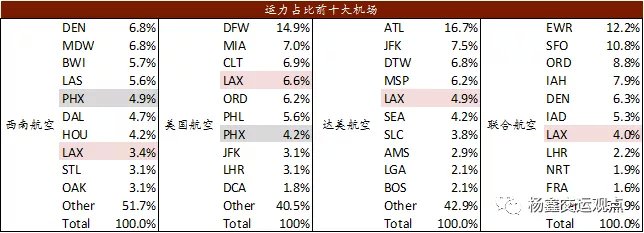

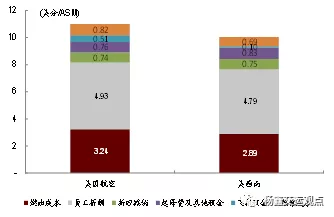

图表16: 截至2019年美国四大航前十大基地对比(ASK口径)

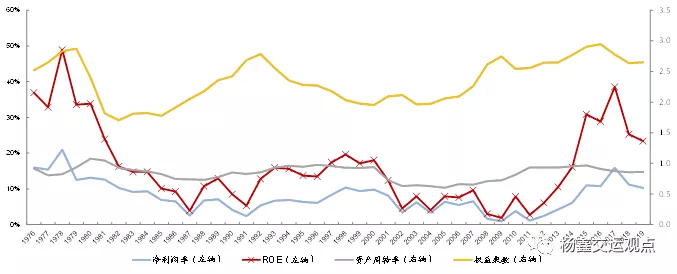

图表17: 美西南ROE拆分

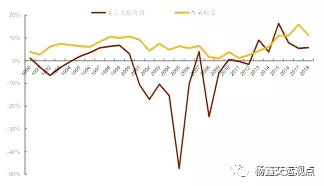

图表18: 净利润率对比

图表19: 权益乘数对比

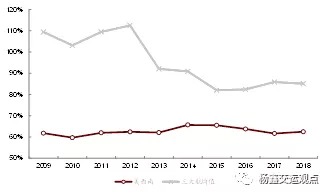

图表20:美西南单位票价始终保持在三大航八折以上

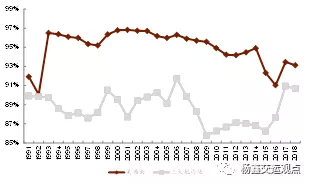

图表21:美西南客座率大部分时间低于三大航

图表22: 美西南单位票价整体保持上升趋势

图表23: ASM同比增速对比

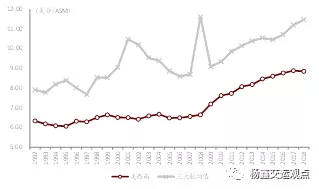

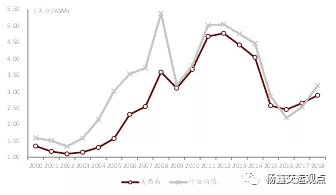

图表24: RPM同比增速对比

图表25: 美国行业集中度变化

图表26:美西南市场份额变化(RPM口径)

图表27: 美西南客运收入占比高于三大航

图表28: 2019年美西南收入结构

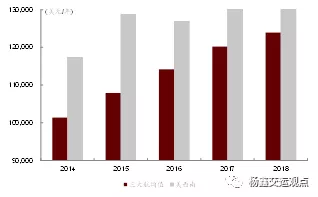

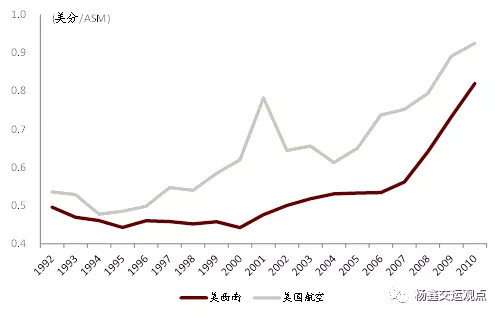

图表29: 单位燃油成本

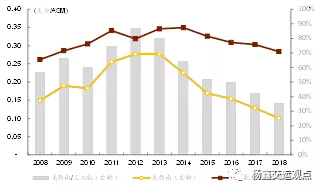

图表30: 单位非油成本

图表31: 2018年美西南与美国航空单位ASM成本拆分

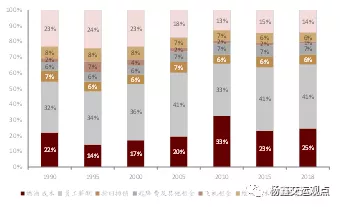

图表32: 1990-2018年美西南成本结构变化

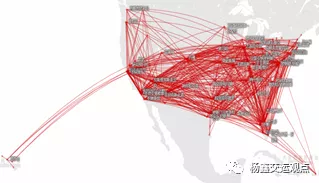

图表33: 美西南点对点布局呈现多基地直飞的特点

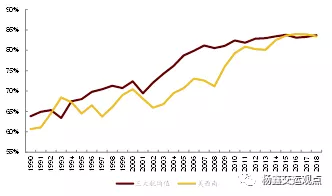

图表34: 达美轴辐式布局呈现出明显枢纽向外扩散的特点

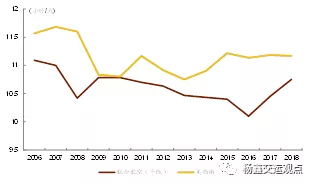

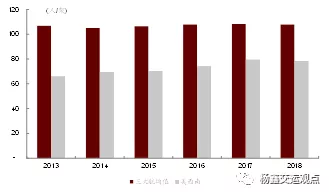

图表35: 飞机小时利用率

图表36: 美国四大航2001至2019年航班正常率表现

图表37: 西南航空单位油耗低于行业均值

图表38:西南航空单位ASM燃油成本低于行业均值

图表39: 西南航空人机比低于美三大航均值

图表40: 西南航空人均薪酬保持领先

图表41: 美西南VS 美国航空单位ASM员工薪酬

图表42: 美西南VS 美国航空单位ASM起降费

图表43: 西南航空自有机队比例高于三大航

图表44: 单位飞机租金费用低于三大航

图表45: 长期负债及融资租赁负债占比

图表46: 美西南负债率显著低于三大航

图表47: 截至2019年春秋VS国航、东航前十大基地对比(ASK口径)

图表48: 截至2018年春秋航空单位票价低于高铁

图表49: 高铁冲击下航空出行份额持续提升

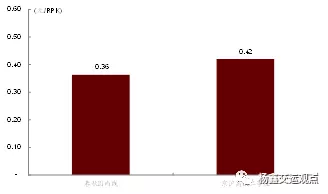

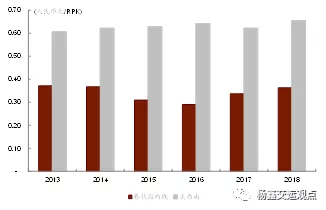

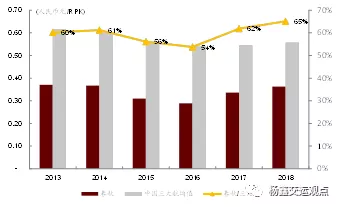

图表50: 美西南VS.春秋国内单位收入(客运收入/RPK)对比

图表51: 春秋VS.中国三大航国内单位收入(客运收入/RPK)对比

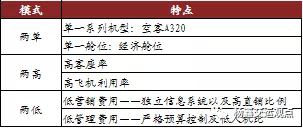

图表52: 春秋航空经营模式总结

图表53: 新一线城市出行需求快速提升

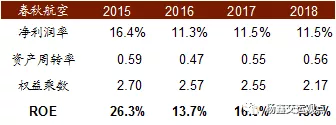

图表54: 春秋航空2015-2018年ROE

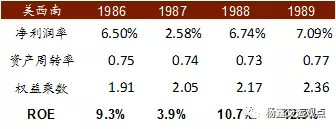

图表55: 美西南1986-1989年ROE

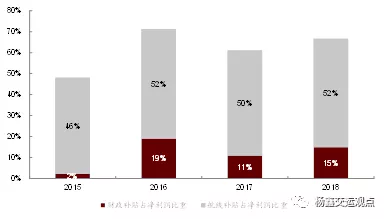

图表56: 春秋航空补贴占净利润比重

图表57: 可比公司估值表

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP