造纸产业链上下游全梳理!国信予板块“超配”评级,推荐玖龙纸业(02689)等龙头

本文来自微信公众号“学恒的海外观察”,作者:荣泽宇。

报告摘要

国内造纸行业整体概况

我国造纸行业在此前数十年内,随改革开放、特别是加入WTO后我国经济的腾飞而取得了长足发展。2018年我国各类纸种的产量合计突破9000万吨,位居世界首位;产业收入超过8000亿元。

我国主要的纸制品按主要原材料来源,可分为废纸系和浆纸系两大类;按产品功能用途,可分为包装纸、文化纸、生活用纸、特种纸和其他五类。其中,包装纸和文化纸产销量最大,年产量均超过2000万吨。

我国造纸工业主要聚焦于产业链的中、下游

我国下游各类制造业对成品纸的需求前些年保持快速增长,中游造纸、下游包装快速发展。由于我国可用于生产纸浆的林木资源有限,且材质较美洲、北欧、东南亚略有逊色,中游壮大使得我国木浆的进口依存度逐渐提高。纤维原材料的短缺叠加大量成品纸随货物出口,使得我国需要从海外回收大量废纸补充国内造纸原材料。

多年发展中,逐渐形成了“海外进口木浆+国内和海外回收废纸——国内造纸——输出成品纸到国内+海外市场”的格局。中国这一产业链格局的演变,也深刻影响了近二十年来全球的纤维原料、废纸回收处理等行业。

期待板块新趋势,给予“超配”评级,关注龙头公司

近年来,造纸行业出现了一些我们认为将深刻且长期影响行业发展方向的重大变化。例如,环保趋严、高压督查常态化;造纸行业的产量增速多次下台阶至低单位数,2018年甚至出现多年未遇的负增长;我国将于2021年附近完全禁止外废进口。

这些因素将可能导致行业存续经营和扩产门槛提高、增量市场向存量市场过渡、纤维原材料全球循环体系重塑,从而推动行业向产能结构优化、上游和海外布局成为新趋势等方向发展。

在这一过程中,龙头企业有望获益,进一步整合产业链、提升市占率,增强盈利能力和稳定性。我们看好造纸业的发展机遇,给予行业“超配”评级。推荐玖龙纸业(02689)、太阳纸业等行业龙头。

风险提示

贸易反复等因素导致成品纸和原材料价差剧烈波动,企业盈利受损;国内造纸工业发展趋势不及预期,产能结构优化等进展缓慢;海外布局进度不理想,国内龙头企业横纵向扩张效果不及预期。

报告正文

1.投资摘要

关键结论与投资建议造纸工业是我国重要的轻工制造行业,行业年总收入超过8000亿元;与包装、物流、印刷、居民生活等诸多领域密切相关。

改革开放以来,特别是加入WTO之后,我国造纸行业随经济快速发展而迅速壮大,现已超过美国成为世界第一大造纸工业国。由于我国可用于生产纸浆的林木资源有限,因此国内产能多集中于产业链的中后部。

多年发展中,逐渐形成了“海外进口木浆+国内和海外回收废纸——国内造纸——输出成品纸到国内+海外市场”的格局。中国这一产业链格局的演变,也深刻影响了近二十年来全球的纤维原料、废纸回收处理等行业。

随着我国逐步禁止外废进口、各细分纸种内外需增速不断下行、环保督查严格化和常态化,我国的造纸工业将有望进入新的发展阶段。这也将带动全球纤维循环的新变化,带来新的投资逻辑和机遇。

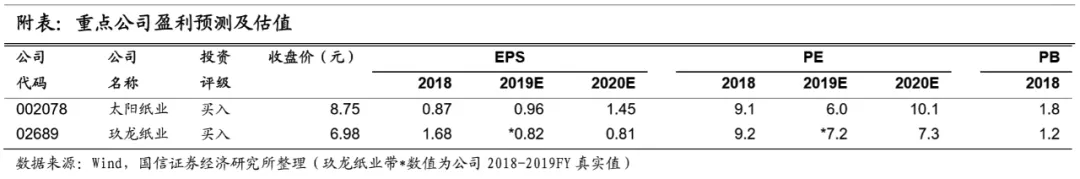

我们建议投资者关注行业头部公司在存量市场中集中度提升、上下游延伸、海外布局、产品拓展等纵横向发展的新动态,以及由此带来的基本面、估值逻辑变化。给予行业“超配”评级,推荐玖龙纸业(02689)、太阳纸业。

核心假设或逻辑

1. 我国的造纸工业中,产销量占比较大的包装纸、文化纸等纸种的产销同比增速持续下行,国内市场将逐渐进入到低增速甚至存量市场。在这一过程中,伴随着落后产能的清退和龙头市占率提升的产能结构优化过程。

2. 我国大幅降低外废进口,直至完全禁止外废后,国内纤维原材料可能出现短缺。有能力向海外布局,把控原材料的企业将以此作为长期发展的一大方向。未来纤维原材料自主可控程度高的龙头将有望在市场竞争中获取较大优势,或相对行业实现超额收益。

与市场预期不同之处市场对造纸行业的探讨较多聚焦于短期因素,例如文化纸的景气度是否能够延续,或2020年外废进口下降是否会带来成品纸价格上涨等。

我们认为,中国是近二十年全球造纸产业链增量的主要贡献者,其造纸行业增速放缓直至演化成存量市场,叠加产能结构优化和原材料——成品纸——循环利用这一全球闭环重塑,将深刻影响全球分工和国内纸企的发展。由此带来长期的投资机遇更加值得探讨。

股价变化的催化因素

企业的盈利受到有效供给收缩或需求回暖等因素影响,实现从反弹到反转的过程,带动企业EPS和市场对未来EPS预期的提升。2. 行业龙头在新的发展阶段中,迎来全面提升ROE中枢及稳定性的机遇,带动相关标的估值体系变化和估值中枢上行。

核心假设或逻辑的主要风险

1. 行业并未在增速放缓后实现产能结构优化,新增产能依旧较多且对价格和企业盈利长期形成压制。2.贸易等内外部因素使得我国造纸工业需求长期低迷,企业海外布局进展不顺,导致上述催化因素无法兑现。

2.纸种的分类和生产工艺

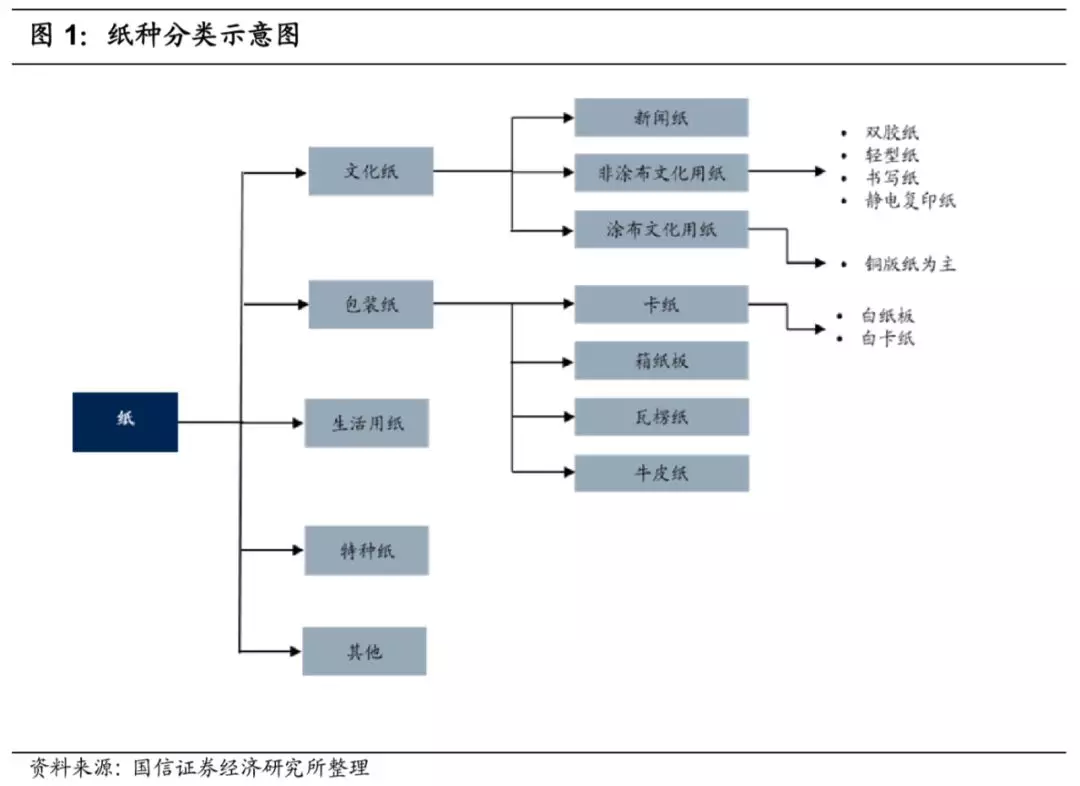

纸种分类概述根据用途,纸可分为文化纸、包装纸、生活用纸、特种纸四个大的类别。文化纸用于印刷和书写,主要包括新闻纸、非涂布文化用纸、涂布文化用纸三个细分类别。包装纸涵盖所有包装用的纸质材料,可分为卡纸、箱板纸、瓦楞纸、牛皮纸等。生活用纸包括面巾纸、厕纸、纸尿裤等。特种纸是具有特殊用途、产量较小的纸种的总称,如复写纸、食用纸、水溶纸等。

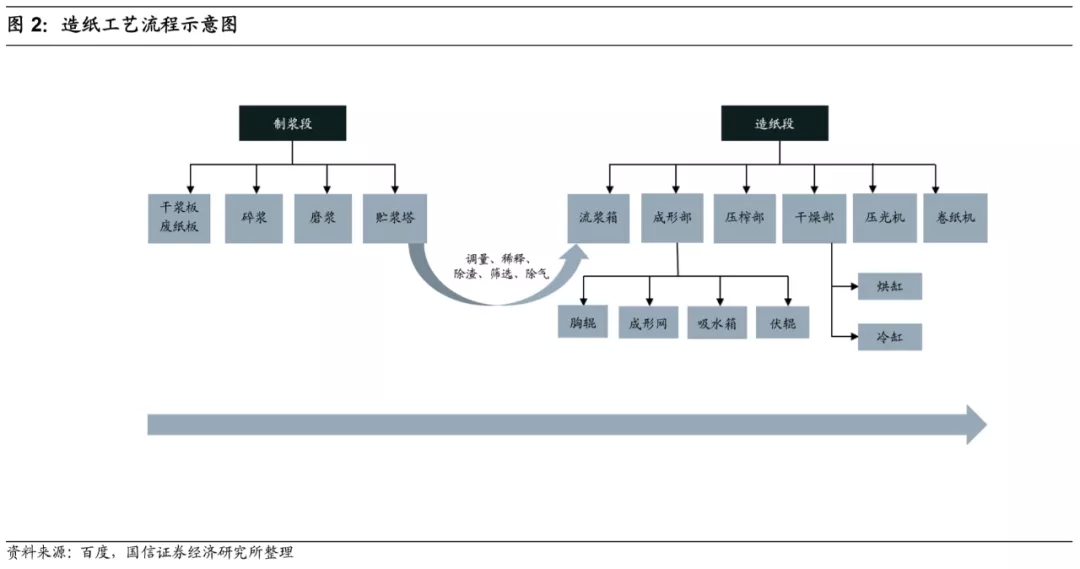

造纸工艺简述造纸过程大致可分为制浆和造纸两个部分。制浆段将浆板、废纸等原材料经碎浆、磨浆、脱墨等流程处理,制成纸浆运往造纸段。造纸段进一步将纸浆成形、干燥、压光,从而形成成品纸。造纸机的生产能力由幅宽、车速、定量(每平米纸张的重量)等参数决定。目前全球纸机最大幅宽约12m,最大车速约2500米/每分钟。定量由纸种和客户需求决定。纸机产量=幅宽*车速*定量*生产时间。

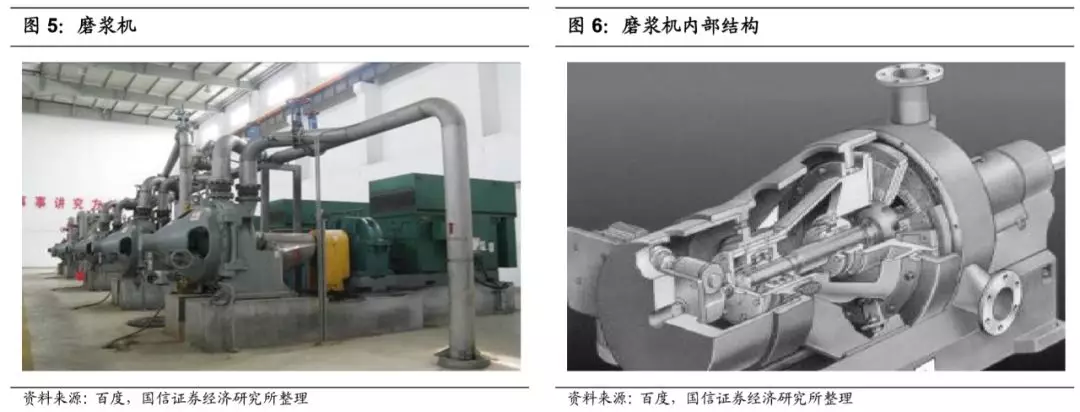

制浆段主要工序有碎浆和磨浆。碎浆主要依靠转盘刀片的机械作用,也依赖浆料的相互摩擦,离解干浆板、纸板或废纸纤维,以便抄纸。将原材料变成一束束,甚至一根根纤维,以便抄纸。磨(打)浆则是运用机械剪切力的作用,揉搓、疏解纤维束,改变纤维形态。根据纸张的质量要求和使用的纸浆种类和特征,在可控的情况下用物理方法改善纤维的形态和性质,进而影响原纸的抗张、耐破、耐折、平滑、匀度等性能。

供浆系统包括调量、稀释、除渣、筛选、脱墨、热分散等流程。

1)调量和稀释:稀释浆料浓度和控制浆料均匀程度。

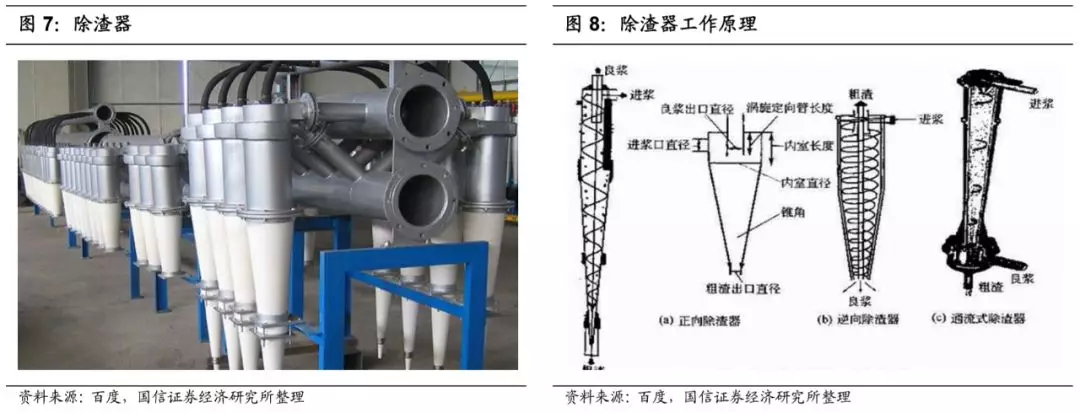

2)除渣:根据纤维和杂质密度不同的原理对二者进行分离,从而减少杂质含量,提高原纸抗张、耐破等各种物理性能。

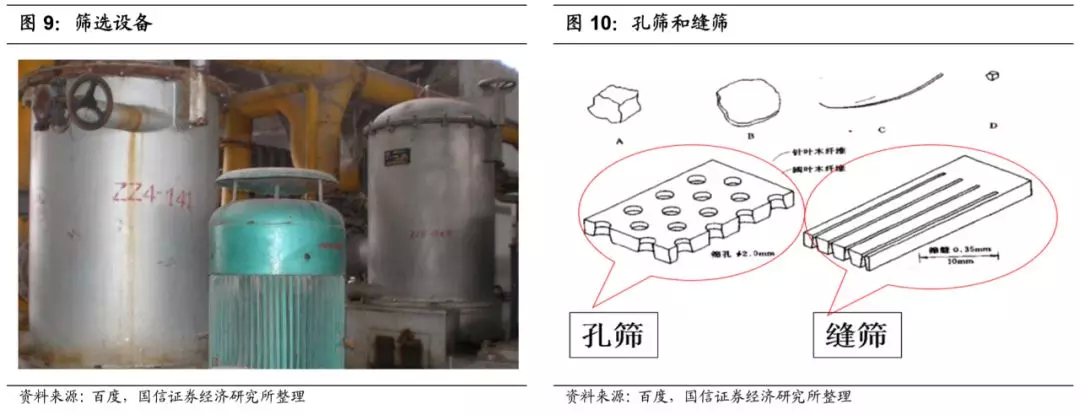

3)删选:利用杂质与纤维的尺寸、大小、形状不同,用孔或缝来实现纤维和杂质的分离。将良浆与渣浆分离能够提高抄造纸张的抗张、耐破、耐折等物理性能。

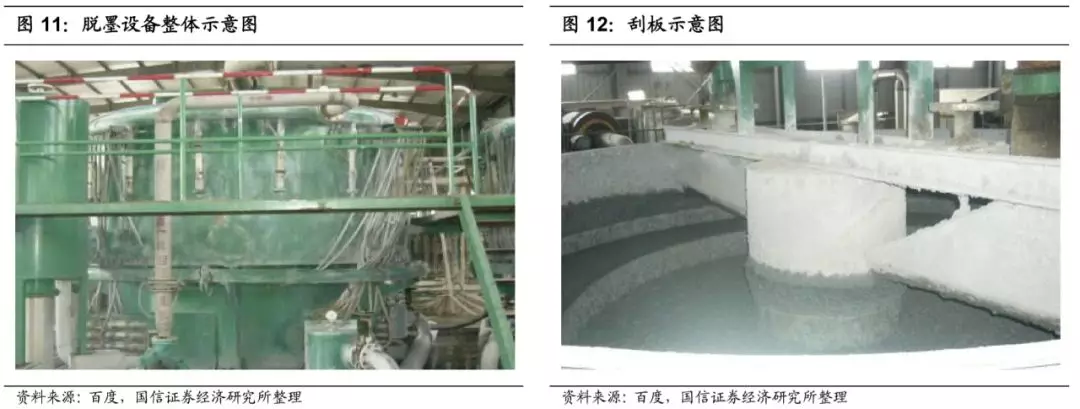

4)脱墨:油墨粒子与微小气泡相撞并吸附到气泡上,随气泡浮至浆层表面,然后被刮板刮走。脱墨处理能够提高浆料的白度。

5)热分散:通过加热、揉搓、挤压使胶粘物细化,变成40微米以下的细小颗粒。热分散能够降低胶粘物对纸外观和强度的危害。

造纸段包括流浆箱、网部、压榨部、干燥、施胶、压光、卷取、分切、复卷等流程。

1)流浆箱:向纸浆中加入化学药品以增强纸张强度、提升纸机抄造性能。沿着纸机的横幅全宽均匀、稳定地分布纸料。流浆箱部分主要影响纸的匀度、抗张、吸水、定量等参数。

2)网部:浆料通过重力、真空抽吸、刮刀等作用脱水、形成湿纸页。网部主要影响纸张的含水率和吸水性能。

3)压榨部用机械方法挤出由网部出来的湿纸页的水分,提高纸页的干度。压榨部能够消除网痕,增加平滑度、紧度等物理强度,使得纸页表面性能得到改善。4)干燥:把湿纸烘干到标准水分,并使全幅水分均一,纵向水分连续稳定。干燥能够提高纸的强度和平滑度。

5)施胶:在纸浆或纸页表面添加抗水性物质,使纸页具有延迟流体的渗透性能。施胶环节主要影响纸张的吸水性能。

6)填料:将纤维之间的小缝隙填平,改进纸张的柔软性、可塑性和印刷性能。

7)压光:通过上下辊的加压使达到需要的紧度、并对纸面起到一定的修饰作用。压光环节主要影响纸张的平滑度、光泽度、厚度和纸幅的均匀性等性能。

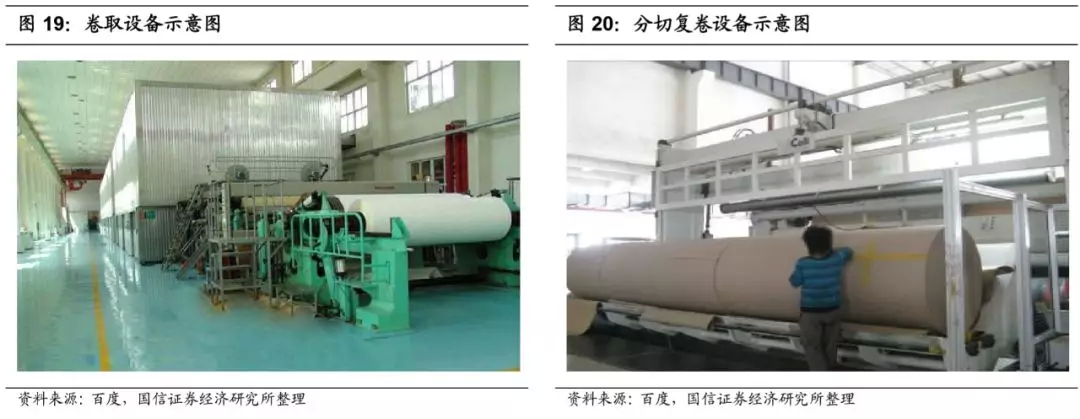

8)卷取:将纸幅卷成一定直径的纸卷,以利进一步加工。

9)分切和复卷:将卷取的母卷分切成客户需要的直径、门幅,并在进行计量称重、标识后输送入库。这一环节主要影响原纸直径、门幅、松紧度等参数。

3.产业链梳理

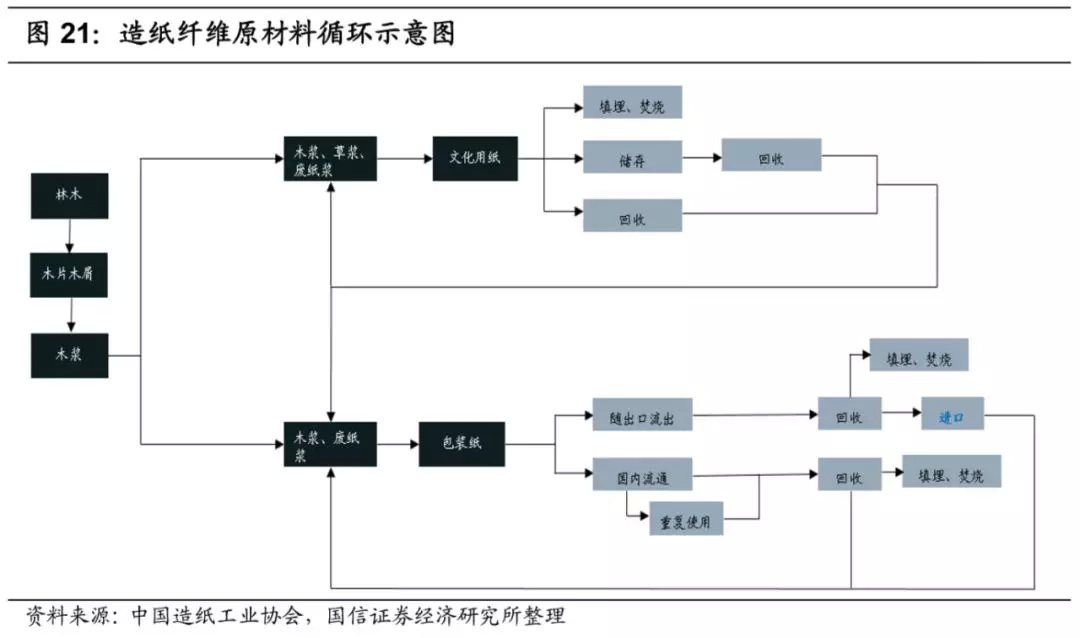

我们总结造纸用的原材料——成品纸——处理回收流程图如下。我国制造业发达、进出口贸易规模庞大;同时林木资源从量和质上均较为匮乏,并且近年来国家实行严格的环保政策。因此在全球造纸工业分工中,我国整体上处于产业链中后端。原材料端(包括木浆和废纸浆)相当程度依赖进口;产出的成品纸中文化纸、生活用纸多在国内实现循环利用或处理;包装纸相当部分随货物出口海外,并以废纸回收形式回流国内作为再生产所用原材料。

理解这一循环的形成过程和未来变化趋势,对判断我国造纸工业未来发展至关重要。本篇报告中,我们先就各环节的情况进行简单介绍。

上游:木浆和废纸浆

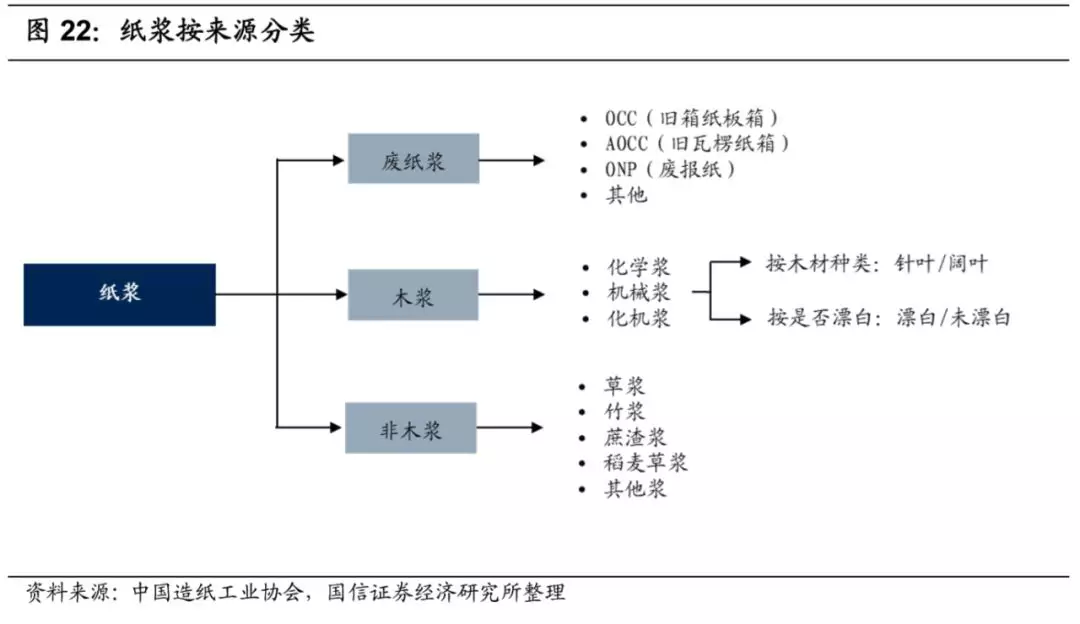

造纸工业的原材料纸浆可分为木浆、废纸浆和其他材料浆。木浆是造纸的主要纤维来源,通常由木片经化学或者机械方法,去除木材中的木素,保留纤维素和半纤维素制备而成。

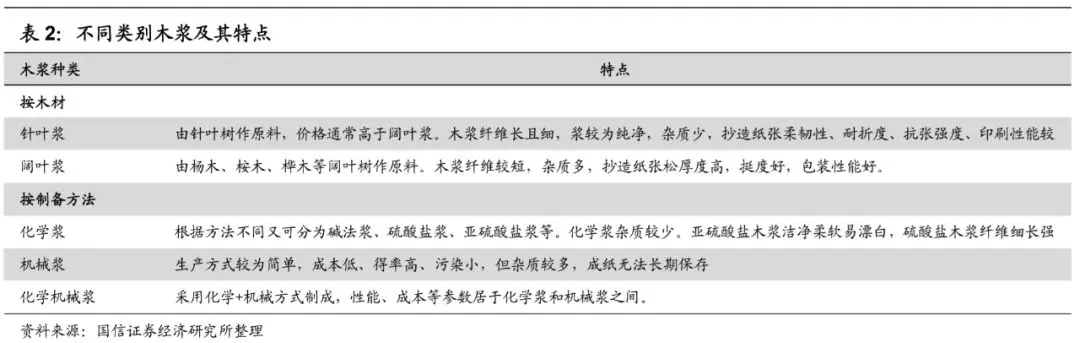

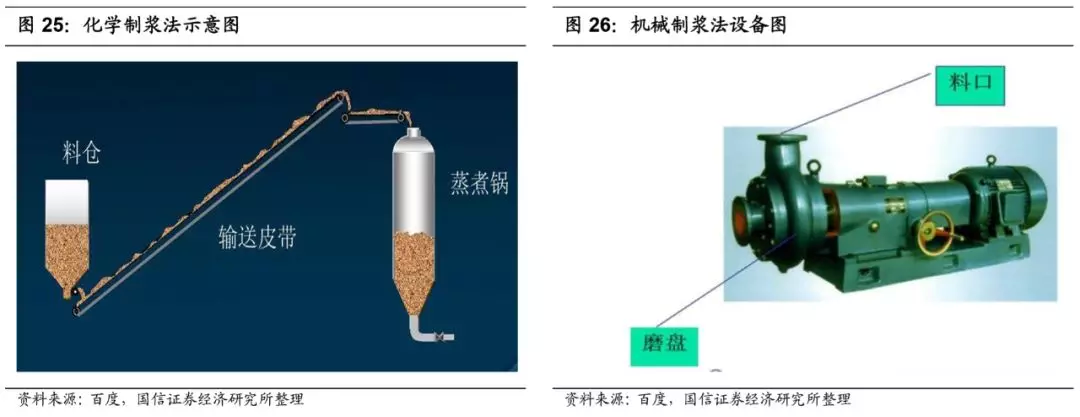

根据原生纤维来源不同,木浆可分为针叶浆、阔叶浆两类(还有其他非木原材料制备的纸浆如草浆、蔗浆等);而根据制备方法不同,浆料可分为化学浆、机械浆、化学机械浆三类。浆厂通常将木材制成的纤维悬浮液烘干形成浆板,便于运输。纸厂在造纸过程中则需加水把浆板解离才能用于生产。

废纸浆是另一重要造纸原材料,通常用于瓦楞纸、箱板纸、白板纸和报纸的制造。利用废纸造纸能够大量节约能源和森林资源,具备较好的环保性和经济性。纸箱、纸板、书报杂志在废弃后,经由废品回收站、废纸打包站回收后,运往一级纸厂用于生产纸和纸板。

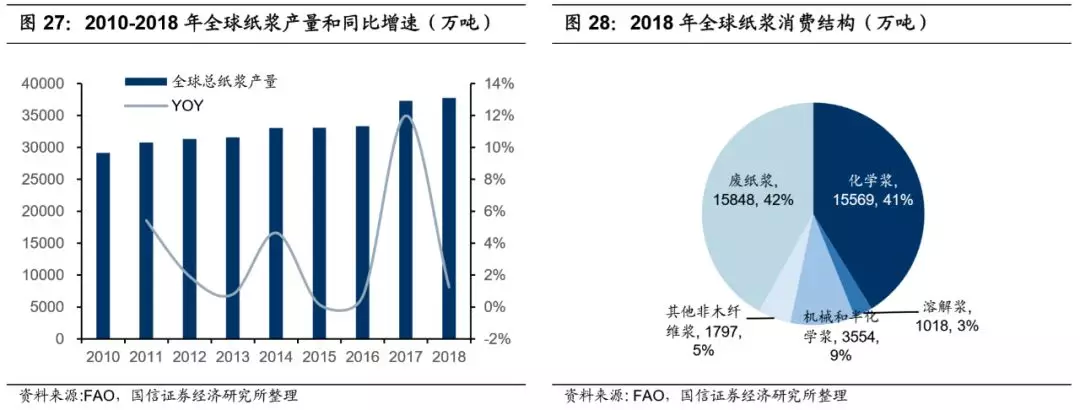

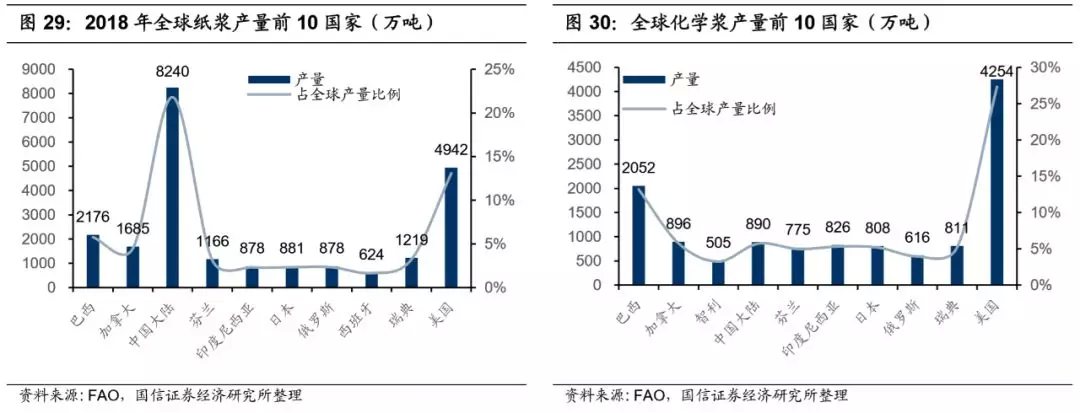

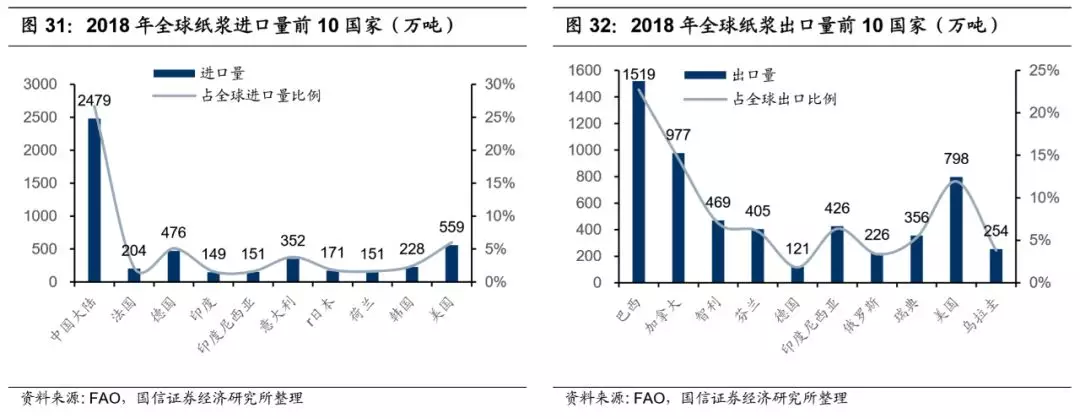

全球和中国造纸原材料的产销格局。2018年全球纸浆年产量达3.7亿吨。按纤维来源和制备方法来看,最多的是废纸浆和化学浆,占比分别为42%和41%。全球纸浆产量近年来保持较缓的增长趋势,2010-2018年CAGR为2.92%。从纸浆产量的国家分布来看,中美两国位列世界前二;2018年两国纸浆产量分别为8240万吨和4942万吨。但从纸浆产出结构上来看,美国主要为木浆,中国主要为废纸浆。

从纸浆进出口的地理分布来看。出口国主要集中在北美、南美和欧洲等森林资源丰富的区域;东南亚近年来纸浆出口量亦有所增长。

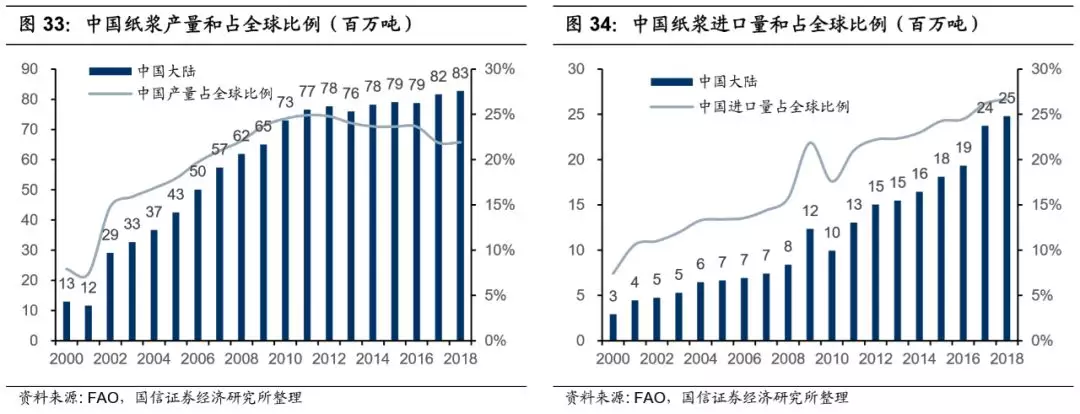

2001年中国入世后,伴随着制造业和出口贸易的蓬勃发展,中国造纸工业迎来了快速发展期。期间我国纸浆产量的绝对值和在全球产量的占比均迅速攀升。但限于森林资源较为匮乏且持续执行严格的环保政策,因此我国木浆的供给远小于下游造纸需求,高度依赖进口。

目前中国已经成为全球最大的纸浆进口国,2018年纸浆进口总量达到2497万吨。

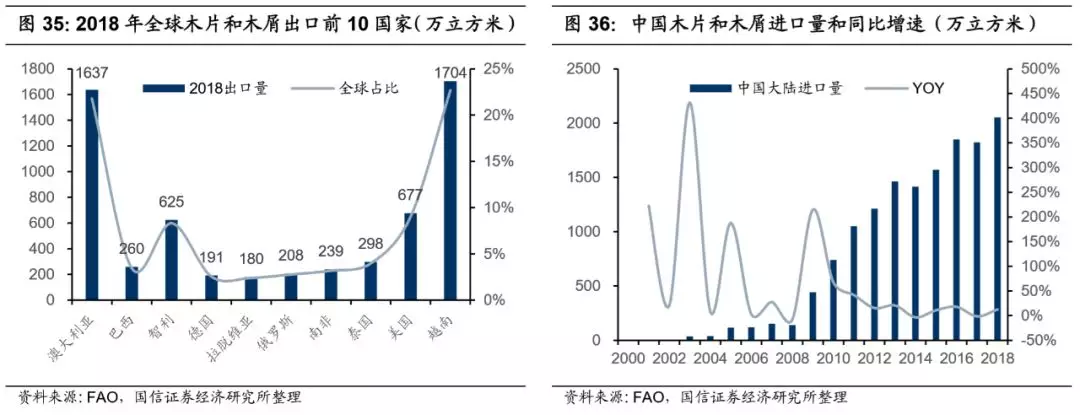

从木片和木屑进出口量上来看。主要出口国集中在环太平洋地区,越南是全球最大出口国,2018年木片出口量1704万m³;澳大利亚为第二大出口国,2018年木片出口1637万m³。中国近年来对木片的需求呈上升趋势,但碍于森林资源匮乏和严格的环保政策,生产木浆的原材料木片进口依存度同样较高。2018年中国木片和木屑进口量2054万m³,位居世界第一。

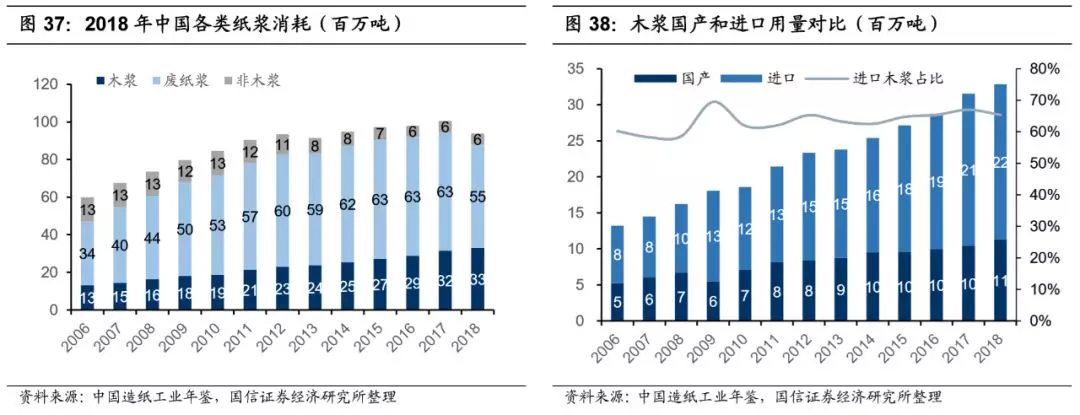

从纸浆消耗结构上来看。我国造纸业消耗的纸浆大部分为废纸浆,主要用于废纸系包装纸的生产;木浆占比仅次于废纸浆,且近年来占比逐渐提升;草浆、蔗浆等非木浆消耗量的绝对值和占比近年来均有所下降。近年来进口木浆占木浆总消耗量比例在60-70%之间波动,原材料的进口依赖度明显。

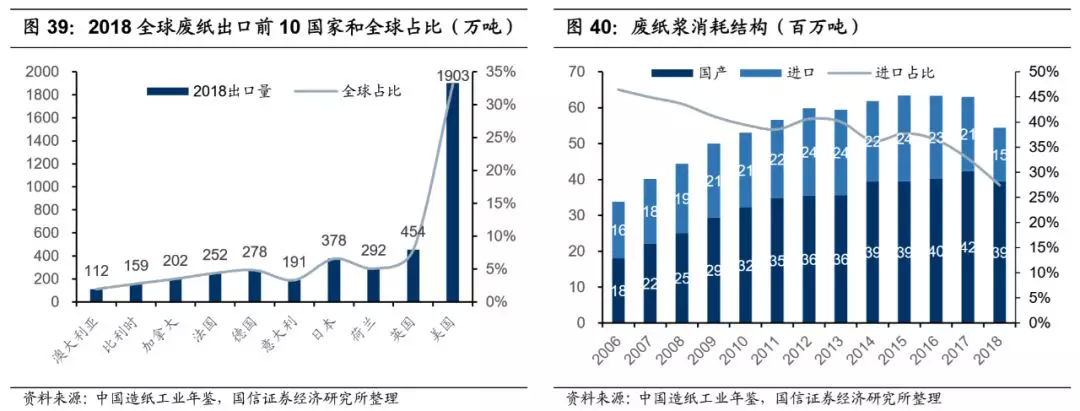

废纸产销情况。废纸作为造纸工业重要的原材料之一,其循环使用有环保和经济价值。中国每年有大量包装纸随大小商品的出口流向国外,且国内缺乏足够的木浆等原生纤维材料。因此从全球造纸纤维原料循环的角度看,我国每年需要自海外进口大量包装用废纸加以循环利用,方能使得纤维材料的全球循环实现闭环。目前美国是全球最大的废纸出口国,2018年出口量达1903万吨;日本和欧洲位居其后。

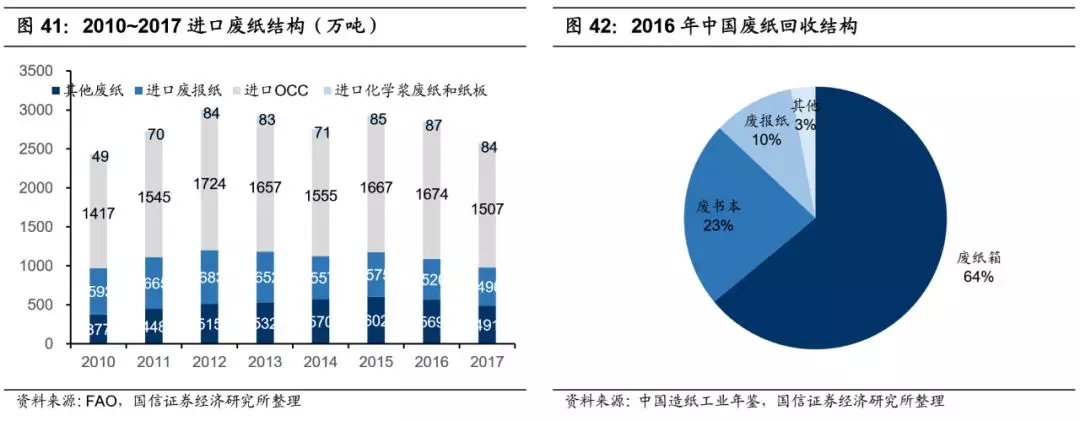

进口废纸中大部分为OCC(黄纸板),约占60%,废报纸其次,约占20%。国内回收废纸中(2016年)废纸箱约占64%,废书、废报纸分别占23%和10%。

受环保政策影响,近年来进口废纸浆总量和占比均逐年下降。我们认为长期看我国基本甚至完全禁止外废进口的趋势不会改变。这意味着此前随着中国制造业崛起并加入全球贸易而形成的全球纸纤维循环体系,将发生重大改变。这一改变将深刻影响我国造纸工业以及全球上下游的产业格局。关于这点我们未来将进一步详细论述。

中游:各类纸种介绍

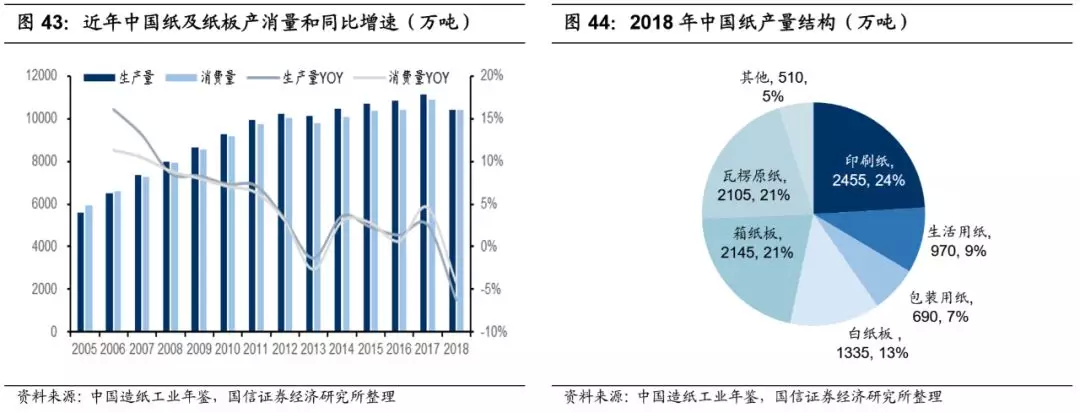

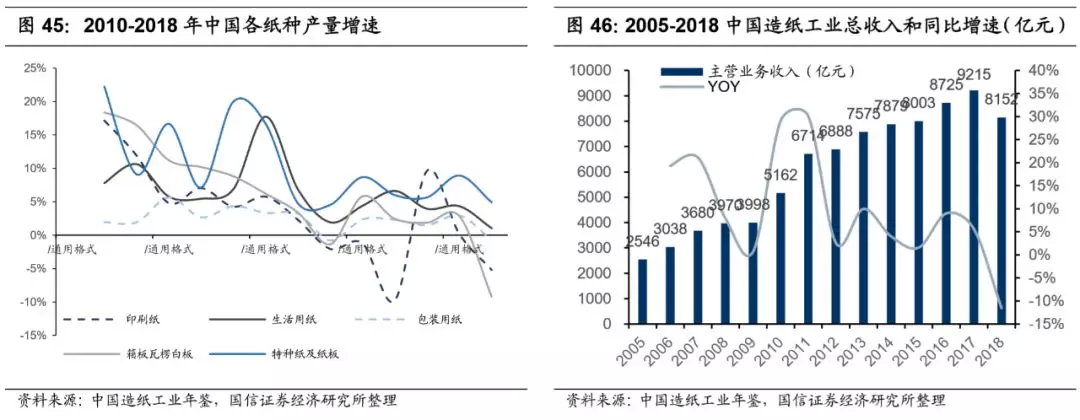

中国造纸工业总览。中国造纸工业近年来增速放缓,但总体保持上升趋势。2005-2018年总收入由2546亿元增长到8152亿元,CAGRs=9.36%。2017年中国纸及纸板总产量为1.11亿吨;2018年产量受贸易影响同比下降6.2%,为1.04亿吨;2019年1到11月纸及纸板产量为1.14亿吨,同比增长3.6%。

分纸种来看。2018年生活用纸和特种纸仍保持正增长,其余纸种同比增速均为负。各纸种产量上,废纸系的包装纸占比最大,2018年占比为55%;印刷纸次之,占比为24%,生活用纸占比9%。

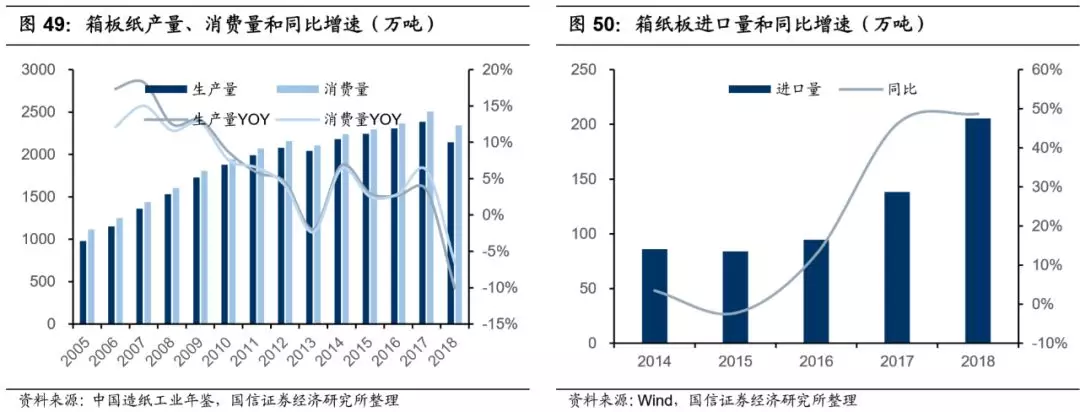

箱板纸。又称牛皮纸、牛卡纸,质地坚韧,耐破度、环压强度和撕裂度高,具有较高的抗水性。箱板纸通常由废纸浆+漂白硫酸盐木浆制成。木浆含量越高的箱板纸往往品质越好。箱板纸的用途,主要是与瓦楞纸芯粘合后制成瓦楞纸箱,用来包装家用电器、日用百货、针棉织物、文化用品、中西成药等。2018年我国箱板纸年产量为2345万吨,同比减少10.1%;进口量为205万吨,对外依存度近10%。

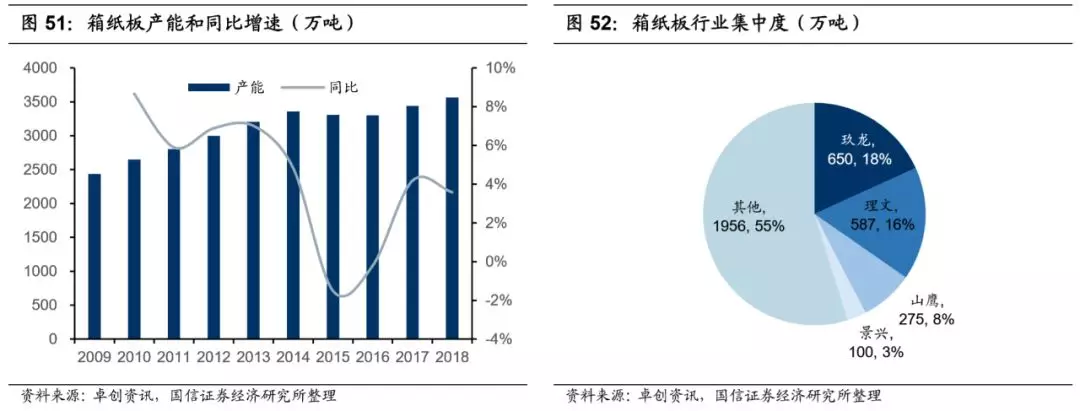

箱板纸目前全国总产能仍有过剩,行业平均开工率通常在60%-80%之间;集中度较文化纸偏低, CR4=45%。前四名玖龙、理文、山鹰、景兴2018年的产能分别为650、587、275、100万吨,分别占全国总产能的18%、16%、8%和3%。

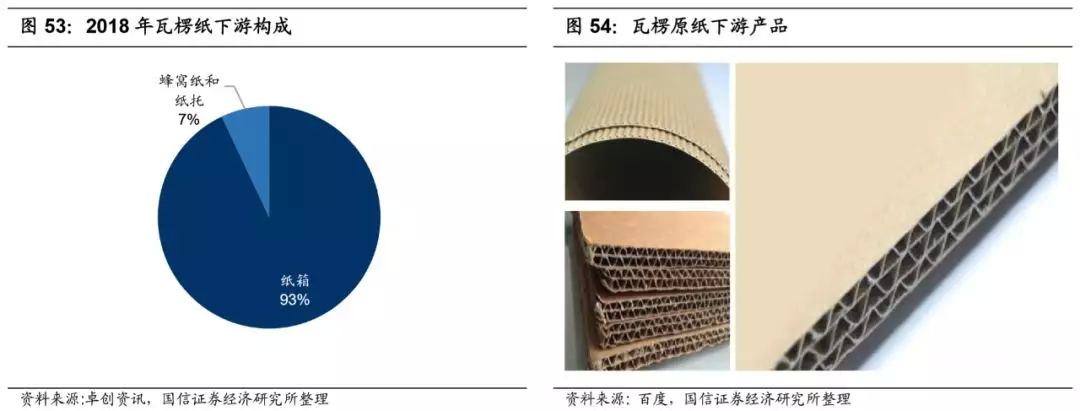

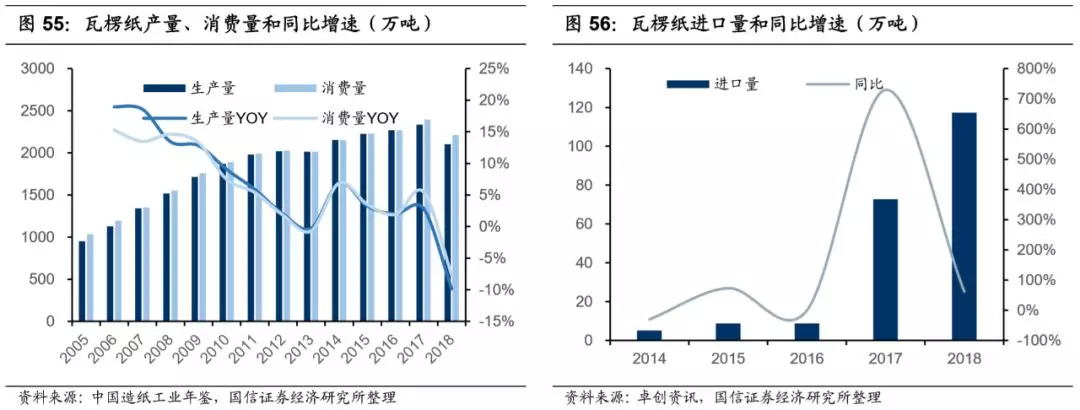

瓦楞原纸。又称瓦楞芯纸,用于制作瓦楞纸板芯层。其纤维结合强度好,纸面平整,有较好的紧度和挺度,有一定的弹性,能保证制成的纸箱具有防震和耐压能力。瓦楞纸的主要原材料是OCC和混合废纸。瓦楞纸板可分为单瓦楞纸板(三层)、双瓦楞纸板(五层)、三瓦楞纸板(七层)三类,每类瓦楞纸板又可根据耐破强度、边压强度等参数分为优等品和合格品。2018年瓦楞原纸中93%用于制造纸箱,7%用于制造蜂窝纸和纸托。近年来瓦楞原纸产销增速逐年下降,除2018年受贸易影响转负之外,其余年份保持小幅正增长。

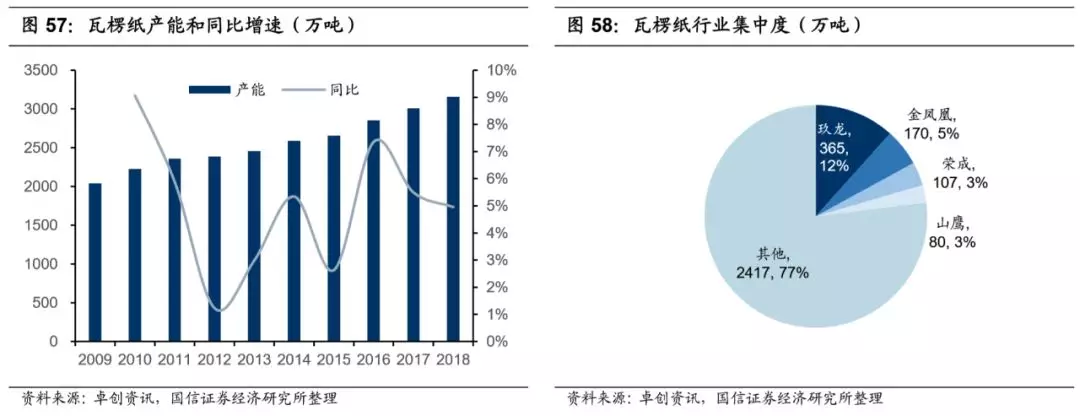

2009-2018年瓦楞原纸产能由2041万吨增长到3158万吨,CAGR4.97%。整体而言,瓦楞原纸产能过剩较为明显,2018年开工率仅为66.7%。行业集中度仍处于较低水平,CR4=23%。前四大厂商玖龙、金凤凰、荣成和山鹰的产能分别为365、170、107、80万吨,占全国总产能12%、5%、3%和3%。

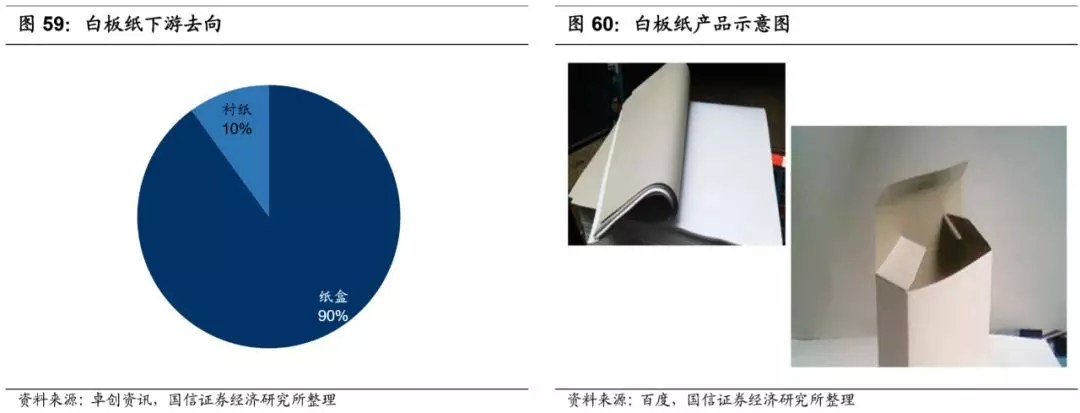

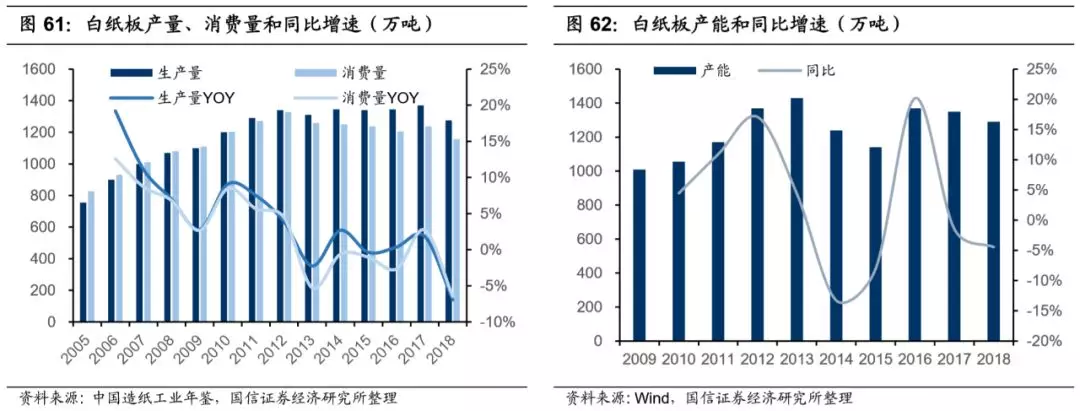

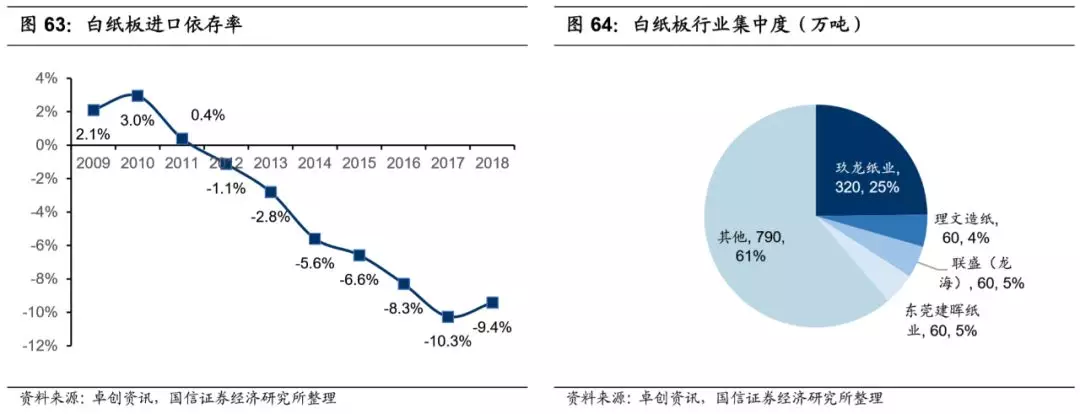

白板纸。是单面或双面为白色的纸板,纸面平整,白色面层光滑;表面强度高、挺度好、耐折度好。白板纸主要用途是经彩色套印后制成纸盒,供食品、药品、日用化学品等包装用,起着保护、装璜和美化商品的作用。2018年白板纸中90%用于制作纸盒,10%用于制作衬纸。白板纸产销量2012年起陷入停滞,产量维持在1300-1400万吨,消费量则逐年小幅下滑。

国内白板纸在2011年左右达到产销平衡,此后我国白板纸处于净出口状态,不依赖进口。行业集中度方面,CR4=39%。前四名厂商玖龙、理文、联盛、建晖2018年产能分别为320、60、60和60万吨,占全国总产能为25%、4%、5%和5%。

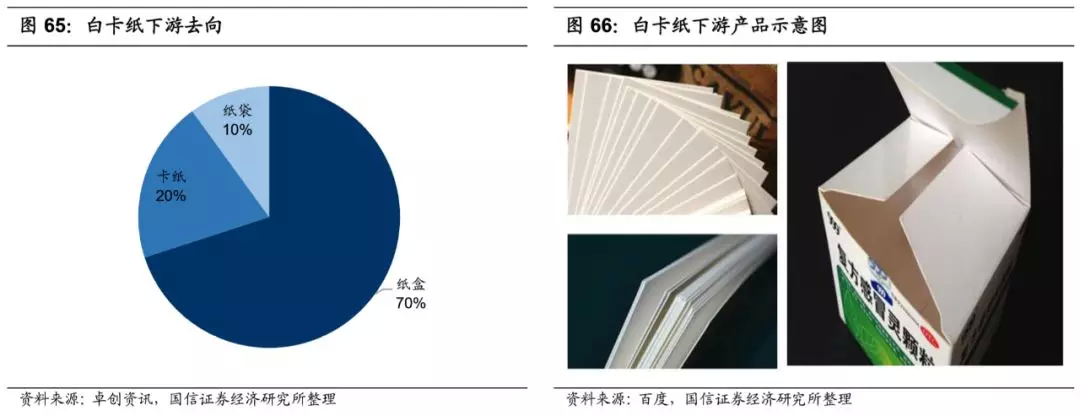

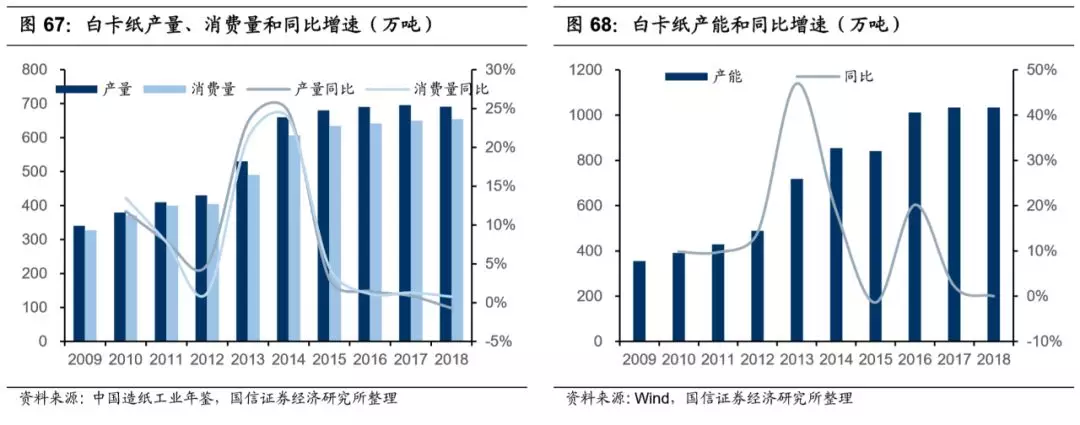

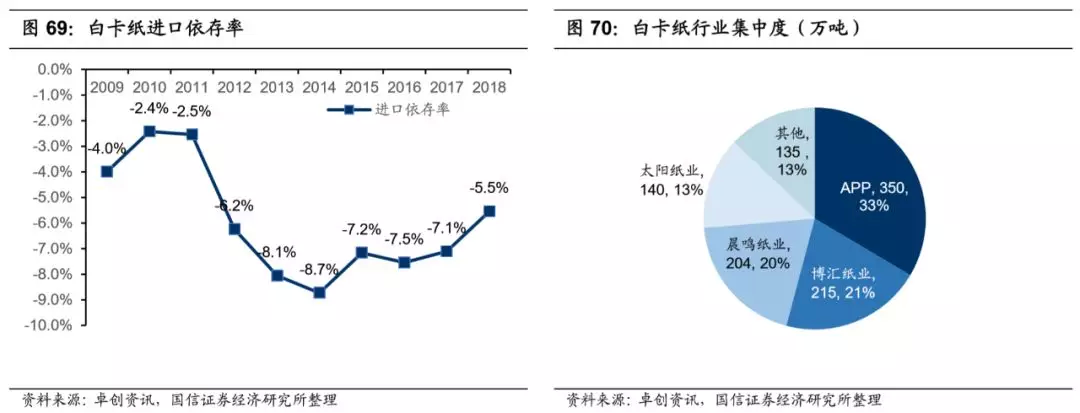

白卡纸。主要应用于印制名片、请柬、证书、商标及包装装潢用印刷品,较厚实坚挺,施胶度高,加入滑石粉以及硫酸钡等白色填料,具有较高的挺度和耐破度,纸面平整。2018年白卡纸中70%用作纸盒,20%用作卡纸,10%用作纸袋,其下游用途和白板纸有一定重叠。白卡纸主要采用木浆,而白板纸主料为废纸,故白卡纸较白板纸更为高端。

白卡纸产销自2014年起进入平稳状态,产量稳定在690万吨左右,销量稳定在650万吨左右,产能自2016年后亦无较大增长。白卡纸行业集中度较高,CR4=87%。前四名厂商APP、博汇、晨鸣、太阳2018年产能分别为350、215、204和140万吨,占全国总产能为33%、21%、20%和13%。

双胶纸。主要供胶印印刷机或其他印刷机印刷较高级的单色或彩色印刷品使用。双胶纸用途广泛,是各类书籍、教科书的主要纸种,也可以用于杂志、彩页、产品目录、地图、挂历、日历、封面、插页、插图、产品说明书、手册、漫画、卡通书、广告海报、企业画册、宣传单、信封、簿本、笔记本等产品。主要采用针叶浆和阔叶浆为主要生产原料。

铜版纸。主要用于彩色印刷中细网线图文的印刷,一般为高级印刷品,如封面、插图、画报、样本、年历及高档商标,有单面铜版纸、双面铜版纸、无光泽铜版纸、布纹铜版纸等细分产品。

印刷用纸产销已进入成熟期,且随着无纸化办公的逐渐普及,部分细分纸种未来可能面临需求一定程度的下降。2018年双胶纸和铜版纸产量分别为1031万吨和660万吨。双胶纸CR4=58%,前四名晨鸣、太阳、亚太、华泰2018年的产能分别为274、140、90、98万吨,占全国产能26%、14%、9%、9%。铜板纸CR4=82%,前四名金东、晨鸣、太阳、金海2018年产能分别为240、129、80、90万吨,占全国产能36%、20%、12%、14%。

下游:部分相关产品和指标

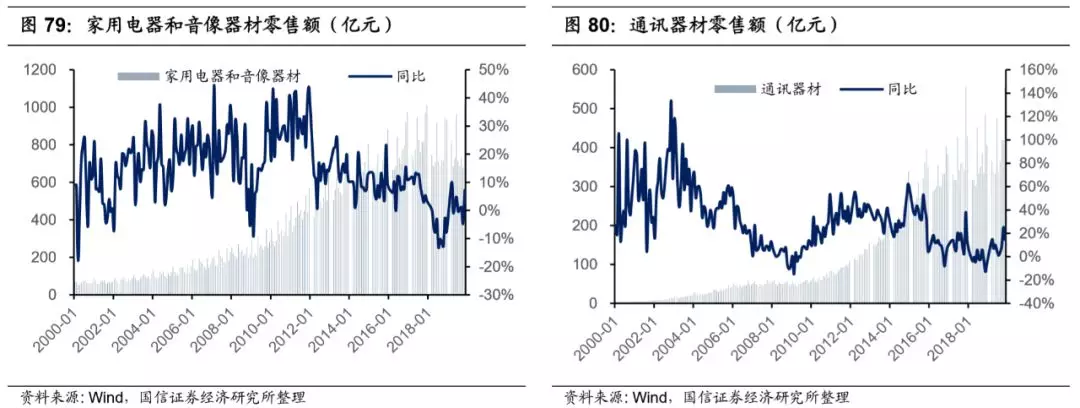

我国是全球出口大国,且造纸工业下游对应众多制造业,因此社零、部分商品、物流和进出口贸易等数据对下游需求有较为直观的反映。我国2018年社零总额32万亿,同比增长4%,上年同期10%。由于社零中包含服务业,因此与纸消费量的变动同步性较差,仅能体现趋势性。出口方面,2018年以来受贸易和全球经济形势等因素影响,同比增速走低。

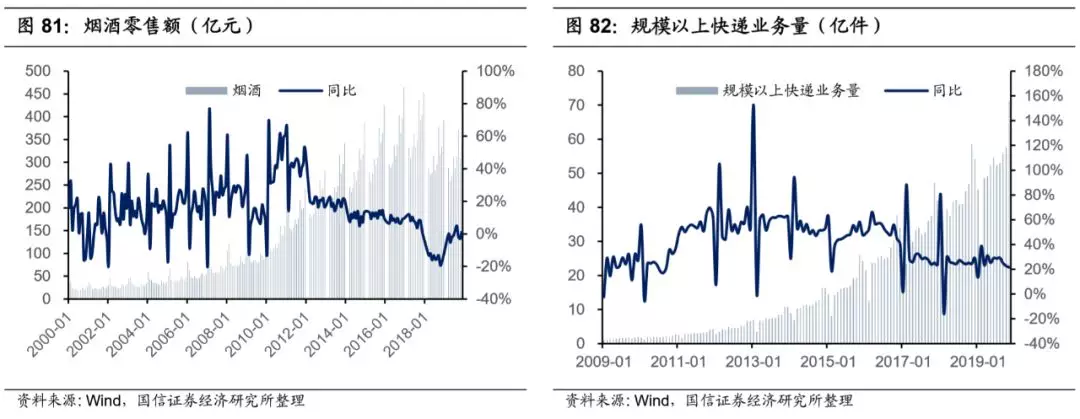

电器、烟酒、快递等。家用电器和音像器材增速放缓,近年来呈小幅下降趋势。通讯器材2019年下半年增速有所回升。烟酒零售额近年来呈小幅下降趋势。规模以上快递业务量仍保持较高速度增长,增速维持在20%以上。

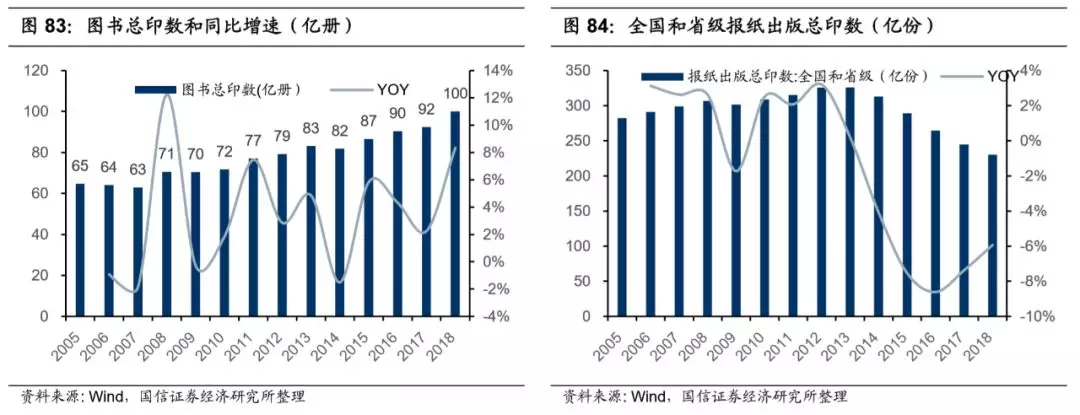

出版物。印刷类的双胶纸、铜版纸、新闻纸下游对应各类出版物。2018年全国图书总印数100亿册,同比增长8.3%;报纸总印数230亿份,同比降低5.9%,且自2013年起,报纸总印数呈连年下降趋势。

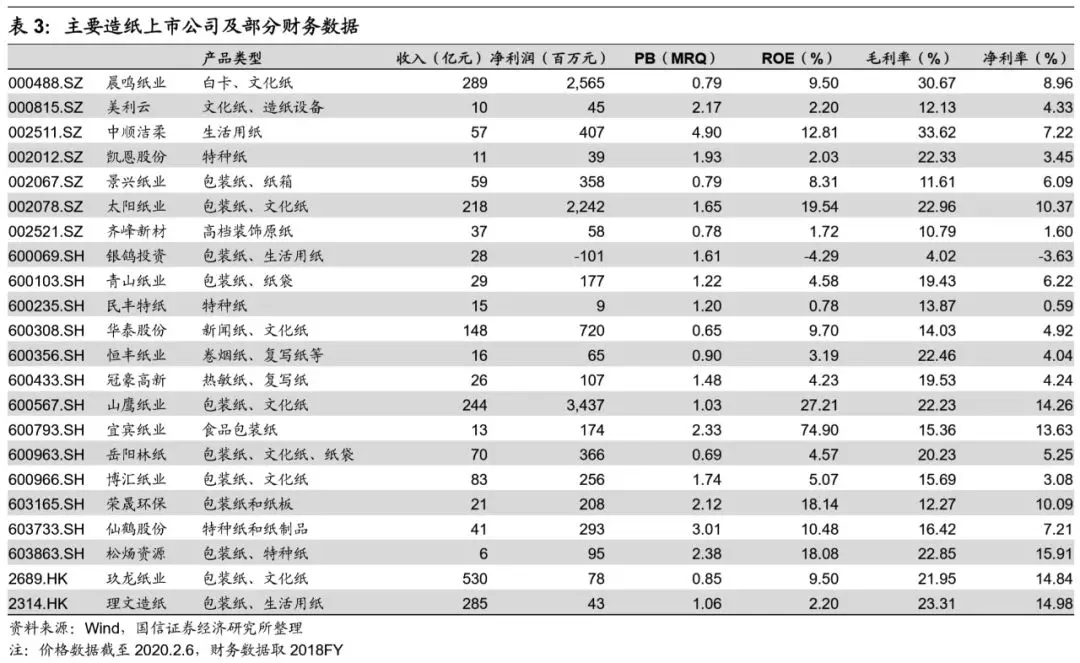

4.A股和港股造纸上市公司汇总

5.风险提示

一,估值风险

受到市场风险偏好及其他非基本面因素的影响,造纸行业的估值可能会在不同时期出现较大幅度波动。

二,盈利预测的风险

市场对相关标的的盈利预测,包含对成品纸价格和原材料价格等变量的预期。

相关变量若有较大变化,将对造纸行业公司的收入、成本、利润等财务指标造成较大影响,从而使得公司业绩和市场预期出现偏差。

三,市场风险

造纸行业逐步进入低增速甚至负增速的发展阶段,在我国落后产能清退不充分、海外原材料可控程度下降等因素作用下,市场可能出现我们未有预期的发展态势。

从而影响相关企业的经营状况和发展路径、财务表现。

四,其他风险

新的包装材料大面积替代,无纸化学习、办公、阅读的渗透速度超出预期等。(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP