天风:阿里巴巴(09988)业绩再超预期,短期防控不改龙头价值

本文来自微信公众号“文香思媒”。

摘要

受益于新零售等业务,公司延续高增长,调整后净利润继续创季度新高

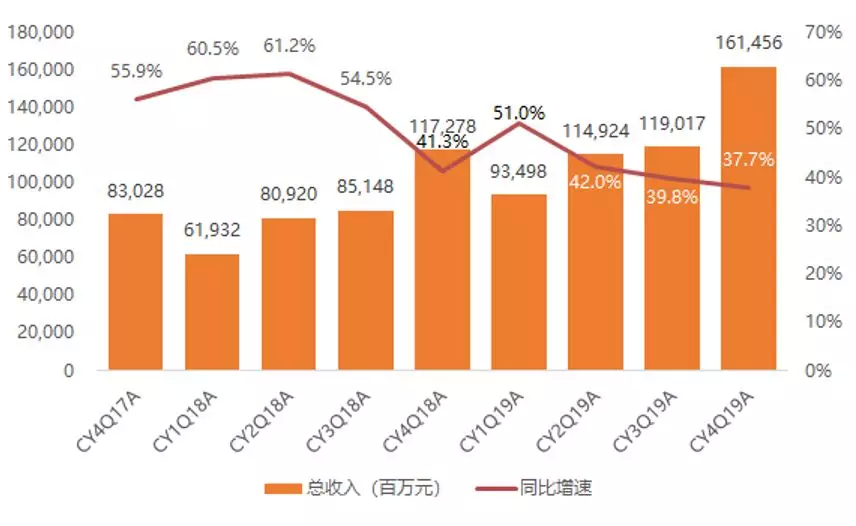

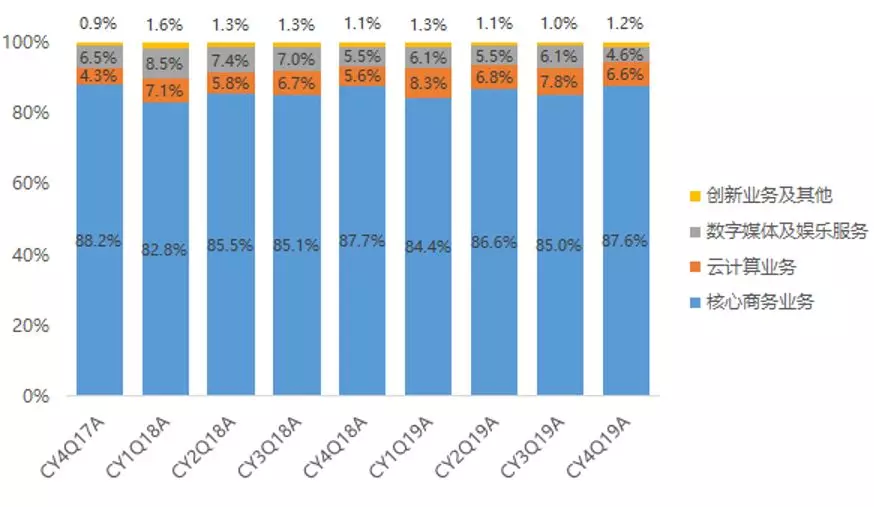

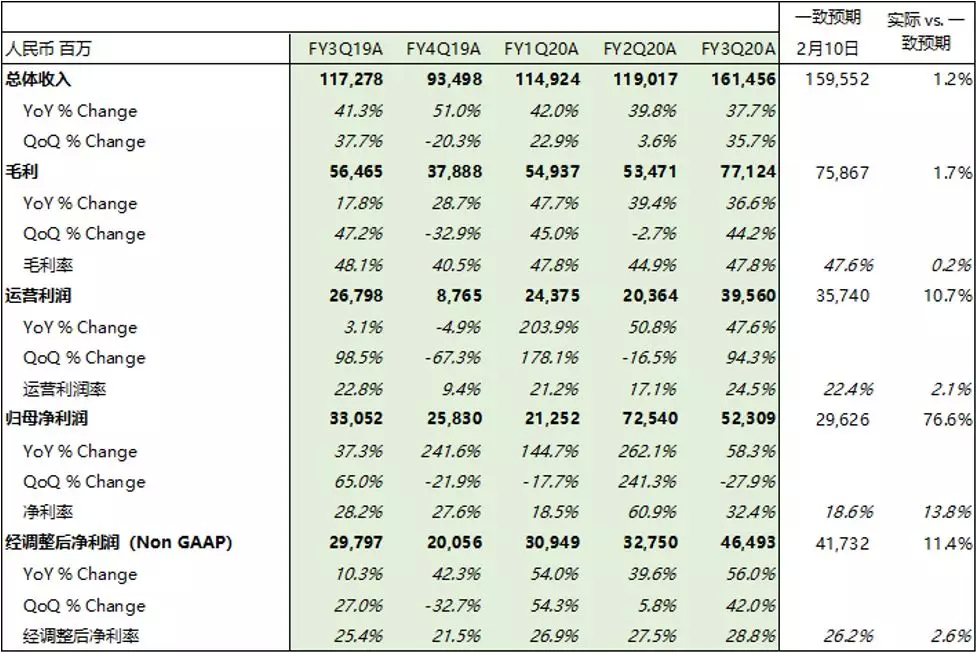

本季度阿里总收入同比增长37.7%至1,614.6亿元,超市场预期1.2%。其中,核心商务业务收入同比增长37.6%至1,414.8亿元,云计算业务同比增长62.2%至107.2亿元,文娱业务同比增长13.9%至74.0亿元,创新业务及其他收入同比增长39.8%至18.6亿元。在技术基础设施提效与优酷内容成本控制下,本季度毛利率环比提升2.8pct至47.8%,叠加较好的费用控制,本季度公司调整后净利润同比增长56.0%至464.9亿元,超预期11.4%,继续创单季度利润最高水平,调整后归母净利润同比增长52.6%至486.4亿元,净利率同比提升3.0pct至30.1%。

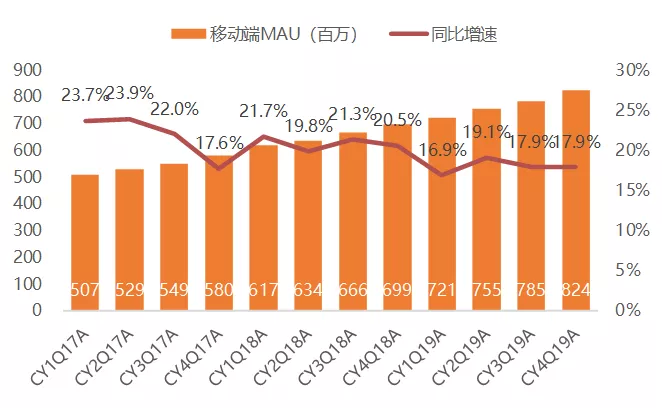

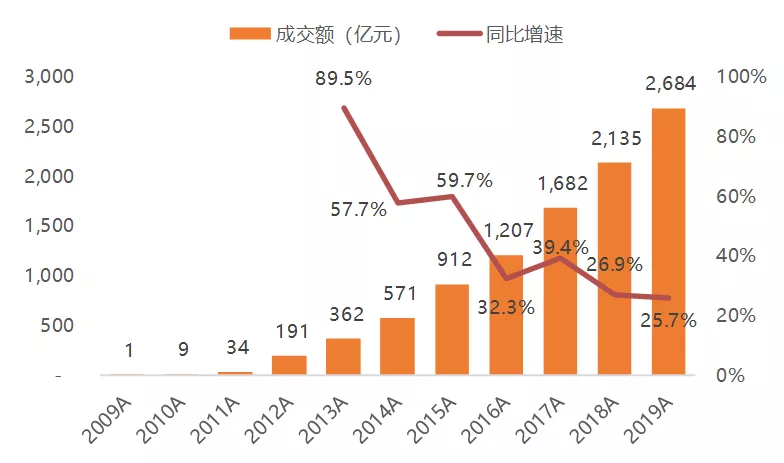

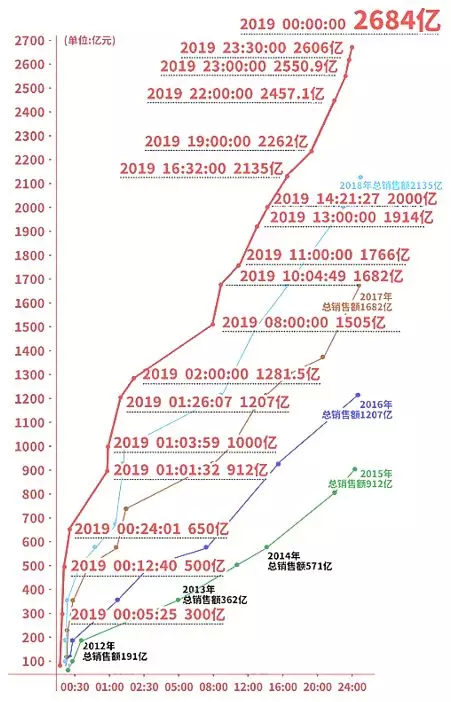

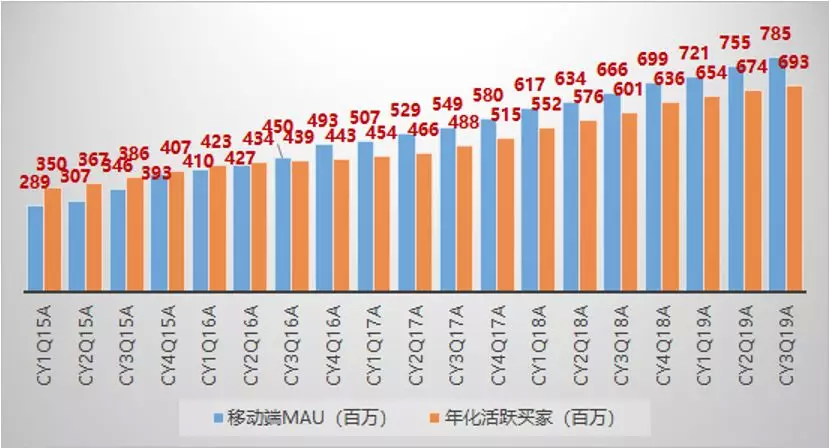

双11大促与聚划算齐发力,单季度MAU环比净增3,900万

本季度阿里国内电商业务移动端MAU同比增长17.9%至8.24亿,环比净增3,900万,继续保持单季度3,000万及以上的增长,年化活跃买家同比增长11.8%至7.11亿,环比净增1,800万,其中超过60%来自于低线城市。用户增长的延续背后离不开较为成功的双11大促活动与聚划算。此次双11整体成交额达2,684亿元,同比增长26%,预计带来1亿新增用户参与。此外,淘宝直播持续出圈,双11单日引导成交额达200亿,12月引导GMV与用户规模同比增长超1倍。聚划算在12月推出“百亿补贴”,成为用户拉新的新驱动。截至2020年1月8日,聚划算百亿补贴累计访问已超过1.5亿人次,其中成交新客比例占到90%。

疫情影响短期业绩,但亦含长期利好,龙头价值不减

根据此次业绩会,疫情预计会对阿里短期业绩有一定影响,特别是对核心电商业务、本地生活业务等会有负面影响。一方面,由于商品端与配送端受限(疫情期间,运力仅恢复至不到20%),因此无法全量完成用户的订单需求;另一方面,阿里推出多项商家支持政策,影响短期变现效率。但从长期来看,阿里有望从多个维度受益:1)低线城市用户具备涌入契机,拓宽用户天花板上限;2)生鲜电商需求旺盛打下品类扩充的基础,开启新一轮扩张的盒马鲜生短期仍供不应求,长期渗透率存提升潜力;3)疫情下在线办公成为必须,阿里旗下钉钉成为首选;4)供给端或有一轮集中度提升,预计会传导至电商平台之间的竞争,龙头平台有望从中受益。

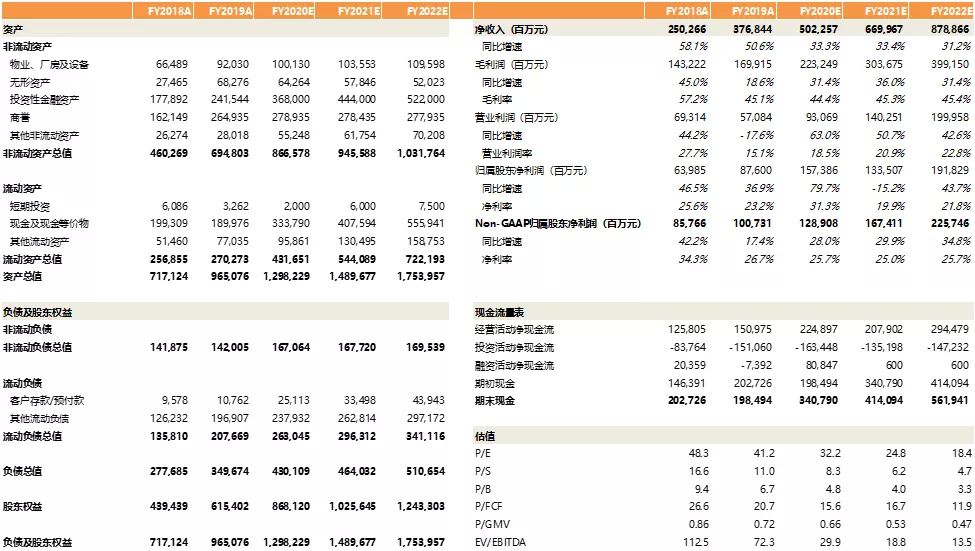

估值及投资建议:我们预计阿里FY2020-FY2022收入分别为5,022.6亿元/6,699.7亿元/8,788.7亿元,分别同比增长33.3%/33.4%/31.2%,调整后归属股东净利润分别为1,289.1亿元/1,674.1亿元/2,257.5亿元,分别同比增长28.0%/29.9%/34.8%。尽管短期会有疫情冲击,但并未影响公司在电商行业的龙头地位,且在疫情之后预计会有更有利于长期发展的局面。因此,我们认为阿里的合理市值为7,892亿美元,折合每股约294美元,对应FY2021E调整后归母净利润的33倍P/E,较当前市值仍有33.9%的增长空间。

风险提示:宏观风险;政策监管风险;新业务增长放缓风险;货币化进程缓慢;利润率下滑风险;竞争加剧风险;

正文

1.核心点评

公司整体收入延续高增长,调整后净利润创季度新高。本季度阿里总收入同比增长37.7%至1,614.6亿元,超市场预期1.2%。其中,核心商务业务收入同比增长37.6%至1,414.8亿元,云计算业务同比增长62.2%至107.2亿元,文娱业务同比增长13.9%至74.0亿元,创新业务及其他收入同比增长39.8%至18.6亿元。在技术基础设施提效与优酷内容成本控制下,本季度毛利率环比提升2.8pct至47.8%,叠加较好的费用控制,本季度公司调整后净利润同比增长56.0%至464.9亿元,超预期11.4%,继续创单季度利润最高水平,调整后归母净利润同比增长52.6%至486.4亿元,净利率同比提升3.0pct至30.1%。公司现金流充裕,账上流动性充足。本季度公司经营性净现金流达965.1亿元;公司账上现金、现金等价物及短期投资达3,519.5亿元。

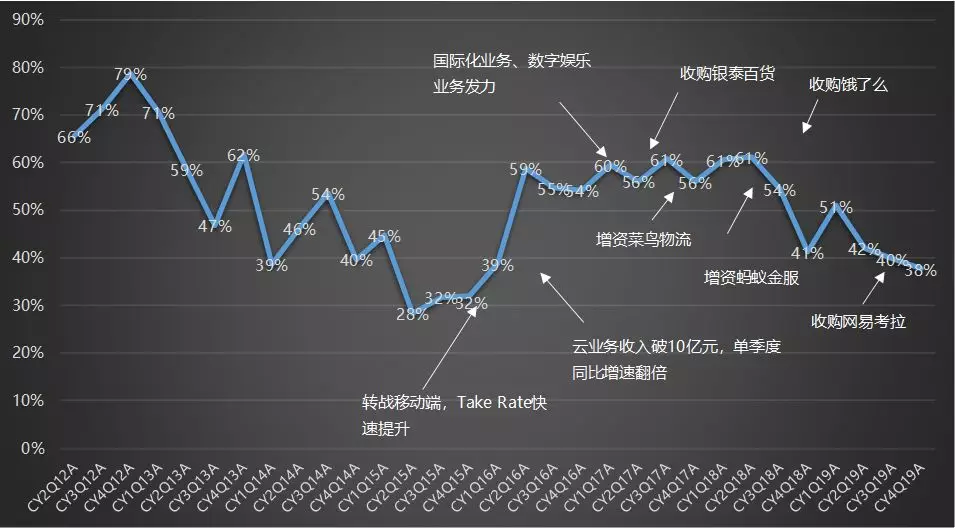

图1:阿里巴巴总收入同比增速(CY2Q12A-CY4Q19A)

资料来源:公司公告,天风证券研究所

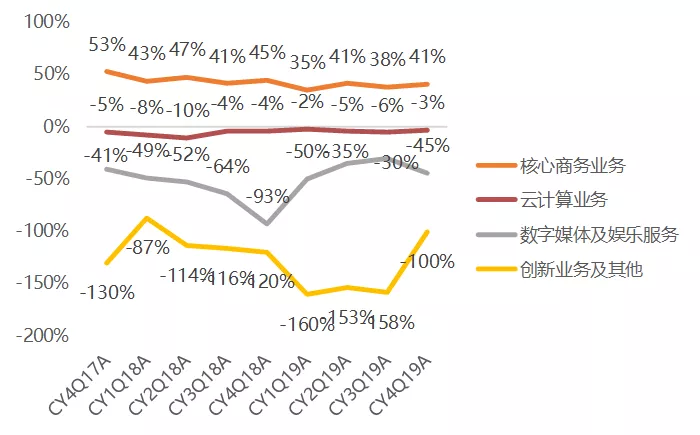

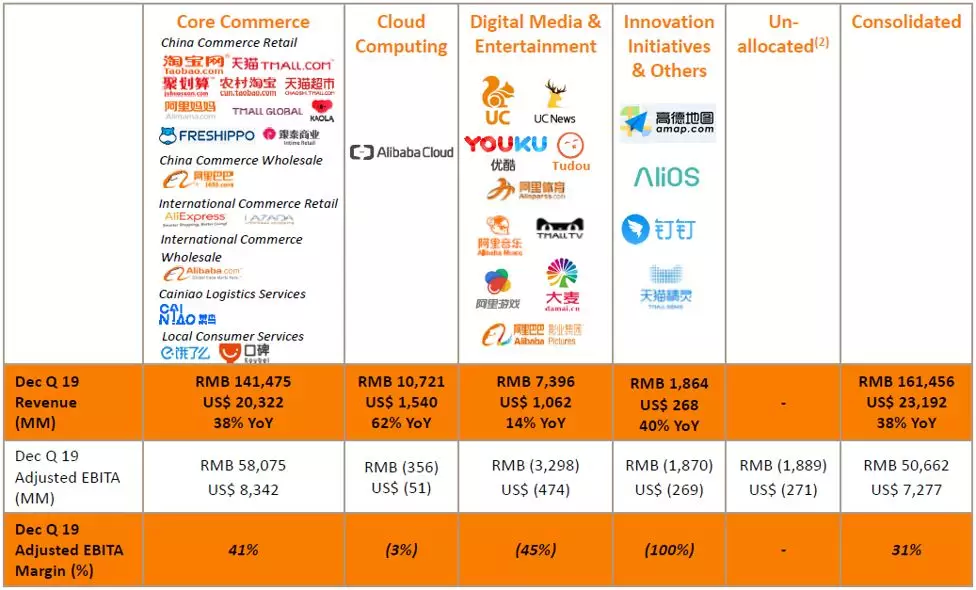

图2:阿里巴巴各细分业务Non GAAP EBITA率

资料来源:公司公告,天风证券研究所

双11大促与聚划算齐发力,单季度MAU环比净增量继续保持3,000万以上增长。本季度阿里国内电商业务移动端MAU同比增长17.9%至8.24亿,环比净增3,900万,年化活跃买家同比增长11.8%至7.11亿,环比净增1,800万,其中超过60%来自于低线城市。用户增长的延续背后离不开较为成功的双11大促活动与聚划算。此次双11整体成交额达2,684亿元,同比增长26%,预计带来1亿新增用户参与。此外,淘宝直播持续出圈,双11单日引导成交额达200亿,12月引导GMV与用户规模同比增长超1倍。

图3:阿里巴巴移动端MAU及同比增速(CY1Q17A-CY4Q19A)

资料来源:公司公告,天风证券研究所

图4:阿里巴巴年化活跃买家及同比增速(CY1Q17A-CY4Q19A)

资料来源:公司公告,天风证券研究所

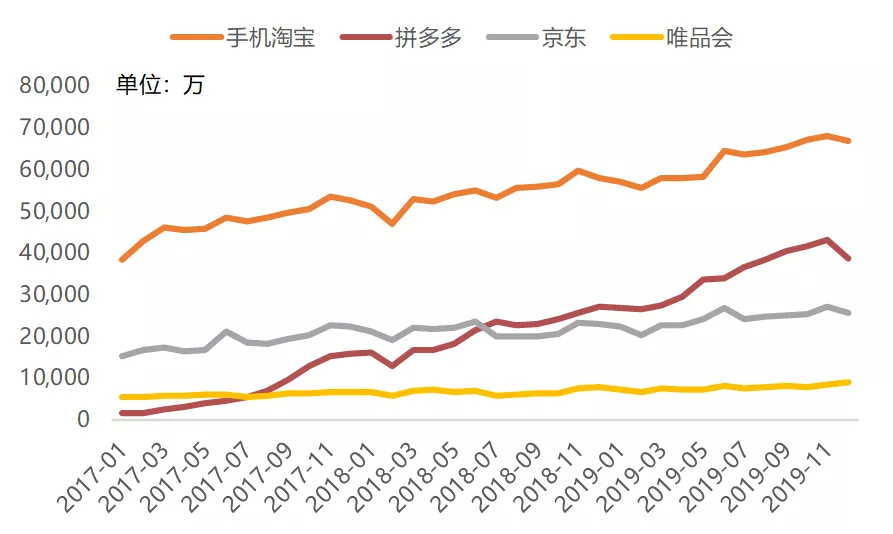

图5:主要移动购物平台MAU(2017年1月-2019年12月)

资料来源:QuestMobile,天风证券研究所

图6:阿里双11成交额(2009A-2019A)

资料来源:阿里大数据,CBNData,联商网,天风证券研究所

注:2009-2011年为天猫平台,2012年后为阿里全平台数据

图7:天猫双11当天重要时间节点

资料来源:亿邦动力网,天风证券研究所

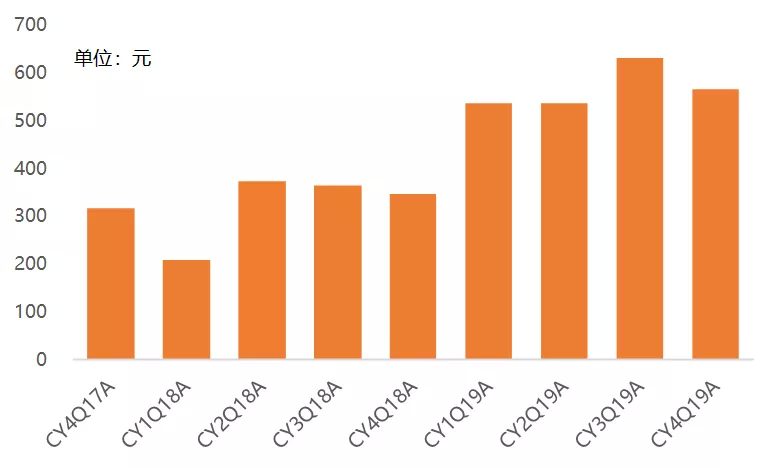

图8:阿里国内电商业务获客成本(CY4Q17A-CY4Q19A)

资料来源:公司公告,天风证券研究所

获客成本指单季度销售费用除以当季度新增年化活跃买家

聚划算成为吸引新用户的新驱动力。自聚划算持续升级,12月推出“百亿补贴”,近一个月时间带来1.5亿次访问量。而聚划算最主要的吸引力来自于其商品,从聚划算畅销商品来看,商品价格主要以相对较低价格带的商品,且目前商品皆有限购政策,旨在吸引更多的用户参与。

图9:手机品类较为畅销10款商品详情 聚划算 vs. 拼多多

资料来源:聚划算官网,拼多多官网,天风证券研究所

图10:美妆品类畅销10款商品详情 聚划算 vs. 拼多多

资料来源:聚划算官网,拼多多官网,天风证券研究所

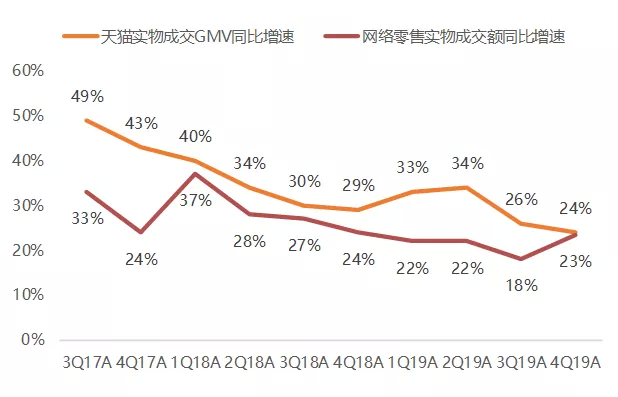

图11:天猫实物成交GMV增速(CY3Q17A-CY4Q19A)

资料来源:公司公告,国家统计局,天风证券研究所

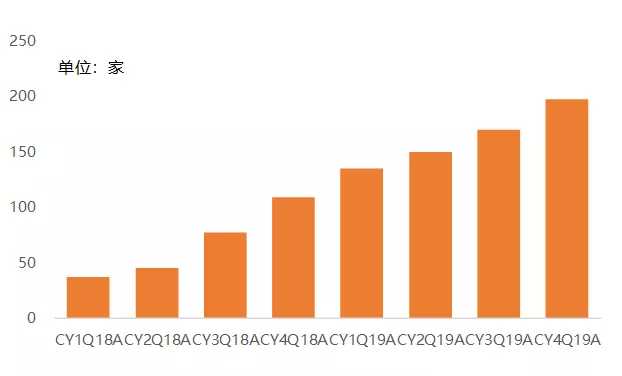

图12:盒马鲜生门店数量(CY1Q18A-CY4Q19A)

资料来源:公司公告,天风证券研究所

疫情影响短期业绩,但亦含长期利好,龙头价值不减。根据此次业绩会,疫情预计会对阿里短期业绩有较大影响,特别是对核心电商业务、本地生活业务等会有较大负面影响。一方面,由于商品端与配送端受限(疫情期间,运力仅恢复至不到20%),因此无法全量完成用户的订单需求;另一方面,阿里推出多项商家支持政策,影响短期变现效率。但从长期来看,阿里有望从多个维度受益:1)低线城市用户具备涌入契机,拓宽用户天花板上限;2)生鲜电商需求旺盛打下品类扩充的基础,开启新一轮扩张的盒马鲜生短期仍供不应求,长期渗透率存提升潜力;3)疫情下在线办公成为必须,阿里旗下钉钉成为首选;4)供给端或有一轮集中度提升,预计会传导至电商平台之间的竞争,龙头平台有望从中受益。

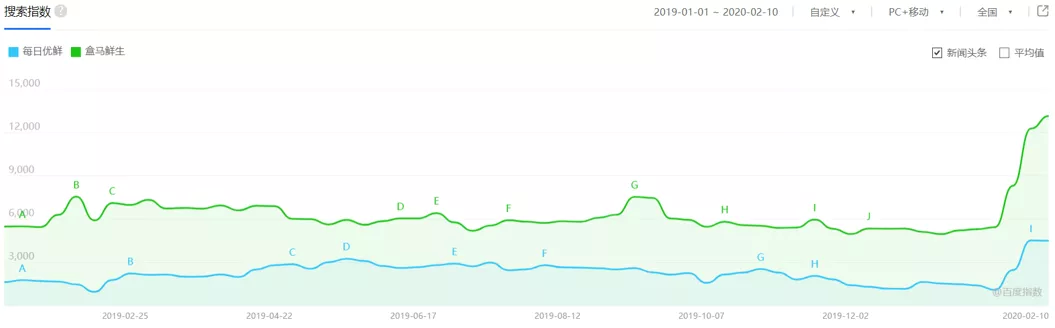

在疫情背景下,用户对生鲜、口罩等相关商品的线上购物短期需求增长明显。在新冠疫情背景下,随着用户出门变得较为困难,用户需求大部分转至线上,需求端出现较大爆发。尤其是在生鲜电商领域,从百度指数观察到搜索每日优鲜和盒马鲜生的百度指数有明显增长。此外,在春节期间,每日优鲜的供给量已经超过了历史峰值,春节期间交易额实现3-4倍的增长。随着新老用户的大量涌入,客单价也提升了30元,达到120多元。

图13:百度指数“每日优鲜”“盒马鲜生”

资料来源:百度指数(2020年2月11日),天风证券研究所

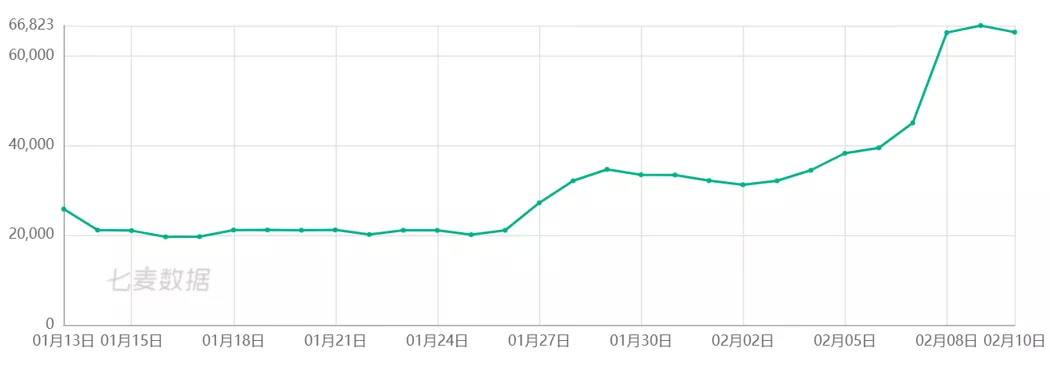

长期来看,在此次疫情推动下,生鲜电商用户完成新一轮增长热启动,推动生鲜行业电商化。生鲜电商过去只是一个小众需求,根据QuestMobile,2019年6月生鲜电商行业的DAU(日活跃用户)仅为800多万,行业用户渗透率还处于较低水平。而在此次疫情期间,用户每日下载量为此前的3倍,越来越多的用户体验在线购买生鲜品类。

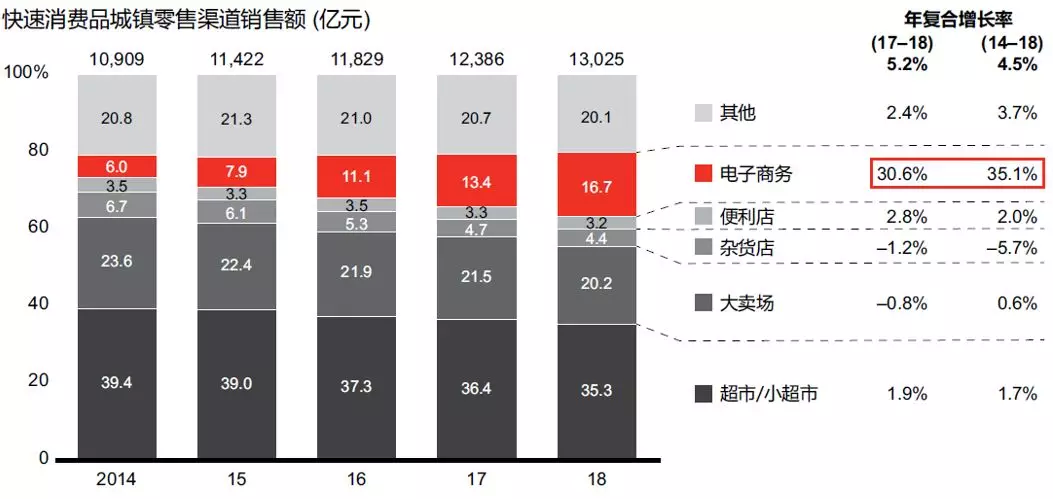

生鲜品类行业巨大,但线上渗透率较低,线上化蕴藏较大机会。从国家统计局发布数据来看,2018年食品、饮品等品类能够占到线上企业消费品零售总额的14.5%。根据中国产业信息网,2018年国内生鲜电商行业交易规模接近2,000亿元,而仅水果的零售规模在2017年就已经超过2万亿元,考虑到生鲜电商中品类还包括蔬菜、肉类和水产品等,整体电商渗透率仍处于较低水平。而根据贝恩咨询报告来看,与生鲜拥有相近特性的快消品线上化率2018年为16.7%,生鲜电商行业有进一步提升空间。

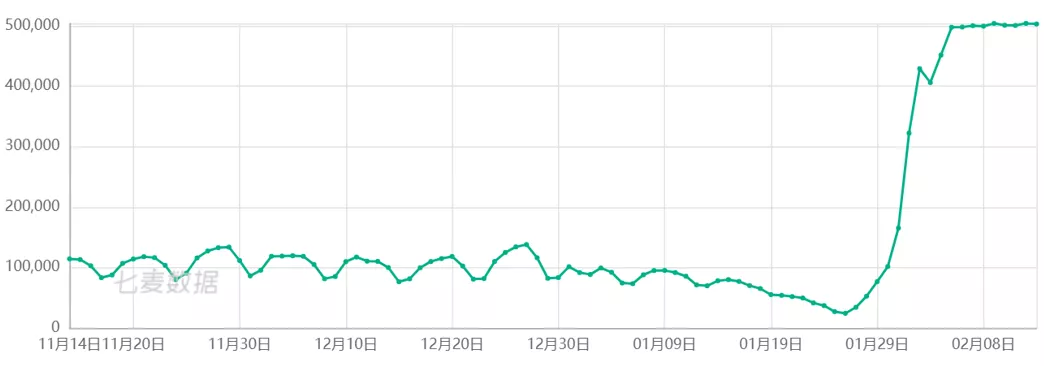

图14:盒马鲜生iOS端下载量预估(近一个月)

资料来源:七麦数据(2020年2月11日),天风证券研究所

图15:2018年电商销售继续保持强劲增长,但大卖场和杂货店销售增长持续放缓

资料来源:贝恩,天风证券研究所

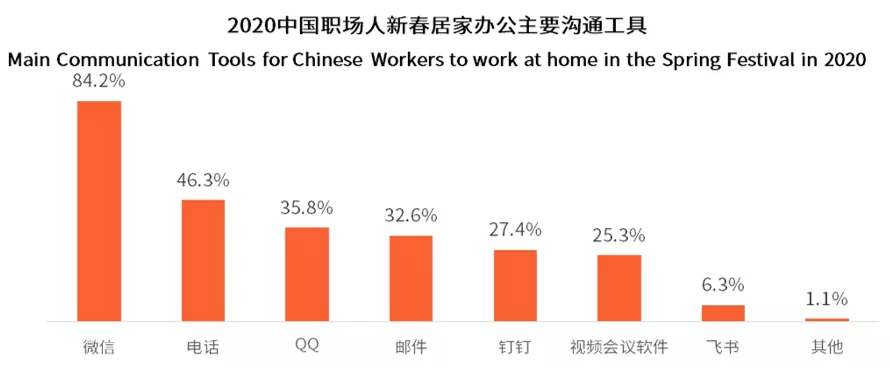

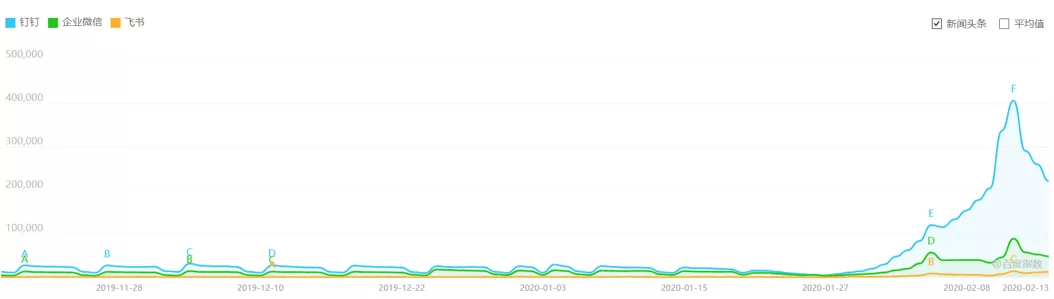

在新冠疫情下,阿里旗下钉钉成为远程办公的首选。根据艾媒咨询调查,2020年中国职场人新春居家办公主要沟通工具中,钉钉成为最常用的办公专用APP,高于视频会议软件、飞书等一众远程办公软件。而根据钉钉官方,2020年2月3日全国上千万企业、近2亿人开启在家办公模式。此外,钉钉支持中小学在线直播开学。截至2020年2月2日,广东、河南、山西、山东、湖北等20多个省份的220多个教育局加入阿里钉钉“在家上课”计划,覆盖超过2万所中小学、1,200万学生。

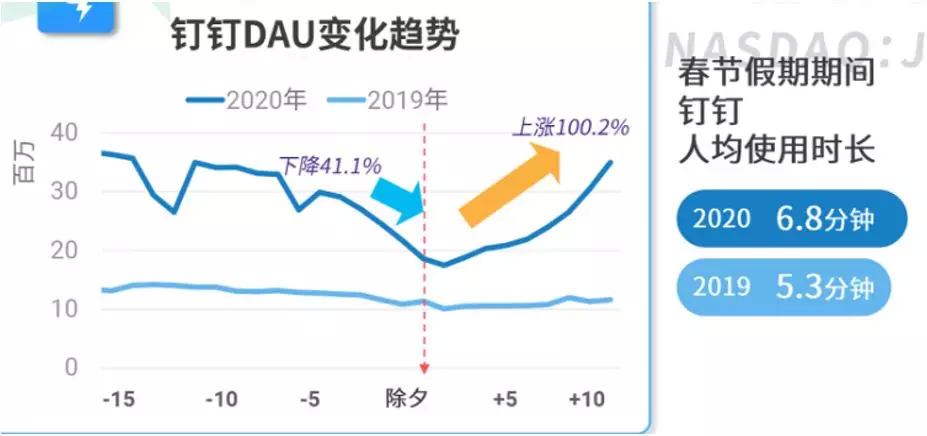

用户下载量提升幅度较为明显,用户使用时长有所提升。从七麦数据来看,春节期间钉钉iOS端下载量从2020年1月26日的2.4万提升至2月份的50万左右。从极光大数据来看,钉钉APP的DAU在疫情期间有快速提升,同时人均使用时长也从2019年5.3分钟提升至6.8分钟。

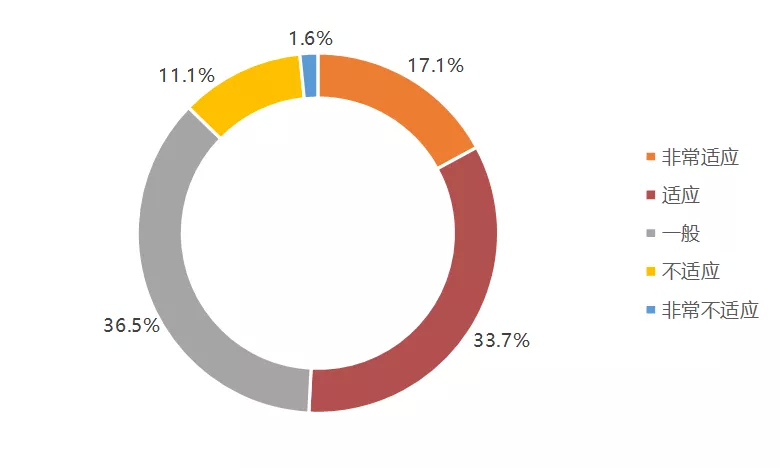

较高比例的适应用户有望催生用户办公新习惯。而从远程办公适应程度来看,只有12.7%的用户表现出不同程度的不适应,超过50%的用户表现出对远程办公的适应。这意味着,即使在疫情之后,线下办公也有望成为办公形态的补充形式,为钉钉沉淀大量用户。

图16:2020年中国职场人新春居家办公主要沟通工具

资料来源:艾媒咨询,天风证券研究所

图17:钉钉 vs. 企业微信 vs. 飞书 百度指数

资料来源:百度指数,天风证券研究所

图18:钉钉iOS端每日下载量趋势

资料来源:七麦数据,天风证券研究所

图19:钉钉春节期间DAU及人均使用时长

资料来源:极光大数据,天风证券研究所

图20:2020年中国新春远程办公适应程度调查

资料来源:艾媒咨询,天风证券研究所

疫情对中小商家的影响持续发酵,消费行业短中期或被动迎来龙头集中。由于在疫情下,收入无法覆盖固定成本,因此中小商家的现金流受到较大冲击。尽管电商平台各自推出中小商家支持政策,但疫情对中小商家的冲击依然较大。阿里在2月10日发布《阿里巴巴告商家书》,推出20项举措以扶助中小企业发展。

图21:《阿里巴巴告商家书》部分内容

资料来源:阿里巴巴微信公众号,天风证券研究所

图22:《阿里巴巴告商家书》部分内容

资料来源:阿里巴巴微信公众号,天风证券研究所

2.财务及运营数据

2.1.财务数据分析

总收入:FY3Q20(对应CY4Q19)总收入为RMB1,614.6亿元,同比增长37.7%,环比增长35.7%,高于市场预期1.2%,增长主要来自国内新零售、菜鸟、本地生活和云业务;

图23:阿里巴巴总收入及同比增速(CY4Q17A-CY4Q19A)

资料来源:公司公告,天风证券研究所

图24:阿里巴巴总收入结构(CY4Q17A-CY4Q19A)

资料来源:公司公告,天风证券研究所

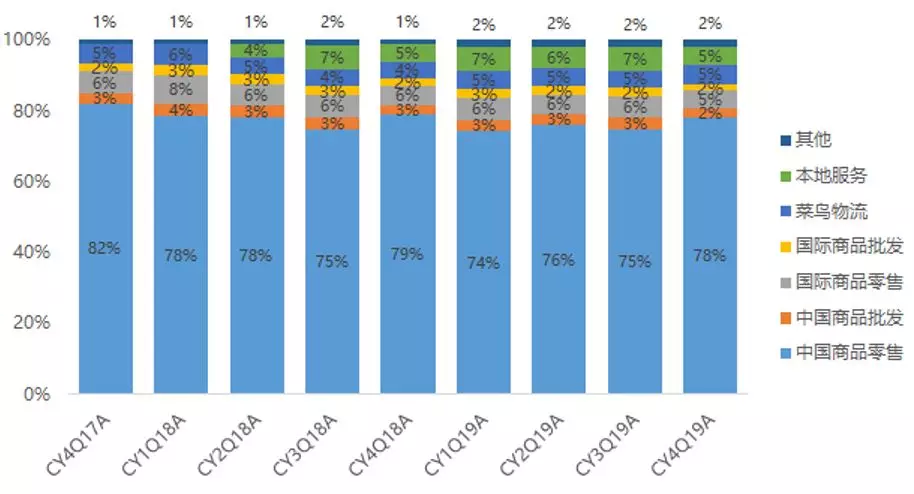

核心电商业务:包括淘宝、天猫、聚划算、农村淘宝、阿里妈妈、天猫国际、速卖通、Lazada、1688.com、银泰百货、盒马鲜生、菜鸟物流和饿了么口碑等:FY3Q20收入为RMB1,414.8亿元,同比增长37.6%,环比增长39.8%,占总收入的87.6%;

中国-零售(包括淘宝、天猫、聚划算、银泰、盒马、考拉):本季度收入为RMB1,104.6亿元,同比增长36.3%,环比增长45.7%,占总收入的68.4%;主要是由于单次点击费用与付费点击次数的增加、天猫超市、盒马鲜生和新增考拉收入所致;中国-批发(1688.com):本季度收入为RMB33.7亿元,同比增长24.9%,环比增长2.5%,占总收入的2.1%;主要是由于广告及增值服务收入增加所致;国际-零售:本季度为RMB74.0亿元,同比增长26.8%,环比增长23.1%,占总收入的4.6%;主要增量来自于Lazada收入增长,同时一部分减量来自于AliExpress俄罗斯站的出表;国际-批发:本季度为RMB24.6亿元,同比增长13%,环比增长0.9%,占总收入的1.5%;主要是由于alibaba.com的付费会员规模增长所致;菜鸟(17年10月中旬起并表):本季度贡献营收RMB75.2亿元,同比增长67.4%,环比增长58.0%,占总收入的4.7%;主要是由于跨境业务履约订单量增加所致;本地生活服务(饿了么18年5月起并表,口碑18年12月起并表):本季度贡献营收RMB75.8亿元,同比增长47.0%,环比增长11.0%,占总收入的4.7%;主要是由于履约订单量增加所致;

图25:阿里巴巴核心电商业务收入及同比增速(CY4Q17A-CY4Q19A)

资料来源:公司公告,天风证券研究所

图26:阿里巴巴核心电商业务收入结构(CY4Q17A-CY4Q19A)

资料来源:公司公告,天风证券研究所

云计算业务:本季度云计算业务实现收入RMB107.2亿元,同比增长62.2%,环比增长15.4%,占总收入的6.6%;主要是由于公有云与混合云业务增长所致;

图27:阿里巴巴云计算业务收入及同比增速(CY4Q17A-CY4Q19A)

资料来源:公司公告,天风证券研究所

数字媒体及娱乐:包括UC Web、优酷土豆、阿里影业、阿里体育、阿里音乐和天猫盒子等:本季度实现收入RMB74.0亿元,同比增长13.9%,环比增长1.4%,占总收入的4.6%;增量主要来自于阿里影业的并表;

图28:阿里巴巴数字媒体与娱乐服务收入及同比增速(CY4Q17A-CY4Q19A)

资料来源:公司公告,天风证券研究所

创新项目:包括高德地图、云OS、钉钉和天猫精灵等:本季度实现收入RMB18.6亿元,同比增长39.8%,环比增长54%,占总收入的1.2%;

图29:阿里巴巴分部业绩(CY4Q19A)

资料来源:公司公告,天风证券研究所

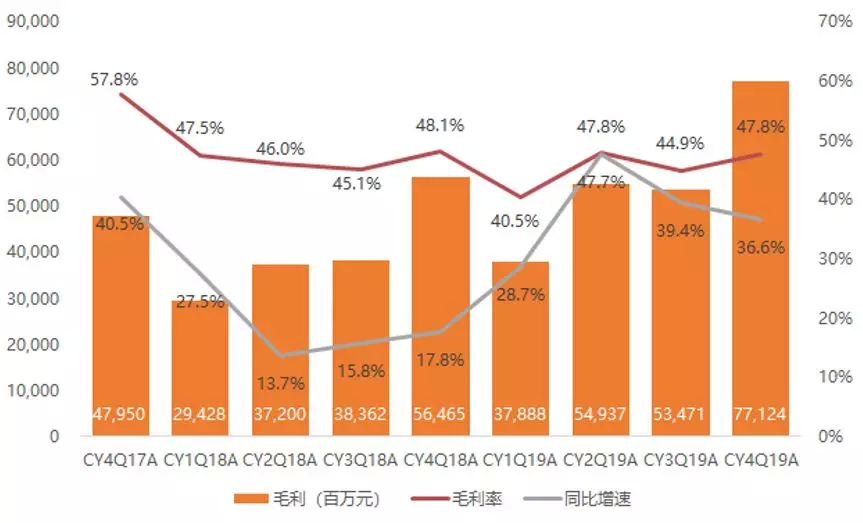

毛利率:本季度为47.8%,同比降低0.4pct,环比提升2.8pct,优酷内容投入减少与科技及基础设施的效率提升有助于利润提升;

图30:阿里巴巴毛利及毛利率(CY4Q17A-CY4Q19A)

资料来源:公司公告,天风证券研究所

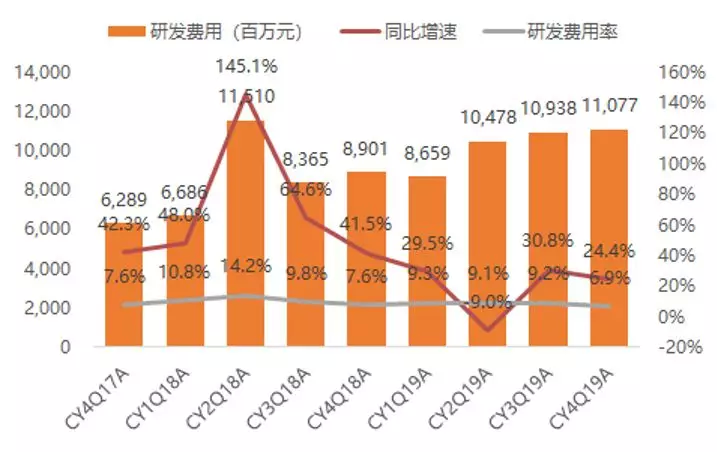

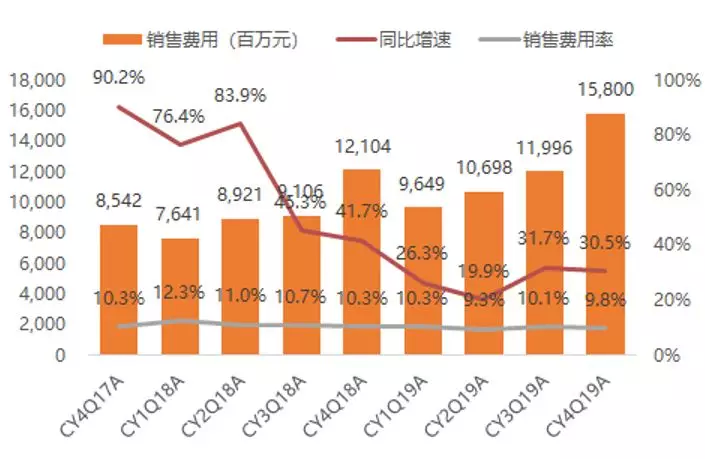

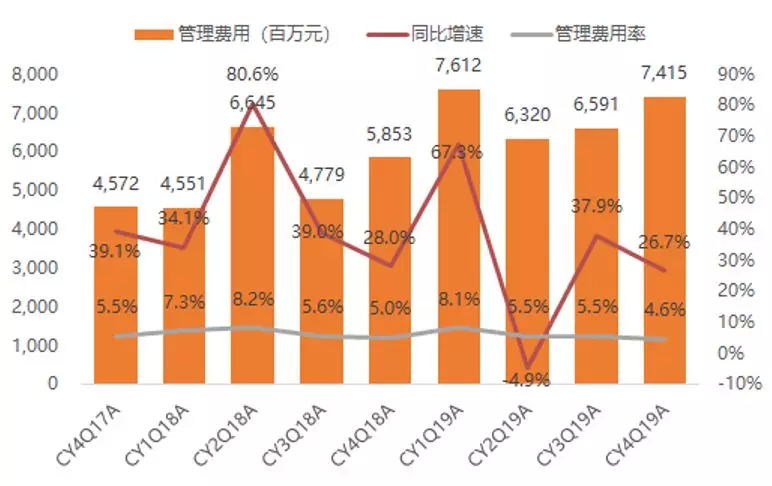

费用率:本季度公司三项费用率为21.2%,同比降低1.7pct,环比降低2.7pct。具体来看,研发费用率为6.9%,同比降低0.7pct,环比降低2.3pct;销售费用率为9.8%,同比降低0.5pct,环比降低0.3pct;管理费用率为4.6%,同比降低0.4pct,环比降低0.9pct;

图31:阿里巴巴研发费用及研发费用率(CY4Q17A-CY4Q19A)

资料来源:公司公告,天风证券研究所

图32:阿里巴巴销售费用及销售费用率(CY4Q17A-CY4Q19A)

资料来源:公司公告,天风证券研究所

图33:阿里巴巴管理费用及管理费用率(CY4Q17A-CY4Q19A)

资料来源:公司公告,天风证券研究所

运营利润:本季度为RMB395.6亿元,同比增长47.6%,环比增长94.3%;运营利润率为24.5%,同比提升1.7pct,环比提升7.4pct;

图34:阿里巴巴运营利润及OPM(CY4Q17A-CY4Q19A)

资料来源:公司公告,天风证券研究所

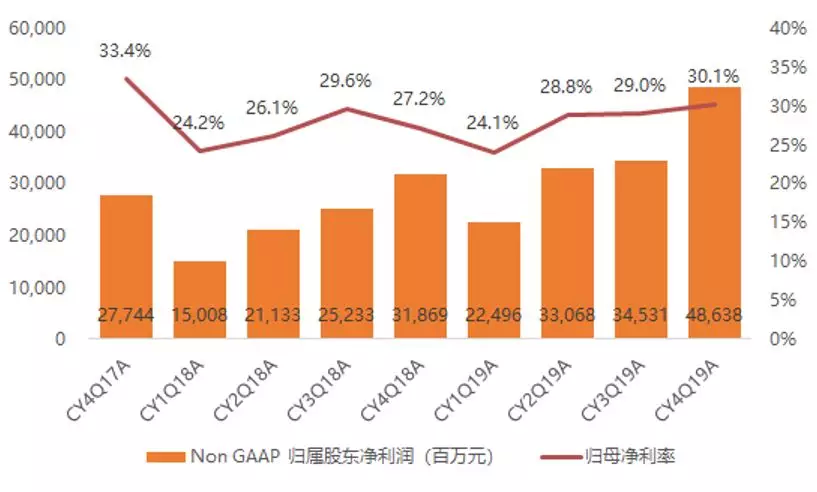

经调整净利润(Non-GAAP):本季度调整后净利润为RMB464.9亿元,同比增长56.0%,环比增长42.0%,高于市场预期11.4%;调整后归母净利润为RMB486.4亿元,同比增长52.6%,环比增长40.9%,经调整归属股东净利率为30.1%,同比提升3.0pct,环比提升1.1pct;

图35:阿里巴巴经调整归属股东净利润及净利率(CY4Q17A-CY4Q19A)

资料来源:公司公告,天风证券研究所

现金、现金等价物及短期投资余额:截至19年12月31日为RMB3,519.5亿元;

图36:阿里巴巴实际业绩与一致预期对比(CY4Q19A vs. CY4Q19E)

资料来源:公司公告,Bloomberg(2020年2月10日),天风证券研究所

2.2.运营数据分析

活跃买家数:中国零售平台年度活跃买家数达到7.11亿,+11.8% YoY,相较于上季度末新增活跃买家1,800万;

移动端MAU:中国零售平台移动MAU达到8.24亿,+17.9% YoY,相较于上季度新增用户3,900万;

中国零售业务活跃买家年收入贡献:本季度达到RMB450.5,+24.9% YoY,+7.3% QoQ;

GMV:排除未付款订单,天猫实物商品GMV同比增长24%,相较上季度26%增速继续下降;

双11:当天GMV达2,684亿元,其中15个品牌进入“十亿元俱乐部”,299个品牌进入“亿元俱乐部”;

淘宝直播:2019年12月,淘宝直播产生的交易额及月活跃用户增长均超一倍;

新零售:截至19年12月,盒马鲜生在国内共设有197家自营门店(季度新增27家,开店节奏继续回升);

菜鸟物流:阿里对菜鸟股权比例由51%提升至63%;

本地生活:本季度来自欠发达地区的GMV同比增长40%(上季度45%);48%的新外卖用户来自于支付宝(上季度39%);

国际化:Lazada订单量同比增长97%;

优酷:本季度优酷日均订阅用户同比增长59%(vs.上季度47%);

图37:阿里巴巴移动端MAU及年化活跃买家(CY1Q15A-CY4Q19A)

资料来源:公司公告,天风证券研究所

图38:阿里巴巴年化每活跃买家平均收入(CY1Q16A-CY4Q19A)

资料来源:公司公告,天风证券研究所

3.估值及投资建议

我们预计阿里FY2020-FY2022收入分别为5,022.6亿元/6,699.7亿元/8,788.7亿元,分别同比增长33.3%/33.4%/31.2%,调整后归属股东净利润分别为1,289.1亿元/1,674.1亿元/2,257.5亿元,分别同比增长28.0%/29.9%/34.8%。尽管短期会有疫情冲击,但并未影响公司在电商行业的龙头地位,且在疫情之后预计会有更有利于长期发展的局面。因此,我们认为阿里的合理市值为7,892亿美元,折合每股约294美元,对应FY2021E调整后归母净利润的33倍P/E,较当前市值仍有33.9%的增长空间。

图39:阿里巴巴盈利预测(FY2018A-FY2022E)

资料来源:公司公告,天风证券研究所

扫码下载智通APP

扫码下载智通APP