中金:非洲蝗灾影响几何?

本文来自微信公众号“中金点睛”。

近期非洲蝗灾逐步蔓延至亚洲,对全球粮食安全造成较大影响。我们复盘了百年间蝗灾的影响发现,蝗灾发生时,供应风险会推升粮食价格。在本文中,我们主要分析了此次蝗灾对中国农药市场和农业企业的潜在影响。

蝗灾来袭,已从非洲向亚洲蔓延。

本次蝗灾发源于非洲,目前已经影响到巴基斯坦、印度等亚洲国家和地区,专家表示如果这些蝗虫得不到控制,到4月粮食成熟以后,蝗虫数量还将扩大500倍。蝗灾整治难度较大,主要原因在于其移动速度高,生殖能力强大,产卵地难以发现。

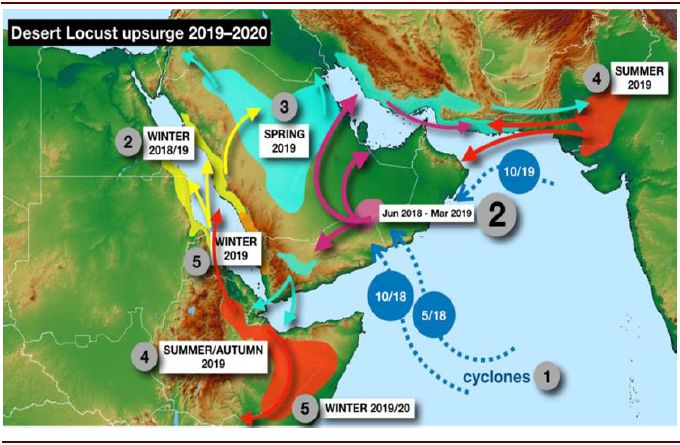

图表: 此次沙漠蝗灾发展路径

资料来源:FAO,中金公司研究部

图表: 此次沙漠蝗灾现状图

资料来源:FAO,中金公司研究部

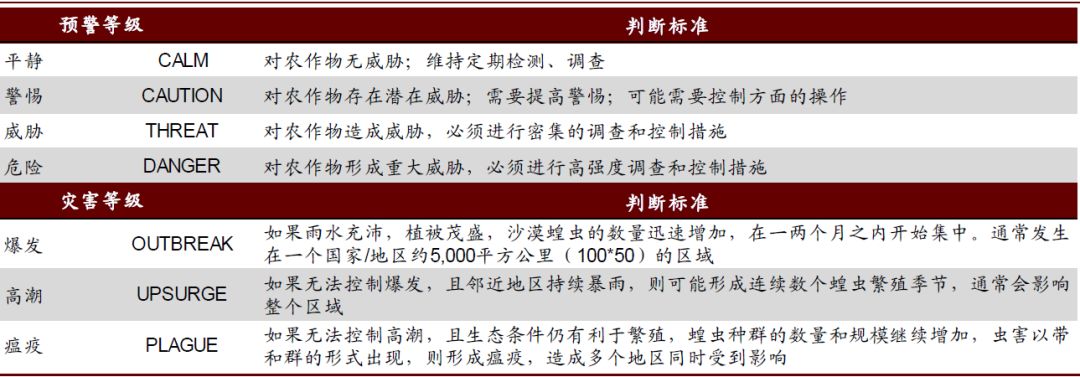

沙漠蝗灾对农业生产具有明显破坏作用。沙漠蝗虫是世界上最具破坏性的迁徙性害虫之一,其存活周期3~5个月,含孵化期10~65天、幼蝗羽化成虫期30~40天、成虫成熟期2~4个月。从生长习性看,沙漠蝗虫多生长与半干旱地区,在湿润的沙土中产卵,在适宜气候条件下会广泛繁殖,并形成蝗虫群。蝗虫群面积可从一平方公里到百平方公里不等,单位平方公里的蝗虫数量可达4000万只,单日迁移约150公里,对粮食生产产生明显破坏作用。针对沙漠蝗虫,联合国粮食及农业组织(FAO)进行监测并评判风险,设定平静、警惕、威胁、危险等四个预警等级;若预警后未能有效控制,则可能发生沙漠蝗虫灾害,包括爆发、高潮、瘟疫三个等级。

图表: 沙漠蝗虫预警及灾害等级

资料来源:FAO,中金公司研究部

历史上蝗灾对于农作物影响如何?

我们整理了近百年蝗灾时间线,其中自上世纪八十年代至今两次较大的灾害发生在1988-1989年以及2005年。据FAO对历史蝗灾统计,沙漠蝗灾迁徙路径涉及范围包括非洲、中东、西南亚等地区。历次沙漠蝗灾的间隔时间并无明确规律性,而大规模沙漠蝗灾的持续时间均超过1年。全球最近一次沙漠大规模沙漠蝗灾发生于2003~2005年之间,涉及范围包括毛里塔尼亚、马里,尼日尔和苏丹等非洲西北部国家,且部分严重受灾地区出现反复爆发。

同时我们整理了CBOT自1980年以来的三种主要大宗农作物大豆、玉米、小麦价格走势。我们认为在虫灾的中后期阶段,粮食价格上涨趋势明显。根据中金大宗组预测,高粱、小麦及棉花价格上行概率高。

图表: 历次虫灾演变时间表

资料来源:FAO,中金公司研究部

图表: 虫灾对主要农作物价格影响(美分/蒲式耳)

资料来源:FAO,中金公司研究部

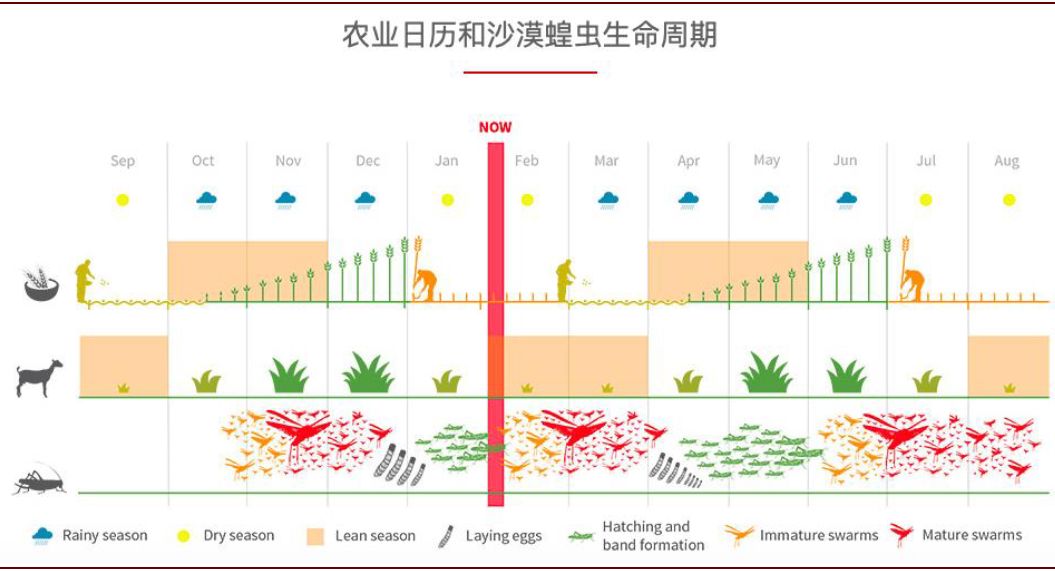

图表: 农业日历和蝗虫生命周期

资料来源:FAO,中金公司研究部

目前受灾地区粮食产量占比较低。

由于自然条件等因素影响,非洲作物种植占比相对较低,农作物主要集中在北美、南美、中国等地。以玉米为例,2019年美国、巴西、中国三国产量合计全球占比63%,非洲地区为7%左右。目前蝗灾逐步向南亚发展,后续需要关注受灾情况。此外,据FAO数据,非洲地区高粱全球占比达18%;印巴地区玉米、大豆产量全球占比不足5%,而小麦、棉花、甘蔗产量占比分别为17.0%、26.5%、23.2%。中金大宗组提示全球高粱价格上行风险,同时判断蝗灾令小麦和棉花国际价格面临12%~16%涨幅。此外,当前印巴甘蔗种植区域受蝗灾影响较小,但考虑蝗灾演绎不确定性及该区域甘蔗产量高占比,我们认为后续蝗灾对制糖产量潜在影响值得跟踪。

图表: 五大农作物全球产量分布

资料来源:USDA,中金公司研究部

粮食需求刚性,关注农作物价格上涨预期。尽管目前受灾区域全球占比不高,然而粮食消费刚性,价格敏感性高,未来不排除价格大幅上涨可能。

图表: 农作物全球价格

资料来源:万得资讯,中金公司研究部

基于当前,此次沙漠蝗灾对中国农产品供给直接影响有限。

从历史上看,因天然的地理隔离(昆仑山脉、喜马拉雅山脉),中国不处于沙漠蝗灾主要迁徙路径,历史上发生蝗灾多以飞蝗为主,尚无发生大规模沙漠蝗灾的历史记载。日前,农业农村部也表示,沙漠蝗灾对我国的危害概率很小,国内大规模爆发蝗灾风险很低。在特殊情况下,少量沙漠蝗虫或随季风进入我国西藏南部或云南西部,但危害的概率依然较小。基于当前情况,我们整体判断沙漠蝗灾对中国农产品供给的直接影响仍较为有限,后续演变仍需持续跟踪。

本次蝗虫灾害对国内农业企业有何影响?

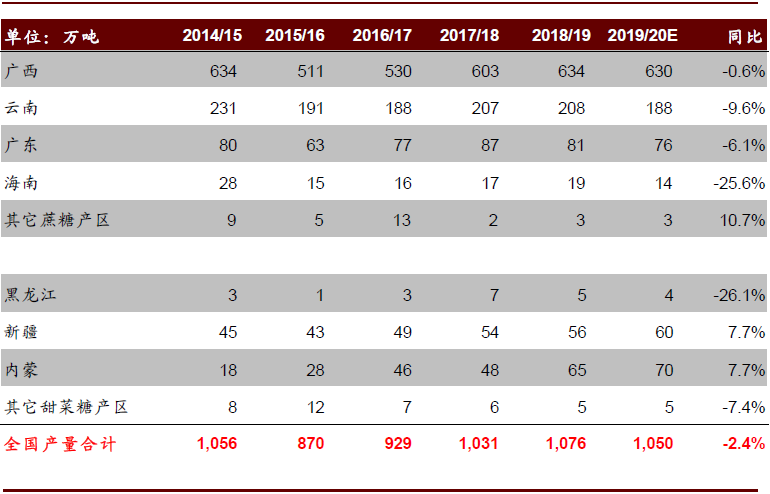

沙漠蝗灾有望催化糖价,并利好国内糖企盈利表现:据美国农业部数据,2019/20榨季全球制糖期末库存消费比下行3.4个百分点至28.4%,全球糖价已有上涨基础。印度为全球第二大制糖主产区及第三大出口区,糖产量及出口量的全球占比分别为17%、9%。如沙漠蝗灾后续导致印度甘蔗减产,或将继续向上推动全球糖价。同时,据糖业协会数据,2019/20榨季全国糖料播种面积同比-4.9%,产量预估同比-2.4%至1,050万吨,中国制糖产量已进入下行周期。我们整体判断,因为外糖涨价及国内减产,2020年国内糖价有向上机会,如沙漠蝗灾后续负面冲击印度甘蔗产量,或进一步推涨内、外糖价格,并利好国内糖企盈利表现。

图表: 全球制糖供需平衡表

资料来源:USDA,中金公司研究部

图表: 中国糖料播种面积

资料来源:中国糖业协会,中金公司研究部

图表: 中国糖产量分产区预估

资料来源:中国糖业协会,中金公司研究部

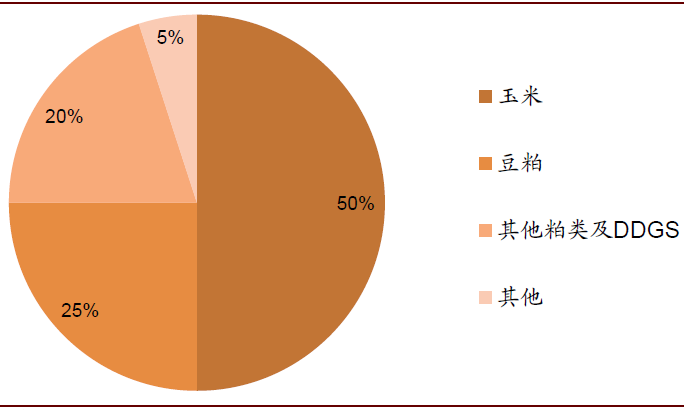

农垦及制种公司盈利影响有限,饲料公司成本上行风险较小:1)我们判断沙漠蝗灾对国内农产品产量危害概率小,国内农垦上市公司在价格端受益同样有限,而部分农垦公司盈利来自土地租金收入,与农产品当期价格的联动较弱;2)因沙漠蝗灾密度大、侵害性强,生物育种当期难以对抗蝗起到作用,但在长期有望推动制种中抗虫性状及转基因等新技术的研究;3)饲料原料结构以玉米、豆粕为主,二者占比分别约50%、25%。因此次沙漠蝗灾对全球玉米、豆粕供给影响较小,我们认为国内饲料公司的成本上行风险也将较为可控。

图表: 农垦公司种植品种

资料来源:公司公告,中金公司研究部

图表: 饲料企业原料结构分布

资料来源:饲料行业信息网(数据截至2020年2月18日),中金公司研究部

本次蝗虫灾害对农药市场有何影响?

我们认为蝗灾对农化行业的影响主要体现在两个层面:一是杀蝗虫需要带动杀虫剂的需求增长。我们认为本次灾害影响将带来非洲、亚洲国家对于杀虫剂的实际需求,包括对应库存准备。非洲和中东整体植保市场规模21亿美金左右,占全球3.9%。二是粮食供应缺口带动农作物价格回升,进而拉升农药销量及价格。卓创等咨询机构研究表明农作物产品价格与农药产品的销量以及销售价格的变动存在明显相关性。通常,农作物产品价格上涨会推动农民种植的积极性,从而增加对农药的需求。

如何抵御蝗虫灾害?

蝗灾是相对传统的虫灾,防治主要取决于国家对于虫害的防御体系和反应速度。非洲对于虫害反应速度不佳,在非洲地区没有得到有效控制。防控蝗虫最佳的方法是从幼虫开始防治,杀虫剂使用量要求小,低毒农药产品即可见效,如烟碱类的产品。成虫一般则使用阿维菌素甲维盐系列、菊酯类、氟虫腈等产品进行防治。此外高毒有机磷类农药效果更佳,如马拉硫磷、辛硫磷、敌百虫、敌敌畏、毒死蜱,然而由于环保等因素,部分产品在中国已经限制生产。

2020年植保市场如何展望?

全球农药库存整体处于合理水平,农化市场平稳增长。2019年南美农化市场表现较好,渠道内库存进一步下滑回到正常水平。北美2019上半年遭遇到极端气候,种植延误,导致需求下滑,渠道内库存较高。欧洲受到干旱气候影响,大宗农药产品出现过剩,而小众品种仍然短缺,产品有所分化。根据第三方咨询公司数据显示,2019年全球农化市场增长约6%(以本地货币计算)。我们认为在库存水平整体合理的水平下,如果作物价格回升,农药需求2020年将有明显改善。

我们建议优选杀虫标的,同时关注优质成长除草、杀菌标的。此外由作物价格带来的农药需求复苏及涨价预期,我们也建议关注优质的农药企业。

图表: 蝗灾主要需要杀虫剂种类及生产企业

资料来源:卓创资讯,中金公司研究部

风险

持续时间及迁徙路径超预期,原油价格大幅下跌,极端自然气候,环保安全事故及政策风险等。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP