中金:磷酸铁锂产业链底部已过,2020年有望迎来明显改善

本文源自微信公众号“中金点睛”。

我们认为磷酸铁锂产业链底部已过、2020年有望迎来明显改善。电池环节有望直接受益于铁锂电池带来的成本下降与竞争力提升;正极环节需求弹性显著,龙头企业优势凸显;碳酸锂环节需求边际向好。

铁锂可带来多少成本下降?

铁锂价格与成本当前显著低于三元电池

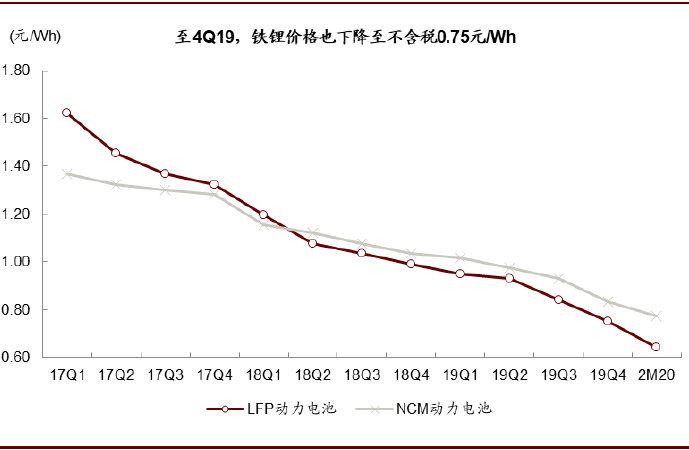

价格:铁锂低于三元15%以上。根据GGII数据,至4Q19,三元与铁锂PACK的不含税价格为0.83、0.75元/Wh,而至2M20,根据CIAPS数据,三元与铁锂PACK的不含税价格已下降至0.77、0.64元/Wh,而三元与铁锂电芯的价格已下降至0.64、0.51元/Wh。铁锂当前单位价格低于三元15%以上。

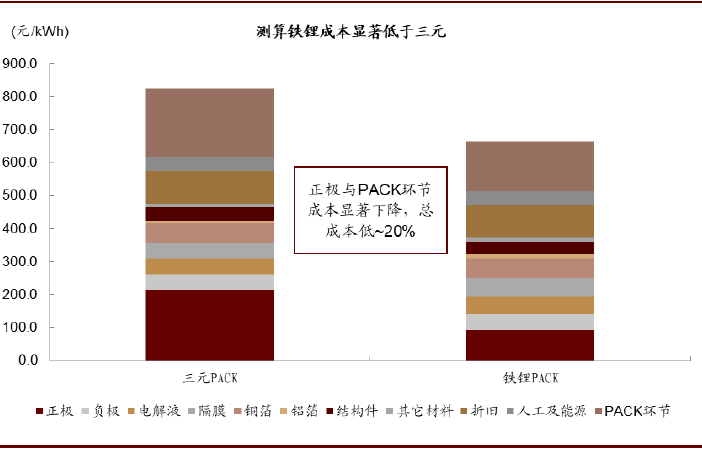

成本:我们测算铁锂低于三元20%以上。根据我们对宁德时代成本的测算,材料价格导致的正极成本下降与更简单的热管理、BMS导致的PACK环节成本的下降使得宁德时代当前三元成本较铁锂低20%以上。

图表: 铁锂价格当前低于三元15%以上

资料来源:GGII,CIAPS,中金公司研究部

图表: 我们测算认为铁锂成本较三元低20%以上

资料来源:GGII,CIAPS,中金公司研究部

铁锂性能适用于哪些车型?

对于铁锂电池在乘用车的应用,核心问题在于性能是否满足现有市场要求?

优势:铁锂电池具备低成本、高循环寿命、高安全性的优点。

劣势:铁锂电池在体积能量密度、质量能量密度、低温性能、倍率性能上,较三元电池性能位于劣势。特别是在能量密度方面,是制约铁锂电池在乘用车应用的主要原因。

市场需要什么样性能的电池?

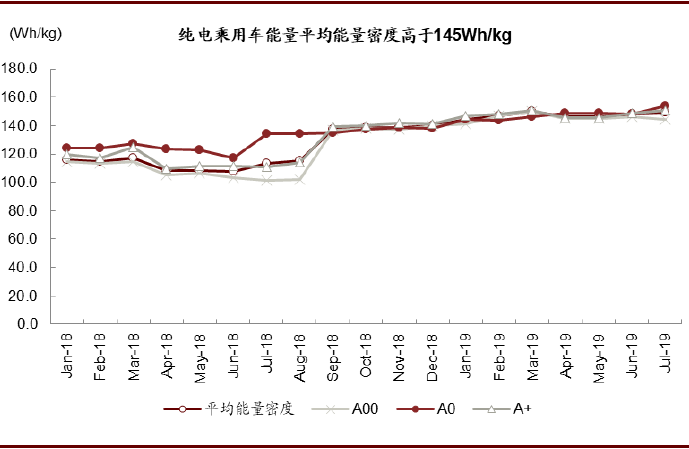

从能量密度与里程两个维度看,我们认为终端需求成本能量密度高于140Wh/kg,同时续航里程短期来看350km以上,中长期来看400-600km的车型会是市场主导。

从电池配套角度,能量密度方面我们认为400km及以下的中低里程车型适配于140-150Wh/kg能量密度锂电,而500km以上车型更适配于160Wh/kg以上能量密度锂电。快充、低温性能我们认为更多需要对使用场景与区域进行进一步细分定位。

图表: 纯电乘用车当前平均能量密度高于145Wh/kg

资料来源:宁德时代公告,CIAPS,GGII,中金公司研究部

图表: 纯电乘用车平均续航在300-400km

资料来源:万得资讯,中金公司研究部

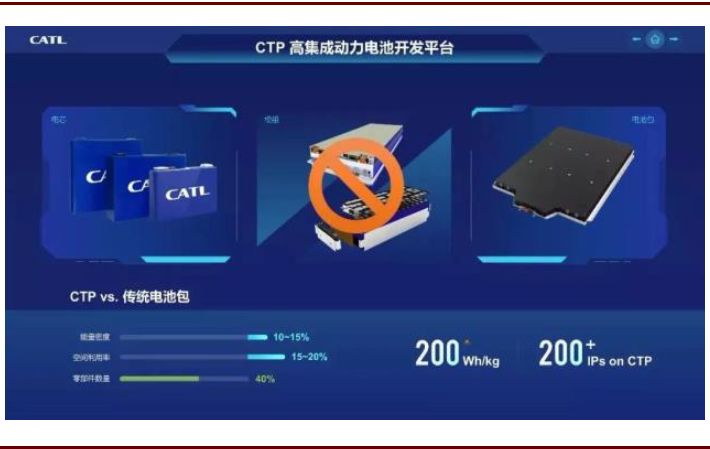

龙头企业具备将铁锂电池批量应用于400km车型的能力,但需要结合CTP技术。

宁德时代可通过CTP,实现乘用车140-150Wh/kg铁锂成组能量密度,并降低体积能量密度差的影响。从下表可以看到,宁德时代在客车中已实现91%的成组率,达到最高161Wh/kg的成组能量密度,单体层面则已达到178Wh/kg。宁德时代应用于乘用车最大的单体电芯容量228Ah,我们以宁德时代同级别231Ah铁锂电芯为基准,当成组率在80-85%级别时,成组能量密度可达140-150Wh/kg。考虑到乘用车带电量小于客车,且空间较客车也更小,因此90%以上成组率较难。参考国轩当前80%左右成组率,我们认为85%的成组率在宁德时代CTP技术应用下可达到,对应宁德时代有望实现在乘用车150Wh/kg的铁锂成组能量密度。

考虑到CTP对电芯的更高要求,我们认为有能力在头部车企批量供应铁锂电芯的锂电企业并不多。CTP由于进一步省去模组,因此PACK层面直接监控单体电芯,若电池PACK出现局部故障,则不能如以往替换模组,而需要直接替换完整的PACK。因此CTP应用下,对于批量电芯的一致性、安全性、稳定性较非CTP下的PACK,要求更严苛。

图表: 我们认为宁德时代有能力在乘用车上利用铁锂电池达到140-150Wh/kg的成组能量密度

资料来源:CIAPS,GGII,松下财报,特斯拉财报,中金公司研究部

比亚迪与宁德时代均推进CTP应用,但技术路线有所不同。

比亚迪通过刀片电池,首次实现铁锂电芯下乘用车里程超600km。比亚迪刀片电池技术是通过电芯与模组层面共同的创新以实现,在电芯层面通过多软包小电芯的内串联实现长条型类电芯,并将长条型刀片电芯密集组合为PACK,大幅提升体积能量密度,质量能量密度方面也受中间结构件减少有所提升,实现140Wh/kg成组能量密度与605km NEDC续航。

宁德时代是基于现有大电芯产品,通过去少模组或去模组化,来实现CTP。宁德时代在电芯层面沿用现有的方形产品,在模组层面通过正向的设计以实现减少模组,以降低中间结构件耗材,提升体积与质量能量密度。

宁德时代CTP更易推广商业化,同时我们认为当前NCM811的CTP依旧有难度。宁德时代由于未使用新电芯,创新主要是在PACK设计层面,对现有的产能可充分利用,更易于商业化。同时,考虑到NCM811单体安全性较523有所减弱,我们认为模组层面的设计依旧需要,来强化NCM811 PACK的安全性。

图表: 宁德时代CTP的路径是大电芯下的去模组化

资料来源:宁德时代,中金公司研究部

铁锂需求弹性几何?

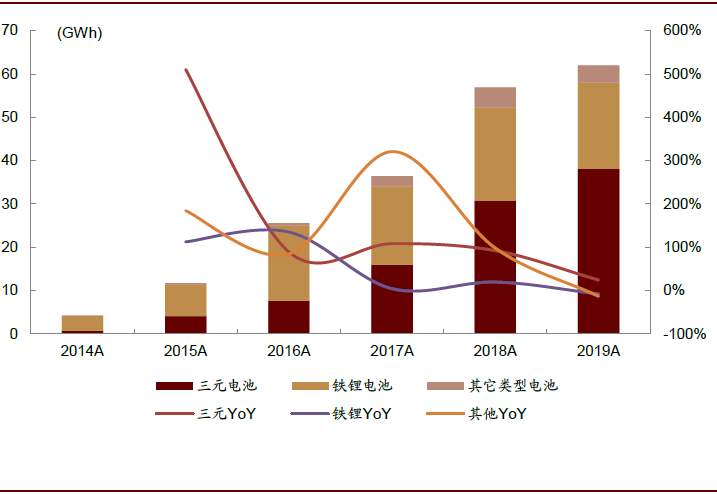

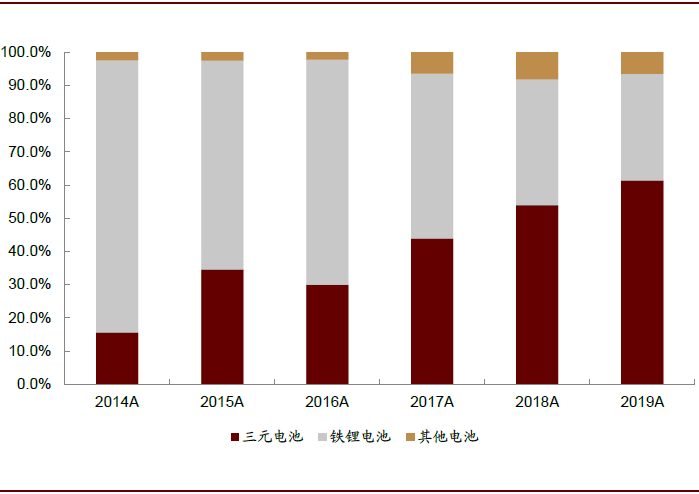

2014-19年间磷酸铁锂份额由82%下滑至32%。2019年,中国动力电池装机量62GWh、同比增长9%。其中三元电池装机量38GWh、同比增长24%,份额占比提升近8ppt至62%;而磷酸铁锂电池装机量20GWh、同比下滑8%,其份额约32%、相比2018年下滑约6ppt,相比2014年下滑近50ppt。

图表: 中国分类型动力电池装机量

资料来源:GGII,Marklines,中金公司研究部

图表: 中国分类型动力电池装机市占率

资料来源:GGII,Marklines,中金公司研究部

目前磷酸铁锂广泛应用于商用车,而纯电乘用车中装机占比仅4%。据我们统计与测算,2019年纯电乘用车、纯电客车、纯电专用车、插电混乘用车、插电混客车中,铁锂电池占比分别4%、96%、80%、0%、20%。其中,磷酸铁锂在纯电乘用车中的装机占比自2014年以来下降51ppt,在插电混乘用车中的装机占比自2014年的95%以来持续下滑驱零,而在客车、专用车中保持着较高水平。

图表: 2019年中国动力电池装机拆分(分车型)

资料来源:GGII,Marklines,中金公司研究部

图表: 2019年中国各车型的磷酸铁锂电池装机占比

资料来源:GGII,Marklines,中金公司研究部

该行预计磷酸铁锂产业链拐点已至,对应正极环节弹性显著,碳酸锂供大于求格局边际改善。

磷酸铁锂正极:我们测算2020年,纯电乘用车中磷酸铁锂电池装机占比每提升1ppt、将带来2.5-3%的磷酸铁锂正极需求弹性。我们预计2020年中国新能源汽车销量约156万辆、对应同比增长34%,动力电池装机量约82GWh、对应同比增长31%。而其中,我们认为2020年磷酸铁锂主要弹性在于纯电乘用车,因此我们假设2020年,纯电乘用车中磷酸铁锂电池装机占比分别提升至5%、10%、15%、20%四种情景,对应2020年中国磷酸铁锂动力电池总装机量分别22、25、28、31GWh,分别对应11%、25%、40%、54%的同比增速。

图表: 2020年磷酸铁锂动力电池预测

资料来源:GGII,Marklines,中金公司研究部

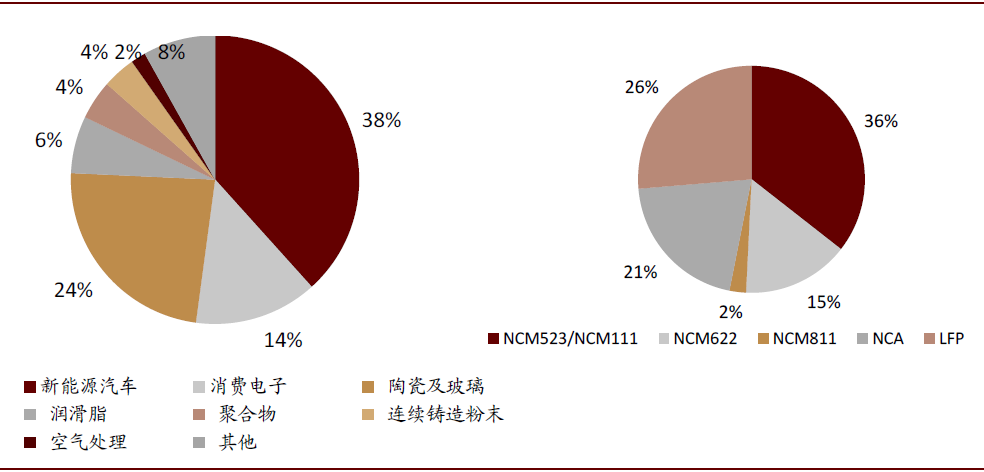

碳酸锂:磷酸铁锂动力电池占总需求比例有限,我们预计将边际改善需求、但不会影响实质性的供需格局。据安泰科数据及我们统计预测,2019年,全球碳酸锂需求中,动力电池占比约38%、而其中磷酸铁锂占比仅约26%,对应磷酸铁锂动力电池占碳酸锂总需求约10%。而据中金有色组预计,2019-20年全球碳酸锂需求量分别约29.7/35.0万吨,而供给-需求量分别约11.6/8.3万吨,因此,磷酸铁锂动力电池的需求回暖将改善碳酸锂边际需求,但是无法改变2020年供大于求的格局。整体上看,我们认为锂总需求在未来3年有望实现20%左右的复合增长,供给端的过剩或将在2020~2021年逐渐消化,碳酸锂价格有望自2020年底开始逐步回升,氢氧化锂由于供需格局良好,价格上行动能更强。

图表: 2019年全球碳酸锂需求拆分、及其中新能源汽车需求分材料拆分

资料来源:安泰科,GGII,Marklines,中金公司研究部

正极环节企业格局怎么看?

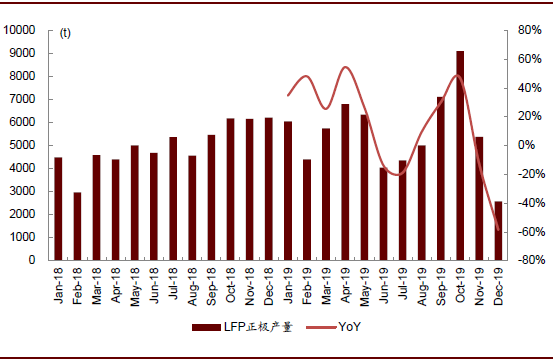

截至2019年底,磷酸铁锂正极需求及价格已跌至谷底。2017年初至2019年底,磷酸铁锂正极均价由10.5万元/吨断崖式下滑至4.1万元/吨。

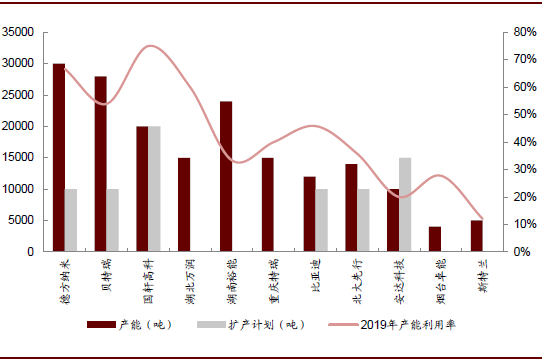

目前产业链尾部已经基本出清,格局明晰,龙头具备高产能利用率、及进一步扩产能力。中国磷酸铁锂正极产业链在过去经历了“需求增长之下大规模投产——产能严重过剩——价格及企业盈利大幅下滑——尾部出清、龙头集中度提升”的阶段,目前格局已经趋于稳定。龙头企业产能、扩产计划、产能利用率全面领先。

图表: 磷酸铁锂正极产量及增速

资料来源:CIAPS,中金公司研究部

图表: 磷酸铁锂正极均价

资料来源:CIAPS,中金公司研究部

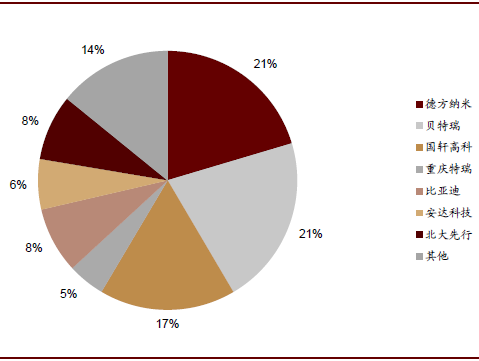

图表: 2019年磷酸铁锂正极企业市占率

资料来源:CIAPS,中金公司研究部

图表: 铁锂正极主要企业的产能及计划、产能利用率

资料来源:CIAPS,中金公司研究部

投资建议:我们认为磷酸铁锂产业链底部已过、2020年有望迎来明显改善。电池环节有望直接受益于铁锂电池带来的成本下降与竞争力提升;正极环节需求弹性显著,龙头企业优势凸显;碳酸锂环节需求边际向好。

风险提示:新能源车销量不及预期,动力电池成本下降与性能进步不及预期。

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP