小摩:现在的股权泡沫是网络泡沫时代的两倍

智通财经APP获悉,去年下半年,摩根大通的Marko Kolanovic呼吁继续平仓,很显然,债券代理以及吹嘘长期持有的各种其他类型股票都是泡沫。

去年八月,由于与新关税相关的衰退恐慌(凸面流动加剧了这种情况),市场对债券的热爱变得异常活跃。 9月初,收益率急剧反弹,导致跨多个因素的多标准差逐渐消失。野村证券(Nomura)的查理•麦克艾利格(Charlie McElligott)于9月10日宣布:“这些股票因素的逆转将在臭名昭著中……是现代市场历史上最令人震惊的交易之一。”

这场震动的因素似乎是动量/分钟、成交量/防御性指数,以及价值/周期性指数之间巨大估值脱节的开始。换言之,看起来Marko Kolanovic几个月前发出的呼吁开始发挥作用。

很快,来到11月,一个全面的顺周期轮换正在酝酿之中,外部贸易环境的乐观以及2019年数十次央行降息滞后的效应将开始在更好的经济成果中显现。

然后,到了2020年,随之而来的是一对左场宏观催化剂:Qassem Soleimani被暗杀和全球突发卫生事件。每一个都带来了资金避险的需求,但突发事件带来的影响是持久的。它有效地削弱了通货再膨胀的说法,至少延缓了上述因素所产生的泡沫的释放。

周三(2月19日),Marko Kolanovic讨论了这些问题。他表示,周期性资产和价值资产在第一季度反弹的观点因突发事件而受挫,而债券,动量股和低波动性股回升。

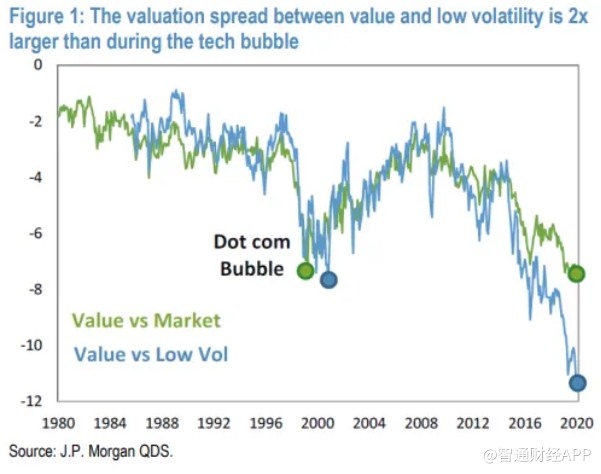

现在,防御性股票与周期性股票之间的估值价差是科技泡沫高峰期时的两倍。

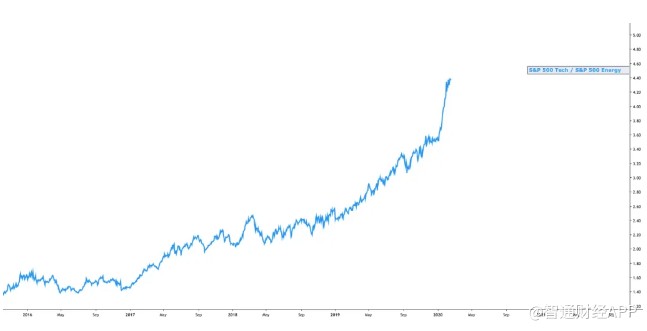

而这也在其他地方显现出来,你可以通过很多方式看到,例如,科技和能源的比率。

说到这是怎么发生的,Marko Kolanovic说他可以写一本关于这个主题的书。但是,到目前为止,大多数沉迷于市场时代精神的投资者都可以背诵这段故事。

所有这些都以某种方式回到了我们熟悉的因素中。这是个“缓慢通胀”的宏观环境与最低收益率,以及霍华德·马克斯的“永动机”动态相结合的时代。我们曾多次说过霍华德·马克斯的这些话,但它们总是值得被再次阅读,且由于它们和本次要说的事关系密切,我们就再说一次:

希望其“智能”产品达到商业规模的组织者可能会严重依赖资金最多,流动性最大的股票。例如,在你的ETF中加入苹果,它就会变得非常大。因此,苹果今天被纳入ETF,强调科技、增长、价值、动量、大盘股、高质量、低波动性、股息和杠杆率。

近期表现最好的基金所持有的大量头寸(市值不断膨胀)意味着,随着ETF吸引资金,它们必须购买大量此类股票,从而进一步推动其上涨。因此,在当前的上涨周期中,过度加权、流动性强的大盘股受益于被动工具的强制购买,他们没有选择权,不能仅因为股价过高就不购买股票。

就像2000年的科技股一样,这台看似永动机的机器不可能永远工作下去。

Marko Kolanovic重申了这一评估的精神。他表示,你在上面第一张图中看到的(以及无数其他类似的业绩和估值差异所证明的)是由以下因素驱动的:

各国央行将全球收益率推至负值(支持防御性和长期增长/科技债券代理);

被动指数化和动量策略的增长(推动资产进入动量、巨型上限和低波动性股票);

以及基于简单的ESG方案的流量,这些方案只是将相同的拥挤趋势指数化(例如,ESG与低波动性、大规模和动量分数以及科技行业集中度的高相关性)

扫码下载智通APP

扫码下载智通APP