华泰:国产家电出海之路,或将从收购飞利浦(PHG.US)家电业务实现开始

本文来自微信公众号“华泰家电研值”。

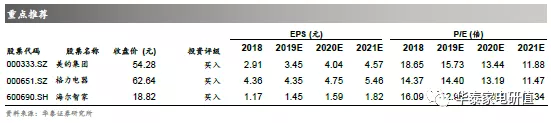

核心观点

结合中国家电企业优势,飞利浦家电业务有望被中国企业收购

中国家电企业随着行业的持续稳健发展,已经实现国内市场地位领先,且现金流日益改善,过去几年家电企业通过海外并购,将国内企业在产品制造上的突出能力与海外企业在品牌上的强竞争力结合,推动国内企业的高端化转型。中国家电企业的国际化并购路径从直接买产品、买技术,到买市场、买品牌,逐步通过海外布局提升公司实力,并逐步改变全球家电产业链利益分配的规则。考虑到飞利浦拟出售家电业务,结合中国家电企业的优势以及与飞利浦家电业务互补协同的可能性,未来不排除飞利浦家电业务被中国企业收购并整合的可能。

飞利浦拟出售家电业务,不排除中国企业并购整合

飞利浦公司在2019年Q4业绩公告中披露,考虑出售旗下家电业务板块(主要包括厨房小电、清洁家电、水处理、空气处理相关家电产品),公司家电业务2019年收入约为23亿欧元,贡献飞利浦公司收入仅11.8%左右。考虑到飞利浦品牌的全球影响力,以及中国家电企业充足的资金储备和优秀的并购整合能力,不排除由中国家电企业并购飞利浦家电业务的可能。

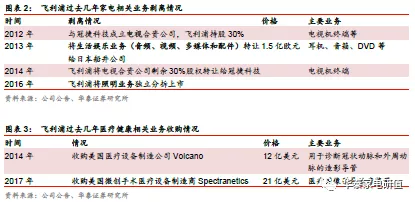

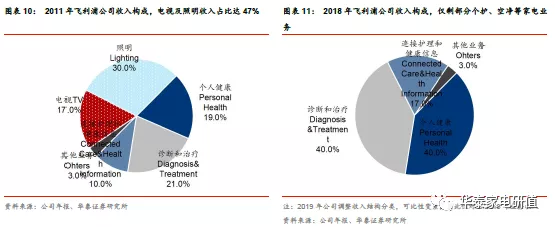

飞利浦聚焦医疗健康,不断剥离家电及相关业务

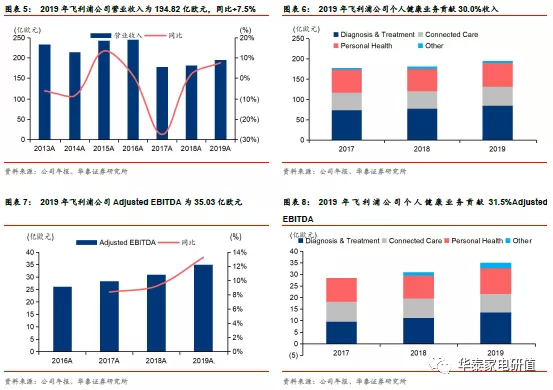

飞利浦公司2011年以来逐步剥离黑电、影音及照明业务,购入医疗相关资产,向医疗健康业务转型。2019年收入约为194.8亿欧元,同比+7.5%,但由于公司产业结构调整、不断剥离家电相关业务,整体收入规模较2013年(收入233.3亿欧元)有所下滑,且净利润持续大幅波动。

2019年飞利浦家电业务仅贡献公司11.8%左右收入

飞利浦家电业务以小家电为主,根据公司公布2019年Q4业务概览(未披露明细数据),2019年家电业务实现收入约为23亿欧元,与2018年(22.42亿欧元)基本持平。考虑到飞利浦家电业务主要为厨房小电、清洁家电、水处理、空气处理相关业务,产品主要包括榨汁机、咖啡机、电饭煲、吸尘器、净水器、空气净化器等,对于在以上产品领域缺乏产品布局或品牌影响力较弱的中国企业而言,并购整合可能性更高。

中国企业重新定义全球家电格局,海外并购或贡献新增长

中国家电行业占全球产能份额的60%(2018年),且家电龙头企业的规模化及盈利能力的提升,已经在发展过程中重新定义了全球家电格局。我们认为国内家电企业具备以下优势,不排除中国企业整合飞利浦家电业务:1)家电行业上市公司保有充足货币资金。2)传统大家电领域中,国内企业优势格局已经形成,国内品牌价值领先。3)产业链一体化提升技术实力,实现产品技术领先。4)中国家电产业规模与经营效率全球领先。5)能耗等级等标准提升驱动中国家电技术进步,国外产品优势不再。6)中国消费者消费行为驱动行业创新。7)海外并购驱动中国企业全球化。

风险提示:海外需求下滑;国内市场开拓受阻;行业竞争加剧。

飞利浦公司考虑出售家电业务(2019年收入约23亿欧元)

家电业务与公司未来战略不符,近年来逐步剥离

飞利浦考虑出售家电业务,持续向医疗健康聚焦。飞利浦公司成立于1891年,依托白炽灯产品的出口销售而快速成长,并于1912年在荷兰阿姆斯特丹上市。飞利浦从白炽灯起家,1927年涉足家电业务(生产收音机产品,并于1938年研发出电视机、1939年首创旋转式电动剃须刀),2020年(2020年1月28日,2019年Q4业绩公告披露)考虑出售家电业务(收入约为23亿欧元)。

家电相关业务收入贡献仅为11.8%左右(2019年)

飞利浦2019年收入约为194.8亿欧元, 同比+7.5%。且由于过去几年飞利浦公司产业结构调整,不断剥离家电相关业务,整体收入规模较2013年(收入233.3亿欧元)有所下滑。目前,公司家电业务(Domestic Appliance)作为个人健康(Personal Health)子板块的一部分,在飞利浦公司中收入贡献仅为11.8%左右(2019年)。

目前公司业务包括诊断和治疗Diagnosis&Treatment、连接护理Connected Care、个人健康Personal

Health(其中包括家电业务,2019年家电收入约为23亿欧元,占总收入的11.8%),2019年个人健康业务贡献30%收入(贡献31.5%Adjusted

EBITDA)。

个人健康(Personal Health)子板块下,包括口腔清洁电器(电动牙刷等)、母婴电器(吸乳器等)、男士护理电器(剃须刀等)、家用电器(小厨电、空气净化器等,为本次考虑出售的主要业务)等。

飞利浦不断剥离与医疗健康无关业务,业务结构已经较2011年有大幅调整,继续向医疗健康供应商转型。

小家电为主,飞利浦家电业务收入规模持续下滑

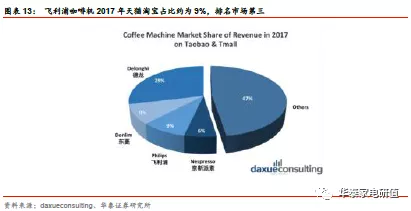

飞利浦家电业务以小家电为主,在中国市场咖啡机产品具有一定影响力。飞利浦家电产品主要包括厨房小电、清洁家电、水处理、空气处理相关家电产品,产品主要包括榨汁机、咖啡机、电饭煲、吸尘器、净水器、空气净化器等。

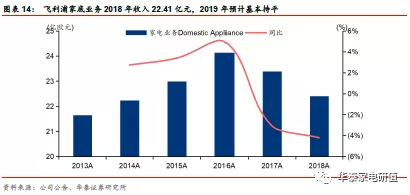

根据公司公布2019年Q4业务概览(未披露明细数据),2019年家电业务实现收入约为23亿欧元,与2018年(22.42亿欧元)基本持平。

中国家电企业拓新之路,海外并购或继续加速

中国家电企业随着行业的持续稳健发展,已经实现国内市场地位领先,且现金流日益改善,过去几年家电企业通过海外并购,将国内企业在产品制造上的突出能力与海外企业在品牌上的强竞争力结合,推动国内企业的高端化转型。

考虑到国内企业充足的现金储备、已建立企业的产业优势以及突出的整合并购能力,以及飞利浦已经建立起来的品牌影响力,未来不排除飞利浦家电业务被中国企业收购并整合的可能性。

综合来看,我们认为国内家电企业具备以下优势:

(1)家电行业上市公司保有大量货币资金

(2)传统大家电领域中,国内企业优势格局已经形成,国内品牌价值领先

(3)产业链一体化提升技术实力,实现产品技术领先

(4)家电产业规模与经营效率全球领先

(5)能耗等级等标准提升驱动技术进步,国外产品优势不再

(6)中国消费者消费行为驱动行业创新并领先行业

(7)海外并购驱动海外品牌逆向中国化

家电行业上市公司保有充足货币资金

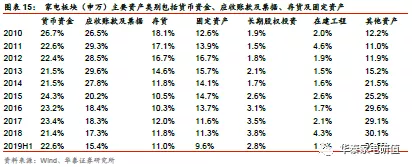

家电行业上市公司保有大量货币资金,我们认为在行业需求景气度较低的背景下,更大比例的货币资金为公司的流动性提供了重要保障,同时也为公司未来扩张提供充足的资金弹药,随着未来全球化发展继续深化,持有更多货币资金的公司有望在全球产业链拓展中保持更大的优势。

家电行业上市公司主要资产类别包括货币资金、应收款项(包括应收账款及、应收票据、应收款项融资)、存货及固定资产,其中货币资金占比(占总资产比例)最高,且比重长期高于20%,2018年及2019H1占比分别为21.4%、22.6%。

家电行业货币资金占比(占总资产比例)在26个申万子行业中(剔除银行及非金融)居于第二位,仅次于食品饮料行业。

传统大家电领域中,国内企业优势格局已经形成。

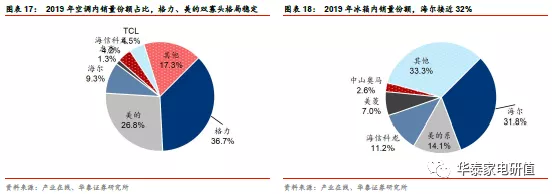

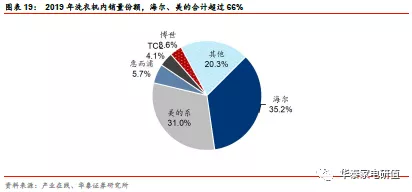

中国家电市场步入国内品牌主导时期,海外品牌在三大白电中影响力持续减弱,国内龙头品牌渗透加速向海外传导,企业格局优势有望继续带动收入规模提升及盈利能力优化。

家电制造大国向制造强国演变,国内家电品牌价值凸显。国内家电龙头企业已具备产品、品牌实力,一方面,我们看好随着海外发展中国家需求释放,中国家电企业自主品牌出海,带动外销继续增长,另一方面,海外发达国家高端家电产品需求度仍高,中国家电企业有望继续通过并购切入成熟市场,获取高端产品市场份额,继续提升企业品牌价值。

产业链一体化提升技术实力,实现产品技术领先

国内家电企业在改革开放以来的发展中,通过代工厂起步,并依托整体产业链向中国转移,逐步形成了突出的家电制造能力,在全球市场中相对竞争中,成本、产品配套优势明显。且龙头企业不断进行技术投入、技术引进和技术升级,进一步提升制造能力。

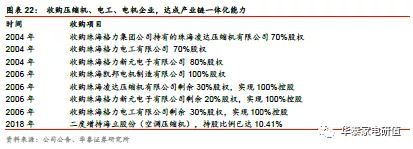

其中,以格力为代表的空调行业龙头已经形成较强的生产能力与产业链上下游布局,并在核心部件与整机能效方面形成了相对领先优势。

产业链整合,完成垂直一体化。格力在2004-2006年向上游收购了压缩机、电工、电机等核心零部件企业,通过垂直一体化布局、打通上下游产业,稳定及高质的零部件供应既奠定了规模化扩张的基础,也稳定了产品质量,更奠定了龙头企业的技术优势。

中国家电产业规模与经营效率全球领先

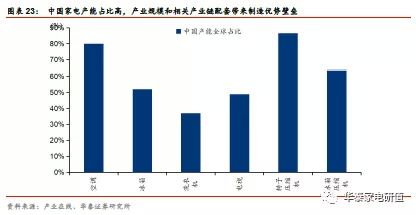

中国家电产品力全球领先,国内品牌主导全球最大的家电单体市场的情况下,未来品牌力有望进行海外输出,或能在更多的领域扩大市场优势。在成本优势逐步形成的过程中,产业链向中国的逐步转移,国内家电产业产品制造能力已经实现全球领先,根据产业在线数据,2018年中国家电产量规模占全球份额近60%,空调、冰箱、洗衣机、电视等产能规模也处于全球领先。

国内家电规模优势及经营效率相对优势明显,龙头盈利能力全球领先。对比全球范围内家电企业净利润水平,除韩国三星涉足上游高科技半导体产业能实现较高水平外,国内家电龙头的优势更为明显。同时,行业赛道中,空调子行业盈利能力更强,拥有定价权企业能够更好的应对市场变化,在竞合博弈中优势更为明显。

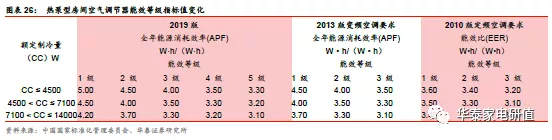

能耗等级等标准提升驱动中国家电技术进步,国外产品优势不再

技术更新驱动国内家电企业不断进步,国外产品优势不再。一方面,国内家电需求随着技术进步而不断提升,另一方面,居民收入提升,又带动节能、高效等中高端产品的需求增长,间接加快技术升级的速度。以空调为例,随着国内空调能耗等级要求提升,国内产品要求逐步接近海外标准,不断缩小与海外差距。

对比2019年空调能效新标准与日本“领跑者计划”所设定的空调能效APF目标值,2019年空调能效等级要求有明显提升,且与日本APF目标值较为接近(以额定制冷量为小于4500w产品为例,1级能效要求APF为5.00,而日本额定制冷量在3200~4000W之间产品APF目标值为4.9与6.0)。

中国消费者智能家电消费行为驱动行业创新

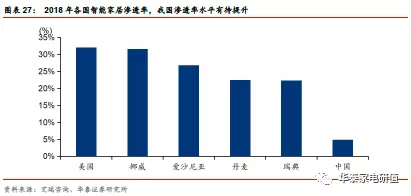

国内5G物联网技术发展领先,且在国内消费者对于物联网产品的需求驱动下,家电产品逐步转化为智能家电产品,成为万物互联IoT的有机组成部分。在智能家电创新的带动下,小家电企业技术创新节奏更快,九阳、新宝、小熊等为代表的传统小家电企业也不断探索细分化的小家电创新产品,而大家电企业稳步推动技术专利储备,从大品类上构建智能家电场景化销售,以美的、海尔、格力为主的大家电企业不断推动家电行业进步。

以小米为代表的万物互联的生态平台,通过多种硬件产品网络进行用户获取(包括基于智能家居、可穿戴设备大数据的广告推送),走在智能家电产品的前列,但也激发了中国家电企业在5G时代的技术进步与产品创新,带领中国家电继续智能化发展。

家电龙头稳步进行智能家电技术储备,格力、美的等龙头智能家居领域发明专利储备领先,有望逐步转化落地为智能家电产品,未来有望凭借硬件与渠道优势,通过与互联网企业合作或自主研发的方式,快速切入智能家居领域,享受行业快速增长红利,实现该领域快速发展。

海外并购驱动中国企业全球化

家电企业过去几年通过海外并购,将国内企业在产品制造上的突出能力与海外企业在品牌上的强竞争力有机结合,推动国内企业的高端化转型,同时推动品牌的国际化。我们认为,一方面,海外并购有助于实现国内企业品牌层次的多元化,将海外品牌引入中国,补充国内家电企业在高端品牌的不足;另一方面,海外并购有助于快速公司进入弱势领域,并直接在短期内突破海外渠道、品牌资源能力瓶颈,迅速实现全球化发展的战略目标。

1)以海外成熟品牌带动公司品牌形象上升。

2)提升全球影响力。获取海外品牌在技术、渠道及生产制造等方面在全球渠道的积累,实现中国家电企业在全球影响力与综合竞争实力的提升。

3)获取专利技术,带动研发升级。通过获取海外成熟家电技术专利,有效延展家电企业在海外的专利布局。

4)协同综合效率提升。以采购共享为基础,技术共享为辅助,制造共享提升产品品质,渠道共享带动产品的相互渗透,达到综合效率的更大提升。

风险提示

(1)海外需求下滑;公司外销收入占比较大,如果海外需求下滑超预期,可能大幅影响公司收入及净利润规模。

(2)国内市场开拓受阻;

公司积极开拓国内市场,做大自主品牌与代理品牌规模,通过结构性增长提升整体盈利水平。如果国内市场渠道拓展低于预期,可能导致公司盈利承受一定压力。

(3)行业竞争加剧。

小家电行业较为分散,公司主要产品集中于西式厨房小家电,同时积极开发个人护理、清洁类小家电,如果所处细分行业有更多竞争者加入,可能面临较大的价格竞争压力,影响公司盈利水平。

扫码下载智通APP

扫码下载智通APP