八年股价翻了十倍,创科实业(00669)亮出了2019年的成绩单

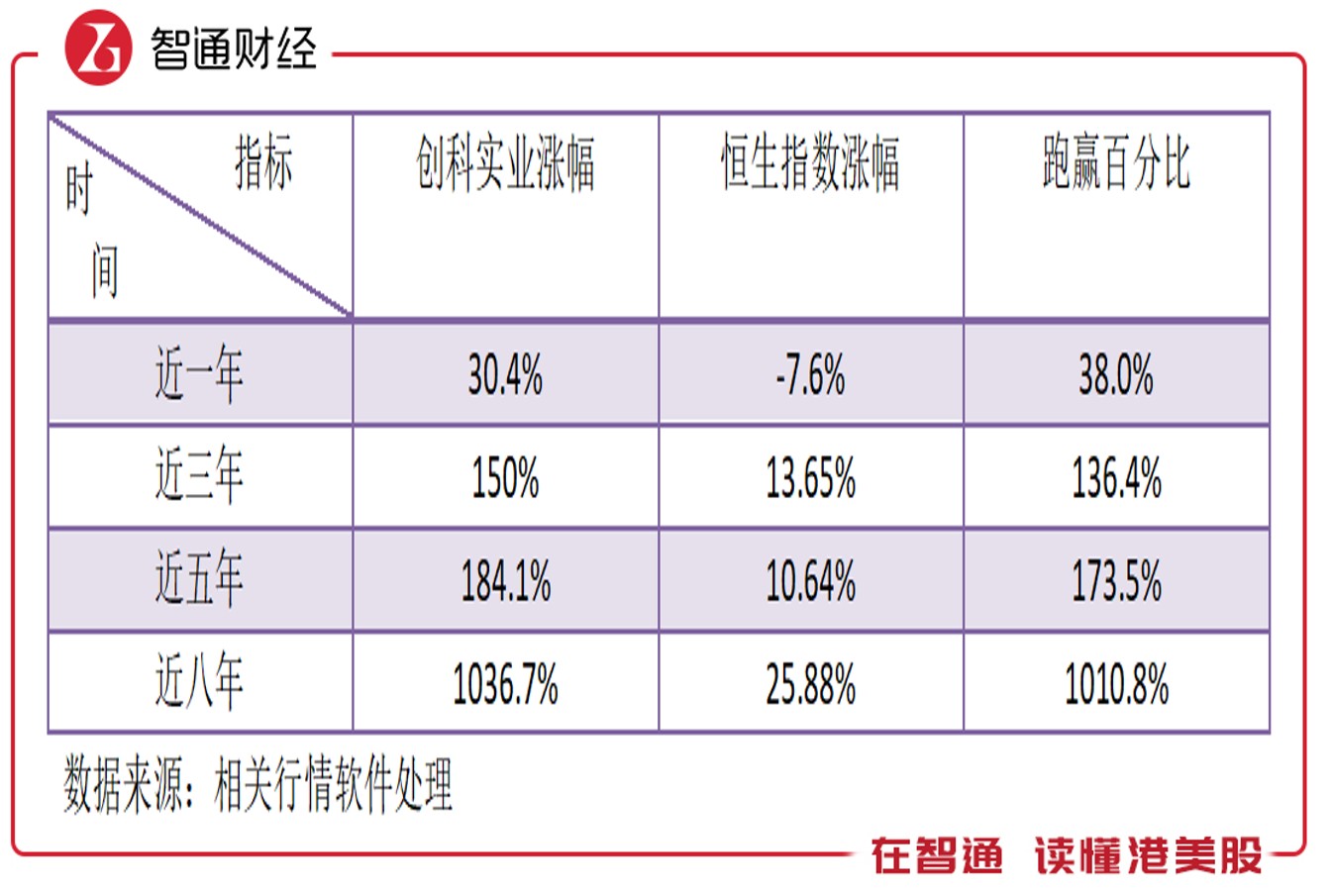

在过去八年时间里,创科实业(00669)的业绩稳健增长,收入及净利润复合增长率分别为10.33%和17.32%,而该公司的股价也一直跑赢大市,近一年股价上涨30.4%,跑赢恒指38个百分点,近8年股价上涨达1037%,跑赢恒指达1011%。

智通财经app了解到,3月4日,创科实业发布2019年业绩,营业额76.67亿美元,同比增长9.2%,股东净利润6.15亿美元,同比增长11.3%,毛利率和净利率分别为37.7%和8.02%,同比分别增加0.5个百分点和0.16个百分点。此外,该公司拟末期股息每股0.58港元,全年股息1.03港元,同比增长17%。

该公司业绩一出,券商大行们纷纷发布研报给予买入评级。比如大摩发表研报,称创科实业净利润增长轻微低于预期,但销售增长高于预期,给予增持评级,花旗发表研报,称即使创科业绩轻微低于预期,但仍出现稳健增长,维持“买入”评级。

创科实业为何能够大幅度跑赢大市,并走出长牛呢?

成长盈利均很稳健

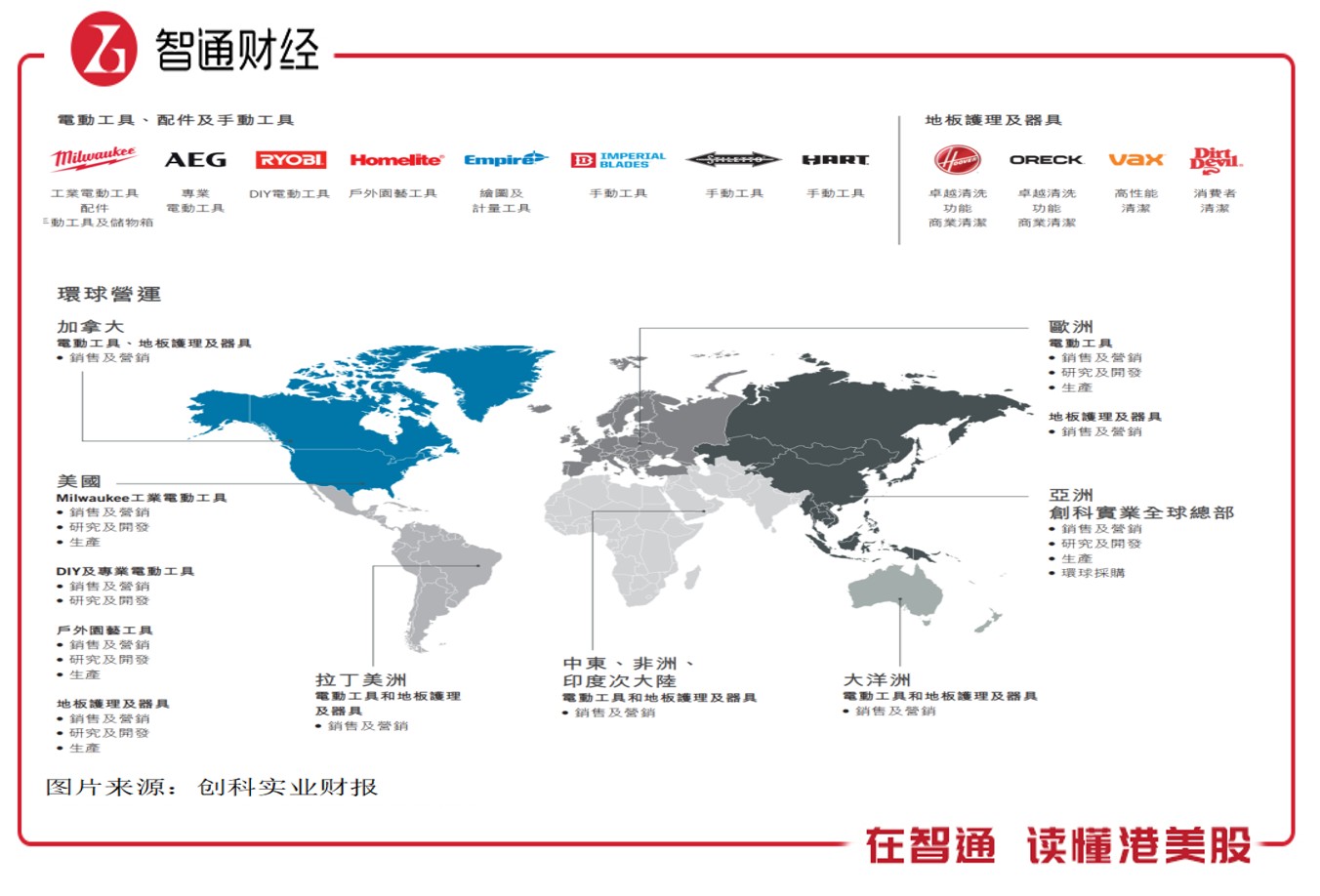

智通财经app了解到,创科实业主要向市场提供充电式电动工具,配件、储存、手动工具、个人防护装备、户外园艺工具以及地板护理及器具等产品。该公司由最初的代工厂商,通过收购扩张,特别是2000年后,相继收购RYOBY品牌、HOMELITE品牌及ROYAL品牌等品牌,一步步变成了拥有电动工具自主品牌的全球性的制造商。

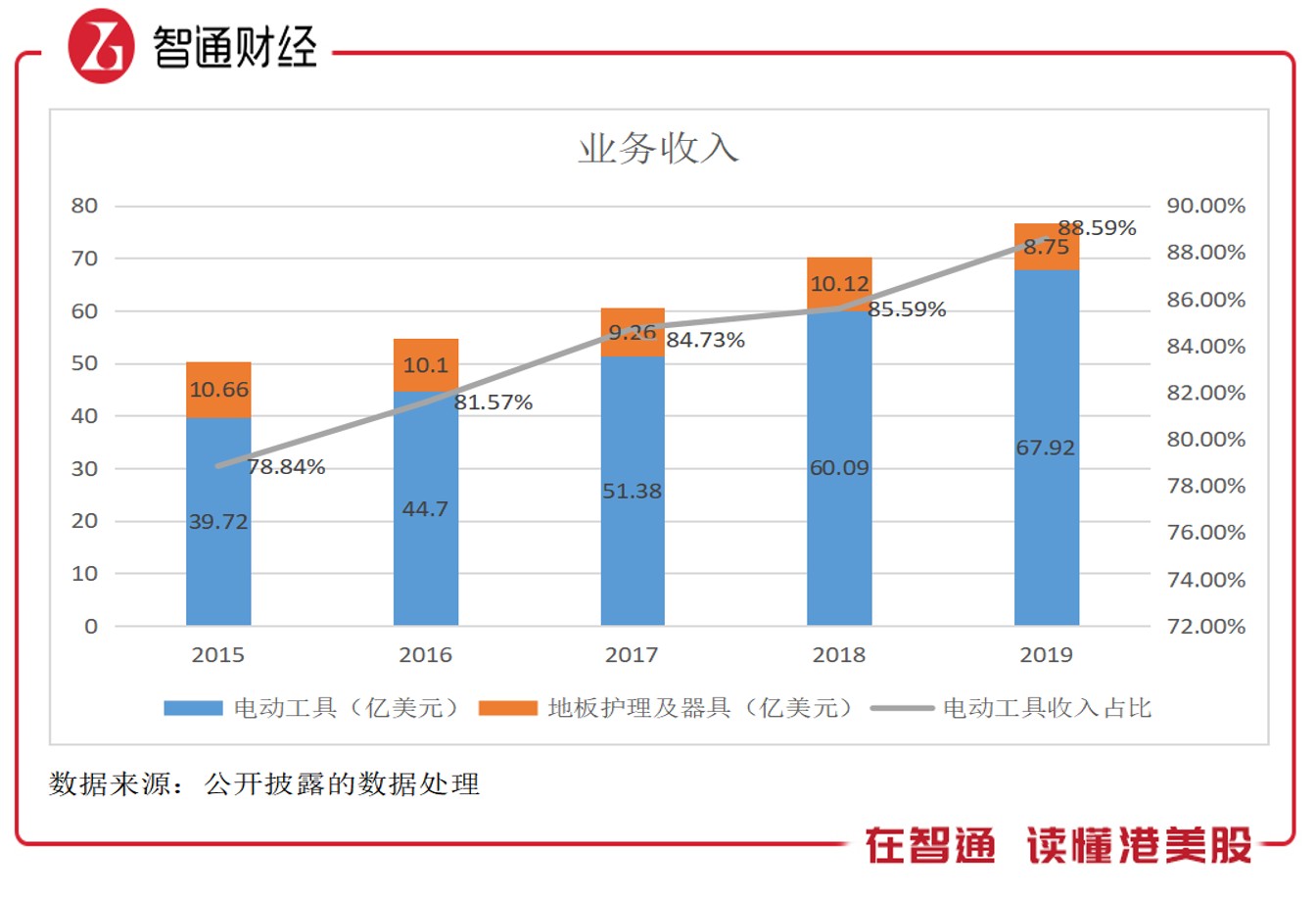

从目前的收入分录看,创科实业一直保持着电动工具和地板护理及器具两大板块,其中电动工具占据收入大头,往年收入占比超过80%。2019年,该公司的电动工具收入67.92亿美元,收入占比88.9%,收入同比增长13.02%,近五年复合增长率14.35%,而地板护理及器具收入8.75亿美元,同比下滑13.5%,近五年收入呈下滑趋势。

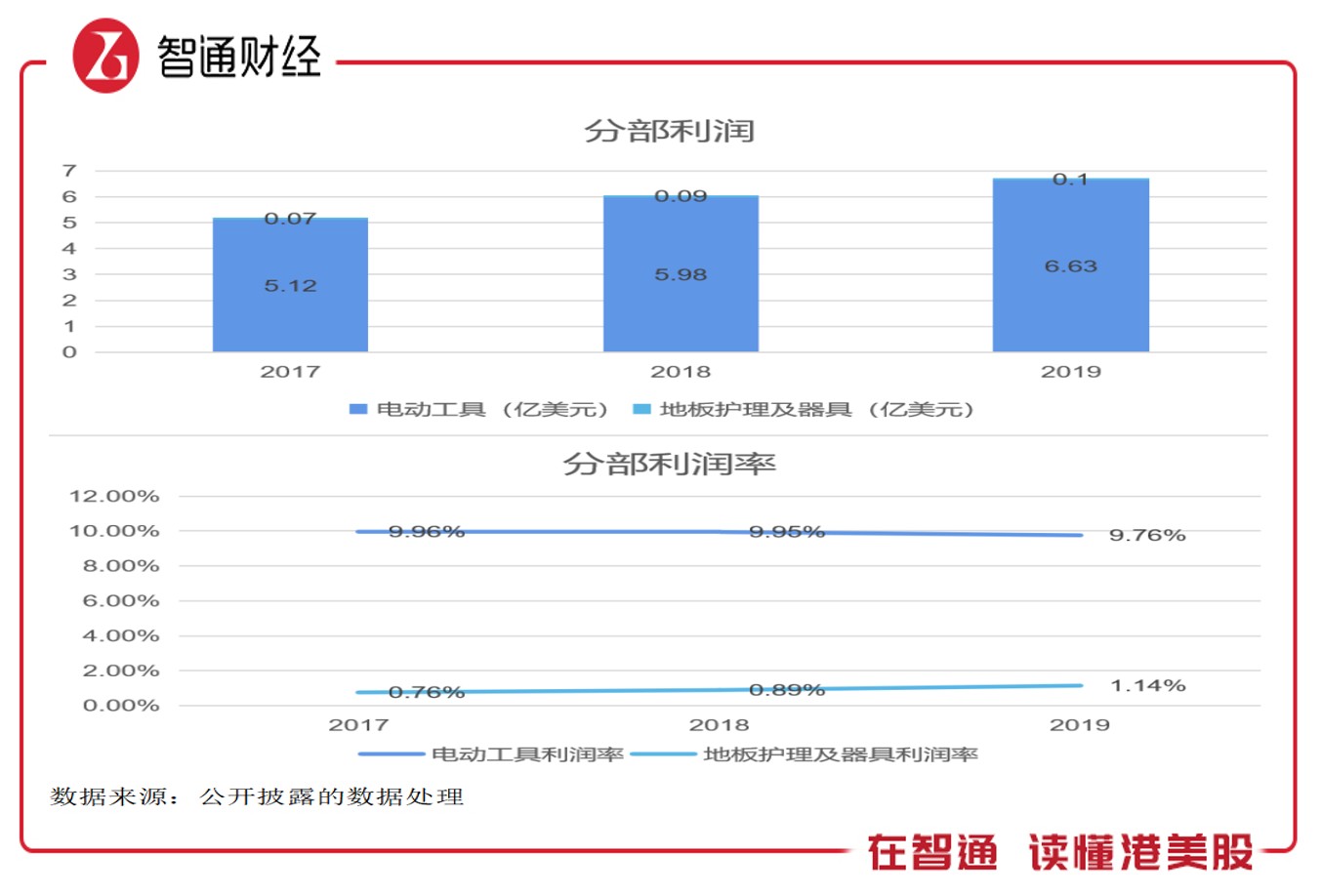

该公司赚钱的业务是电动工具业务,从往年看,利润贡献几乎100%,而地板护理及器业务基本不赚。2019年电动分部的分布利润为6.63亿美元,同比增长10.9%,分部利润率9.76%,利润贡献98.5%,往年保持稳定,而地板护理及器的分部利润仅为0.1亿美元,分部利润率仅为1.14%。

创科实业聚焦充电式产品,战略重点为发展赚钱的电动工具业务,该业务业绩增长稳健,盈利水平稳定,带动公司整体业绩不断创新高。而地板护理及器业务不赚钱,该公司或不断削减该业务规模,改善盈利水平,数据上收入持续下滑,虽然利润率不高,但盈利水平却不断提升。

创科实业2019年的整体毛利率为37.73%,同比提升0.5个百分点,往年保持稳定提升,而净利率为8.02%,同比提升0.16个百分点,往年也保持持续提升的趋势。整体毛利率和净利率变动温和提升,主要该公司成本及费用率持续优化,2019年,销售及管理费用率为26.09%,过去两年(2017/2018)分别为25.54%和25.8%。

该公司近年来加大了在销售费用的支出,费用率也在不断提升,2019年该费用率为15.6%,同比略有下降,但过去几年是处于上升趋势的,同时也在不断改善管理费用支出,该费用率往年持续下降,整体来看,费用控制比较稳定。

聚焦业务与市场

创科实业业务核心为电工工具业务,该业务主要产品包括MILWAUKEE工业电动工具、RYOBI DIY电动工具,以及RYOBI户外园艺工具等。

该业务的旗舰品牌为MILWAUKEE工业电动工具,往年全球销售基本实现双位数的增长,2019年,按当地货币计算,实现增长21.7%。该产品获得高增长,一是客户分布广,包括电气、渠道及工程改造行业等,二是技术水平不断提升,其M18 CP3.0 及 XC 8.0 电池组的电力大大提升50%,运作温度却减低50%,运作时间延长60%。

MILWAUKEE电动工具的配件业务也录得双位数增长,手动工具录得正增长,存储工具表现也非常不错。该公司披露,2019年PACKOUT系列表现超乎预期,PACKOUT现时是北美最具规模的专业组合储存系统,系统设有二十多款独特产品,此外系统新增了众多新产品,包括PACKOUT储存分隔、手推车及装配板等。

该公司的RYOBI是掀起DIY充电式技术改革的先驱,旗下一系列新产品,专攻工程改装、业余用户、汽车维修以及价格取向的专业用户等目标客户,2019年,RYOBI DIY电动工具和RYOBI户外园艺工具均获得双位数的增长,均稳居全球领导地位。

创科实业不好的一面是地板护理及器具业务收入呈现逐年下滑趋势,但也看到积极的一面,转型发展部分产品获得不错的业绩表现,特别是在充电式清洁和地毯清洗产品,实现双位数的增长水平。该公司称将有序地把地板护理业务由传统交流电式地板护理产品转为高性能的充电式及先进的新型地毯清洗机。

值得注意的是,该业务撤出部分欧洲市场,并终止非策略性的传统业务类别,这在一定程度上提升了业务利润率水平。

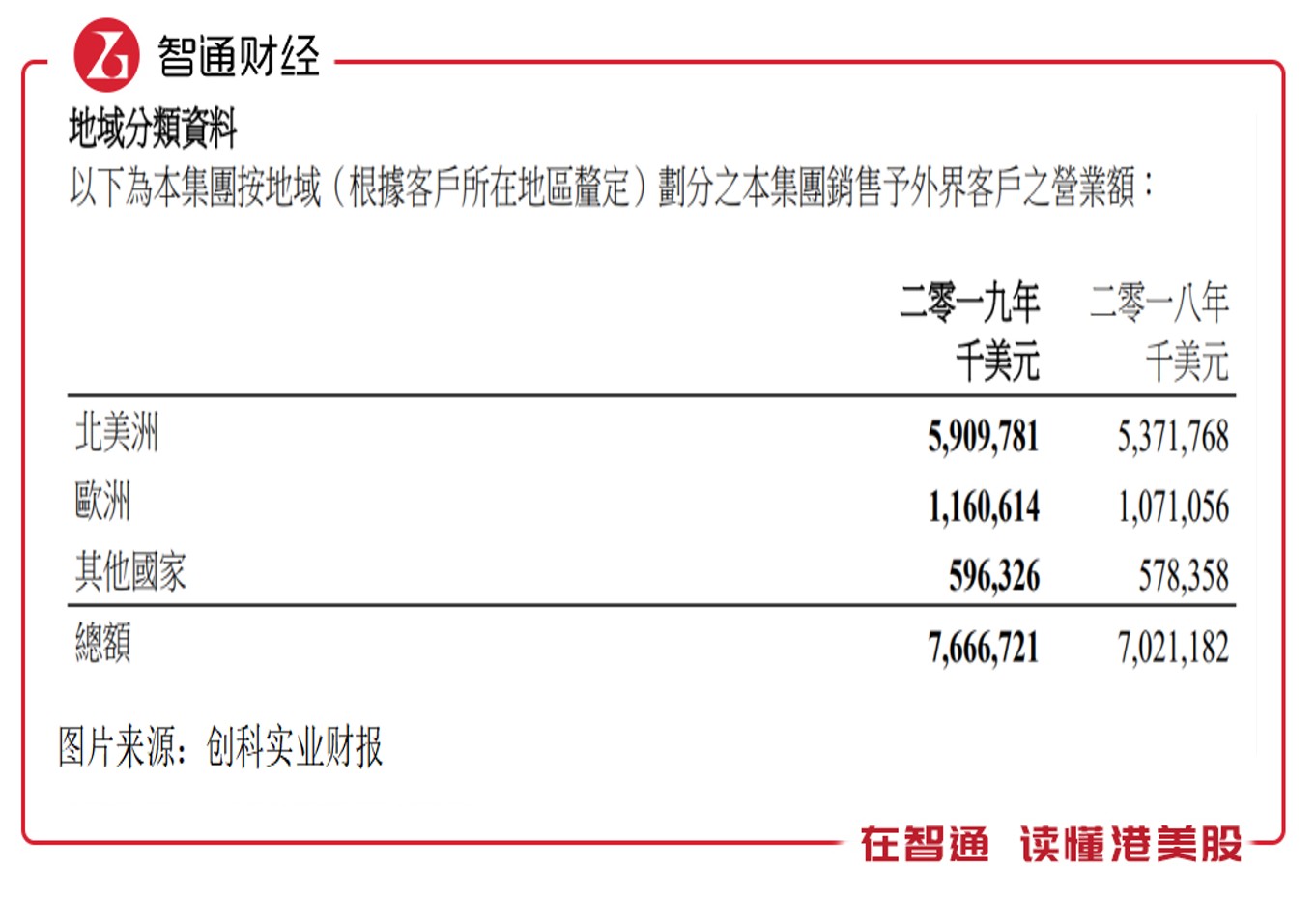

该公司的电动工具在美国起家,虽然全球化布局,但目前核心收入仍在美国。该公司的美国及加拿大市场归于北美洲市场,2019年收入59.1亿美元,同比增长10.01%,收入占比77.1%,对整体收入增长贡献达83.34%。欧洲及其他国家市场表现也还算给力,收入分别实现增长8.4%和3.1%。

该公司称为配合业务高速增长,创科实业投资于亚洲、墨西哥及美国,以求扩大全球制造业务据点,可见北美洲仍是该公司最重要的战略据点。不过亚洲目前的收入还没多大体现,但在越南的制造基地在去年快速扩张,已成为全球制造策略的一个重要据点,未来有望提升亚洲市场贡献水平。

估值仍具有吸引力

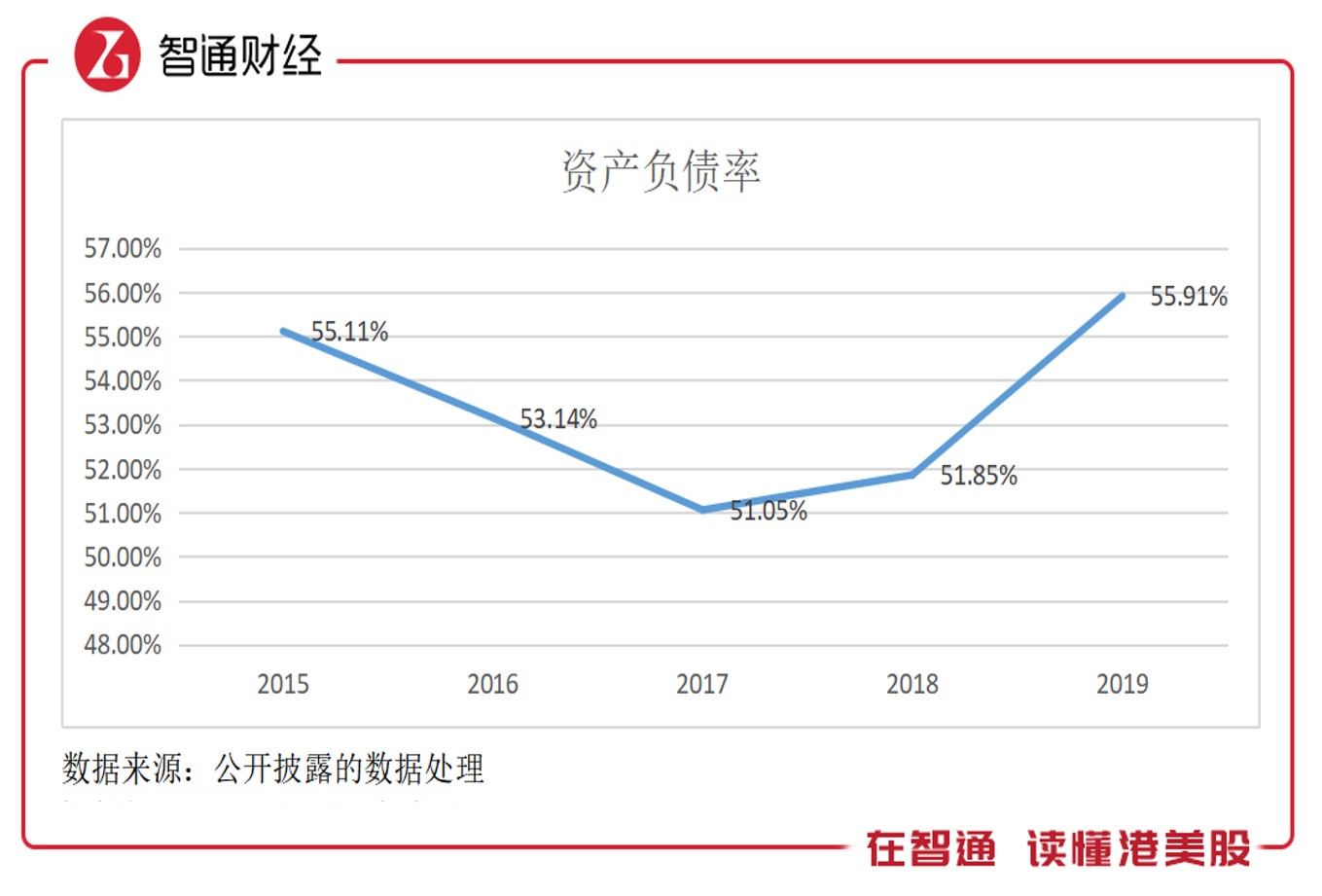

创科实业财务稳健,2019年资产负债率为55.9%,同比提升4.06个百分点,往年的负债率水平控制在50-60%区间,流动比率为1.56倍,往年都高于1倍,现金流比较充裕,期间现金及等价物14.12亿美元,同比增长27.91%,现金占比流动资产28.11%,往年看有持续提升的趋势。

该公司运营状况稳健,经营现金流净额持续增长,从过往的经营记录,现金流的积累均由源于经营现金流净额。此外,该公司经营效率保持稳定,2019年,该公司应收周转天数为55天,存货周转天数为101天,应付周转天数为104天,整体现金周期52天,往年看保持一定的稳定性。

综上看来,创科实业业绩稳健成长,一方面是该公司采取聚焦电动工具业务,以及加大布局已经形成品牌力的市场(主要为北美洲市场),另一方面也在深化地板护理及器具业务转型,专注优势市场,持续优化盈利水平。该公司财务稳健,负债率处于合理水平,现金流充裕,派息也很厚道。

即使八年间,创科实业的市值翻了十倍,但估值仍然具有吸引力,目前PE值(TTM)为24.3倍,并不算太高。

扫码下载智通APP

扫码下载智通APP