一则盈警背后 隐藏着呷哺呷哺(00520)的焦虑与品牌危机

持续开拓外卖渠道、翻新2.0版门店、开设新品牌......2019年的呷哺呷哺(00520)看似颇为忙碌,此时的一则盈警反而给了这家“进击的巨头”一次喘息的机会。

智通财经APP观察到,近日,呷哺呷哺公布了一则盈警,其中提到受国际财务报告准则第16号租赁的影响,公司2019年全年净利润或将同比显著减少。

作为拥有上千门店的火锅巨头,租金对呷哺呷哺的业绩影响不可谓不大,但公司业绩的下滑也不能完全归咎于租赁会计准则的变更。

会计准则变更带来的影响

租金因素影响公司业绩的两个途径,一是租金变动,二则是会计准则变更。呷哺呷哺这次遇到的便是第二种。

智通财经APP了解到,新会计准则对租赁的处理发生改变源于2018年12月财政部发布的《关于修订印发<企业会计第21号——租赁>的通知》。新准则下,经营租赁将计入表内(不再区分融资租赁、经营租赁),因此对租赁资产较多的公司可能产生较大影响。

通知还要求,境外上市企业于2019年开始执行新规,这就是呷哺呷哺在盈警中提到的影响其业绩的“主因”。

实际上,新租赁准则的会计处理变更核心在于,所有租赁业务都需要入表,即资产端确认为“租赁使用权资产”,负债端则确认为“租赁负债”。因为租赁使用权资产和租赁负债二者数值相等,所以在两数额等量增长时,公司资产负债率将提高。

由于新准则将未来租金在当期折现,并依此计算财务费用,因此会出现公司前期财务费用较高的情况,让其前期净利润承压。另外,因租赁负债产生的利息前高后低,租赁费也将呈现前高后低的特点。

根据以上对新会计准则的理解可以知道,该规定在短期内对租金固定、租期较长且处在新店扩张期的公司影响会更大。

相比之下,由于呷哺呷哺门店选址要求更高(1,2线商圈),从往绩报表来看,公司门店租期主要集中在2-5年,说明呷哺呷哺的租期较短,未来租赁付款总额相对较小,折旧年限更短,因此对于财务报表影响幅度较小。

但值得注意的是,由于此次是影响因素是会计处理方式的变更,是租赁业务资本化的体现,因此对公司的影响更多反映在报表数额以及财务指标上,在短期内公司的净利润承压、资产负债率提高、ROE出现降低,在从长期来看,公司利润总额依然保持不变。所以与2018年及以前相比,呷哺呷哺往后数年内的业绩曲线会有所下滑,但长期会回归至应有的水平。

虽说此次会计处理方式变更在纸面上对呷哺呷哺的业绩进行了“一刀切”,但并不伤及公司“动脉”,真正影响公司持续增长的仍然是发展瓶颈期。

通过“降低翻台率”赚钱?

“瓶颈期”这个词对于呷哺呷哺来说,想必已经不陌生了。营收每年以大概20%增速上升,但净利润增速却一路下降,这一经营现状属于典型的增收不增利。通常市场将这一现象笼统地形容为“发展瓶颈期”。

解决不增利的方法有两种:大幅增收以及降低成本。2019年,呷哺呷哺几乎都在围绕这两个关键点努力。比如加快对外扩张、高端品牌门店增加,门店2.0翻修以及通过采购优化降低成本。

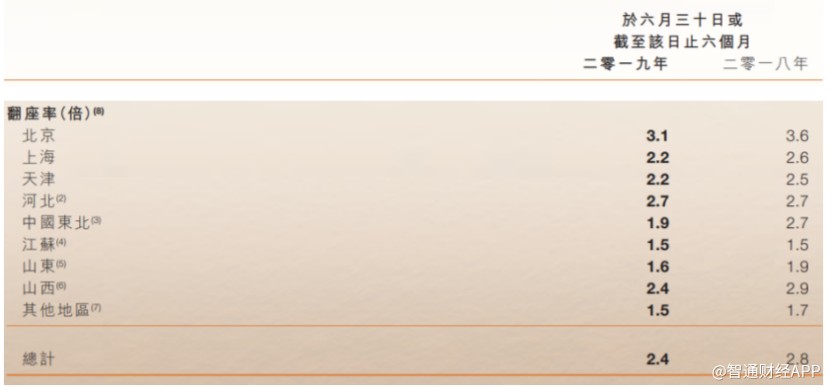

但是结果如何呢?顾客似乎并不买账,翻台率指标除了河北、江苏,其他地区均有不同程度下跌,2019年上半年翻台率合计同比下跌0.4个点。

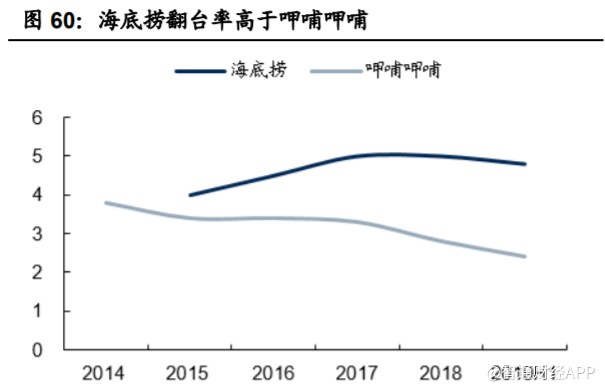

这一现象并不能用“火锅市场竞争激烈”一言蔽之。从对比数据可以明显看出,即便在竞争激烈的国内火锅市场,海底捞的翻台率指数也能从2015年的4提升到5,并在近年维持在5附近。反观呷哺呷哺,从2014年到2019年上半年,翻台率则一路下跌。

对比数据看经营,呷哺呷哺翻台率下降似乎“有意为之”。2019年,呷哺呷哺持续推动呷哺呷哺2.0门店建设,该公司总裁赵怡此前对外介绍称,2019年年末,翻修的呷哺呷哺2.0门店已超过700家,占公司整体门店数的70%。

2.0门店特点在于相比曾经的门店,增设了茶吧。赵怡表示,“现在很多店都是2.0版本的新店,过去新店220平是不加茶饮的,现在加上茶饮以后,店铺面积被占了很大一块。15平米茶吧相当于12个座位数,变相来看12个座位就没了,按照我们的换算这影响了呷哺2.0的翻座率”。并且,智通财经APP了解到,2.0门店在餐桌座位上大量新设2-4人座,这一设计会天然降低翻台率。

新的门店设计体现出呷哺呷哺运营出现了新的理念:提高在店用户粘性,再通过提高客单价营利。实际上,该做法在短期内得到了业绩的验证,2019年H1,呷哺呷哺营收增长率仍有27.4%,整体客单价正在向60元迈进。

可见,在翻台率下滑的情况下,新门店的扩张以及客单价的提升成为2019H1营收增长的主要动力,而结合呷哺呷哺2019年in xiabuxiabu等新品牌的设立也不难看出,呷哺呷哺在2019年经营的主题便是“提高客单价”。

这似乎预示了火锅行业发展的又一解决方案?其实并非如此。

实际上,火锅生意最大的困难是店外排队人数不稳定。如果说店内就餐客户代表了当期火锅店内销售的峰值,那么店外排队客源则代表了火锅店未来销售的稳定水平。只有稳定的客源才能让火锅店按量定产,对在店食材、店员甚至是上游供应链原材料、生产设备以及运输等因素进行合理调配减少损耗,从而降低成本。

也就是说,排队客源影响着店内终端产品的产销均衡,从而影响火锅店上游原料的产销波动,对公司的实际成本产生根本影响。

排队客源规模在一定程度上受排队时间影响,而排队时间正好与翻台率才成反比,在店客户就餐时间越短,排队时间越短,排队客户就餐可能性越大,否则就会放弃就餐选择别家。

当然还有一种特殊情况,就是火锅店的品牌效应够高。在受到客单价提升或是排队时长变长的影响后,排队客源始终保持稳定,这样也不会动摇公司的产销安排,最典型的当属海底捞。近年来,海底捞客单价稳定提升,其翻台率也保持了较稳定的水平。

呷哺呷哺的品牌效应显然在已公布的业绩中没有很好体现出来。在公司门店翻修、增加在店客户粘性以及提高客单价之后,全国范围内的多数公司门店翻台率出现下滑,仅有河北、江苏等地翻台率保持稳定。此外2019年H1公司的同店销售同比下滑1.9%。这些数据说明,呷哺呷哺的大部分门店可能存在排队客源波动现象。

短期内,公司翻台率的降低影响会被客单价提升所抵消,但目前呷哺呷哺的市场定位并未完全走向高端,客单价存在一定的上限,因此长期来看,翻台率下滑对公司排队客源稳定性造成的影响将被放大,从而根本影响门店的产销均衡。

食材上的“取舍”

因排队客源不稳定造成产销不均衡,通常会对新鲜食材的损耗量加大,从而导致公司整体原材料成本上升。

但在2019年H1,智通财经APP发现,呷哺呷哺的原材料成本出现了“不寻常”的变化:占比下降。

针对这一问题,智通财经APP在此前呷哺呷哺总裁赵怡于2018年的一次采访中找到答案。

当时赵怡表示,“2018年全球食材都有涨价,但呷哺呷哺没有把(增加的采购)成本直接压给消费者,只是进行了微调,同时向虾滑、鱼滑等海产品做(消费)引导,以减轻肉的(采购成本)压力,所以整体食材成本只涨了0.3(30%)左右。在行业内控成本相对来说控的好的。”并且,赵怡此后还表示,推出鲜虾产品(芝士虾滑)是为了适应以上海为代表的南方市场。

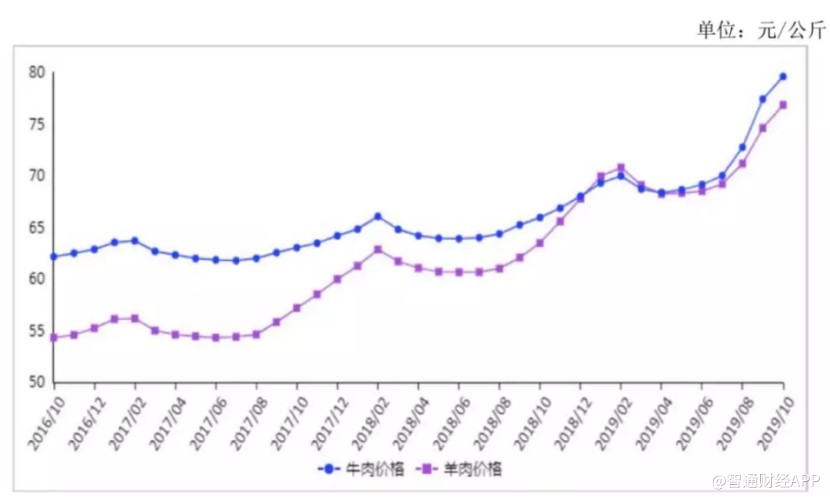

适应市场无可厚非,但更重要的或许是成本原因。数据显示,2018年至今,国内牛羊肉出现“2连跳”,价格直指80元/公斤。由于呷哺呷哺采用的是供应商选自新西兰的羊肉以及锡盟优质羊肉,相应成本可能比普通羊肉更高。

相比之下,2019年,在我国200多万吨的对虾总需求量中,总对虾进口量已超过65万吨,进口额超过50亿美元。有业内人士表示,“今年进口冻虾市场份额不断扩大。2公斤一盒,15-20只/斤规格,市场卖价110-120元不等,平均一公斤虾才50元左右”。

牛羊肉与虾肉的价格差异让呷哺呷哺的“消费引导”变得不太单纯,也从侧面证明呷哺呷哺并非通过产销均衡和规模采购控制成本,只是在新鲜食材上进行了相应“取舍”。一旦虾肉价格突增,公司的原材料成本问题可能会更加明显。

综上所述,对于此次呷哺呷哺年报预告,投资者大可不必过多关注公司净利润发生的变动,重点还是放在公司对翻台率的变动以及各类原材料份额的变化上,毕竟事关公司核心的客源以及产销均衡,这些细节才是呷哺呷哺未来发展走向的分水岭。

扫码下载智通APP

扫码下载智通APP