中信证券:友邦保险(01299)具有永续价值,中国机会将带来估值回归

本文来自微信公众号“非银观点”,作者童成墩。

核心观点

友邦保险(01299)按永续模型定价,估值区间稳定。最近股价超跌,处于近五年估值底部,上调评级至“买入”,目标价89.0港元/股。

按固定汇率计算,公司新业务价值同比增长6%,略低于预期;2020年上半年仍然面临挑战。受制于香港社会事件影响,公司2019年新业务价值同比增长6%;不考虑香港业务,公司新业务价值同比增长16%;其中中国内地市场是核心增长动力,2019年同比增长27%,占比达到26%,符合市场预期。公司香港市场2019年新业务价值同比下降5%,上半年同比增长19%,下半年同比下降26.2%,基本上反映了内地游客下降幅度。展望2020年,受制于公共卫生事件影响,公司业务继续面临挑战;香港业务上半年仍有可能维持两位数以上的负增长;但下半年有望恢复正常水平。

受益金融开放,凭借卓越能力,友邦中国业务将继续光芒闪耀。友邦中国现有机构绩效卓越,新业务价值率达93.5%,同比提高3个百分点,位于全球领先水平,大幅优于中国主要同业。持续增长的高价值业务带来资产负债表强劲的盈利能力,预计友邦中国在保持富足资本的情况下,ROE有望维持在30%以上,营运利润同比增速维持在20%以上,80%的利润来自保险保障和收费业务。公司现有代理人4.4万人,活跃人数同比保持两位数以上增长;人均新业务价值是同业的5倍。2019年公司在天津和河北新开业,开始产生增量贡献;2020年年初友邦中国提交了分改子计划,一旦获批有望开启未来长达至少五年的高增长阶段。

虽然受全球降息影响,但公司价值影响敏感度较低,50BP利率上升/下降仅造成内含价值上升1.2%/下降1.3%,净资产下降0.8%/上升0.9%。首先,公司保持新兴市场优势地位,业务增长、保单价值率、债券收益率都有明显优势,保险保障和收费收入占营运利润比重达60%,分红型利差占比仅为25%。其次,公司始终维持保守的资产负债匹配策略,固定收益资产占比高达83%,以各区域国债和公司债为主;2019年净投资收益率为4.6%,同比稳定。再次,公司保持极其充足的资本水平,偿付能力充足率高达362%,资产负债率为80%左右,大幅低于同业90%左右水平。

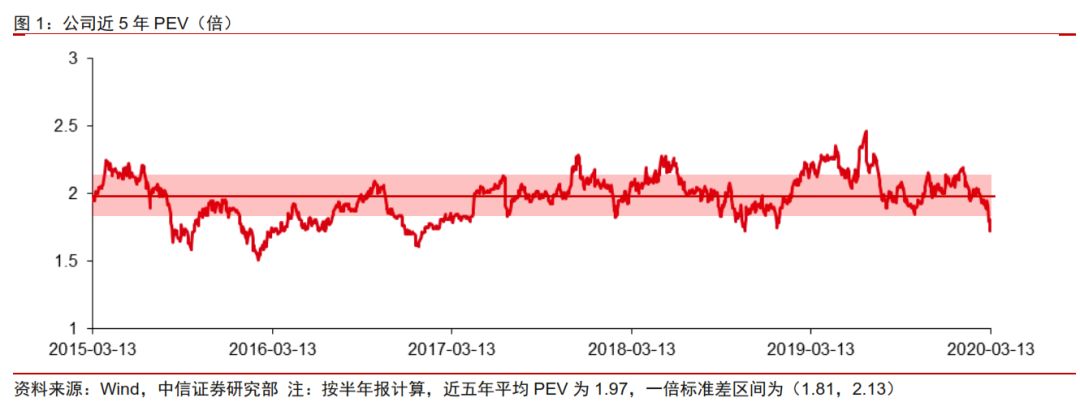

应对挑战,公司值得同业学习的几个方面:1、公司治理:股东、高管、员工、客户高度绑定一致的利益机制,实现共同且长期的价值创造。2、商业模式:招募最优秀代理人、专注中高端客户、提供优质保障和健康服务以实现保单高价值率、以死差为主的利润来源。3、谨慎的风险管理:保持最保守的财务杠杆和投资风格,以应对各种周期和黑天鹅挑战。正是基于此,公司营运ROEV有望长期保持在15%以上水平,是股东长期持股持续回报的来源,也是估值区间始终保持稳定的根基。2015年以来,公司PEV估值1倍标准差区间为1.8-2.1倍,均值为1.97倍。

风险因素:股市大跌、利率大幅下行、金融开放进展低于预期。

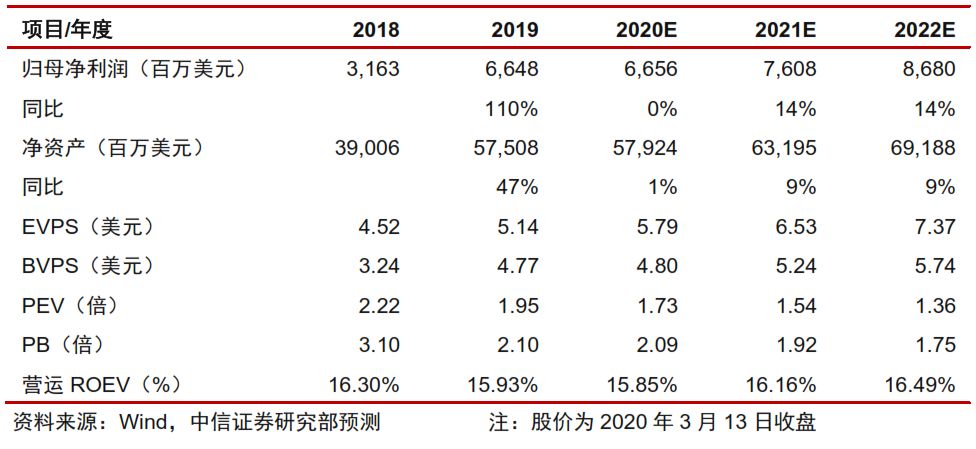

投资建议:最近公司股价超跌,上调公司评级至“买入”。短期看,受香港市场和公共卫生事件影响,公司上半年增长面临压力,调低2020年新业务价值增长预测至7.0%。随着公共卫生事件结束,预计下半年中国香港和中国大陆等市场有望恢复增长;长期看,受益金融开放和中国中高端保险市场的崛起,公司整体有望恢复两位数的新业务价值增长。最新公司股价对应的2020年PEV为1.73倍,处于近五年估值底部。公司按永续模型定价,估值区间稳定。按近五年1.97倍均值水平看,未来一年公司合理估值为89.0港元/股,上调公司评级至“买入”。预计2020/21/22年每股内含价值为45.2/51.0/57.6港元(按美元汇率7.81计算)(原预测2020/2021为 45.5/51.8港元)。

(编辑:林喵)

扫码下载智通APP

扫码下载智通APP