国信证券:腾讯音乐(TME.US)运营及费用控制能力较强,但流量增速放缓

本文来自国信证券。

事项

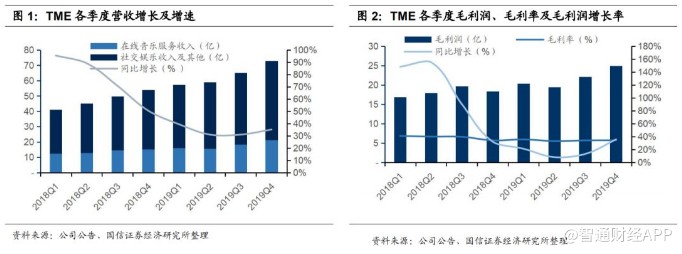

3月17日,腾讯音乐(TME.US)发布2019Q4及全年的未经审计的业绩报告,主要业绩指标均超预期。财报显示,2019全年总收入同比增长34.0%至254.3亿元,超出市场一致预期0.8%;Non-IFRS净利润同比增长17.6%至人民币49.1亿元,超一致预期4%。四季度总收入为72.9亿元,同比增长35.1%,超一致预期3%,其中音乐订阅收入同比增长60.1%至11.1亿元;Non-IFRS净利润同比增长46.5%至13.4亿元,超一致预期15%。

国信海外观点:

本次财报及电话会议喜忧参半:1) 营收和利润均超预期,费用控制能力优化:本季度营收、营业利润和Non-IFRS净利润均好于一致预期,全年营业利润率由10.7%提升至18.2%,剔除一次性费用影响后,一般行政费用率、销售与市场费用率分别同比降低了3.2 pct、0.8 pct。2) 得益于版权优势,在线音乐服务营收快速增长:本季度实现在线音乐服务收入21.4亿元,同比增长40.7%,受益于存量用户转化为付费用户和单用户价值增加;其中本季度订阅业务收入达11.1亿元,创历史新高,同比增速达60.1%。3) 社交娱乐服务付费率和ARPPU齐升:本季度社交娱乐服务付费用户同比增长21.6%至1240万,推算付费率为5.59%,同比、环比分别提升了1.11 pct、0.53 pct;月均ARPPU为138.5元,创下历史新高。

但是,财报及业绩电话会议中也存在一定的忧虑:1) 社交娱乐服务增长承压:受到公共卫生事件影响,2020Q1社交娱乐服务营收增长趋缓,ARPPU增长乏力。2) 流量增速放缓:本季度在线音乐和社交娱乐服务移动端MAU环比均有下降,同比增速分别为0和-2.6%。我们判断,本次财报中腾讯音乐显示出较强的运营能力及费用控制能力,但公共卫生事件和版权到期可能会对公司2020上半年的业绩产生一定的影响。我们看好公司的长期价值,给予2020年PE 30-32倍,对应股价12.1-12.9美元,相对当前股价空间为9%-16%,首次覆盖给予“增持”评级。

评论

财务表现:核心业绩指标均超预期,盈利与费用控制能力显著提升

1) 收入端:2019年,公司实现营收254.3亿元,同比增长34.0%,其中,四季度实现营收72.9亿元,同比增长35.1%。分业务来看,全年实现在线音乐服务收入71.5亿元,同比增长29.2%;社交娱乐收入182.8亿元,同比增长35.9%。2) 利润端:本季度营业利润增长至12亿,超出市场一致预期11.1%;去年同期公司确认了一笔15.2亿元的非现金费用及一笔0.85亿元的IPO费用,剔除一次性费用后营业利润为6.34亿,即本季度同比增长89.3%。全年营业利润增长至46.2亿元,同比增长126.7%,营业利润率由10.7%提升至18.2%。全年Non-IFRS净利润同比增长17.6%至人民币49.1亿元,略超一致预期。3) 成本和费用端:2019Q4,主营业务成本同比增长34.9%,达到48.1亿元,主要来源于收入分成费用及内容费用的增加;剔除一次性费用影响后,本季度一般行政费用率同比减少3.2 pct,销售与市场费用率同比降低了0.8 pct。

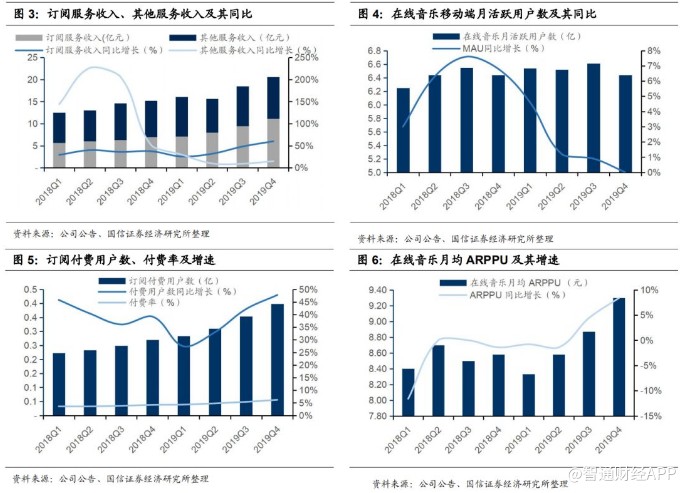

在线音乐:订阅收入强劲增长,其他收入稳定增长

付费用户率及单用户收入均有提升,订阅付费业务实现强劲增长。本季度在线音乐服务移动端MAU为6.44亿,相较本年其他季度小幅下滑,同比持平。月均付费用户增长至3990万,同比增长47.8%,付费比率提升至6.20%。单付费用户收入(ARPPU)达9.3元/月,连续三季度保持增长趋势。本季度订阅业务收入达11.1亿元,创历史新高,同比增速高达60.1%,增速进一步提升。我们认为,随着用户付费率及ARPPU进一步提升,2020年订阅付费业务收入有望保持增长。

其他服务收入稳定增长,未来有望出现结构性变化。本季度其他服务收入达10.3亿元,主要来源于音乐版权的转授权。广告业务及电子专辑销售收入增加,带动整体同比增长24.3%,增速有一定回升。电话会议中透露,受公共卫生事件影响预期2020Q1转授权收入及广告业务收入将有所下滑,同时公司考虑停止部分音乐版权的续订,这一策略有望对转授权收入产生影响。

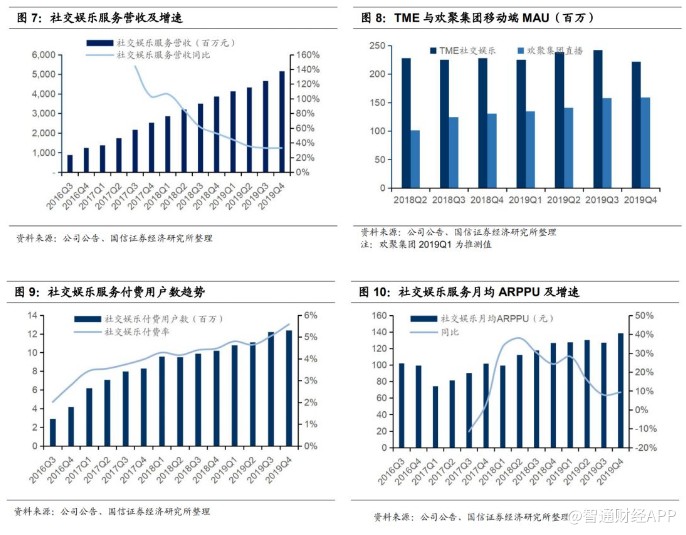

社交娱乐服务:付费率和ARPPU齐升,公共卫生事件期间增长承压

2019全年社交娱乐服务营收为182.8亿元,同比增长36%。其中:1) 用户端付费率提升:受到季节性影响,本季度社交娱乐服务移动端MAU同比减少2.6%至2.22亿,但付费用户同比增长21.6%至1240万;推算付费率为5.59%,同比、环比分别提升了1.11pct、0.53 pct。2) ARPPU创历史新高:本季度社交娱乐服务的月均ARPPU为138.5元,创下历史新高,同比、环比分别增长9.3%、8.8%,表明公司对存量流量的价值挖掘能力进一步提升。根据电话会议透露,受到公共卫生事件影响,2020Q1社交娱乐服务营收增长趋缓,主要原因是ARPPU的增长乏力。受此影响,上半年社交娱乐服务营收增长可能受限。

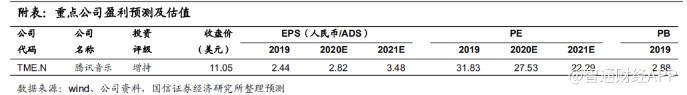

投资建议:喜忧参半,首次覆盖给予“增持”评级

我们认为,腾讯音乐在本次财报及电话会议中透露出几个重要信号:1) 流量和版权优势显著,付费渗透率和ARPPU持续提升,体现出公司对存量流量的价值挖掘能力;2) 费用控制能力优化,加上2020年可能不再续签部分独家版权,净利率有望提升;3) 在线音乐和社交娱乐服务MAU均呈现增长放缓趋势,叠加2020Q1公共卫生事件影响,2020年上半年营收或将承压。我们看好公司的长期价值,给予2020年PE 30-32倍,对应股价12.1-12.9美元,相对当前股价空间为9%-16%,首次覆盖给予“增持”评级。

风险提示

1. 公共卫生事件影响下全球宏观经济影响超出预期的风险;2. 付费用户增长及ARPPU提升不及预期的风险;3. 短视频平台蚕食社交娱乐业务的竞争风险;4. 版权成本和营销费用优化不及预期的风险;5. 监管风险等。

(编辑:郭璇)

扫码下载智通APP

扫码下载智通APP