年报来袭,蔚来(NIO.US)的还债时刻

“再难,最多和蔚来(NIO.US)一样难。”

2020年1月11日下午,在中国电动汽车百人会论坛上,蔚来汽车创始人、董事长兼CEO李斌发言先拿自己调侃。

整个2019年,蔚来汽车几乎都活在巨大的资金压力下,伴随着国内新能源汽车补贴退坡,造成业绩疲软,其股价一度跌至1.19美元,较历史最高价13.8美元时跌去90%。

好在第三季度的财报中,蔚来以高于预期的18.4亿元人民币营收和低于预期的29.39亿元亏损博得市场认可。

本以为在2019年第四季度创新高的交付量会给当期财报增添一抹喜色,但2020年3月18日晚蔚来发布其最新财报显示,四季度营收同比下降、亏损环比上升,经营数据没有带来多大的惊喜。然而更糟糕的是,其债务和资金压力更大,甚至总负债已超过总资产,而其账上现金也仅剩流动负债的十分之一。

联想近日蔚来汽车多方融资消息,似乎也侧面印证了,蔚来即将迎来艰难的还债时刻。

这一次,蔚来可能要更难了。

困于“多卖多赔”的怪圈

看收入,蔚来这次交出了符合预期的答卷。

财报显示,蔚来汽车2019年总营收为人民币78.249亿元,同比增长58.0%。其中,第四季度总营收为28.483亿元,环比增长55.1%,同比下降17.1%。

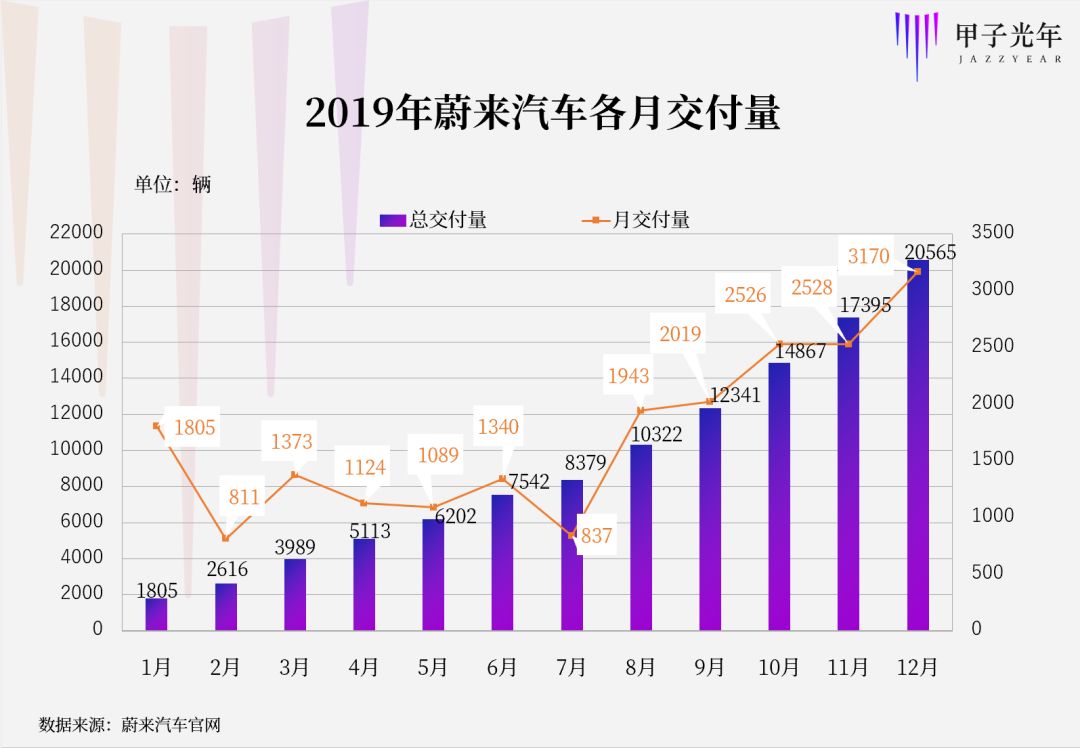

收入上涨的背后,是车辆交付数量的提升。据蔚来官网披露,2019年第四季度交付8224辆汽车,全年一共交付20565辆车。而2018年一整年蔚来交付的车辆只有1.1万辆左右。

在今年1月举办的中国电动汽车百人会论坛上,李斌曾表示,按照这个上涨速度应该还不错。而作为国内造车新势力中的领头羊,单从2019年交付数据上看,蔚来也在一众新势力中拔得头筹。与蔚来的2万余台交付相比,威马2019年实际交付16876台,小鹏实际交付16608台,合众交付1万台左右,其他则要么没有交付,要么交付量只有一两千。

而汽车行业的成本跟生产规模强相关,没有形成规模化生产则无法降低成本。所以想要持续活下去,必须把销量提上来。

然而即使在新势力中销量第一的蔚来,目前也没办法降低汽车生产成本。甚至销售规模的上涨,还增加了亏损。财报显示,蔚来汽车2019年净亏损为人民币112.957亿元,同比扩大17.2%。不包括股权奖励支出(不按照美国通用会计准则),调整后的净亏损为109.622亿元,同比扩大22.4%。

其中,全年运营亏损为110.792亿元,同比扩大15.5%;第四季度运营亏损28.262亿元,较2019年第三季度增长17.3%。

亏损扩大的原因,主要是成本的大幅上升。

2019年蔚来汽车全年销售成本为90.237亿元,比上年增长73.3%。2019年第四季度其销售成本为31.021亿元,较2019年第三季度增长50.7%,原因是2019年第四季度ES6和ES8的交付量增加。

这意味着,时隔一年,蔚来仍没有打破“多卖多赔”的怪圈。

从毛利率上看,2019年全年,蔚来汽车的毛利率为负15.3%,剔除电池召回成本的负面影响,毛利率为负10.9%。而2018年全年毛利率为负5.2%。

2019年第四季度的毛利率为负8.9%,而2019年第三季度为负12.1%,2018年同期为0.4%。相比三季度,四季度毛利率增长得益于该季度汽车利润率的增长。

2019年第四季度汽车利润率为负6.0%,而2019年第三季度为负6.8%,2018年同期为负3.7%。2019年全年车辆利润率为负9.9%,而2018年全年为负1.6%。排除电池召回成本的负面影响,车辆利润率为负6.0%

实际上截至目前蔚来汽车的毛利率只在2018年第四季度处于正利率(0.4%)水平,其他季度毛利率均为负。而负毛利率之下,永远无法摆脱“多卖多赔”的状态。

正如李斌所言:“特斯拉降价我们不会降,我们都是负毛利,没什么降价空间。”

打破负毛利,是蔚来盈利的前提。因此在财报发布后的电话会议中,李斌称,2020年将以追求毛利为首要目标,“比如要靠线上直播卖车,可以省下一笔销售费用。”此外李斌称,有信心实现第二季度毛利率转正,年底毛利率达到两位数的目标。

尽管如此,摆在蔚来面前最重要的却是——如何活下去。

2.滑向资不抵债

都知道2019年蔚来很难,到底有多难?从三个指标上可见其难。

首先是偿债能力上。

通常用流动比率(流动资产/流动负债)来看一家企业的短期偿债能力,一家健康的企业该比率要达到或大于2,意味着每1元流动负债有2元流动资产作为偿还保证。

根据蔚来财报,2019年其流动资产为49.28亿元,流动负债为94.99亿元,流动比率约为0.519,这意味着2019年其每1元流动负债只有0.519元流动资产来偿债,而2018年该比率为1.416。

资产负债率则是考量企业长期偿债能力的重要指标,表示企业资产总额中债权人提供资金所占的比率,一般该比率保持在50%左右比较健康。

蔚来财报披露的数据显示,其2019年总资产为145.82亿元,总负债为194.04亿元,债权人的资金已经超过其资产总额,资产负债率已经达到133%,创下上市以来的新高。

蔚来财报截图

2018年末,蔚来总资产为188.43亿元,总负债为106.92亿元。一年的时间,其资产下降了42.61亿元,负债则增加了87.12亿元。

这意味着,蔚来在2019年正式滑向了资不抵债。

较高的资产负债率下,一旦资金链断裂,不能及时偿债,便可能导致企业破产。对上市公司而言,较高的资产负债率,也会使股价上行的压力加大,进而影响市值。

其次是营运能力。

流动资产周转率是反映企业流动资产周转速度的重要指标。流动资产周转率越高,表明以相同的流动资产完成的周转额越多,流动资产利用的效果越好。而根据蔚来财报可计算出其2019年流动资产周转率为0.862。尽管这一比率相比2018年的0.474已经有所好转,但仍小于1。

这意味着公司的流动资产资金占用太高,而相比之下销售额又偏少,反映企业经营质量和资产利用效率偏低。

此外,还有盈利能力。而对于仍在亏损、毛利率为负的蔚来而言,盈利是短期无法想象的事情。

为了缓解资金危机,2019年蔚来曾数次传融资意向,也跟北京亦庄国投等地方政府资本接触,但此后没再有下文。

蔚来只能开启自救。

3.挑战重重的艰难自救

一个急迫的问题是:截至2019年12月31日,蔚来的现金和现金等价物、限制性现金和短期投资余额为人民币10.563亿元。公司的现金余额不足以为今后12个月内的持续运营提供所需的资金和流动性。

而另一方面,在财报的资产负债表中,包括短期借款、应付贸易、应付税款、经营租赁负债的当前部分等流动性负债总额达94.99亿元。2020年会是这些流动负债的集中偿还时刻,而且2020年开年便遭遇新冠肺炎影响,线下生产停止、销售暂停,蔚来的压力并不比过去的一年小。

蔚来如何自救?

从2019年新闻不断的蔚来身上,可以总结出3个蔚来自救的措施。

一是节流,减少开支。

2019年8月22日,蔚来汽车创始人、董事长兼CEO李斌发表内部信宣布,9月底前公司在全球范围内将减少1200个工作岗位,调整后公司的人员规模大概在7500人左右。据悉,蔚来此次裁员主要集中在非核心业务及运营支持性部门,对研发和用户服务等战略核心部门影响很小。而且,公司将进一步实施重组,年底前剥离部分非核心业务,此外未作详细解释。

从财报中可以看出,这一措施的确产生了效果。2019年全年其股份制薪酬支出为3.335亿元,而上一年为6.795亿元。其中第四季度以股份为基础的薪酬支出为人民币5120万元,较2019年第三季度下降27.3%,较2018年同期下降63.9%。下降的主要原因便是员工人数持续下降,以及基于股份的薪酬支出的影响。这也是财报中为数不多反映运营效率向好的指标之一。

其二,加快卖车。

从披露的销售数据上看,2019年下半年蔚来的汽车销售实现五连涨,甚至李斌曾在今年初演讲时称,连蔚来展厅里的展车都卖光了,至少从收入上看,2019年蔚来的总收入比前一年上涨了58%。

其三,拓宽融资渠道,引入政府背景资金。

今年以来,蔚来曾接连传出多个融资方面的好消息:

2月6日,蔚来公告了2020年的第一笔可转债融资,金额为1亿美元;2月14日,蔚来又公告了2020年的第二笔可转债融资,金额为1亿美元;3月5日,蔚来公告了2020年的第三笔可转债融资,金额为2.35亿美元。

这三笔可转债融资累计金额为4.35亿美元,且投资方均为非关联方的财务投资人,并且是来自亚洲的基金。这笔救火资金,或许能短期缓解蔚来的资金压力。

除此之外,早前2月25日合肥市人民政府还和江淮蔚来签订EC6量产项目,按照协议蔚来将获得合肥市政府超过100亿元的融资。

利好消息的带动下,蔚来在2月25日股价一度涨超30%,但其后涨幅回落至13.4%。融资成功或许暂时缓解了蔚来现金流紧张的状况。

然而,以上的3个措施都有弊端,或者说治标不治本。

一是开源节流、裁撤团队,也导致了人员动荡、高管离职,渐显“众叛亲离”之相——在蔚来开启大裁员前后,包括蔚来软件发展(中国)副总裁庄莉、蔚来汽车联合创始人兼执行副总裁郑显聪等多位高管也先后离职或退休。

这种变动即使是合理优化,短期内也会给对内氛围和对外招募优秀人才造成影响,是把双刃剑。

第二点,加快卖车,营收有增长,但盈利并没有增长,如上文所说,还是困于“多卖多亏”的怪圈,亏损进一步扩大。

第三点,靠融资输血——在中国的市场环境中,这其实不是民营公司的优势。蔚来和北汽等国企的融资成本不在一个水平,融资成本差3个百分点,就完全不是一个生意模式。而如今的公共卫生事件已触发全球金融恐慌,这会进一步增大融资难度,“烧钱以扛到革命成功”的风险性大大提升。

4.矮子里面拔将军,但这还远远不够

实话实说,不被投资人看好的蔚来,其实已经算国内科技互联网背景的新造车势力领头者——无论是交付数据、上市进程、用户体验以及基础设施投入上,蔚来都跑在前列。

而且蔚来花了很多钱打造用户体验,仅以充电体验举例,蔚来走的路线是换电,这比充电的方式大大节省了用户时间,但需要大量的投入。

在今年初,李斌曾说蔚来花钱的重要原因就在于他们花了很大力气做换电基础设施,形成了家充桩、超充桩、移动充电车、换电站等多种动力保障方式。

蔚来产品的综合表现,也为其积累了一小批忠实车迷。自2019年8月以来,已有来自上海、深圳、青岛、济南、沈阳、武汉、东莞、晋城、滨州等地的数十位车主自掏腰包花钱为蔚来投放广告。2019年11月1日,上海ES6车主郜宪博更是包下上海强生出租公司所有出租车的12000多块大屏来为蔚来宣传。

实际上,对比蔚来和中国新能源车的大盘,蔚来的表现并不算惨烈——今年2月份,国内新能源狭义乘用车销量1.4万辆,同比下降69.5%;而蔚来在2月的交付量是707辆,同比下降55.8%,好于市场整体表现。

但蔚来糟糕的财务状况,却让投资者高兴不起来,尤其是2019年财报中出现的资不抵债的情况,将大大提升公司的财务风险;另一方面,在卫生事件的黑天鹅之外,蔚来还遇到了一个精准打击自身业务的黑天鹅——国际油价的暴跌,截止3月18日23点,纽约原油价格已跌至22.91美元/桶,创18年来新低——这对整个电动新能源汽车市场都是不利因素。

长期来看,蔚来等其他本土新能源汽车品牌还要与已入华的特斯拉竞争,可谓是多重打击叠加,情势不容乐观。

在一众新造车势力中,蔚来也许是矮子里的将军,但这还远远不够——对支撑蔚来走向期许的未来是如此,对“活下去”也是如此。(编辑:罗兰)

扫码下载智通APP

扫码下载智通APP