部分中资企业债券境内外收益率差高达30%,高息债抄底正当时?

本文来自“久期财经”。

3月20日,近期,全球资本市场出现大幅调整,中国香港地区美元债市场也难以幸免。近几日收益率超15%的中资美元债支数快速上升,部分名字境内外收益率差距甚至达数倍,例如某评级B+的地产龙头远端美元债收益率超25%,境内同期限债券收益率仅约6.5%。当前是不是境内机构抄底中资美元债的好时机,需要从这次市场大跌的原因进行分析。

表面上看,此轮下跌是海外公共卫生事件快速扩散导致,而背后深层次原因是产油国主权基金减持与杠杆资金爆仓共同作用的结果。一方面,产油国之间价格战导致的油价大跌使得其主权基金不得不大规模赎回资金,进而引发全球股市下跌。另一方面,欧洲长期的低利率使得不少杠杆资金从欧洲借入资金以投资高收益的美元资产,此轮下跌引发的去杠杆使得全球市场陷入流动性危机,而卫生事件加速了去杠杆的过程。

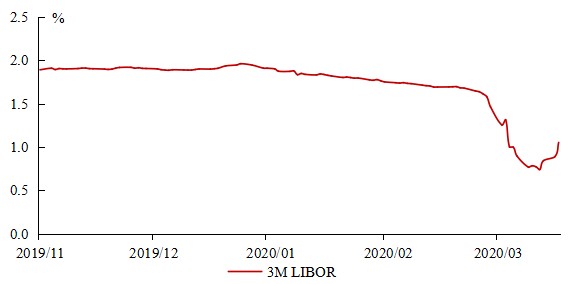

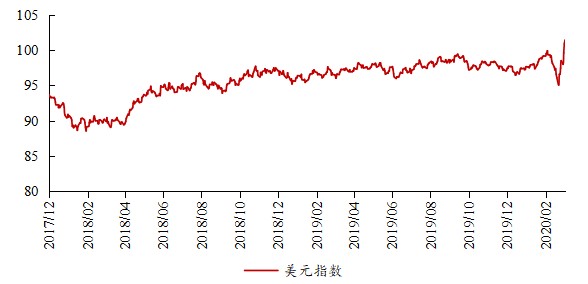

美联储王炸无效?市场流动性缺失是主因。尽管美联储在压力下连续降息至几乎到零的水平,但资本市场仍出现大幅调整。核心原因在于,市场下跌过程中板块关联度的上升和流动性缺失迅速传染,最终可能导致连锁强行平仓。在市场陷入流动性陷阱之时,降息实际上作用不大。我们也看到,近期美元指数创出近年新高,而短期内美元LIBOR快速上升,显示出市场流动性的缺失,进而可能引发流动性下降与去杠杆的螺旋。

图1:近期美元LIBOR快速上升

数据来源:Wind

图2:流动性需求使得近期美元指数大幅上涨

数据来源:Wind

2008年美国如何救市?简言之,注资困境机构与注入市场流动性。美国政府2008年10月14日宣布对救市计划修改,将从7000亿救市方案中动用2500亿美元直接购买部分金融机构股份,以支持它们恢复正常放贷活动,促进金融系统稳定。在美联储把基准利率下调至0.25%后,美联储采用定量宽松的货币政策来刺激经济:美联储使用总计8000亿美直接购买国债和向金融市场的特定领域注入流动性。2009年2月18日,时任美国总统奥巴马最终签署了总额达7870亿美元的经济刺激计划,包括大规模减税与大幅增加政府支出。

市场触底可能还需等待美国系统性救市政策与强力卫生事件控制措施出台。当陷入流动性陷阱之时,降息的作用其实不大,更重要的在于短期内向陷入危机的金融机构注资,以及通过美联储向市场注入流动性以缓解流动性下降-去杠杆螺旋。目前而言,美联储及美国财政部正在探讨向市场注入流动性及为美国债务提供再融资,但尚未有行动落地,市场仍处于达里奥所言“强力去杠杆”阶段。近期美联储与美国财政部的行动值得重点关注。

是否可以大幅抄底?以红筹和中资美元债为代表的中国资产基本面未发生明显变化,但短期内市场核心矛盾在于流动性的缺失,而非基本面变化;相似的情况也曾发生于2015年A股市场。在隔夜美联储和美国财政部以及欧洲央行出台刺激政策后,市场已出现企稳迹象。尽管红筹及中资美元债已出现明显投资价值,但由于当前流动性环境尚未完全恢复,大规模抄底可能为时尚早,但建议投资者积极关注相关资产机会。

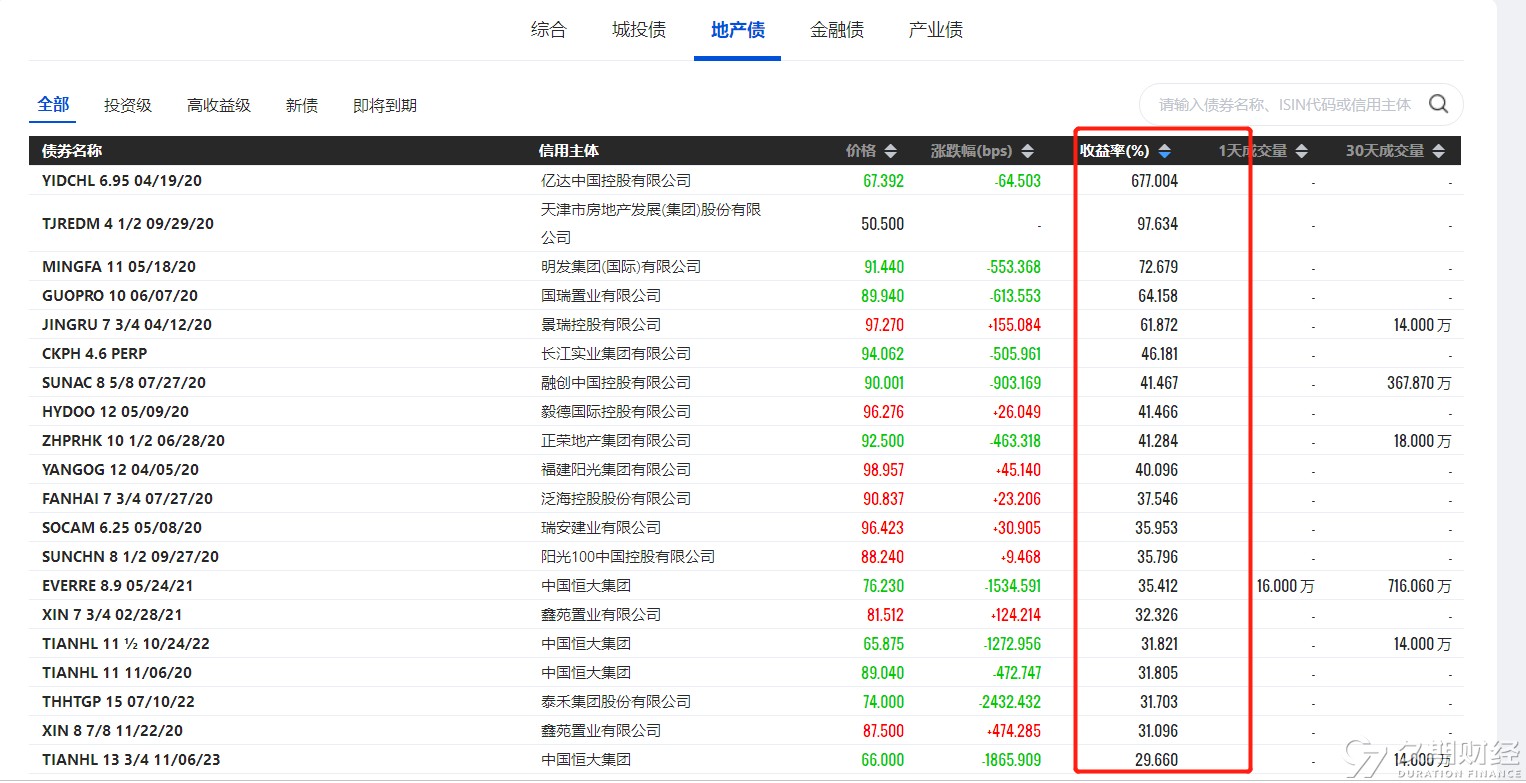

附录:3月20日最新中资地产美元债收益率排行榜

数据来源:久期财经

扫码下载智通APP

扫码下载智通APP