中金:美联储再加码,市场或进入基本面下行第二阶段

本文来源微信公众号“Kevin策略研究”。

继上周日紧急推出一系列政策组合包后,美联储在美股市场周一开盘前又宣布了一系列的政策工具,包括:

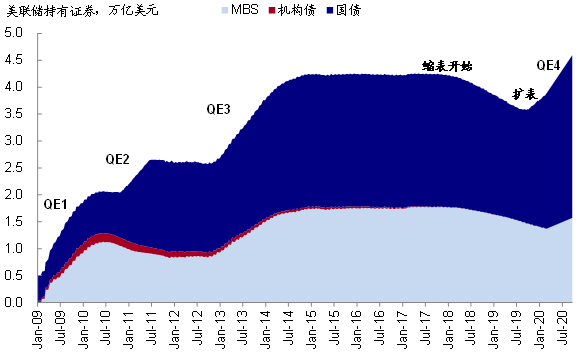

1)实质性的开放式QE。FOMC声明中表示购买规模将按需所定(in the amounts needed) ,随即纽约联储发表声明表现本周工作日将每天购买750亿国债和500亿MBS,基本上等于是实质性的突破了上周16日政策工具中7000亿美元的资产购买规模(5000亿美元国债+2000亿MBS)。同时,购买范围上也将纳入机构的商业MBS;2)购买投资级信用债和相关ETF。通过设立分别针对一级和二级市场的企业信贷便利(PMCCF和SMCCF),将采用财政部汇率稳定基金(Exchange Stabilization Fund,ESF)分别注资100亿美元成立SPV的形式,购买投资级以上的公司债和相应追踪公司债的ETF基金;3)购买ABS,同样以财政部ESF注资100亿美元成立SPV的形式,购买以学生贷款、汽车贷款、信用卡贷款及小企业管理局(SBA)贷款为资产抵押的证券化产品;4)扩大MMLF(货币市场基金流动性便利)的购买范围;5)ESF注资100亿美元到CPFF(商业票据融资便利)并扩大购买范围。这其中,最值得关注的便是市场一直期待的信用债直接购买操作。

然而,市场的反应却难言非常积极。标普500指数收盘依然下跌近3%,同时高收益债ETF基金如HYG和JNK依然下跌,一定程度上也是由于参议院第二次针对刺激方案的投票依然没有获得通过。不过相对有所改善的是,美债利率回落、投资级债券ETF基金也明显上涨,这都表明上周一度明显紧张的流动性状况略有所缓和,但依然呈现明显的信用分级情形。整体来看,这些政策在短期内对缓解信用和流动性担心将起到一些积极效果,但后续仍需继续观察各类流动性及信用指标,卫生事件防控和进展依然是核心所在。

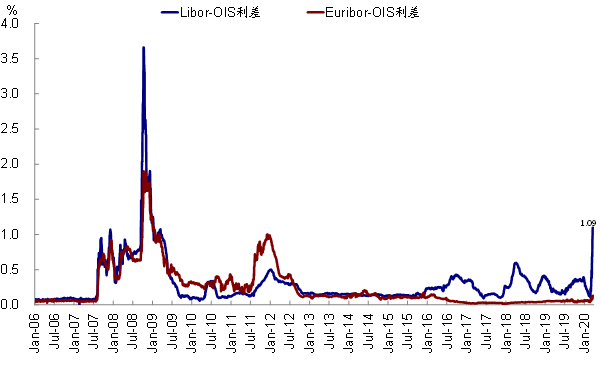

1、美联储之所以时隔一周后就再度大幅加码政策力度,主要原因在于流动性状况并没得到有效缓解,反而一度更为紧张。

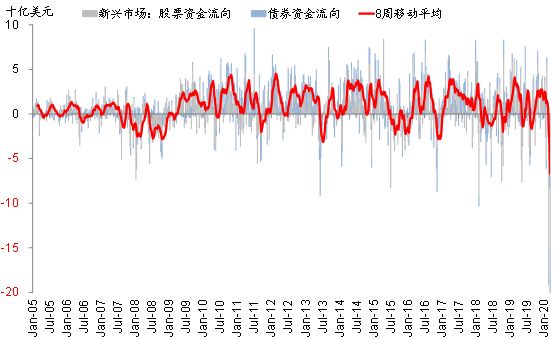

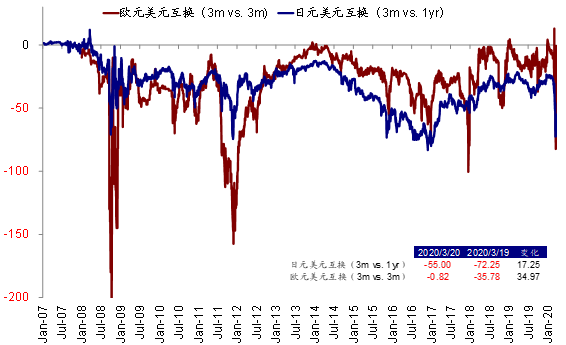

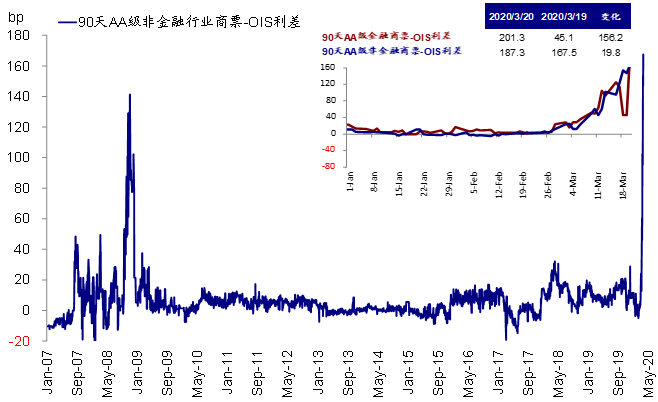

此前我们提到,上周美国和全球流动性都出现明显紧张的情形,如美元指数大幅走强至103,10年美债利率一度快速升至1.3%附近,全球股债和货币市场基金均出现资金流出。这在扰动美股的同时,给全球市场都带来很大压力,主要新兴市场汇率大幅贬值,IIF数据显示新兴市场股债流出幅度已经超过2008年水平。这一情形直到周四美联储宣布在已有5家央行基础上新增与9家央行临时货币互换安排才有所改善,也一定程度上促成了部分市场在周五的反弹。更使得注意的是,信用利差仍在走阔,特别是投资级利差也在快速“追赶”高收益利差的抬升,这可能也是周五美股收盘依然下跌的原因之一。

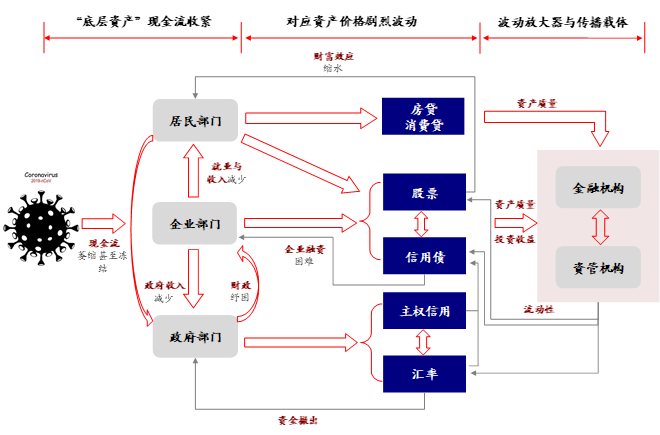

2、那么为什么还没有起到明显作用?是因为只针对流动性的措施并不“对症”,不能彻底解决流动性问题。

尽管美联储上周已经采取了诸如CPFF、PDCF、MMLF等多项流动性投放的措施,但依然没能有效缓解流动性的紧张局面,其原因在于,由于金融资产“巨震”的本源是卫生事件对各个部门带来的巨大现金流压力,特别是企业部门,进而冲击股票和信用市场,这进一步又被金融和资管机构放大,交叉传染,进而导致流动性紧张。因此,不解决信用冲击就无法从本质上解决流动性问题,而货币当局的流动性投放在应对信用冲击上治标不治本,无法实现有效的信用下沉,除非能够直接购买信用债。

3、此次最新政策朝着“对症”方向迈出了一步,有助于边际缓解流动性,但规模仍相对有限。

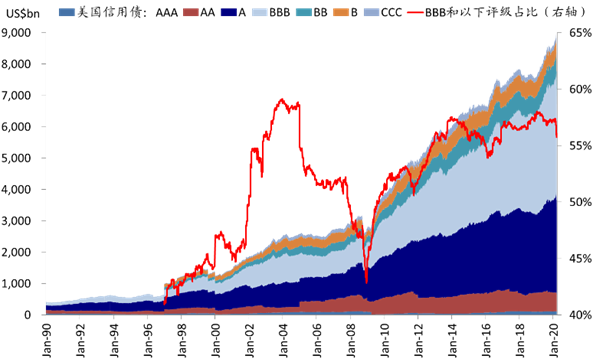

截止2月,此次动用的财政部ESF资本金总计约400亿美元,其中用于设立两项投资于信用债和相关ETF的融资便利PMCCF和SMCCF各100亿美元,基于10倍的杠杆假设,则可以撬动购买2000亿美元的相关产品。不过,对比当前整体7.6万亿美元的信用债规模(其中投资级债券~6.6万亿美元)、追踪投资级信用债前5大ETF的AUM规模就已经接近2000亿美元,这一规模仍显相对有限。

不过这至少表明,美联储已经有强烈意愿直接采取行动,直击当前问题本质,来帮助企业融资和“止血”,并试图防止进一步的流动性和信用冲击。此外,如果当前的刺激法案能够最终获得国会通过的话,据媒体报道,其中将会给与财政部~4250亿的特别资金用于支持美联储的行动,而这又将撬动4.25万亿美元的资产购买,这将远大于当前规模。

4、当然,真正“治本”的仍是有效的卫生事件防控。针对卫生事件和“抗疫”升级带来对各个部门现金流的巨大压力,有效防控卫生事件才是解决所有问题的源头和本质。此外,财政及时纾困、国际机构合作(欧盟和IMF)也是极端情况下解决信用市场压力、为企业止血的有力措施。相比之下,货币当局单纯的流动性投放可以某种程度上抑制金融机构过度放大波动,但在应对信用冲击上治标不治本。

不过,需要认识到未来政策出台仍面临挑战和不确定性。今年是美国大选年,民意两级分化可能导致对抗卫生事件需要的高效率决策面临不确定性;卫生事件超预期升级在贫富差距大的背景下也可能导致更严重的社会问题。

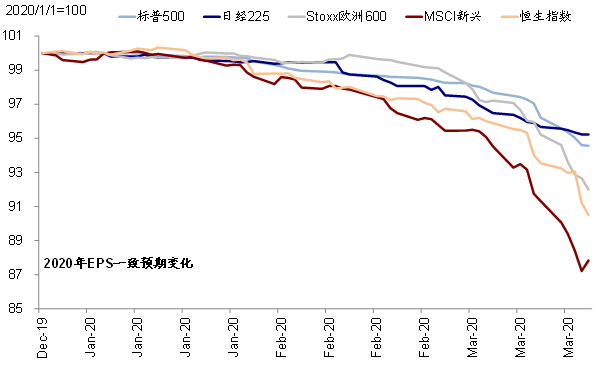

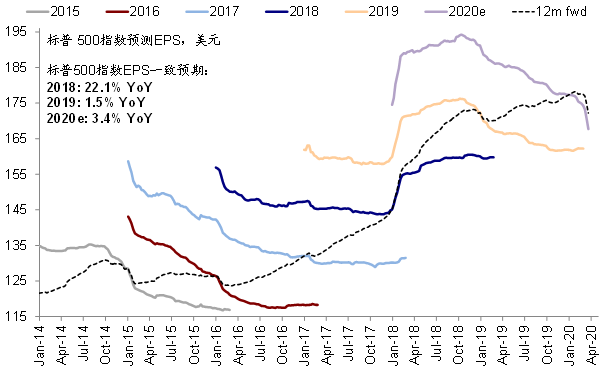

5、阶段上,如果此次美联储政策加码能够边际缓解流动性冲击后,市场或转向基本面下行的第二阶段。在这一阶段,类似于2008年10月之后Libor-OIS利差回落之后,那些受益于流动性的资产如黄金表现更好。不过,市场承受基本面下行的压力,信用分级也依然明显。近期主要市场盈利预测调整情绪均明显恶化、同时市场盈利预期快速下调。标普500指数2020年EPS预期同比增长3.4%,相比一周之前的约6%,不过这一水平可能依然偏高。

6、继续关注“薄弱环节”。在当前依然极端的市场环境下,特别是卫生事件能见度较低、各部门偿债能力不确定性升高,我们依然建议投资者密切关注一些“薄弱环节”的潜在风险点。

我们排查后发现的“薄弱环节”主要有四个:1) 美国信用债。在卫生事件得到有效控制及企业现金流恢复前,信用债市场将持续面临利差扩大和资金流出压力、甚至丧失融资功能。能源、物流、航空、酒店、旅游度假、餐饮、零售、商业地产等最脆弱,而企业违约、重点公司评级下调、垃圾债基金清盘或将是标杆事件。2) 部分卫生事件严重地区及新兴主权信用和汇率。美元流动性紧张和收入减少将使“双赤字”、外债高、能源敞口大国家如墨西哥、俄罗斯、巴西、南非、智利、土耳其和印尼面临压力。由于体量巨大,意大利等南欧主权债也需关注。3) 部分系统重要性资管和金融机构,杠杆、赎回、对手方风险是压力点。4)信用利差走阔、偿债风险上升,势必引发股权市值缩水。

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP