危机之下,现金为王:美股哪些公司的“抗疫粮草”最充足?

本文来自英为财情Investing。

市场不景气的时候,现金就是王道。对投资者来说是这样,对公司而言更是如此。

这是因为,公司手头需要充足的现金来维持日常运营,支付员工薪酬,尤其是眼下因为疫情营收受到不同程度的冲击,而且疫情的蔓延范围和持续时间还未可知。

换言之,在危机时期,投资者更加需要关注一家公司的流动性,包括现金储备、循环信贷额度等指标。那么在美股市场上,哪些公司坐拥最多的现金?哪些公司的流动性最为窘迫?

手头最多现金的公司:科技巨头

美股过去11年的牛市中,科技巨头是当之无愧的主角。在营收大幅增长的同时,它们也在以前所未有的速度囤积现金。

根据FactSet在去年11月发布的统计,在流动性(包括现金、现金等价物以及债券等短期投资)最为充足的美股前十大家公司中,科技公司占了七个;排名前五的公司中有四家是科技巨头,只除了巴菲特旗下的大型控股公司伯克希尔·哈撒韦 (BRK.A.US) (BRK.B.US)。

具体来看,英为财情整理最新一个报告季度的数据显示,微软 (MSFT.US)拥有的现金、现金等价物和短期投资高达1342.53亿美元;谷歌母公司Alphabet (GOOGL.US)以近1200亿美元的储备位列第三;苹果 (AAPL.US)的现金储备也在1000亿美元以上。亚马逊 (AMZN.US)和Facebook (FB.US)的现金则在550亿美元附近。

现金储备最充裕的美股公司

从这个数据来看,明显可以看出科技公司尤其喜欢囤积现金。一方面,这是为了应对经济的周期性低迷;以苹果为例,在当前的环境下,即便其销售完全枯竭,其现金储备也足以支撑公司近4年的研发和资本支出。

这也是为什么今年以来科技股ETF(Technology Select Sector SPDR® Fund仅下跌了18%,而债台高筑的能源股(Energy Select Sector SPDR® Fund下跌了57%的原因之一。

另一方面,这也是为了利用市场的回调来寻找收购机会 ,保持营收的增长。此前的美股牛市令许多公司的估值变得过高,但现在可能是买入时机。长期以来,外界都在猜测苹果可能收购迪士尼 (DIS.US),随着迪士尼的股价下跌40%,抹去过去逾五年的涨幅,已经有华尔街分析师认为这笔交易的可能性越来越大。

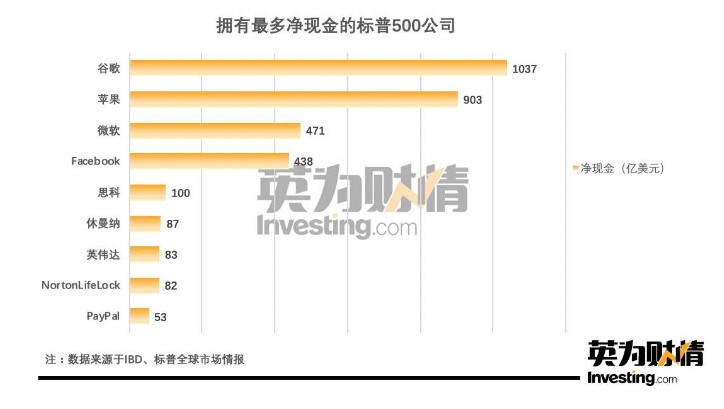

同样要注意的是,只是现金余额也不能说明全部问题,毕竟除了资产还要看债务。根据IBD、标普全球市场情报等的数据,如果计算净现金,即现金及短期投资减去总债务,则标普500成分股中排名前五的公司为谷歌、苹果、微软、Facebook和思科 (CSCO.US)。

拥有最多净现金的标普500公司

现金储备不足的公司,钱都花到哪了?

相比之下,非科技公司的情况要严峻得多。不少公司都将现金花在股票回购和股息支付上。

在餐饮业,以我们熟知的麦当劳 (MCD.US)为例。去年麦当劳的收入为211亿美元,但截至去年年底,其资产负债表上的现金仅为8.985亿美元,相当于两周的销售额多一些。

事实上,这家拥有2600家自营门店、逾3.6万家加盟店的快餐连锁去年产生了57亿美元的自由现金流。这些现金都去哪里了呢?2019年,麦当劳回购了价值49亿美元的股票,另外支付了36亿美元的股息。不过,麦当劳还有35亿美元的信贷额度。

星巴克 (SBUX.US)的情况也差不多。去年该公司的销售额为265亿美元,截至年底拥有31亿美元左右的现金储备,相当于六至七周左右的开支。全年星巴克产生了32.4亿美元的自由现金流,在股票回购上花了102亿美元,支付股息 17.6亿美元。

航空业的情况更加不乐观。截至12月31日,达美航空 (DAL.US)的现金储备已经不足一个月的开支,其去年产生的34.9亿美元自由现金流中有60%用于股票回购、9.8亿美元用于支付股息。美国联合航空公司 (UAL.US)的现金还有49.4亿美元,仅相当于一个月的开支。西南航空 (LUV.US)拥有约三个月的现金收入,在2019年将三分之二的自由现金流用于股票回购。

公司回购股票,可能是因为管理层无法想到其他更好的现金用途(例如扩张、更换设备、开发新产品或服务等),也可能是因为高管和董事会成员过度关注季度收益结果和提振股价,而不是公司业务的长期健康状况和应对经济下行的能力。

总结

在牛市时期,投资者对苹果、伯克希尔大规模囤积现金有着不少的怨言;但在当前的熊市,庞大的现金储备反而成为了一道可靠的屏障。这也是为什么投资者和对冲基金押注科技股将最先从大盘暴跌中恢复过来。

而未能在经济繁荣期间为未雨绸缪的公司,虽然可能靠着借贷和政府援助幸免于难,但也因此会面临杠杆率上升的难题。

扫码下载智通APP

扫码下载智通APP