中信证券:民生教育(01569)持续加码在线教育,收购学校并表增量可期

本文来自微信公众号“ 学而时思”,作者:姜亚、冯重光。

核心观点

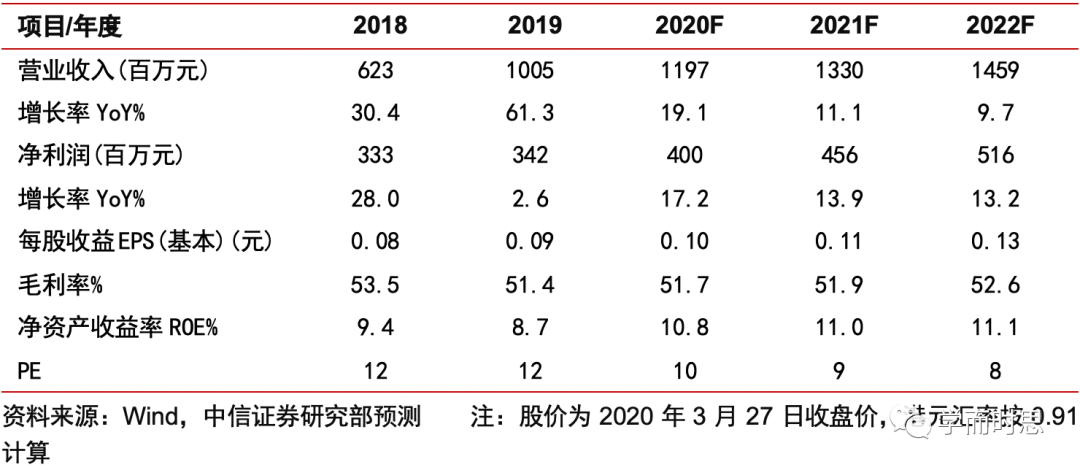

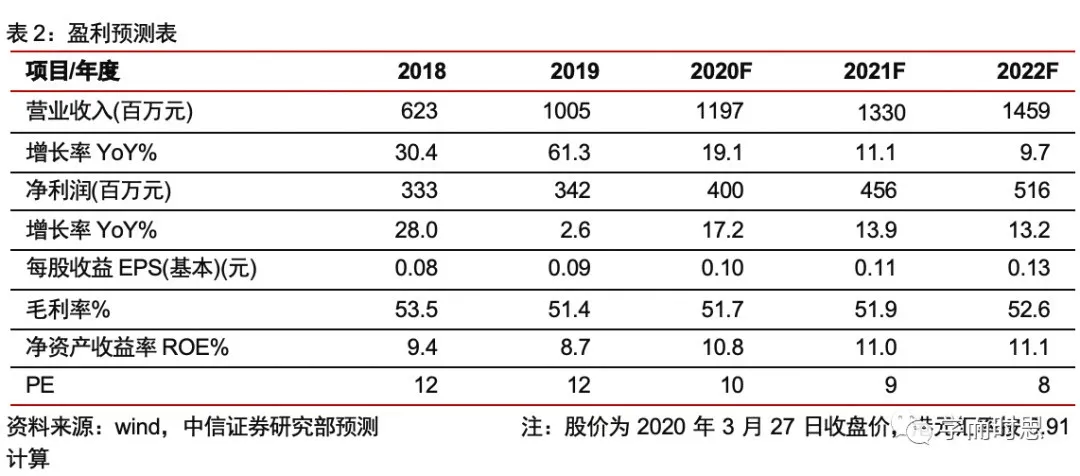

民生教育(01569)围绕高等教育+在线职业教育积极并购整合,以前瞻性的眼光布局未来,预计2020年收入将持续稳定增长。暂不考虑安徽文达、南昌职业学院等项目,考虑滇池学院、民生在线(仅利润)并表因素,微调公司2020年EPS预测至0.10元(原预测为0.11元),新增2021-22年EPS预测为0.11/0.13元,维持“买入”评级。

收入实现快速增长,学生人数持续增加。1)2019年公司实现收入10.05亿元/+61.4%,主要系内生增长以及18年底滇池学院并表。2019年公司毛利率为51.4%,下降2.1pcts,下降原因为:(1)滇池学院并表导致折旧费用(占成本17.5%)增加71.5%;(2)教师数量增长及教师薪酬普涨导致薪酬支出(占成本52.6%)增加74.1%;融资成本为7961.3万元,同比增加503.0%,主要系并购所需贷款的利息增加以及收购产生的认沽期权负债利息(3793万元);2019年实现经调整净利润3.86亿元/+14.2%。拟派发股息1.04亿元(占归母净利润30.4%),每股人民币2.59分,为上市以来首次分红;2)2019年学生总人数为198,612人。

其中,校园学历教育在校生达85,765人,同比增长30.9%,在线教育(委托管理)学生人数为112,847人。学生人数增加的原因:1)重庆人文科技学院、重庆应用技术职业学院新建宿舍楼19年9月投入使用,合计增加3,350个床位;2)专升本政策利好,2019年公司专升本课程学生5,312人;3)19年2月起委托管理曲阜远东职业技术学院,在校生人数达10,659人。

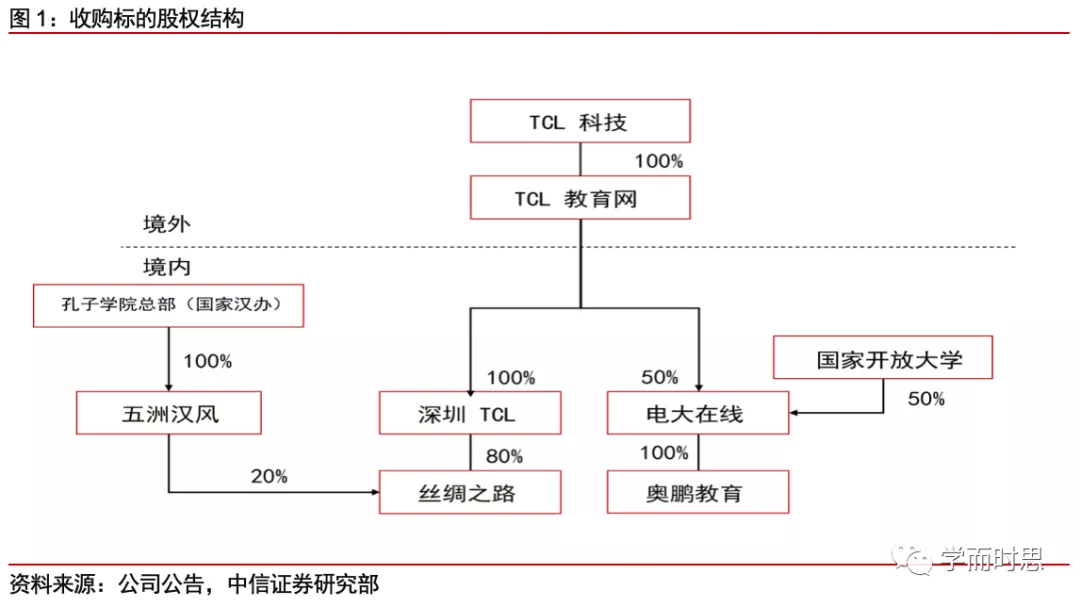

收购TCL教育网,持续加码在线教育。1)民生教育宣布收购TCL教育网100%股权,进而间接持有奥鹏教育50%股权(另一股东为国家开发大学)及丝绸之路80%股权(另一控制人为孔子学院总部)。收购对价为4.2亿元人民币(对应18.3倍PE);2)标的2019年未经审计收入为1376.9万元/+83.1%,税后净利润为2324.0万元/+30.0%,无金融负债,财务状况良好;3)奥鹏教育为在线教育服务领域细分龙头,共有学历教育、职业教育、教师继续教育以及慕课网四大核心业务。丝绸之路为国家汉语水平考试最大的授权网考考点以及唯一一个具有转授权的考点;4)标的收购后,结合公司自身丰富教育经营经营及收购整合经验,在实现自身业务稳定增长同时,与原有学校协同发展,实现线上线下双轨并行。

内生增长潜力巨大,收购学校并表增量可期。内生方面:1)滇池学院阳宗海新校区建设,预计2023年建成投入使用,建成后可容纳43,000名学生;2)2019年国家提出高职扩招100万人与2020年专升本扩招政策将在20-21年持续深化,预计公司旗下7大高等院校将进一步受益;3)学校学费在业内处于较低水平,并且学费近年来没有过大幅调整,未来学费仍有较大的提升空间。外延方面:目前安徽文达学院项目仍在债务重整阶段,江西南昌大学与TCL教育也处于收购推进进程中,未来并表后将增厚公司利润。公司下一步收购将围绕本科校园教育与在线教育为主,臻选优质标的,争取实现校园教育与在线教育协同发展。

风险因素:收购学校进度不及预期;校区扩建进度受公共卫生事件影响;招生情况不及预期。

投资建议:作为高教板块的先行者,公司围绕高等教育+在线职业教育积极并购整合,以前瞻性的眼光布局未来,预计2020年收入将持续稳定增长。暂不考虑安徽文达、南昌职业学院等项目,考虑滇池学院、民生在线(仅利润)并表因素,微调公司2020年EPS预测至0.10元(原预测为0.11元),新增2021-22年EPS预测为0.11/0.13元,维持“买入”评级。

收入增长成绩喜人,持续加码在线教育

收入实现快速增长,学生人数持续增加

收入实现高增长,并购导致费用增加。1)2019年公司实现收入10.05亿元/+61.4%,主要系内生增量扩大以及18年底滇池学院并表。其中,学费收入为9.27亿元/+62.5%,住宿费收入为0.78亿元/+48.4%;2)公司实现毛利润5.16亿元/+54.9%,毛利率为51.4%,下降2.1pct,下降原因为:(1)滇池学院并表导致折旧费用(占成本17.5%)增加71.5%;(2)教师薪酬普涨导致薪酬支出(占成本52.6%)增加74.1%;3)从费用率来看,销售费用率为1.6%,同比下降1.1pct,行政费用率18.4%,同比下降4.6%,营销与管理效率大幅优化。融资成本为7961.3万元,同比增加503.0%,主要系并购所需贷款的利息增加以及收购产生的认沽期权负债利息(3793万元);4)2019年实现EBITDA5.4亿元/+28.1%,经调整净利润3.86亿元/+14.2%。;2019年拟派发股息1.04亿元(占归母净利润30.4%),每股人民币2.59分,为上市以来首次分红。

账面现金充裕,融资渠道丰富。2019年公司账面现金余额达13.1亿元,短期投资9700万元,现金流充裕。负债比率(有息借款/总权益)为16.8%,同比上升3.8pct,主要系滇池学院银行贷款增加,总体负债情况良好。外部融资方面,公司2018年获得工商银行不低于100亿元的意向性融资授信,2019年与中金资本成立了100亿元的教育产业并购基金,融资渠道丰富,为外延并购奠定了基础。

多因素驱动学生人数大增。2019年公司学生总人数为198,612人。其中,校园学历教育在校生达85,765人,同比增长30.9%,在线教育(委托管理)学生人数为112,847人。本科生共计52,589人,占比61.2%。19-20学年新生报到34,253人,同比增加70.4%(18-19学年未包含曲阜学校)。我们认为,学生人数增加的原因:1)重庆人文科技学院、重庆应用技术职业学院新建宿舍楼19年9月投入使用,合计增加3,350个床位;2)专升本政策利好,2019年公司专升本课程学生5,312人;3)19年2月起委托管理曲阜远东职业技术学院,在校生人数达10,659人。

收购TCL教育网,加码进军在线教育

收购TCL教育网,间接持股奥鹏教育与丝绸之路。2020年3月25日,民生教育宣布收购TCL科技旗下TCL教育网100%股权,进而间接持有奥鹏教育50%股权(另一股东为国家开发大学)及丝绸之路80%股权(另一控制人为孔子学院总部)。收购对价为4.2亿元人民币,对应估值为18.3倍PE,将根据收购进程分3期支付,分别支付总对价的51%/25%/24%。

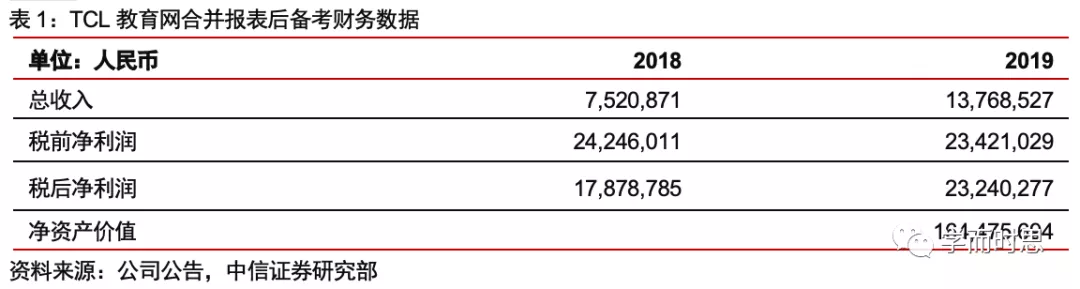

标的财务状况良好,资产优质。TCL教育网2019年未经审计收入为1376.9万元/+83.1%,税后净利润为2324.0万元/+30.0%,奥鹏教育利润主要以投资收益计入。截至19年12月31日净资产总额为1.64亿元,没有金融负债及过高的营销费用,财务状况良好。

奥鹏教育为学历教育在线服务细分龙头,丝绸之路为汉语考试服务领军者。1)奥鹏教育:全国最大的远程服务运营机构,唯一一家全国性远程教育公共服务体系,核心业务可分为四块:学历教育服务、职业教育、慕课网以及教师继续教育。(1)学历教育服务:提供7大类教学服务,覆盖全国31个省,1,479家学习中心,本专科在籍学生约115万,与43所国内知名大学合作;(2)职业教育:基于开放教育、双元制人才培养的职业资格证培训,合作高职院校达16所;(3)慕课网:聚焦IT在线教育,用户遍布全球,IT在线社区细分龙头。截至19年底,注册用户数716万,付费用户数20万;(4)教师继续教育:国家教育部首批“国培计划”教师远程培训推荐机构,与281所学校合作,覆盖全国23个省份,2019年共培训97.5万教师。旗下有师训宝、校本平台等优秀产品。2)丝绸之路:专业远程考试服务机构,国家汉语水平考试最大授权网考考点以及唯一一个具有转授权的考点(可授权下设单独考点),在国内有80个网考考点,东南亚地区有9个网考考点。

标的本身潜力巨大,与集团协同未来可期。奥鹏教育与丝绸之路在各自细分领域均处于领先地位,业务水平优异,结合公司丰富的教育经营以及收购整合经验,能够在保持经营稳定性的情况下,优化成本,释放更多利润,实现业绩增长。同时,奥鹏教育所提供在线教育服务可为民生教育旗下其他学校学生提供教育服务,并帮助学校完善在线系统,助力公司实现线上线下教育协同;丝绸之路所提供的汉语水平考试为学校进军海外进行补充。

内生增长潜力巨大,收购学校并表增量可期

内生增长潜力巨大。1)校区扩建:云南大学滇池学院阳宗海新校区建设项目2019年10月正式动工,预计2023年建成投入使用,建成后可容纳43,000名学生(目前容量为24,000名);2)政策利好:2019年国家提出高职扩招100万人与2020年专升本扩招政策将在20-21年持续深化,公司旗下7大高等院校将进一步受益;3)学费仍有提升空间:公司学校学费在业内处于较低水平,并且学费近年来没有过大幅调整,未来学费仍有较大的提升空间。

收购学校并表增量可期,并购战略围绕校园教育+在线教育。目前安徽文达学院项目仍在债务重整阶段,江西南昌大学与TCL教育也处于进程中,未来随着收购学校的并表,预计将增厚公司利润。公司下一步收购将围绕本科校园教育与在线教育为主,臻选优质标的,争取实现校园教育与在线教育协同发展。

风险因素

收购学校进度不及预期;校区扩建进度受公共卫生事件影响;招生情况不及预期。

投资建议

公司围绕高等教育+在线职业教育积极并购整合,以前瞻性的眼光布局未来,预计2020年收入将持续稳定增长。暂不考虑安徽文达、南昌职业学院等项目,考虑滇池学院、民生在线(仅利润)并表因素,微调公司2020年EPS预测至0.10元(原预测为0.11元),新增2021-22年EPS预测为0.11/0.13元,维持“买入”评级。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP