国泰君安国际:土储优质、财务稳健,预计中国金茂(00817)2022年销售可达3000亿元

本文来自微信公众号“国泰君安证券香港”。

中国金茂(00817)2019 年收入约为人民币(单位下同)1,693.2 亿元,同比增长约35.7%;毛利约为414.1 亿元,同比增长约33.0%;公司拥有人应占溢利约为260.3 亿元,同比增长约57.1%;公司拥有人应占每股基本盈利约为5.99 元,同比增长约58.0%;公司拥有人应占净资产收益率约为37.2%;宣派末期股息每股1.23 元。

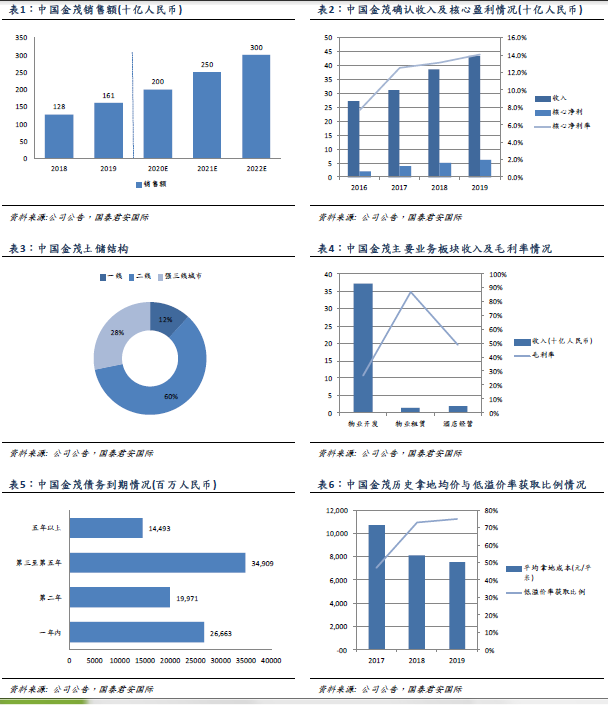

未来销售保持高增长。中国金茂2019 年合约销售达1,608 亿元,同比增长61%,均价2.3 万元/平米。预计未来销售3 年均保持20%以上增长,2020 年-2022 年分别达到2,000 亿元、2,500 亿元以及3,000 亿元的目标。2020 年可售货值达3,110 亿元(含75 亿一级开发项目),且受公共卫生事件影响较小,64%去化率即可完成全年目标。

土储优质,城市运营继续发力。中国金茂二级总土储面积达5,857万平方米(权益约58%),其中79%位于一、二线城市。一级总土储面积达2,728 万平方米(权益约66%),且绝大多数位于二线城市。2019 年新增土储40%来自城市运营,权益比提升,平均拿地成本微降。此外,两化合并也给城市运营带来了机会,目前已对接贵阳、北京、青岛、济南等城市的项目,也将在未来有效补充土储。未来毛利率下降趋势有望改善。2019 年金茂整体销售毛利率为29%,较上年的38%下降9 个百分点,主要由于结算16、17 年地价较高开发项目以及城市运营项目所致(毛利率下降9 个百分点至27%)。已售未结部分预计毛利率为25-26%,2020 年结算毛利率或维持低位,但由于近两年拿地成本较低,2020 年可售货值的20%来自城市运营,毛利率预计达35%以上且权益比提高,未来结算毛利率下降趋势将有所改善。

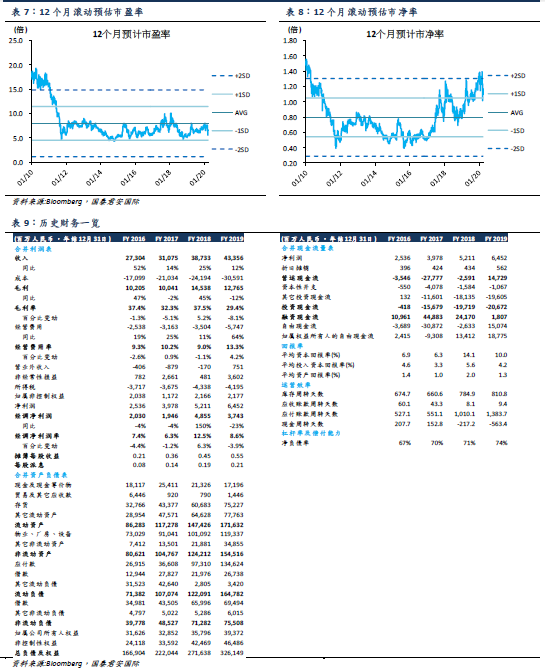

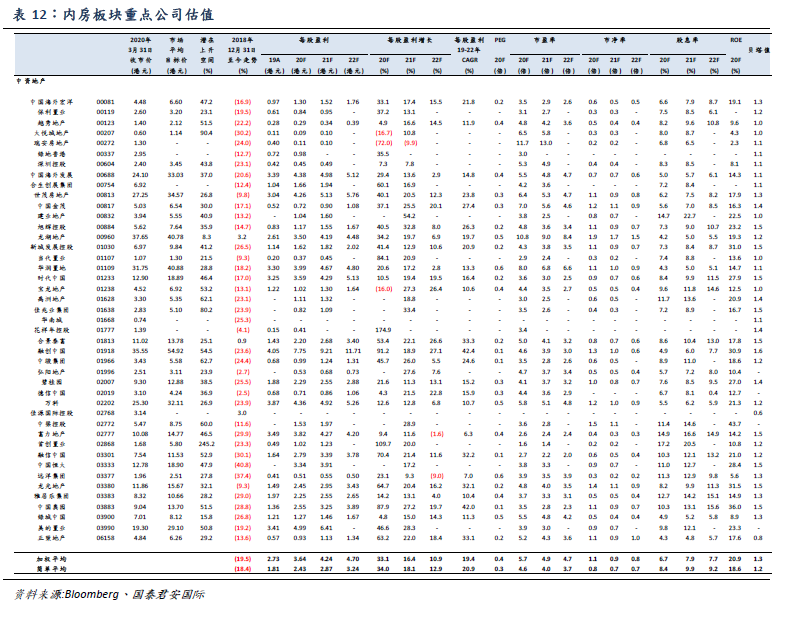

财务依旧稳健,中国金茂2019 年平均借贷成本为4.94%,净负债率达74%。预计公司2020 年派息率依旧为约40%。截止2020 年2 月底已售未结金额约2,461 亿元,管理层目标全年结算40%,持有物业收入目标达42 亿元。估值上,彭博市场预计20/21 年EPS为0.66/0.83 人民币,3 月31 日收市价对应20/21 年预测市盈率为6.98/5.57 倍。近期市场预计每股NAV 区间为9.65-10.4 港元,NAV 折让区间为35%-40%。彭博市场平均目标价为6.54 港元,短期建议以5.6 港元作为交易参考,潜在上升空间约为12%。

风险:公共卫生事件影响过大、交楼结算慢于预期、销售弱于预期等。

(编辑:林喵)

扫码下载智通APP

扫码下载智通APP