中金:中国国航(00753)非油成本略超预期,2020年业绩将出现大幅下降

本文来自微信公众号“杨鑫交运观点”,作者:赵欣悦、杨鑫、方舒。

2019年业绩小幅低于我们预期

中国国航(00753)公布2019年业绩:营业收入1361.8亿元,同比下降0.43%;归属母公司净利润64.1亿元,同比下降12.6%,对应每股盈利0.47元(加权平均),剔除汇兑和出售国货航股权影响,公司净利润同比下滑约18%至73亿元,小幅低于我们的预期,主要因为四季度非油成本超预期。第四季度公司实现营业收入331.0亿元,同比增长下滑0.8%,亏损3.5亿元,剔除汇兑影响,亏损约10.5亿元,2018年同期盈利4亿元。

四季度单位ASK非油成本同比基本持平,略超我们预期。虽然2H19民航发展基金减半征收,但公司单位ASK非油成本同比下降4.0%,跌幅并未较1H19(同比下降4.3%)扩大,其中三季度同比下降7.7%,四季度同比基本持平。四季度非油成本环比三季度增加18个亿,我们估计部分成本项年末集中确认有关。

发展趋势

受公共卫生事件影响,2020年公司业绩将出现大幅下降,一季度或为业绩低点。我们当前假设2020年ASK同比下降10%,RPK同比下降20%,客公里收益同比小幅下降2%,布油均价为45.5美元/桶,人民币兑美元升值3.6%,我们估计公司2020年实现净利润约4800万元。我们此前预计一季度公司亏损约25-51亿元(目前看可能更接近下限),随着国内需求复苏,二季度或实现减亏,三季度实现盈利。

盈利预测与估值

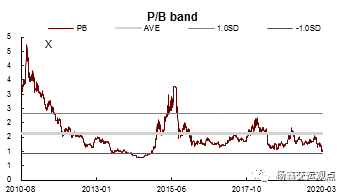

当前A股股价对应2020/2021年1.0倍/0.9倍市净率。当前H股股价对应2020/2021年0.7倍/0.6倍市净率。考虑公共卫生事件影响,我们下调公司2020年净利润99.5%至4800万元,维持2021年盈利预测94.22亿元不变。我们建议投资者关注海外公共卫生事件发展趋势,如果海外公共卫生事件出现拐点(例如新增确诊人数趋势下行),可能是更好的介入时点。A股维持跑赢行业评级,但由于盈利下调,我们下调目标价19.8%至8.90元对应1.4倍2020年市净率和1.3倍2021年市净率,较当前股价有36.7%的上行空间。H股维持跑赢行业评级,下调目标价23.9%至7.00港元,对应1.0倍2020年市净率和0.9倍2021年市净率,较当前股价有40.0%的上行空间。

风险

国内公共卫生事件反复或持续时间超预期,航空需求低于预期,人民币兑美元大幅贬值,油价大幅上涨。

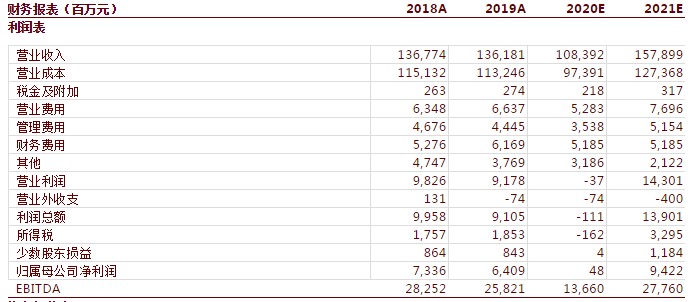

财务报表和主要财务比率

图表1: 2019年业绩摘要

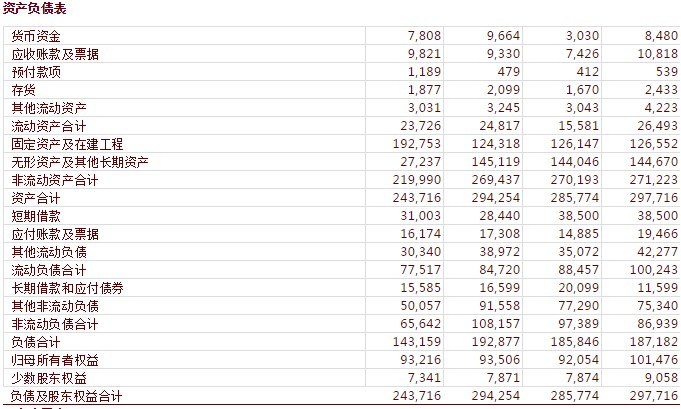

图表2: 盈利及目标价调整

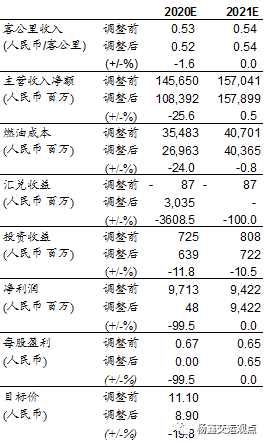

图表3: 2019年业绩拆分

图表4:历史P/E

图表5:历史P/B

图表5:可比公司估值表

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP