消费长青 ——细数美股十年十倍股系列之消费篇

本文来自微信公众号“招商策略研究”,作者:张夏 陈刚。

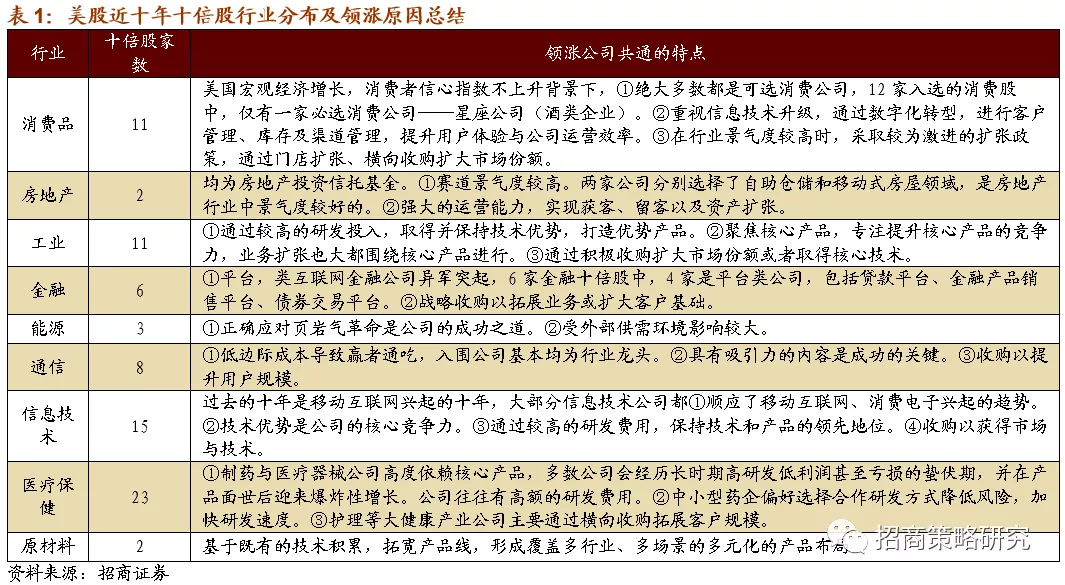

近10年来,美国经济保持扩张,人均可支配收入不断上升,加之美国民众具有提前消费的习惯,整个消费市场十分繁荣,消费者信心指数十年增长,消费升级持续进行。在良好宏观环境下,消费板块诞生出不少十倍股,这些公司业绩普遍十分亮眼,在行业景气时不断扩张,并积极拥抱数字化改革。类比当下,中国正处于长期消费转型和升级时期,内需依然有巨大的提升空间,且随着大数据、云计算、物联网等新兴技术走进传统行业,下一批消费十倍股可能就蕴藏于A股之中。

核心观点

受益于美国十年经济增长、金融危机后的种种变化,以及移动互联网的兴起,过去十年,美股经历了超长牛市,其中部分公司表现尤为亮眼。公司异域,成长同理,我们相信复盘美股牛股的成功历程,可为A股投资标的的选择提供借鉴。本系列文章回顾了过去10年间美股股价上涨超十倍并且目前市值大于10亿美元的81家公司,探究其股价驱动原因,提炼背后的成长逻辑。本篇是系列的第三篇,讲述消费行业11只十倍股背后的成长故事。

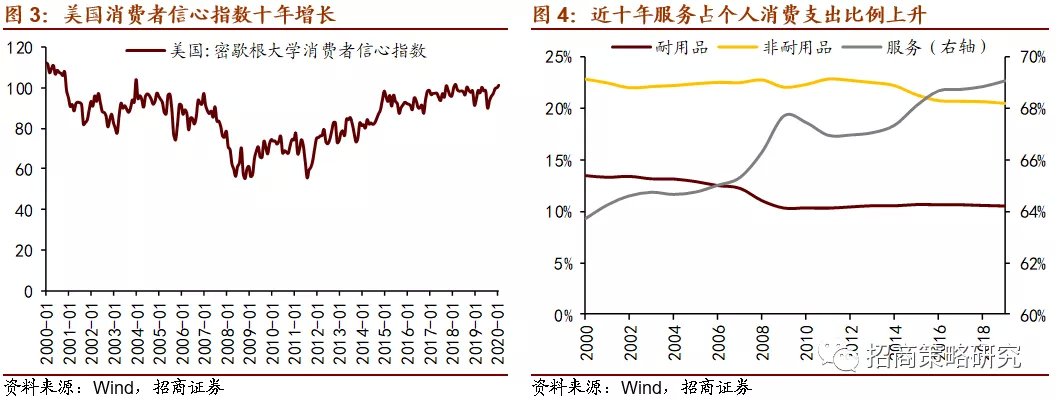

2010年以来,美国宏观经济保持较快增速,个人消费支出增长维持在3%-5%之间,人均可支配收入也大幅上涨,远高于其他发达国家,民众的消费能力较强。随着可支配收入的上升,美国消费者信心指数从金融危机的水位反弹,并保持十年增长,消费升级持续进行,造就了强劲的消费市场。

用整体法计算十倍股公司的ROE与费用率,我们发现,这些消费公司的业绩都十分亮眼,整体的ROE保持在20%以上,且呈现逐年上涨的趋势。消费品市场一般相对分散,这些杰出的消费品公司在过去十年往往采取了较为激进的扩张政策,不断扩大门店,开发新的市场。

从费用率上看,2010年以来,十倍股公司的费用率整体呈现下降趋势,这很大程度上与这些公司积极拥抱数字化改革相关。例如:美客多公司瞄准南美电子商务空白市场,成为拉美电商巨头;露露柠檬积极推进线上直销;艾尔塔美容收购AI公司试水虚拟试妆;达美乐披萨尝试无人机配送;丘吉尔唐斯公司开拓线上投注新业务;利西亚车行收购汽车网售平台,精准分析市场。这些数字化的变革为传统的消费公司注入新活力,也使得其费用率下降。

除了宏观经济增长给消费公司带来的良好环境,消费十倍股呈现出以下特点:①绝大多数都是可选消费公司,11家入选的消费股中,仅有一家必选消费公司——星座公司(酒类企业)。②重视信息技术升级,通过数字化转型,进行客户管理、库存及渠道管理,提升用户体验与公司运营效率。③在行业景气度较高时,采取较为激进的扩张政策,通过门店扩张、横向收购扩大市场份额。

通过上述细致的探索,带来的投资启示:(1)当前,我国宏观经济环境活力较强,正在经历消费升级,可选消费或将有好的表现。(2)消费行业遵循业绩为王的规则,而积极拥抱数字化改革,不断降低企业成本,开拓新市场的企业更有可能拥有好的业绩。

风险提示:全球经济下行超预期。

正文

受益于美国十年经济增长、金融危机后的种种变化,以及移动互联网的兴起,过去十年,美股经历了超长牛市,其中部分公司表现尤为亮眼。公司异域,成长同理,我们相信复盘美股牛股的成功历程,可为A股投资标的的选择提供借鉴。本文回顾了过去10年间美股股价上涨超十倍并且2019年年底市值大于10亿美元的81家公司,探究其股价驱动原因,提炼背后的成长逻辑。通过对这81家公司细致的挖掘,我们发现以下几个有意思的点:

第一,这些公司或多或少都受益于美国宏观经济增长。金融危机后宽松的货币政策使得美国快速走出紧缩,进入漫长的扩张周期,为牛股诞生提供了温床,而厉害的公司在经济景气时往往选择大幅扩张。

第二,金融危机对于美国企业的影响是巨大的。一方面,传统行业在经历了这样的困顿期之后,嗅觉敏锐的公司开始进行供应链改革,拥抱数字化,以提升效率;另一方面,金融地产行业在此之后开始拓展新业务,以抵消住房市场萎缩带来的业务营收下滑。

第三,消费与科技赛道长青。80只牛股中,消费行业11只,科技板块22只,医疗保健行业23只。

第四,移动互联网带来巨大变化。过去的十年是90年代以来世界第三次科技周期,伴随着移动互联网的兴起,传统行业优秀的公司往往前瞻性的拥抱营销渠道的变化,科技行业则诞生出超级龙头,并带动相关产业链发展。

第五,美国高效的资本市场对企业发展起到了重要作用。这些十倍股中的大多数公司收购、并购频繁,以扩大市场份额、获取新技术、进入新市场、拓展新业务。科技与医药等知识技术密集型行业,前期也需要投入大量资金,美国强大的资本市场为其发展做出了重要贡献,也获得较高收益。

第二篇:消费

本篇是系列的第二篇,讲述消费板块11只十倍股背后的成长故事。

1.消费保持强劲,升级持续进行

近十年美国经济增长较快,人均可支配收入也大幅上涨。金融危机期间,美国采取QE刺激经济复苏,使得美国经济迅速走出危机。2010年以来,美国宏观经济保持较快增速,个人消费支出增长维持在3%-5%之间。在良好的宏观经济背景之下,美国人均可支配收入大幅上涨,并远高于其他发达国家,民众的消费能力较强。此外,美国人喜爱提前消费,储存率较低,造就了美国强劲的消费市场。

消费信心指数十年增长,消费升级持续进行。随着可支配收入上升,美国消费者信心指数从金融危机时的水位反弹,并保持十年增长。从消费结构上看,2010年至今,美国非耐用品的消费比例总体保持稳定,服务消费比例大幅上涨,占个人消费支出比例从67.4%上升至69%,而非耐用品的比例略有下降。美国的消费升级在近十年仍在持续进行。

2.业绩表现亮眼,拥抱数字化变革

十倍股公司ROE保持在20%以上。用整体法计算十倍股公司的ROE与费用率,我们发现,这些消费公司的业绩都十分亮眼,整体的ROE保持在20%以上,且呈现逐年上涨的趋势。消费品市场一般相对分散,这些杰出的消费品公司在过去十年往往采取了较为激进的扩张政策,不断扩大门店,开发新的市场。

积极拥抱数字化,费用率整体下降。从费用率上看,2010年以来,尽管十倍股公司的费用率近年来有所上升,但是整体呈现下降趋势。这很大程度上与这些公司积极拥抱数字化改革相关,例如:美客多公司瞄准南美电子商务空白市场,成为拉美电商巨头;露露柠檬积极推进线上直销;艾尔塔美容收购AI公司试水虚拟试妆;达美乐披萨尝试无人机配送;丘吉尔唐斯公司开拓线上投注新业务;利西亚车行收购汽车网售平台,精准分析市场。这些数字化的变革为传统的消费公司注入新活力,也使得其费用率下降。

3.多只消费十倍股崛起

在美国宏观经济增长,消费者信心指数不上升背景下,多只消费十倍股崛起。消费十倍股还呈现出以下微观层面的特点:①绝大多数都是可选消费公司,11家入选的消费股中,仅有一家必选消费公司——星座公司(酒类企业)。②重视信息技术升级,通过数字化转型,进行客户管理、库存及渠道管理,提升用户体验与公司运营效率。③在行业景气度较高时,采取较为激进的扩张政策,通过门店扩张、横向收购扩大市场份额。

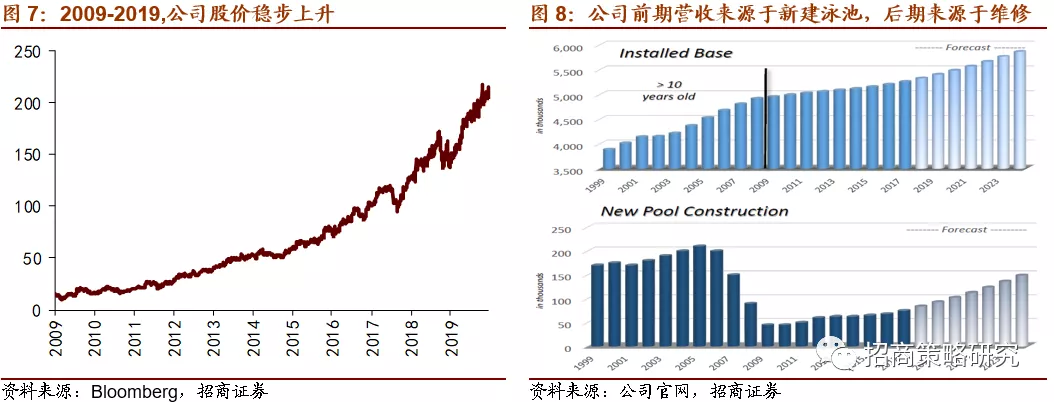

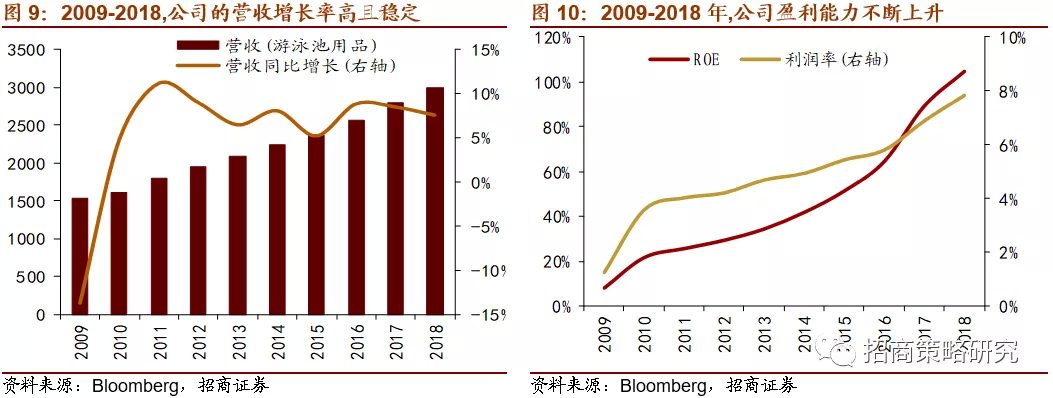

1) 游泳池及周边设备经销商:普尔公司

普尔公司(POOL.US)成立于1993年,主要业务是分销游泳池用品、设备和相关休闲产品。截至2018年12月31日,公司通过北美、欧洲、南美和澳大利亚的四个分销网络运营着364个销售中心,为超过2200家上游供应商代销约180000种商品,是美国最大的游泳池产品分销商。2010-2019年末,股价上涨11.95倍。

房地产泡沫后的旧泳池护理维修使得公司业绩稳定增长。尽管公司布局逐渐全球化,但截至2018年末,公司85%的营收来源于美国国内的游泳池市场。2000-2008年,美国的房地产市场非常火热,美国居民的房屋拥有率大幅提升,由此造成公司在1999-2008年新建游泳池数量较高,而2009年之后,尽管新建游泳池的数量下降,但由于原本的游泳池建设时间较长,面临着大量的保理维修需求。这使得公司的每年的收入结构十分稳定,约60%来源于旧泳池的维修保理,25%来源于旧泳池翻新,15%来源于新泳池建造。2009-2018年,公司的收入增长率始终维持在5%-10%之间,利润率与ROE水平不断上涨,业绩稳定,盈利能力增长,这都使得公司股价不断温和上涨。

2) 网络邮资解决方案(软件)公司:邮资网站

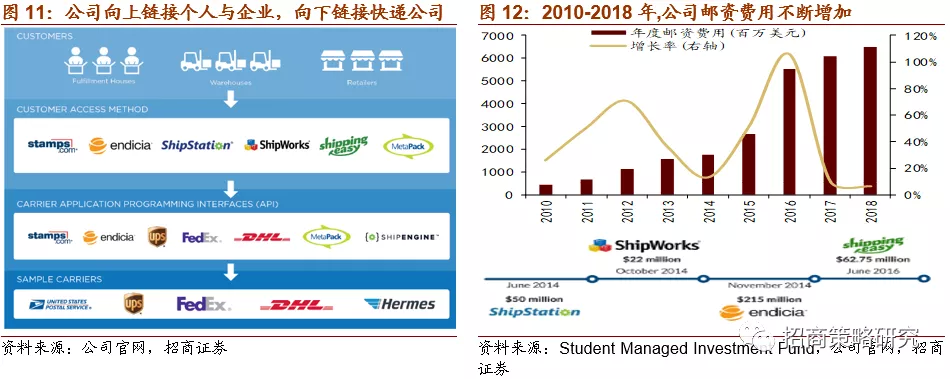

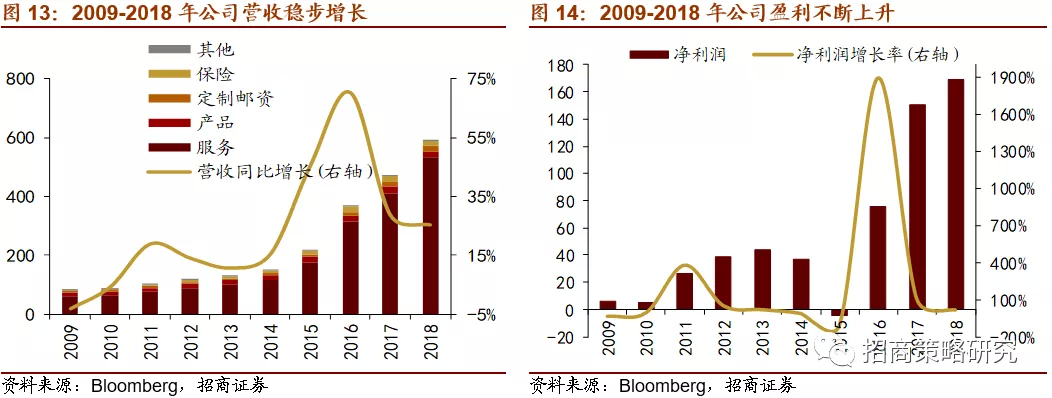

邮资公司(STMP.US)是一家互联网邮资解决方案供应商,提供纯软件的邮递服务,让客户在线上购买并打印邮资。公司成立于1996年,1999年成功上市。邮资公司主要由Endicia、ShipStation、ShipEngine、ShipWorks、ShippingEasy、MetaPack六个子公司组成,这些公司向上连接个人与企业客户,向下连接各大快递物流公司,通过将软件和服务集成到合作公司的业务上,应用程序或者API形式,为合作伙伴提高有效性服务,包括运输标签、运输分层分类、时序优化、地址数据池等。2010-2019年末,公司股价上涨9.70倍。

通过横向收购扩大市场份额以及与大公司合作是公司盈利与股价增长的原因。一方面,公司分别在2011年7月、2011年2月分别与亚马逊和美国邮政取得合作,大幅扩大了公司的业务;另一方面,2014年以来,公司进行了多项横向并购。在2014年6月收购了ShipStation,10月收购了ShipWorks,11月收购Endicia,2016年6月收购ShippingEasy,2015-2016年,公司服务的邮资费用大幅上涨,营收也出现大幅的增长。

3) 美国第三大汽车经销商:利西亚车行

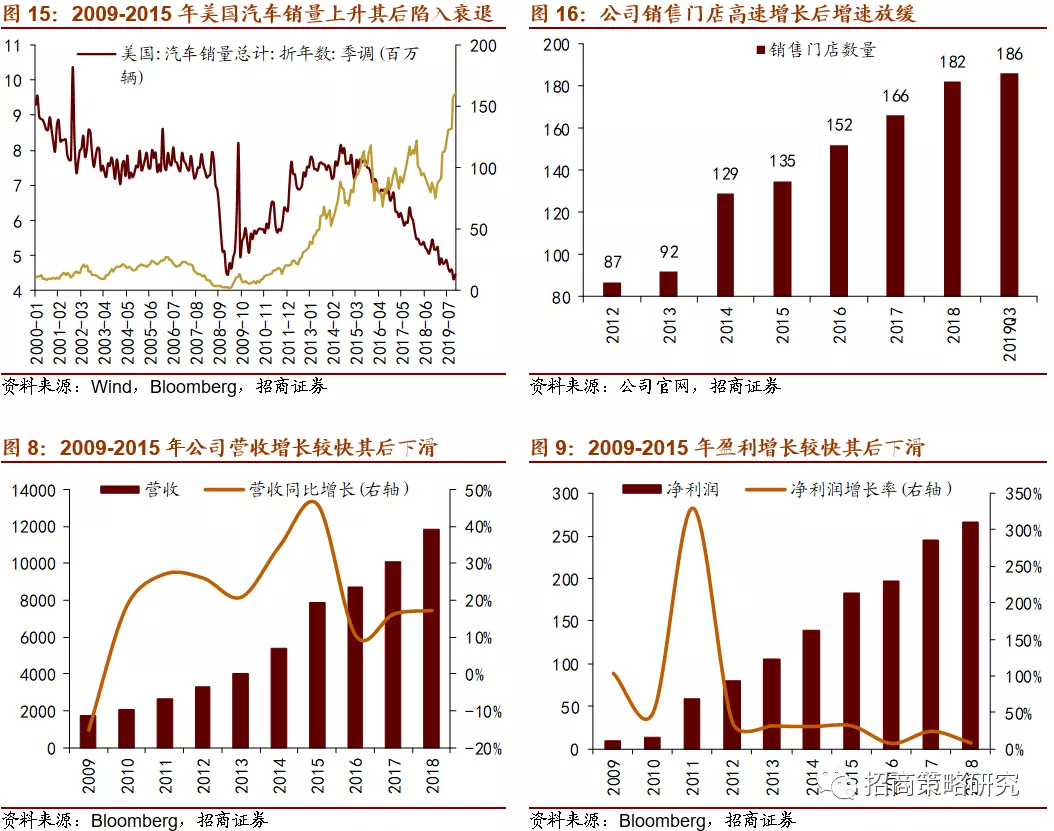

利西亚车行公司(LAD.US)是美国第三大汽车经销商,提供新车及二手车零售及服务。截止2019Q3,公司在美国经营186家零售店提供30个品牌的新车,以及各种品牌的二手车销售业务;并通过Lithia.com和DCHauto.com等200多家网站在线销售。2010-2019年末,股价上涨19.02倍。

良好的外部环境、适时的扩张政策以及科技转型是公司上涨的原因。为了应对金融危机,美国采取了QE政策,2009年,美国汽车市场反弹,销量不断上涨,公司的业绩与股价在此期间也实现可较快的扩张。公司在2014年收购了美国10大汽车经销商之一——DCH Auto Group,2016年收购佛蒙特州的Carbone Auto Group,将门店扩张至152家,在行业景气度较高的时候实现了份额提升。2016年之后,美国汽车销量不断下行,公司的股价也进入横盘震荡,营收与净利润同比均下滑,门店扩张减速。2018年三季度,公司宣布与Shift合作,并参与D轮融资并成为其最大股东。Shift公司是一家网售汽车平台,具有较强的算法能力,2018年12月,公司与Shift签订租赁协议,为Shift提供储存仓库,公司还将与Shift进行数据共享,以更好的预测汽车市场、优化定价、库存管理流程。在此利好之下,公司股价重启上升通道。

4) 美国最大的化妆品零售商:艾尔塔美容

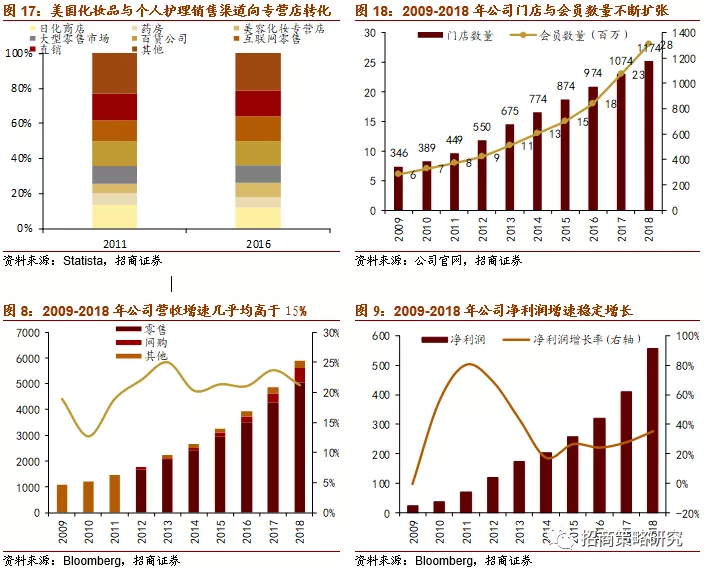

艾尔塔美容公司(ULTA.US)成立于1990年,2007年在纳斯达克上市,2015年超越丝芙兰,成为美国最大的化妆品连锁零售商,市场份额达到27%。2008年金融危机之后,美国零售业普遍不景气,但是ULTA是业绩最早复苏的公司之一。2010-2019年末,股价上涨13.10倍。

准确抓住化妆品销售渠道变革的趋势以及良好的客户体验是公司壮大的原因。上世纪90年代的美国化妆品销售渠道较为固化,高端品牌仅在百货商店的专柜销售,平价品牌则直接在大商超和小杂货店销售,而彼时在欧洲市场,以丝芙兰为代表的化妆品专营店已经较为普遍,Ulta认为专卖店以及后来的电商必将逐渐取代传统的百货商店渠道,于是成立了化妆品专营店,2009-2018年,公司门店从346家扩张至1174家。在商品及服务方面,它首创了一站式购物的专营美妆连锁,涵盖全档次、全品类的化妆品,并提供美妆沙龙,提高用户体验。在留客方面,公司早在1996年就建立了会员体系,2013年启用CRM客户管理系统,并在2016年推出合作信用卡,目前有2800万会员,消费占比在90%以上,将绝大多数客户都转化为会员。2018年,Ulta宣布收购AI公司QM Scientific和AR初创GlamST,旨在提供虚拟试妆,为用户带来全新的购物体验。

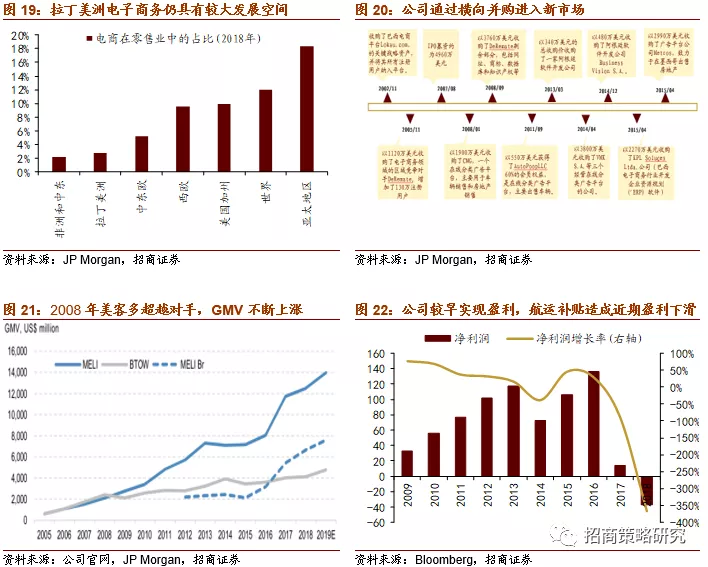

5) 拉丁美洲最大的电商与支付平台:美客多

美客多(MELI.US)于1999年在阿根廷成立,目前是拉丁美洲最大的电商与支付平台。公司旗下包含五个平台,其中Mercadolibre是电商平台,为18个拉丁美洲国家的数百万买家和卖家提供交易平台;Mercadopago是一个在线支付平台,并提供贷款与信用服务;此外,公司还具有专门的物流、广告、在线商店解决方案平台。电子商务是公司的主要收入来源,占比77%,金融科技业务占比23%。2007年8月,Mercadolibre成为第一家在纳斯达克上市的拉美科技公司。2010-2019年末,公司股价上涨10.38倍。

填补市场空白,通过收购扩大市场份额,上演强者恒强。2001年,eBay成为公司最大股东,并于公司形成战略合作关系,强大的股东资源为公司在电子商务领域的发展打下良好基础。而彼时拉丁美洲的电子商务尚未发展,甚至从2018年的数据看,南美电子商务占整个零售业的份额仍远远低于全球其他区域。

在这样的背景下,公司从阿根廷市场出发,通过收购本地电商或者广告平台,扩大市场份额。2002年,公司收购巴西电商平台Lokau.com,进一步扩大巴西市场份额,2005年,公司收购电子商务领域的主要对手DeRemate,增长130万用户;2008年,公司收购汽车与房屋销售广告平台CMG,扩大公司在委内瑞拉、哥伦比亚和波多黎各市场份额,此后,公司又陆续进行了多次并购,成为南美通用的电商平台。2002-2018年,公司年总成交额(GMV)从5500万美元上涨到120亿美元,远远超过其对手B2W。

此外,创新一直是美客多成功的关键推动力,公司雇用了将近2500名软件工程师,自2007年以来,研发占总支出的百分比有所增加,在2015年达到总收入的近12%。2017年以来,公司的净利润有所下降,主要原因在于航运补贴的增加以及对新金融科技计划的营销投资较大。市场对此呈现乐观态度,盈利下滑并未导致公司股价下降。

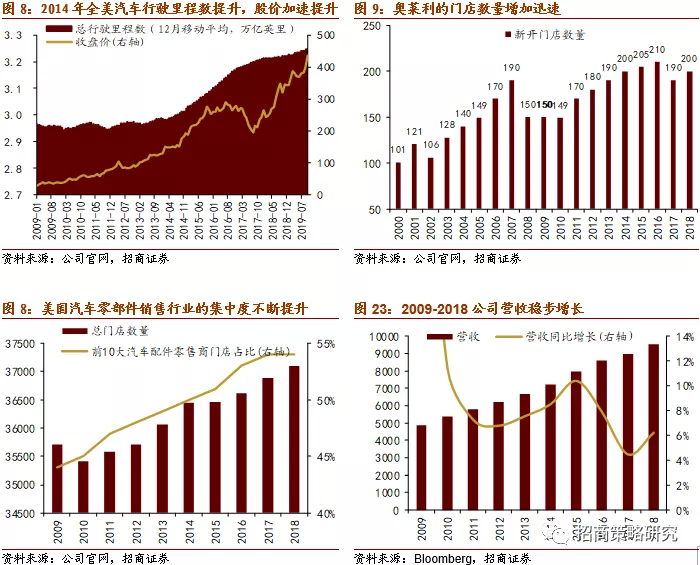

6) 美国第二大汽车零部件零售商:奥莱利汽车

奥莱利汽车(ORLY.US)成立于1975年,是美国第二大汽车部件零售商,专注于汽车售后市场的零部件、设备、装饰品销售。一直以来,公司坚持双市场战略,即同时向个人DIY以及专业的汽车服务提供商销售商品,截止2018年,公司在全美47个州拥有5219家门店。公司门店提供丰富的汽车零部件、配件产品,从交流发电机、电池、制动系统到照明、机油、雨刮、座椅套等,此外,店内提供电池诊断、更换、引擎检查等系列服务。2010-2019年末,股价上涨10.50倍。

有利的宏观环境、产业集中度提升的中观环境与公司良好的运营能力是其持续上涨的原因。宏观方面,汽车零部件市场需求端的核心驱动力是汽车行驶里程数,2008-2013年,由于宏观经济压力,全美的汽车行驶里程数几乎没有增长。2014-2016年,全美汽车行驶里程数加速增长,行业景气度提升,同时2009年以来美国汽车的平均使用年限不断增长,公司股价加速上升。中观维度,美国的汽车零件销售行业是较为分散的,2009年,全美前十大零件销售商的门店数量占比仅为44%,至2018年,前十大零售商门店占比提升了10%。2009-2018年,全美汽车零件销售门店总数仅增长1392家,而仅奥莱利在此期间就新增1694家新门店,由此可见,这十年是小型零售商不断倒闭和大零售商占领市场的时期,奥莱利激进的扩张政策使之能够保持十年增长。

此外,公司的产品、服务、库存与运营管理十分到位,针对个人DIY市场,公司配备了700多个专业技术人员进行服务,针对专业客户,公司有一只全职的销售队伍,进行实时的跟踪服务。公司具有27个区域部署配送中心(DC)与5000+门店,存货也会根据各门店需求进行调整,保证随时满足客户需求,良好的服务使得公司业绩保持十年增长。

7) 北美知名瑜伽运动服饰龙头:露露柠檬

露露柠檬(LULU.US)成立于1998年,被誉为加拿大第一专业运动品牌,是北美瑜伽、健身等运动服饰领域龙头。公司的成长可以分为三个阶段,2012年之前,是公司的快速发展期,彼时瑜伽市场景气度不断提升,公司专注于瑜伽服饰市场,很快成为该细分领域的龙头,并于2007年上市。2013-2017年,公司进入困境,由于产品质量原因,公司分别在2013和2015年进行两次召回,并且高层动荡,核心员工离职,错失了瑜伽市场发展黄金期,但仍保持了瑜伽服饰市场龙头地位;2018年以来,随着管理层稳定,以及供应链等一系列改革,业绩重新回暖。2010-2019年末,股价上涨14.39倍。

行业景气向上背景下,公司在产品、渠道、营销方面的创新,造就了股价高速增长。行业层面,2002年以来,随着人们越来越注重生活品质与身体健康,美国成人与儿童的瑜伽参与率大幅提升,行业景气度向上。公司层面,产品上,露露柠檬专注于瑜伽服饰市场,并且在材质、外观上进行不断创新,深受消费者喜爱;渠道上,公司取消加盟店的销售,转而不断增加直营店以及线上方式,提高了服务质量,并且线上直销的利润率更高;营销上,由于公司抓住了本地瑜伽爱好者之间联系紧密的特点,每当进入新市场,便聘请当地出名的瑜伽教练进行宣传,深入当地社区,做到精准营销,这三方面的战略使得公司一跃成为瑜伽服饰市场的龙头。

2013年以来,公司全球化步伐加快,目前在澳大利亚、英国、新西兰、中国等地区均设有直营店,并且线上销售的方式也十分普遍,公司在北美地区以外的营收占比已经从2009年的0.1%上升至2018年的10.9%,并计划将进一步加快全球化的步伐。除此之外,公司在近期的业绩报告中,已经逐步宣传自己是“以健康生活方式为灵感的运动品牌”,产品品类也将更加丰富。2017年,公司进行了较为彻底的供应链改革,解决了之前造成召回危机的问题,2018年业绩增速拐头向上,公司股价也加速攀升。

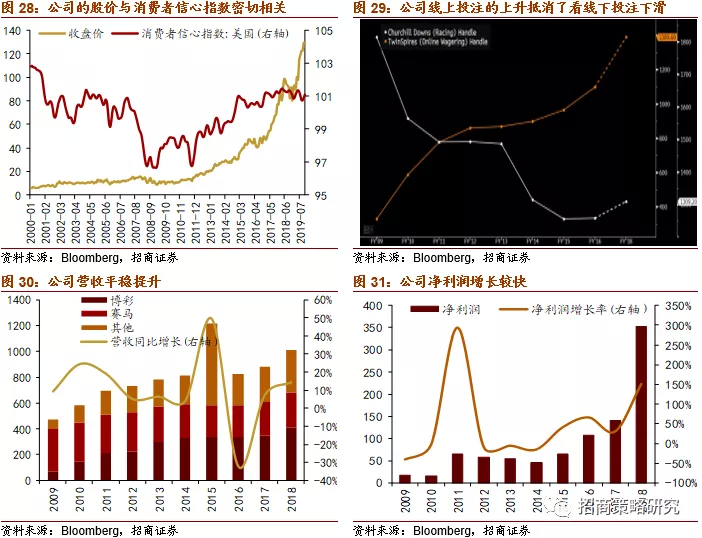

8) 美国知名赛马公司:丘吉尔唐斯

丘吉尔唐斯(CHDN.US)成立于1928年,是美国娱乐休闲行业龙头公司,也是美国最著名的赛马大会——肯塔基赛马大会的举办方。公司旗下有三个主要业务,最传统的是赛马,除肯塔基赛马场之外,公司还拥有另外三个赛马场;第二大业务是赌场,2008年,公司在路易斯安那州开办了第一个赌场,此后又陆续收购或者自建赌场,目前公司拥有八家赌场。第三个业务是线上投注,2007年,公司建立了线上赛马投注平台——TwinSpires,此外,丘吉尔唐斯公司此外还曾涉足网络游戏产业,但是在2018年将其出售。公司盈利能力最强的业务仍然是赛马和赌场。2010-2019年末,股价上涨11.05倍。

消费者信心上升背景下,公司成功拓展线上投注与赌场业务,使得公司业绩与股价持续上涨。宏观因素来看,公司属于赛马与博彩行业,受益于2009年之后美国消费者信心指数的提升,公司业绩提升较快。微观层面,公司积极拓展原业务、开创新业务,2009年以来,公司围绕核心资产——肯塔基赛马场进行了大量投资,2009年公司建成轨道永久照明,2013年建立Paddock大厦,2014年拓展看台,2015-2017年建设相关宾馆与娱乐设施,吸引来自世界各地的游客。面临线下投注的下降,公司在2007年建立了线上投注平台,抵消了线下投注的下滑,

随着2018年5月,最高法院废除了1992年的《专业和业余运动保护法》(“PASPA”),公司顺利进入线上体育博彩业务。并且,公司2008开始涉足赌场业务,并且在2010-2018年期间,自建两家、收购五家赌场,成长为公司第二大业务支柱。2009年以来,公司营收与净利润都呈现较快增长,股价上涨近12倍。

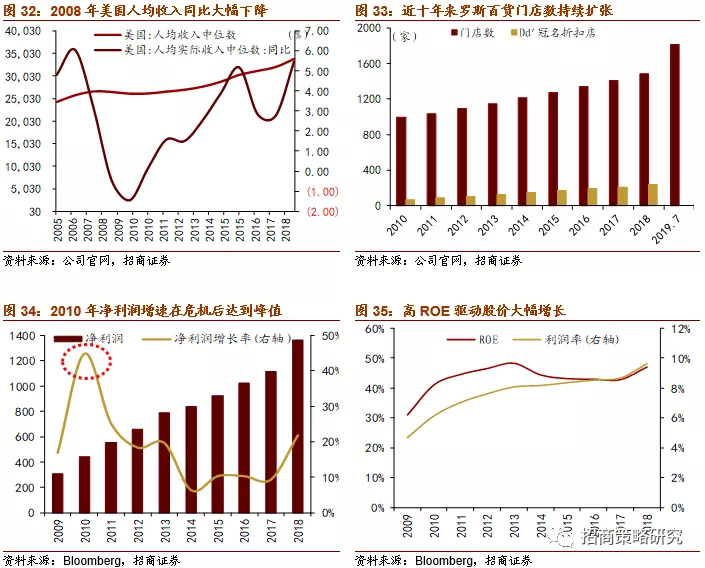

9) 美国第三大折扣零售商:罗斯百货

罗斯百货(ROST.US)成立于1957年,是全美排名第三的折扣百货、零售连锁商店,仅次于T.J. Maxx和Marshalls。公司主要由旗下罗斯公司和DD’S折扣商店组成,定位于中底收入群体,采取折扣营销模式,致力于以20%到70%的超高折扣为顾客提供一流优质的服饰、配饰、鞋类和家具时装等。2008年金融危机之后,罗斯百货的股价持续上行。2010-2019年末,股价上涨11.08倍。

罗斯百货的近十年来的高速发展,主要在于它的市场定位与危机后美国的消费习惯高度契合。罗斯百货一直有“穿出性价比”的口号,大部分货品来源于制造商剩余的库存和一些时装季期间以及结束时客户取消的订单,大多是一些知名设计师品牌。2008年金融危机之后,美国人均收入同比大幅下滑,许多消费者开始在折扣商店里稳定的购物,罗斯百货为他们提供了以低廉的价格挖掘出隐藏宝藏的机会。Coresight Research的数据显示,罗斯百货的顾客平均家庭年收入在6.3万元左右。

同时,位置的便捷性和成本的控制能力也是罗斯百货高增长的重要原因。罗斯百货在不断的扩张中,非常注重选址,截至2019年10月,罗斯百货在全美39个州开设了1811家门店,相比于2010年的998家分店,几乎增长一倍。

至2018年,罗斯百货在美国18个州还有237家以"Dd's折扣商店"冠名的商店。这些门店通常集中在人口密集的城市或者城镇商场中。公司地理位置的便捷性,商品价格的高折扣性,都使得罗斯公司备受危机后美国消费者的青睐,新一代债务贷款人也将罗斯百货作为优先的选择。另一方面,公司将大量资金用于IT建设和内部库存管理建设,不设导购员、理货员,大大减少人工成本和库存成本。根据财报显示,2009年至2018年,罗斯百货营业收入增长117.92%,年平均增长率超9%;净利润增长346.16%;2010年以来ROE一直保持在40%以上。

10) 全球第二的披萨品牌:达美乐披萨

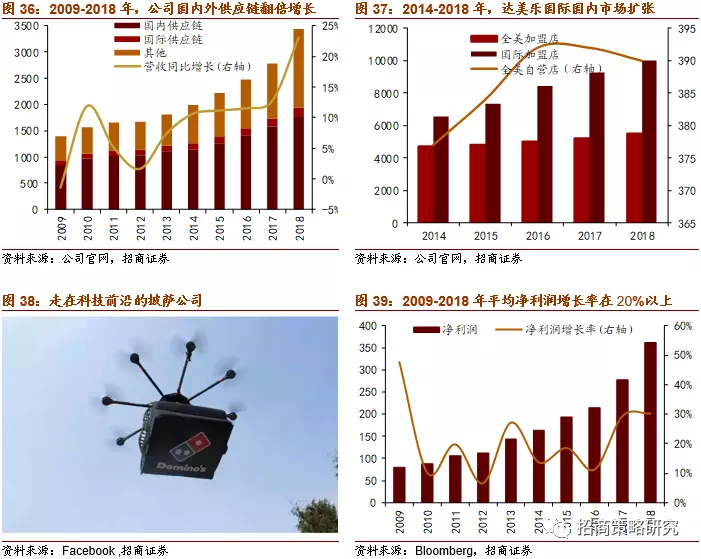

达美乐公司(DPZ.US)创立于1960年,通过公司自营和特许加盟的方式在全球经营披萨外送业务。1973年公司提出“30分钟必达”的差异化发展口号,积极开展国内和国际业务。至今实现了连续26年的增长,目前在全美拥有5985家门店,其他83个国家拥有10543家特许加盟店。2010-2019年末,股价上涨39.89倍。

回溯达美乐的发展历程,我们总结其成功的原因主要有以下三个方面。走在科技前沿披萨公司。跟随科技潮流的营销模式,是达美乐公司持续增长的主要原因。正如公司市场部总监所说,“Domino’s其实是一家科技公司,只是刚好在卖披萨。”近十几年来,达美乐披萨一直将科技的作用发挥到极致。

最早在2007年,其他公司还在电话接单的时候,达美乐已经开始电脑和移动端订餐的尝试;2008年在业内率先推出订单跟踪服务,2012年达美乐英国分公司抓住无人机的热潮,“Domino’s送餐无人机合影”一时成为Facebook上的热门话题;2014年,穿戴只能设备开始流行,达美乐与Pebble智能手表合作,通过智能手表就能实时跟踪送餐情况。2015年极具创意的推出披萨车DXP,由司机在送餐车内完成最后一公里的加工。国内国际市场供应链的拓展,提升品牌知名度。达美乐通过合理的供应链设计,提升服务质量,使得供应链业务成为达美乐核心的盈利部门。

2016年以来,供应链业务占总营收的60%以上。2009年公司总营收14.04亿美元,其中国内营收8.52亿美元,国际营收0.69亿美元,其他营收4.82亿美元;至2018年公司总营收增长144.50%,达34.33亿美元,其中国内营收增长106.66%至17.61亿美元,国际营收增长162.97%,达1.83亿美元。其他营收增长208.64%,达14.90亿美元。重视与客户的互动,体验提升客户粘性也是重要成功因素。2009年,纽约时代广场上出现各种对达美乐公司吐槽的不雅视频,总裁亲自道歉的同时采取自黑的模式广泛收集顾客的意见,邀请客户一起解决问题,公司股价之后增长了40%,销售额增长750%。2015年,“Tummy Translator”的自动检测客户饥饿程度准确定制披萨的APP推出;2017年转为喜欢披萨的新人推出第一个婚礼等级系统,之后又为喜欢披萨的夫妇提供婴儿等级爱心服务。一系列的创新服务让达美乐备受青睐。

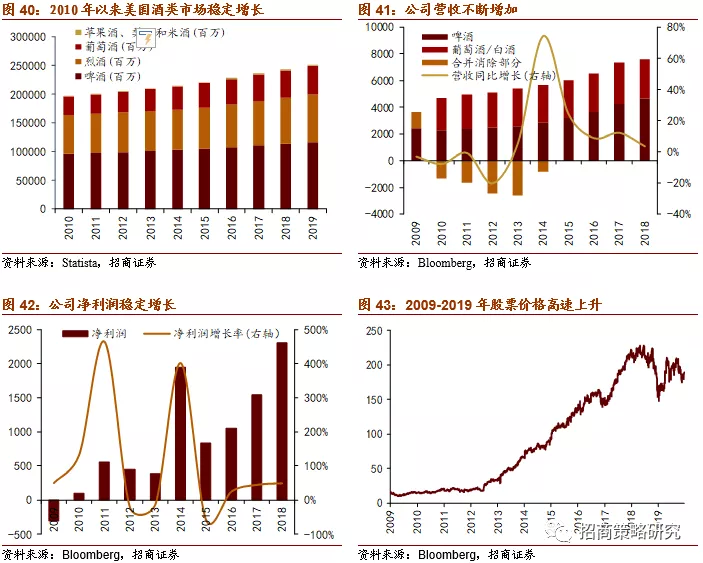

11) 全球最大葡萄酒制造商:星座公司

星座公司(STZ.US)创立于1945年,是目前全球最大的葡萄酒制造商,也是美国第三大啤酒生产商,旗下拥有超过100个酒类和饮料品牌。公司主要在美国、加拿大、墨西哥、新西兰、意大利等国家从事酒类饮料生产、进口、销售活动。2010-2019年末,股价上涨11.60倍。

公司长期以来坚持高端酒类业务收购战略以及酒类行业积极环境推动公司增长。在美国经济好转的环境下,酒类行业持续增长拉动了公司酒类销售额。2019年,美国酒精市场规模高达2514.4亿美元,同比增长3%。这主要由于美国酒文化的盛行,数据表明2018年,美国21岁及以上消费者人均饮用26.5加仑啤酒和苹果酒,而美国超过法定饮酒年龄的人数超过2亿。

在过去10年,美国啤酒,烈酒和葡萄酒都经历了稳定的增长,其中啤酒一直保持接近50%的市场份额,平均增长率2%左右。而烈酒和葡萄酒合计超过40%的市场份额,其中烈酒平均增长率2.5%,近年来有所提高,葡萄酒平均增长率接近5%,近年来有所降低。

通过整合多方资源,公司扩大与批发零售商的合作规模,实现产品多样化,提高生产能力实现运营效率,确保在美国高端酒类市场的地位。在啤酒业务中,公司拥有Corona、Modelo、Pacifico和Victoria等知名品牌专营权。2013年6月,公司完成对Grupo Modelo’s啤酒业务的收购,包括Corona进口业务的所有控制权、美国进口营销Corona的独家永久授权。Corona在美国最流行啤酒品牌中排名第四,使公司跻身美国第三大啤酒供应商。

在葡萄酒和白酒业务中,公司致力于收购高增长、高收益率的酒类公司,包括Meiomi、Prisoner and Charles Smith葡萄酒公司和Casa Noble、High West烈酒公司。酒类行业的稳定增长与积极并购,使得公司过去10年营收额翻倍,2010-2018年净利润年复合增长率达48%。业绩的强劲表现推动公司股价十年来高速上升。

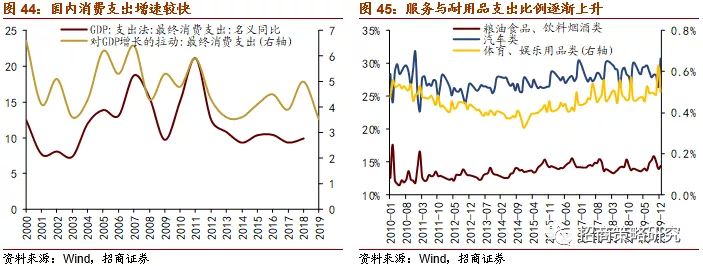

4.投资启示

(1)当前,我国宏观经济环境活力较强,正在经历消费升级,可选消费或将有好的表现。2000年以来,消费在国民经济中占据越来越重要的位置,对于GDP增长的拉动超过投资于出口,开始占据主导地位。并且,随着人均GDP的增长,人们对于粮油食品等日常消费品的支出总体保持稳定,对于汽车、体育娱乐等耐用品和服务的消费上升,中国正在经济消费升级。在此背景之下,可选消费行业有望有好的表现。

(2)消费行业遵循业绩为王的规则,而积极拥抱数字化改革,不断降低企业成本,开拓新市场的企业更有可能拥有好的业绩。上述11只消费股的业绩亮眼,以整体法计算的ROE在20%以上,且呈现出逐年上行趋势。可见消费行业的公司选择上,长期应遵循业绩为王的原则。在新一轮科技周期兴起的背景下,那些积极拥抱大数据、云计算以及物联网等技术的公司,更可能把握用户心理、降低运营成本,甚至打开新的市场,为公司业绩的持续上涨带来新动力。

对标层面,过去十年美股诞生的十倍消费牛股中,不仅有罗斯百货这样的传统零售商,也有美客多这样专注于拉美区域的电商,还有运动服饰、休闲娱乐等细分领域的小而美的公司,对标到A股,A股的化妆品行业、休闲娱乐等领域未来仍然可能有潜在的十倍股公司,而传统零售可能未来空间可能已经十分有限,转型新零售的相关公司未来的潜在空间可能更大,我们特地梳理了相关对标公司,供投资者参考。

(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP