瑞幸(LK.US)不幸

2020年3月份,美股接连上演见证历史的时刻,“10天四次熔断”可能连巴菲特都惊掉了下巴,顺便给广大投资者和网友科普了熔断机制。而就在指数有所企稳,时间刚刚迈入第二季度时,中概股瑞幸(LK.US)的闪崩,将“2020开年奇迹”续写了下来。

智通财经APP观察到,4月2日美股盘前,瑞幸跌超80%,原因是瑞幸发布公告称,自2019Q2至2019Q4,瑞幸涉嫌虚假交易,相关金额达到22亿元。一时间资本市场一片哗然,瞬间成为美股市场“最靓的仔”。

随后以-81%跌幅开盘的瑞幸,多次触发熔断,但仍有不死心的资金博反弹,开盘半个小时跌幅被拉升至-63%。然而随着事情发酵,股价再次被压下去,最终以-75%的跌幅收盘,报6.4美元,成交量达到2.64亿股的天量,创下上市后新纪录,成交额17.5亿美元,换手率高达290%。

在股市之外,自2月初瑞幸被做空之后,至今还被官司缠身,面临集体诉讼的窘境。2月初面对浑水的做空报告,瑞幸还曾坚决否认,称该报告所采用的调查方法具有缺陷,且证据未经证实,所有的指控都是没有根据的推测及对事件的恶意解释。如今“自爆”,瑞幸给了市场上一众机构和投资者一个耳光。

抛开这个虚假外衣不谈,实际上瑞幸的“雷”早在自己的虚构的财务数据里就已经埋下了。

岌岌可危的基本面

在2月份之后,美股公司就已经陆陆续续开始发布业绩报告,而瑞幸的财报却迟迟不见踪影,现在想来,基本可以认为瑞幸在进行内部调查时发现了财务造假,而因为纠结于怎样处理不得不将财报发布时间一推再推。

虽然这会儿再去谈瑞幸的基本面显得有些可笑,但是智通财经APP的重点在于,即使没有这次的财务作假“自爆”事件,从之前的财务数据、经营状况等,已经可以窥见其风险了。

在去年11月份瑞幸发布2019Q3业绩称,在店面运营层面上,瑞幸已经实现了单店盈利,利润率达到12.5%,股价也很配合,随后几日累涨几十个点。而实际上,瑞幸的基本盘却远没有这么乐观。

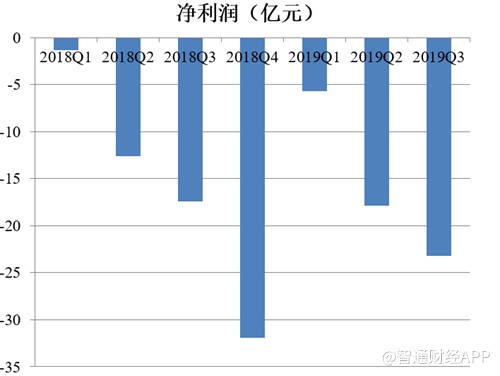

简单复盘一下,公告显示瑞幸咖啡Q3营收为人民币15.42亿元(人民币,单位下同),同比增长540.2%,超过市场预期。季末门店数量为3680家,较2018年第三季度末的1189家增加209.5%。重要的是,门店营业利润率为12.5%,首次转正。但是,期内公司层面上净亏损为5.32亿元,2018年同期为4.85亿元,2019首3季度亏损23.19亿元,2018年同期为亏损17.44亿元。

瑞幸的逻辑是,初期通过“烧钱”扩张占据市场,然后在规模效应之下,降低成本,提升产品价格,然后实现盈利。智通财经APP了解到,瑞幸咖啡于2017年10月份开始营业,之后便以近乎疯狂的速度扩张,在去年5月份上市之前,就已经在全国开设了超过2000家线下门店,截至2019年9月30日,总门店数已经达到了3680家。而作为对标的星巴克,进入中国20年也才有3000家线下门店。

2019Q3实现单店盈利,似乎让所有投资者已经看到了曙光,不过智通财经APP分析过,所谓单店盈利很大成分上也是会计处理的结果,因为公司整体上仍然在亏损,而且亏幅还在加大。

这是因为,单个门店的利润计算方式为净收入扣除材料成本、租金成本以及折旧费用,但是公司整体层面还有大额的营销费用和行政费用,并没有分摊在单个店面的费用支出之中。拿2019Q3业绩举例,季度内产品收入约为14.93亿元,原材料成本7.21亿元,租金4.77亿元,折旧费用1.09亿元,由此计算得到店铺运营利润为1.86亿元,这也就是单店利润率12.5%的由来。不过再扣去营销费用5.58亿元和行政费用2.46亿元等之后,亏损5.9亿元。

连续的亏损,让瑞幸的现金不断吃紧,当然,瑞幸的资本故事也有很多投资者买账,据统计截至2019Q3末,瑞幸在上市前后,合计融资额达到约80亿元,而彼时在手现金余额仍然有45亿元。这对于大多数公司来说是一笔巨款,而且是现金,但是要考虑到彼时也是瑞幸刚刚上市4个月融得5.6亿美元的结果,并且相对瑞幸的“烧钱”速度来说,依然显得有些捉襟见肘。

智通财经APP曾经测算过,按照瑞幸的门店增长速度及盈利水平,2019年全年净亏损或将达到40亿元(2018年为亏损31.9亿元),这意味着2019Q4净亏损幅度约为17亿元,加上2020年预期,在没有其他融资的情况之下,45亿元现金可以覆盖2020年上半年的支出。

当然,这一切都建立在瑞幸正常运营的情况之下,而这一切都随着财务造假变为了虚无。

瑞幸造假“真相”

说回虚假销售,从2019Q2-2019Q4,瑞幸与虚假交易有关的销售金额为22亿元。按照已公布的首三季度收入增速来看,2019年全年收入或可达到55到60亿元,意味着Q2-Q4收入约为50到55亿元,则虚假销售收入占比达到40%到44%。

现在回过头看浑水的做空报告,“三季度和四季度,每家门店每天的销量分别至少夸大了69%和88%”,如果换算一下,夸大的销量占总销量比分别为40.8%和46.8%,这意味着浑水的调查数据极度接近事实真相。

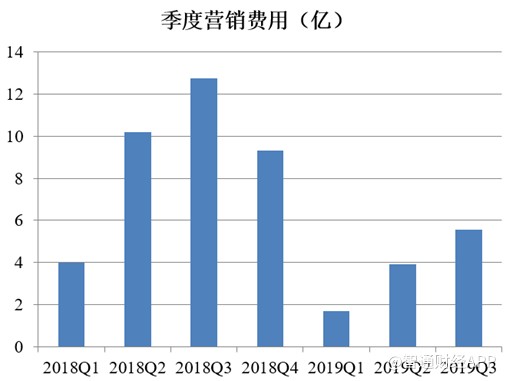

除了销量,浑水表示瑞幸在客户收据上将每件商品净售价至少提高了1.23元或12.3%,也即提高了每件商品的表面收入。而在广告支出方面,则夸大了150%,并表示有可能将广告费用重新用于增加收入和店面利润。

而想要实现财务造假,不可能是一方面作假,做戏也要全套,实现整体数据的闭环。

智通财经APP分析,秘密可能在于这巨额的营销费用之中。2019Q1-Q3,瑞幸共支出营销费用约11.2亿元,占收入比38%。由于去年推出新品小鹿茶,故瑞幸的营销费用又有所增长,假设按照前三季度增速测算,Q4营销费用约为10亿元,即Q2-Q4营销费用约为20.5亿元。

根据浑水的报告,瑞幸通过“跳票”“提高收据收入”等方式,增加收入,而这部分收入是有“水分”的,然后将这部分包含“水分”的收入注入到营销费用中,实际上营销费用的支出并没有这么多,也就从收入和现金流等方面实现了虚假收入的相互抵消。从营销费用的规模上看,也给了相当大的操作空间。浑水的跟踪数据表示,其营销费用夸大了150%也就不难理解。

当然,在支出最大的成本方面,包括固定资产、原料等,理论上都有操作空间,但是涉及到供应商等多方面原因,考证难度就更大了。但是不管怎么说,现在已经坐实了其财务造假的事实,大家更加关心的是,瑞幸会怎么样?又有哪些影响?

从不容乐观到极度悲观,中概股也遭殃

对于瑞幸而言,如果说之前投资者的态度是不容乐观,那么现在可能就是极度悲观。

从美股历史上相关的案例可以看到,美国SEC对于财务造假处罚相当严厉,不乏因此而导致公司破产,高管多达20年以上的监禁。而在这之前,瑞幸已经处于集体诉讼的悲观局面,造假事件被曝之后,将会面对更多的“讨伐者”。

瑞幸则会因此信誉丧失,故事告终,自然也就再也没有融资这回事,对于还在亏损的瑞幸来说,迎面而来的便是退市、破产。与投资者直接相关的是股价暴跌甚至退市引发的资产损失。

而且,瑞幸也给在美上市和准备赴美上市的中概股蒙上了阴影,财务造假带来的信誉问题,将伴随中概股很长一段时间。

扫码下载智通APP

扫码下载智通APP