中金:油运板块有望迎来十年一遇大周期

本文来自微信公众号“中金点睛”,作者:刘钢贤 杨鑫。

我们从2018年4季度开始看好油运,随后持续跟踪,在近期,我们从3月2日开始提示油价下跌带来的储油需求。在本文我们以问答形式,更新我们对市场短期和中长期的思考。我们认为,当前的股价远没有反映运价均值的上涨。

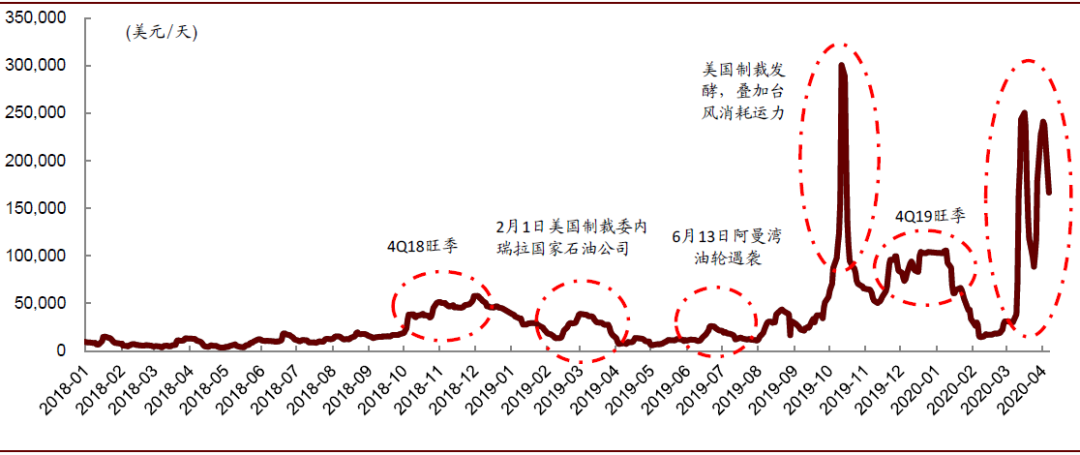

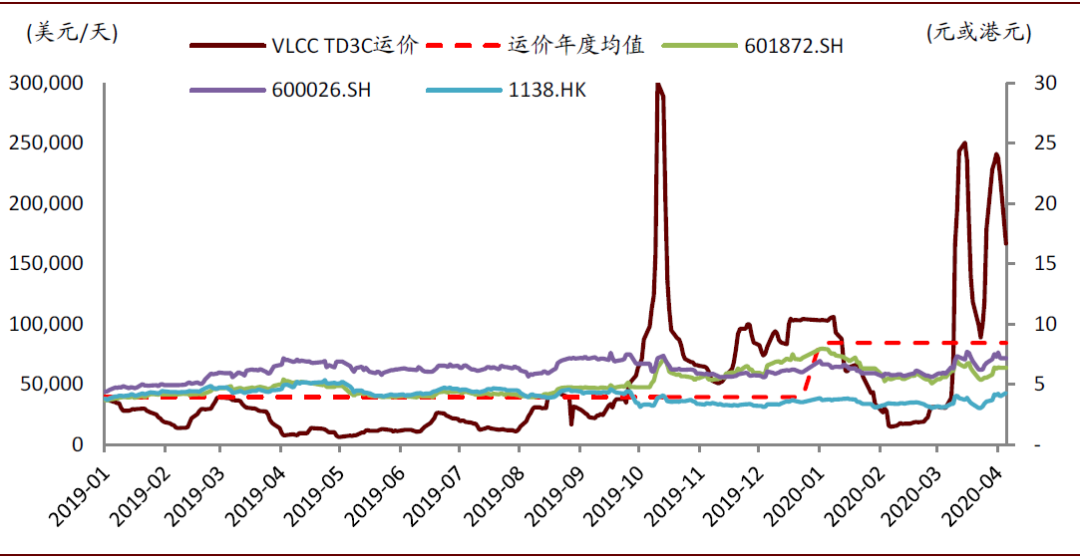

图表: VLCC运价年度均值

资料来源:Clarksons,中金公司研究部

Q:近期运价大幅波动的原因?

增产叠加原油需求锐减:运价大涨的完美风暴。我们认为,运价的均值走势取决于供给,短期运价的波动则取决于短期因素对供给或需求的扰动造成的短期供需不匹配,并且当供需关系处于紧平衡时,这种扰动因素发生的频率越高,导致的运价波动峰值也越高。事实上,从2019年开始陆续出现的反季节的运价波动或者极端的运价跳升情况,都是由于某些扰动因素导致。近期3月份以来运价也出现了巨幅的波动,我们分析背后的原因如下:

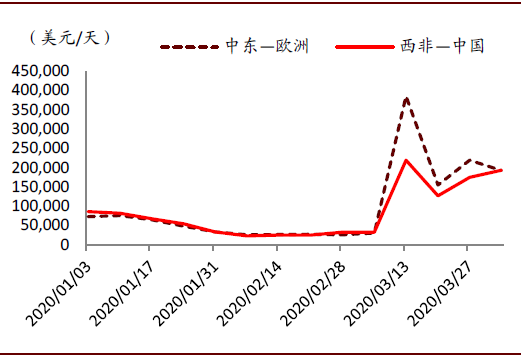

3月6日OPEC+会议谈判失败,媒体报道沙特将从4月开始增产,3月8日沙特阿美宣布下调原油官方售价(OSP),运价小幅上涨;

3月10日沙特阿美正式宣布4月增产至1200万桶/天,沙特国家石油运输公司Bahri租船运油,市场出现恐慌情绪,运价大幅上涨至25万美元/天;

油运运费太高,沙特降价效果不明显,3月18日起发货节奏有所放缓,运价回落至8万美元/天;

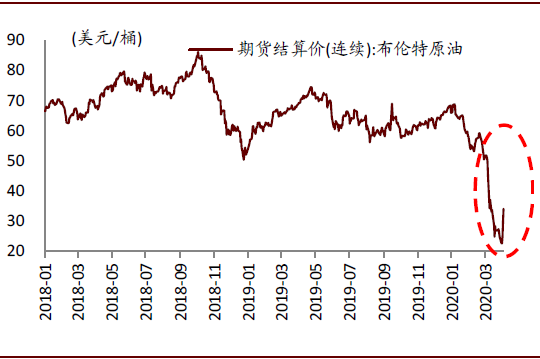

卫生事件在全球蔓延趋势恶化(例如美国各周3月下旬陆续宣布封城,印度3月24日宣布封国21天),布伦特原油跌至23美元/桶以下,远期升水明显扩大导致储油需求增加,西非运价再次驱动市场上涨。

图表: 油运运价表现(TD3C航线TCE)

资料来源:Clarksons,中金公司研究部

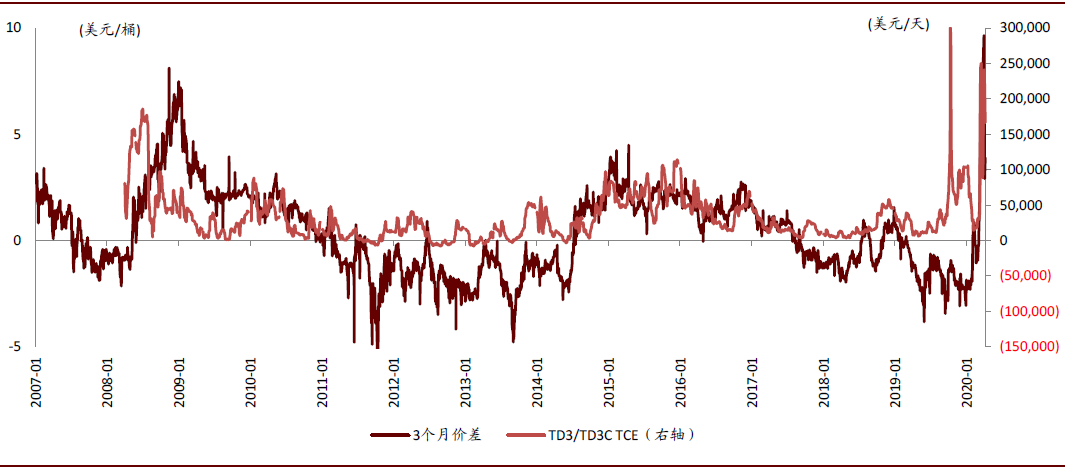

图表: 远期升水与油运价格的历史关系

资料来源:Clarksons,中金公司研究部

图表: 分航线VLCC运价:三月中上旬为中东市场驱动,近一两周西非市场上涨

资料来源:Clarksons,中金公司研究部

图表: 用作储油的VLCC数量增加

资料来源:Clarksons,中金公司研究部

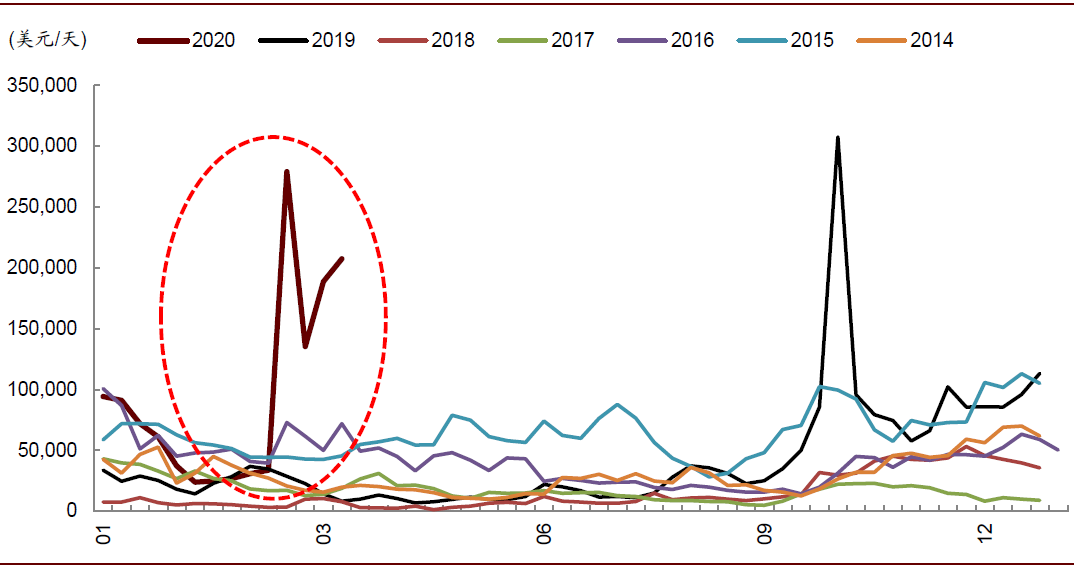

Q:短期的运价能否维持?

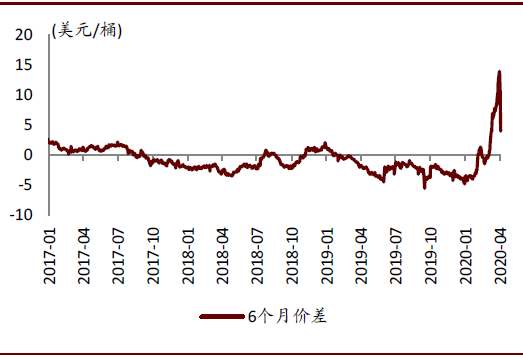

极端运价或难以持续,但高位波动有支撑。如前面所分析,本次运价大涨主要原因为短期增产带来的运输需求,过剩叠加升水带来的储油需求,二者共同作用导致。我们认为,目前的极端运价(20万美元/天以上)或难以持续,但运价在高位波动是有一定支撑的:我们测算,3个月升水价差(4美元/桶)、6个月升水价差(5美元/桶)对应的储油盈亏平衡点租金为8万美元/天和5万美元/天。由于卫生事件影响,原油消费大幅下滑,我们预计未来一段时间有望维持升水结构,支撑运价处于高位。

事实上,目前是传统的油运淡季,去年同期2Q19的平均运价仅为1.4万美元/天。如果2Q20运价能在平均6-8万美元/天的水平,同比也是大幅增长的。

图表: 季节性:VLCC TCE历年走势

资料来源:Clarksons,中金公司研究部

图表: 海上储油数据(Lloyd’s List):包含53艘VLCC和28艘Suezmaxes

资料来源:Lloyd’s List Intelligence,中金公司研究部 备注:Lloyd’s List统计口径为装载有货且过去20天位置不变

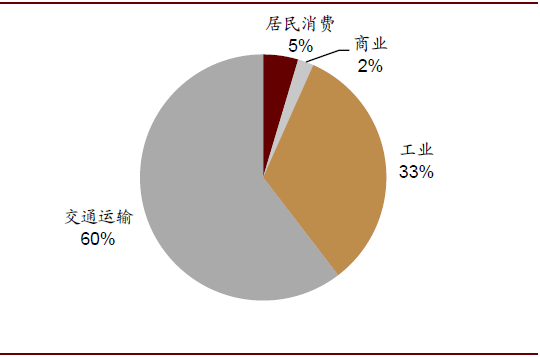

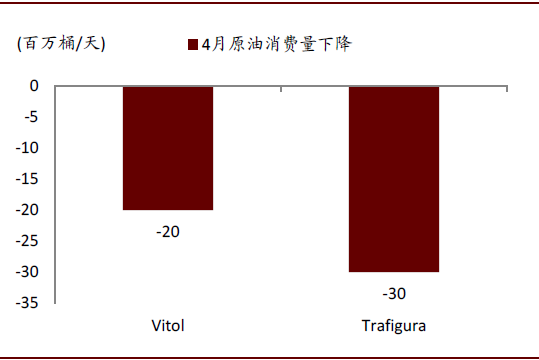

卫生事件对原油需求的影响前所未有,储油需求有望继续累积:原油的终端消费中,与客运和货运相关的占比高,约为60%(2019年数据)。随着卫生事件在全球范围内扩散,到4月2日已有54个国家宣布进入紧急状态(这些国家的GDP 占全球的42%),3月23-29日全球国际航线数量同比下降63%,因此对原油的消费需求可能出现大幅减少,根据全球原油贸易商Vitol和Trafigura的预测,短期的影响可能为20-30百万桶/天,占全球原油消费需求的20%-30%。从目前来看,全球卫生事件的拐点何时到来尚无法判断,而且即使出现了确诊病例数量下降的情况,可能仍需要经过一段时间才会解除封城政策,甚至在解除封城之后,居民的日常出行仍会减少,因此,我们认为,在未来一段时间内原油过剩导致的油价下跌和库存累积将不可避免,从远期升水的幅度来看,本轮升水幅度已经超过2008-2009和2014-2015年。即使未来一段时间内有新的减产协议达成,但如果减产的幅度不足以抵消需求的下降,仍将出现库存累积,油价仍可能维持远期升水结构(上一轮的升水从2014年四季度持续到2017年初,持续约2年半)。

从短期而言,对于资源依赖型的产油国来说,重要的是出售原油获得的财政收入,当减产行为无法达到稳定或提高价格的效果(例如当遇到卫生事件在全球爆发、原油消费需求骤降,即使少量减产油价也不可避免的出现明显下跌),那么此时产油国的选择是增产以获得更多收入(以更高的量弥补更低的价格)而不是减产(量价齐跌,收入骤减)。3月6日OPEC+会议谈判失败之后,事实上出现的就是这种情形。

OPEC秘书长提议召开OPEC+紧急会议(本来下一次OPEC会议将于2020年6月9日举行),除了OPEC国家和俄罗斯以外,还将邀请其他产油国家,从最新的消息来看,目前的时间可能由最初提议的周一(4月6日)推迟到周四(4月9日)。我们无法准确判断会议的结果,但我们认为,要达成有实际约束力的巨额减产协议,需要经历较多的利益博弈(包括OPEC+之外的其他产油国,如加拿大、巴西、挪威等),尤其是减产额度的分配,短期内达成共识的概率不高。

另一方面,无论OPEC谈判结果,仅仅因为谈判的消息,可能会使油价继续出现反弹,从而使得升水有所收窄,这也会传导到油运市场:货主和租家情绪可能会有所变化,运价将出现一定程度的回调。如果最后会议的结果没有很快达成协议,而卫生事件对需求的影响仍在持续甚至恶化,原油市场的过剩重新被定价,那么可能导致油价继续面临下跌压力,远期升水或再度回升,从而推动运价再度反弹。因此我们认为短期来看,运价可能在相对高位震荡,但股价并没有反映运价均值的上涨。

图表: 原油终端消费:交通运输占60%(2019年数据)

资料来源:EIA,中金公司研究部

图表: 由于全球卫生事件影响,原油消费量将明显下降:根据贸易商的预测

资料来源:Clarksons,中金公司研究部

图表: 油价受卫生事件和增产影响大跌,近期在美国特朗普总统出面干预和OPEC召开紧急会议的消息刺激下反弹

资料来源:万得资讯,中金公司研究部

图表: 原油远期升水在油价反弹后有所收窄

资料来源:彭博资讯,中金公司研究部

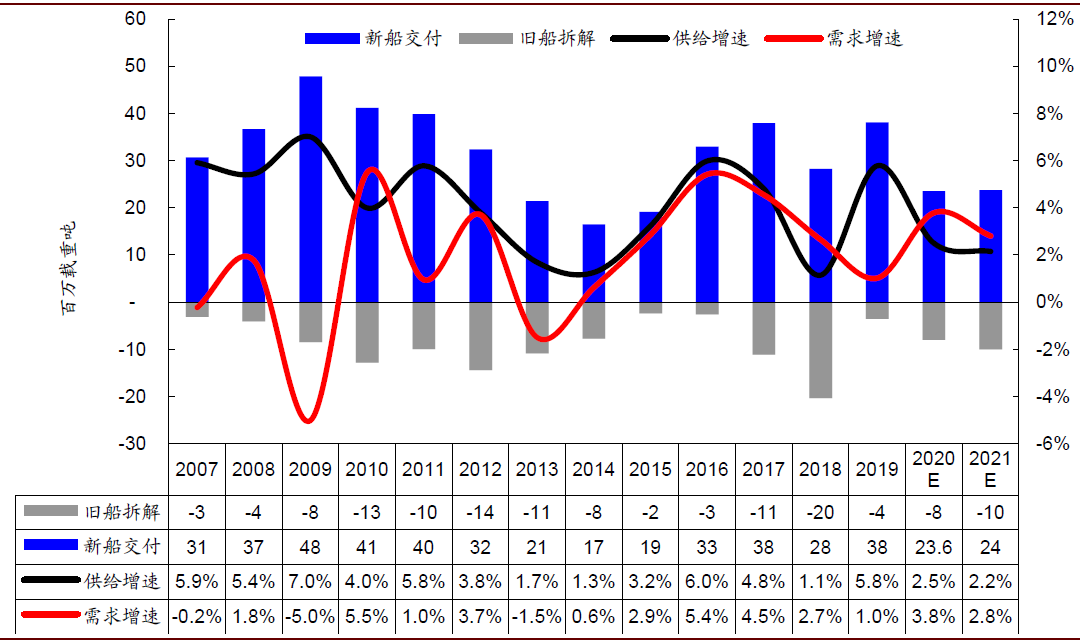

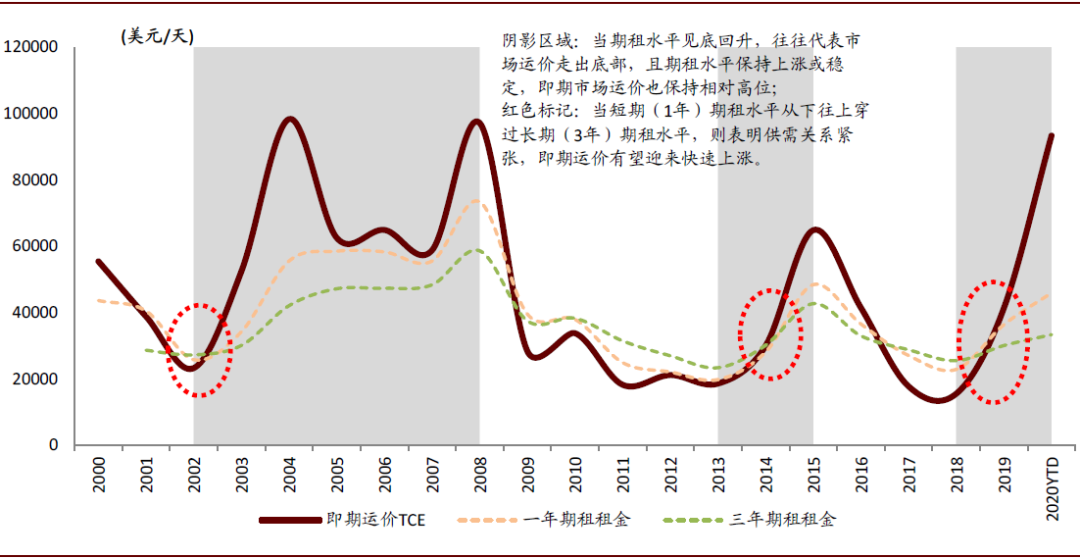

Q:中长期供需关系如何?

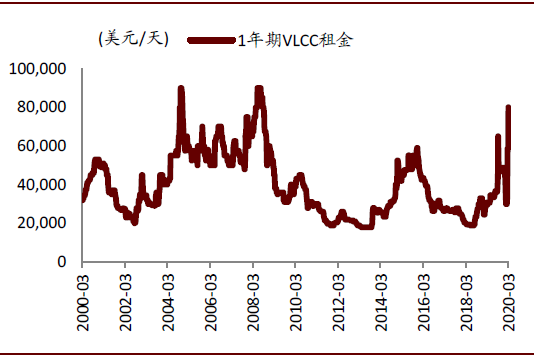

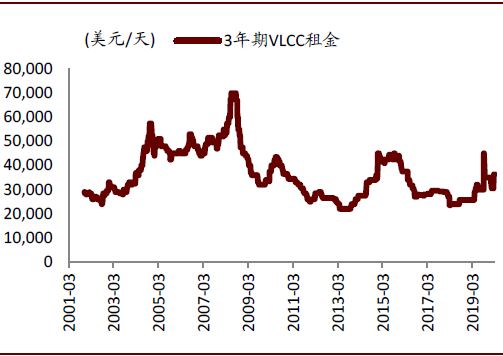

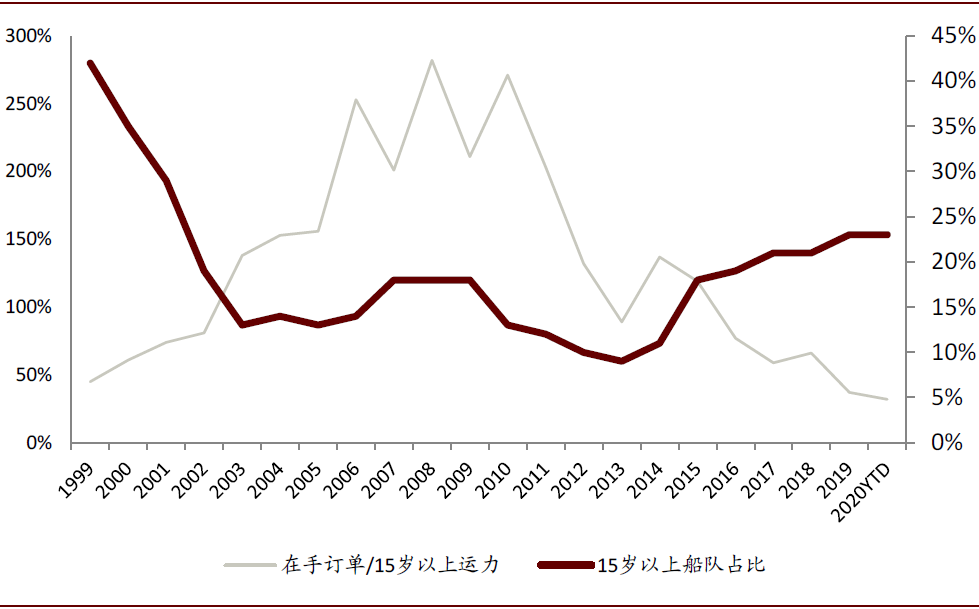

供给确定性改善,向上周期有望延续。我们认为,从2年的时间维度来看,油运向上周期有望延续,主要基于供给端的确定性改善:由于造船的环保规定和融资能力抑制,新船订单从2017年开始逐年下降,目前VLCC在手订单与运力之比处于历史最低点的7.3%(2008年和2015年该比例达到50%、20%,交船量大增也是导致随后的2009和2016年运价大幅回落的主要原因),今明两年交船量有望同比减少40%、32%,并且由于平均2年左右的造船周期,现在下订单也不会大幅增加2021年的供给。这奠定了2021年周期继续向上延续的基础。如果全球卫生事件得到控制之后,出现一段去库存过程,我们认为市场不会出现09-10和16-17年的持续向下,运价的阶段性回落有望加速老船的拆解(15岁以上老船占比达23%,届时部分解除储油合约的老船可能面临拆解),新船交付又同比减少,通过供给出清能较快回归供需平衡,重新回到运输市场供需关系的逻辑。1年期租租金近期已跳涨至8万美元/天,我们认为代表租船市场对未来的预期。

图表: 油运市场供需关系

资料来源:Clarksons,中金公司研究部

图表: 从期租水平看运价走势和行业周期

资料来源:Clarksons,中金公司研究部

图表: 1年期期租水平近期跳升至8万美元/天

资料来源:Clarksons,中金公司研究部

图表: 3年期期租水平小幅上涨

资料来源:Petrofin,中金公司研究部

环保限制和融资能力限制抑制新船订单。2010年以来,全球各个监管机构对航运环保的要求越来严,尤其是IMO目标是到2030年将碳排放减少40%,这给传统化石燃料的船舶技术带来制约,投资新船的回报率面临很大不确定性,各船东纷纷探索LNG动力等新技术(例如中远海能于2019年12月公告将其一艘新造船订单改为双燃料动力技术),但目前受制于造船技术不够成熟、LNG加气港口网络成熟、有额外成本但收益并没有溢价等因素,主要的船东仍处于官网状态,大规模订造LNG动力新船的意愿并不强。另一方面,由于过去多年航运市场表现疲软,传统欧洲银行退出船舶融资业务,因此船东的融资能力存在一定的限制,尤其是对于小规模、财务状况不佳的小船东和投机性造船订单。

二手船交易活跃,购买二手船舶扩张的方式不增加存量运力。由于前述新造船的不确定,加上二手船价格相比新造船依然具有一定优势,对后市判断乐观的船东可以选择购买二手船的方式进行扩张。我们看到新造船订单从2017年开始下降,而二手交易保持活跃,今年前三个月的量已接近去年全年的45%。我们认为,相比争相订造新船,这种方式的扩张不会增加存量运力,并且在一定程度上增加了市场的集中度。

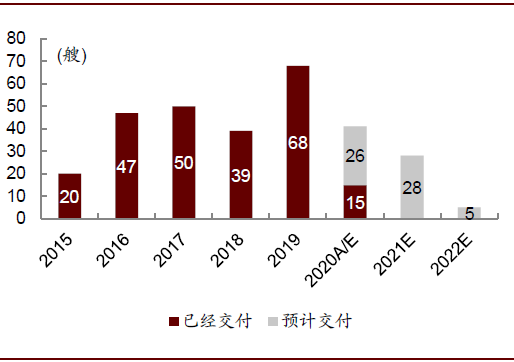

未来两年交船减少确定性高:VLCC在手订单仅占现有运力的7.3%,为历史低点。根据目前订单的交付进度(不考虑任何延期交付),Clarksons预计2020年将交付41艘VLCC(其中前3个月已经交付15艘,剩余26艘待交付),比2019年的68艘减少40%,2021年有望进一步减少32%至28艘。由于造船时间,即使现在下订单造船,也不会大幅改变未来两年的供给:参考招商轮船,2019年12月3日签订的4艘造船订单,预计交付时间为2021年8月至2022年7月,平均为2年时间。并且由于卫生事件在日本、韩国等造船产能集中的国家的蔓延,可能出现部分船舶交付延迟的情况。

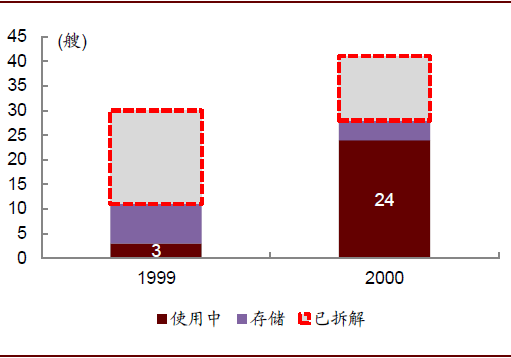

船龄结构决定未来拆船量将趋势性增加,当前新船订单无法覆盖替换需求。目前15岁以上老船占比达到23%,而在手订单仅占现有船队的7.3%,因此在手订单与15岁以上老船的比例仅为32%,为历史最低值。2019年以来,由于运价反弹,拆解数量大幅减少。往前看,我们认为船龄结构决定未来拆船量将趋势性增加:1999、2000年是VLCC交付的小高峰,分别为30条和41条,事实上2018年拆解的船也主要是1999年和2000年建造的,目前1999年建造的船舶大多数已经拆解,剩下的也多处于储油状态,而2000年建造的船舶剩下30艘中仍有24艘在运营,这些船2020年将进入20岁,面临进坞特检,有可能加速拆解;压载水公约(2019年9月之后首次IOPP换证检验时需安装压载水设备BWMS),均使得老船面临资本开支支出或更高的运营成本,有望加速拆解;部分用作储油的老船如果不再执行储油的订单,也可能进入拆船的队列。

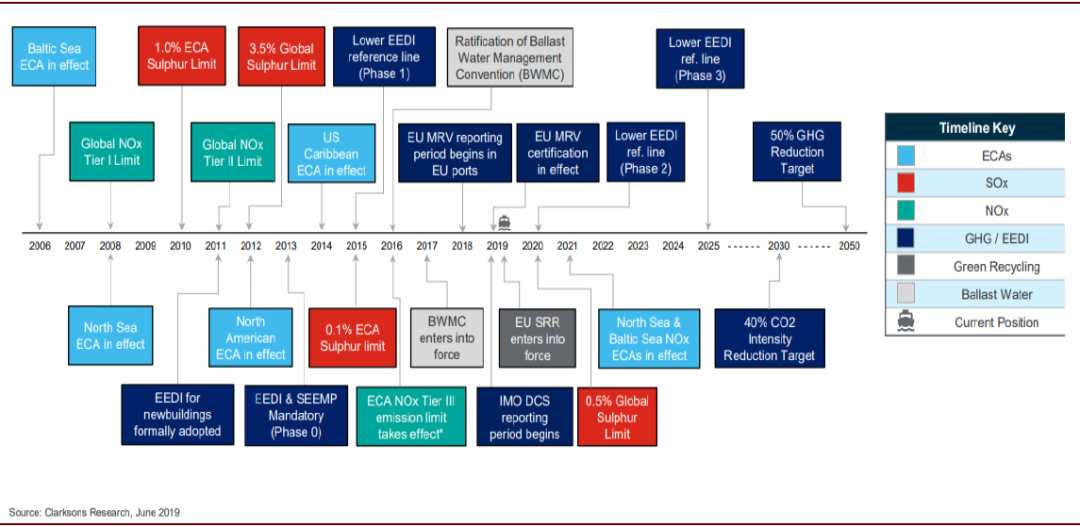

图表: 海运行业环保要求越来越严格:2030年碳排放目标是下一节点

资料来源:Clarksons,中金公司研究部

图表: 在手订单与运力之比

资料来源:Clarksons,中金公司研究部

图表: VLCC交付节奏:预计2020、21年同比减少40%、32%

资料来源:Clarksons,中金公司研究部

图表: 15岁以上老船的占比(截止到2020年3月)

资料来源:Clarksons,中金公司研究部

图表: 2000年造的船当中还有24艘处于正常服务中,今年船龄将到达20岁

资料来源:Clarksons,中金公司研究部

图表: 15岁以上老船占比逐渐提高,且现有订单无法覆盖更新替换需求

资料来源:Clarksons,中金公司研究部

需求端:(储油和运输)需求的变化取决于卫生事件的发展态势,供给端的改善能更好消化潜在的去库存压力

如前所分析,目前的库存累积过程很大程度上是由于卫生事件导致的封城措施。随着库存累积到一定程度,卫生事件逐渐得到控制,我们预计可能会迎来一段去库存的过程,储油的船舶重新逐渐回到运输市场,在这个过程中可能会出现运价的快速回落。

但我们认为,相比于2016年之后的去库存带来2017-18年的连续油运熊市,这一轮市场更够更好的消化去库存过程:供给端的压力明显减小。随着卫生事件得到全面控制,经济活动和居民日常生活恢复正常,原油消费也将回到正常的增长轨道。

对于市场关注的美国页岩油的问题,当前的低油价环境下,的确页岩油的生产商面临较大压力,市场上也已经出现页岩油企业破产的情况,这可能也是原油市场出清的必经过程之一。短期来看,由于美国页岩油生产商进行了一定比例的套期保值,中金大宗组预计如果低油价维持,页岩油减产可能出现在二季度末。从中长期来看,美国页岩油可能经过小企业破产重整、大企业兼并收购的方式进行整合,从而实现更高的效率,我们预计未来的产量仍有望增加(2015-2016年过程中也出现过大量页岩油企业破产的情况,但随后美国原油产量又重新爬升并且再创新高)。另一方面,如果美国页岩油出现大量减产的情况,美国也需要增加原油的进口以满足其国内炼厂和消费需求。

图表: 美国原油出口

资料来源:EIA,中金公司研究部

图表: 随着美国原油产量增长,出口增加,进口减少

资料来源:EIA,中金公司研究部

Q:市场在担心什么?

我们认为,由于过去几年航运市场整体处于长期低迷,股票市场的研究和关注度低,因此目前对于油运板块的看法仍存在不少分歧和担心,其中主要包括:1)运价的短期波动幅度大,难以把握和判断;2)影响因素众多,涉及到全球的主要经济体和政治经济因素;3)对运价的持续性存在担心,4)股价呈现急涨急跌的现象,对于择时的要求高。

我们认为,如果运价能在高位维持,将会改变投资者的预期,股价的波动事实上给投资者提供了更好的买入时机。我们认为随着公司盈利的逐渐兑现,有望为股价提供催化剂。

图表: 股价(右轴坐标)没有反映运价均值的上涨

资料来源:Clarksons,中金公司研究部,中金公司研究部

风险

产油国达成新的大量减产协议导致:产量下降,远期升水消失。

扫码下载智通APP

扫码下载智通APP