中信证券:周黑鸭(01458)特许经营模式初显成效,电商销售高增能撑起2020年业绩?

本文来自中信证券研报,作者:薛缘、顾训丁。

核心观点

2019年周黑鸭(01458)推动管理层调整,落地六大发展战略,从模式/渠道/产品/营销/组织/供应链全面推动优化升级,探索特许经营模式取得初步成效。2020年短期公共卫生事件冲击不改公司长期可持续发展决心,期待调整、优化、复苏、扩张。

2019年收入/净利润同降降0.8%/24.6%。2019年公司实现收入31.86亿元、同比下滑0.8%,归母净利润4.07亿元、同比下降24.6%。2019H2实现收入15.60亿元、同比下降3.4%,归母净利润1.83亿元、同比下降12.1%。

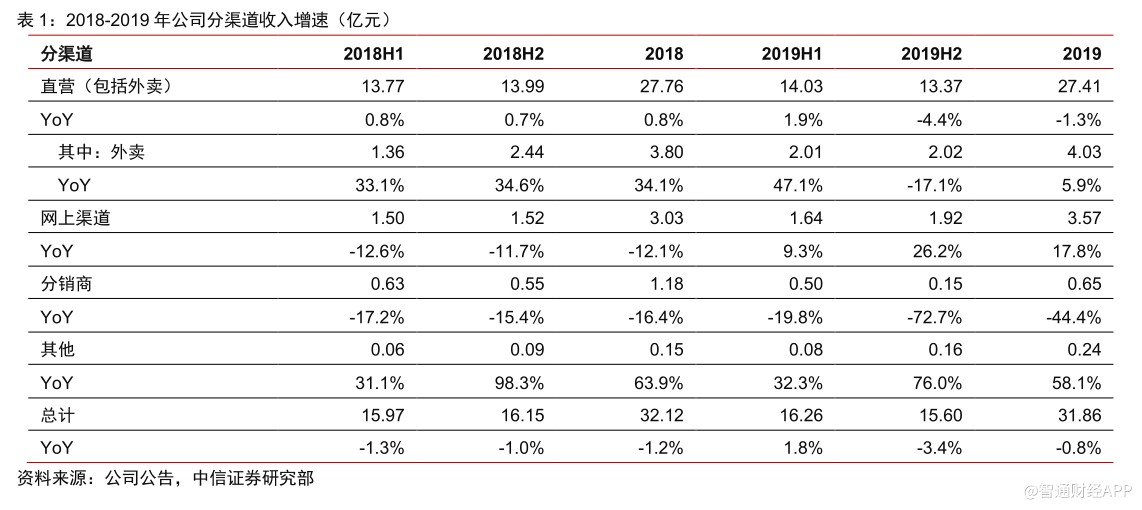

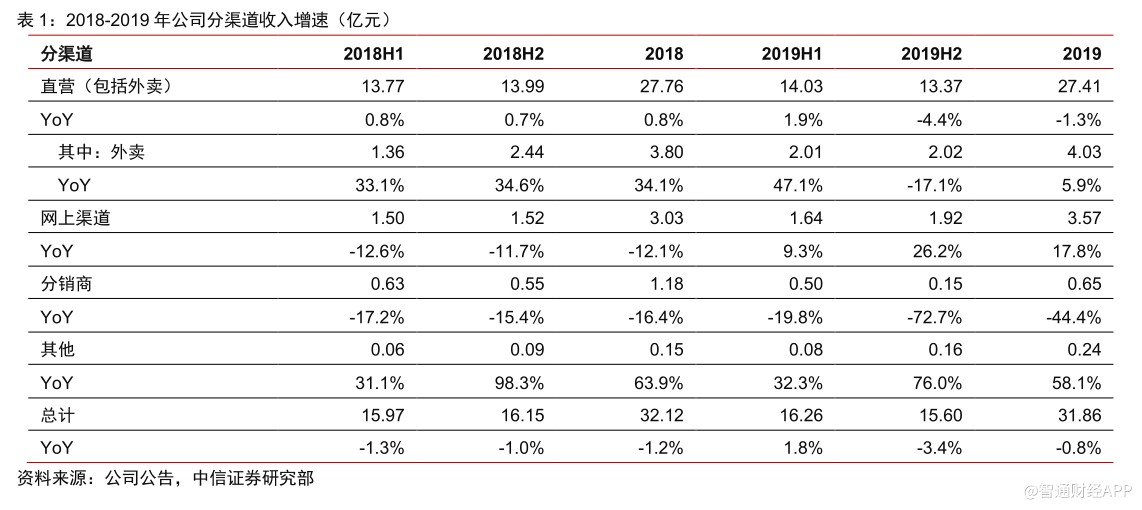

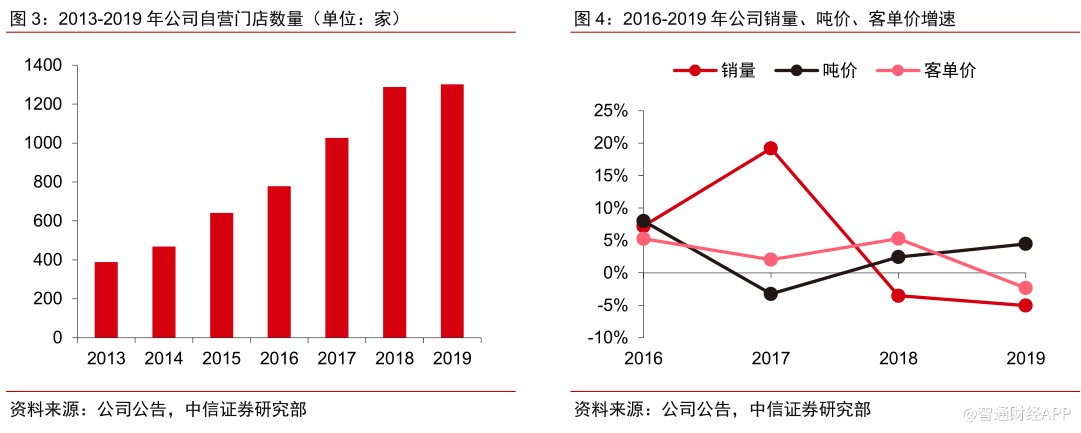

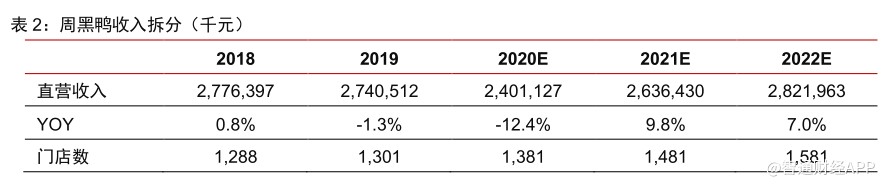

收入拆分:直营门店调整,电商持续高增。分渠道看,①直营渠道,公司持续推进直营门店优化,2019A/H2公司直营门店实现收入27.41/13.37亿元、同降1.3%/4.4%;期末门店1301家,较期初净增13家;店均收入同比-11.7%/-7.1%(按期初期末平均门店计算)。2019A/H2外卖收入分别4.03/2.02亿元,同比+5.9%/-17.1%,占直营收入14.7%/15.1%。②网上渠道,公司强化消费者运营&数字化赋能&内容营销推动线上高增,2019A/H2实现收入3.57/1.92亿元,同比+17.8%/+26.2%。③分销商渠道,2019A/H2实现收入0.65/0.15亿元,同比-44.4%/-72.7%。分量价看,2019A/H2销量分别同比-5.0%/-10.2%,吨价分别同比+4.5%/+7.6%,客单价分别同比-2.3%/+0.9%。

盈利能力:下半年毛利率改善,销售&管理费用拖累盈利。2019A/H2公司毛利率分别同比-1.0/+2.0PCTs,全年毛利率下降主要系:①原材料价格上涨;②新工厂致折旧摊销增加,2019A/H2折旧支出占收入比重分别同比+1.2/+1.7PCTs;③人工成本上升。2019H2原材料价格控制得当,毛利率改善。2019A/H2销售费用率同比+1.9/+1.0PCTs,管理费用率同比+1.5/+2.2PCTs,主要系①房租&人工成本持续上升,2019A/H2公司雇员福利支出同比+7.0%/+1.7%;②新工厂建设&初步投产带来的费用增加,2019年年中东莞工厂投产,目前华东&西南工厂仍在建设中;③SAP系统全国逐步上线。同时考虑2019A/H2公司外汇损失增加1849/948万元,综合导致2019A/H2公司净利润分别同比-4.0/-1.2PCTs。

展望未来:六大战略共同推进,特许经营逐步落地。2019年公司开始逐步推进核心管理团队调整,并推出六大发展战略,保障长期持续发展。2019年六大战略初见成效:①模式方面,公司加速推进特许经营模式落地,截至2019年底公司已经登陆4个城市、签约3家特许经营商、开出5家门店;②渠道方面,电商高增,同时积极拓展商超便利店渠道,已经入驻沃尔玛/全家等品牌门店;③产品方面,2019年不辣系列上市3个月实现超5000万元销售;此外品牌营销统一、组织动力提升、供应链优化均有所成效。2020年,短期公共卫生事件对休闲卤制品行业形成冲击,公司总部位于武汉冲击较明显;看长,公司将继续强化六大战略落地,期待调整优化复苏,享受休闲卤制品行业连锁化和集中度提升红利。

风险因素:消费景气度下行,公共卫生事件控制不及预期,渠道拓展不及预期。

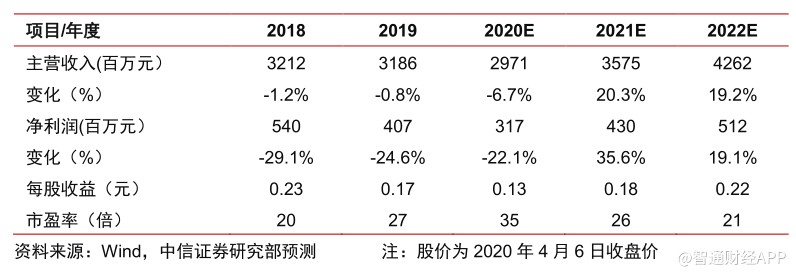

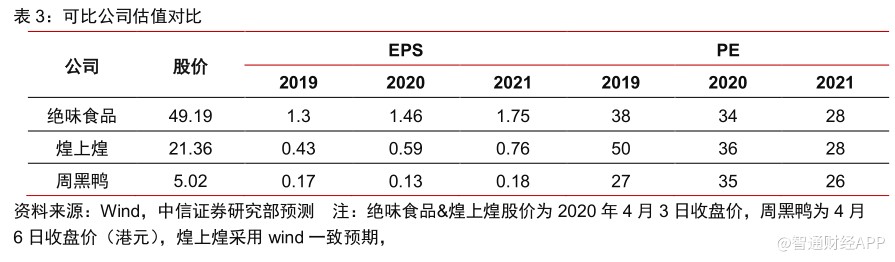

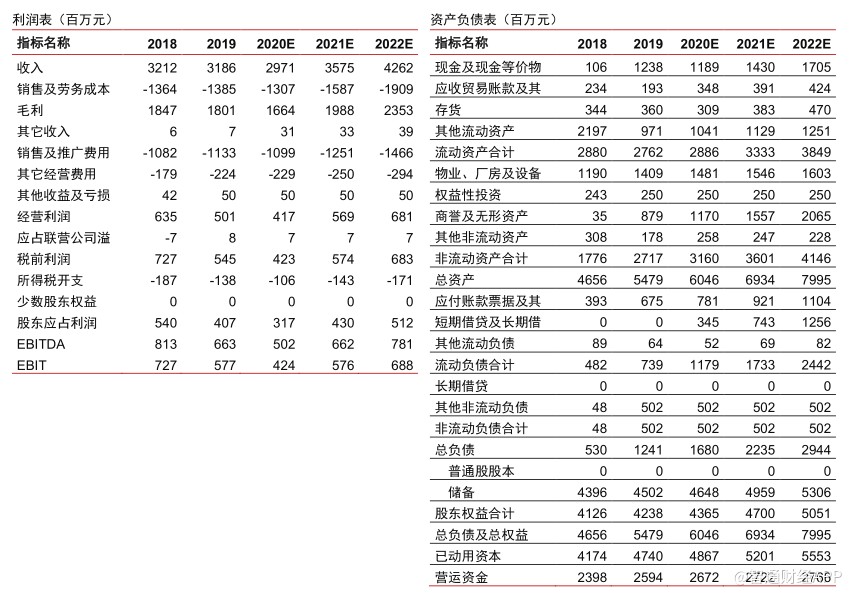

投资建议:考虑公共卫生事件影响及特许经营模式推进,调整2020年EPS预测至0.13元(原为0.46元),新增2021/2022年EPS预测0.18/0.22元,维持“买入”评级。

报告正文

2019年收入/净利润同降0.8%/24.6%。2019年公司实现收入31.86亿元、同比下滑0.8%,归母净利润4.07亿元、同比下降24.6%。2019H2实现收入15.60亿元、同比下降3.4%,归母净利润1.83亿元、同比下降12.1%。

收入拆分:直营门店调整,电商持续高增。分渠道看,①直营渠道,公司持续推进直营门店优化,2019A/H2公司直营门店实现收入27.41/13.37亿元、同降1.3%/4.4%;期末门店1301家,较期初净增13家;店均收入同比-11.7%/-7.1%(按期初期末平均门店计算)。2019A/H2外卖收入分别4.03/2.02亿元,同比+5.9%/-17.1%,占直营收入14.7%/15.1%。②网上渠道,公司强化消费者运营&数字化赋能&内容营销推动线上高增,2019A/H2实现收入3.57/1.92亿元,同比+17.8%/+26.2%。③分销商渠道,2019A/H2实现收入0.65/0.15亿元,同比-44.4%/-72.7%。分量价看,2019A/H2销量分别同比-5.0%/-10.2%,吨价分别同比+4.5%/+7.6%,客单价分别同比-2.3%/+0.9%。

盈利能力:下半年毛利率改善,销售&管理费用拖累盈利。2019A/H2公司毛利率分别同比-1.0/+2.0PCTs,全年毛利率下降主要系①原材料价格上涨;②新工厂致折旧摊销增加,2019A/H2折旧支出占收入比重分别同比+1.2/+1.7PCTs;③人工成本上升。2019H2原材料价格控制得当、毛利率改善。

2019A/H2销售费用率同比+1.9/+1.0PCTs,管理费用率同比+1.5/+2.2PCTs,主要系①房租&人工成本持续上升,2019A/H2公司雇员福利支出同比+7.0%/+1.7%;②新工厂建设&初步投产带来的费用增加,2019年年中东莞工厂投产,目前华东&西南工厂仍在建设中;③SAP系统全国逐步上线。同时考虑2019A/H2公司外汇损失增加1849/948万元,综合导致2019A/H2公司净利润分别同比-4.0/-1.2PCTs。

展望未来:六大战略共同推进,特许经营逐步落地。2019年公司开始逐步推进核心管理团队调整,并推出六大发展战略,保障长期持续发展。2019年六大战略初见成效:①模式方面,公司加速推进特许经营模式落地,截至2019年底公司已经登陆4个城市、签约3家特许经营商、开出5家门店;②渠道方面,电商高增,同时积极拓展商超便利店渠道,已经入驻沃尔玛/全家等品牌门店;③产品方面,2019年不辣系列上市3个月实现超5000万元销售;此外品牌营销统一、组织动力提升、供应链优化均有所成效。2020年,短期公共卫生事件对休闲卤制品行业形成冲击,公司总部位于武汉冲击较明显;看长,公司将继续强化六大战略落地,期待调整优化复苏,享受休闲卤制品行业连锁化和集中度提升红利。

盈利分析:收入端,2020年公共卫生事件拖累公司短期表现,2021-2022年伴随着公司特许经营模式逐步推进,公司有望加速发展。预计2020-2022年公司特许经营门店净增300/400/400家,直营门店净增80/100/100家,综合判断公司2020-2022年收入增速分别-6.7%/+20.3%/+19.2%。毛利率方面,考虑到特许经营模式占比持续提升以及短期内公共卫生事件导致的潜在成本压力,预计2020-2022年公司毛利率56.0%/55.6%/55.2%。综合判断,2020-2022年公司净利润分别同比-22.1%/+35.6%/+19.1%。

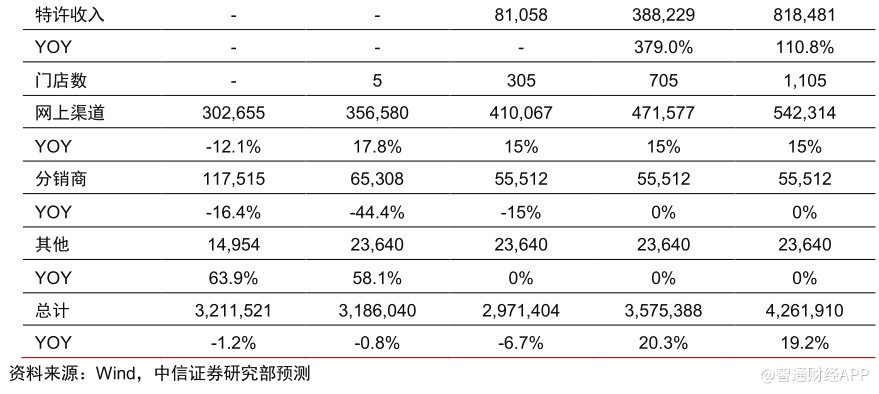

对比同行业公司,绝味食品现价对应2020/2021年PE34/28倍,煌上煌对应2020/2021年PE36/28倍,公司目前股价对应2020/2021年PE35/26倍,处于行业平均水平。2019年公司推动管理层调整,落地六大发展战略,从模式/渠道/产品/营销/组织/供应链全面推动优化升级,探索特许经营模式取得初步成效。2020年短期公共卫生事件冲击不改公司长期可持续发展决心,期待调整、优化、复苏、扩张。考虑公共卫生事件影响及特许经营模式推进,调整2020年EPS预测至0.13元(原为0.46元),新增2021/2022年EPS预测0.18/0.22元,维持“买入”评级。

风险因素:消费景气度下行,公共卫生事件控制不及预期,渠道拓展不及预期。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP