利润再创历史新高,禹洲地产(01628)2019年派息率超过46%

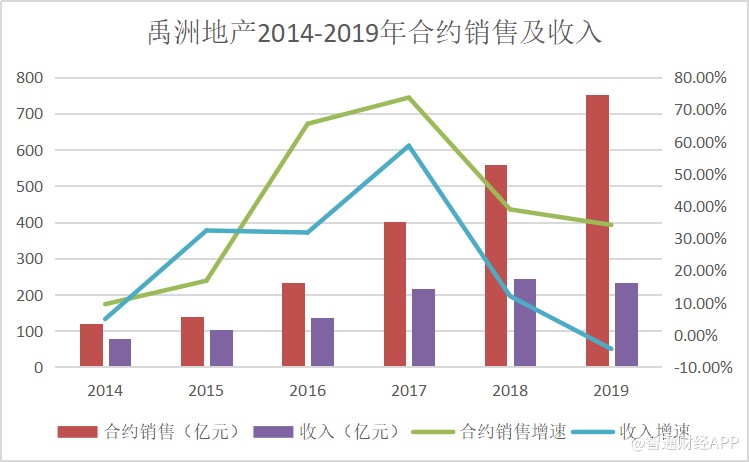

如果不出意外,2020年将是禹洲地产(01628)的千亿之行元年。在此之前,这家从厦门起家的房企持续稳步增长,销售规模从2015的140亿元扩大到2019年的751亿元,复合年增长率达到52%,期间,营运能力、资本结构及土储经过不断提升和完善,为公司实现千亿跨越打下了坚实基础。

3月31日,禹洲地产公布2019年业绩,合约销售同比上升34.13%至751.15亿元人民币(单位下同),超额完成年初定下的670亿元销售目标,并创历史新高。销售额的增长主要由合约销售面积增长推动,期内合约销售面积为497.12万平方米,同比上升34.26%,合约销售均价为每平方米15,110元,与2018年基本持平。

在房地产政策整体偏紧的背景下,房企增速普遍放缓,2019年全国商品房销售额同比仅增6.5%,禹洲地产仍能保持30%以上的增长实属不易。

据了解,增速领先行业,得益于其在一、二线城市持续深耕的前瞻性布局。禹洲地产1994年创立于厦门,之后迅速扩展到福州、泉州等,成为海西区龙头房企,随后相继将触角延伸至长三角、环渤海地区、华中区、西南区及粤港澳港大湾区等区域。

目前长三角是禹洲地产合约销售贡献的主要区域,2019年贡献合约金额487.73亿元,占合约销售总额的64.93%,其中以苏州、合肥、南京、上海及杭州等城市为主力。增长最强劲的是苏州,短短三年内,合约销售金额从0升至155.8亿,成为集团首个百亿销售量级的城市公司,贡献约20.74%的销售额。

上市10周年,派息率创新高

在这份财报中,最亮眼的地方莫过于禹洲地产豪放的派息。据了解,自2009上市以来,公司一直积极回馈股东,其“高派息”的标签在地产界赫赫有名。数据显示,近6年来公司每年派息比率不低于30%,被投资者归类为高息股。作为恒生中国高股息率指数的50只成分股之一,禹洲地产的比重约3.09%。

2019年恰好是禹洲地产上市10周年,董事会建议派年度第二次中期股息每股21港仙及公司上市10周年第二次特别中期股息每股4港仙,加上中期股息每股15港仙,禹洲地产2019年股息合计每股40港仙,派息总额18.21亿元人民币,派息率达46%,创下历史新高。

(数据来源:wind股票)

根据《中国房地产报》此前的统计,2017年禹洲在销售50强房企现金分红榜中排名第7位,股息率5.66%。2018年禹洲全年派息每股31.5港仙,股息率增至6.97%,在销售50强房企现金分红榜中排名上升至第4位,现金分红力度远超部分TOP10级内房股企业。

合约销售及土储助力未来业绩增长

财报显示,2019年禹洲地产实现收入达约232.41亿元。其中,物业销售收入为224.7亿元占比96.68%。毛利率为26.21%。年度利润同比上升6.46%至39.67亿元,创历史新高。

期内,销售及营销成本、行政开支分别同比有所增长。据智通财经APP获悉,这两项费用增长主要是因为禹洲地产开始建立自销团队,实现分销代理与自销双模式并行,前期筹备费用支出较大,以及业务扩张,员工人数增加,优化员工薪酬结构和待遇导致,属于牺牲短期利益以换长期高质量增长。

房企的收入存在时间上的错配,当期的物业销售收入为过往合约销售在当年确认的金额。智通财经APP注意到,2015年-2019年,禹洲地产合约销售分别为140.18亿元、232.06亿元、403.06亿元、560.03亿元、751.15亿元,每年均保持双位数增长,另外,根据克而瑞数据,2015-2018年其权益销售额亦逐年稳步上升,且近几年的合约销售增速高于收入增速。

因此,禹洲地产2019年的收入下降,或许与部分物业延迟交付和确认有关,并不能真实反映公司业绩倒退。假设2020年达成千亿目标,按1000亿元算,销售额同比增速为33.13%,增长势头依然强劲,相当于锁定了未来几年的业绩增长。

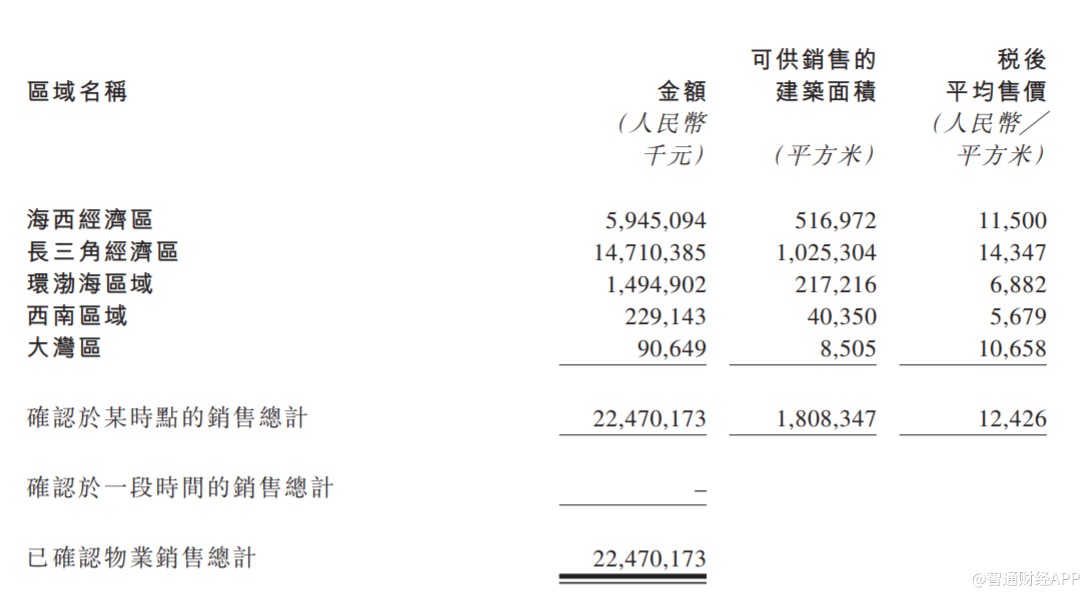

2019年,禹洲地产交付的物业总建筑面积约为180.83万平方米,同比上升17.7%,增速较过去两年明显加快,交付及确认销售的物业平均销售价格为每平方米12,426元。

物业销售确认收入依然主要来自长三角区域,贡献确认金额的65.47%,随后依次分别是海西经济区、环渤海区域、西南区域及粤港澳大湾区,分别贡献确认金额的26.46%、6.65%、1.02%及0.4%。与2018年相比,确认收入的区域分布更加均衡,其中长三角地区确认收入比例明显下降,而海西经济区大幅上升。公司表示,随着未来区域深耕战略进一步推进,相信未来收入来源城市将更加多元化,为集团带来更丰厚的销售确认收入。

在享受各种政策利好的大湾区,禹洲地产目前的销售占比虽然较低,但鉴于近几年在该区域的大力布局,预计未来贡献比重有望逐年提升。2019年,禹洲地产通过公开招拍挂及收并购的方式,斩获35幅地块,其中公司4幅位于佛山,预计总建筑面积为52.2万平方米,占去年总拿地面积的11.3%。截至2019年末,禹洲地产在大湾区可供销售的土储面积为125.1万平方米,占比6.2%。

截至2019年12月31日,禹洲地产土储总可供销售建筑面积约2,012万平方米,156个项目,分别分布在六大都市圈共33个城市,平均楼面成本约为每平方米6,074元。公司表示,相信现有土储足够未来三至四年的发展需求。

净负债率下降,现金充裕

过去一年,市场环境下行,二季度开始资金压力加大,禹洲地产通过多次发行美元优先票据、公司债券,以及回购置换旧债等方式,优化债务结构同时降低融资成本。

截止2019年末,禹洲地产现金及银行结余(包含受限制现金)为355.11亿元,同比上升21.28%。净资产负债比率65.64%,同比下降1.33个百分点,较2019年中期下降7.06个百分点,落在60%-80%的行业最优区间。平均借贷成本为年利率7.12%,较2019年中下降0.09个百分点。2019年平均债务年限较2018年的2.75年拉长至3.45。平均一年内到期的债务为152.72亿,占比总债务比例为28.09%,现金短债比为2.33倍,能与龙头房企比肩,反映公司现金状况良好,短期内偿债压力较小,这或许也是禹洲地产高派息的底气。

禹洲地产业绩公布后,花旗发表研报指出,禹洲地产去化率只需要达到55%,便可以完成2020年1000亿元的合约销售目标,公司过去数年合约销售规模的快速增长将开始体现在收入的可持续性上。该机构预计2020-2022年禹洲地产收入年复合增长率有望达到20%的水平,未来盈利能力不断释放,值得期待,重申“买入”评级,给予目标价4.75港元。

扫码下载智通APP

扫码下载智通APP