如何看待卫生事件之下的美国财政政策?

本文来自微信公众号“固收彬法”,作者:孙彬彬团队。

卫生事件冲击之下美国出台了第三阶段的财政刺激方案,规模超过2万亿美元,占到美国GDP的10%,财政政策目前处于什么阶段?还会有进一步刺激吗?如此庞大的财政计划,钱从哪里来,又面临怎样的约束?刺激真的会有效果吗?

财政政策已经做了什么,还要做什么

(1)美国财政政策已经做了什么?

为了应对卫生事件,国会通过了三项主要立法,2020年3月6日,签署《冠状病毒准备和响应补充拨款法案》(第一阶段),该法案为美国的公共卫生支出分配了83亿美元的援助;2020年3月10日,总统签署了《家庭冠状病毒应对法案》(第2阶段);2020年3月27日,总统签署《冠状病毒援助,救济和经济安全(CARES)法案》(第三阶段),提供了2.2万亿美元的救助计划 。

当前政策应当被认为是纾困,而不是刺激。卫生事件导致企业现金流的中断,财政政策就要补足这一部分的现金流中断。

在CARES法案中,直接支付给个人部分的包括直接退税和个人的失业保险,总计5000亿美元。一方面是对个人的直接退税,为个人提供1200美元的可退还税收抵免;另一方面是延长失业保险期限。

对于小企业的援助是薪酬保护计划(PPP),总计3490亿美元,如果企业采用这些贷款支付工资,则贷款将无需偿还,变为直接的财政拨款;

针对大中企业的政策,主要是公司和市政信贷安排:美联储推出一级市场公司信贷工具和二级市场公司信贷工具,直接买入投资级企业债,这种信贷安排是财政部外汇稳定基金(ESF)作担保的,而财政为ESF注资4540亿美元;

这4540亿美元具有乘数作用,鲍威尔在3月27日接受NBC采访 时曾经谈到,财政部只要吸收1美元的损失,就足以支持价值10美元的贷款。如果照此推算,4540亿美元的外汇稳定基金可以支撑4.5万亿美元的贷款;

这部分资金原本限于投资级企业债,但近期美联储扩大了救助范围,将范围扩大至包括〝堕落天使〞,即3月中还是投资级,但自此被下调一档从BBB降至BB的公司债,本质上还是对大中企业的救助。

对企业和个人还有税收方面的减免,包括对于个税以及营业税的推迟,以及允许企业结转最多5年的亏损。除此之外,还有对医疗方面的直接投入,联邦政府直接投放1300亿美元的医疗相关支出。

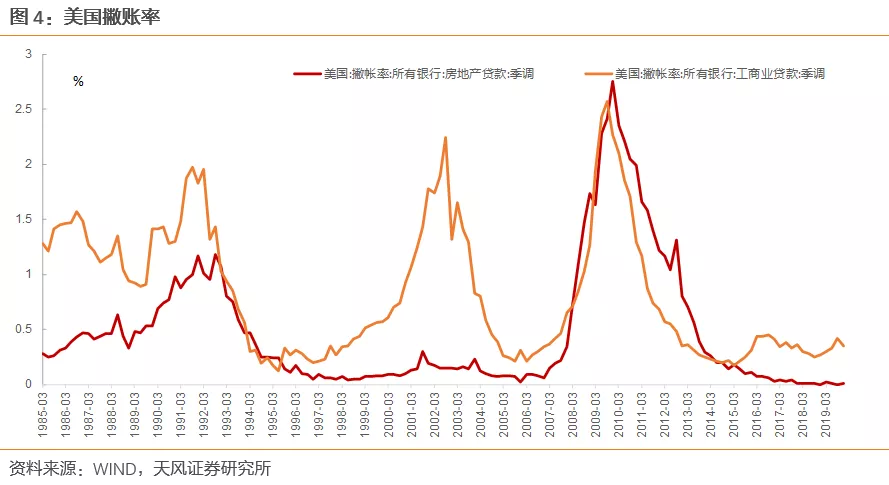

从这些具体的财政政策可以发现,政策目的并非通过减税、退税促使家庭消费,或是通过财政开支促进投资;而是为了对冲卫生事件带来的现金流中断,防止企业和个人资产负债表的坍塌,进而防止出现大规模的企业或个人的破产违约。

(2)财政政策目前处于什么阶段?

从总量规模上看,2009年美国财政赤字为10.2%,当前已经出台的财政刺激政策已经占GDP的10%,2019年美国赤字水平已经为4.7%,目前财政计划已经足够将2020年赤字率推高至10%以上。

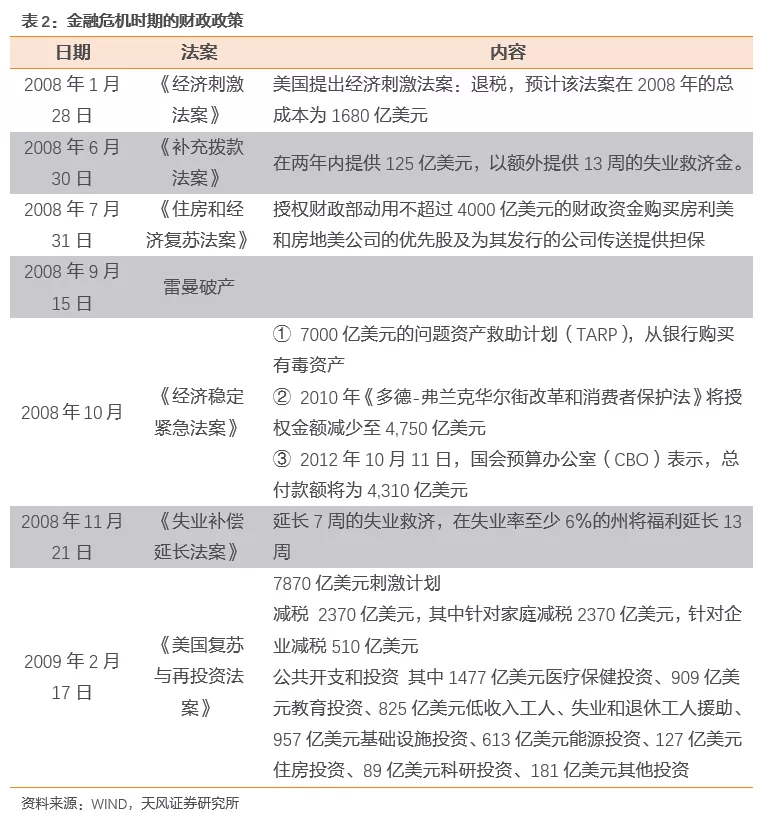

我们可以将当前政策和2008年金融危机时期的政策进行对比,判断当前的财政政策处于哪一个阶段:

以政策目标和危机演变划分,2008年的财政政策可以分为三个不同的阶段:

第一阶段:危机发生前的小规模对冲

2008年年初,次贷风险已经暴露,但还没有出现标志性金融机构的破产,2008年1月28日,美国提出《经济刺激法案》,主要包括1680亿美元的退税。6月30日提供125亿美元,以额外提供13周的失业救济金。

第二阶段:危机中的有毒资产购买

2008年3月16日,在美联储的支持下,摩根大通并购贝尔斯登。次贷有毒资产进一步暴露。2008年7月31日,宣布《住房和经济复苏法案》,授权财政部接管两房;2008年9月15日后雷曼兄弟破产,10月美国宣布《经济稳定紧急法案》,推出了7000亿美元的问题资产救助计划(TARP),从银行购买有毒资产。这一部分财政政策主要防止金融部门进一步的风险传染,修复金融机构资产负债表。

第三阶段:危机后的救济和刺激

2008年11月21日,宣布《失业补偿延长法案》,延长7周的失业救济,在失业率至少6%的州将福利延长13周;2009年2月17日,奥巴马签署《美国复苏与再投资法案》,包括7870亿美元刺激计划,约1/3用于减税,2/3用于财政支出。这一部分主要是用于危机后的经济恢复,政府部门加杠杆带来经济动能。

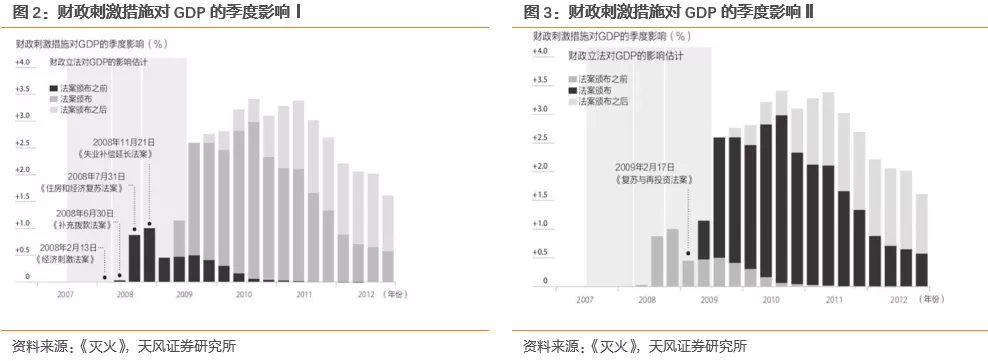

正因为财政政策的目的不同,所起到的效果不尽相同,财政对于经济增长的拉动,主要还是来源于2009年的《美国复苏与再投资法案》。

当前财政政策处于哪个阶段?尽管总量上已经超过2008年的水平,但是信用风险还没有大规模暴露,财政政策的主要目的还是危机前和危机中的风险对冲。

(3)下一步还会有哪些财政政策?

① 首先可能增加薪酬保护计划(PPP)的规模,这项计划主要针对小企业,目前总计3490亿美元。在4月7日的演讲中,美国总统表示将追加额外2500亿美元的PPP计划。

② 可能会有进一步针对个人的直接付款:众议院民主党的“第三阶段”法案版本与最终通过的参议院版本存在许多差异。原本的众议院法案对个人的直接付款更大。佩洛西表示:“在我们的计划中有更多的直接付款,我们认为在下一步计划中会得到更多的直接付款。

③ 对地方政府可能有进一步资金支持。与联邦政府不同,大多数州和地方政府必须保持平衡预算。经济下滑可能会导致地方政府收入下降。

④ 此外,可能会有危机后的经济刺激,扩大财政支出。特朗普在推特上表示:“鉴于美国当前利率为零,是时候推出基础设施建设法案。”2020年1月,众议院民主党议员也曾发布为期5年,耗资7600亿美元的基础设施建设的计划。

财政的持续扩张突破了哪些限制?

(1)财政扩张突破了哪些限制?

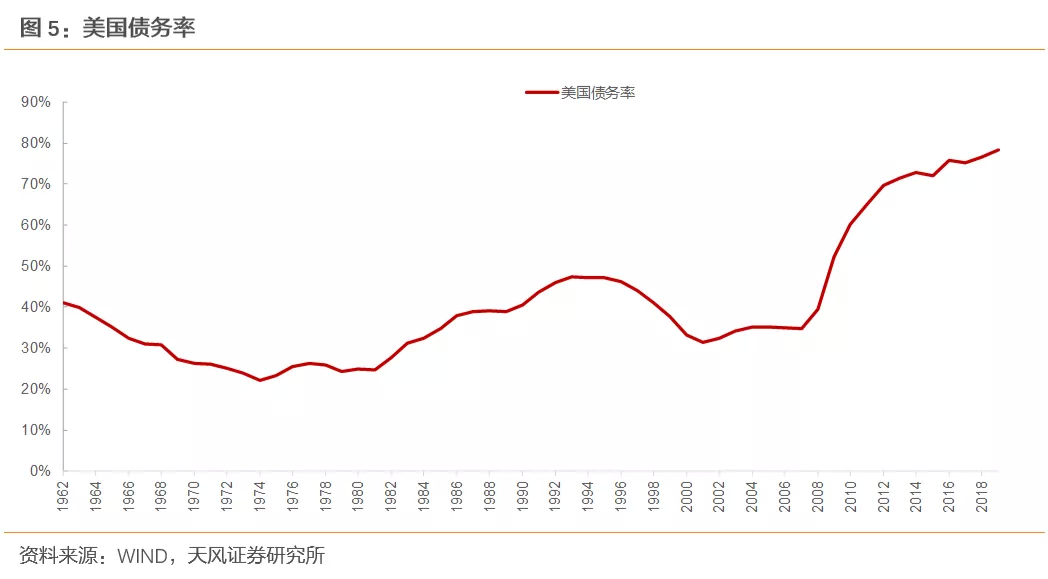

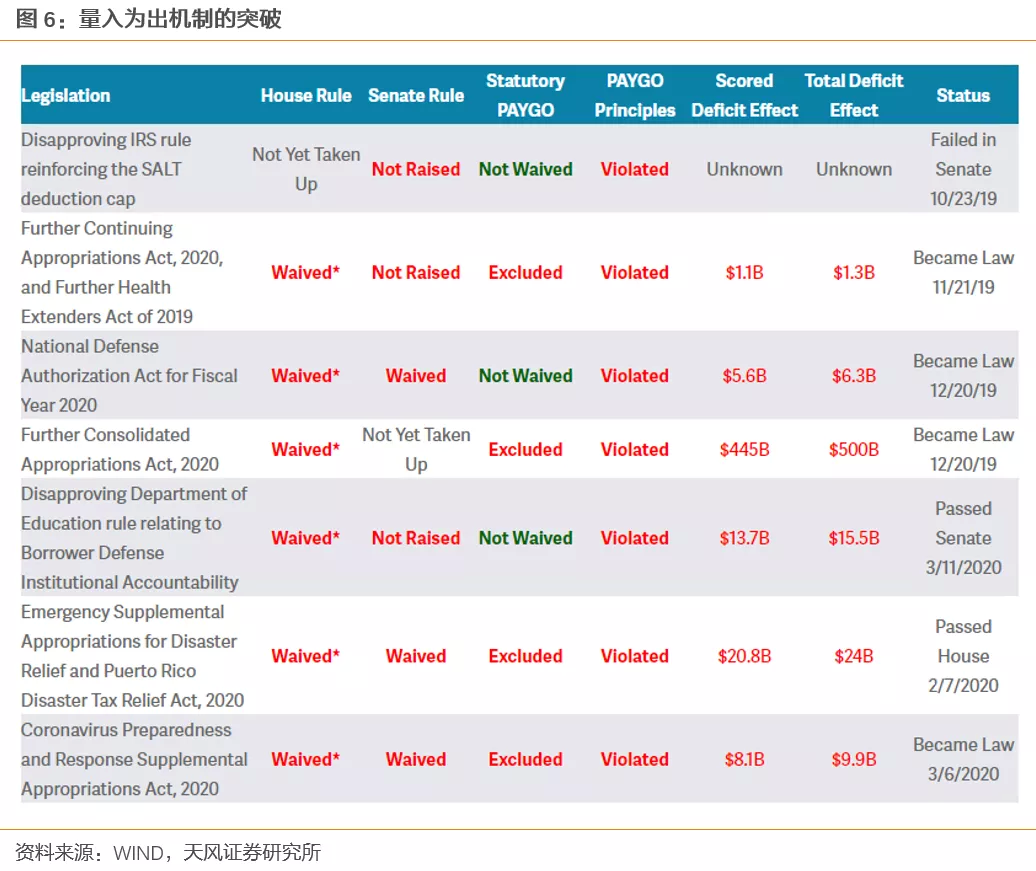

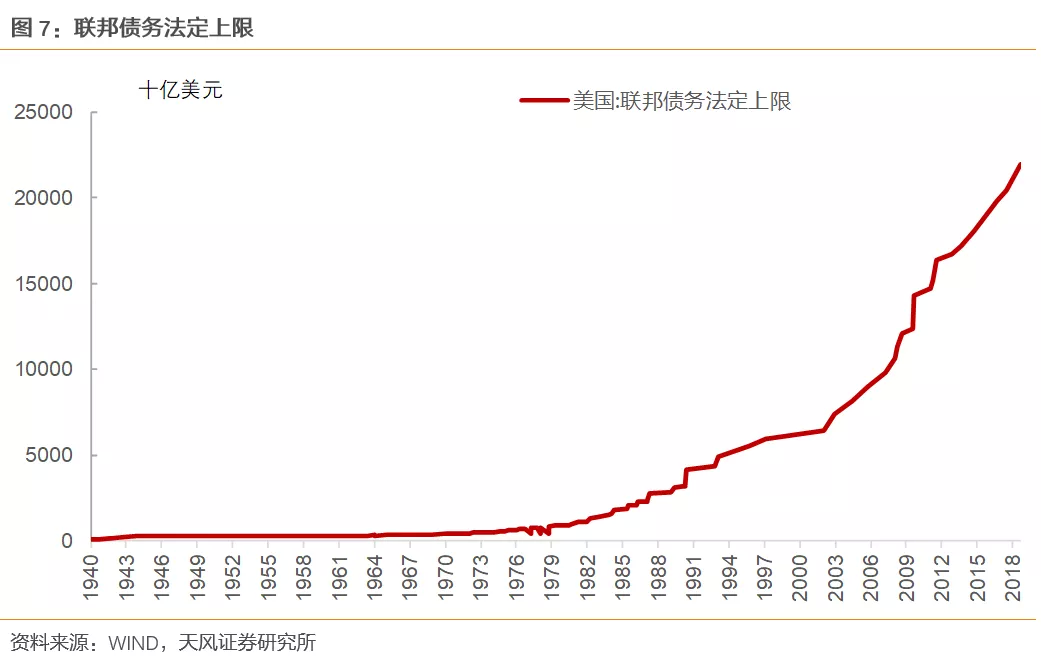

2008年金融危机时期,美国采取了大规模的财政刺激,债务率由危机前的35%一路上升,目前已经到78%。在大规模的财政刺激后,美国也出台了一系列的法案,试图重建财政纪律。

主要的法案有《2010年法定量入为出法案》和《2011年预算控制法案》:

《2010年法定量入为出法案》规定任何改变政府财政收入或强制性支出的新立法必须在量入为出的基础上通过。量入为出机制允许短期的赤字,但在5-10年的预算期内赤字需要得以弥补。

量入为出机制的豁免规则较为宽松,因而并没有起到应有效果:

① 国会可以在60名参议员和众议院多数议员的支持下,为特定法案放弃量入为出机制;

② 量入为出机制也不适用于自然出现的支出增加。例如,社会福利项目(如失业保险)支出会随着符合申请条件的受益人人数增加而增加;

② 紧急,灾难和海外应急行动支出不受量入为出机制约束;

由于量入为出机制较容易被突破,近期的法案中已经存在较多的豁免情况,而近期有关卫生事件三个主要法案均属于紧急法案,不受量入为出机制的约束。

《2011年预算控制法案》提出了削减1.2万亿美元财政赤字的立法目标,并对10年内的支出上限进行了分解:法案生效后前两年设立分类别上限,此后则设立年度上限。此外,美国还受到债务上限的约束,也就是说美国财政同时受到支出上限和债务上限的双重约束。

2019年7月达成的《两党预算法案》也对此做出突破,将2020财年和2021财年的支出上限提高3220亿美元,并将债务上限暂停2年。卫生事件相关的财政法案属于紧急支出,不受支出上限的限制。

财政政策扩张的前提是货币承接

美国财政政策的规模如此大,让人不禁疑惑,财政是否真的可以无限扩张?

海外投资者难以继续承接美债:① 由于全球化放缓,经常项目下的美元流出减少,海外主权机构本身的配置动力下降,② 贸易冲突加剧,海外主权机构倾向于留存美元,美债吸引力下降;③ 美债收益率曲线趋平,期限利差收窄,对于非主权投资者来说,美债的吸引力也在下降。因而近期长期美债的资金流出十分明显。

美债发行需要一级交易商承销。一级交易商首先持有美债头寸,并且一般通过回购市场为美债头寸融资。一级交易商融资余额持续处于高位,表明美国私人部门的美债需求也面临困难,依赖一级交易商的被动增持。

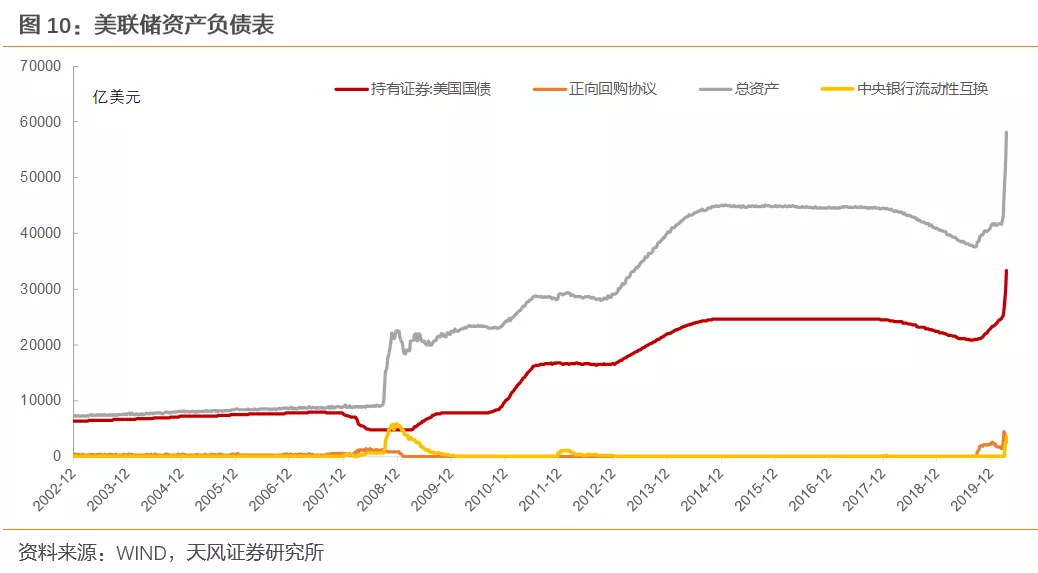

因而最终只剩下美联储的直接购买。从广义政府部门的角度看,就是将财政部的债务转化为央行的债务,美国最终走向了财政货币化的道路。

美国财政刺激的前提是美联储无上限的QE承接美债:短短三周,美联储的资产负债表规模就由4.6万亿上升到5.8万亿,扩表1.2万亿美元,其中持有的美国国债规模由2.5万亿上升到3.3万亿,增加8000亿美元。

财政货币化有什么代价?

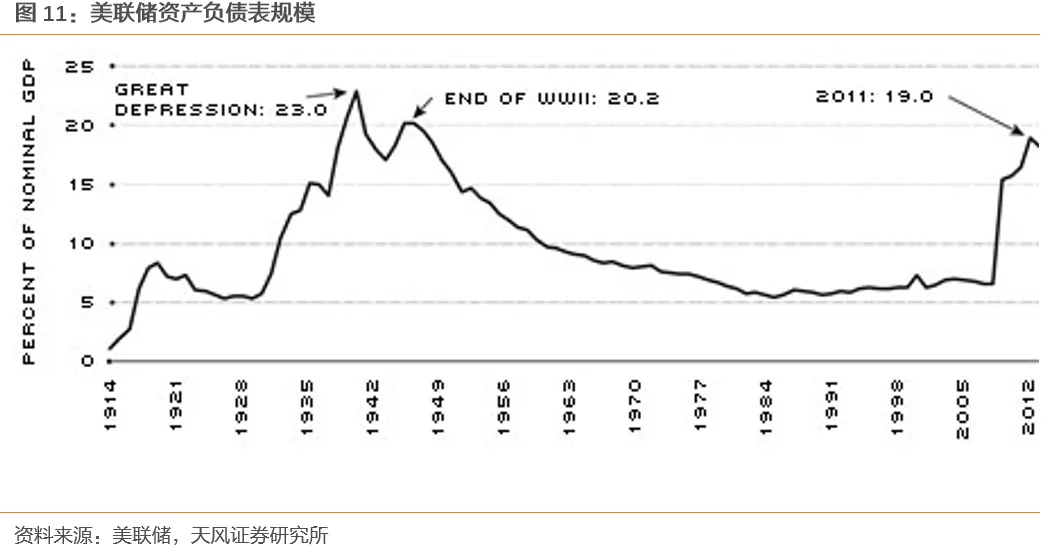

(1)历史上还有哪些财政货币化的阶段

从美联储成立以来的资产负债表观察,在1940年大萧条期间,资产负债表规模达到了名义GDP的23%的历史最高水平。1946年,在第二次世界大战之后,资产负债表反弹至20.2%。

1942年4月,应财政部的要求,美联储正式承诺维持短期国库券3/8的低利率。美联储还将长期国债的利率上限设定为2.5%。固定利率使联邦政府能够以较低廉的价格进行第二次世界大战的债务融资。为了利盯住利率,美联储通过购买大量政府证券来维持低利率,这也增加了货币供应量。

财政货币化带来了什么后果?

战后,从1946年6月到1947年6月的CPI17.6%。因此,美联储的重点从为战争筹集资金转向限制通货膨胀,但杜鲁门总统和财政部长约翰·斯奈德都是低利率政策的强烈支持者。到1951年2月,CPI通货膨胀率已达到21%,1951年3月,美国财政部和美联储达成协议,将政府债务管理与货币政策分开,为现代美联储奠定了基础,货币自此和财政政策脱钩。

(2)财政货币化的代价是放弃货币政策

如果走向财政货币化的道路,实际上就放弃了货币政策数量和价格两个方面的独立性:

伯南克在2016年《美联储剩下哪些工具?》一文中 曾经提到:所谓财政货币化,就是用货币总量的永久增加,给财政的扩张提供资金。财政货币化和QE不同的一点在于不考虑国债购买的退出。而这实际上使货币政策丧失了数量操作的空间。

另外一方面,财政货币化将政府部门的负债,转变成为央行部门的准备金负债,如果准备金的付息成本接近或者超过国债利率,则财政货币化的意义也不复存在。这限制了货币政策价格操作的空间。

最后一点,财政货币化将削弱央行的独立性。财政支出的规模多大?究竟有多少需要货币化融资?这些问题需要央行和国会的协同。

(3)财政扩张对货币信用的削弱

货币的大规模扩张必然导致货币信用的下降,一是对内贬值,体现为通胀,二是对外贬值,体现为美元指数的下降。

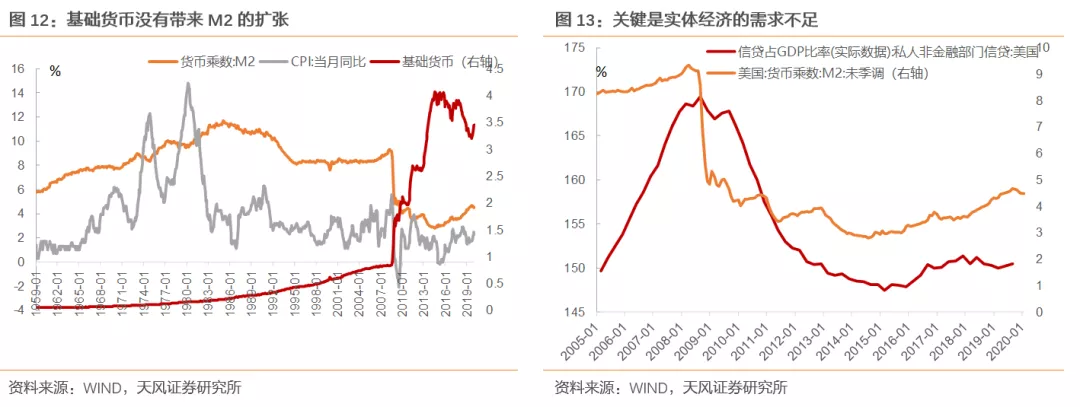

在此前的QE过程中,美联储也做了间接的债务货币化,QE并没有带来高通胀,反而持续面临通胀不足的现象。尽管QE带来了基础货币的增加,但是由于实体经济的需求不足,基础货币往往以银行超额准备金的形式淤积在银行部门,而并没有进入实体经济。这就导致了M2并没有跟随实体经济扩张,并没有造成通胀压力。

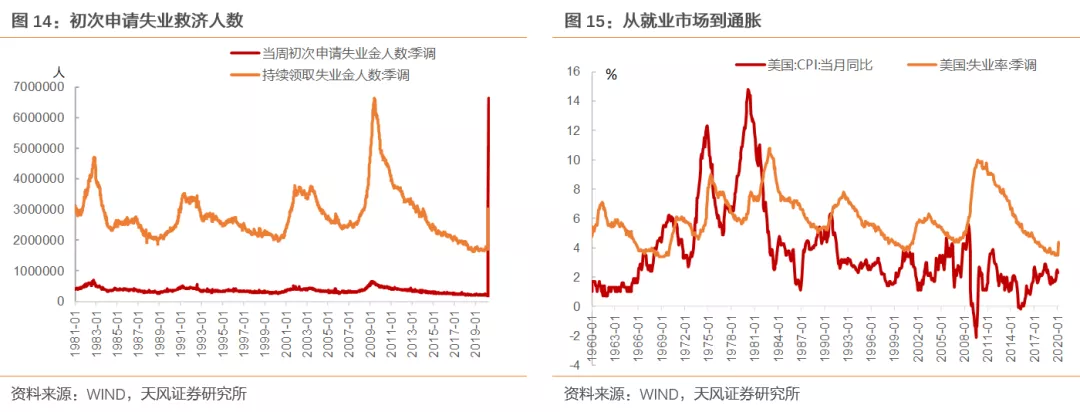

当前和2008年情况不同的地方在于,财政政策采取直升机撒钱的方式,给低收入人群发放资金,低收入人群边际消费倾向更高,是否会有更大的需求扩张,从而带来更大的通胀压力?我们认为短期内还看不到这一点,卫生事件冲击下劳动力市场进一步恶化,就业-工资-通胀的渠道被打破,财政的救助仅仅起到对冲作用,短期内看不到进一步的通胀压力。

货币信用的削弱更可能通过对外贬值的方式体现出来,财政赤字增加,美国双赤字缺口增加,融资压力增加,美元面临贬值压力。

在美元流动性危机彻底缓解后,美元可能会有15%以上的贬值幅度。

财政能否避免衰退?

财政政策能否起到修复企业和家庭资产负债表的作用?

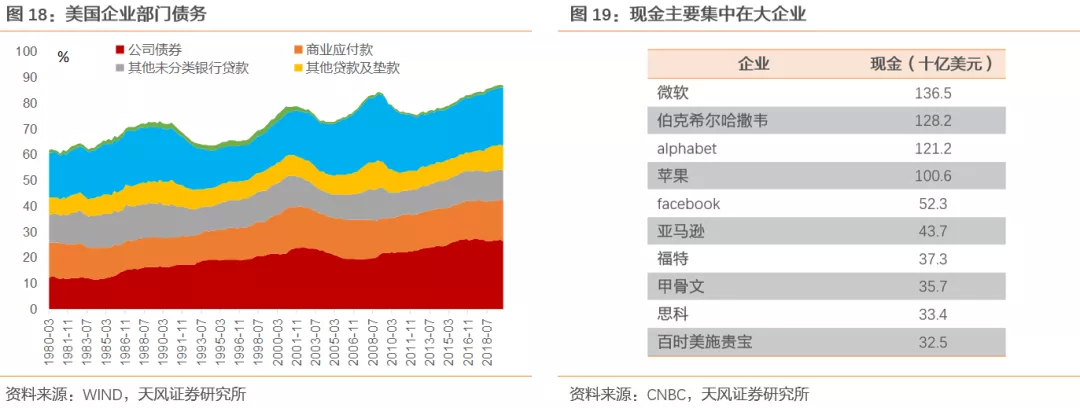

首先需要客观看待美国经济部门的高债务压力,美国企业部门债务处于高位,从债务/GDP来看,早已超过2008年的高点。

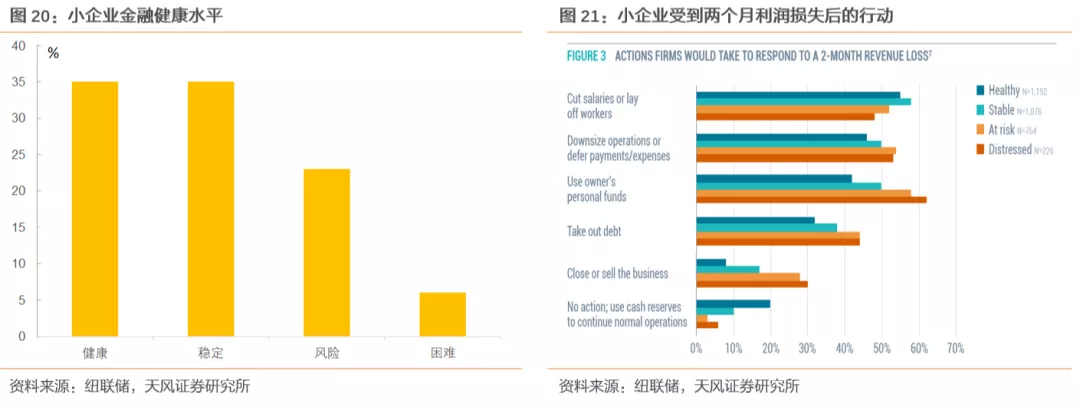

小企业可能更加脆弱,从现金积累上看,美国企业2019年现金达到1.5万亿,主要集中在大企业,小企业的抗风险能力更差。根据纽联储的调查,35%的小企业处于健康状态,35%处于稳定状态,23%的小企业处于风险中,6%的小企业处于困难中。

如果企业遭受2个月的收益损失,健康企业中有1/5可以用现金储备维持经营;在稳定、有风险的和陷入困境的公司中,仅有不到1/10的公司可以用现金维持经营。

此外,企业最常见的两种应对措施是减薪和裁员,现金流冲击必然从企业传导至家庭。

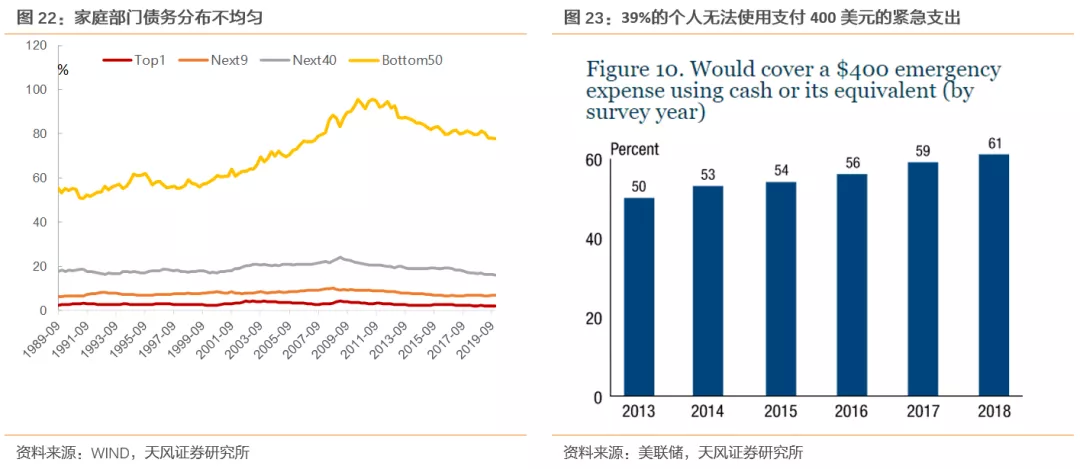

2008年次贷危机以来,家庭部门处于持续的去杠杆过程,但是债务压力分布不均,债务压力集中在财富后50%分位数的家庭。从美联储家庭部门的财务调查报告看到,39%的个人无法使用现金支付400美元的紧急支出。

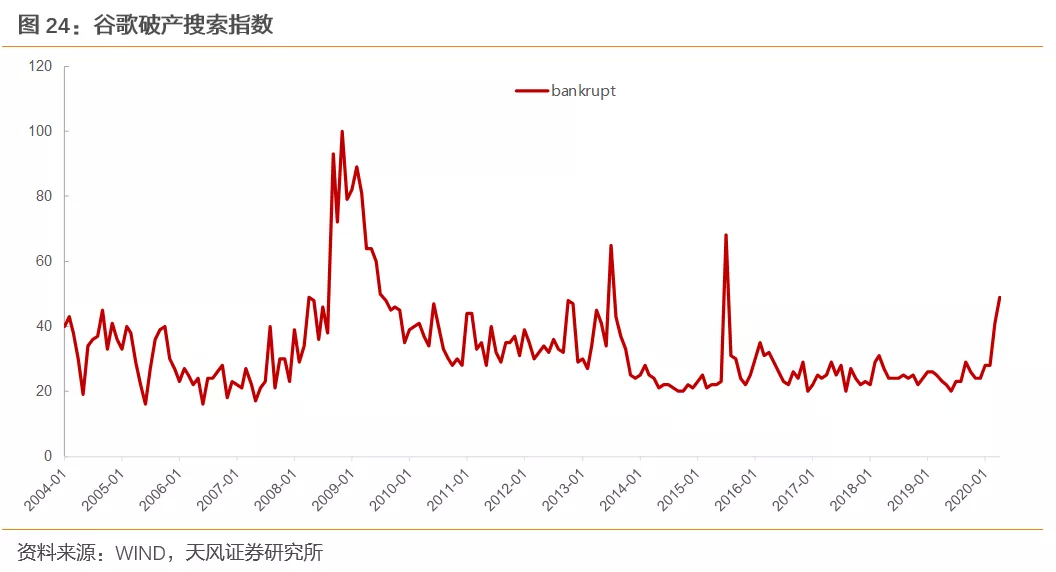

总结来看,逆周期政策的规模超出以往,企业和个人的信用环境依旧脆弱,当前的主要矛盾是逆周期政策和卫生事件冲击的博弈。2万亿财政方案下,政策向卫生事件要时间,但企业和个人的破产压力仍然不见下降。

小结

(1)财政政策总量上已经超过2008年的水平,但是从财政政策阶段上还处于危机前的预防和对冲:2007年年初美国信贷坏账开始增加,2008年出现了标志性金融机构的破产;而当前风险主要集中在企业部门,但还没有出现大规模的企业破产和违约。因而财政政策还是还是危机前的预防和对冲,而不是危机后的经济刺激。

(2)美国主权债务最终只剩下美联储的增量购买。由于美国政府部门杠杆处于高位,进一步的财政扩张存在压力,因而由美联储购买美债,从广义政府部门的角度看,就是将财政部的债务转化为央行的债务,最终走向了财政货币化的道路。

(3)财政付出了什么代价?走向财政货币化的道路,实际上就放弃了货币政策独立性,同时面临美元货币信用的削弱。卫生事件冲击下劳动力市场进一步恶化,就业-工资-通胀的渠道被打破,财政的救助仅仅起到对冲作用,短期内看不到进一步的通胀压力。

(4)逆周期政策的规模超出以往,对应的其实是脆弱的企业和个人的信用环境,当前的主要矛盾是逆周期政策和卫生事件冲击的博弈。2万亿财政方案下,政策试图避免企业的出清,政策向卫生事件要时间,但企业和个人的破产压力仍然不见下降。

风险提示

卫生事件发展超预期,逆周期政策超预期

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP