美联储“放水”一个月后效果究竟如何?

本文源自微信公众号“川阅全球宏观”。

核心观点

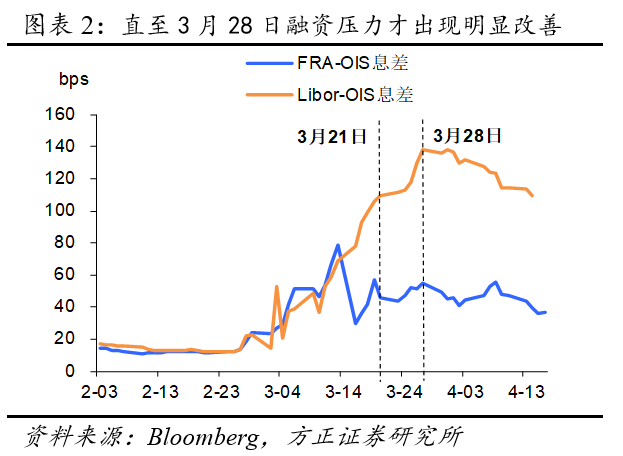

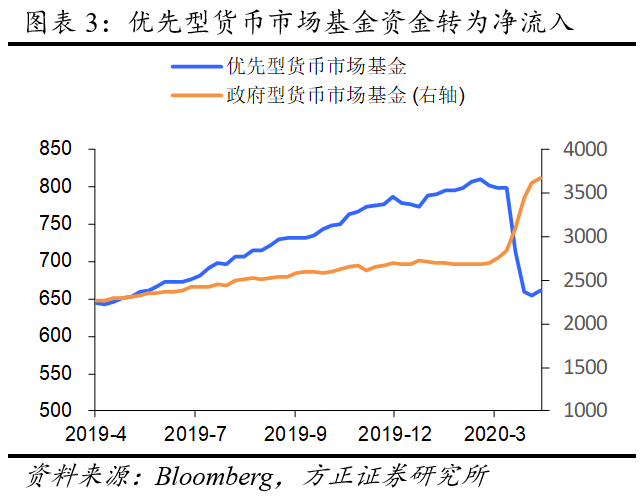

美元短缺压力是否已经缓解?从融资成本看未完全缓解,但未来美元流动性有望继续改善。3月初开始的美元流动性趋紧已达到2008年金融危机后最严重水平(图表1)。尽管美联储通过回购操作释放大量流动性,但多停留于一级交易商(做市商)层面,美元融资依然吃紧。随后美联储分别于3月17日和21日再次进行额外回购操作,但直至3月28日FRA/OIS息差和Libor/OIS息差才开始明显收窄(图表2),做市商融资意愿回暖。随着优先型货币市场基金赎回压力缓解并恢复资金净流入(图表3),未来美元供给将继续改善。

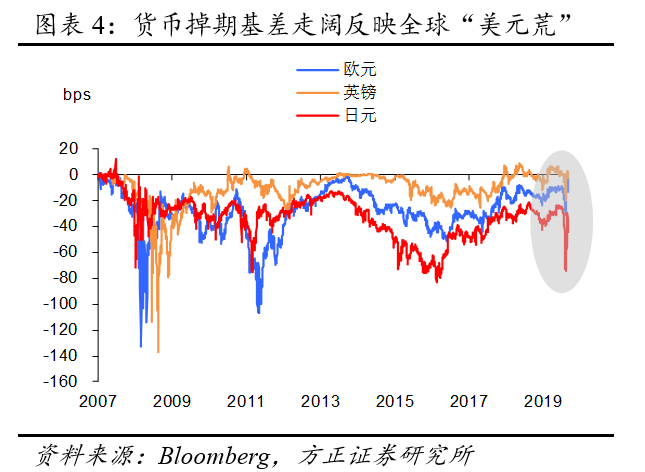

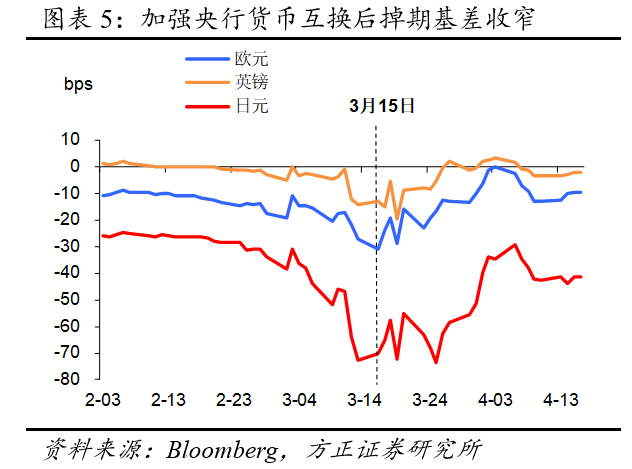

离岸美元受益于央行货币互换安排,融资成本一度恢复正常水平。外汇掉期基差从3月以来的明显走阔也反映出全球美元短缺(图表4),3月15日美联储宣布加强与五大央行(欧、英、瑞、日、加)进行货币互换安排后,相应货币兑美元的掉期基差收窄(图表5),一度恢复正常水平。

流动性冲击缓和,多资产市场信用冲击压力不减。由于风险资产多通过无风险资产交易市场进行融资,当美元流动性压力缓和后,若信用利差维持高位凸显信用冲击影响。通过观察可以发现:

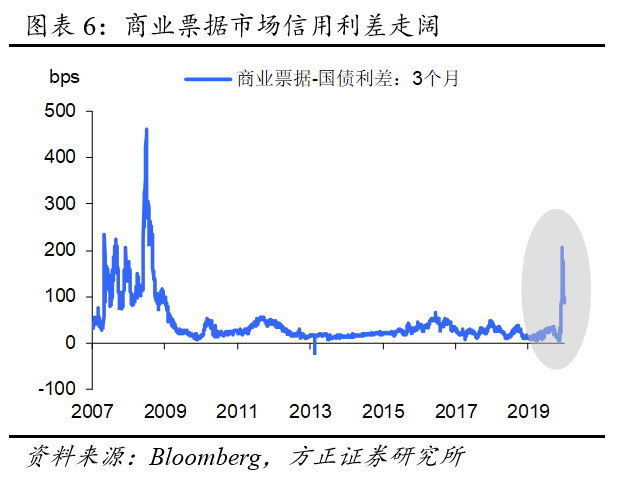

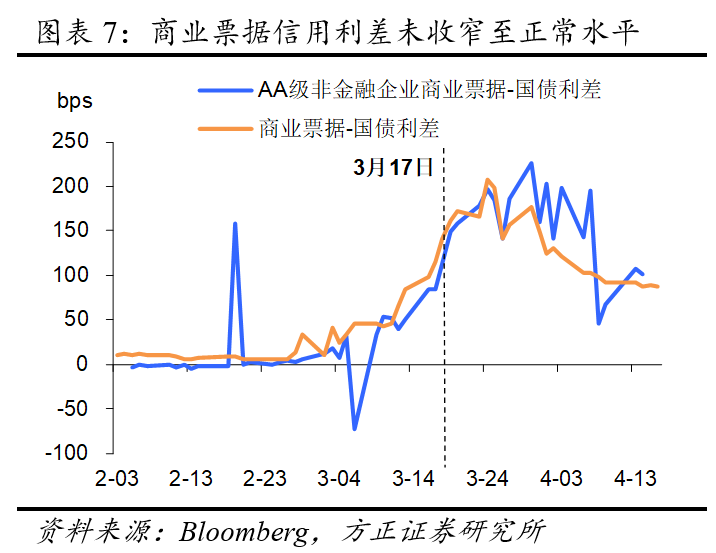

(1)商业票据相对国债利差走阔不及2008年金融危机时水平(图表6),美联储3月17日重启商业票据融资支持工具(CPFF)直接从实体企业购买商业票据后,3月24日非金融企业商业票据利差开始逐渐收窄,但依然保持在50bp以上(图表7);

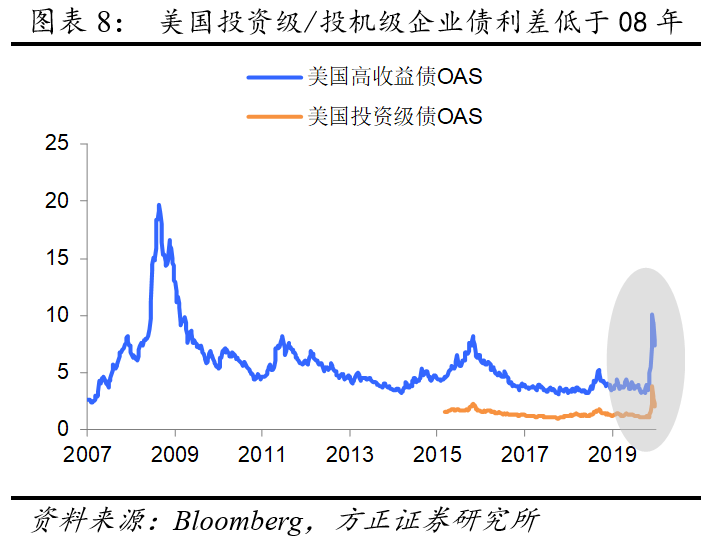

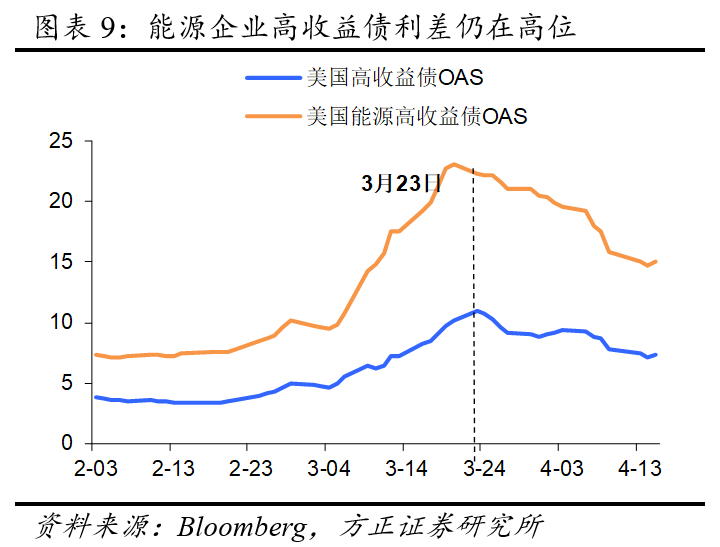

(2)投资级和高收益企业债信用利差低于2008年(图表8),其中当前高收益债利差主要由能源企业拉动,由于低油价冲击叠加公共卫生事件因素,能源企业偿债压力加大助推信用利差走阔。3月23日美联储创设新的政策工具——公司信贷便利(PMCCF、SMCCF)以支持公司债券发行交易后,信用利差开始收窄。4月9日美联储再次扩大信贷便利工具规模,财政部同时加大信贷保护措施,但能源企业的高收益债利差仍处于高位(图表9);

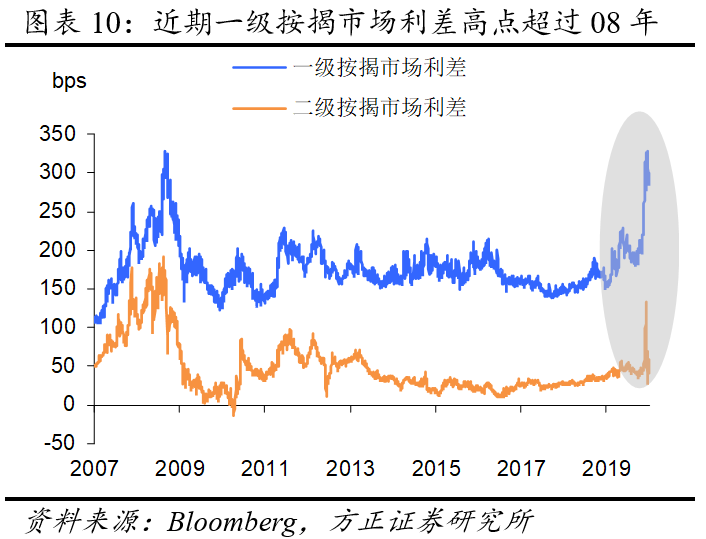

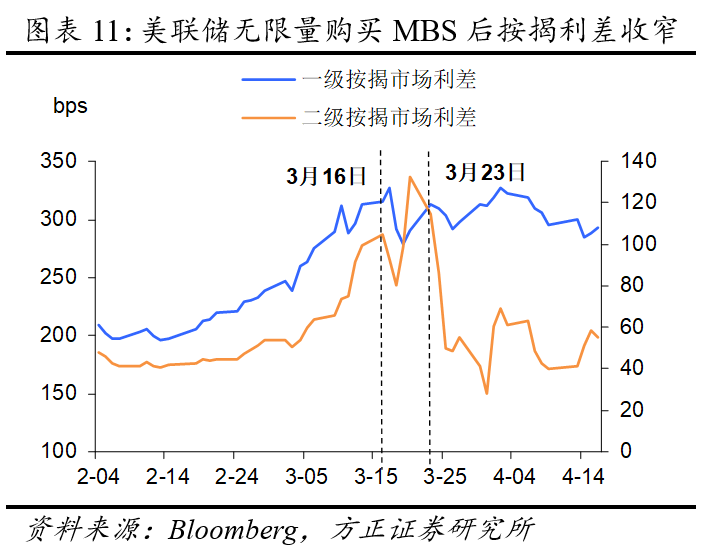

(3)鉴于美联储已将政策利率下调至0-25bps区间,家庭按揭贷款市场应由此受益。然而由于传导渠道不畅,3月以来一/二级市场按揭较10年期美债利差快速走阔,其中一级市场按揭利差最高点甚至超出08年金融危机时期近10个bp(图表10)。美联储在3月16日启动7000亿量化宽松后,利差未见明显改善,3月23日再次宣布无限量按需购买MBS后,二级市场按揭利差随之收窄(图表11)。

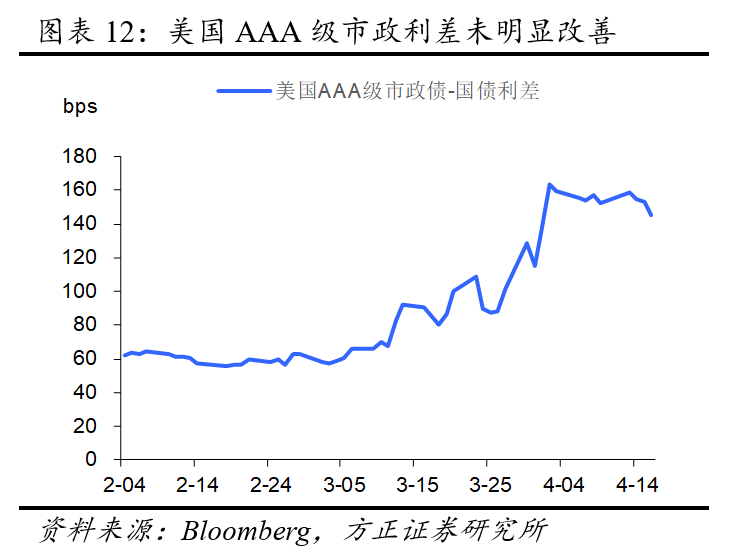

(4)受公共卫生事件影响,对基金投资者依赖度日渐提高的美国市政债也遭遇抛售,收益率飙升。尽管3月20日美联储宣布将短期市政债纳入货币市场基金流动性便利(MMLF)的抵押品范围,以支持市政部门信贷流动,但效果式微(图表12)。4月9日美联储新设市政流动性便利工具(MLF)向美国地方政府提供5000亿美元贷款支持,提振市场信心的同时将有望改善这一现状。

基于上述对流动性冲击和信用冲击的分析,我们认为当前全球美元流动性压力已基本缓解,但信用冲击影响的改善仍有待政策力度不减和政策效果的进一步显现。

风险提示: 海外公共卫生事件发展超预期、美联储政策刺激超预期、海外经济走势超预期

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP