挑战历史!黄金会涨破2000美元么?

本文来自见闻VIP。

黄金在冲击1700美元大关后,由于公共卫生事件冲击导致的流动性突然收紧,以及通缩大萧条的预期,让黄金在短期一度快速调整至1450美元,跌幅近15%。

但很多人在预期黄金或像2008年一样,最终调整深度或高达30%的时候,美联储这一次比2008年出手更加迅速和痛快。流动性和通缩预期因此烟消云散,黄金开始大幅反转。

整个反转的过程不仅仅是因为对流动性和通缩担忧的暂时解除,更伴随着因为公共卫生事件导致的黄金冶炼和运输受阻,以及恐慌避险情绪,导致现货黄金相对短缺,近月期货对现货溢价一度超过60美元的“奇观”正是这些因素的体现。

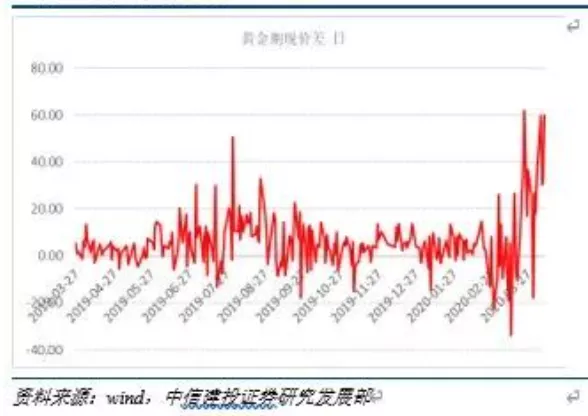

图:黄金期现价差一度超过60美元

这次反转现货黄金最高达1747美元,同时纽约金期货主力最高达1788美元。近日因为技术层面的超买,开始出现短期回调的压力。

长期而言,这次黄金反转是否将挑战历史高点?

宏观基本面因素

从宏观基本面上,短期确实存在通缩的压力。商品、国债和CPI都在指向这一方向。

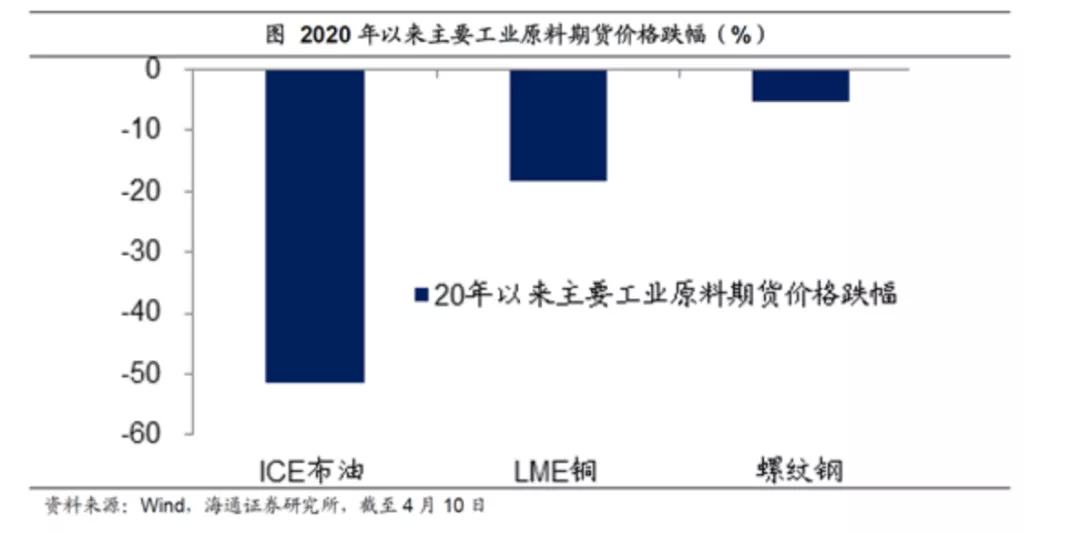

图:从年初至今,最重要的三大工业原料:原油、铜和钢均大幅下跌,其中布伦特原油期货价格下跌了51%,LME铜价下跌了18.4%,上海螺纹钢期货价格下跌了5.5%。

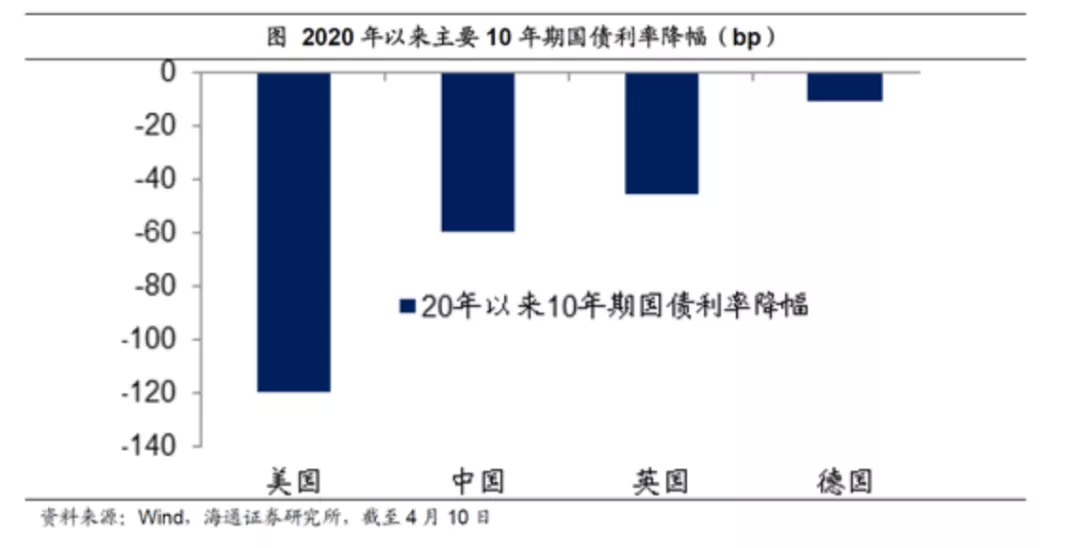

图:从年初至今,美国、中国、英国、德国的10年期国债利率分别下降了120bp、60bp、46bp、11bp,其背后隐含的也是通胀预期的大幅回落。

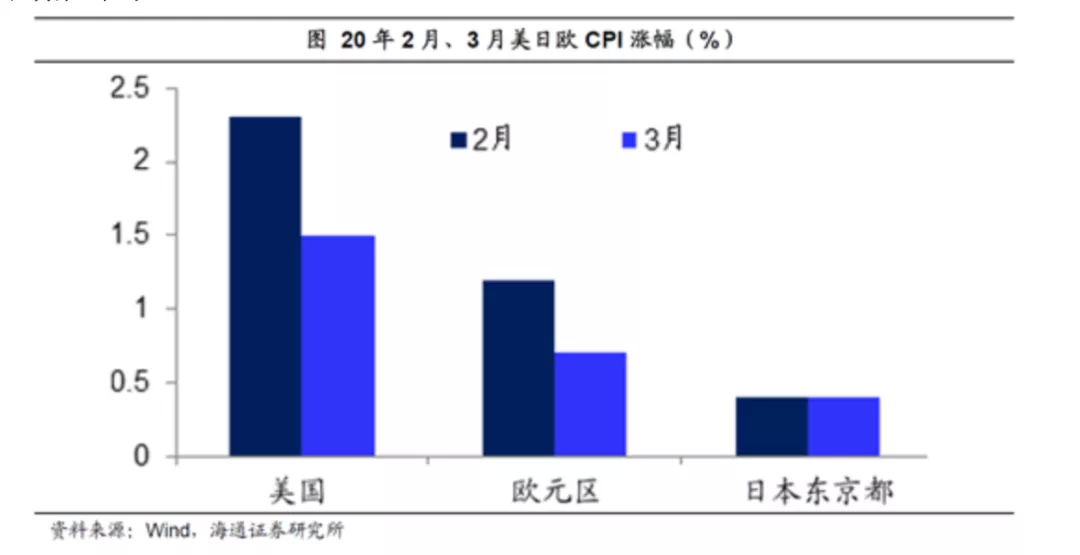

图:全球主要发达经济体的通胀也在快速回落

但这一切都正在随着美联储祭出的“无上限、无底线”的大放水再叠加史无前例的财政刺激政策得以反转:

从3月11日开始不到1个月时间内,美联储的总资产增加了近2万亿美元;

这还没算上今年美国政府至少3万多亿美元的财政赤字融资(原本预算赤字1.08万亿美元,国会应对公共卫生事件又再加2.1万亿美元)。

市场戏称这是美版“四万亿计划”。至此,市场基本的共识是不会再重复类似1929年的大通缩和大萧条。

但问题是,这种规模的刺激政策已经与二战期间非常相似。

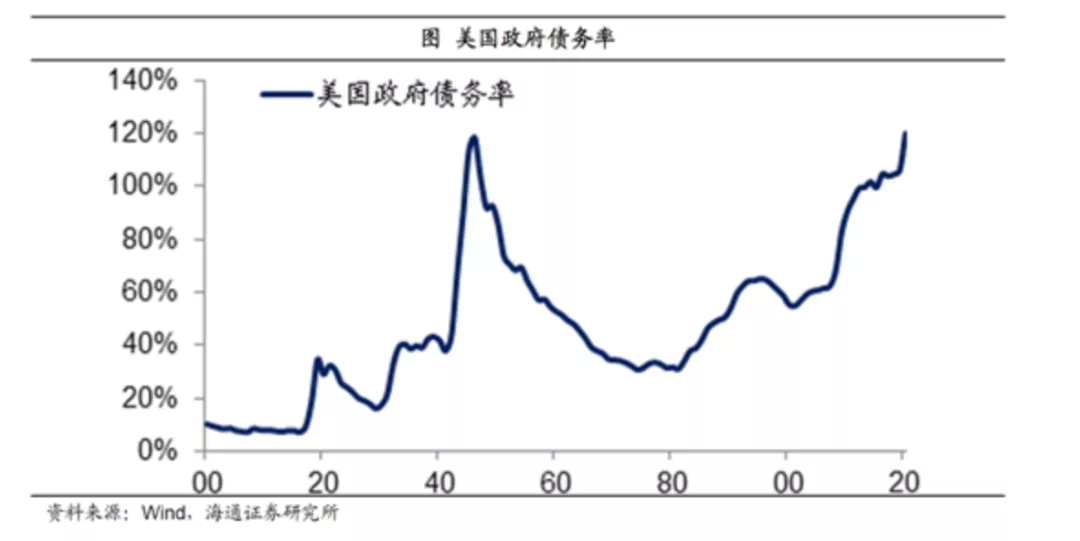

图:上一次美国政府债务率超过110%,是在1945年

在二战时期,出现了典型的高通胀。而二战时期只有美元兑黄金保持稳定,而其他货币兑黄金均大幅贬值。

同时,本次衰退与上世纪的大战还有一个隐含的相似之处。

随着公共卫生事件的发展,由于大面积停工,整个全球的财富创造速度大幅回落并出现了不和谐的声音,全球竞争从原先的财富创造竞争、效率增长竞争和做大蛋糕的竞争模式,正在转向零和博弈模式——整个逻辑已经不在沿着经济效率最大化演进,而是沿着主导控制权争夺在进行。

在这一过程中,地缘政治不可避免会向越来越紧张的方向发展。这种大环境长期利好黄金。

最后,由于需求暴跌和价格战,原油价格也处在让人不可思议的低位,但从需求回升和减产协议,以及因为低价压力大量产能将随着时间推移而退出的前景来看,原油价格长期来看将恢复至“正常”状态,由于2020低油价创造的通胀“低基数”,也会因为后续的原油反弹而制造出更高速度的通胀。

那整个宏观图景会不会因为公共卫生事件被有效控制而出现转折?

公共卫生事件确实是造成目前宏观图景的最直接原因,但并最非根本的原因,即便公共卫生事件进展出现了意外的利好,以上宏观因素仍然将很难被彻底逆转。

在二战结束之后的1946-47年,美国爆发了滞胀,经济连续两年衰退,而通胀年均涨幅超过10%。原因是战争虽然结束了,但超发的货币没法收回,同时也因为战后的生产能力和需求根本比不上战时。

同理,即便全球此后100%复工复产,一切恢复原样,在经济效率和劳动生产率没有大幅提升的情况下,财富/财富创造能力与覆水难收的货币的比例同样指向通胀方向。此外,在公共卫生事件来临之前,全球化逆转和零和博弈就已经在进行当中。

图:黄金与劳动生产率长期成负相关关系

微观层面

尽管实物黄金和期货合约的价格在最近几日已经大幅回落至15美元左右,显示出市场对实物黄金的需求有所缓解,但市场对“纸黄金”的热情和关注仍然不减。

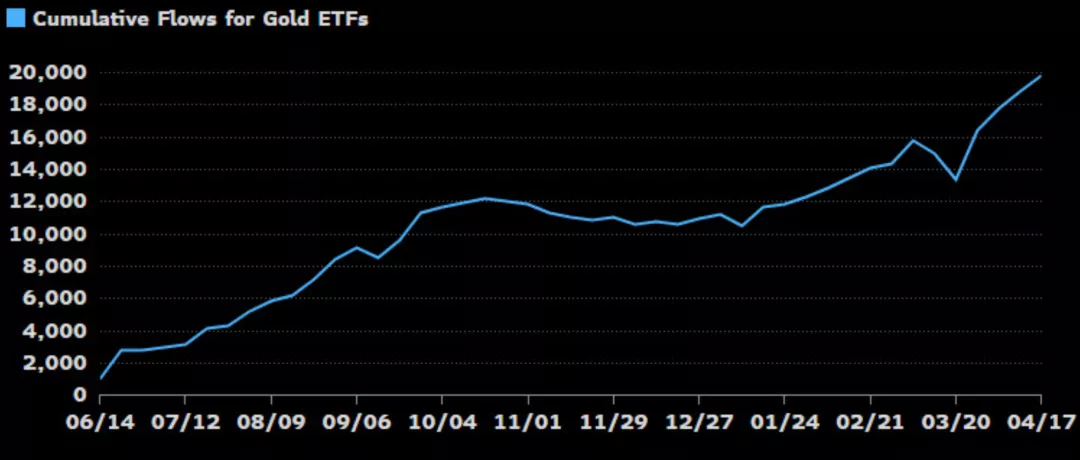

图:2009年黄金在金融危机后爆发的“元年”,黄金ETF全年的净流入量为110亿美元;而在过去不到10个月时间里,黄金ETF净流入量已经高达200亿美元!

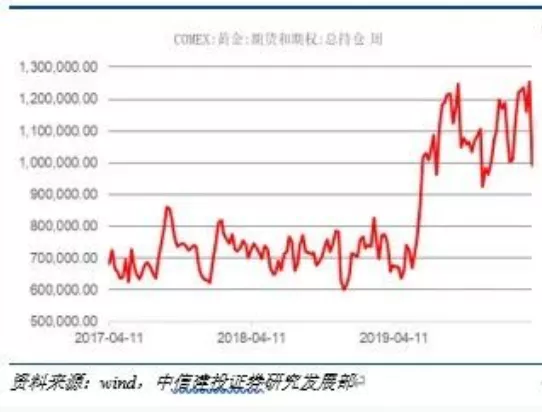

图:黄金期货的持仓也出现了暴涨

当然,正如新债王冈拉克所警告的那样,持有黄金ETF等工具可不等同于持有现货黄金,投资者要获得现货黄金时,可不像直接卖出ETF份额那么简单。

持有现货黄金应对的是整个体系崩溃的最糟糕状况,大多数的黄金持仓,特别是“纸黄金”持仓反映出的是投机需求。短期内,黄金作为无息资产与实际利率具有强负相关关系。

图:实际利率为负,利好无息资产黄金

目前代表实际利率的美国通胀保值国债(TIPS)显示的美国实际利率继续在负值区间下挫,30年的实际利率为已经接近-0.2%,10年期的实际利率已经超过-0.5%。

目前TIPS收益率显示的确实是通缩预期(正如一开始的分析),因为TIPS收益率=国债收益率-通胀预期,所以现在的实际利率负值主要是国债收益率加速下行造成的。

但是长期而言,随着国债收益率已经接近零附近且未来无望上升,TIPS显示的实际收益率将更多受到通胀预期的驱动。

尽管官方通胀数据可能一直保持相对低位,但实际通胀最终会随着逆全球化趋势导致的总体生产效率的下降而上升。

长期来看,黄金突破历史高点,冲破2000美元是确定性事件。

扫码下载智通APP

扫码下载智通APP