寿险代理人问卷:主动咨询保险的客户增多,健康险销售与代理人增员有望改善

本文来自天风证券。

摘要

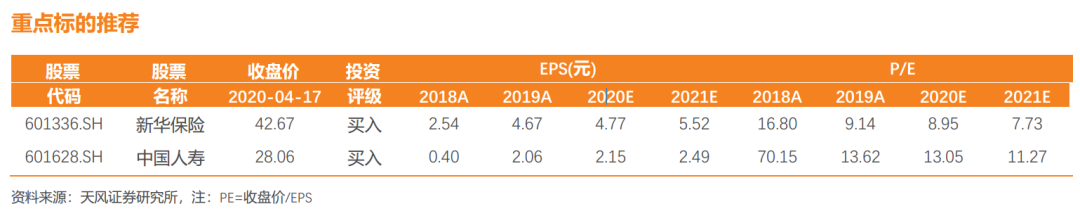

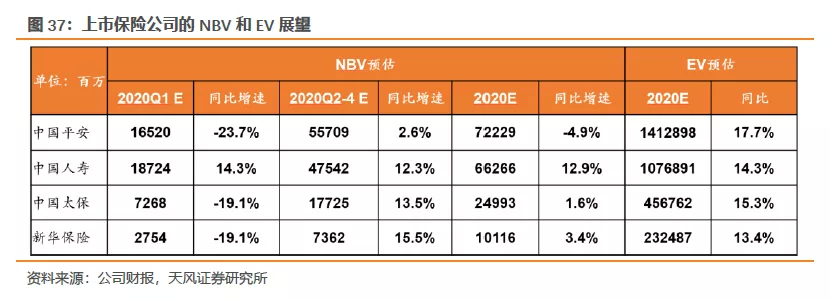

投资建议:我们近期开展了样本量较大的寿险代理人调研,核心结论为近期主动咨询保险产品的客户增多,健康险销售与代理人增员在问题稳定后将迎来改善。居民对于寿险保单的购买意愿的持续上升是寿险行业成长性的关键来源。估值方面,我们基于悲观情景(长期投资收益率预期3.5%)调整EV,国寿、平安、太保、新华的P/“调整后2020EV”分别为0.94倍、1.06倍、0.72倍、0.72倍,依然处于历史低位。我们判断,4月保费端将开始同比改善,下半年保费有望全面复苏且利率亦有望企稳。半年到1年的维度推荐新华保险、中国人寿,1年以上的维度推荐中国平安、中国太保。

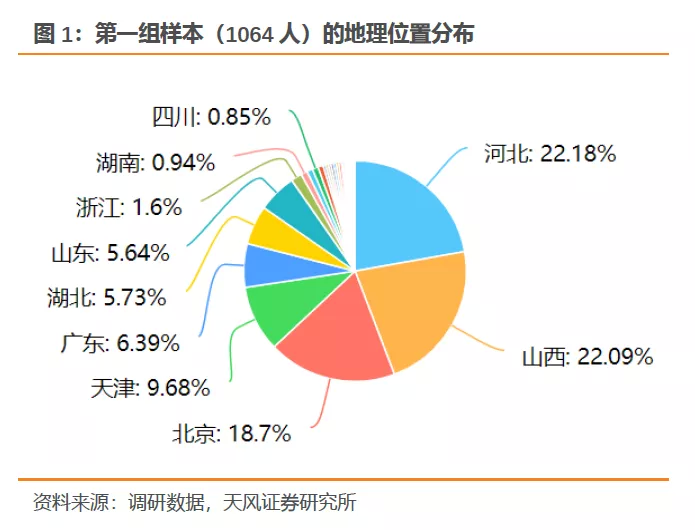

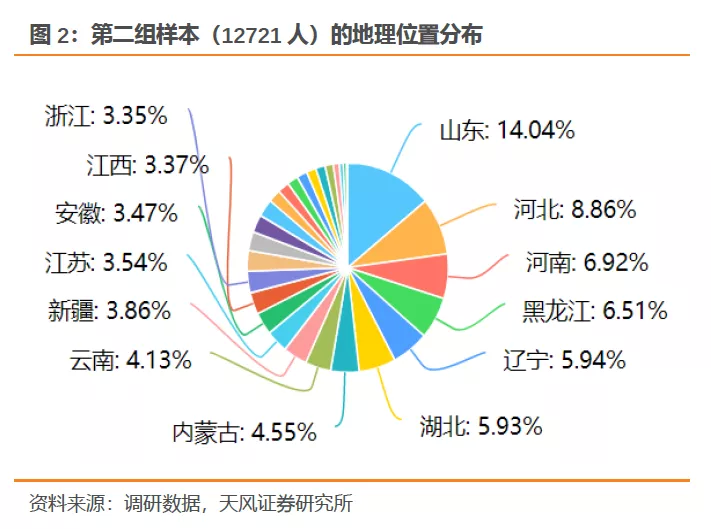

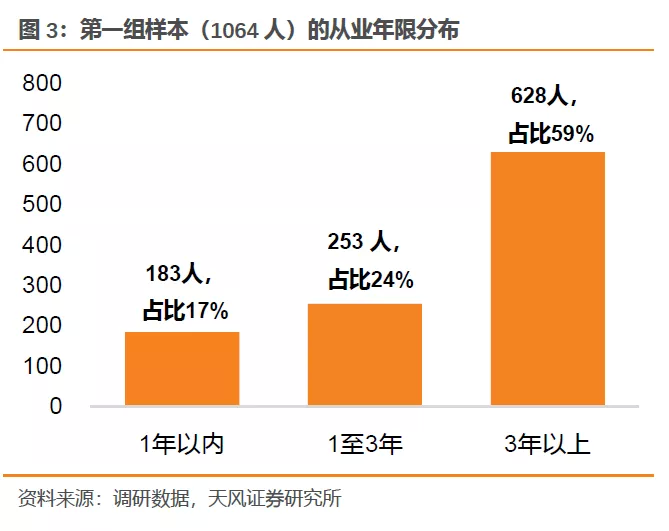

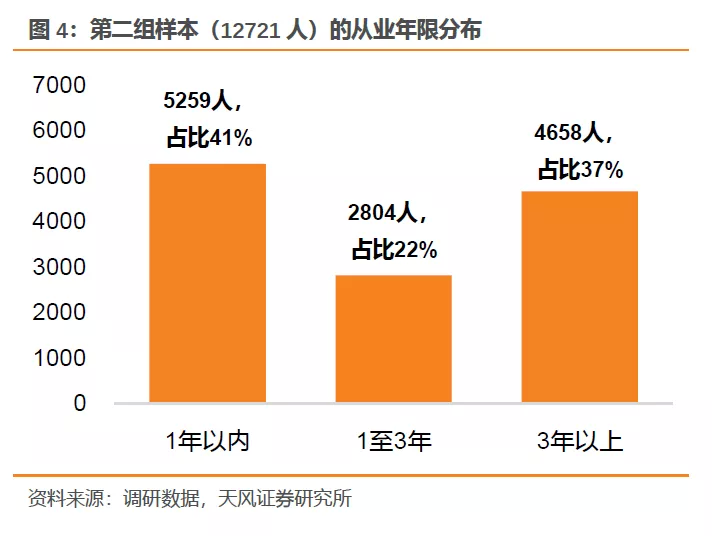

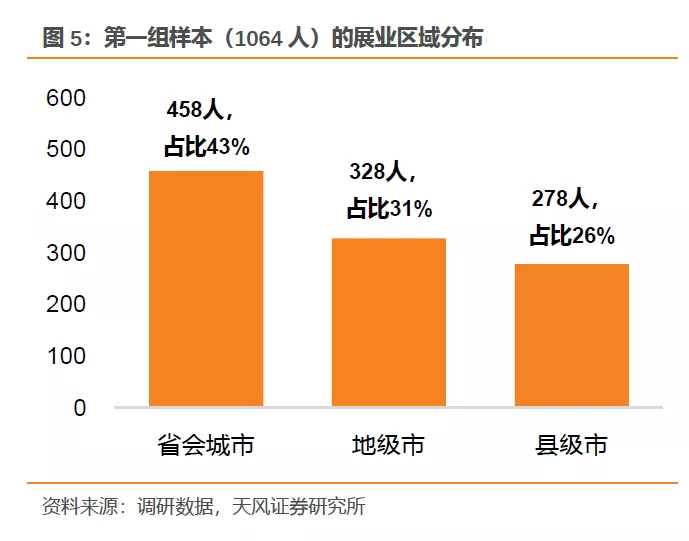

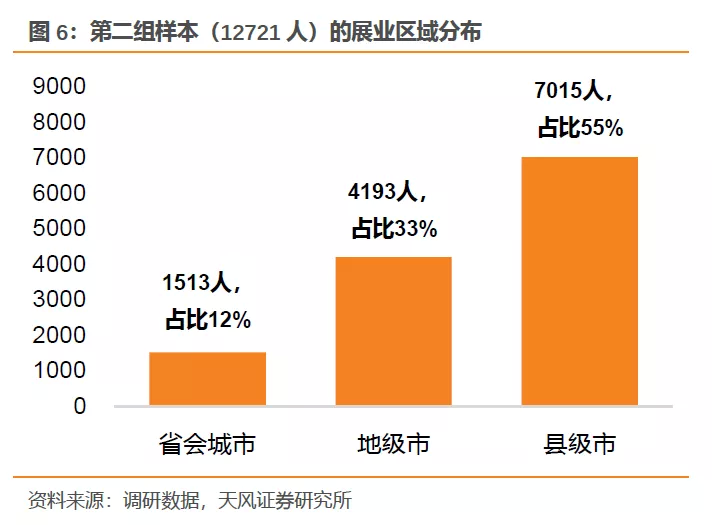

我们于近日开展了针对寿险代理人的两次问卷调研:1)第一次调研:参与人数共计1064人,其中542人来自于老牌寿险公司(国寿、平安、太保、新华、泰康、太平、人保),41人来自于新兴寿险公司,481人来自于保险经纪代理公司;样本以资深代理人为主,从业3年以上的占比高达59%,且在省会地区的占比最大(43%);2)第二次调研:参与人数为12721人,新晋代理人占据多数,从业1年以内的代理人占比达41%;样本覆盖全国31个省及直辖市,且分布区域更为下沉,在县级市的占比高达55%。

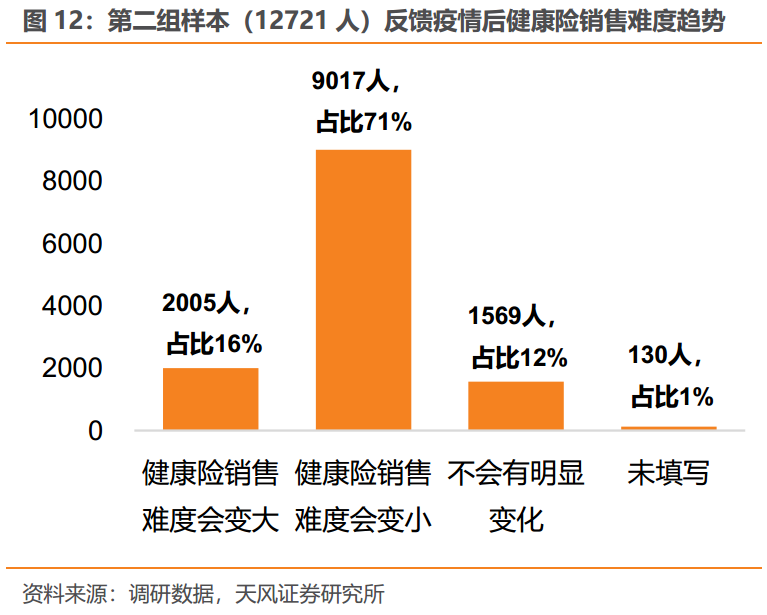

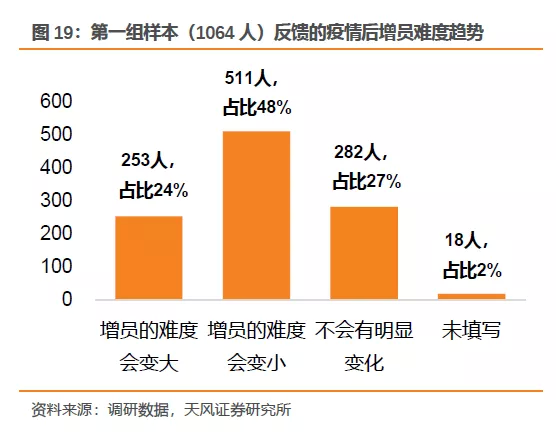

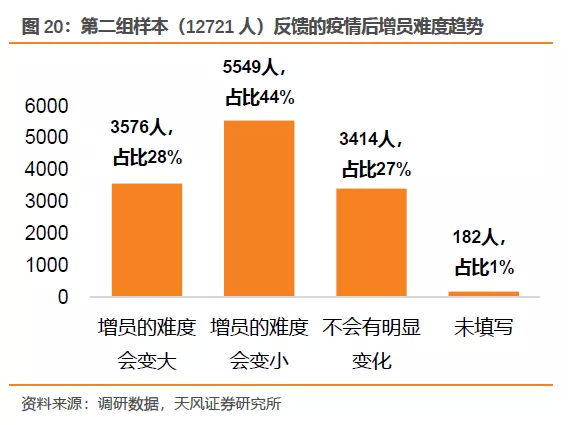

问卷调研显示的正面信息包括:1)近期主动向代理人咨询保险产品的客户数量有所增加(两组样本反馈此结论的比例分别为45%、49%)。2)近年来健康险的销售难度下降(比例为69%、67%),且问题稳定后,接下来健康险的销售难度跟“问题前”比会下降(比例为77%、71%)。3)问题稳定后,接下来代理人增员的难度跟“问题前”比会下降(比例为48%、44%)。我们判断,问题提升了居民的风险保障、健康保障的需求,且国内保险市场的覆盖度仍较低,导致对健康险的购买意愿上升。另外,问题对社会整体就业的冲击反而为保险公司增加代理人数量提供了不错的机会。

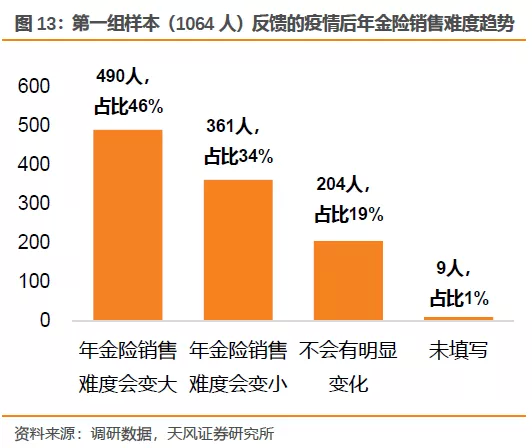

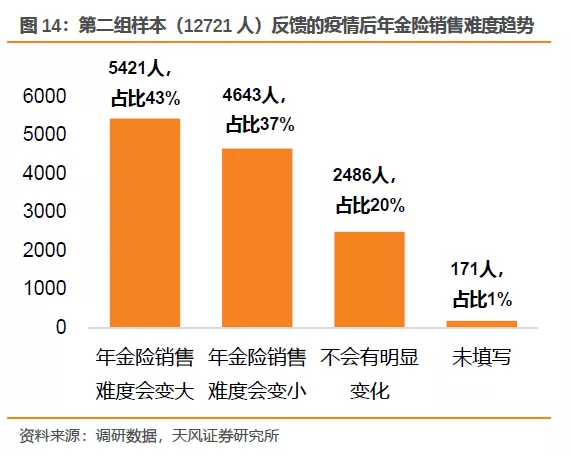

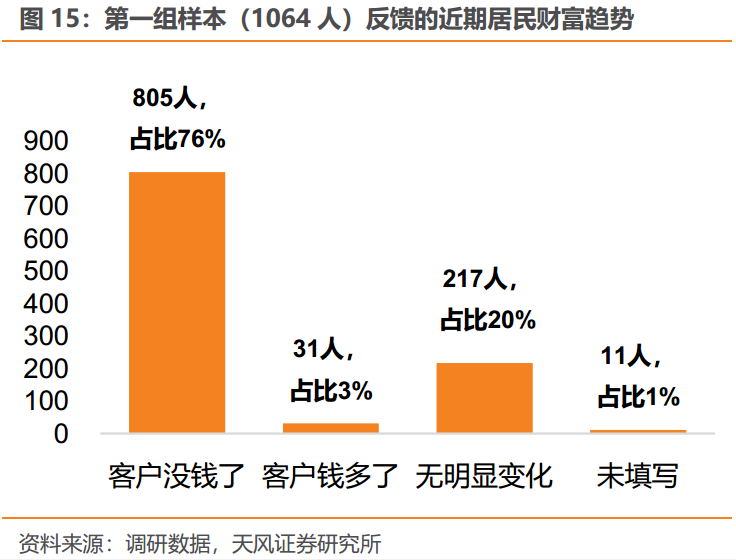

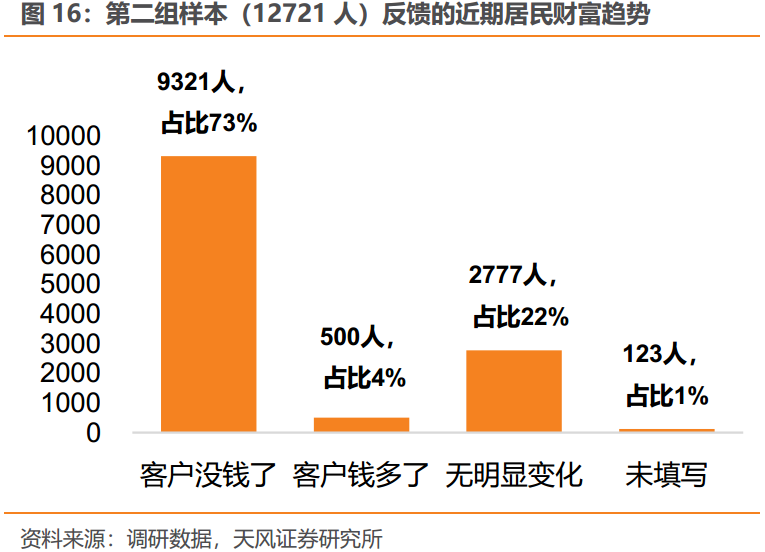

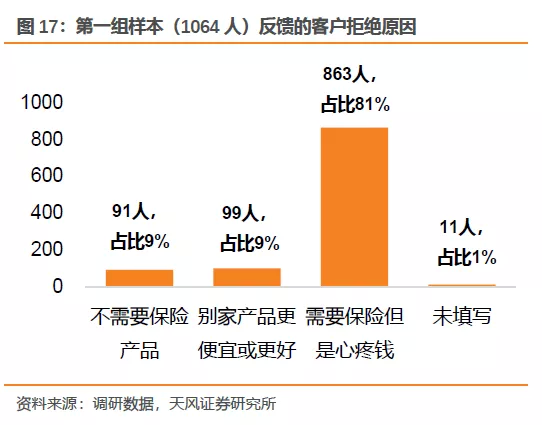

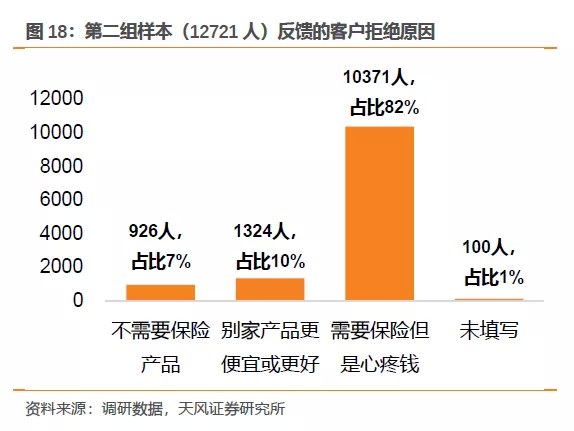

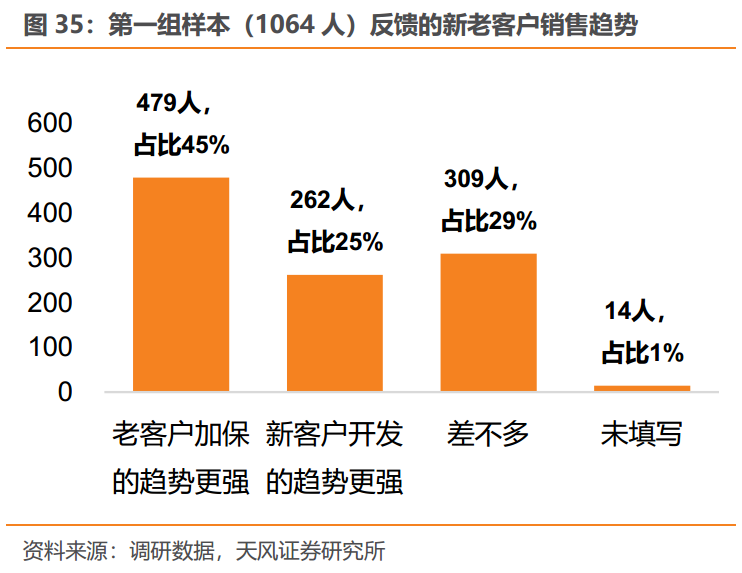

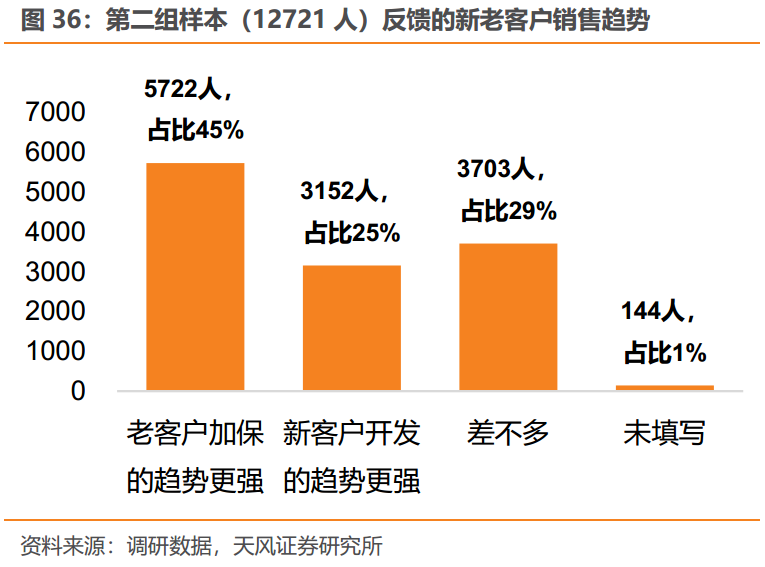

问卷调研显示的负面信息包括:1)客户近期“没钱了”(两组样本反馈此结论的比例分别为76%、73%)。相应地,分别有81%和82%的代理人认为被客户拒绝的主要原因是“需要保险但是心疼钱”,而非“不需要保险”或者“别家产品更便宜或更好”。2)问题稳定后,接下来年金险的销售难度跟“问题前”比会上升(比例为46%、43%)。3)“老客户加保”的趋势强于“新客户开发”的趋势。我们判断,经济增速下滑,尤其是问题对居民财富的影响,冲击了居民对于年金险的购买能力。但实际上,我们认为,利率向下、信用风险提升、资管新规等因素对于年金险销售亦可构成正向动力。

我们结合调研结果对未来寿险销售的展望:居民对于寿险的购买意愿很强,但购买能力趋弱。购买意愿对于健康险的正向提升力很强,但购买能力对于年金险的负面压制存在。因此,我们判断,接下来健康险销售将迎来显著提升,但年金险销售短期仍会承压。而随着中国经济高质量发展与居民收入恢复增长,整体保单销售的前景仍好,我们坚持“寿险行业仍有10年以上黄金发展期”的判断。另外,各家上市保险公司普遍在2季度采用更加积极的队伍策略、客户经营策略、费用政策,因此后续保费端的改善值得期待!

风险提示:问卷样本与总体情况存在差异;经济超预期下滑;长端利率超预期快速下行;保障型产品销售不及预期

1. 调研样本概述与分析

我们于2020年4月中旬针对保险代理人开展了两次调研:

①第一组样本:收集时间为4月13日至4月15日,调研问卷以线上形式通过周围的资深代理人小范围传播,参与人数共计1064人,其中542人来自于老牌保险公司(国寿、平安、太保、新华、泰康、太平、人保),41人来自于新兴保险公司,481人来自于保险经纪代理公司;参与人分布在山西省、山东省、湖北省、广东省等28个省及直辖市。

②第二组样本:收集时间为4月14日至4月15日,调研问卷以线上形式广泛传播,参与人数为12721人,以传统保险公司代理人为主,样本容量更大、更具有全貌性特征,参与人覆盖全国全部31个省及直辖市,以山东省、河北省、河南省等为主。

第一组样本以资深代理人为主;第二组样本的分布更为均匀,反映全貌。从业年限角度,两组样本体现出显著差异:①第一组样本以资深代理人为主,从业年限3年以上的代理人占比高达59%,基本已在保险销售行业扎稳脚跟,而从业1年以内的代理人仅占17%;②第二组样本以新晋代理人为主,分布更为均匀,从业1年以内的代理人占比41%、从业1-3年的代理人占比22%、从业3年以上的代理人占比37%,其分布情况更贴近行业整体的真实状况,更能反映代理人全貌。

第一组样本更多集中于省会城市;第二组样本更多集中于县级城市,覆盖区域更广。两组调研样本的展业区域明显体现出其不同的特色:①第一组样本省会城市的占比高达43%,地级市、县级市占比分别为31%、26%;②第二组样本更具有普适性,展业区域上呈现出金字塔型的特征,覆盖范围更广,分布区域也更为下沉,县级市占比高达55%,而省会城市仅占比12%、地级市占比33%。

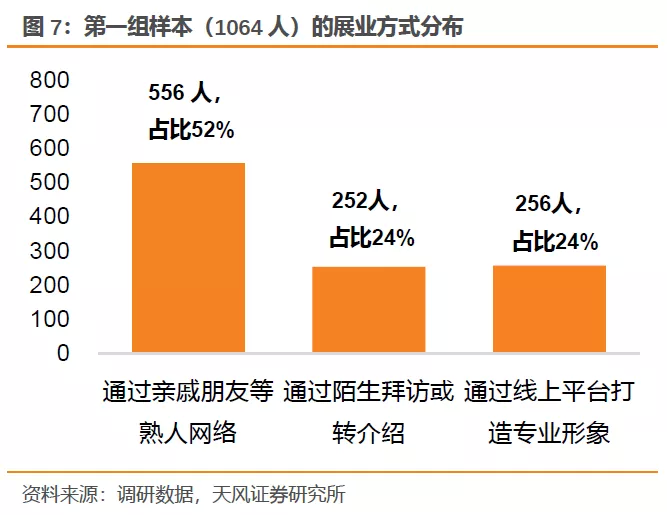

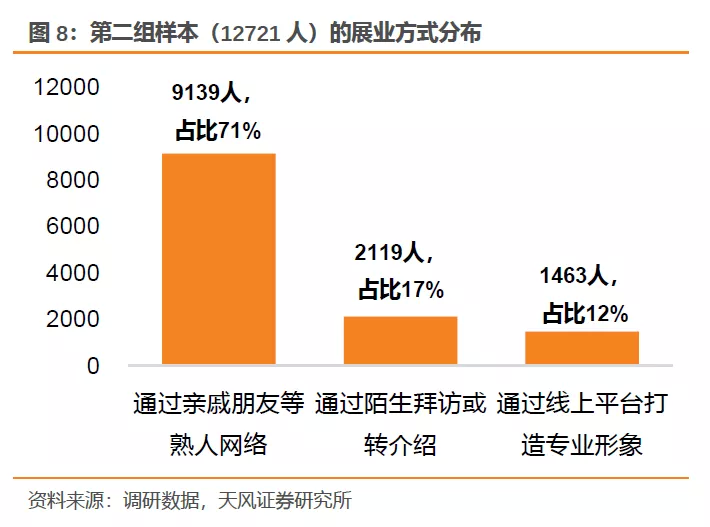

目前寿险营销仍具有较强的熟人网络性,代理人主要通过自身的生活及工作圈作为拓展客户的主要渠道。从展业方式来看,无论是第一组样本(城市型资深代理人为主),还是第二组样本(容量更大、覆盖更全面的全貌),都呈现出高度相似的特征,即获客的第一大来源仍以缘故客户为主,占比分别高达52%、72%;两组样本的差异在于,资深代理人的缘故获客占比更低,且通过朋友圈等线上平台打造专业形象来获客的占比(24%)显著高于平均(12%)。我们认为,寿险销售获客分为三大阶段,依次为“缘故获客-陌拜获客-线上获客”,高产能代理人通常注重专业形象的打造,并依靠互联网渠道规模化拓展客户,当前我国代理人仍普遍处于第一阶段,未来向第二阶段、第三阶段逐步提升的空间仍然较大。

2.短期:问题后购买意愿显著提升,购买能力略显不足

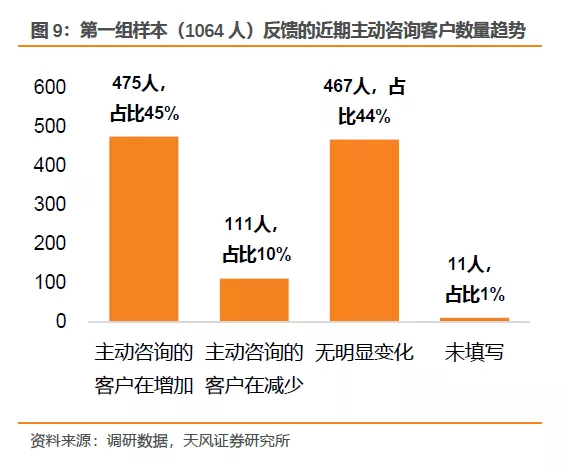

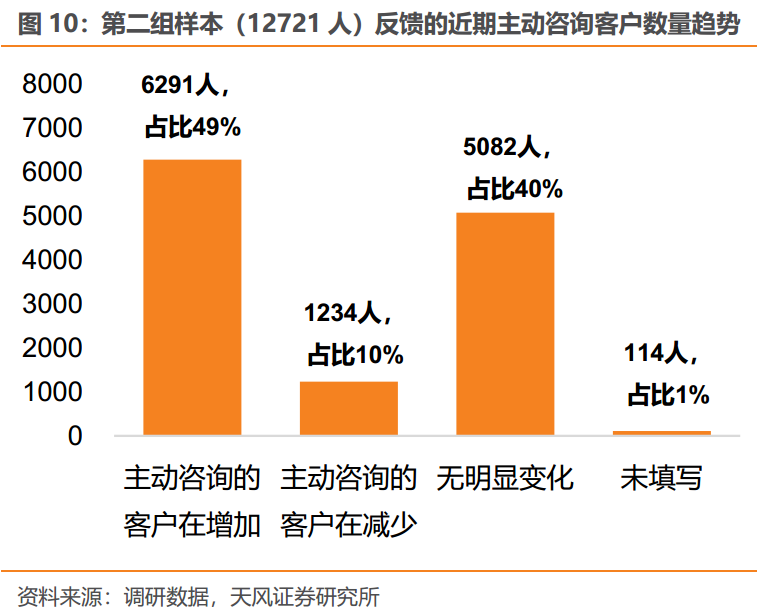

近期主动向代理人咨询的客户数量明显增加,问题驱动下居民购买意愿显著提升。针对“近期主动找您咨询保险产品的潜在客户是否有增加?”这个问题,两组样本反馈了高度相似的调研结论:①第一组样本中,45%的代理人认为,近期主动咨询的客户数量在增加,44%的代理人认为没有明显变化;②第二组样本中,49%的代理人认为主动咨询客户数量增加,40%的代理人认为没有明显变化。整体来看,主动咨询的客户数量在显著增长,调研结果符合我们之前的判断,即:问题的蔓延让公众感受到疾病对健康和经济的威胁,配合媒体宣传教育的推波助澜,问题逐步控制后,居民的保险意识将有明显提升,购买寿险的意愿和热情显著增高,后续有望转化成现实的购买行为,促进保单销售。

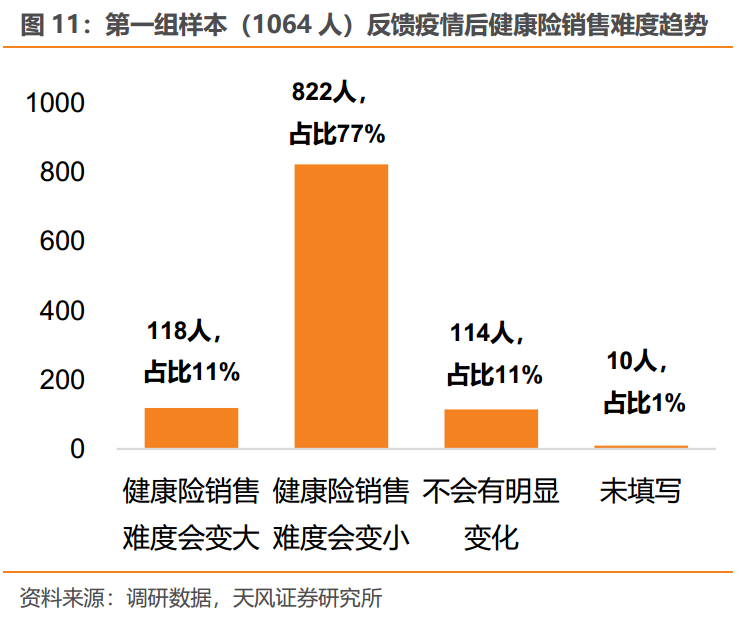

代理人普遍认为,“问题后”健康险的销售难度相较于“问题前”将变小。细分险种角度,两组样本的代理人反馈同样高度相似:①第一组样本中,77%的代理人认为,问题结束后,健康险的销售难度将降低,11%的代理人认为没有明显变化;②第二组样本中,71%的代理人认为,问题结束后健康险的销售难度将降低,12%的代理人认为没有明显变化。我们判断,结合上文调研问题,预计主动向代理人咨询的客户,其咨询产品以保障型产品为主。

与之明显相反的是,大部分代理人认为“问题后”年金险的销售难度将变大。①第一组样本中,46%的代理人认为,问题结束后,年金险的销售难度相较于问题前将更大,34%的代理人认为年金险销售难度将变小,19%的代理人认为没有明显变化;②第二组样本中,43%的代理人认为年金险的销售难度将变大,37%的代理人认为年金险销售难度将变小,20%的代理人认为没有明显变化。

代理人普遍认为居民财富有所下降,我们判断这是导致年金险销售难度变大的主要原因。零售金融的角度而言,年金险等储蓄型产品是家庭长期财务规划的一环,问题导致经济整体承压、失业率上升、居民收入有所下降,对零售金融市场造成冲击,我们判断,这是导致代理人认为“问题后”年金险销售压力上升的主要原因。针对“您觉得客户近期是不是变得“没钱”了?”这个问题:①第一组样本中,76%的代理人认为,客户财富有所降低,20%的代理人认为没有明显变化;②第二组样本中,73%的代理人认为,居民财富有所降低,22%的代理人认为没有明显变化。

从客户拒绝寿险产品的原因来看,“心疼钱”以压倒性的优势排在第一位,客户购买能力略显不足。针对“客户拒绝的主要原因是什么?”这一问题,代理人的反馈呈现高度相似:两组样本中,认为客户“虽然需要保险,但心疼钱”的占比分别高达81%、82%,以“不需要保险产品”或“别家产品便宜或更好”的理由拒绝购买保险的占比均很小。我们认为:①社会整体的保险意识正在提升,尤其是代理人深入交谈后,大部分居民对于寿险产品的认可度较高,普遍认同保险作为风险转移的工具价值;②由于寿险产品具有非标准化的特征,因此不同产品之间的比价仍然具有一定难度,大部分客户对于寿险产品的价格敏感度相对不高。考虑到寿险产品的支付缴款期限较长(每年定额缴纳),且具有“可选消费品”的特征,居民可支配财富降低、购买能力略显不足,成为短期制约寿险销售的主要因素。

代理人普遍认为“问题后”增员难度将相对变小,预计失业率上升将使增员市场迎来结构性机会。针对“问题稳定后增员难度与问题前相比会有何变化?”这一问题,两组样本都倾向于认为,问题后增员难度将变小,占比分别为48%、44%;认为不会有明显变化的代理人占比分别为27%、27%。我们认为,问题后经济压力增大,居民失业率上升、部分职业的收入增长预期下降,寿险增员市场有望迎来结构性机会。此外,问题期间寿险公司线上化增员力度提升,普遍积极利用直播、线上产说会/创说会等增员工具,而同时社会公众居家防疫成为常态,居民有更多的时间和机会参与线上增员活动,我们判断,这都将有利于寿险公司增员难度降低,代理人规模短期或有增长。

我们判断,居民对寿险产品的购买意愿已经显著提升,但购买能力短期略显不足,经济企稳后保单销售将迎来向上反转。我们认为,一季度保险公司负债端受到问题冲击较大,但我们判断4月起保单销售有望开始改善,后续健康险销售将驱动新单保费和价值同步增长,主要基于:①全面复工后,线下展业将恢复正常状态;②问题有助于提升居民保障需求,调研结果显示,问题期间主动咨询寿险产品的客户数量增加,保险公司或储备较多客户,问题稳定后保险需求有望逐步转化为现实的购买力;③经济压力增加后,增员市场迎来结构性机会,保险公司的人力规模有望增长;④预计各家公司将采取更加积极的产品、费用、队伍政策。我们判断,一旦后续经济企稳,保单销售将得到购买意愿和购买能力提升的双驱动,迎来向上反转。

3.中长期:行业新旧动能转化,健康险仍处于黄金发展期

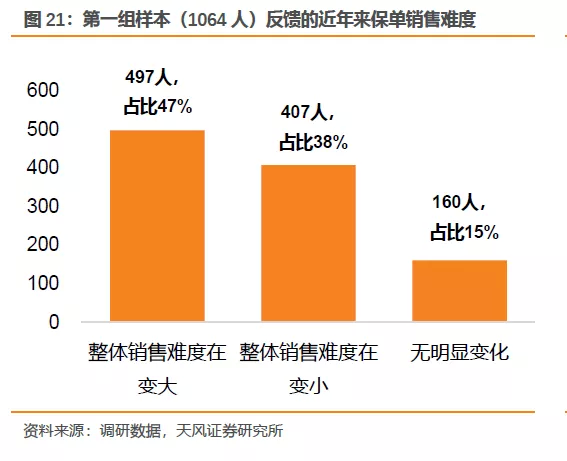

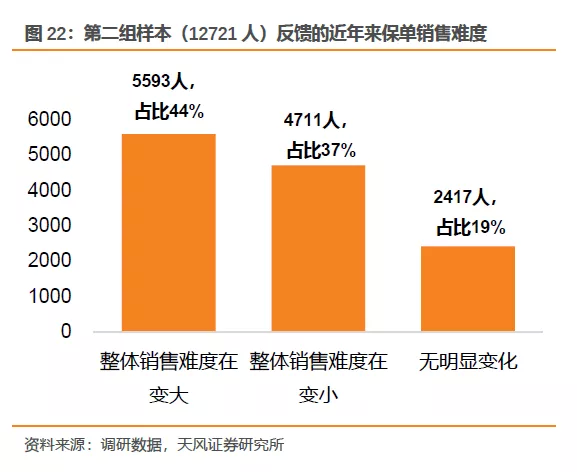

代理人认为近年来保单销售难度略有增加。两组样本认为“近年来保单销售难度在增加”的占比分别为47%、44%;认为“保单销售难度在减小”的占比分别为38%、37%;认为“无明显变化”的占比分别为15%、19%。2017年至2018年,人身险行业总保费增速连续两年放缓,经历两年调整后,2019年行业保费增速有所回升,目前行业正仍处于新旧动能的转换期。

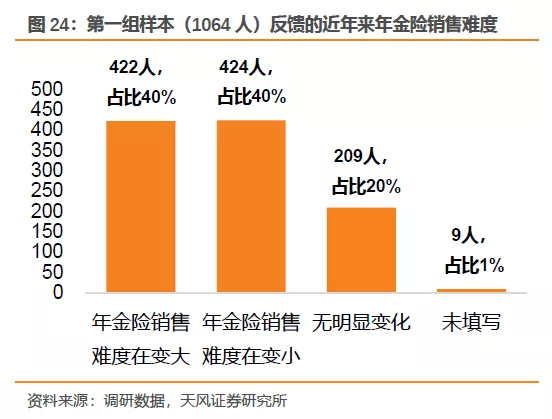

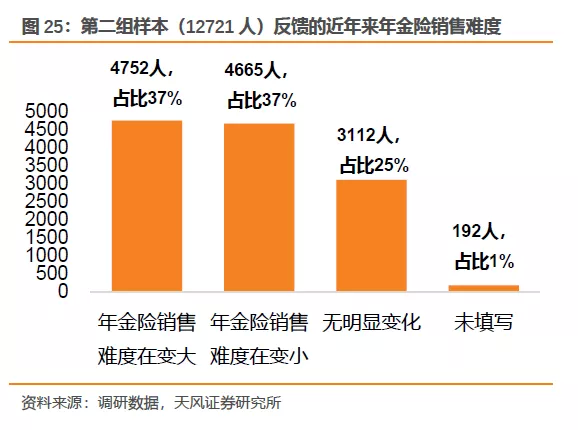

代理人认为年金险的销售难度没有太大变化,且个体感观分化较为显著。从两组调研结果来看,年金险的销售难度并未呈现显著的一致预期:①第一组样本中,424位代理人认为年金险销售难度在变小,422位代理人认为年金险销售难度在变大,209位代理人认为没有明显变化;②第二组样本中,4752位代理人认为年金险销售难度在变大,4665位代理人认为年金险销售难度在变小,3112位代理人认为没有明显变化。分析结果来看,认为“年金险销售变难”的代理人数量略微高于认为“年金险销售变简单”的代理人,但两者差距很小;而以资深代理人为主体的样本1更倾向于认为“年金险销售变简单”,我们认为,年金险的本质是财富聚集和对抗长寿风险,是其主要客户群体更多是中产阶层,因此,客源质量高、具有一定训练水平的资深代理人,销售年金险的能力更强。

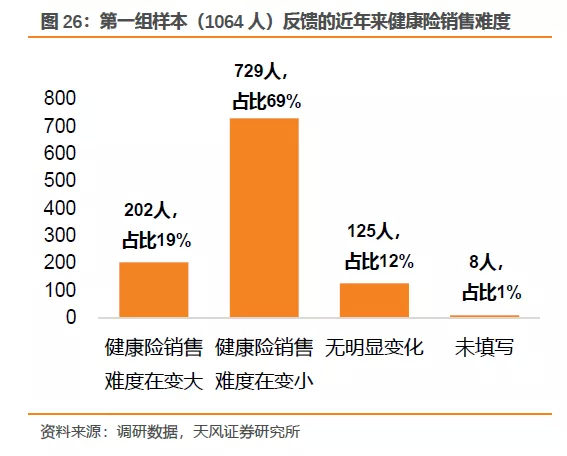

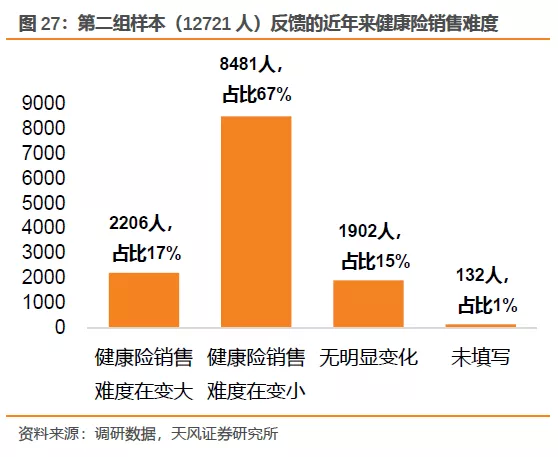

与年金险不同,代理人对健康险销售已形成一致预期,认为其销售难度在变小。健康险方面,两组样本的代理人反馈高度一致,普遍认为健康险的销售难度正在变小,占比分别为69%、67%,认为健康险销售难度无明显变化的代理人占比分别为12%、15%。

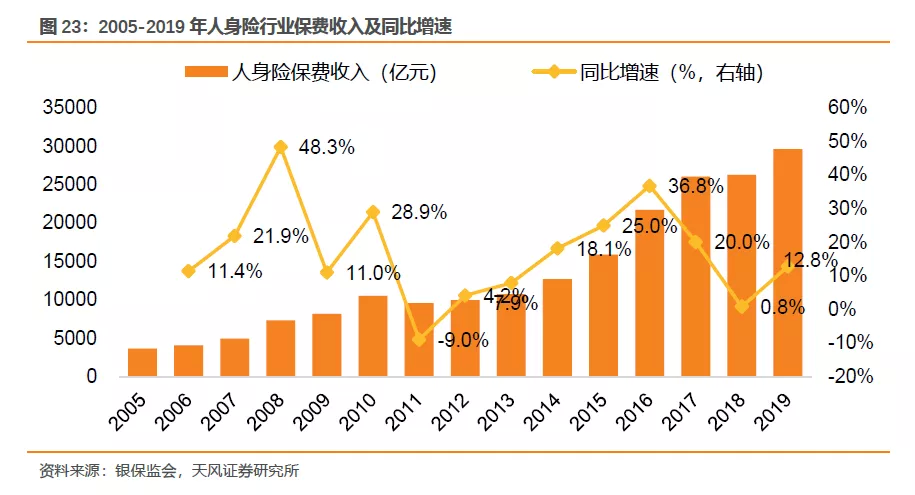

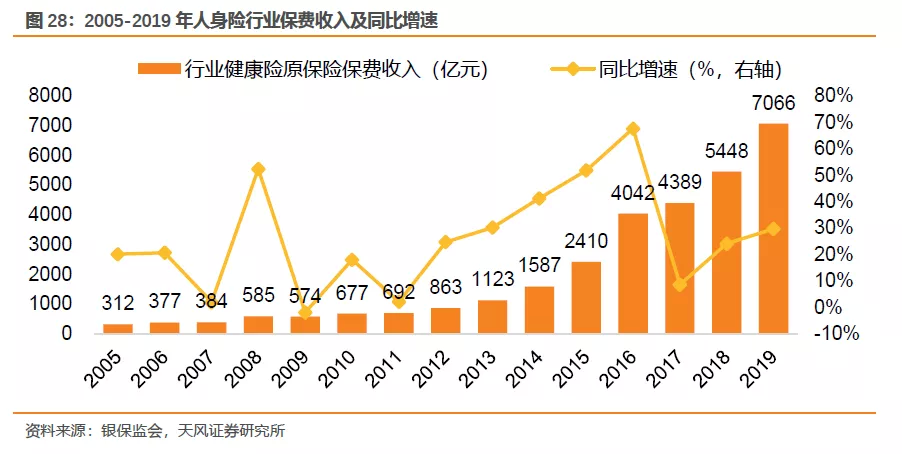

居民健康险需求有望持续提升,预计未来健康险仍将保持较快增速。近年来行业健康险持续保持较快增速,2019年全行业健康险保费收入7066亿元,2012-2019年的CAGR达到35.0%。我们认为,未来健康险仍将保持较快增速:①随着人口老龄化加速,健康保障需求有望持续提升;②个人医疗卫生支出费用持续增长,未来社会医养迎来较大的考验和压力,将加剧对健康险的需求;③居民可支配收入增长,对高质量、多样化的商业健康险需求日益提升;④与成熟市场相比,中国健康险的深度、密度仍低,截止2019年末中国健康险深度为0.71%、密度为505元/人,相较于美国(2013年健康险密度即达到16800元/人),德国(健康险密度为3,071元/人)仍然较低。

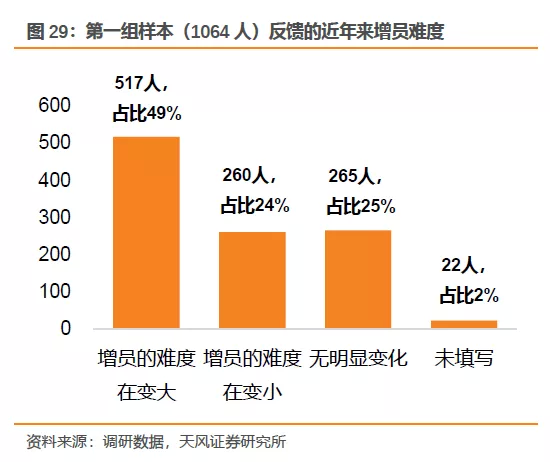

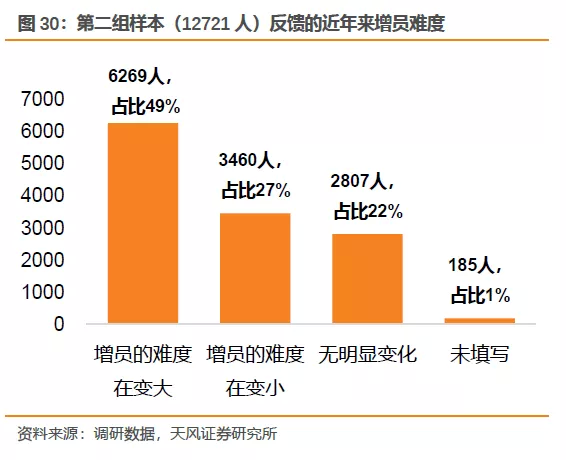

与保单销售难度趋势相同,大部分代理人认为近年来增员难度在加大。第一组样本与第二组样本中认为“近年来增员难度在增加”的占比分别为49%、49%;认为“增员难度在减小”的占比分别为24%、27%;认为“无明显变化”的占比分别为25%、22%。此前,保险公司负债端发展依赖于人力增长,2015-2017年代理人规模提升成为保险公司新单增长的主要驱动力。但从2018年开始,代理人数量下滑,进入了“脱落速度>增员速度”的洗牌期,依赖于人海战术的粗放式发展模式遭遇瓶颈。

我们认为,寿险渠道的供给侧在经历新一轮的调整,未来增长的核心在于打造“全职化、专业化、精英化的营销员队伍”,转型领先的寿险公司有望脱颖而出。

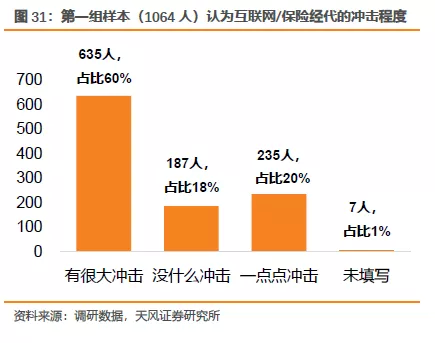

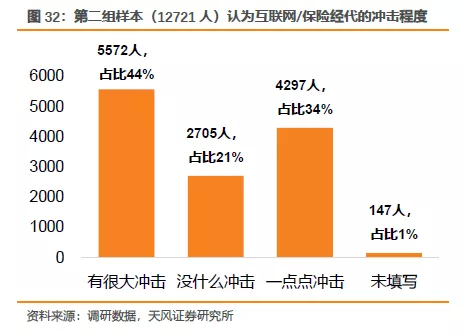

行业格局层面,大部分代理人认为互联网保险或保险经代公司对于老牌保险公司会有冲击。两组样本中,代理人普遍都认为互联网和保险经代对传统格局将造成冲击,占比分别为60%、44%,以省会城市为主的第一组样本感受到的冲击力度更大,原因之一是样本中有较多保险经代公司的销售人员。2019年,人身险行业市场集中度下降,前6家公司(国寿、平安、太保、新华、泰康、太平)市场份额为58.1%,相较于2018年下降2pct.,主要源于中小保险公司通过互联网渠道、经代渠道销售大量保单。我们认为,保险市场分层角度,高端市场为一片蓝海,受到的冲击最小,为未来市场格局的竞争重点;中端市场受到的冲击力度最大,如省会城市及地级市的中产阶层等;县级市的竞争程度相对较小、市场格局稳定,受到的冲击相对较小。

长期来看,中国寿险的深度、密度仍然有较大提升空间,未来寿险需求将持续增长,我们判断,人身险行业仍有至少10年的“黄金发展期”,人身险行业发展空间很大。

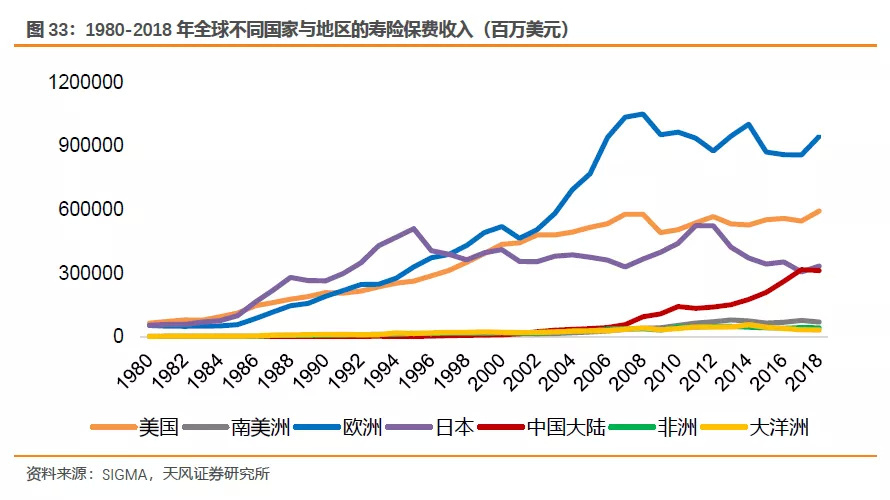

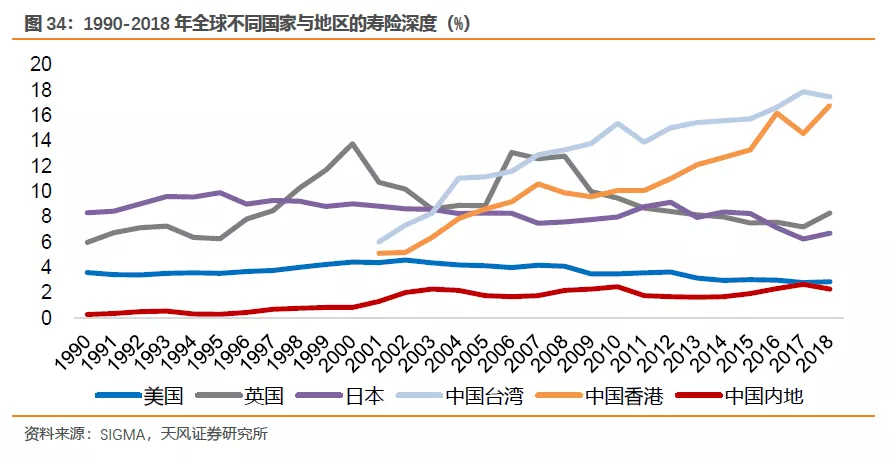

2001-2018年中国大陆寿险保费的年均复合增速高达19.3%,远高于4.0%的世界平均水平,成为世界寿险增长的主要动力源。2018年,中国寿险保费收入达3133亿美元,规模位居世界第三,仅次于美国、日本。2018年中国内地寿险深度为2.3%,低于全球平均水平,相当于美国1985年、欧洲1992年水平及日本70年代的水平。2018年中国内地寿险深度为221美元,低于全球平均水平,接近美国1980年的水平(287美元)。中国的经济增长路径相较发达国家并无本质上的差别,同时在保险监管方面与国际接轨,因此我们认为,中国的寿险深度依然有较大提升空间。

老客户加保趋势相对高于新客户开发趋势,当前寿险的覆盖度仍处于较低状态,未来增长的来源于提升市场覆盖度、服务覆盖度、风险覆盖度。两组样本均显示,代理人普遍认为“老客户加保趋势强于新客户开发趋势”,占比均为45%,认为“新客户开发趋势”更强的占比均为25%。我们认为,目前人身险行业的覆盖度仍低,无论是老客户加保或是新客户开发,均有较大提升空间,增长路径在于:

1)市场覆盖度:提升关键“触达客群,并提供客户需要的产品与服务的能力”。寿险的底层营销逻辑已经发生变化,渠道主导、产品主导必将转向客户需求主导。在人口红利消减的时期,传统的“增员驱动”的模式已难以为继,部分公司进行代理人渠道 2.0 转型,即优增+存量代理人产能提升。分化必然加速,只有狠抓“队伍能力建设+客户经营”的寿险公司才有未来。同时,寿险公司需构建多重主力产品,在健康需求的基础上,深入挖掘客户的养老需求、人生价值需求,更多销售各类期限的年金险和终身寿险,以及相伴随的高端医疗险。

2)服务覆盖度:提升关键在于寿险产品上下游服务链的延伸。保险公司正在探索包括健康监测、健康干预、在线问诊等在内的一站式健康管理服务,也在养老社区等服务领域积极布局。此外,“保险金+信托”是对于高端客户的重要服务。

3)风险覆盖度:提升在于利用技术手段扩展可保风险边界,使得过去被拒保的亚健康人群、慢病人群、老年幼儿人群得到适配产品。能够获取全面的风险数据、精准定价风险、做好两核风险管控的保险公司才能更好地抢占可保风险边界延展的空间。

4.投资建议

短期来看,问题冲击Q1保单销售,我们判断4月将开始逐步改善,下半年有望进入保费全面复苏期。我们预计平安、国寿、太保、新华Q1的NBV分别同比-24%、+14%、-19%、-19%;全年平安、国寿、太保、新华NBV分别同比-5%、+13%、+2%、+3%。

1)我们判断,当前时点,客户对寿险产品的购买需求已强劲增长,但购买能力略有不足。由于健康险件均更低、保障属性更强,预计线下展业恢复后,健康险有望率先迎来增长,后续随着经济企稳,居民财富稳健增长,整体保单销售有望迎来向上反转。

2)隐形失业增加,某些高素质人员密集行业的收入预期下降,专业保险代理人的收入优势与“自由”优势提升。尤其问题导致其他行业就业承压,保险公司可抓住机会强化增员。我们判断代理人增长情况将环比好转。

3)后续各保险公司将实施更加积极的产品、费用、队伍政策。

扫码下载智通APP

扫码下载智通APP