国泰君安:央行数字货币与其他虚拟货币究竟有何不同?

本文来自国泰君安证券。

4月14日,一则央行法定数字货币DC/EP钱包在农行内测的消息不胫而走,次日,数字货币概念股随即掀起涨停潮。

▼央行数字兑换界面

数据来源:农业银行内测版央行数字钱包APP

央行数字货币有哪些特性?对原有的金融体系,尤其是银行部门会有何种冲击?又会如何影响普通居民的日常消费?当前,在央行明确发行数字货币的趋势之下,我们又该如何在资本市场提前布局? 针对以上投资者热切关注的问题,国泰君安计算机团队在近期对数字货币的多篇跟踪报告中,一一给出了解答。

01数字货币是什么

央行数字货币(Digital Currency/Electronic Payment ,DC/EP)是数字货币电子支付的简称。

IMF把央行数字货币称作CBDC,英文是“Central Bank Digital Currency”, DC/EP则是中国央行内部研发用的特有英文表述,两者实际上描述的是同一个概念。 相较于现金,央行数字货币可以节省造纸、印刷、切割、存储、运送这一整套实体货币生产流程,并且能降低传统纸币发行、流通的成本,提升经济交易活动的便利性。

此外,由于有密码算法在内的多种技术保障,央行数字货币的防伪成本也大大降低。

▼DCEP 在多个层面优于包括Libra在内的现有支付方式

数据来源:区块律动,《黄奇帆:央行数字货币DCEP来了》,Libra白皮书,国泰君安证券研究

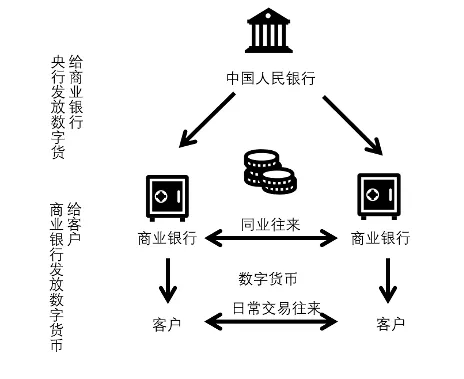

同时,由于DC/EP的定位是央行推出的法定货币,这也意味着其设计在诸多方面与其它电子货币存在天然差异。 最主要体现在设计理念上。虽然目前DC/EP仍未正式推出,央行也并未锁定技术路径,但从公开信息中我们可以梳理出,双层运营结构、双离线功能和密码技术将是央行数字货币的三个重要技术方向。 双层运营模式是指数字货币发行过程采用央行—商业银行、商业银行—民众两层结构。具体而言,央行发放数字货币给商业银行,商业银行再将数字货币兑换给民众,央行不直接与民众接触。由于双层运营体系与我国现有货币发行体系较为贴合,因此对现有货币体系的冲击最小,后续进行数字货币系统更新换代的阻力也较小。

▼双层运营模式各环节创造系统更新需求

数据来源:《中国央行数字货币:运行框架和技术解析》,国泰君安证券研究

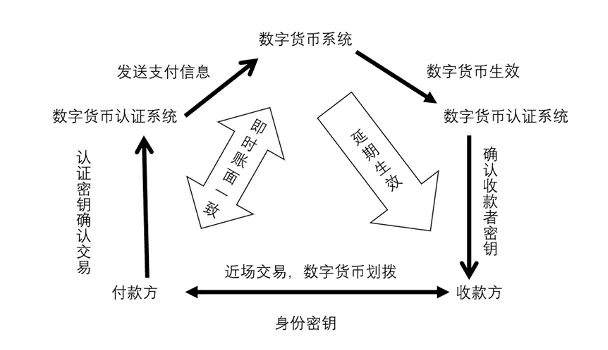

此外,法定货币需要随时支付,不受时间和空间等外部环境影响,这就要求DC/EP在设计上无论是否有网络、是否绑定账户都能随时支付,即双离线功能。 双离线功能表面是上是一方支付,另一方即时接收,但实质上是一方给出支付承诺,这个电子讯号传递到银行,银行识别处理,再将带电子货币“传递”给收款方。

▼双离线功能近端交易创造机具更新需求

数据来源:国泰君安证券研究

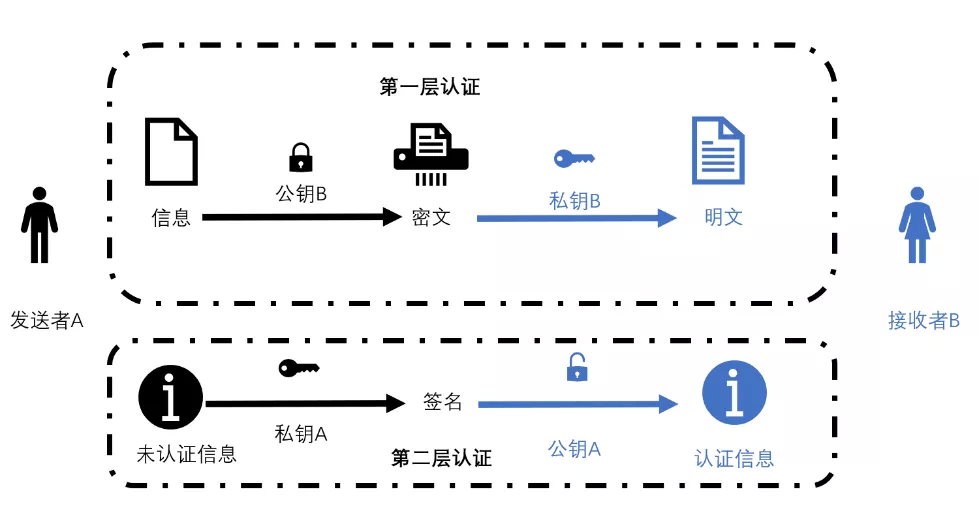

最后,密码技术在整个数字货币的发行和流通环节起到关键作用。密码学是DC/EP研发的基础之一,根据现有技术推测,DC/EP在认证识别方面或将使用密钥形式,具体可能应用在央行认证用户发出信息真伪和保证数字货币精准发放等方面。

▼密码学推动DC/EP发展

数据来源:国泰君安证券研究

02数字货币的东风已经到来

明确了数字货币根正苗红的出身之后,我们再从内因、外因两方面来看看作为法定货币的央行数字货币是否已经可以开枝散叶,飞入寻常百姓家。

内因: 技术基础接近成熟

我国自2014年进行数字货币的设计,经过近6年对数字货币的深入研究,目前DC/EP在坚持双层投放、M0替代、可控匿名的前提下,基本完成顶层设计、标准制定、功能研发、联调测试等工作,可以说技术上已经接近成熟。

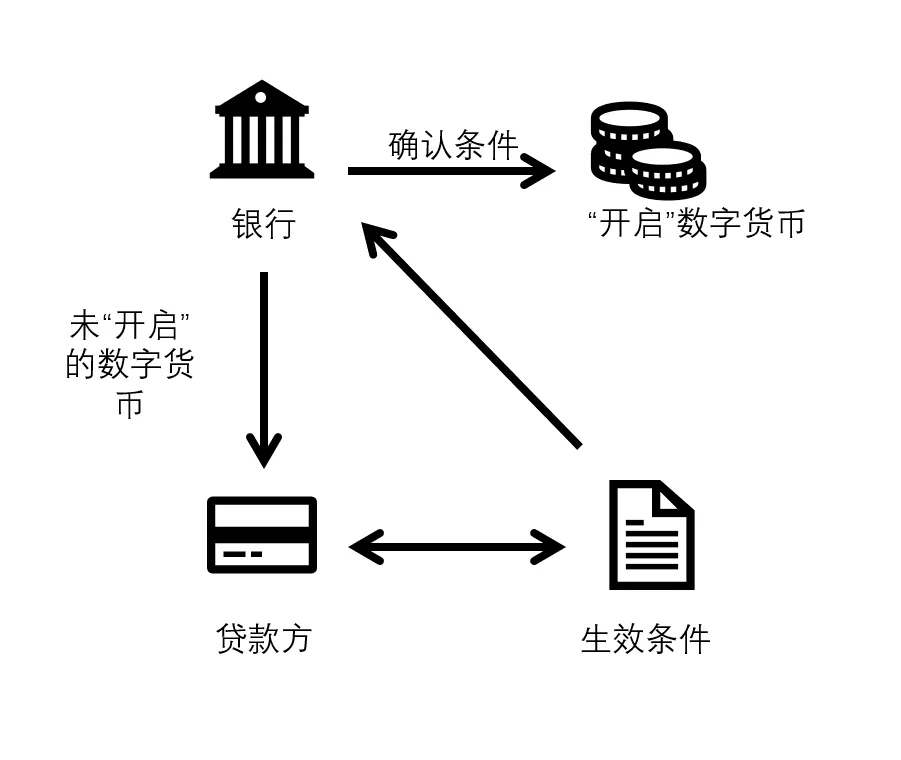

同时,高层的重视以及第三方支付的普及也为数字货币的推广打下坚实的基础。 此外,突如其来的疫情也催化了数字货币的加速推出。3月3日,在国家发改委数字经济新型基础设施课题研究第九次会议上,十余位专家学者提及疫情过后国家可能会加大投资与采购力度,央行数字货币或将成为流向全程可控的专项资金。这是因为,数字货币可以监测贷款流向,能有效疏通货币政策的传导机制,这是其他支付方式目前无法达到的。

▼数字货币控制投放模式有望引导货币政策精准生效

数据来源:《中国央行数字货币:运行框架和技术解析》,国泰君安证券研究

外因:Libra敲响警钟

2019年6月18日,Facebook宣布推出数字货币Libra,引起多国央行的警惕,成为了央行数字货币实践探索的重要转折点。 各国警惕Libra一方面是因为Libra的定位是一种超主权数字货币,如果推行成功,Libra协会可能会在某种程度上承担“央行”的责任,这对任何国家的货币主权都将是一种挑战。 另一更深层次的原因则是由于Libra的未来布局,Libra背后有庞大的商业合作体系,其背后的主导公司Facebook覆盖了全球近27亿用户和168个国家,如此大的覆盖面积和潜在动员能力,对各国未来数字货币的推广都会产生较大阻力。 我国央行货币研究所所长穆长春就曾表示,发行央行数字货币的首要目的是保护货币主权。可以说,是Libra 敲响了国家货币主权的警钟。

▼Libra庞大的合伙人集团或对DC/EP推广形成阻力

数据来源:Libra白皮书

03数字货币对金融体系和个人的影响

DC/EP在法定地位和功能上与纸钞相同,双方区别只在于DC/EP的形态是数字化。虽然不会有物理形式的实体,但DC/EP会像现金一样充分地接触到国家的每个居民和组织,并且会使得点对点任意金额的支付变得更加容易。

因此,在数字货币的影响方面,我们主要从对金融体系和对个人支付两个方面展开分析。 首先对于银行,数字货币可利用现有的商业银行账户体系,引入数字货币钱包属性,实现一个账户下既可以管理现有电子货币,也可以管理数字货币。由于数字货币不在商业银行的资产负债表上,不参与银行的计息计提,也最小化影响了现有银行核心业务系统。我们预计,推广央行数字货币会将目前流通在银行体系之外的纸钞转换到银行体系内。 其次对于当前的人民币跨境结算体系来说,DC/EP将会推动清结算网络建立,绕开美元主导清算系统。当今国际金融市场是以美国为首的西方国家主导,而如果以DC/EP为基础,同时利用大数据平台和区块链技术构建一个新的清结算网络,持有数字货币的用户之间可以进行直接交易,或将能绕开美元主导的清算系统,提高人民币在国际金融体系的地位。 而对个人用户来说,央行数字货币天然具备网络效应,会随着用户的日常转账、汇款和商业交易,在社会中流转和快速普及。根据农行的数字货币内测版来看,央行数字货币的前端使用体验和微信、支付宝等支付模式并无差别,都可以通过扫码、NFC等方式来支付。

04数字货币带来的投资机会

基于数字货币的三条独特技术途径,国泰君安计算机团队从不确定的数字货币概念中对应地挖掘出了三条较为确定的投资主线。 一是双层运营结构有望催生银行对IT系统的新需求。商业银行作为双层结构的一环,单靠一家银行不足以完成和维护这一系统的运作,需要专业的IT服务商来构建这一庞大且稳定的体系,这对IT服务商来说是挑战更是机遇。由于五大行是银行的中坚力量,因此建议优先关注五大行的核心系统解决方案提供商。 二是双离线功能有望创造机具的更新需求。现存大部分客户端机具,如POS机和ATM机等,并不满足数字货币系统的需求,系统和机具不兼容风险较大,更新需求较大,钱包服务和支付服务提供商有望迎来机会。 三是对密钥相关技术研发产生需求。根据央行货币研究所申请的专利情况显示,数字货币的投放、流转、回笼等过程的专利均涉及密钥部分,安全加密和 KYC 认证相关上市公司将有望受益。

扫码下载智通APP

扫码下载智通APP