福莱特玻璃(06865):光伏玻璃量价齐升,业绩有望持续高增

本文源自微信公众号“电新邓永康团队”。

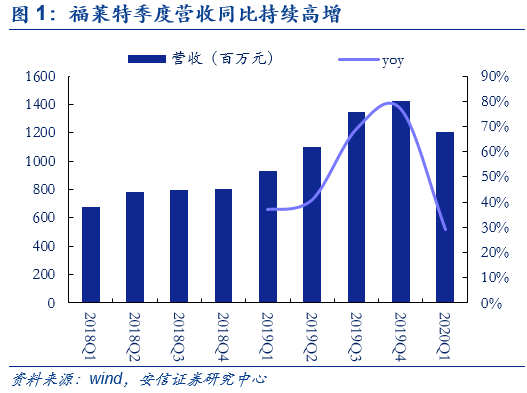

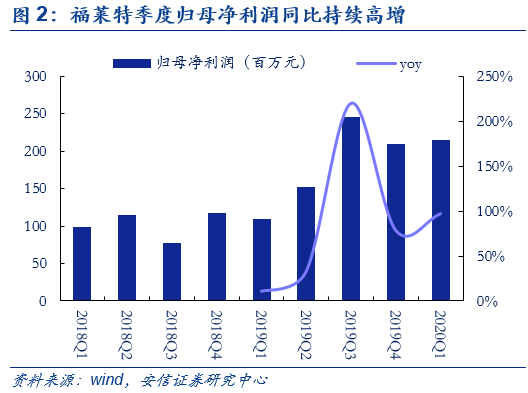

事件:福莱特玻璃(06865)发布2019年年报,报告期内公司实现营收48.07亿元,同比增长56.89%;归母净利润7.17亿元,同比增长76.09%。其中,2019年4季度实现收入14.26亿元,同比增长77%,环比增长5.97%;归母净利润2.1亿元,同比增长78.58%,环比下降14.78%。另外,公司同时公布了2020年一季报,报告期内,公司实现营收12.03亿元,同比增长29.13%,环比下降15.65%;归母净利润2.15亿元,同比增长97.01%,环比增长2.60%。

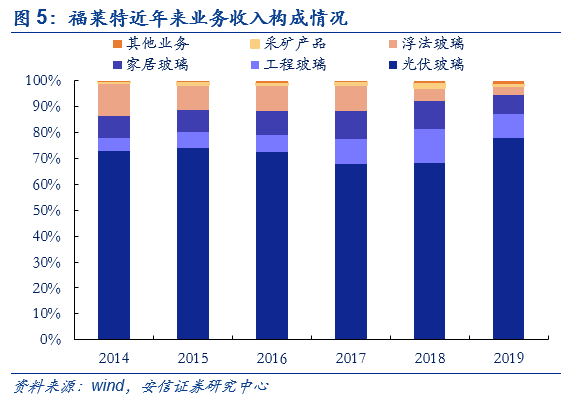

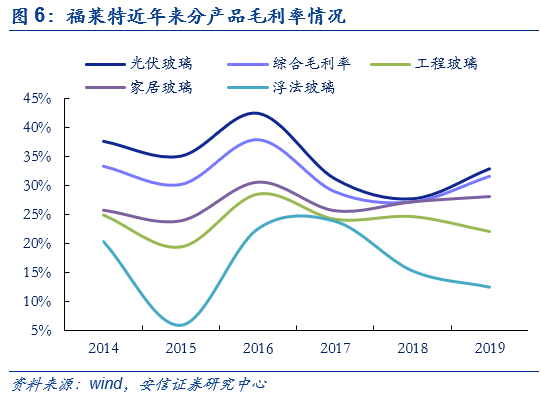

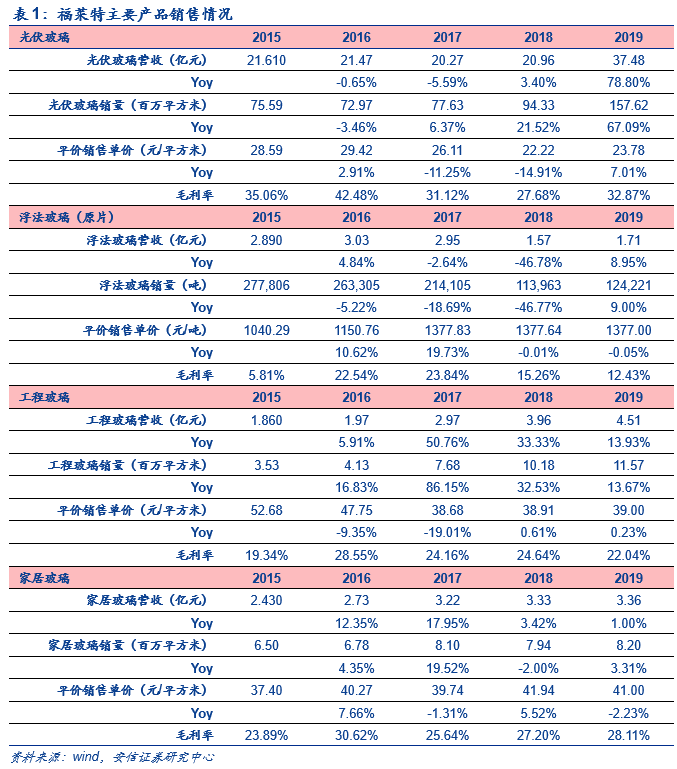

光伏玻璃量价齐升,拉动业绩实现大幅增长:受益2019年全球光伏需求回暖以及公司光伏玻璃产能提升,公司业绩实现大幅增长:1)光伏玻璃方面,受益2018年底嘉福日熔化量600吨的光伏玻璃改造窑炉复产以及安徽凤阳第三座日熔化量1000吨的光伏玻璃熔窑于2019年二季度点火并于三季度满产,公司光伏玻璃实现营收37.48亿元,同增78.78%,光伏玻璃销量达到1.58亿平方米,同增67%;价格方面,2019年在供需偏紧的背景下,光伏玻璃多次上调价格,全年均价23.78元/平方米,同增7.01%;毛利率方面,得益于产能结构的优化以及成本端的下降,光伏玻璃毛利率达到32.87%,同比提升5.19pcts;2)浮法玻璃营收1.71亿元,同增9.07%,毛利率12.43%,同比下降2.83pcts;3)家居玻璃营收3.36亿元,同增0.97%,毛利率28.11%,同比提升0.91pcts;4)工程玻璃营收4.51亿元,同增14.06%,毛利率22.04%,同比下降2.60pcts。

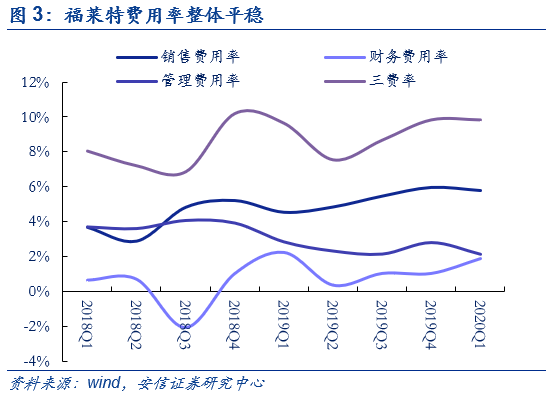

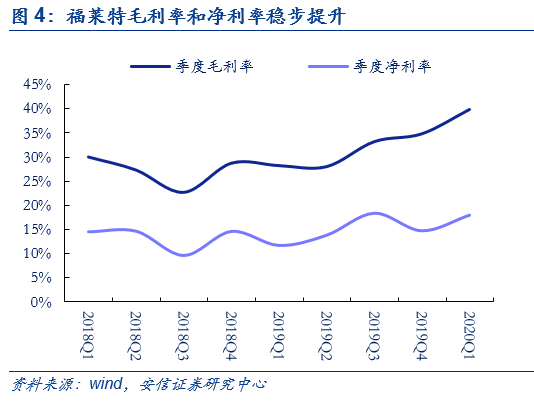

减值损失影响2019Q4利润增速,光伏玻璃价格维持高位拉动2020Q1业绩强势增长:2019年4季度,公司实现营收14.26亿元,同比增长77%,环比增长5.97%;归母净利润2.1亿元,同比增长78.58%,环比下降14.78%;综合毛利率34.85%,同比提升6.08pcts,环比提升1.62pcts,但净利率同比基本持平,环比下降3.58pcts,主要原因在于2019年4季度资产减值损失和信用减值损失达到0.34亿元,影响了2019Q4的利润增速。2020年一季度,公司实现营收12.03亿元,同比增长29.13%,环比下降15.65%;归母净利润2.15亿元,同比增长97.01%,环比增长2.60%。2020Q1虽然资产减值损失和信用减值损失仍然达到0.5亿元,但利润增速仍远高于收入增速主要原因在于一季度光伏玻璃价格维持在29元/平方米的高价,综合毛利率高达39.88%,同比提升11.61pcts,环比提升5.03pcts。

低成本产能持续扩张,业绩有望持续高增:由于全球光伏新增装机的增长叠加双面组件渗透率的提升,以及供给端新增产能有限,预计今年光伏玻璃整体供给仍然偏紧。公司当前产能达到日熔炉量5,400吨,另外,越南海防光伏玻璃生产基地两座日熔化量1,000吨的光伏玻璃熔窑预计将于2020年内点火并投入运营;同时嘉兴生产基地的两座旧的日熔化量300吨的光伏玻璃熔窑开展冷修改造工程,于2019年12月完成冷修任务并点火,将进一步增加产能并提高效率。预计2020年公司光伏玻璃产能将达到日熔炉量7400吨,同比提升37%。虽然短期受海外公共卫生事件影响导致产业链价格承压,但我们认为若海外公共卫生事件能在二季度得到控制,下半年国内和海外需求将明显恢复,光伏玻璃价格仍将表现强势。

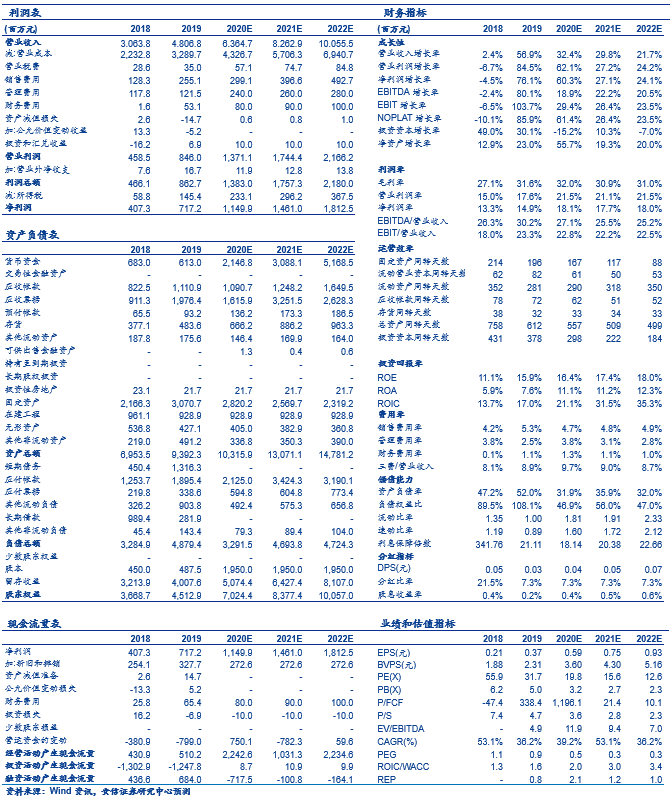

投资建议:我们预计公司2020年-2022年的收入增速分别为32%、30%、22%,净利润增速分别为60%、27%、24%;维持买入-A 的投资评级,目标价为14.75元。

风险提示:光伏装机低于预期、扩产低于预期、价格大幅下跌等。

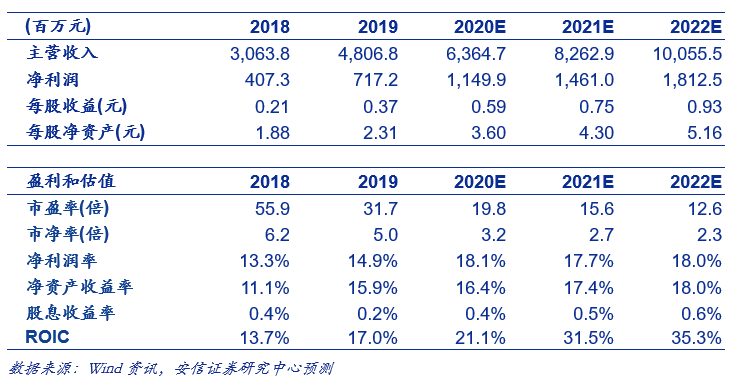

财务预测表

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP