美股4月反弹透露的积极信号 以及模糊环境下四大简单“处方”

本文源自微信公众号“Stansberry贝瑞研究”。

4月反弹透露的积极信号,知名对冲经理提示关注航空领域的机会

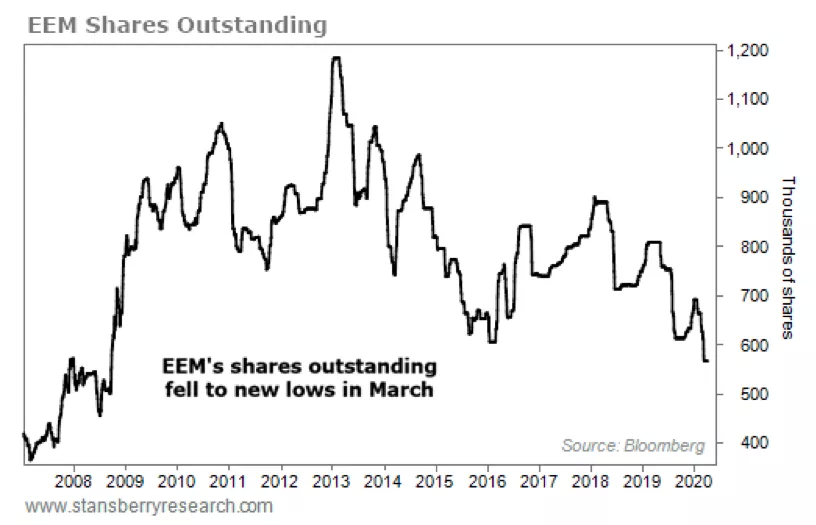

贝瑞分析师Chris Igou指出,在全球恐慌情绪高涨的大环境下,投资者正在逃离风险较高的资产而转向更安全的资产。

请参看iShares MSCI Emerging Markets Fund(EEM.US)的图表。

图注:新兴市场

但Chris认为现在还不是买入的时机,需等待新兴市场开始出现小幅上涨后再考虑买入。

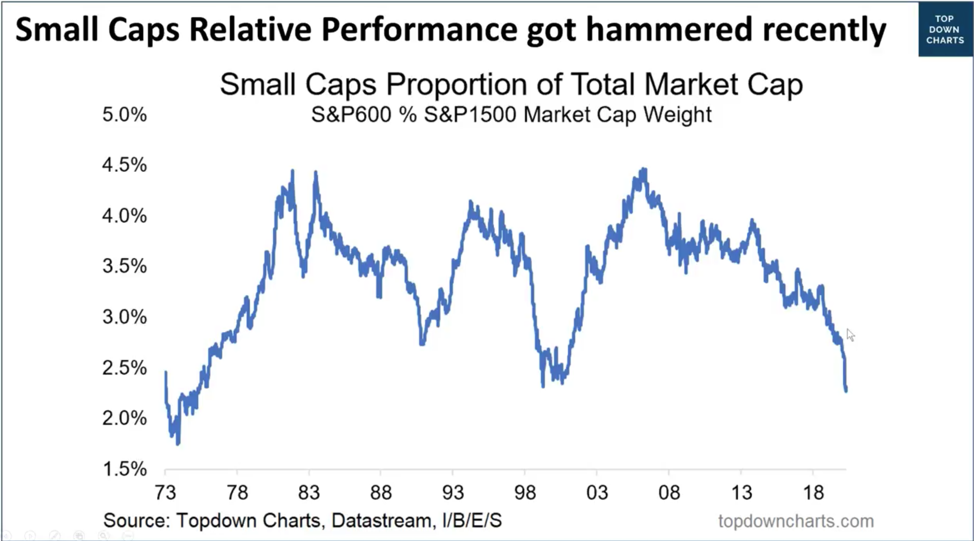

与此同时,现在也不是美国的小盘股的买入时机:投资者最近不喜好小盘股,因为它们最容易受到公共卫生事件引起的经济衰退的影响,所以小盘股现在深受冲击。

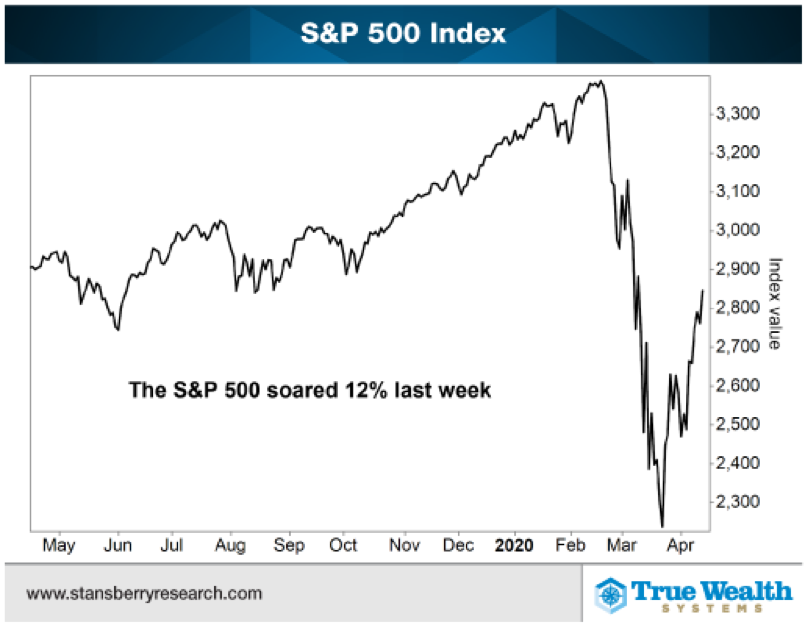

与此同时,喜欢把握时机和周期的Steve Sjuggurud认为,美股市场近期的反弹对美股未来一年的走势释放了积极信号。

Steve认为:3月份出现了类似的大波动,标普500指数在一周之内上涨了10%,但最近出现了12%甚至更大的涨幅。

这意味着什么?根据以往表现看,预计明年的涨幅会更大。

纵观近一个世纪的数据可看出,在这种极端情况下买入是个好主意。在买入后的后续一年里,有87%的交易是成功的,业绩表现非常出色。请看下图:

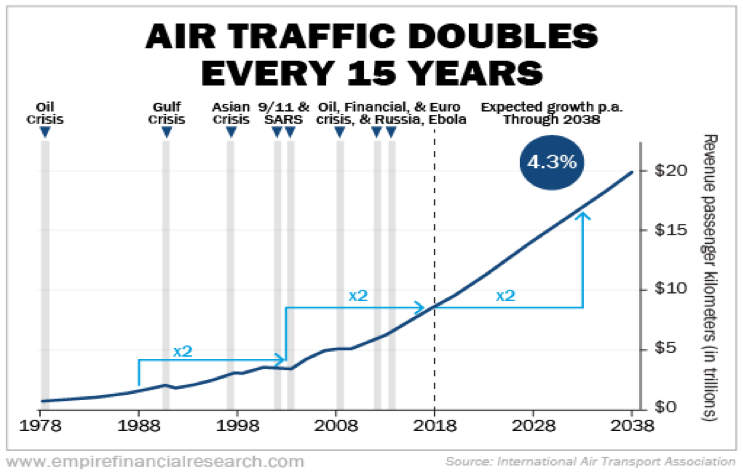

同时,Stansberry Research旗下的另一个公司Empire Financial Research的CEO兼知名对冲基金经理Whitney Tilson正大胆进军航空旅行行业以寻找划算的投资机会。不过先声明,他并不打算立马买入航空公司的股票。但从Whiteney整理的两个图表来看,他注意到了航空旅行业巨大的长期增长机会:每15年里程收入至少翻一倍。

图注:灰柱:危机期;横轴:时间;纵轴:航空公司里程收入,单位(万亿美元)

从这些图表中得出的一个推论是,尽管公共卫生事件影响很大,但它不太可能破坏航空旅行业的长期增长周期。航空旅行作为一个大到几乎不会倒的行业,没有哪个主要经济体的政府会让本国的航空旅行因为破产而消失,那样经济损失将过于惨重。实际上自由市场也不允许美国的航空旅行业消失。美国范围内,除了西南航空(Southwest),所有主要的航空公司都曾申请过破产保护(有些甚至不止一次申请)。

当前美国航空业主要航空公司数量从原来9家合并到只有4家,合并有利于盈利。

美企违约率将达40年来最高 美联储 “输血”成效存疑

卫生事件大流行正在对经济造成严重破坏。国际货币基金组织(IMF)最近表示,我们正面临大萧条以来最严重的经济危机。近1700万美国人在过去三周申请失业,占劳动力的10%。投资银行摩根大通(JPMorgan Chase)预测,第二季度失业率将达到20%。仍然还有很多行业还在停滞中……

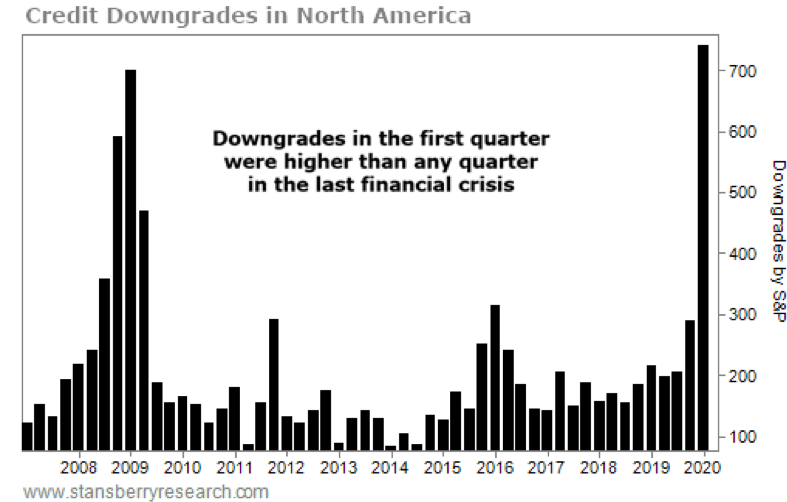

参看第一季度企业评级数据,如下图:标普下调了739家北美公司的评级,这比上次金融危机期间的任何一个季度都要多。

而2020年4月至今,标普又下调了347家公司的评级,共计1086家。去年它下调了906家公司的评级。换言之,在过去三个半月里,我们已经看到了比2019年全年更多的降级。

在上一次金融危机的巅峰时期,标普仅在一年内下调了1500家公司的评级。如果目前的速度持续到2020年,我们将看到大约3700个降级。这是个惊人的数字。

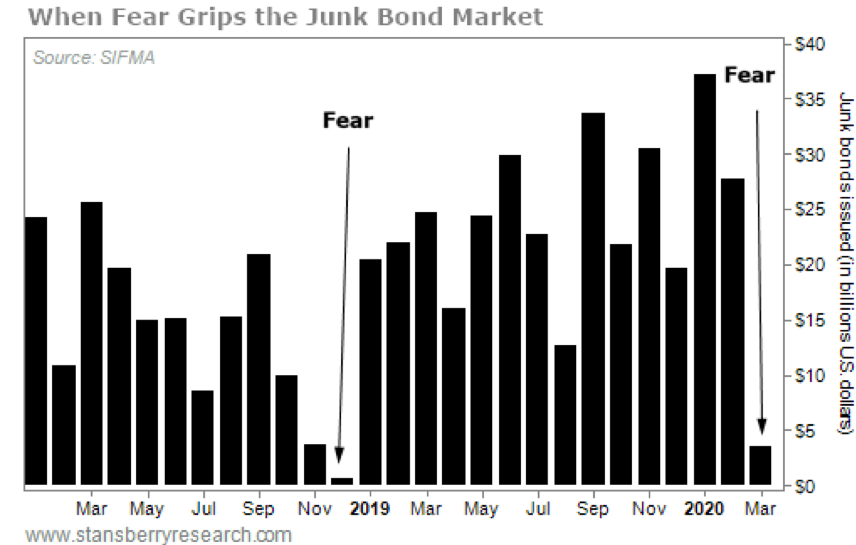

这一点很重要,因为降级总是先于违约。我们再次看到垃圾借贷者的市场枯竭。请看下表,它显示了每月发行的垃圾债券的数量。你可以看到,投资者今天非常害怕借钱给垃圾评级的公司。。

我们可以预计违约率在未来几个月内将飙升。标普预计高收益率违约率为10%。这是它预计在12个月内违约的垃圾信贷公司的百分比。其目前的“悲观”预测预计,到今年年底,违约率将达到13%左右,这将是40年来的新高。

美联储和美国财政部在动用各自武库中的所有武器,以防止泡沫破裂。自3月中旬以来,他们已经推出了超过5万亿美元的金融刺激计划,试图重振泡沫。

美联储表示将购买交易所交易基金(ETF)高达20%的股份。这让人想起日本式的量化宽松政策,在上世纪90年代和21世纪初日本“失去的20年”中,量化宽松的效果非常糟糕。

美联储还披露,它聘请了全球最大的资产管理公司贝莱德(BlackRock)来处理本质上是一项新的央行债券购买业务。

许多投资者似乎相信这些努力会奏效:一旦卫生事件的威胁过去了,所有人都重新开始工作,一切就会恢复正常。

但经济学家兼作家彼得希夫(Peter Schiff)最近指出:投资者关注的是“大头针”(卫生事件),而不是“泡沫”(企业债务风险)。如果不是病毒,另一个“别针”就会戳破这个信贷泡沫。听Schiff的话是明智的,其因上次金融危机发生之前成功预言。

过去六周,美联储几乎所有的刺激措施都是为了维持脆弱的信贷市场。多位美联储理事也在各种论坛上发表了同样的言论。

换句话说,美联储的救助只不过是增加了已经创纪录的美国企业债务。

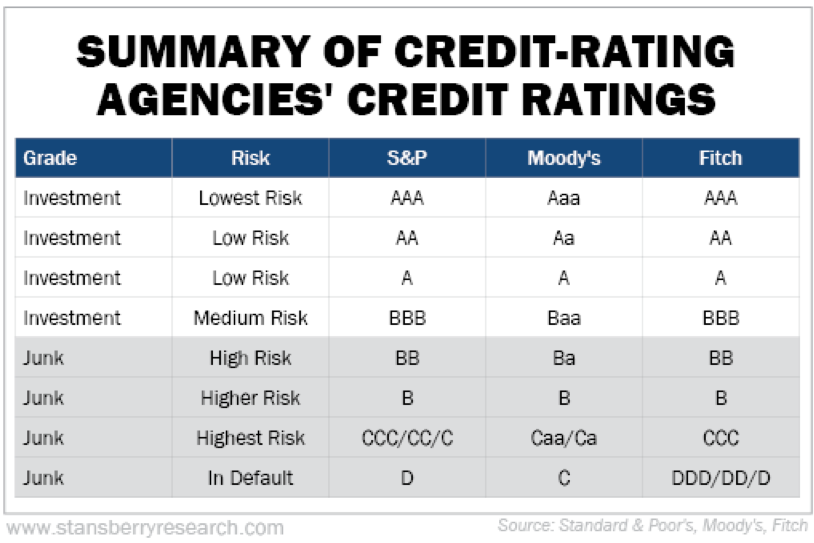

不过,美联储不是向所有企业放贷,而是向拥有“AAA”到“BBB”投资级信用评级的公司或3月22日后被降级至“BB-”的公司放贷。而实际上,最需要帮助的公司是垃圾评级公司。

债券市场对一个国家经济的影响比股市更直接,因为相比发行股票,企业通常更倾向于频繁地发行债券举债融资,所以债券市场往往能预测股票市场。

Mike DiBiase:企业信贷危机背后 连巴菲特都偏爱的“不良债”折扣机会

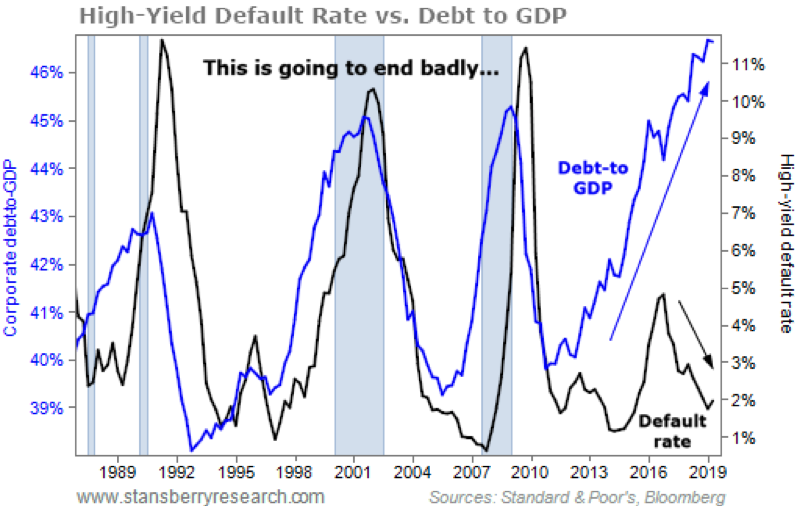

分析师Mike DiBiase也担心由于美国10年来的超低利率导致企业的债务不断增长,公共卫生事件造成的现金流问题令债务问题凸显,美国企业帐面上10万亿美元的债务是有史以来最高的。

图注:黑线:高收益债券违约率,蓝线:美国债务与GDP的比重

Mike的图表看似吓人,也确实吓人。

但Mike并不是完全不看好所有信贷,美联储疯狂买入的所有债券……美联储正在买入各种债券,包括那些似乎没有人想买的债券(美联储3月下旬已经开始购买垃圾债)。

Mike表示今天的“危机债券”带来了一个令人惊讶的机会。

这对于有兴趣增长和保护自己的财富的个人投资者来说是一个关键点,你可以找到巨大的以折扣价购买“不良债券” 的机会。

Mike解释到这些债券与养老金账户里的债券不同,与债券共同基金无关,而是美国国债或者苹果(Apple)等蓝筹股公司发行的债券。

重点在于,并不是每一家债券被抛售的公司都会违约。。。

这些都是在一个鲜为人知的市场领域进行的复杂的债务投资策略,却也是一些世界上最伟大的投资者,如沃伦•巴菲特、保罗•辛格和威尔伯•罗斯都希望在今天这样的危机中使用的策略。

无论是因为美联储的干预还是其他原因,包含巴菲特在内的其他任何人都可以大打折扣地购买这些“安全”债券。

Ben Morris:关注“市场霸主”科技股投资机会

相比较而言,科技型企业固定成本和可变成本通常都较低,所以利润率更大。而且它们通常更容易扩展,生长,因此,当一个商业模式成功运作时,它就真的可以起飞了。

在市场上,至少在过去十年里,这已经成就了科技股全行业的主导地位。基于这个思考该如何影响到作为交易者的行为?以及我们该如何利用它呢?。

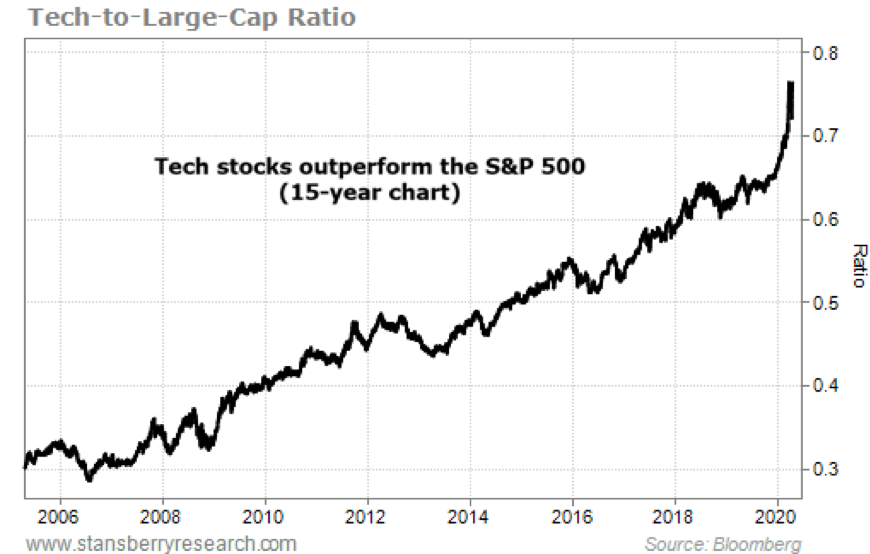

首先,我们需要参看三个比率图:即科技股的表现与美国三大不以科技股为中心的指数进行比较——标准普尔500指数、道琼斯工业平均指数和小盘股基准罗素2000指数。

通常我们用市值950亿美元的Invesco QQ Trust(代码:QQQ)作为衡量科技股的标准。该基金跟踪纳斯达克100指数(Nasdaq 100 Index),该指数涵盖大多数美国最大的科技公司。所以这是衡量科技行业的一个很好的指标。

将QQQ的价格除以其他市场指数交易所交易基金(ETF)的股价会得到一个比率。当这比率上升时,意味着科技股的表现优于其他指数。而当比率下降时,意味着其他市场指数的表现优于科技股。

1、科技股与大盘股比例

标普500指数包括500只美国最大的股票。按市值计算,它约占美国所有股票的80%。下图使用的是价值2550亿美元的SPDR标准普尔500基金(代码:SPY)代替标普500指数作为分母与科技股的比率。如下图,这个比率处于一个大的上升趋势。过去15年来,科技股的表现一直优于标准普尔500指数。。。

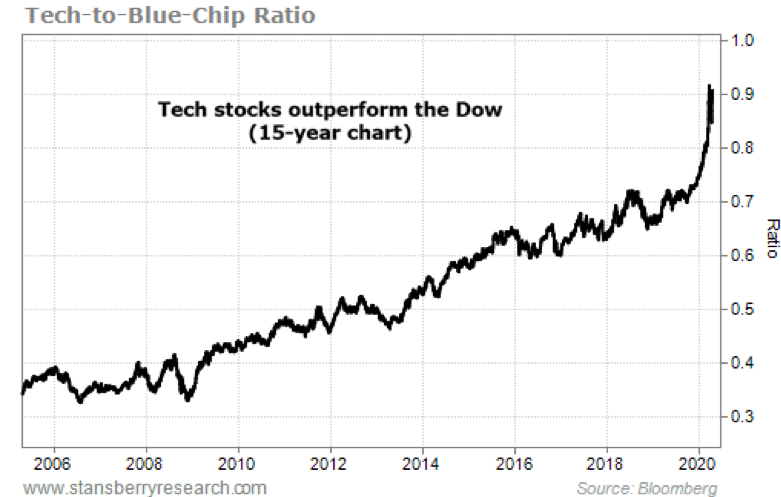

2、科技与蓝筹股的比率

道琼斯工业平均指数由30只蓝筹股组成。道琼斯30种成份股是各自行业的领头羊。

下图数据使用的是价值200亿美元的SPDR道琼斯工业平均指数基金(代码:DIA)来代替道琼斯指数作为分母。

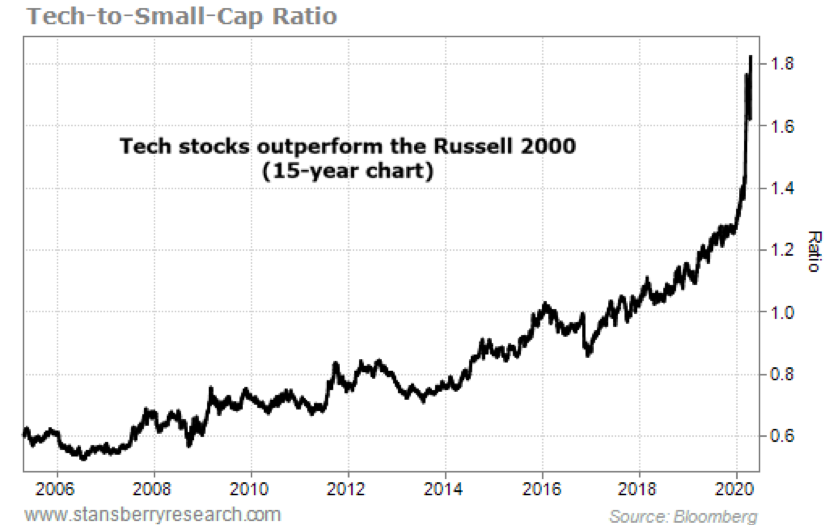

3、科技股与小盘股的比率。

罗素2000指数是小盘股的基准。其中包括约2000家市值在1000万至80亿美元之间的公司。(其中一个例外是Teladoc Health,代码TDOC,该公司最近飙升至约130亿美元。)

下图使用的是价值310亿美元的iSharesRussell2000基金(代码:IWM)来计算与科技股的比率。如下图,科技股的涨势在过去15年里碾压了小盘股。

很明显,科技股在很长趋势一直超越大盘、小盘、蓝筹股。即便在经济低迷时期,科技公司受到的影响在很大程度上少于其他经济行业。

这些比率都处于长期上升趋势,预计这些趋势快速改变不太可能很快发生。

一个好的交易想法是,通过购买一支优秀的科技股,做空几乎所有其他类型的弱势股,也关注近期我们建议关注的一个坚持多年的看涨机会。

本观点的分享旨在提醒你多样化你的股票投资组合,把握优质机会,落实“灾难预防计划”。

David Eifrig:“一键式”操作应对经济衰退的固定收益策略

当前时期,资产类别的多样化是必不可少的,固定收益应该是任何投资者投资组合中的主要部分。

根据BNY Mellon投资管理公司最近的一项调查,92%的美国人不知道什么是固定收益投资。

固定收益证券旨在在固定时间内支付固定收益流。你借钱给一家公司或一个政府,在债券期限结束时(在“到期日”),你收回你的初始投资(称为“本金”),加上利息。

承诺支付利息和几乎一定的资本回报(长期固定利率)会让你晚上睡得好。

另外,在你的投资组合中持有安全的固定收益证券是一个简单的方法来稳定你的投资回报。

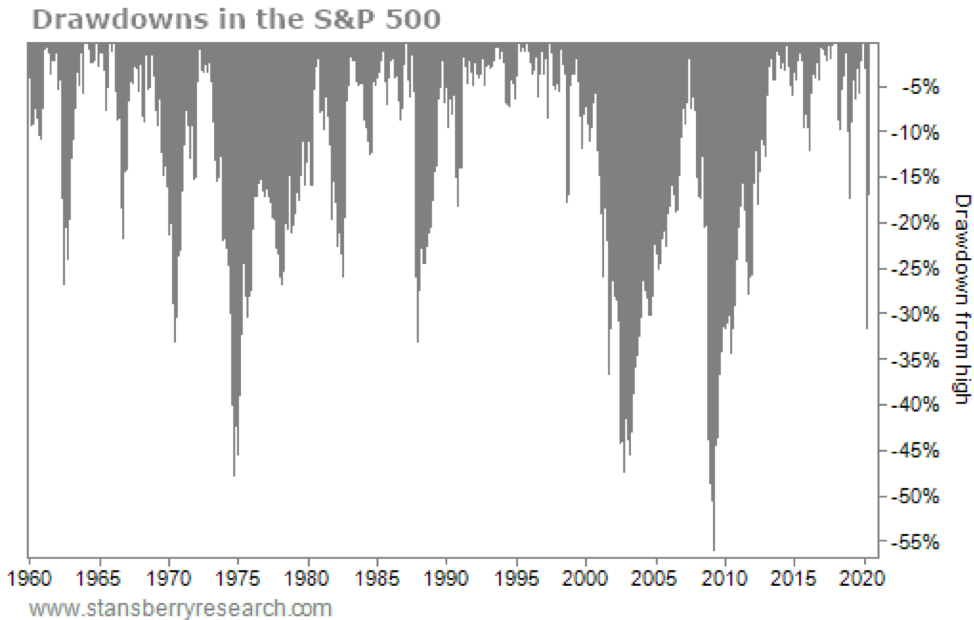

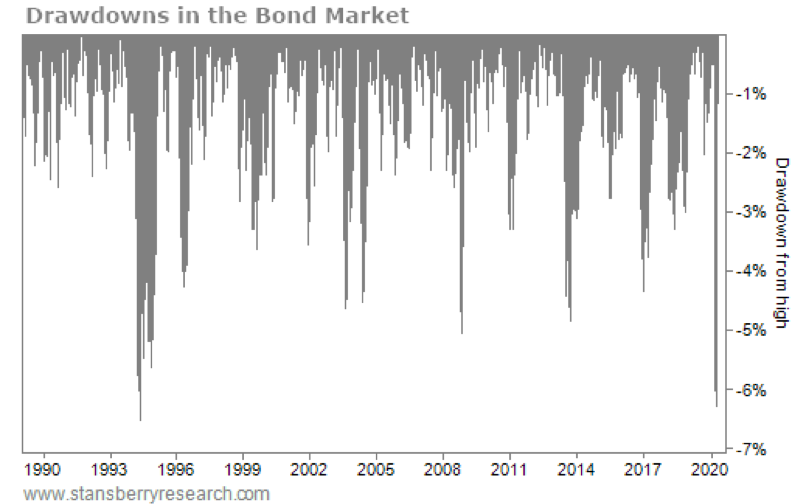

如下图,股市有规律地从高点下跌20%和30%。它们甚至可以下跌50%。

但债券也有它们的回撤,只不过最剧烈的降幅在6%左右。。。

换句话说,债券也会下跌。。。但如果你习惯了股票,你就永远不会因为你的债券投资组合而失眠。

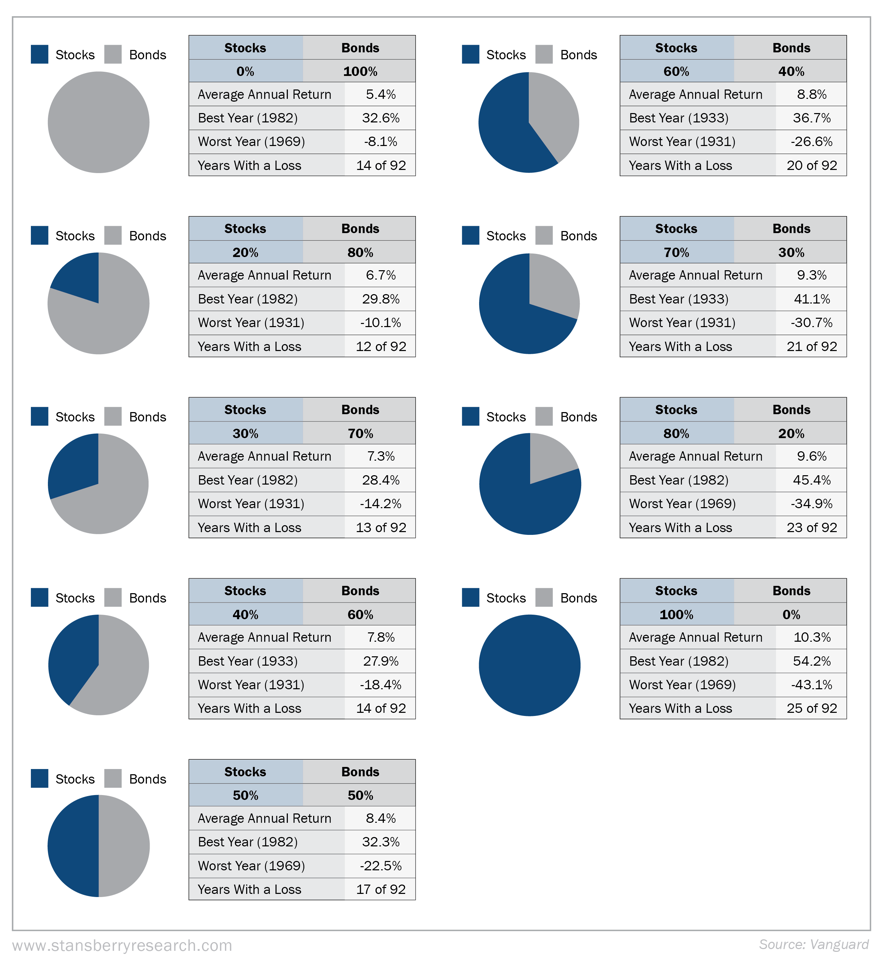

如下图:通过查看美股和债券之间的简单分配范围,你可以看到:自1927年以来,100%的美股票投资组合每年回报10.3%,但风险很大。另一方面,100%的债券投资组合每年回报率为5.4%,风险很小,92年中只有14年亏损。

而一个更为平衡的投资组合,即60%的股票和40%的债券,每年回报率为8.8%,而最大的损失从43.1%降至26.6%,看看:

如果你没有固定收益的投资组合,我建议尤其是在当今动荡的市场,投资债券的回报不会让你大吃一惊,但不断地从政府或公司获得利息是一种很好的感觉。

一个简单的“一键式”获得安全公司债券敞口的方法是通过iShares iBoxx投资级公司债券基金(LQD):LQD持有Verizon(VZ.US)、摩根大通(JPM.US)、微软(MSFT.US)和苹果(AAPL.US)等知名公司的1000多种美国投资级公司债券。这些公司都是大而稳健的公司,即使在经济衰退期间,也不应在偿还债务方面遇到任何困难。

在市场触底之前,我们不知道市场还会跌多远。但我们可能会看到更多的痛苦,那如果是这样的话,从固定收益投资中收取收入就是一个好的选择。

经验较少的投资者可能会纠结一个问题:我的投资组合中有多少应该是债券?

这个答案取决于你对风险的承受能力,还有你的年龄。当你年轻的时候,你可以承担更多的风险,努力获得更高的回报。这意味着你可以把更多的钱投在股票上。但你应该至少有10%的固定收益作为基准。

随着年龄的增长,你越来越关注资本保值,而不是升值,把更多的钱投在债券上是有意义的。

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP