国盛证券:对比2012年运动鞋服行业库存积压,这次有什么不同?

本文来自微信公众号“鞠品时尚”,作者:鞠兴海、杨莹。

投资聚焦

本次行业专题我们主要回答当下运动鞋服库存积压问题是否会重现2012年的行业大规模清库存的情况。我们认为本次外界冲击下造成的库存问题不会达到2012年的严重程度,后续处理库存并恢复所用的时间会相对较短。

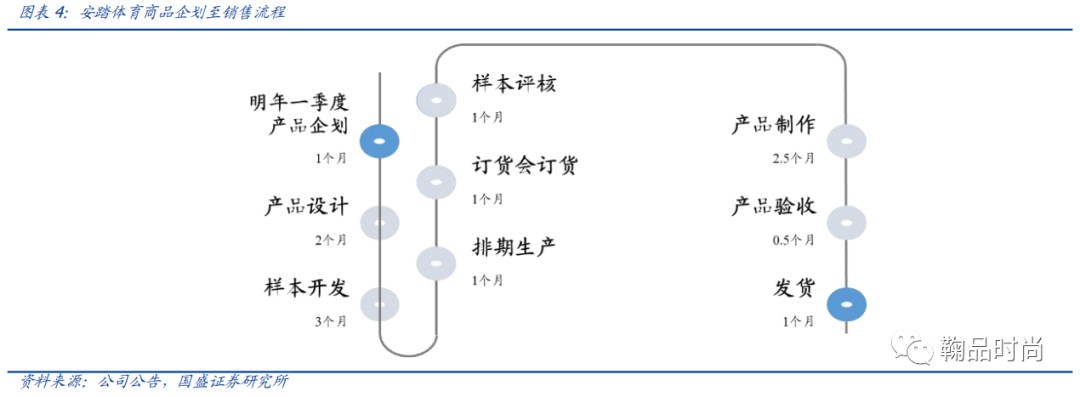

理想状况下,加盟/直营模式的报表存货周转天数为60-90天/120-150天。不同商业模式下的品牌服饰周转天数不可直接对比,存货周转天数为产品验收入库到发货时间+发货至门店所需时间。对于大部分公司而言会提前两季进行产品订货,根据生产周期长短订货会到生产入库时间为2-3个月,发货周期0.5个月(直营模式需再考虑销售时长)。

2008年-2012年行业盲目扩张导致库存积压,运动鞋服龙头加强零售管理。我们认为2008年-2012年运动鞋服行业的库存危机核心原因在于:1)供给过剩,门店扩张速度远高于行业增长需求,超过3000家门店的国内品牌超过15个(2019年仅为4个左右);2)零售管理能力弱及处理存货渠道尚未发展成熟导致清理库存的时间过长(2年时间左右)。2012年后各公司加强零售管理,提升品牌力和渠道管控力。

龙头积极应对公共卫生事件,库存问题相对可控。受公共卫生事件影响终端流水下滑,但电商拉动下运动鞋服龙头表现好于行业平均水平。1)相较2008年,本次的库存问题主要来自于短期的外界冲击,且2016年-2019年运动鞋服行业景气度高,各个品牌的库存都处于健康状态(李宁2019年底渠道库存仅为4.2个月,安踏品牌库销比在4-5之间);2)我们认为安踏、李宁零售管理能力在过去得到显著提升,消化渠道多样化,电商渠道的库存消化能力更强,安踏体育/李宁的电商渠道贡献收入比例均在20%左右,同时当下奥莱渠道发展成熟,成为众多品牌中清理库存的重要渠道。

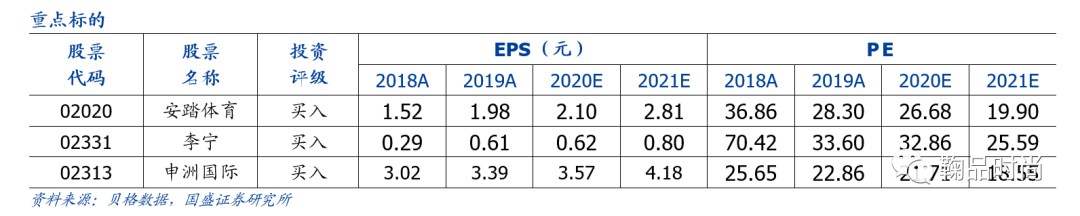

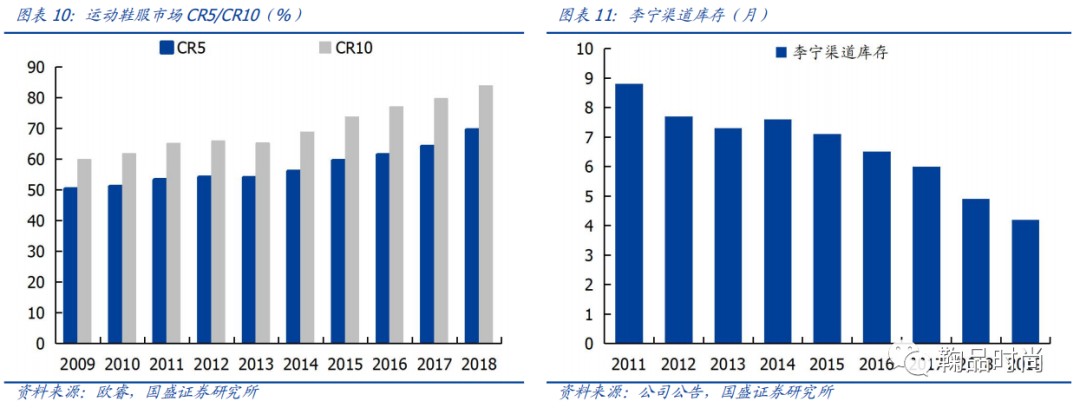

投资建议:我们长期观点维持不变:我国体育鞋服行业空间广阔,竞争格局稳定(CR5超过65%),我们认为当前体育鞋服行业仍处于高景气度的阶段。短期行业面临冲击,我们认为运动鞋服的龙头公司当下流水恢复程度优于行业平均水平,且过往积累下的零售管理能力更加明显,公共卫生事件影响下市占率有望进一步提升。维持推荐安踏体育(02020)、李宁(02331)、申洲国际(02313)。

风险提示:公共卫生事件影响时间及范围超预期对公司业务造成不利影响;下游客户订单波动影响营业收入;海外业务拓展不及预期;棉价波动风险;外汇波动风险。

前言

当前公共卫生事件影响下,市场对运动鞋服公司的库存产生较大担忧,质疑行业是否会再现2008年库存冲击从而进入调整阶段。对此,本次行业专题将围绕存货形成的机制、对比2008年-2012年行业和当下面临的库存问题的异同。我们认为本次外界冲击下造成的库存问题的不会达到2012年的严重程度,后续处理库存并恢复所用的时间会相对较短。

如何正确地看待存货?

不同经营模式下的存货周转

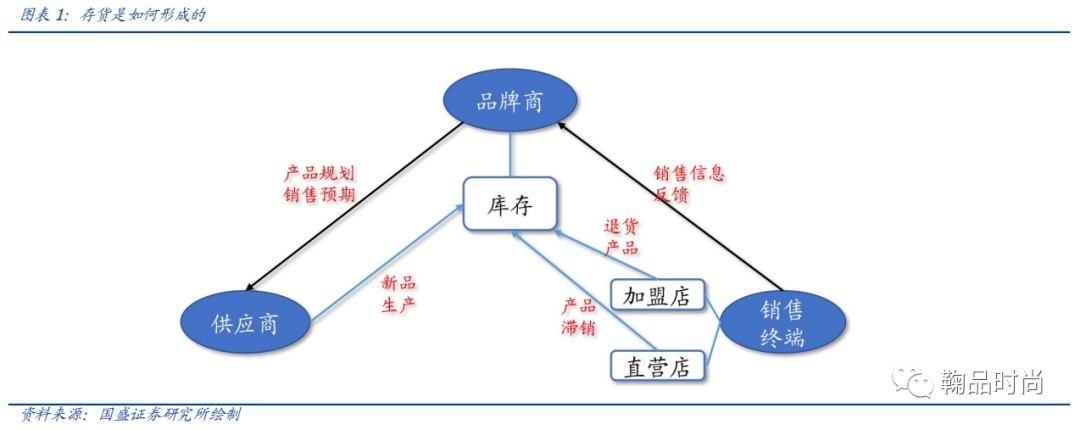

存货的产生来自于:1)配合销售计划提前生产而形成。在生产的过程中及生产结束尚未实现销售的新品便会形成库存商品,这种形式的存货实质是对未来销售的准备;2)在销售过程中的滞销及退货的产品,这种情况形成的存货本质上是企业的生产规划与实际销售之间的差异带来的。

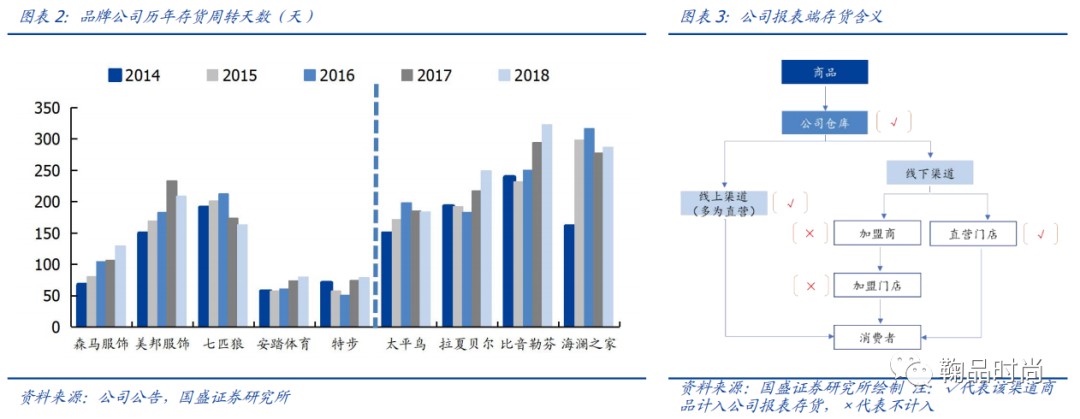

不同商业模式下的品牌服饰周转天数不可直接对比。存货周转速度越快,存货对运营资金的占用水平越低,转换为现金、应收账款等的速度越快,而存货周转速度较慢则会影响变现能力。但是不同商业模式下的品牌服饰周转速度不可直接对比,加盟为主和直营为主的品牌服饰公司周转速度有所差异。经过测算,2012-2018年加盟为主的公司平均周转天数为172天,直营为主的公司平均周转天数为222天,前者平均低于后者50天。

周转天数差异源自报表端存货数量含义不同。直营模式下,公司报表库存既包括公司仓库层面的库存,还包括直营门店内的渠道库存,而加盟模式下,公司产品销售给加盟商的同时即算作销售实现不再计入报表端,相较于加盟模式为主公司,直营模式为主的公司报表端更能够完整的反映公司的库存情况。

存货周转的合理速度是怎样的?

我们通过分析库存形成的过程,认为加盟模式下的公司报表端存货周转天数为70-100天左右,直营模式的周转天数在加盟基础上增加2-3个月。

加盟模式:公司理想状态下的的存货周转天数为产品验收入库到发货时间+发货至门店所需时间。对于大部分公司而言会提前两季进行产品订货,根据生产周期长短订货会到生产入库时间为2-3个月,发货周期0.5个月,再考虑一定比例的退货,在全加盟形式下,存货周转天数约为2.5-3.5个月,差异主要取决于提前备货的时长以及退货比例。

部分加盟为主公司以安踏体育/李宁为例,产品验收入库到发货时长为1.5个月,考虑所有货品发送至加盟门店市场为0.5月左右,考虑一定比例的退换货,品牌合理周转天数为60天左右。(安踏体育/李宁2019年存货周转天数为86/76天,考虑安踏和李宁45%/50%的收入由直营构成,周转速度基本在合理范围内)。

直营模式:合理存货周转天数为产品验收入库到发货时间+发货至门店所需时间+正常销售时间。因此,直营模式下的合理周转天数会比加盟模式慢2-3个月左右。

2008年-2012年运动鞋服行业的库存危机如何产生?

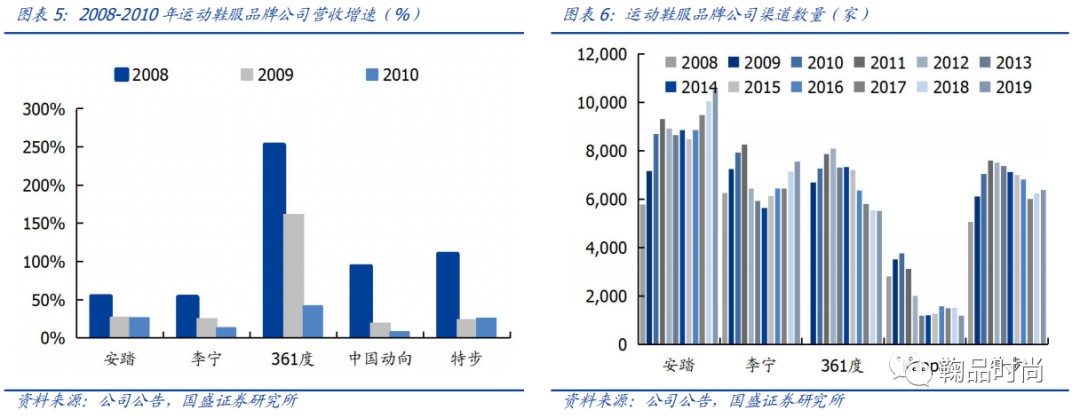

受2008年“奥运热”刺激,行业规模过度扩张。2008年的北京奥运会在中国体育史上具有划时代的意义。而中国本土运动鞋服公司首先获利,纷纷上市:李宁(2004)、安踏(2007)、特步(2008)、361度(2009),匹克(2009)。资本加持下的本土四大品牌发展迅猛,2007-2010四年营收平均复合增速为46%(期初收入加权平均),而同期耐克在亚洲(主要为中国和日本)的复合增速仅为2%。2009年,李宁集团夺得9.8%的市场份额,一度超过阿迪达斯(7.2%),试图追赶国际一线品牌耐克(14.5%)。

在门店数量上,我们估算当时门店数量超过3000家的品牌超过15个,其中安踏/李宁/361度/特步品牌门店数量在2011年均超过了8000个。且渠道管理模式以加盟为主,且对加盟商零售管理相对较弱,行业粗放式增长留下隐患。

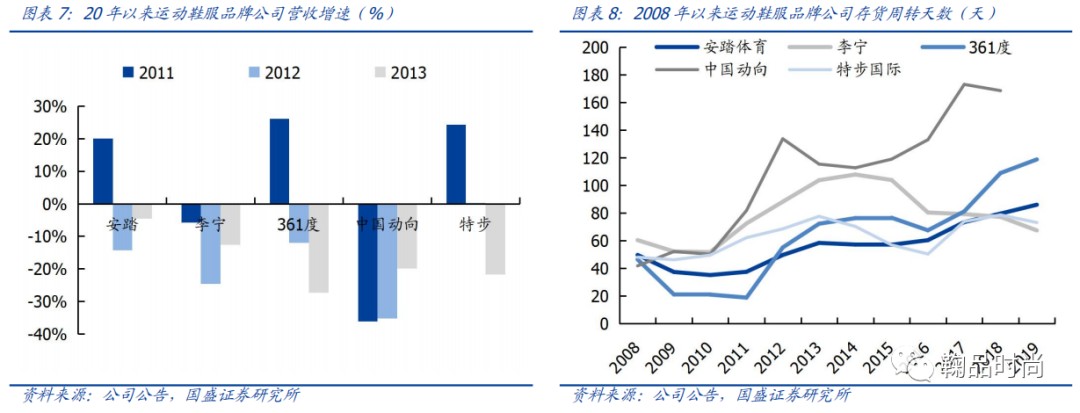

盲目扩张导致库存积压,行业陷入低谷。随着2008北京奥运会的结束,运动鞋服消费热情逐渐恢复正常。虽然运动鞋服品牌仍然维持快速扩店的势头,但2008年以来品牌公司营收增速明显放缓,渠道库存堆积,存货周转天数攀升,在加盟模式为主的经营模式下,李宁存货周转天数超过100天,渠道库存累积到8.8个月,(正常周转天数为60天左右,库存累积4-5个月)。到2012年,各大运动品牌营收负增长,行业进入关店潮。尤其是行业内的小企业,亏损承受能力有限,遭遇加速出清。

总结来看,我们认为2008年-2012年运动鞋服行业的库存危机核心原因在于:1)供给过剩,门店扩张速度远高于行业增长需求;2)零售管理能力弱及处理存货渠道尚未发展成熟导致清理库存的时间过长。

经过2012年的阵痛,中国本土企业积极寻求出路,将重点放在打造品牌综合实力上。安踏率先复苏,从“批发转零售”的3.0时代成功步入“单聚焦、多品牌、全渠道”的4.0时代。而李宁选择聚焦主品牌,互联网+客户体验的战略,逐步提升品牌影响力。虽然各品牌采取不同的策略,但核心都是打造品牌力量,加强零售管理,强化市场话语权。

当前公共卫生事件影响会给运动鞋服行业带来多大库存压力?

公共卫生事件影响下,导致终端流水下滑,客观存在库存压力。

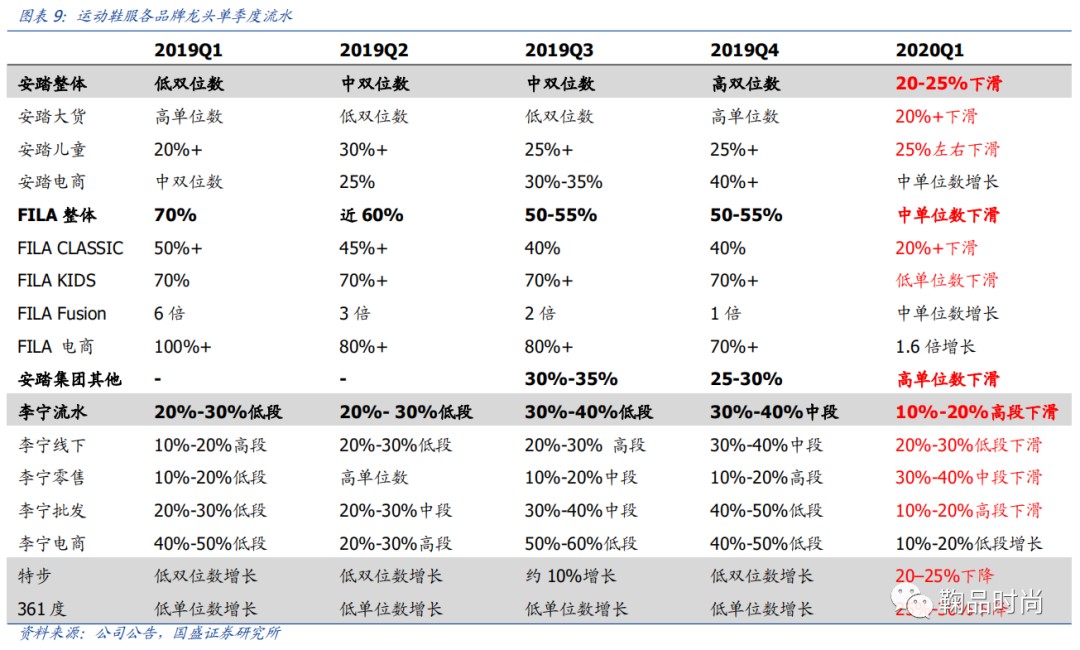

受公共卫生事件影响,春节后各品牌服饰受关店影响线下流水下滑严重,电商拉动下运动鞋服龙头表现好于行业平均水平。安踏集团和李宁整体流水下滑幅度均在15%-20%之间,FILA品牌中位数下滑表现明显好于预期。流水中电商贡献力度较大,安踏品牌/FILA品牌/李宁品牌电商分别实现了中单位数/低双位数/1.6倍的增长。

各个品牌库存周转速度短期有所下滑。安踏和特步品牌库销比上升到5-6,FILA品牌上升到8左右。(正常情况下安踏及特步品牌库销比在4-5之间,FILA品牌为5-6。)

但是,当下国内公共卫生事件控制较好,终端流水逐步恢复,我们认为本次外界冲击下造成的库存问题不会达到2012年的严重程度,后续处理库存并恢复所用的时间会相对较短。

从今年的现实情况看,受公共卫生事件影响较严重的时间段为2-3月,主要为2020年春款销售季节,在Q1中2月的销售额占比相对较小,同时各个公司均采取了积极的应对措施。1)安踏等品牌积极推动全员零售,上线微信商城等方式将线下流量引入线上渠道;2)部分品牌减少了小部分订单,并提高加盟商退货比例或者进行库存回购等工作来帮助加盟商度过难关。自3月以来,终端流水也出现了明显的回复。

从对比的视角来看,库存问题形成的原因和零售管理模式已经发生了变化,当下的库存问题好于2008年-2012年的库存危机。

正如前文所述,过去的库存问题形成的原因更多的来自于过去几年长期的门店粗放扩张带来的供给严重过剩,市场中充斥着多个门店数众多的小品牌,当下的竞争格局明显优于10年前(从过去几年的市场集中度变化可以得知)。从时间上来看,2008年-2012年库存累积的过程是长期的,而本次的库存问题主要来自于短期的外界冲击,且2016-2019年运动鞋服行业景气度高,各个品牌的库存都处于健康状态,因此本次形成的库存问题相对可控(李宁2019年底渠道库存仅为4.2个月,安踏品牌库销比在4-5之间)。

龙头零售管理能力显著提升,消化渠道多样化。经过了2008-2012年的行业低谷后,龙头品牌公司进行了批发向零售模式的转型,直营比例有所提升,且加强了对加盟商的零售指导,应对危机更加从容。且当前库存处理方式更加多元化。1)与2008年相比,运动服饰电商渠道收入占比明显提升,电商渠道的库存消化能力更强,安踏体育/李宁的电商渠道贡献收入比例均在20%左右。2)当下奥莱渠道发展成熟,成为众多品牌清理库存的重要渠道。

投资建议:长期景气度高,龙头竞争力明显

我们长期观点维持不变:我国体育鞋服行业空间广阔,竞争格局稳定(CR5超过65%),我们认为当前体育鞋服行业仍处于高景气度的阶段。短期行业面临冲击,我们认为运动鞋服的龙头公司当下流水恢复程度优于行业平均水平,且过往积累下的零售管理能力更加明显,公共卫生事件影响下市占率有望进一步提升。维持推荐安踏体育、李宁、申洲国际。

安踏体育:Q1安踏集团流水下滑幅度在15%-20%左右,其中FILA品牌表现好于安踏品牌表现,集团电商实现接近50%的增速,预计下半年能够恢复增长。海外方面,若国际公共卫生事件在7月左右得到控制,则Amer业务影响相对可控(冬季收入占比超过65%)。安踏集团作为全球化运营的运动鞋服龙头公司,多品牌战略发展迅速,Amer集团业务整合加快公司的国际化进程。预测FY2020~FY2022年归母净利润分别为56.7/76.0/89.1亿元,现市值1718亿港币,对应2020/2021年PE为27/20倍。

李宁:集团Q1流水下滑15%-20%,其中加盟渠道下滑幅度小于直营渠道,电商实现双位数的流水增长。我们预计集团下半年流水恢复双位数增长,全年收入平稳,在大力的控费下,净利率相较2019年(剔除一次性收益后)仍有所提升。基于李宁的品牌积淀和消费者对其认可度,尽管公共卫生事件会给公司带来短期冲击,我们长期看好集团销售端的改善和盈利能力的提升。我们预计2020-2022年归母净利润为15.3/19.7/22.9亿元,现市值572亿港币,对应2020/2021年PE为33/26倍,维持“买入”评级。

申洲国际:在一体化稳定的产业链基础上,在H1订单保持相对平稳,当前进入Q3订单时段,受到国际公共卫生事件影响我们预计公司订单略有调整,且会加强与客户的沟通频率,利用自身一体化稳定的产业链优势获取客户信赖。海外工厂处于正常开工状态,前期防疫工作准备较好。预测FY2020~FY2022年归母净利润分别为53.7/62.8/74.2亿元,现市值1324亿港币,对应2020/2021年PE为22/19倍。

风险提示

公共卫生事件影响时间及范围超预期对公司业务造成不利影响;下游客户订单波动影响营业收入;海外业务拓展不及预期;棉价波动风险;外汇波动风险。

扫码下载智通APP

扫码下载智通APP