华泰证券:中国平安(02318)OPAT稳增长,以“金融+科技”打造健康诺亚方舟

本文来自微信公众号“华泰金融研究全新平台”,作者:沈娟、陶圣禹。

核心观点

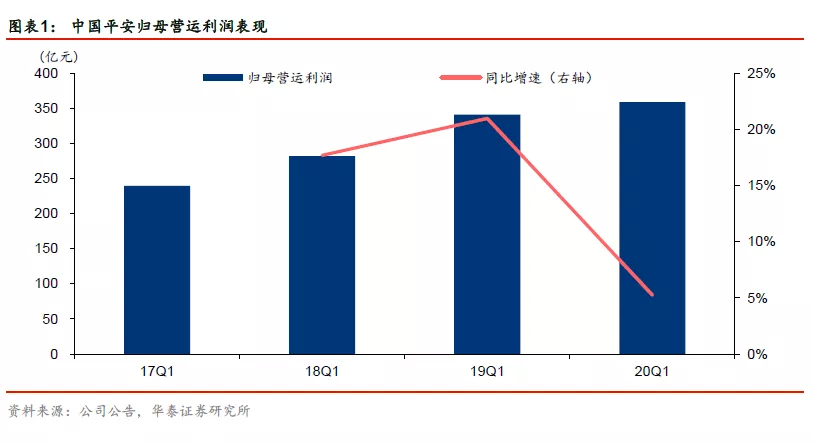

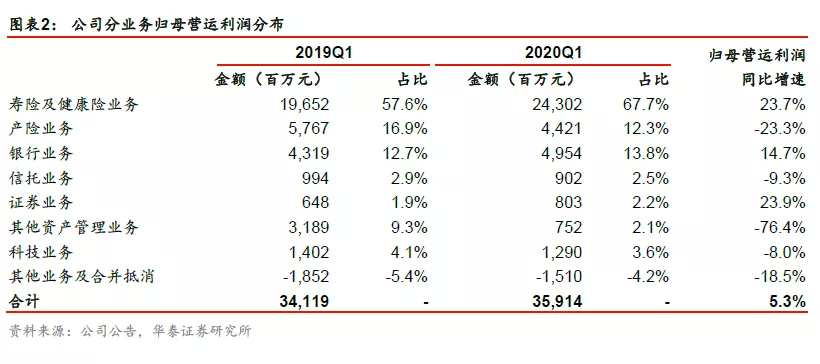

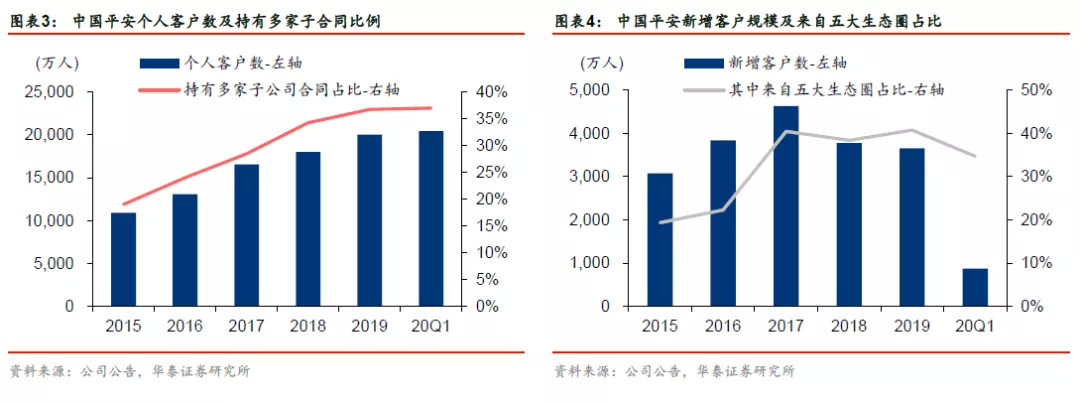

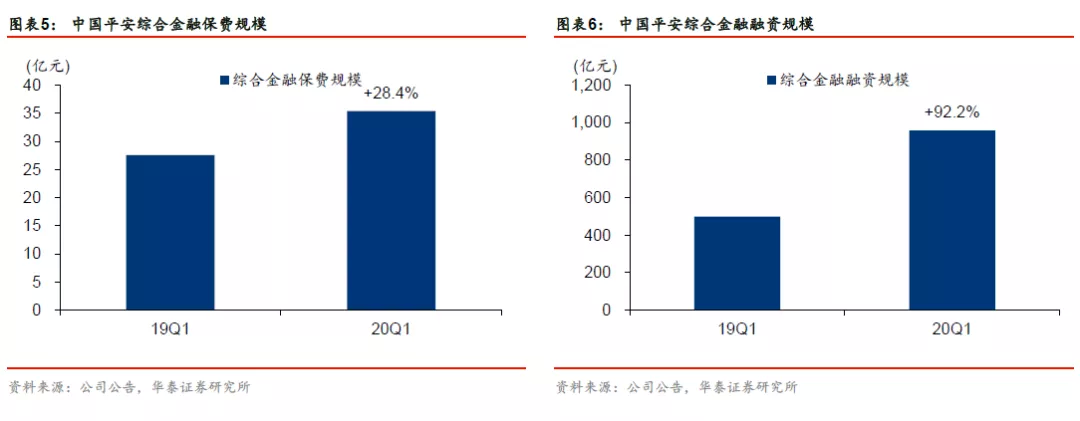

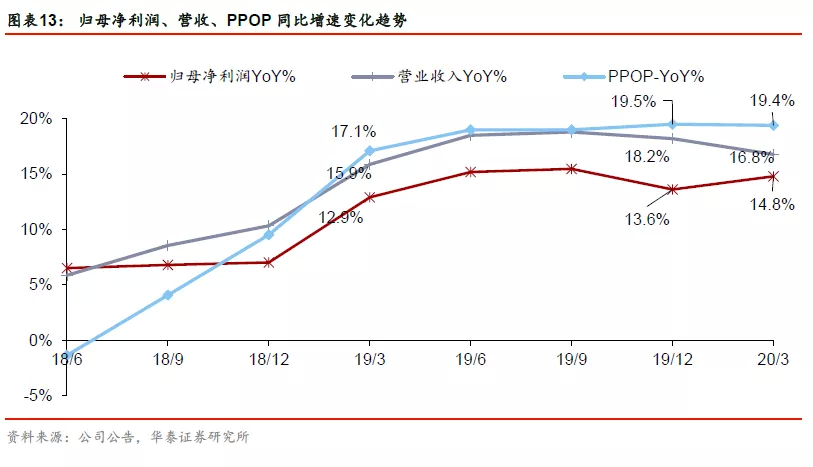

中国平安(02318)20Q1实现归母净利润261亿元,YoY-42.7%,主要系线下业务开展受阻与投资收益下滑共同影响;但归母营运利润实现359亿元,YoY+5.3%,仍维持正增长。公司推动个人与团体客户价值的同步挖掘,一季度新增个人客户871万,团体综合金融保费同比提升28%。公司从客户需求出发,实现综合金融协同发展,持续孵化科技业务,具有长期增长韧性。预计公司2020-22年EPS分别为10.31、12.09、13.98元,维持“买入”评级。

2 人身险规模与Margin承压,财险成本率有所改善

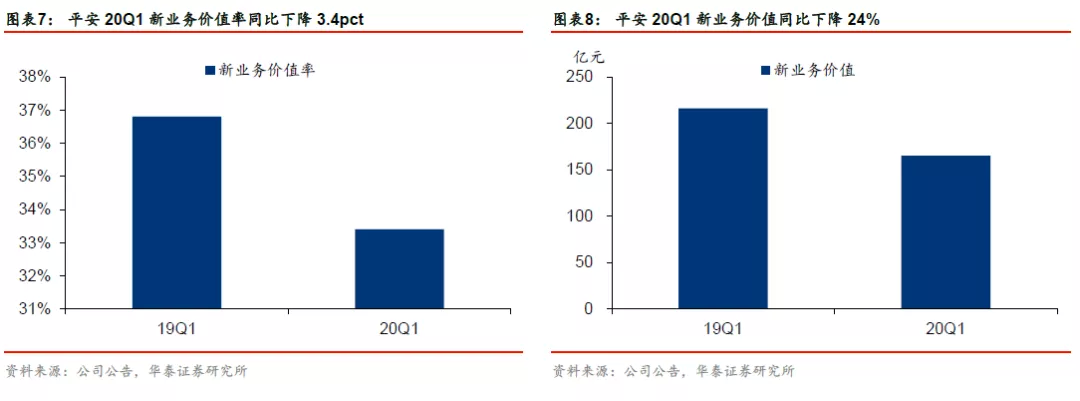

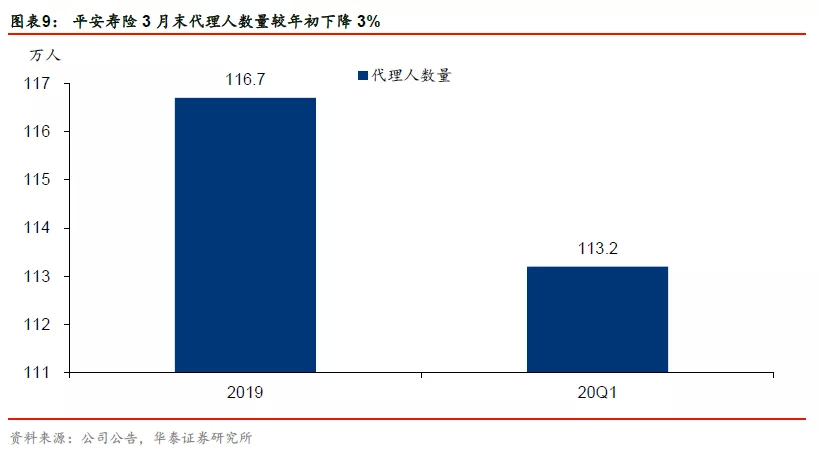

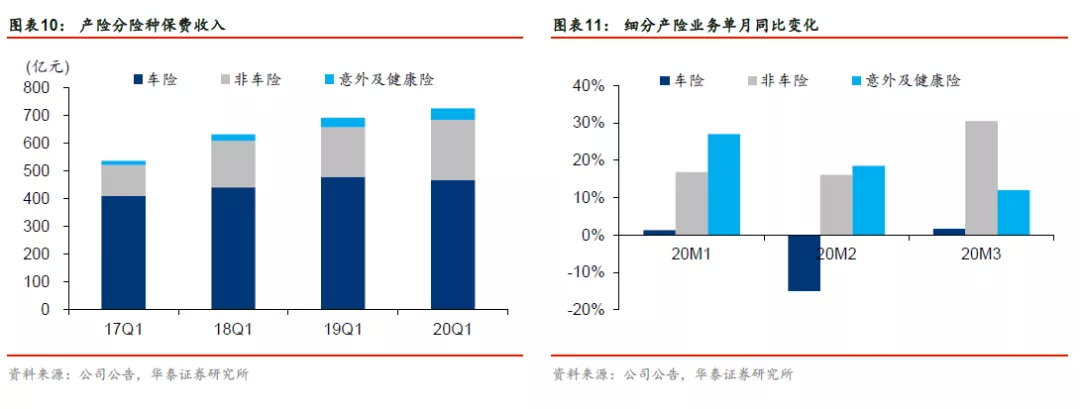

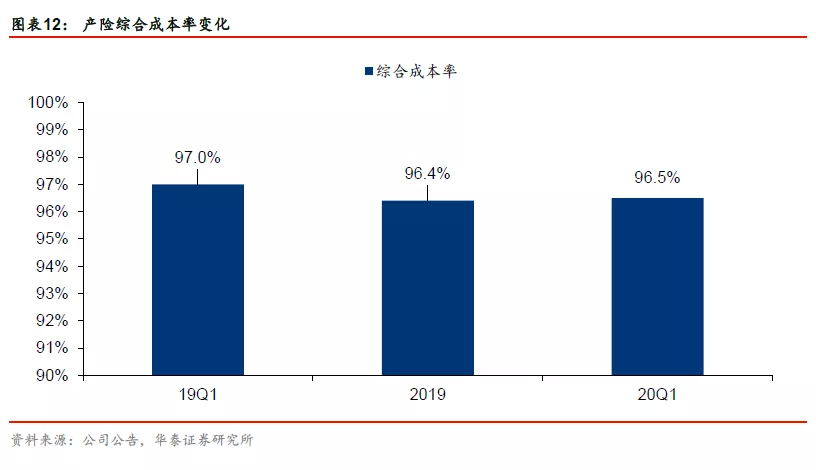

一季度人身险首年保费同比下滑16%,系公共卫生事件下代理人展业有所受限,一季度短期保障险的推进也拖累Margin同比下滑3.4pct至33.4%,进而导致NBV同比减少24%。但3月新单降幅已环比有所收窄,已现边际改善拐点。代理人在转型中也呈现规模收缩态势,人力较年初下滑3%至113万人。相较之下,财险业务维持稳健增长,主要系非车险业务驱动,非车占比也较年初提升7.3pct至35.6%。社会活动频次的下降有效助推成本率的改善,20Q1财险COR同比下降0.5pct至96.5%。

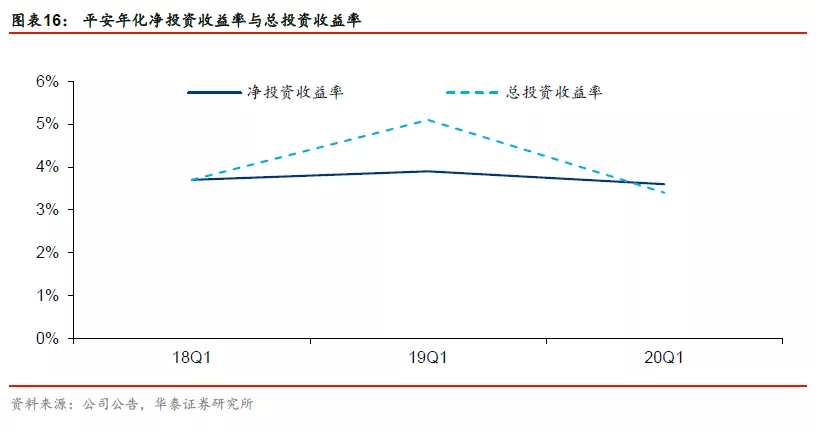

3 净投资收益率保持稳定,综合金融协同发力

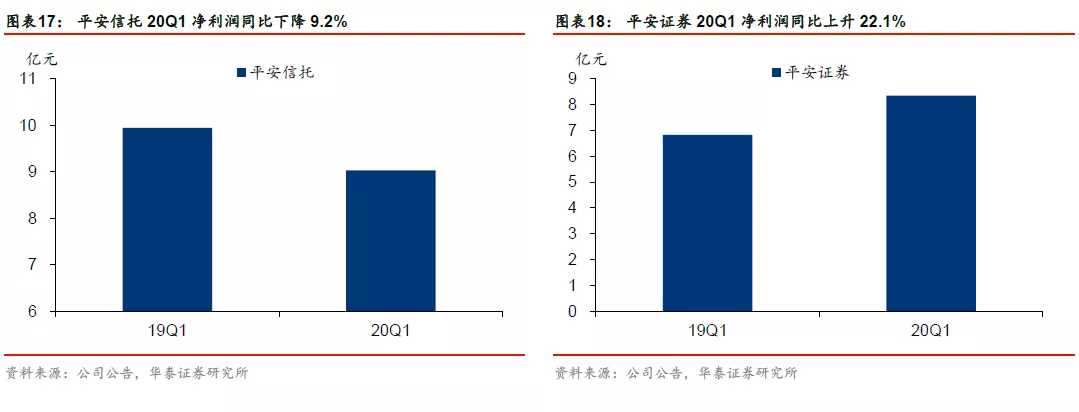

公司于19H2加大固收类资产配置,同时拉长久期,增强抵御风险能力,20Q1净投资收益率保持相对稳定,同比小幅下滑0.3pct至3.6%;而受内外部资本市场波动影响,总投资收益率有所承压,同比下滑1.7pct至3.4%。公司综合金融协同发力效果显著,银行对公挑起大梁,规模扩张继续提速,资产质量整体稳定;信托业务有所承压,主要受公共卫生事件影响导致部分投资项目收益下滑所致;受益于资本市场回暖,交投活跃,证券业务实现逾20%的净利润增长。

4 科技战略持续深化,医疗服务平台助力抗“疫”

公共卫生事件高峰期间,平安好医生(01833)提供24小时在线问诊服务,互联网平台累计访问量突破10亿次;平安智慧城市业务联合国家权威机构打造“公共卫生事件实时动态”系统,上线逾300个官方平台,为公众实时提供公共卫生事件动态;平安依托强大的科技能力,支持全集团近40万人的远程在家办公和音视频会议需求,“知鸟”APP支持超过100万代理人并发在线直播,科技实力得以验证。

5 维持前期盈利预测,维持“买入”评级

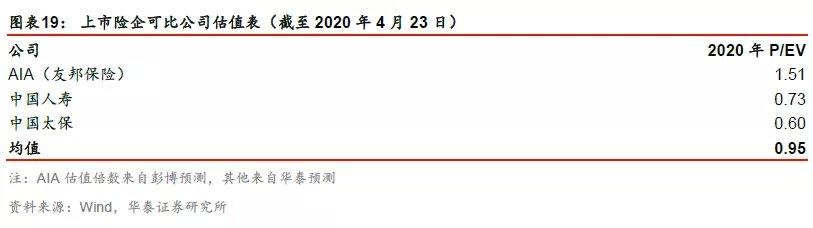

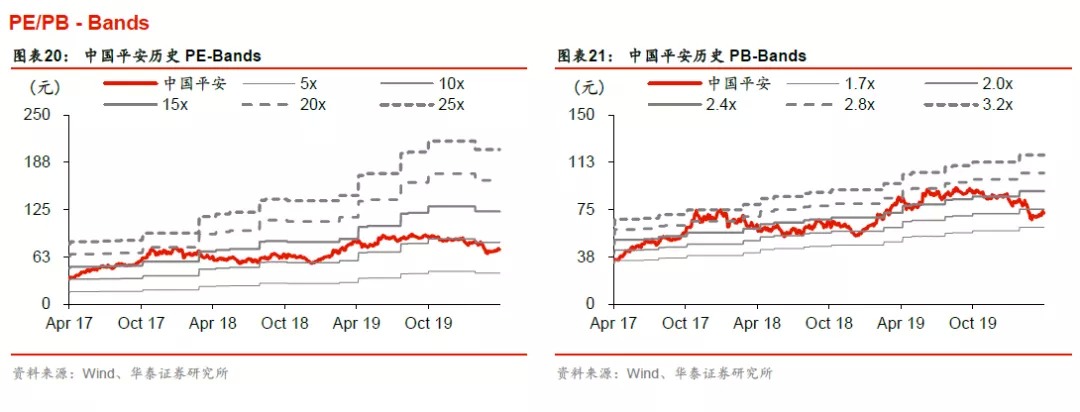

我们维持前期EV预测,预计2020-22年EVPS分别为77.10 /90.33 /105.64元,对应P/EV分别为0.94x、0.80x、0.68x,相应的可比公司2020年平均估值为0.95xP/EV。公司寿险转型领先行业,代理人质态逐步抬升,综合金融优势显著,享受一定估值溢价。维持A股2020年1.2-1.3xP/EV预期,目标价格区间92.52-100.23元,维持“买入”评级。

风险提示:市场波动风险、利率风险、政策与技术风险、消费者偏好风险。

报告正文

1 营运利润维持正增长,人身险业务占比提高

公司2020年一季度实现归母净利润261亿元,YoY-42.7%,主要系线下业务开展受阻与投资收益下滑共同影响;但归母营运利润实现359亿元,YoY+5.3%,仍维持正增长。分业务板块看,由于资本市场波动对寿险及健康险业务的营运利润不产生影响,相应的归母营运利润占比提升10pct至67.7%,实现243亿元,YoY+23.7%;而受资本市场下跌影响,财险投资收益同比减少,营运利润同比下滑23%至44亿元,占比下降4.6pct至12.3%;其他资产管理业务归母营运利润同比下降76%,主要系其中的海外控股、不动产、租赁等公司受公共卫生事件影响利润有所波动,此外去年一季度部分投资项目退出导致的利润释放从而体现出了高基数。尤其值得注意的是,科技业务归母营运利润仅小幅下滑8%,占比相对保持稳定,有望构成稳定的利润增长点。

2 个人客户规模持续增长,团体业务价值持续挖掘

3 寿险及健康险业务:规模与Margin有所承压,代理人转型深化

代理人转型逐步深化,质态持续提升。平安寿险转型持续深化,代理人质态提升是主旋律,截至3月末,平安寿险代理人113.2万人,较年初下降3%。公共卫生事件期间由于求职市场需求旺盛,增员环境有所宽松,但公司并非纯粹追求队伍规模增长,未降低考核标准,因此目前仍处于净脱落状态。另一方面,公司在转型过程中持续推进数字化营业部建设、智能代理人招聘培训、基本法优化、优才计划落地等,通过改革建立以质量为核心的长期发展平台。预计伴随战略的不断落地,公司代理人质态持续改善,竞争力稳步提升。

4 产险业务:非车险稳健增长优化业务结构,COR稳步改善凸显优良品质

综合成本率有所改善,业务品质保持优良。公司20Q1综合成本率同比下降0.5pct至96.5%,业务质态有所改善,我们判断在公共卫生事件影响下,居民出行频次降低,车险理赔下降进而推动的赔付率下行。未来随着商车费改的逐步推进,大型险企有望在竞争中把握规模优势,实现份额的进一步抬升。

5 银行业务:对公挑起大梁,经营韧性显现

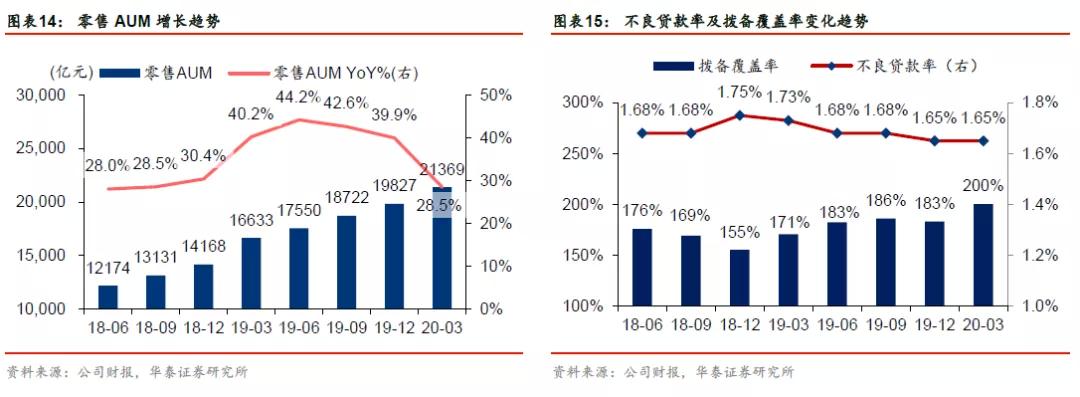

资产质量整体稳定,对公和零售分化。3月末不良贷款率1.65%,季环比持平;拨备覆盖率200%,季环比+17pct,信用减值损失同比+22.6%,仅略快于PPOP增速(+19.4%)。对公不良率降低冲抵了零售不良率上升,信用卡、新一贷、汽融不良率分别较上年末上升66bp、29bp、33bp,公共卫生事件影响呈现。对公贷款不良率较上年末-48bp至1.81%,一方面由于对公贷款规模增长,另一方面由于清收力度加大。潜在风险指标继续改善,逾期60+偏离度92%,较上年末下降4pct。资本充足率、核心一级资本充足率分别为14.27%、9.20%,分别较上年末+1.05pct、0.09pct,2月25日300亿元永续债的发行充实了资本实力。

三大战略形成合力,应对公共卫生事件更从容。“科技引领、零售突破、对公做精”在应对公共卫生事件中形成了合力。对公为中流砥柱,Q1新增贷款91%为对公(含贴现),对公投放奠定了量增基础。零售更专注于中高端客户,私行客户数、AUM较上年末增长7.7%、9.8%,分别快于零售客户数、零售AUM增速6.1pct、2.0pct。科技引领作用呈现,Q1科技条线累计响应需求数同比+20%以上,口袋银行APP注册用户数较上年末增长7.5%;Q1口袋财务交易笔数同比+92.8%,交易金额同比+126.4%。理财转型加快,净值型产品占比达到52.7%(上年末43.6%)。

6 资产管理:净投资收益率保持稳定,资管结构化增长明显

汇丰停止派息事件整体影响较小。汇丰控股于3月31日公告称取消19Q4-20Q3股息派发,以应对公共卫生事件对经济可能产生的影响和冲击。回溯汇丰控股的分红历史,我们发现过去三年派息总额稳定,每年均为0.51美元/股,我们预估平安持有汇丰的全年分红收益减少50亿元人民币,对净投资收益率的影响在一季度已有所表现。但结合总投资资产规模来看,公司持有的汇丰控股的股份占比较小,因此对整体影响较小。

信托业务有所承压,证券业务增长亮眼。截至3月份,平安信托资产管理规模为4327亿元,较2019年末下降2.2%。20Q1实现净利润9亿元,YoY-9.2%,系公共卫生事件影响部分投资项目收益下滑所致。但受益于资本市场回暖、交投活跃,平安证券20Q1实现净利润8.3亿元,YoY+22.1%,增速亮眼。公司依托集团综合金融体系,逐步打造智能化证券服务平台,完善客户服务体系。

7 金融科技业务:科技战略持续深化,医疗服务平台助力抗“疫”

平安医保科技:全方位赋能医疗生态圈。平安医保科技以智慧医保系统为核心,打造“智慧医保一体化”平台,为医保局赋能;同时从医保出发,围绕医院、医生、药店、参保人,积极延伸打造医疗管理综合解决方案;在保险产品设计、风险控制和营销渠道等方面为商业保险公司赋能。截至2020年3月末,协同平安健康(检测)中心联合日本合作方跨国捐赠医疗物资9.2万件,价值近300万元;派遣移动CT车驰援武汉,通过移动CT车筛查5,304人;承接核酸检测样本共计33,113个;协助国家卫健委能力建设和继续教育中心落地基层抗“疫”、防疫培训,助力地市医保局实现“掌上办”业务模式。

陆金所控股:综合性线上财富管理与个人借款科技平台。截至2020年3月末,在线上财富管理领域,陆金所控股客户资产规模较年初增长2.3%至3548亿元,主要受益于新监管形势下陆金所控股积极推进的业务转型;在个人借款领域,管理贷款余额较年初增长9.5%至5063亿元。

金融壹账通(OCFT.US):提供基于云端设计的科技解决方案。公司于2019年12月13日登陆纽交所,主要工作是将丰富的金融服务行业经验与领先的科技融合,为金融机构提供端到端的科技应用和业务服务,赋能金融机构,助力金融机构增加收入、管控风险、提升效率、提高服务质量和降低成本,进而实现数字化转型。

汽车之家:建立以数据和技术为核心的汽车生态圈。围绕整个汽车生命周期,为汽车消费者提供丰富的产品及服务。同时,在数据业务领域,汽车之家致力于打通研发、营销、转化各环节,全面赋能主机厂和经销商。汽车之家与时俱进,顺应时势,以“先知、先觉、先行”的方法论帮助车企洞察趋势、分析问题、定制解决方案,助力车企赢得先机,实现数字化转型。

平安智慧城市:以科技赋能城市发展。在生活板块,平安智慧城市业务助力深圳市政府通过“i深圳”APP提供“深i您”系列抗疫服务,为深圳抗疫和复工复产提供坚强保障,获得客户的高度认可;截至2020年3月末,“i深圳”APP累计注册用户数近900万,月活跃用户数超600万。在医疗板块,平安智慧城市业务联合国家权威机构打造“公共卫生事件实时动态”系统,上线逾300个官方平台,覆盖全国21个省和31个地市,为公众实时提供公共卫生事件动态。

8 风险提示

1、市场波动风险。公司利差利源主要是保费成本与投资收益差额,资本市场大幅波动可能带来险企投资收益急剧下降,投资端可能出现负增长甚至亏损,进而影响险企利润;

2、利率风险。固定利率工具使公司面临公允价值利率风险,浮动利率工具使公司面临现金流利率风险。利率下行可能缩窄利差空间,进而影响会计利润;

3、政策风险。保险行业各项业务开展均受到严格的政策规范,未来政策的不确定性将影响行业改革转型进程及节奏;

4、技术风险。当前保险行业加速推进金融科技的运用,并投入了大量的成本。未来金融科技的发展及回报若低于预期,将会拖累行业整体表现;

5、消费者偏好风险。保险产品作为消费品,与需求端关系密切,保费收入若不及预期,可能导致整体行业业绩下滑。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP