油价暴跌吓跑投资者?不,美国原油基金(USO.US)周入22亿美元称王!

本文来自微信公众号“美股基金策略”,作者王延巍。

拦不住,三月以来,原油ETF资金流入不断,被埋之后,22亿美元上周再度加入抄底战团! 这一周的美股整体过程就是被负油价闪了一下腰,然后又回过神反弹基本收复失地。

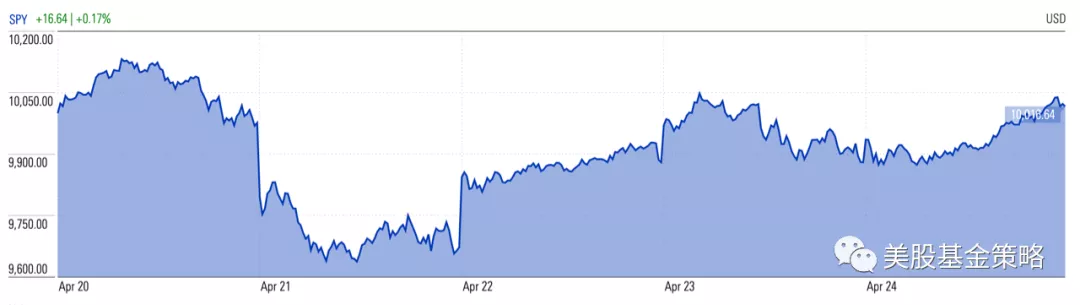

从挂钩标普500指数的SPY近5个交易日走势来看,可以直观的感知这个过程,美股投资者对于能源领域的刺激越来越淡定,因为这毕竟也是公共卫生事件对经济负面的一种反应,大部分投资者需要关注更高层面的经济影响问题。

从挂钩标普500指数的SPY近5个交易日走势来看,可以直观的感知这个过程,美股投资者对于能源领域的刺激越来越淡定,因为这毕竟也是公共卫生事件对经济负面的一种反应,大部分投资者需要关注更高层面的经济影响问题。

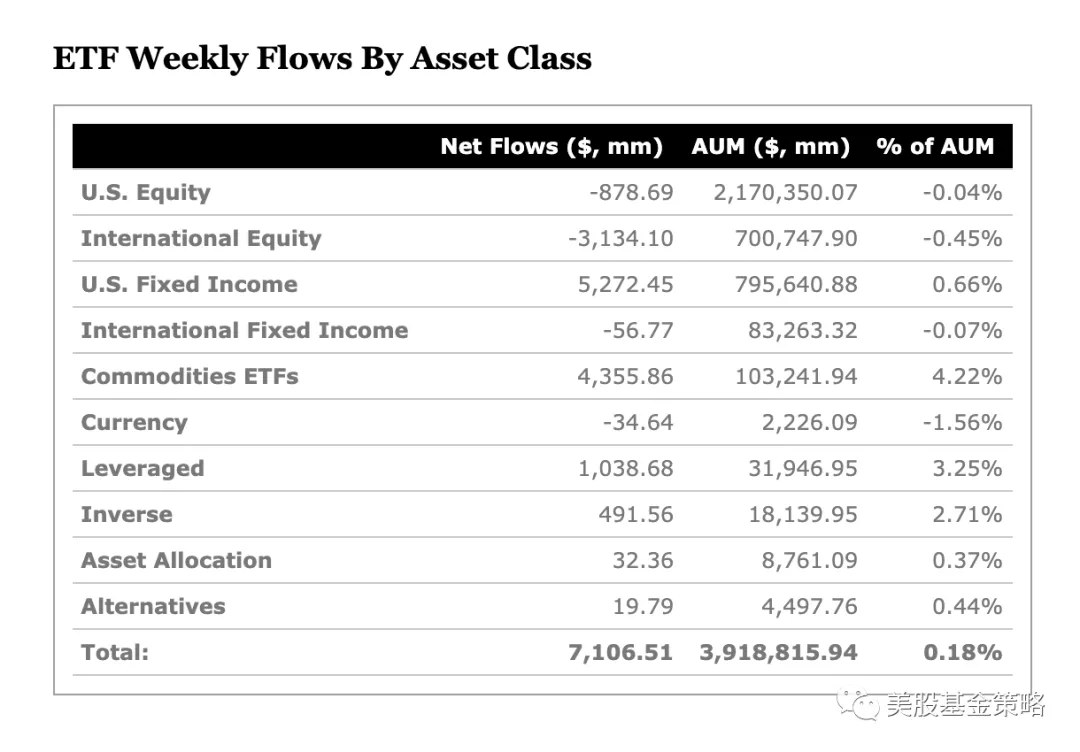

而过去一周,美国市场ETF从总量上来看似乎淡定的继续保持净流入状态,一周71亿美元的净流入也不算少,但是仔细看看品种分布却有玄机。股票类ETF出现了流出,但是美国固收类ETF却大举净流入52亿美元,更奇怪的是大宗商品类ETF竟然净流入43.55亿美元,什么情况?

而过去一周,美国市场ETF从总量上来看似乎淡定的继续保持净流入状态,一周71亿美元的净流入也不算少,但是仔细看看品种分布却有玄机。股票类ETF出现了流出,但是美国固收类ETF却大举净流入52亿美元,更奇怪的是大宗商品类ETF竟然净流入43.55亿美元,什么情况?

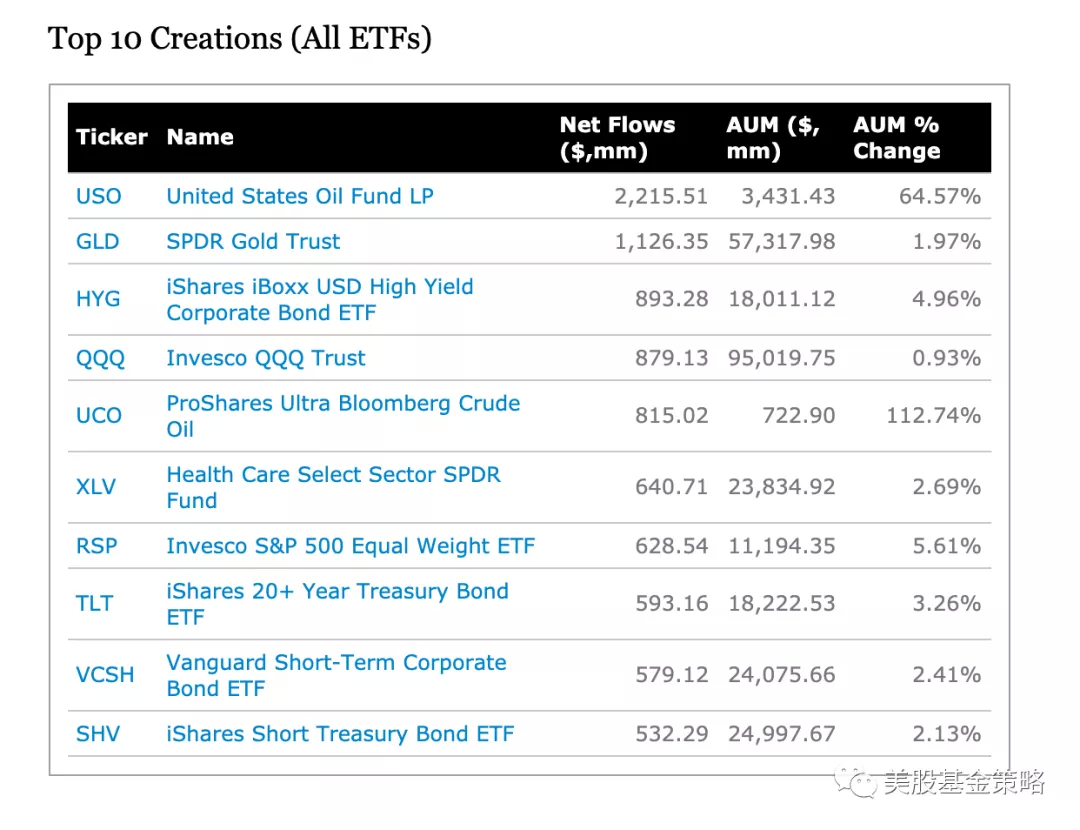

看具体ETF的净流入情况你会更觉得玄妙,上周因为负油价成为焦点的美国原油基金(USO.US)(当然,没有某宝那么惨)竟然净流入22亿美元,位居一周净流入榜首位!规模增长64.57%,更强劲的是两倍做多没有的UCO净流入8.15亿美元,规模翻倍,这是有人铁了心抄底?与此同时,最新的数据表明,上周USO的做空仓位占比也增加到了10.93%。

看具体ETF的净流入情况你会更觉得玄妙,上周因为负油价成为焦点的美国原油基金(USO.US)(当然,没有某宝那么惨)竟然净流入22亿美元,位居一周净流入榜首位!规模增长64.57%,更强劲的是两倍做多没有的UCO净流入8.15亿美元,规模翻倍,这是有人铁了心抄底?与此同时,最新的数据表明,上周USO的做空仓位占比也增加到了10.93%。

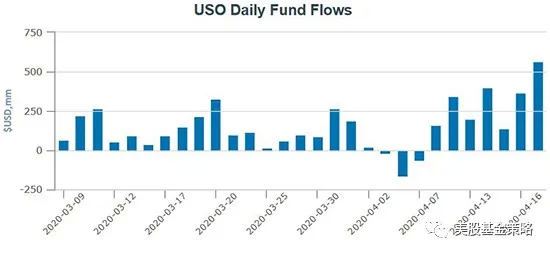

其实通过USO对油价抄底并不发生在负油价的暴跌之后,在负油价发生前一个来月,USO整体都呈现净流入状态,不知道这些朋友在暴跌那天会是怎样的心情。

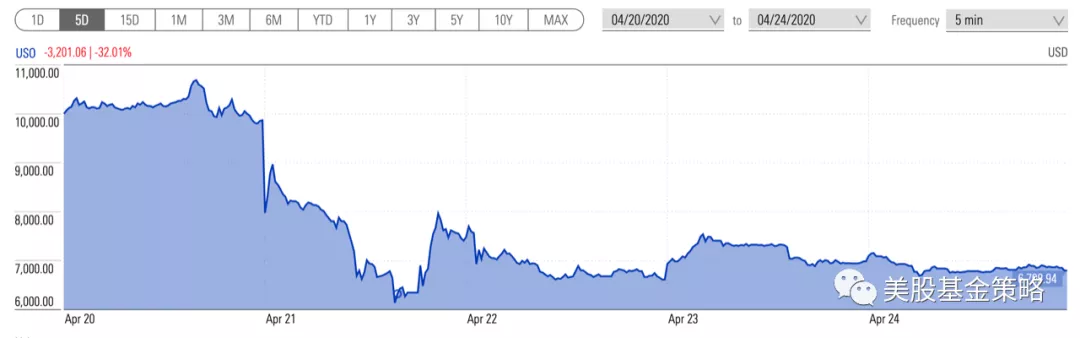

近一个月,USO的走势是这样的,也就是腰斩。

近一个月,USO的走势是这样的,也就是腰斩。

近5个工作日,USO的走势是这样的,前面买入USO的投资者除非是进行专门的对冲或者其它衍生交易,估计也会很惨,当然好在亏损的是本金,没有倒欠基金公司钱。

近5个工作日,USO的走势是这样的,前面买入USO的投资者除非是进行专门的对冲或者其它衍生交易,估计也会很惨,当然好在亏损的是本金,没有倒欠基金公司钱。

同时,我们发现黄金基金GLD也有强势入金表现,以11.26亿美元位居第二。同样带有避险特性的短债基金VCSH、SHV也跻身前十,看来投资者在美股反弹期间也不忘风险,随着美国财报季的展开,我们在美股强势反弹之后是不是也需要关注下近期风险呢?

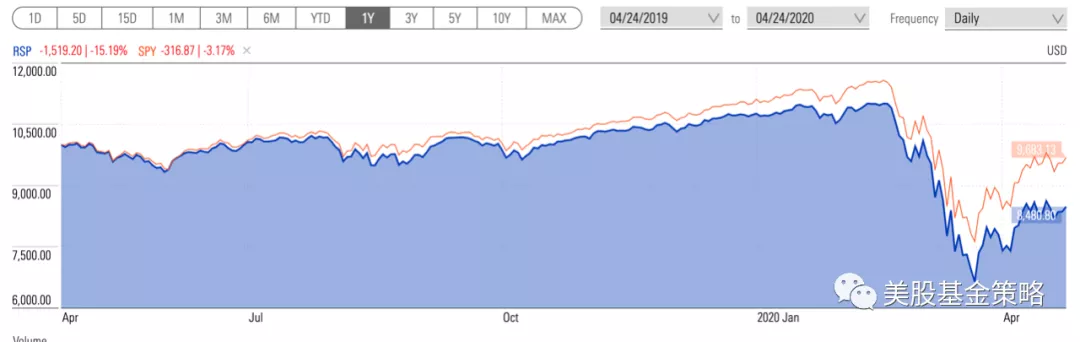

本周资金净流入前十我们还看到了一个老朋友RSP,也就是等市值权重的标普500指数基金,也就是并不完全按照基金成分股市值权重持仓,而是将它们的仓位搞平均主义保持一致。当然,每只股票每天涨跌不同,也不可能每天都去调仓保持一致,毕竟这样的交易成本将无比高昂,所以这只基金是季度调仓的时候做一次动态再平衡保持等市值权重。关于这只基金早在2015年我便有过介绍《指数投资的“平权运动”:平均加权指数ETF的代表RSP》,借着它再度进入我们的视野,我们再将它与SPY在近期市场环境下做个比较。

让我们看看在2月20日到3月23日市场跌的比较惨的时候,RSP相对更惨,这个可以理解,在极端市场环境下相对小市值的公司跌的更惨,由于等市值权重,它们对整只基金的影响更大。

让我们看看在2月20日到3月23日市场跌的比较惨的时候,RSP相对更惨,这个可以理解,在极端市场环境下相对小市值的公司跌的更惨,由于等市值权重,它们对整只基金的影响更大。

从近一年表现来看,也可以看出RSP在这样的市场环境下波动更大。

从近一年表现来看,也可以看出RSP在这样的市场环境下波动更大。

如果我们从美国次贷危机后大牛市起点的2009年3月算起,那么到现在RSP的收益也比SPY略胜一筹。

如果我们从美国次贷危机后大牛市起点的2009年3月算起,那么到现在RSP的收益也比SPY略胜一筹。

如果截止到今年大跌前的1月底,RSP的优势会更大一些,多赚了50多个点,毕竟牛市中常常板块轮动,等市值权重可以充分发挥牛市的力量,但是在目前这样的极端环境下就可能产生一些负面影响了。

如果截止到今年大跌前的1月底,RSP的优势会更大一些,多赚了50多个点,毕竟牛市中常常板块轮动,等市值权重可以充分发挥牛市的力量,但是在目前这样的极端环境下就可能产生一些负面影响了。

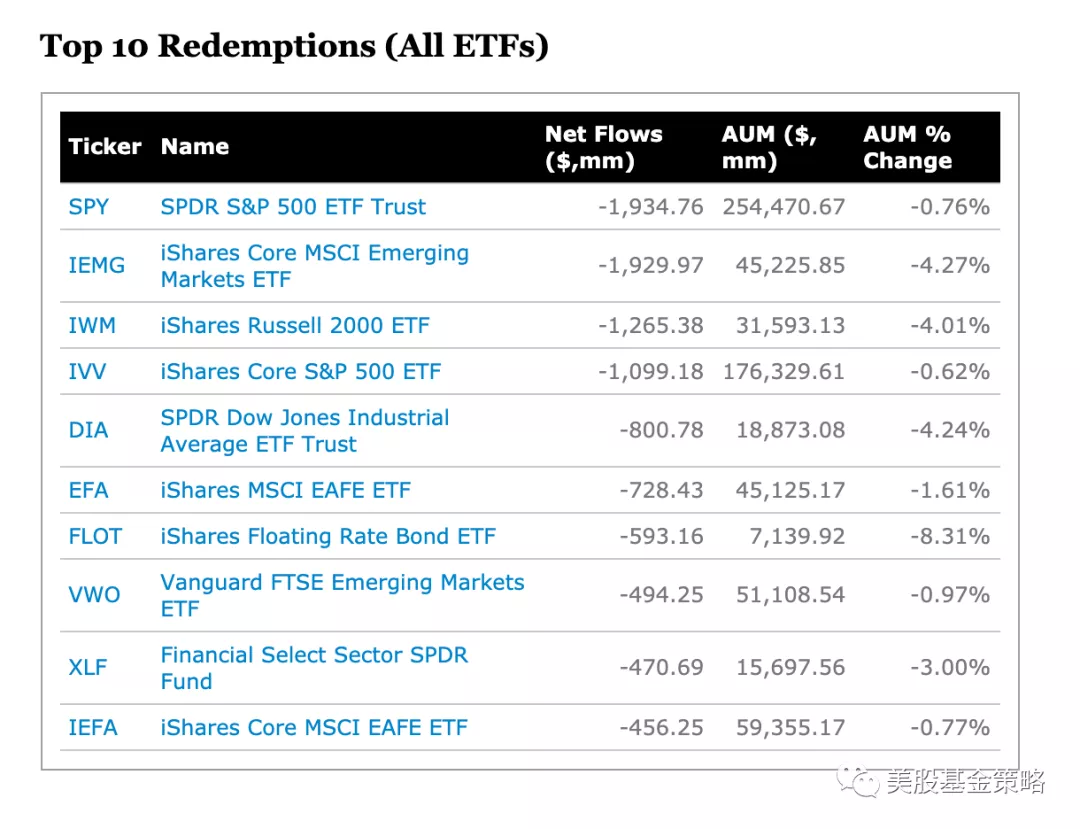

再看资金净流出的前十只ETF,有意思了,九只股票类ETF,而且都是主流指数,包括挂钩标普500指数的两大ETF:SPY、IVV,分别净流出19.34亿美元和10.99亿美元,挂钩道琼斯工业指数的DIA也有8亿美元流出。金融板块率先拉开了美国财报季大幕,率先出场的金融巨头纷纷如预期般的收入下滑,坏账拨备增加,于是金融板块基金XLF净流出4.7亿美元当然也在预期之中。

再看资金净流出的前十只ETF,有意思了,九只股票类ETF,而且都是主流指数,包括挂钩标普500指数的两大ETF:SPY、IVV,分别净流出19.34亿美元和10.99亿美元,挂钩道琼斯工业指数的DIA也有8亿美元流出。金融板块率先拉开了美国财报季大幕,率先出场的金融巨头纷纷如预期般的收入下滑,坏账拨备增加,于是金融板块基金XLF净流出4.7亿美元当然也在预期之中。

国际市场方面,新兴市场相关的IEMG和VWO,非美发达国家市场的EFA和IEFA都位列前十。

(编辑:杨杰)

扫码下载智通APP

扫码下载智通APP