安信证券:建材板块多点开花,水泥及消费建材尤为亮眼

本文来源于微信公众号“安信证券环保公用研究”,作者邵琳琳。

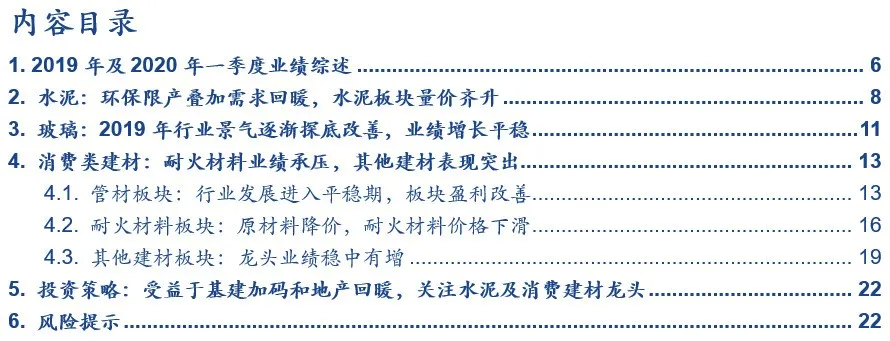

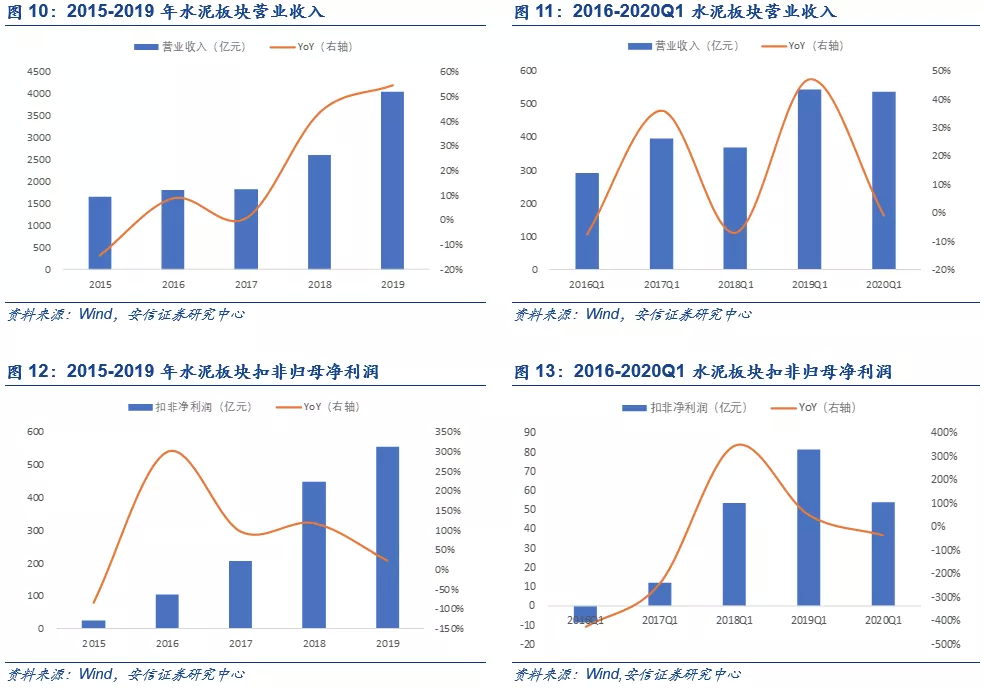

受益于基建投资增速回暖、地产竣工改善及宏观环境稳定,建材板块2019年业绩增长明显。根据WIND数据,2019年建材板块实现营业收入6019亿元,同比增长37%;2020Q1建材板块实现营业收入831亿元,同比下降9%。其中,水泥板块2019年实现营业收入4043亿元,同比增长55%;2020Q1实现营业收入537亿元,同比下降1%;玻璃板块2019年实现营业收入380亿元,同比增长10%;2020Q1实现营业收入66亿元,同比下降17%;消费建材板块2019年实现营业收入1596亿元,同比增长12%;2020Q1实现营业收入228亿元,同比下降21%。2020Q1各个板块营收下降,主要是因为公共卫生事件影响终端需求。

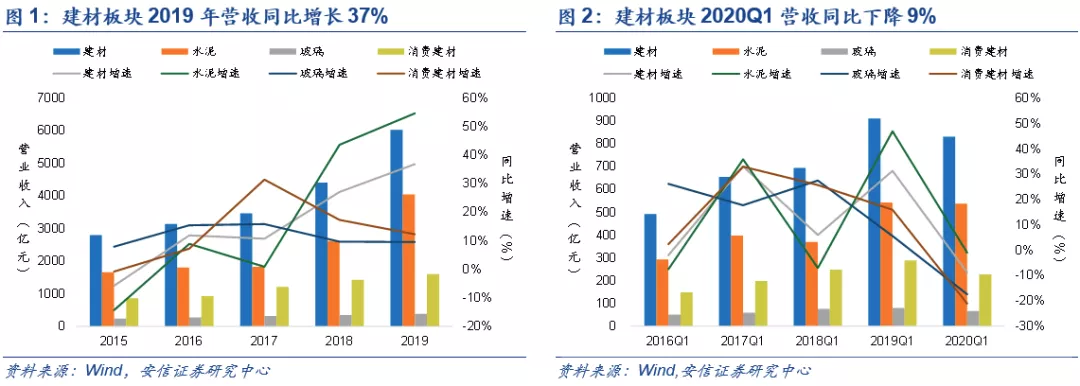

建材板块受益于供需格局改善,经营状况好转,增幅收窄主要系2018年基数较大。根据WIND数据,2019年建材板块扣非归母净利润675亿元,同比增长36%,在28个申万A股一级行业中位列第9位。其中,水泥板块实现扣非归母净利润555亿元,同比增长24%;玻璃板块实现扣非归母净利润24亿元,同比增长34%,消费建材板块实现扣非归母净利润95亿元,同比增长36%。2020Q1公共卫生事件导致下游需求缩减,建材产品销量承压,建材板块实现扣非归母净利润60亿元,同比下降37%。其中,水泥板块实现扣非归母净利54亿元,同比下降34%;玻璃板块实现扣非归母净利4亿元,同比增长4%;消费建材实现扣非归母净利2亿元,同比下降79%。

板块分化显著,受益于供给侧改革及下游需求回暖,水泥及消费建材表现尤为突出。

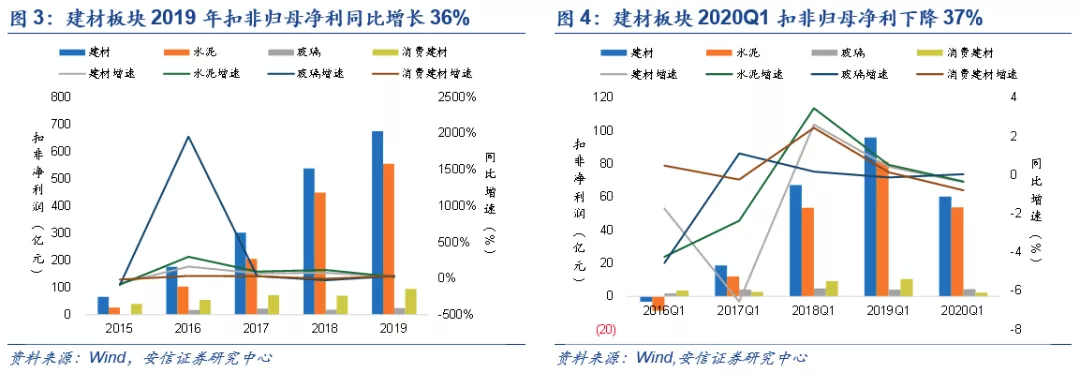

水泥板块,受益于环保限产、错峰生产、矿山综合治理等多项限产措施,叠加国内基建投资平稳增长、房地产开发韧性较强,国内水泥市场供需关系持续改善,水泥量价齐升,行业盈利向好。根据WIND数据,2019年水泥板块营业收入4043亿元,同比增长55%;2020Q1水泥板块营业收入为831亿元,同比下降9%。扣非归母净利润方面,2019年水泥板块为555亿元,同比增长24%;2020Q1为54亿元,同比下降34%。

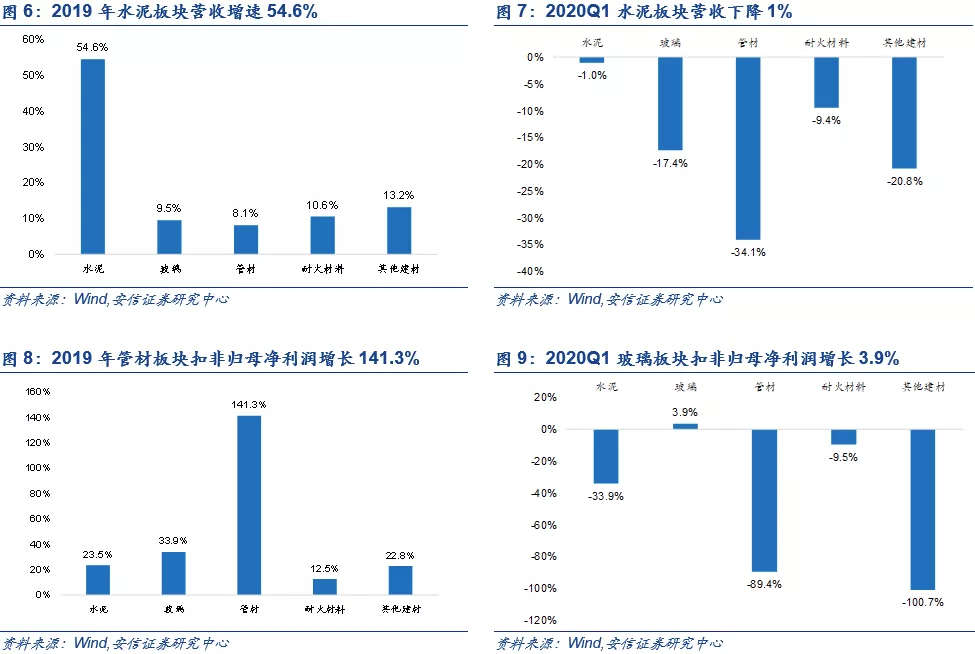

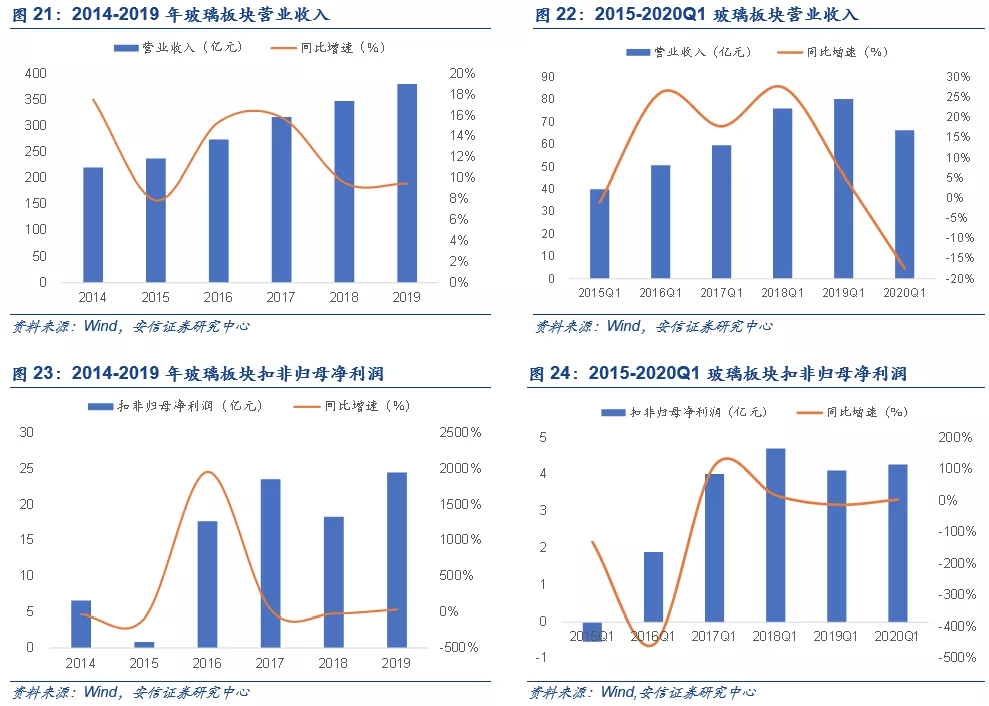

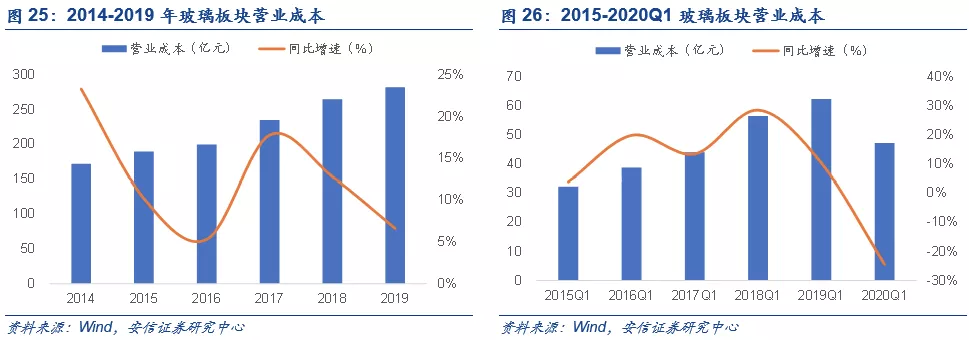

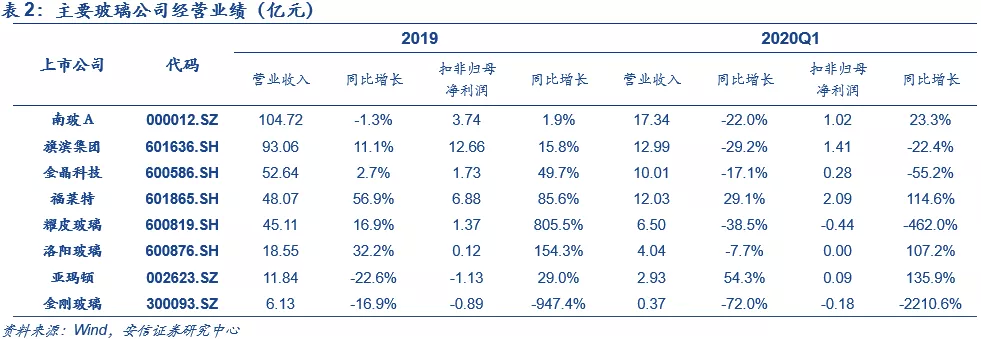

玻璃板块,2019年平板玻璃行业供给侧改革持续推进叠加环保政策趋严,新增产能受限而需求端边际明显改善,行业景气程度逐渐探底改善,板块业绩增长平稳。根据WIND数据,2019年玻璃板块营业收入380亿元,同比增长9.5%;2020Q1玻璃板块营业收入为66亿元,同比下降17.4%,主要系公共卫生事件抑制需求,影响销量。在扣非归母净利润方面,2019年玻璃板块为24.5亿元,同比增长33.9%;2020Q1为4.3亿元,同比增长3.9%。

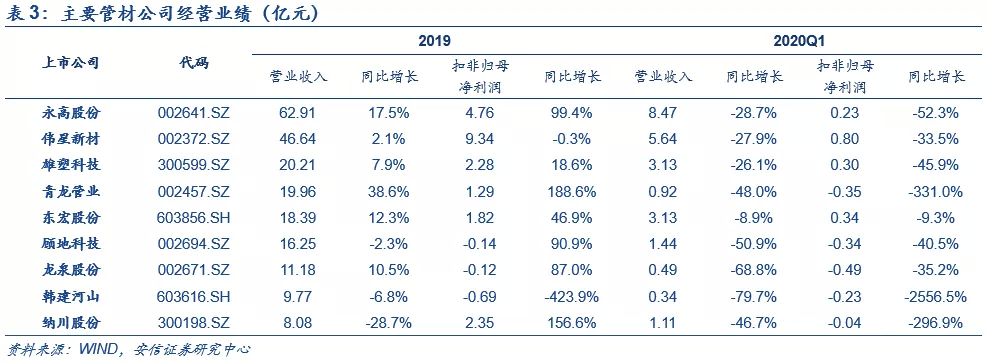

管材板块,2019年国内经济承压,“房住不炒”的政策定调下,国内房地产市场降温;多地大型基建及配套设施项目暂停,国内管材行业发展进入平稳期。根据WIND数据,2019年管材板块实现营业收入213.4亿元,同比增长8.1%;实现扣非归母净利润20.9亿元,同比增长141%。2020Q1管材板块实现营业收入24.7亿元,同比下降34%;实现扣非归母净利润0.21亿元,同比下降89%。

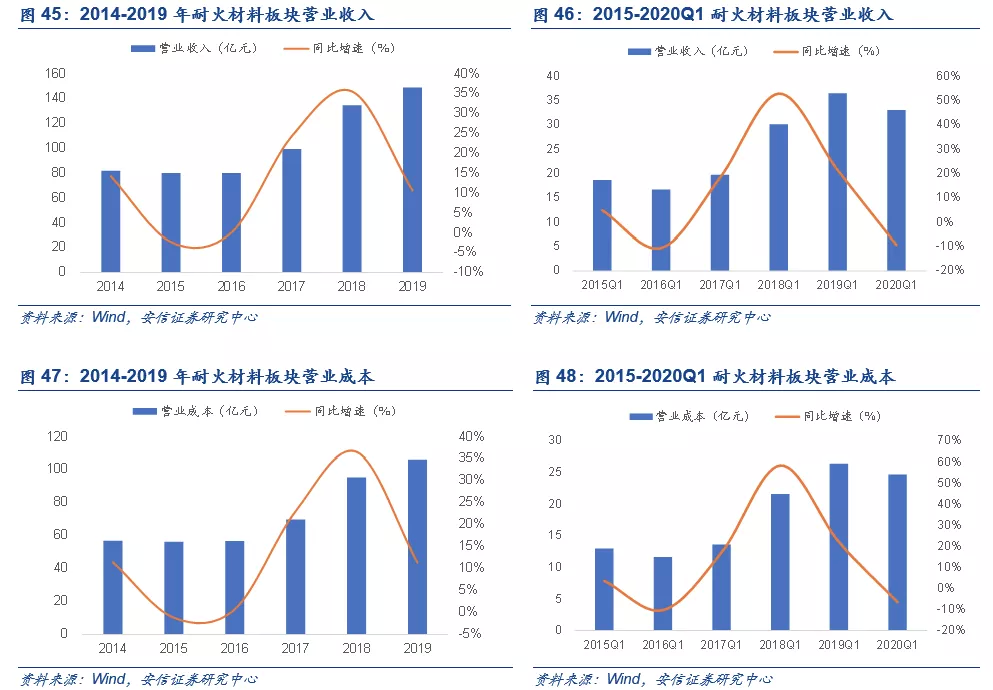

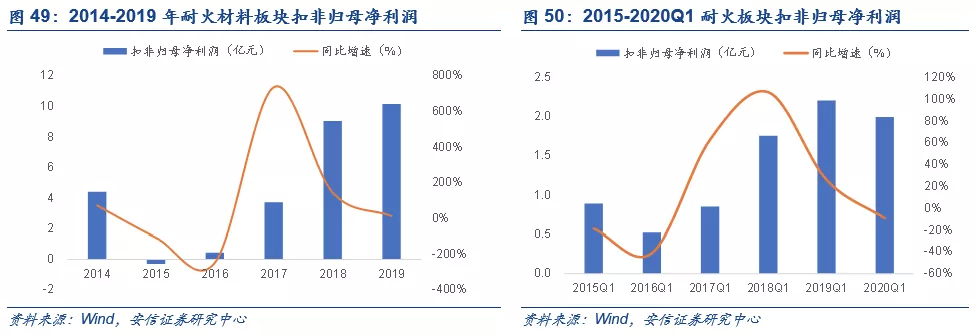

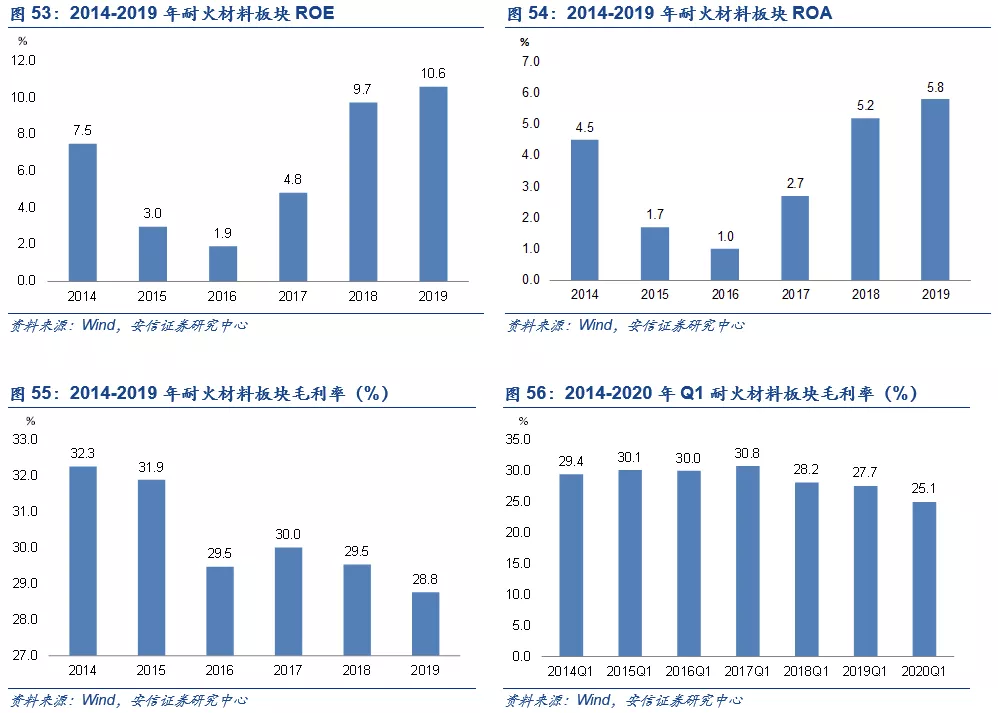

耐火材料板块,行业整体发展平稳,产量小幅增长。2019年,耐火材料板块实现营业收入148.8亿元,同比增长10.6%;扣非归母净利润10.1亿元,同比增长12.5%。2020Q1耐火材料板块实现营业收入33亿元,同比下降9.4%;扣非后归母净利润2亿元,同比下降9.5%。2019年耐火材料的营收增速下滑,一方面是因为2019年镁砂价格下滑约50%导致耐火材料制品市场价格下降,行业业绩受影响;另一方面是因为2018年基数较大(营收增速35.5%)。

其他建材板块,根据WIND数据,2019年其他建材板块实现营业收入1234亿元;实现扣非归母净利润64.4亿元,同比增长22.8%。受公共卫生事件影响,2020Q1其他建材板块实现营收170.1亿元,同比下降20.8%;扣非归母净利润合计-0.04亿元,同比下降100.7%。防水龙头东方雨虹、石膏板龙头北新建材业绩亮眼。

投资建议:受益于基建加码和地产回暖,关注水泥及消费建材龙头。

水泥板块,基建加码叠加部分区域供需格局不断改善,建议关注区域水泥龙头。4月下旬,国内水泥市场进入上半年最旺时期,加上前期被积压需求集中释放,下游需求表现较好,企业库存不断下降,大部分地区降至中等或以下水平,水泥价格开启上行之路。建议关注具有高配置价值的历史高分红、估值低的水泥龙头海螺水泥(00914)。华北区域需求恢复缓慢,价格基本平稳,建议关注重组后经营数据明显改善、受益于华北基建地产稳定投资、雄安新区水泥需求亟待放量的冀东水泥。中南区域价格出现上调,下游需求恢复较快,后期价格有望推涨,建议关注受益于粤东水泥供需格局改善及万吨产线即将投产的区域龙头塔牌集团。根据数字水泥网数据,截至4月30日,湖北地区水泥企业综合平均出货率达到100-110%。截至4月19日,湖北省亿元以上项目开工数量同比增长8倍,建议关注布局华中及西南地区、区域景气向好的华新水泥。

消费建材板块,有望受益与地产回暖及2020年旧改目标。近日,国常会确定加大城镇老旧小区改造力度,推动惠民生扩内需。会议提出2020年改造城镇老旧小区3.9万个,涉及居民近700万户,较去年增加一倍。同时要求重点改造完善小区配套和市政基础设施,提升公共服务水平。随着房地产下游集中度提升、精装房占比提升、老旧小区改造目标明确,品牌/渠道/成本具有明显优势的龙头供应商有望迎来业绩高增速,建议关注工程渠道优势明显、议价能力较强的竣工端品种北新建材,以及规模/渠道/品牌优势明显的防水龙头东方雨虹。

风险提示:基建及房地产投资不达预期、水泥跨区产能置换超预期、原材料价格波动超预期、公共卫生事件控制不及预期。

2019年及2020Q1业绩综述

基建增速回暖、地产竣工改善及宏观环境稳定,建材板块2019年业绩增长明显,2020Q1受公共卫生事件影响,业绩有所回落。根据WIND数据,2019年建材板块实现营业收入6019亿元,同比增长37%;2020Q1建材板块实现营业收入831亿元,同比下降9%。其中,水泥板块(共19家上市公司)2019年实现营业收入4043亿元,同比增长55%;2020Q1实现营业收入537亿元,同比下降1%;玻璃板块(共8家上市公司)2019年实现营业收入380亿元,同比增长10%;2020Q1实现营业收入66亿元,同比下降17%;消费建材板块(共41家上市公司,其中管材企业9家,耐火材料企业5家,其他建材企业27家)2019年实现营业收入1596亿元,同比增长12%;2020Q1实现营业收入228亿元,同比下降21%。2020Q1各个板块营收下降,主要是因为公共卫生事件影响终端需求。

受益于供需格局改善,经营状况好转,增幅收窄主要系2018年基数较大。根据WIND数据,2019年建材板块扣非归母净利润675亿元,同比增长36%,在28个申万A股一级行业中位列第9位。其中,水泥板块实现扣非归母净利润555亿元,同比增长24%;玻璃板块实现扣非归母净利润24亿元,同比增长34%,消费建材板块实现扣非归母净利润95亿元,同比增长36%。2020年一季度,公共卫生事件导致下游需求缩减,建材产品销量承压,建材板块实现扣非归母净利润60亿元,同比下降37%,其中水泥板块实现扣非归母净利54亿元,同比下降34%;玻璃板块实现扣非归母净利4亿元,同比增长4%;消费建材实现扣非归母净利2亿元,同比下降79%。

在细分板块方面,2019年营业收入同比增速超过10%的有水泥板块(54.6%)、其他建材板块(13.2%)和耐火材料板块(10.6%);玻璃板块和管材板块比较稳定,营收同比增长分别为9.5%和8.1%。2020年一季度,受公共卫生事件影响各板块营收均有下降,其中水泥保持较高韧性,同比下降1%,幅度相对较低;管材板块受影响较大,营收同比下降34.1%。在扣非归母净利润方面,2019年管材扣非归母净利同比增长141.3 %;2020年一季度除玻璃增长3.9%外。其他板块均有下降。

水泥:环保限产叠加终端需求回暖,水泥板块量价齐升

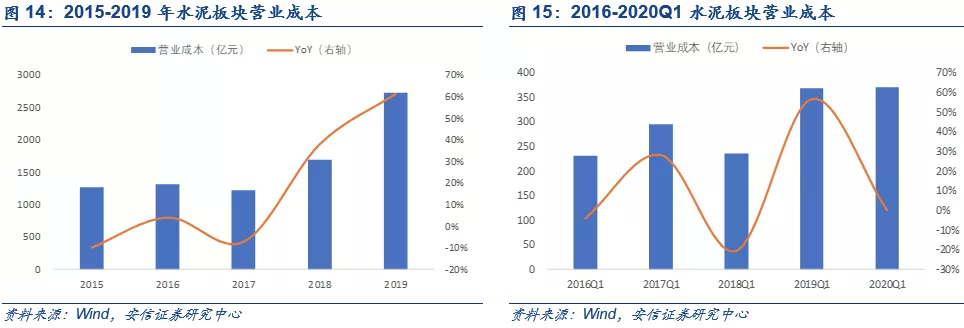

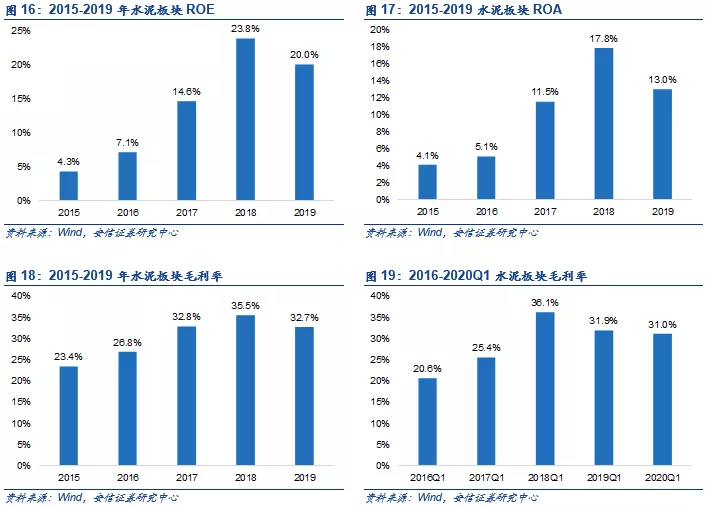

受益于环保限产、错峰生产、矿山综合治理等多项限产措施,2019年国内水泥供需关系持续改善,行业盈利向好。国内基建投资增速保持平稳,房地产开发韧性较强,全年水泥需求稳中向好。根据数字水泥网数据,2019年水泥行业实现利润总额1867亿元,同比增长20%。根据WIND数据,2019年水泥板块(共19家上市公司)营业收入4043亿元,同比增长55%;2020年一季度水泥板块营收831亿元,同比下降9%。扣非归母净利润方面,2019年水泥板块为555亿元,同比增长24%;2020年一季度为54亿元,同比下降34%。2020年一季度,受公共卫生事件影响,水泥销售承压,预计需求将延后释放。考虑到基建加码叠加房地产投资有望保持正增长,水泥板块需求及价格有望维持高位,全年业绩值得期待。

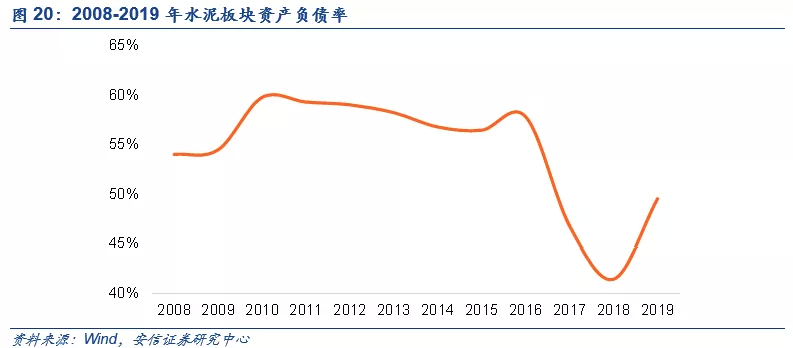

盈利指标方面,2019年水泥板块ROE为20%,较上一年下降3.8pct;ROA为13%,较上一年下降4.8pct,处于近年来较高水平,一方面是由于上年基数大,另一方面是因为海螺水泥和金隅集团净资产增幅较大,导致水泥板块总资产和净资产增加较多。2019年水泥板块毛利率32.7%,较去年下降2.8pct,2020年一季度毛利率31%,较去年同期下降0.9pct,主要是由于产品结构变化,32.5R水泥正式取消抬高行业生产成本所致。2019年水泥板块资产负债率达49.5%,较去年提高8.1pct,主要原因是采用整体法计算,金隅集团总资产和总负债在板块中占比较大且资产负债率有小幅上涨拉高板块整体资产负债率。若采用算数平均法计算时,2019年资产负债率约37.5%,同比下降3.4pct,资产结构持续改善。

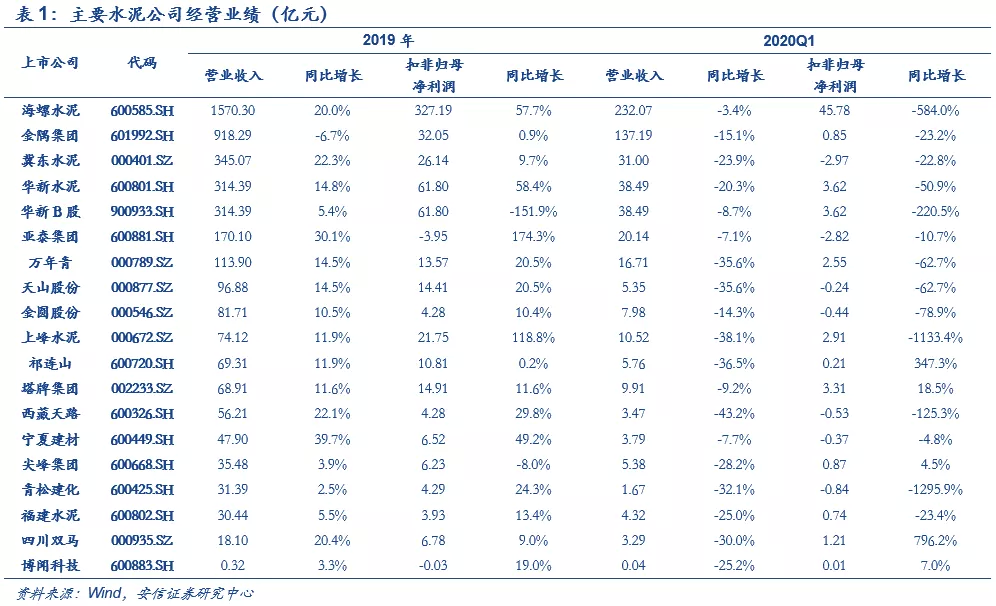

个股方面,2019年营业收入排名前五的企业分别是海螺水泥、金隅集团、冀东水泥、华新水泥和亚泰集团,营业收入及同比增速为1570.3亿元(22.3%)、918.3亿元(10.5%)、345.1亿元(11.9%)、314.4亿元(14.5%)和170.1亿元(20.4%)。扣非归母净利润排名前五的企业分别是海螺水泥、华新水泥、金隅集团、冀东水泥、上峰水泥,扣非归母净利润及同比增速分别是327.2亿元(9.7%)、61.8亿元(20.5%)、32.1亿元(10.4%)、26.1亿元(118.8%)和21.8亿元(49.2%)。

海螺水泥:水泥巨头,价值投资典范。行业需求相对稳定,竞争格局不断优化。近年来基建增速有所下行,房地产投资增速仍处于高位,水泥需求相对稳定。供给侧改革后,新建产能得到控制,海螺水泥与中建材合资成立销售平台,行业前两大巨头良性合作,竞争格局优化。企业管理水平较高,成本优势明显。海螺水泥集中资源建设大吨位先进熟料基地,煤耗、电耗领先行业,生产成本低于同行10-15元/吨。水运大幅降低运输成本。新增长点可期。骨料业务毛利率可达近70%,自备矿山资源,进军骨料行业具有天然优势。随着环保日趋严厉,滥挖河沙被禁止,海螺骨料业务未来可期。看好2020年基建投资回暖,公司产品需求稳定、产品结构持续优化,成本优势突出,同时公司积极完善国内布局、拓展海外产能建设,延伸产品产业链,骨料/商混业务盈利能力持续提升,有望实现业绩多点开花。

华新水泥:供需格局持续改善,看好湖北区域振兴。公司为长江中上游水泥龙头,逐步发展成为集水泥、混凝土、骨料、环保处置等多元业务的全球化建材集团。2019年公司营业收入314亿元,同比增长14.5%,其中两湖地区营业收入合计占总体的44%,湖北单省占34%,黄石年产285万吨熟料产能置换项目将于年内投产,预计5月迎来水泥需求集中释放。根据湖北省发改委数据,2020年湖北省规划公路水路固定资产投资1000亿元,同比增长11%,判断公共卫生事件后基建将成为当地稳增长重要抓手,全年水泥需求有望超预期。其余省份中云南、重庆、四川占比较高,年内云南禄劝4000t/d水泥熟料生产线项目建成投产,西南地区市占率进一步扩大。此外,公司不断完善“一带一路”沿线布局。根据公司公告,2019年骨料产能增加1450万吨/年,在建产能1150万吨/年,2019年骨料业务毛利率64.8%,骨料业绩增长可期。2020年公司计划投资85亿元,其中水泥/环保/骨料扩展类项目分别投资45/10/16亿元。

塔牌集团:高股息粤东区域龙头,价稳量升增长稳健。公司股息率较高,具备安全边际。公司账面现金充裕,截至2019年底,货币资金12.9亿元,资产负债率仅16.7%。2019年分红比例58.0%,静态股息率接近7%。基于公司业绩预期与资本支出计划,2020年分红及股息率值得期待。粤东地区水泥供需格局好,盈利稳健。粤东地区经济发展具备后发优势,2020年是脱贫攻坚收官之年,当地农村及基础设施领域水泥需求旺盛。供给端新增产能可控,仅公司在广东蕉岭县一条万吨线近期顺利投产,新增产能400 万吨/年。看好2020年粤东地区水泥走势,且随着自身产能的投运,2020年业绩再上新台阶。股份回购彰显发展信心。根据公司近期发布的回购股份方案,公司拟动用自有资金不超过4亿元(含)且不少于2亿元(含)回购股份,价格不超过14.5元/股。本次回购股份将用于实施员工持股计划表明公司对自身价值的认可,同时提高员工凝聚力为可持续发展保驾护航。

玻璃:2019年行业景气逐渐探底改善,业绩增长平稳

2019年平板玻璃行业供给侧改革持续推进叠加环保政策趋严,玻璃行业新增产能受限而需求端边际明显改善,玻璃行业景气程度逐渐探底改善,玻璃板块业绩增长平稳。行业产品结构不断优化,龙头企业产业链不断完善。

根据WIND数据,2019年玻璃板块(共8家上市公司)营业收入为380亿元,同比增长9.5%;2020年一季度玻璃板块营业收入为66亿元,同比下降17.4%,主要系公共卫生事件抑制需求,玻璃销量受到影响。在扣非归母净利润方面,2019年玻璃板块为24.5亿元,同比增长33.9%;2020年一季度为4.3亿元,同比增长3.9%。

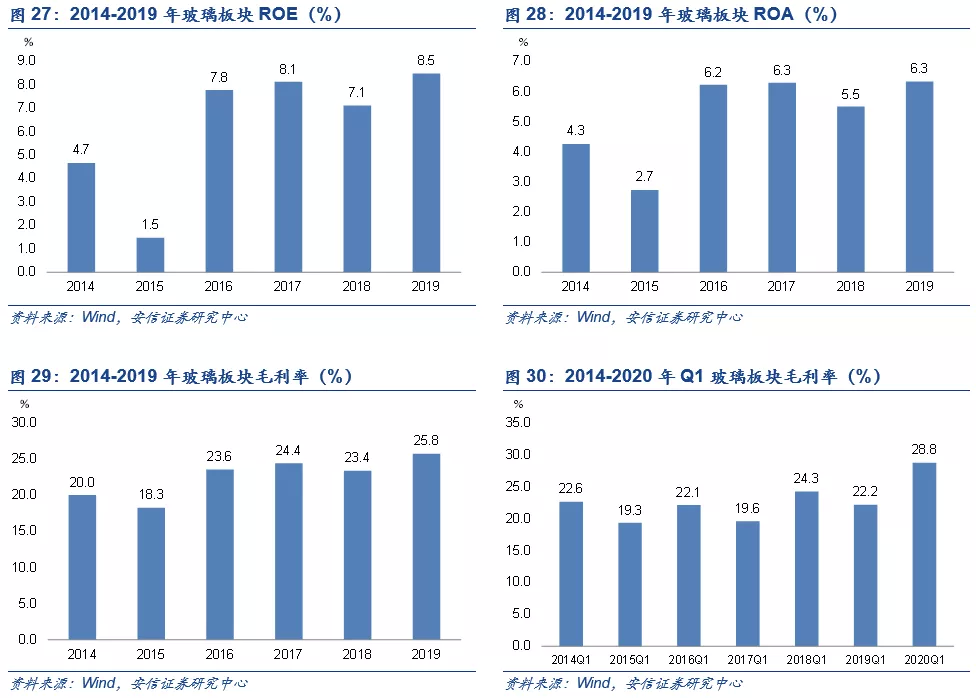

盈利指标方面,玻璃板块2019年ROE为8.5%,较去年提高1.4pct;ROA为6.3%,较去年提高0.8pct。2019年玻璃板块毛利率为25.8%,较去年提高2.4pct,2020年一季度毛利率为28.8%,较去年同期提高6.6pct。2019年玻璃板块资产负债率延续近年下降趋势,较去年下降2.2pct达到48.2%。

个股方面,2019年营业收入排名前五的企业分别是南玻A、旗滨集团、金晶科技、福莱特和耀皮玻璃,营业收入及同比增速为104.7亿元(-1.3%)、93.1亿元(11.1%)、52.6亿元(2.7%)、48.1亿元(56.9%)和45.1亿元(16.9%)。扣非归母净利润排名前五的企业分别是旗滨集团、福莱特、南玻A、金晶科技和耀皮玻璃,扣非归母净利润及同比增速分别是12.7亿元(15.8%)、6.9亿元(85.6%)、3.7亿元(1.9%)、1.7亿元(49.7%)和1.4亿元(805.5%)。

消费类建材:耐火材料业绩承压,其他建材表现突出

4.1. 管材板块:行业发展进入平稳期,板块盈利改善

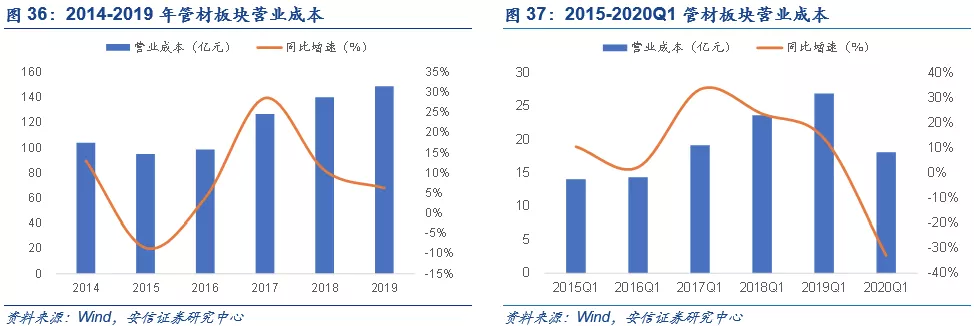

2019年国内经济承压,在“房住不炒”的政策定调下,国内房地产市场降温;在“去杠杆、防风险”的政策指引下,多地大型基建及配套设施项目暂停,国内管材行业发展进入平稳期。根据WIND数据,2019年全国塑料管道产量约1600万吨,与上年基本持平。根据WIND数据,2019年管材板块实现营业收入213.4亿元,同比增长8.1%,增速较2018年下降1.7个百分点;实现扣非归母净利润20.9亿元,同比增长141.3%,主要受纳川股份扭亏为盈影响,其扣非归母净利润由2018年亏损4.1亿元转为2019年盈利2.3亿元;营业成本合计148.7亿元,同比增长6.2%,增速较2018年下降4.4个百分点。2020年一季度实现扣非归母净利润0.21亿元,同比下降89.4%;实现营业收入24.7亿元,同比下降34.1%;营业成本合计18.1亿元,同比下降32.8%。

业绩增速(扣非归母净利润)分布方面,2019年,9家管材企业中,负增长占少数,共有2家,其中韩建河山2019年扣非归母净利润亏损0.7亿元,由盈转亏。其余企业中,青龙管业、纳川股份增速超100%。

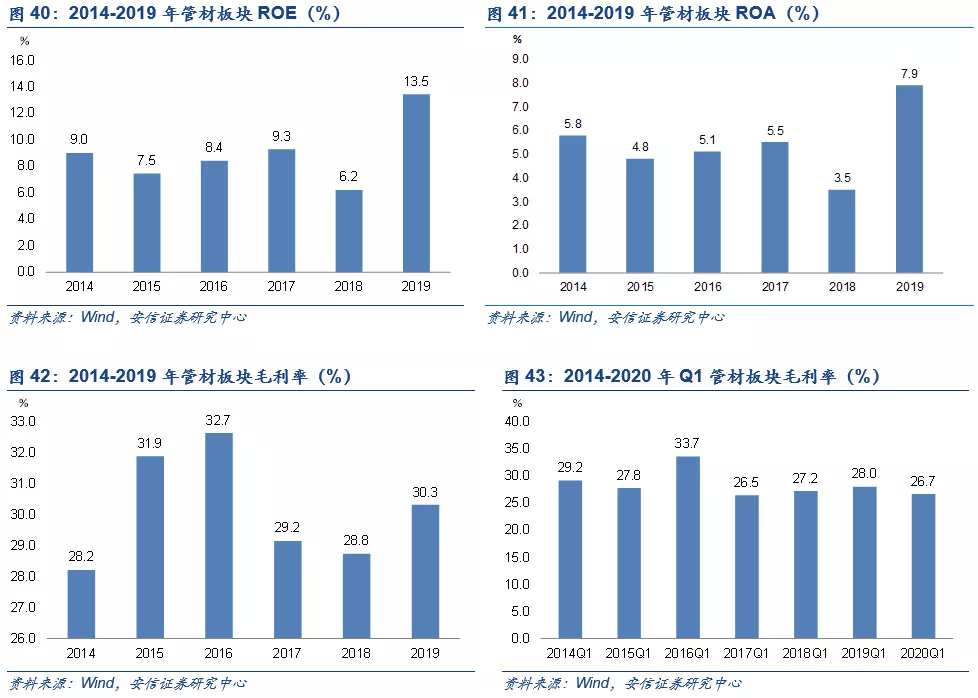

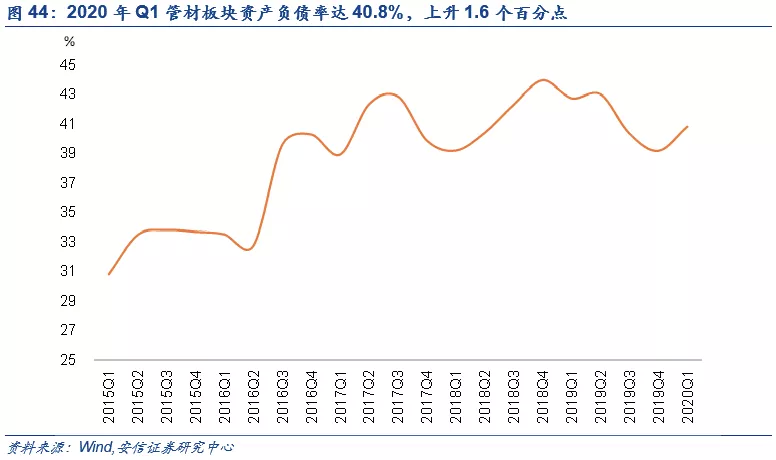

盈利指标方面,2019年管材板块ROE大幅增长达到13.5%,较去年提高7.3pct;ROA为7.5%,较去年下降2.7pct。2019年管材板块毛利率为30.3%,较去年提高1.5pct,2020年一季度毛利率为26.7%,较去年同期下降1.3pct。2020年Q1管材板块资产负债率达40.8%,较年初上升1.6pct。

个股方面,2019年营业收入排名前五的企业分别是永高股份、伟星新材、雄塑科技、青龙管业、东宏股份,营业收入为62.9亿元(17.5%)、46.6亿元(2.1%)、20.2亿元(7.9%)、20.0亿元(38.6%)和18.4亿元(12.3%)。扣非归母净利润排名前五的企业分别是伟星新材、永高股份、纳川股份、雄塑科技、东宏股份,扣非归母净利润分别是9.3亿元(-0.3%)、4.8亿元(99.4%)、2.4亿元(156.6%)、2.3亿元(18.6%)、1.8亿元(46.9%)。

4.2. 耐火材料板块:原材料降价,耐火材料价格下滑

国内耐火材料行业整体发展平稳,产量小幅增长。根据中国耐火材料行业协会数据,2019年全国耐火材料产量2431万吨,同比增长4%;其中,保温隔热耐火材料产量59万吨,同比增长9%;不定形耐火材料1030万吨,同比增长7%。2019年耐火材料的营收增速下滑,一方面是因为2019年镁砂价格下滑约50%导致耐火材料制品市场价格下降,行业业绩受影响;另一方面是因为2018年基数较大(营收增速35.5%)。

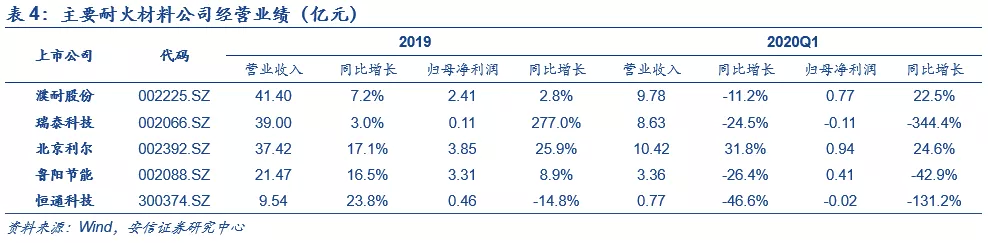

2019年,耐火材料板块实现扣非归母净利润10.1亿元,同比增长12.5%;营业收入148.8亿元,同比增长10.6%;营业成本106.0亿元,同比增长11.3%,增速较2018年降低25.1个百分点。2020年一季度耐火材料板块实现扣非后归母净利润2亿元,同比下降9.5%,增速同比上年一季度下降35.2个百分点;营业总收入33亿元,同比下降9.4%,增速较2019年下降30.6个百分点;营业成本24.7亿元,同比下降6.4%,增速较2019年下降28.5个百分点。

业绩增速(扣非归母净利润)分布方面,5家耐火材料企业中有1家呈负增长态势,其余企业增速分别是:瑞泰科技(277.0%)、北京利尔(25.9%)、鲁阳节能(8.9%)、濮耐股份(2.8%)。恒通科技2019年扣非后归母净利润增速为-14.8%。

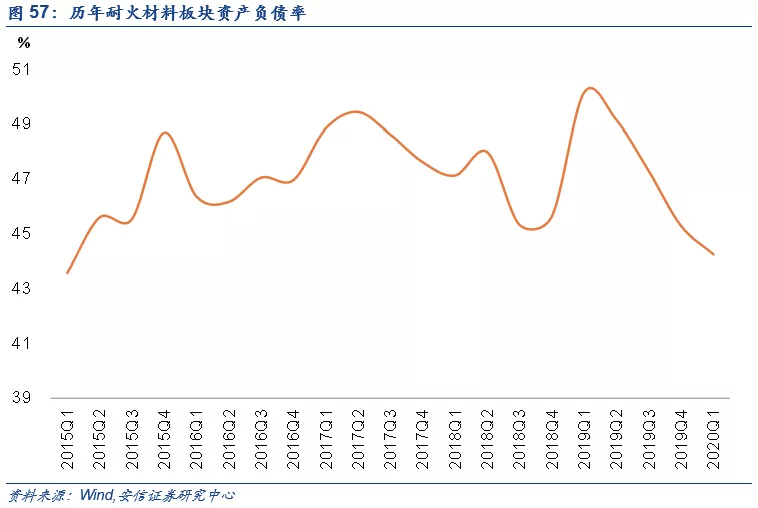

盈利指标方面,耐火材料板块2019年ROE约10.6%,较去年提高0.9pct;ROA为5.8%,较去年提高0.6pct。2019年耐火材料板块毛利率为28.8%,较去年下降0.7pct,主要系镁砂价格下滑约50%导致耐火材料制品市场价格下降所致。2020年一季度毛利率为25.1%,较去年同期下降2.6pct。2020年Q1耐火材料板块资产负债率达44.2%,较年初下降1.0pct,主要系瑞泰科技、濮耐股份资产结构持续优化。

个股方面,2019年营业收入排名前三的企业分别是濮耐股份、瑞泰科技、北京利尔,营业收入为41.4亿元(7.2%)、39.0亿元(3.0%)和37.4亿元(17.1%)。扣非归母净利润排名前三的企业分别是北京利尔、鲁阳节能、濮耐股份,扣非归母净利润及同比增速分别是3.9亿元(25.9%)、3.3亿元(8.9%)、2.4亿元(2.8%)。

4.3. 其他建材板块:龙头业绩稳中有增

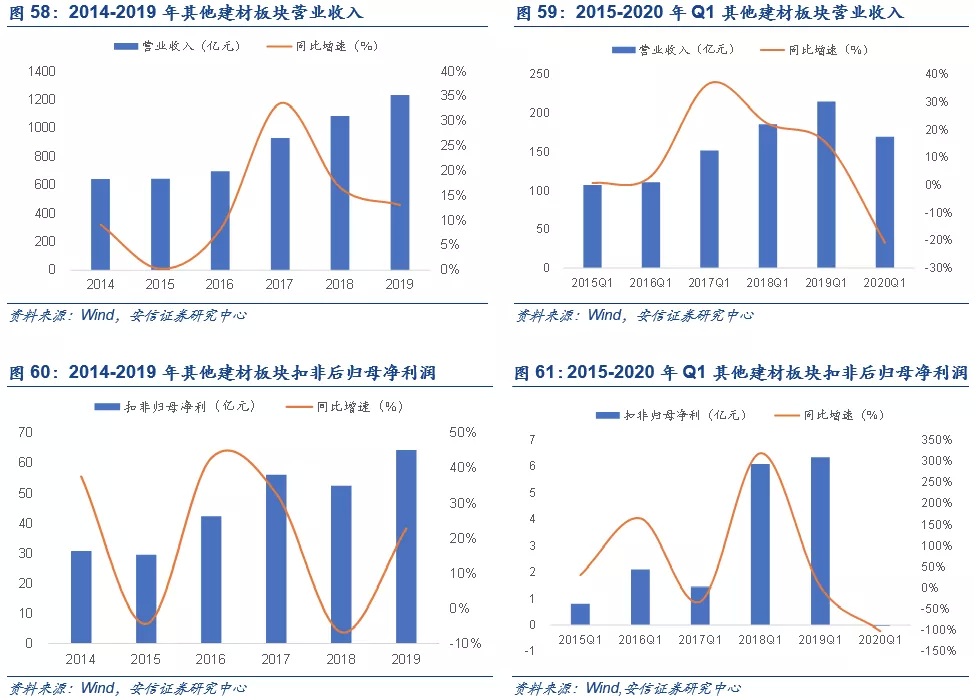

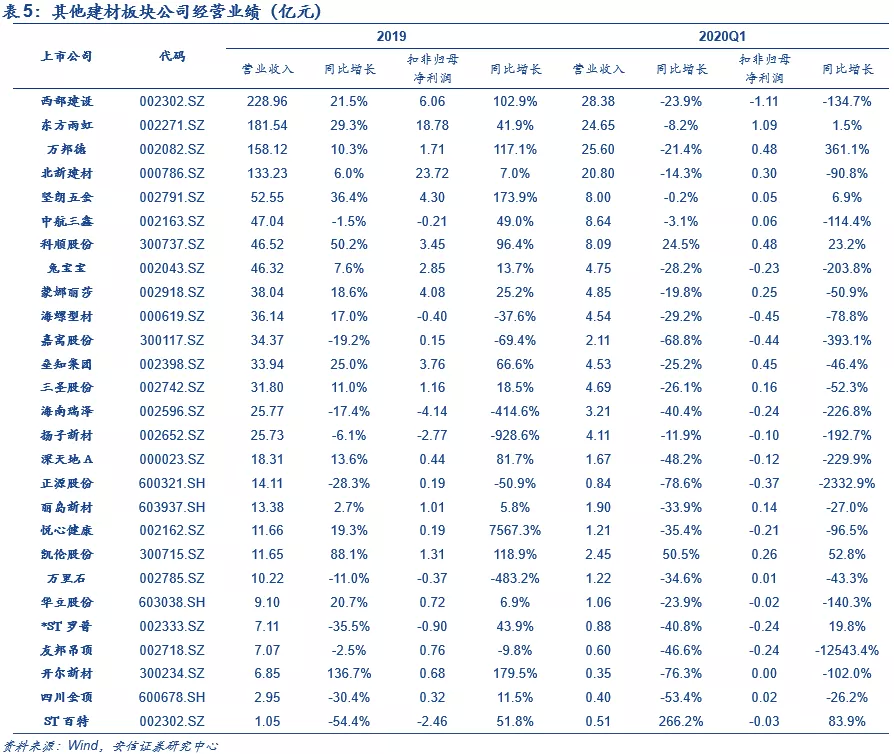

受益于基建加码带来的工程端需求以及竣工端增速改善,其他建材板块2019年营收实现平稳增长,部分公司利润增速可观。根据WIND数据,2019年其他建材板块(共26家上市公司)实现营业收入合计1233.6亿元,同比增长13.2%;实现扣非归母净利润合计64.4亿元,同比增长22.8%,增速同比增长29.4个百分点。受公共卫生事件影响,2020年一季度其他建材板块营业总收入增长有所下降,实现营收170.1亿元,同比下降20.8%,增速同比下降36.0个百分点;扣非归母净利润合计-0.04亿元,同比下降100.7%,增速较去年同期下滑104.8个百分点。

其他建材板块毛利率相对稳定。2019年其他建材板块毛利率达到21.2%,较去年上升1.5pct;2020年一季度毛利率为19.6%,较去年同期上升0.7pct。

个股方面,2019年营业收入最高的企业是西部建设,营业收入为229.0亿元(21.5%);扣非归母净利润为6.1亿元(102.9%)。2019年防水龙头东方雨虹实现营业收入181.5亿元(29.3%),扣非归母净利润18.8亿元(41.9%);石膏板龙头北新建材实现营业收入133.2亿元(6.0%),扣非归母净利润23.7亿元(7.0%)。

投资策略:基建加码和地产回暖,重点关注水泥及消费建材龙头

维持全年看好基建板块观点不变,主要基于以下几点:(1)政策改善:逆周期调控加码,基建预期强化。中央政治局会议要求“积极的财政政策要更加积极有为”,提出要“适当提高财政赤字率”、“发行特别国债”、“增加地方政府专项债规模”;货币政策方面,会议要求“稳健的货币政策要更加适度灵活”,并提出“引导贷款市场利率下行,保持流动性合理充裕”。随着逆周期调控不断加码,各地重大项目陆续复工,预计前期被抑制的消费和投资需求将于二季度释放,Q2基建增速有望改善。

(2)资金面改善:专项债+中央预算资金下达。财政部提前下达2020年新增地方政府债务限额1.85亿元(其中一般债5580亿元,专项债12900亿元,专项债全部用于基础设施建设)。截至3月20日,各地发行新增专项债10233亿元,占提前下达额度的79%。与往期相比,本轮发行具有如下特点:发行进度快,截至3月20日已经有9个地区完成了提前下达任务;期限合理,10年期以上的长期债发行规模占比约86.2%。同时,各地用于符合条件的重大项目的资本金的债券规模达到1200亿元,可以带动较大规模的资本金。

(3)投资建设项目改善:新基建发力,传统基建受益。国家发改委、交通运输部、国家能源局等多部努力扩大有效投资,加快审批、招投标,加大力度有序推动项目复工开工,持续优化滚动项目库。新基建中也涵盖着传统基建的概念,同时也意味着在补短板方面也将持续发力,如旧城改造、租赁住房、城市基础设施建设及公共服务设施建设、新兴产业的基础设施建设等投资项目。国家发改委、交通运输部、国家能源局等多部努力扩大有效投资,加快审批、招投标,加大力度有序推动项目复工开工,持续优化滚动项目库。建议关注水泥板块和防水板块。

进入水泥旺季,价格上升通道开启。4月下旬,国内水泥市场进入上半年最旺时期,加上前期被积压需求集中释放,下游需求表现较好,企业库存不断下降,大部分地区降至中等或以下水平,水泥价格开启上行之路。建议关注具有高配置价值的历史高分红、估值低的水泥龙头海螺水泥(00914)。华北区域需求恢复缓慢,价格基本平稳,建议关注重组后经营数据明显改善、受益于华北基建地产稳定投资、雄安新区水泥需求亟待放量的冀东水泥。中南区域价格上调,下游需求恢复较快,后期价格有望推涨,建议关注受益于粤东水泥供需格局改善及万吨产线顺利投产的区域龙头塔牌集团。根据数字水泥网数据,截至4月30日,湖北地区水泥企业综合平均出货率达到100-110%。截至4月19日,湖北省亿元以上项目开工数量同比增长近8倍,建议关注布局华中及西南地区、区域景气向好的华新水泥。

国常会2020年老旧小区改造目标出台,推荐消费建材龙头。近日,国常会确定加大城镇老旧小区改造力度,推动惠民生扩内需。会议提出2020年改造城镇老旧小区3.9万个,涉及居民近700万户,较去年增加一倍。同时要求重点改造完善小区配套和市政基础设施,提升社区养老、托育、医疗等公共服务水平。公共卫生事件爆发以来,多地出台稳楼市政策为房地产纾困,如降低土地出让竞买保证金比例、加大信贷支持力度,缓解企业流动性的同时减少违约交付问题等。

为促进地产开工,各地陆续下达政策,如简化审批手续、公共卫生事件持续期间开竣工期限自动顺延、提高商品房预售资金用于建设费用的比例、将防疫成本纳入工程造价等。需求端,自3月1日起重新调整存量房贷利率,存量浮动利率客户可以选择固定利率或LPR调整。预计全年竣工增速受公共卫生事件影响有限,关注竣工端消费类建材龙头。随着房地产下游集中度提升、精装房占比提升、老旧小区改造目标明确,品牌/渠道/成本具有明显优势的龙头供应商有望迎来业绩高增速,建议关注工程渠道优势明显、议价能力较强的竣工端品种北新建材,以及规模/渠道/品牌优势明显的防水龙头东方雨虹。

风险提示

基建及房地产投资不达预期、相关政策的不确定性、国内水泥跨区域产能置换超预期、原材料价格波动性超预期、公共卫生事件控制情况不及预期

(编辑:陈鹏飞)

扫码下载智通APP

扫码下载智通APP