金山云(KC.US)更新招股书:拟发行2500万ADS,发行价每ADS 16至18美元

作者:

智通财经 任白鸽

2020-05-06 17:30:38

金山云拟发行2500万ADS,每ADS代表15股普通股,IPO发行价格区间为每ADS16.00美元至18.00美元。

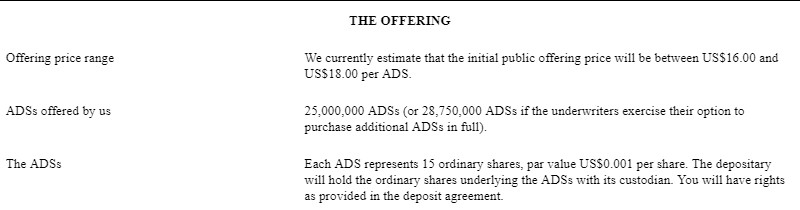

智通财经APP获悉,美国证券交易委员会文件显示,金山云(KC.US)于当地时间5月4日更新了招股书,除更新一季度财务预期外,该公司还预计发行2500万ADS,每ADS代表15股普通股;IPO发行价格区间为每ADS 16到18美元。

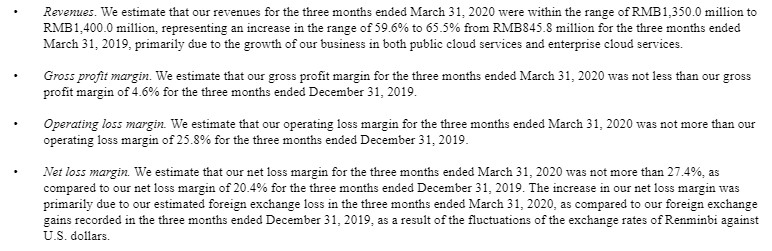

招股书显示,金山云预计2020第一季营收位于13.5亿元至14亿元人民币之间,同比增长59.6%至65.5%;预计一季度毛利率不低于2019年四季度的4.6%;营业亏损率不会超过上一季度25.8%的营业亏损率;净亏损率不超过27.4%,上一季度净亏损率为20.4%,净亏损率上升主要是由于汇率波动。

招股书还显示,金山云拟发行2500万ADS,每ADS代表15股普通股,IPO发行价格区间为每ADS16.00美元至18.00美元。此外,金山云表示,承销商可在本招股说明书披露日起30天内购买最多375万ADS。

按发行价计算,金山云此次IPO募集金额将在4亿至4.5亿美元区间;如果承销商完成购买,其最高募集5.175亿美元。

此前4月17日,金山云首次向美国证券交易委员会递交招股书,拟在纳斯达克上市。招股书显示金山云2017-2019年的总营收分别为12.36亿元、22.18亿元、39.56亿元。

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

传金山云(KC.US)申请发行2500万美股ADS 募资约4亿美元

2020-05-04 19:24

陈鹏飞

天睿祥(TIRX.US)更新招股书:2019年净利润同比下降84%,计划至多筹资1704万美元

2020-04-29 17:17

林喵

金山云(KC.US)更新招股书:预计2020年Q1收入为13.5亿元至14亿元人民币 同比增长59.6-65.5%

2020-04-29 15:43

马火敏

新股消息 |三巽控股集团二次递表,安徽项目占比超80%,面临共153宗诉讼

2020-04-28 06:37

许然

金山云上市,“富二代”难养

2020-04-20 09:25

智通编选

扫码下载智通APP

扫码下载智通APP